Размер и доля рынка упакованных этнических продуктов

Анализ рынка упакованных этнических продуктов от Mordor Intelligence

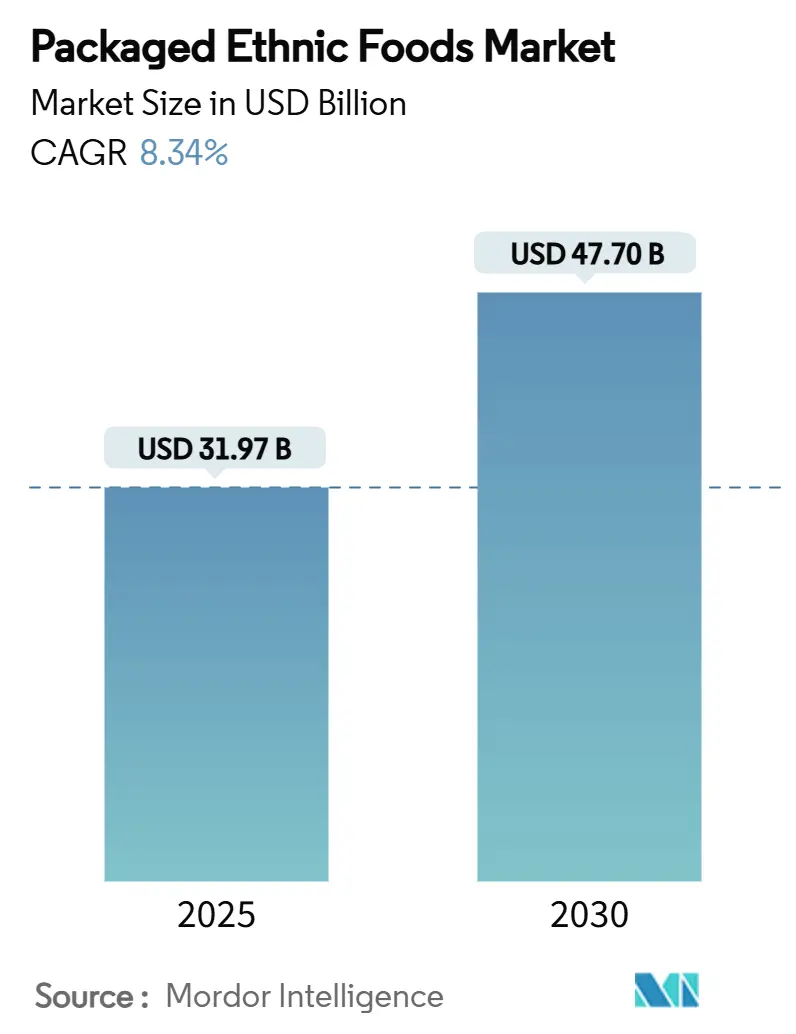

Рынок упакованных этнических продуктов оценивается в 31,97 млрд долл. США в 2025 году и, по прогнозам, достигнет 47,7 млрд долл. США к 2030 году, расширяясь с CAGR 8,34%. Эта траектория подчеркивает текущий статус рынка и многообещающие перспективы роста. Такие факторы, как рост мультикультурного населения, повышение видимости товарных позиций мировой кухни на полках магазинов и исследование вкусов, стимулируемое социальными сетями, поддерживают спрос. Одновременно расширение частных торговых марок и всплеск электронной коммерции усиливают конкуренцию. Хотя форматы длительного хранения доминируют, наблюдается заметное ускорение в замороженных инновациях, поскольку производители решают прежние проблемы с текстурой и вкусом. Европа, извлекающая выгоду из десятилетий иммиграции и согласованного регулирования, лидирует по доходам. В противоположность этому, Азиатско-Тихоокеанский регион демонстрирует самый быстрый рост, подпитываемый урбанизацией и растущим средним классом. Конкурентная среда отмечена умеренным соперничеством, при этом признанные гиганты товаров народного потребления, региональные специалисты и цифровые ритейлеры борются за уникальную аутентичность и подходы к дистрибуции.

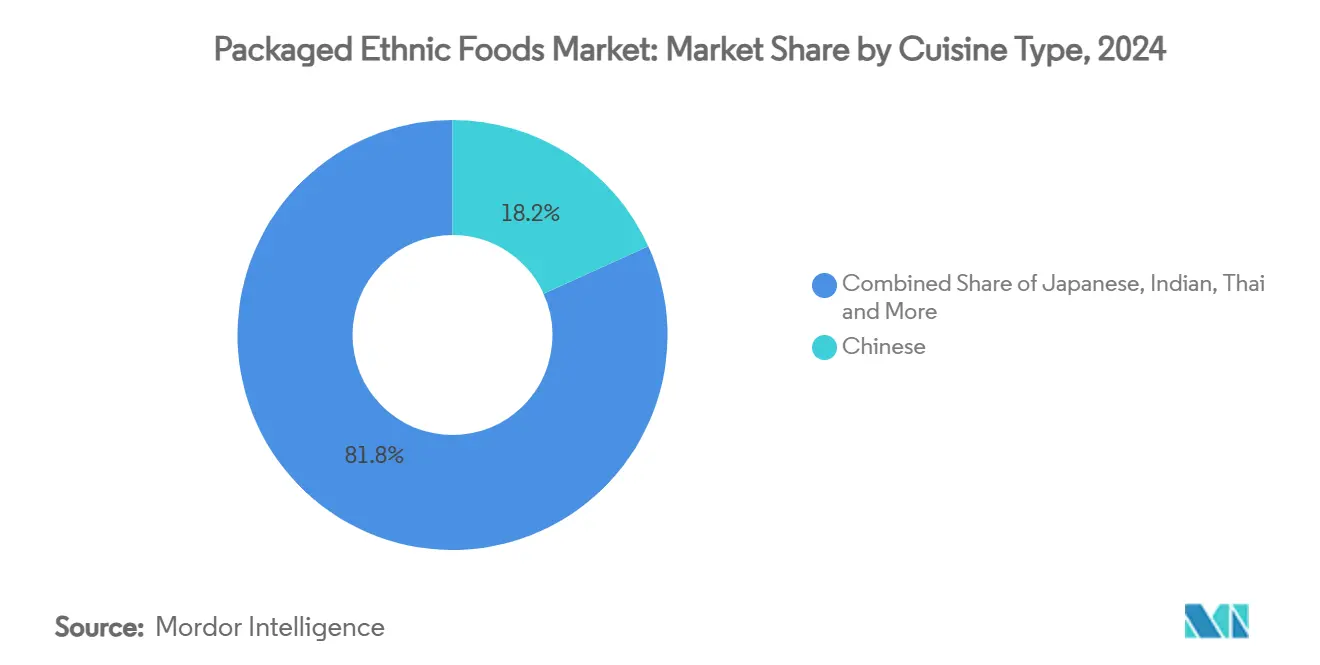

- По кухням китайские продукты лидировали с 18,22% доли рынка упакованных этнических продуктов в 2024 году, в то время как корейская кухня, по прогнозам, покажет CAGR 10,67% до 2030 года.

- По типу продуктов мясные продукты составили 68,46% от размера рынка упакованных этнических продуктов в 2024 году, однако вегетарианские/веганские линии, ожидается, расширятся с CAGR 11,43% к 2030 году.

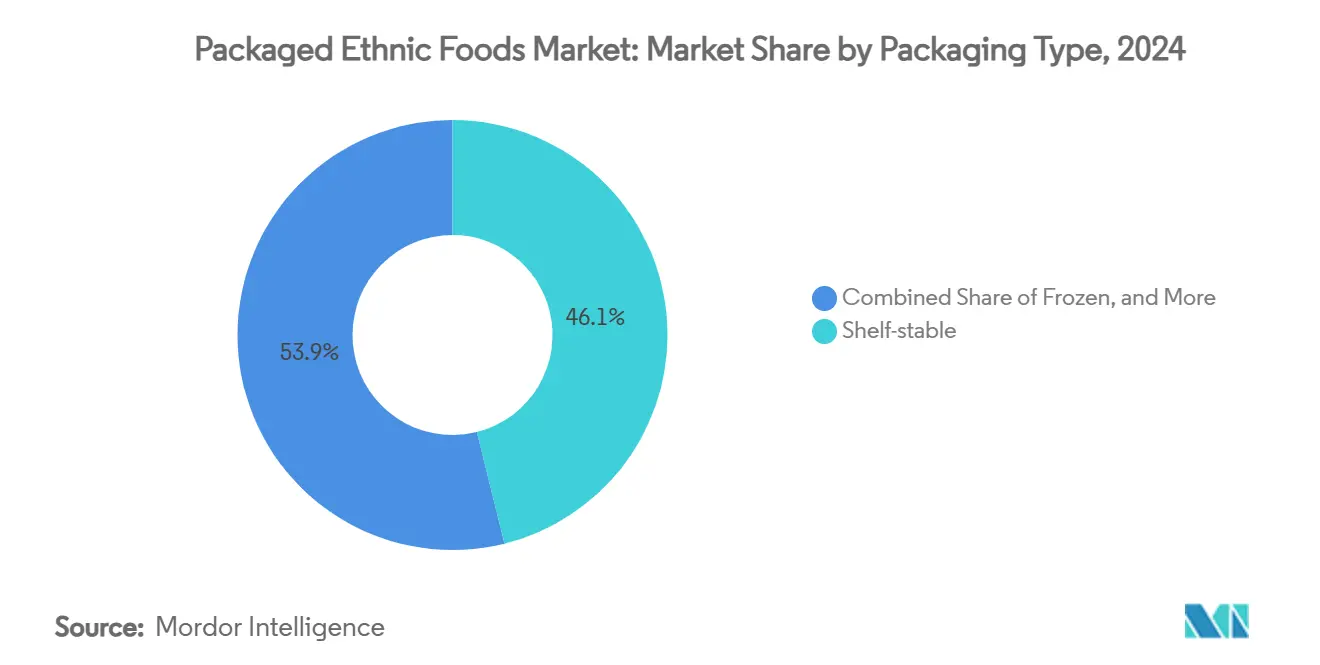

- По упаковке товары длительного хранения заняли 46,12% доли в 2024 году, а замороженные предложения, по прогнозам, будут расти с CAGR 8,81% за тот же период.

- По дистрибуции супермаркеты и гипермаркеты держали 42,87% доли доходов в 2024 году, в то время как онлайн-ритейл готов расти с CAGR 9,56%.

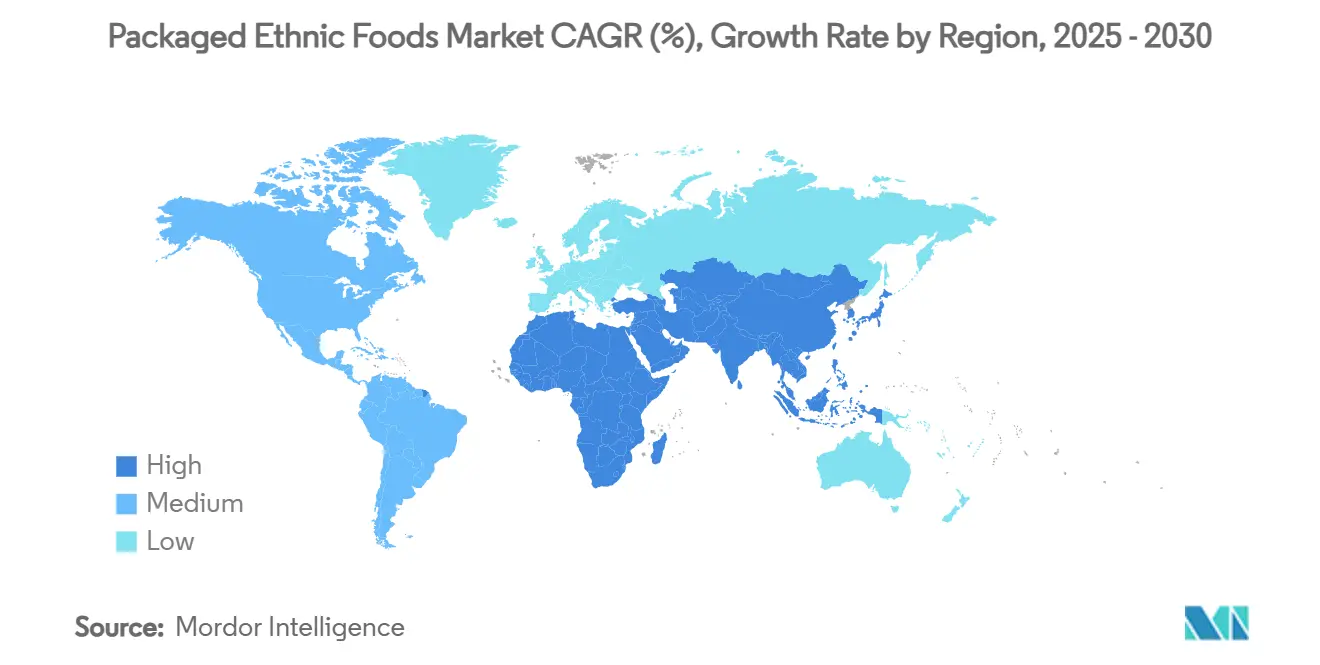

- По географии Европа сгенерировала 34,72% продаж в 2024 году, но Азиатско-Тихоокеанский регион находится на пути к продвижению с CAGR 10,25% до 2030 года.

Глобальные тенденции и аналитика рынка упакованных этнических продуктов

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост мультикультурного населения в ключевых потребительских регионах | +2.1% | Северная Америка и Европа, с распространением в Австралию | Долгосрочно (≥ 4 года) |

| Растущее проникновение этнических товарных позиций на полки основных продуктовых магазинов | +1.8% | Глобально, с ранними достижениями в Северной Америке, Западной Европе | Среднесрочно (2-4 года) |

| Повышение исследования вкусов через 'пищевой туризм' в социальных сетях | +1.5% | Глобально, сконцентрированно на городских рынках с высоким проникновением социальных сетей | Краткосрочно (≤ 2 года) |

| Расширение линий частных торговых марок мировой кухни крупными розничными сетями | +1.3% | Северная Америка и Европа, развивающиеся в городских центрах АТЭС | Среднесрочно (2-4 года) |

| Кулинарные фьюжн и инновации | +0.9% | Глобально, возглавляемые столичными районами и продвинутыми в еде регионами | Среднесрочно (2-4 года) |

| Рост пищевых фестивалей и гастрономических мероприятий | +0.7% | Глобально, с концентрацией в экономиках, зависимых от туризма | Краткосрочно (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Рост мультикультурного населения в ключевых потребительских регионах

Демографические сдвиги кардинально изменяют тенденции потребления пищи на развитых рынках. Прогнозы Бюро переписи населения США показывают, что к 2044 году группы меньшинств будут составлять более половины населения США[1]Источник: Бюро переписи населения США, 'Прогнозы размера и состава населения США', census.gov. Более того, демографическая группа родившихся за рубежом готова к скачку на 85%, увеличившись с 42 миллионов до прогнозируемых 78 миллионов к 2060 году. Эта демографическая эволюция касается не просто цифр; она способствует постоянному аппетиту к аутентичным ингредиентам и знакомым вкусам в иммигрантских сообществах. В то же время она расширяет вкусы основных потребителей, знакомя их с богатым многообразием кулинарных традиций. Исследования Министерства сельского хозяйства США подчеркивают различные модели потребления: небелые азиаты имеют склонность к фруктам и морепродуктам, тогда как латиноамериканцы тяготеют к мясу. Эти тенденции, как отмечено Службой экономических исследований Министерства сельского хозяйства США, являются ключевыми в стимулировании расширения категорий. Более того, иммиграционные тенденции закрепляют долговременный спрос на этнические продукты, возводя их из простых предметов роскоши в основные продукты питания, независимо от экономических колебаний.

Растущее проникновение этнических товарных позиций на полки основных продуктовых магазинов

Основные ритейлеры расширяют свой ассортимент этнических продуктов, выходя за рамки традиционных специализированных секций. Они теперь рассматривают эти предложения как ключевые драйверы роста. Показательный пример: дебют бренда Mercado от Kroger, представляющего более 50 товаров в латиноамериканском стиле, от свежего мяса до традиционных сыров, подчеркивает этот поворот к культурной инклюзивности. Тем временем линейка Bettergoods от Walmart, насчитывающая 300 продуктов по цене от 2 до 15 долл. США, подчеркивает, как ритейл-гиганты делают мировые кухни более доступными, сохраняя при этом конкурентоспособные цены. Это более глубокое погружение в основной ритейл запускает благоприятный цикл: по мере расширения места на полках для этнических продуктов неэтнические потребители более склонны попробовать их. Одновременно эта повышенная видимость привлекает этнических покупателей к основным ритейлерам, отвлекая их от нишевых специализированных магазинов. Подход сильно резонирует с молодыми потребителями; данные от Intrepid Investment Bankers показывают, что 43% отдают приоритет аутентичным этническим вкусам в своем выборе пищи, а 32% готовы платить премию за них. Интегрируя этнические продукты в свои обычные предложения, основные ритейлеры не просто диверсифицируют свои полки - они изменяют потребительские привычки, превращая некогда специализированные товары в повседневные продукты питания и значительно расширяя охват рынка.

Повышение исследования вкусов через 'пищевой туризм' в социальных сетях

Платформы социальных сетей изменили то, как потребители открывают и взаимодействуют с этническими кухнями, породив виртуальный пищевой туризм, который влияет на решения о покупках в реальном мире. Этот цифровой всплеск спроса подчеркивается скачком глобального рынка азиатской пищи со 154,8 млрд долл. США в 2023 году до прогнозируемых 268,9 млрд долл. США к 2032 году. Острые, пряные и копченые вкусы, как подчеркивает Kerry, находятся в авангарде потребительских предпочтений. Kerry Group далее разъясняет эту тенденцию, отмечая измеримые рыночные сдвиги: упакованные продукты со вкусом чили показали рост на 4%, в то время как пряные вкусы выросли на 5%, подчеркивая ощутимое влияние социальных сетей на разработку продуктов и потребительский выбор. И японская, и корейская кухни пожинают плоды: японские рестораны вне Японии демонстрируют рост на 20%, а экспорт корейского кимчи вырос на 10,5%, согласно тому же источнику. Социальные сети подняли этнические продукты от простого пропитания до заявлений об образе жизни с амбициями, способствуя лояльности бренду и готовности платить премиальные цены. Эта тенденция не ограничивается отдельными продуктами; целые категории кухонь находятся в центре внимания. Выбор McCormick перца Aji Amarillo как вкуса года 2025, прогнозирующий 59% рост меню за четыре года, служит свидетельством этой более широкой кулинарной тенденции[2]Источник: McCormick & Company, 'Прогноз вкусов 25-е издание', mccormick.com.

Расширение линий частных торговых марок мировой кухни крупными розничными сетями

Крупные ритейлеры изменяют конкурентную среду этнических кухонь, принимая стратегии частных торговых марок, позволяющие им повышать маржу и расширять доступность. Запуск 'Bettergoods' от Walmart знаменует его наиболее значительный толчок частных торговых марок за 20 лет, нацеленный на состоятельных покупателей продуктов с разнообразным ассортиментом продуктов, от кулинарных деликатесов до растительных и специфических диетических товаров. Этот поворот подчеркивает осознание ритейлерами того, что этнические продукты могут приносить лучшие маржи, чем традиционные товары широкого потребления. Более того, разрабатывая частные торговые марки, они могут обеспечить качество и аутентичные вкусы, которые соперничают или превосходят устоявшиеся бренды. Фрагментация латиноамериканского продуктового рынка, где ведущие сети захватывают всего 20-25% продаж, представляет золотую возможность для крупных ритейлеров расширить свои позиции через надежные предложения частных торговых марок. Вводя частные торговые марки, ритейлеры не только делают этнические кухни более доступными - устраняя премиальные цены специализированных брендов - но также наслаждаются повышенными маржами и способствуют лояльности клиентов. Эта тенденция набирает обороты, поскольку ритейлеры понимают, что подлинные этнические предложения требуют культурного понимания и связей в цепочке поставок, которые меньшие игроки находят трудными для соответствия.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Сложность цепочки поставок для аутентичных ингредиентов | -1.4% | Глобально, с острым влиянием в регионах, удаленных от источников ингредиентов | Долгосрочно (≥ 4 года) |

| Маркировка и регулятивные препятствия, связанные с поставками ингредиентов из нескольких стран | -1.1% | Северная Америка и Европа, развивающиеся в АТЭС с более строгими стандартами | Среднесрочно (2-4 года) |

| Поддержание аутентичности последовательно | -0.8% | Глобально, особенно сложно в массовой дистрибуции | Долгосрочно (≥ 4 года) |

| Культурные барьеры и ограниченная осведомленность | -0.6% | Региональные, сконцентрированные в областях с ограниченным мультикультурным воздействием | Среднесрочно (2-4 года) |

| Источник: Mordor Intelligence | |||

Сложность цепочки поставок для аутентичных ингредиентов

Производители этнических продуктов, полагающиеся на специфические региональные ингредиенты, оказались уязвимыми среди глобальных нарушений цепочки поставок, сталкиваясь с постоянными проблемами с затратами и доступностью ингредиентов. The Inquirer сообщает, что предупреждение FDA об импорте филиппинских ингредиентов, таких как банановый кетчуп и багоонг, было вызвано пищевыми добавками, такими как йодат калия. Это подчеркивает, как быстро регулятивные действия могут повлиять на целые кулинарные категории. Рыночный отчет Roland Foods за март 2025 года проливает свет на эти каскадные проблемы поставок: цены на жасминовый рис выросли на 20% из-за засух в Юго-Восточной Азии, а перуанское рыболовство анчоусов борется с нехваткой сырья[3]Источник: Roland Foods, 'Региональный рыночный отчет за март 2025 года', rolandfoods.com. Производители теперь сталкиваются с дилеммой: поддерживать аутентичность с дорогостоящими, ограниченными ингредиентами или рисковать негативной реакцией потребителей, заменяя вкусы. Добавляя к сложности, Программа верификации иностранных поставщиков FDA (FSVP) требует, чтобы импортеры обеспечивали соответствие иностранных поставщиков стандартам безопасности США, дополнительно напрягая и без того сложные цепочки поставок. Roland Foods отмечает, что погодные условия Эль-Ниньо, влияющие на ключевые регионы производства ананасов в Индонезии, Таиланде, Вьетнаме и на Филиппинах, подчеркивают проблемы, создаваемые климатической волатильностью для поставок аутентичных этнических ингредиентов.

Маркировка и регулятивные препятствия, связанные с поставками ингредиентов из нескольких стран

Производители этнических продуктов сталкиваются с значительными проблемами соблюдения требований из-за сложных регулятивных рамок в различных юрисдикциях, особенно при поставках ингредиентов из разнообразных географических источников. ЕС требует через Регламент (ЕС) № 1169/2011, чтобы информация о пищевых продуктах представлялась на легко понимаемых языках для каждого государства-члена, где продукты продаются. Дополнительно, Европейская комиссия подчеркивает специфические выделения аллергенов и пищевые декларации. В США, хотя регламенты FDA предписывают, что менее 1% импортируемых продуктов проходят физическую проверку, все подлежат электронному обзору. Однако этнические продукты высокого риска сталкиваются с повышенным контролем и потенциальными задержками, как отмечено Ассоциацией чиновников по продуктам питания и лекарствам. С 2007 по 2009 финансовый год профиль риска пряностей FDA выявил 6,6% распространенность сальмонеллы в импортируемых пряностях, побуждая к усиленным требованиям к тестированию, которые увеличивают затраты и продлевают время поставки[4]Источник: Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США, 'Профиль риска патогенов и грязи в пряностях', fda.gov. Регулятивная среда становится еще более сложной, когда продукты включают ингредиенты из нескольких стран, каждая со своими стандартами безопасности, требованиями к маркировке и протоколами документации. Эта сложность приводит к административному бремени, которое меньшие компании этнических продуктов часто находят сложным для эффективной навигации.

Сегментный анализ

По типам кухни: корейская волна ускоряет глобальную экспансию

В 2024 году китайская кухня командует доминирующей долей рынка 18,22%, благодаря своим хорошо налаженным цепочкам поставок и широкому принятию среди разнообразных демографических групп. Тем временем корейская кухня находится на подъеме, хвастаясь титулом самого быстрорастущего сегмента с прогнозируемым CAGR 10,67% до 2030 года, скачок, в значительной степени приписываемый инициативе корейского правительства 'K-Food'. Японская кухня наслаждается премиальным статусом, подкрепленным восприятием, заботящимся о здоровье. В противоположность этому, тайская и индийская кухни резонируют с потребителями, привлеченными к аутентичным профилям пряностей и вегетарианским предложениям. К северу от границы мексиканская кухня процветает на североамериканских рынках, поддерживаемая демографическими тенденциями и надежными сетями дистрибуции.

Метеоритический рост корейской кухни - это не просто удача; это результат согласованных усилий как правительственного, так и частного секторов. Примечательно, что этот экспорт показал рост на 10,5% в недавние времена, как подчеркнуто Kerry Group. Корейское министерство сельского хозяйства под своим 4-м Основным планом продвижения пищевой промышленности (2023-2027) продвигает инновации в области пищевых технологий и укрепляет экспорт K-Food. Эта институциональная поддержка резко контрастирует с поддержкой, которой часто не хватает меньшим кулинарным категориям. Тем временем бразильская и ливанская кухни появляются как следующие большие возможности, особенно когда молодые потребители обращаются к социальным сетям для исследования разнообразных вкусовых профилей. Производительность категории 'Другие' подчеркивает тенденцию: когда посетители выходят за рамки основных этнических предложений, появляется растущее пространство для нишевых кулинарных специалистов.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу продуктов: растительная революция трансформирует традиционные категории

В 2024 году мясные этнические продукты командуют доминирующей долей рынка 68,46%, подчеркивая глубоко укоренившиеся потребительские предпочтения к блюдам, центрированным на мясе. Тем временем вегетарианские и веганские этнические продукты находятся в быстром восхождении, хвастаясь CAGR 11,43%, прогнозируемым до 2030 года. Этот всплеск, подпитываемый растущим заботой о здоровье, экологическими проблемами и необходимостью удовлетворять диетические ограничения, превосходит общий темп роста рынка, сигнализируя о заметном сдвиге в потребительском поведении и повороте в инновациях продуктов. Растительное движение в этнической кухне - это не просто замена мяса; это празднование аутентичных вегетарианских традиций из разнообразных культур.

Кухни, такие как индийская, тайская и средиземноморская, естественно предлагают эти растительно-центрированные варианты. Глядя в будущее на 2025 год, анализы пищевых тенденций показывают, что более 75% потребителей отдают приоритет сезонности пищи и региональным поставкам. Примечательно, как подчеркнуто BIOFACH, наблюдается заметный рост в потреблении растительных альтернатив. Среди них замороженные растительные этнические продукты особенно растут в популярности. Миллениалы со своей склонностью к устойчивости находятся в авангарде этого спроса, что доказывается такими компаниями, как Planet Based Foods, выпускающими инновационные предложения, такие как тоститас на основе конопли. Сильный рост этого сегмента отражает более широкую диетическую эволюцию к флекситарианству, где потребители умеряют, а не полностью отказываются от мяса. Этот сдвиг обеспечивает стабильный аппетит к премиальным растительным этническим альтернативам.

По типу упаковки: замороженный сегмент набирает обороты через инновации

В 2024 году упаковка длительного хранения командует доминирующей долей рынка 46,12%, капитализируя на преимуществах стоимости, продолженном сроке хранения и хорошо налаженной сети дистрибуции, адаптированной для сложных профилей ингредиентов этнических продуктов. Тем временем сегмент замороженной упаковки находится в быстром восхождении, прогнозируемом для роста с CAGR 8,81% до 2030 года, подпитываемый растущими требованиями к удобству и необходимостью сохранять аутентичные вкусы и текстуры. Охлажденная и охлажденная упаковка обслуживает премиальные рынки, которые отдают приоритет свежим ингредиентам, в то время как категория 'Другие' подчеркивает появляющиеся инновации упаковки, адаптированные к специфическим потребностям этнических продуктов.

Технологические достижения в методах замораживания теперь позволяют сохранять аутентичные текстуры и вкусы, достижение, некогда возможное только со свежими приготовлениями. Отчет 'Будущее замороженной пищи 2025' от Conagra Brands выделяет тенденции мировой кухни, отмечая ошеломляющий рост на 375% в азиатских замороженных закусках, таких как пельмени и вантаны, всего за четыре года[5]Источник: Conagra Brands, 'Будущее замороженной пищи 2025', conagrabrands.com. Более того, с потребителями, все более желающими результатов ресторанного качества дома, совместимость с аэрогрилем появилась как ключевое соображение в разработке замороженных этнических продуктов, приводя к всплеску в продуктах, адаптированных для жарки на воздухе, как подчеркнуто Conagra Brands.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По каналам дистрибуции: электронная коммерция нарушает традиционные розничные модели

В 2024 году супермаркеты и гипермаркеты командуют долей рынка 42,87%, используя свое обширное место на полках, конкурентное ценообразование и привлекательность покупок в одном месте. Эта стратегия резонирует с основными потребителями, жаждущими исследовать этнические кухни. Тем временем онлайн-ритейл находится на надежной траектории, растя с CAGR 9,56% и прогнозируемый для продолжения до 2030 года. Этот всплеск подпитывается доступностью специализированных продуктов, инновационными подписными моделями и прямыми отношениями с потребителями - области, где традиционные ритейлеры находят сложным конкурировать. В то время как магазины удобства и продуктовые магазины обслуживают потребности немедленного потребления, специализированные магазины вырезают свою нишу через экспертизу и кураторский выбор аутентичных продуктов.

Рост онлайн-каналов подчеркивает сдвиг в привычках покупки этнических продуктов, особенно среди молодых потребителей, которые не только технически подкованы, но также ищут продукты, которых местные магазины не держат. Свидетельством этой тенденции является Weee!, который успешно привлек более 800 миллионов долларов США и хвастается портфолио более 15 000 этнических продуктов. Это подчеркивает потенциал специализированных платформ электронной коммерции в обслуживании мультикультурных сообществ, часто опережая традиционных ритейлеров. Добавляя к импульсу Weee! стратегическое назначение бывшего генерального директора Amazon Джеффа Вилке в качестве консультанта, намекая на стремления платформы к операционному масштабированию и укреплению возможностей цепочки поставок. В ответ на эти сдвиги традиционные ритейлеры не стоят на месте. Они расширяют свои мультикультурные предложения и наращивают инициативы электронной коммерции. Заметные шаги включают запуск Kroger концептуального магазина Hispanic в Хьюстоне и введение Walmart частной торговой марки Bettergoods, нацеленной на привлечение более состоятельной демографии.

Географический анализ

В 2024 году Европа командует 34,72% долей рынка, свидетельством ее давней мультикультурной интеграции и умелых систем распределения пищи, обслуживающих разнообразные этнические сообщества. Регламент ЕС (ЕС) № 1169/2011, который фокусируется на информации о пище для потребителей, устанавливает унифицированные стандарты. Эти стандарты не только укрепляют трансграничную торговлю этническими продуктами, но также отдают приоритет безопасности потребителей, требуя маркировки аллергенов и пищевых деклараций, как направлено Европейской комиссией. Германия, Великобритания и Франция, поддерживаемые устоявшимися иммигрантскими сообществами и основным принятием этнических кухонь, лидируют в потреблении. Тем временем восточноевропейские нации все более приветствуют глобальные вкусы. Опытная рыночная динамика региона наклоняется к премиальным предложениям и аутентичным поставкам ингредиентов, представляя возможности для специализированных этнических пищевых предприятий. Эти компании, умелые в навигации по сложным регулятивным ландшафтам, также отдают приоритет культурной аутентичности.

Азиатско-Тихоокеанский регион готов опередить других, хвастаясь надежным CAGR 10,25% до 2030 года. Этот всплеск подпитывается быстрой урбанизацией, растущим средним классом и повышенным воздействием глобальных кухонь, благодаря цифровым медиа и путешествиям. В Китае центр внимания на онлайн-ритейле и выходе в меньшие города. Наоборот, траектория Индии формируется доминированием традиционного ритейла и растущими располагаемыми доходами. Япония, борющаяся с демографическими препятствиями и зрелым рынком, демонстрирует более медленный рост, но выделяется как ключевой экспортный центр для подлинных азиатских ингредиентов. Повествование роста Южной Кореи движимо склонностью к удобству и онлайн-покупкам продуктов, укрепленным поддерживаемыми государством инициативами, чемпионирующими экспорт K-Food. В Индонезии, где традиционная торговля держит 80% доли рынка, есть выраженный потенциал для роста организованного ритейла и эволюции сегмента этнических продуктов.

Рынок Северной Америки поддерживается продолжающейся демографической диверсификацией. Прогнозы Бюро переписи населения США показывают, что латиноамериканское население может достичь 22% к 2028 году. Более того, демографическая группа родившихся за рубежом готова разбухнуть с 42 миллионов до ошеломляющих 78 миллионов к 2060 году. Эта диверсификация подпитывает ежегодный рост мультикультурного продуктового рынка, с латиноамериканскими потребителями, играющими ключевую роль. Они не только значительно вносят вклад в ВВП, но также превышают своих нелатиноамериканских коллег по расходам на пищу, как подчеркнуто Progressive Grocer. В Канаде поддерживаемые правительством мультикультурализм и иммиграционные политики укрепляют рынок этнических продуктов. Азиатские потребители, как отмечено Alberta Agriculture and Forestry, тяготеют к тропическим фруктам, свинине, птице и рыбе, сокращая потребление говядины. Тем временем растущий средний класс Мексики, в сочетании с его близостью к американским рынкам, представляет двойную возможность: внутреннее потребление и экспортно-ориентированное производство этнических продуктов. Однако появляющиеся тарифные политики могли бы изменить ландшафт трансграничной торговли.

Конкурентная среда

Рынок упакованных этнических продуктов остается умеренно фрагментированным. Эта фрагментация возникает из длинного хвоста региональных специалистов, что ограничивает доминирование крупных игроков. Однако она одновременно открывает возможности как для консолидации, так и для нишевого расширения. Рыночные лидеры, такие как Ajinomoto Co., Inc., McCormick & Company, General Mills, ARYZTA AG и Associated British Foods, принимают различные стратегии. Некоторые подчеркивают экспертизу аутентичных ингредиентов, в то время как другие фокусируются на основной дистрибуции. Ajinomoto выделяется своим подходом, движимым инновациями. В 2023 году она расширила производство гёдза в Европе, открыв новый объект во Франции. Более того, в июле 2025 года она выпустила ферментированный томатный вкус Palate Perfect FL-TM, шаг, направленный на решение проблем цепочки поставок и удовлетворение растущего спроса на чистые этикетки.

В этой конкурентной арене принятие технологий появляется как ключевая стратегия для захвата доли рынка. Компании направляют инвестиции в такие области, как прозрачность цепочки поставок, технологии аутентификации вкуса и платформы прямого обращения к потребителям, эффективно обходя традиционные розничные ограничения. Тем временем появляющиеся разрушители делают волны, позиционируя себя как специалисты. Их акцент на культурной аутентичности находит отклик как у этнических сообществ, так и у основных потребителей, в погоне за подлинными переживаниями. Примечательно, наблюдается всплеск интереса частного капитала к семейным этническим пищевым брендам. Эта тенденция подчеркивает более широкое признание: аутентичность, отличительная черта этих брендов, остается неуловимой для крупных компаний товаров народного потребления. Такая динамика представляет заманчивые перспективы приобретения для установившихся игроков, жаждущих расширить свои портфолио этнических продуктов, как подчеркнуто Intrepid Investment Bankers.

Возможности белого пространства изобилуют, особенно в недообслуживаемых категориях кухонь, растительных этнических альтернативах и премиальных замороженных предложениях, которые обещают стандарты ресторанного качества. Конкурентная среда все более благоприятствует компаниям, умелым в сочетании культурной аутентичности с основной привлекательностью. Однако, когда эти компании навигируют по сложностям поставок ингредиентов из нескольких стран, регулятивное соблюдение становится первостепенным, особенно под рамками, такими как Программа верификации иностранных поставщиков FDA.

Лидеры индустрии упакованных этнических продуктов

Ajinomoto Co. Inc.

McCormick & Company Inc.

General Mills, Inc.

Associated British Foods PLC

ARYZTA AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Август 2025: Mizkan Corporation запустила серию горячих горшков '鍋THE WORLD', включающую эссенции мировой кухни, включая манхэттенский суп из моллюсков, марсельский буйабес и корейский юкгэчан, решая скуку потребителей с традиционными вариантами, одновременно расширяя рынок горячих горшков за пределы конвенциональных границ.

- Июль 2025: Ajinomoto Health and Nutrition представила ферментированный томатный вкус Palate Perfect FL-TM, разработанный для замены высокоценных ингредиентов, таких как томатное пюре, одновременно решая нехватку калифорнийского томатного урожая, демонстрируя эффективность стоимости использования для производителей пищи.

- Январь 2025: McCormick открыл Aji Amarillo как вкус года 2025, запустив новые продукты приправ и проводя Miami Flavor Night Market для продвижения перуанского перца, ожидаемого для достижения 59% роста меню за четыре года.

- Октябрь 2024: Nestlé объявил стратегическое расширение в глобальный рынок кухни стоимостью 110 миллиардов долларов США через усиленные предложения мексиканских и азиатских пищевых брендов, отражая приверженность компании захвату возможностей роста этнических продуктов.

Объем глобального отчета по рынку упакованных этнических продуктов

Этническая пища относится к широкому разнообразию упакованных продуктов питания, которые могут быть идентифицированы общественным сознанием как происходящие из иностранного источника.

Рынок этнических продуктов сегментирован по каналам дистрибуции на гипермаркеты/супермаркеты, магазины удобства, онлайн-магазины и другие каналы дистрибуции. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир. Для каждого сегмента определение размера рынка и прогнозы были сделаны в стоимостном выражении (миллион долларов США).

| Китайская |

| Японская |

| Индийская |

| Тайская |

| Корейская |

| Мексиканская |

| Бразильская |

| Ливанская |

| Другие |

| Вегетарианские/веганские этнические продукты |

| Мясные этнические продукты |

| Длительного хранения |

| Замороженные |

| Охлажденные/холодильные |

| Другие |

| Супермаркеты/гипермаркеты |

| Магазины удобства/продуктовые магазины |

| Специализированные магазины |

| Онлайн-ритейл |

| Другие розничные каналы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу кухни | Китайская | |

| Японская | ||

| Индийская | ||

| Тайская | ||

| Корейская | ||

| Мексиканская | ||

| Бразильская | ||

| Ливанская | ||

| Другие | ||

| По типу продукта | Вегетарианские/веганские этнические продукты | |

| Мясные этнические продукты | ||

| По типу упаковки | Длительного хранения | |

| Замороженные | ||

| Охлажденные/холодильные | ||

| Другие | ||

| По каналу дистрибуции | Супермаркеты/гипермаркеты | |

| Магазины удобства/продуктовые магазины | ||

| Специализированные магазины | ||

| Онлайн-ритейл | ||

| Другие розничные каналы | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, на которые отвечает отчет

Каков размер рынка упакованных этнических продуктов в 2025 году?

Рынок упакованных этнических продуктов составляет 31,97 млрд долл. США в 2025 году и, по прогнозам, достигнет 47,7 млрд долл. США к 2030 году.

Какая кухня растет быстрее всего в упакованных этнических продуктах?

Корейская кухня, по прогнозам, покажет самый быстрый рост с CAGR 10,67% до 2030 года.

Какой формат упаковки набирает долю быстрее всего?

Замороженные этнические продукты расширяются с CAGR 8,81%, поскольку технологические улучшения повышают качество и удобство.

Какой регион предлагает самые сильные перспективы роста?

Азиатско-Тихоокеанский регион готов продвинуться с CAGR 10,25% благодаря урбанизации, растущим доходам и принятию онлайн-продуктовых покупок.

Последнее обновление страницы: