Размер и доля рынка электронных аптек

Анализ рынка электронных аптек от Mordor Intelligence

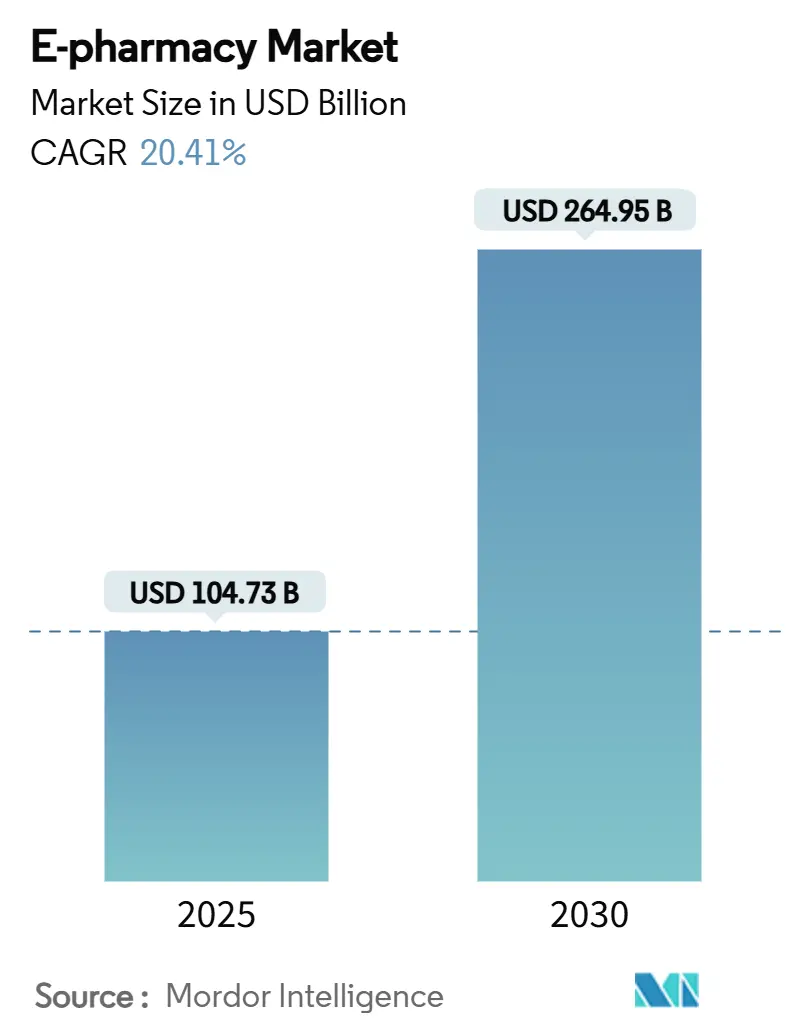

Размер рынка электронных аптек достиг 104,73 миллиарда долларов США в 2025 году и, по прогнозам, поднимется до 264,95 миллиарда долларов США к 2030 году, что отражает среднегодовой темп роста 20,41% за прогнозный период. Это расширение основано на национальных мандатах электронного выписывания рецептов, поддержке страховщиков почтовых заказов и потоках капитала в автоматизированные центры выполнения заказов. Эффект масштаба растет по мере того, как плательщики и менеджеры фармацевтических льгот направляют рецепты в союзные цифровые аптеки, в то время как роботизированные линии подбора теперь обрабатывают чувствительные к температуре биологические препараты, открывая новые специализированные маржи. Результирующее удобство и прозрачное ценообразование переключают лояльность пациентов от традиционных прилавков к онлайн-платформам, заставляя традиционные торговые точки ускорять омниканальные инвестиции или сталкиваться с эрозией объемов. Параллельно стареющее население и мобильные приложения здравоохранения превращают разовых покупателей в подписчиков, создавая предсказуемые модели спроса, которые укрепляют переговоры с поставщиками.

Ключевые выводы отчета

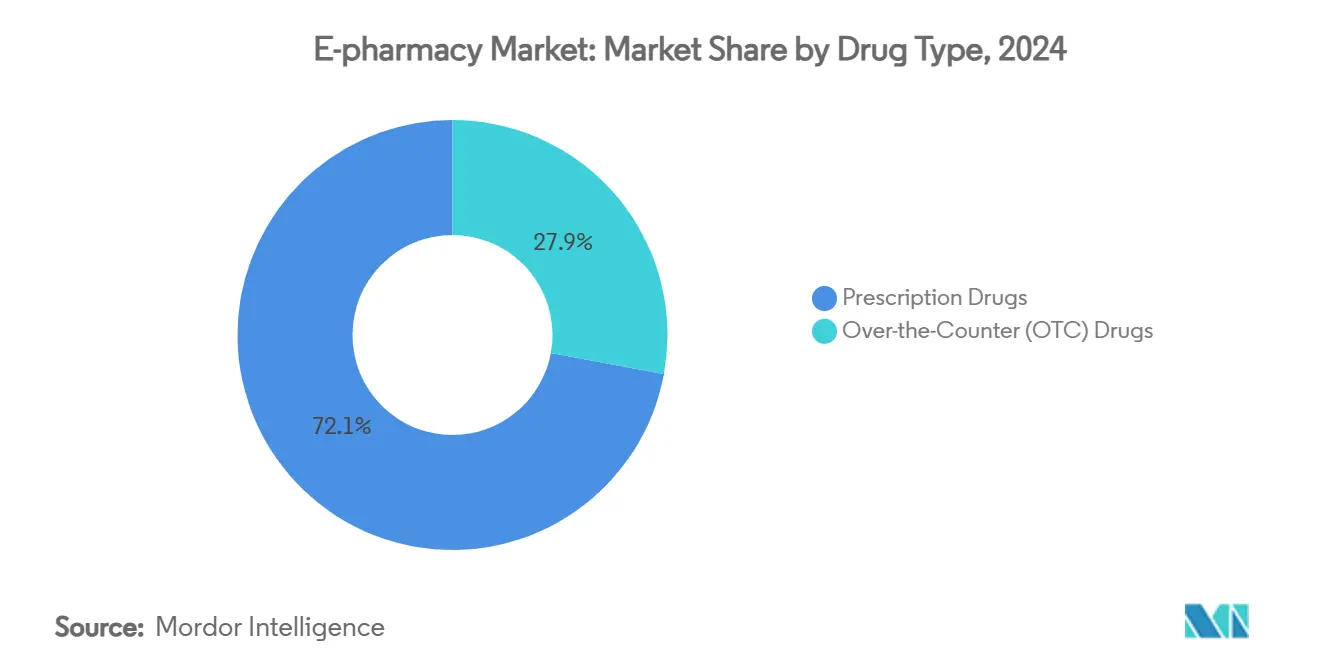

- По типу лекарств рецептурные препараты доминировали с 72,11% доли рынка электронных аптек в 2024 году; прогнозируется, что безрецептурные препараты будут расширяться с среднегодовым темпом роста 18,12% до 2030 года.

- По типу продукции средства от простуды и гриппа лидировали с долей доходов 24,34% в 2024 году, в то время как витамины и диетические добавки готовы расти с среднегодовым темпом роста 21,51% до 2030 года.

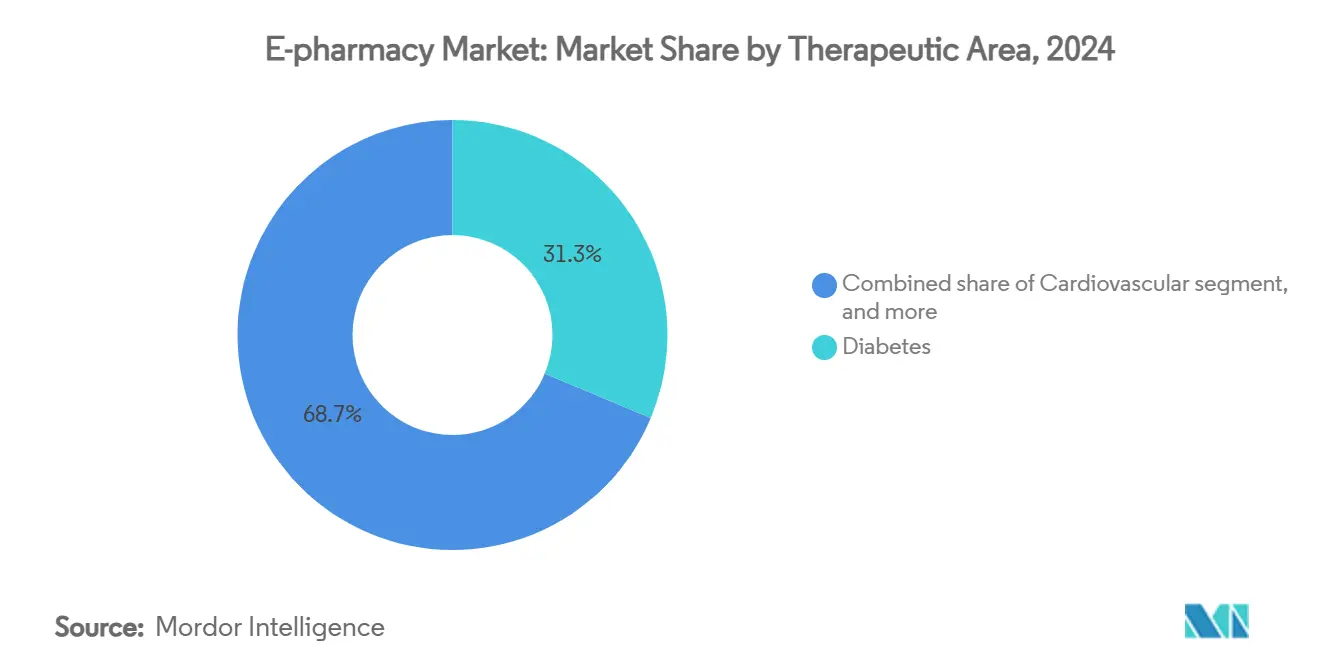

- По терапевтической области препараты для лечения диабета принесли наибольший доход в размере 31,34% в 2024 году; желудочно-кишечные продукты показывают самый быстрый прогнозируемый среднегодовой темп роста 21,67% до 2030 года.

- По платформе настольные интерфейсы удерживали 55,23% размера рынка электронных аптек в 2024 году, тогда как мобильные приложения развиваются с среднегодовым темпом роста 19,91%.

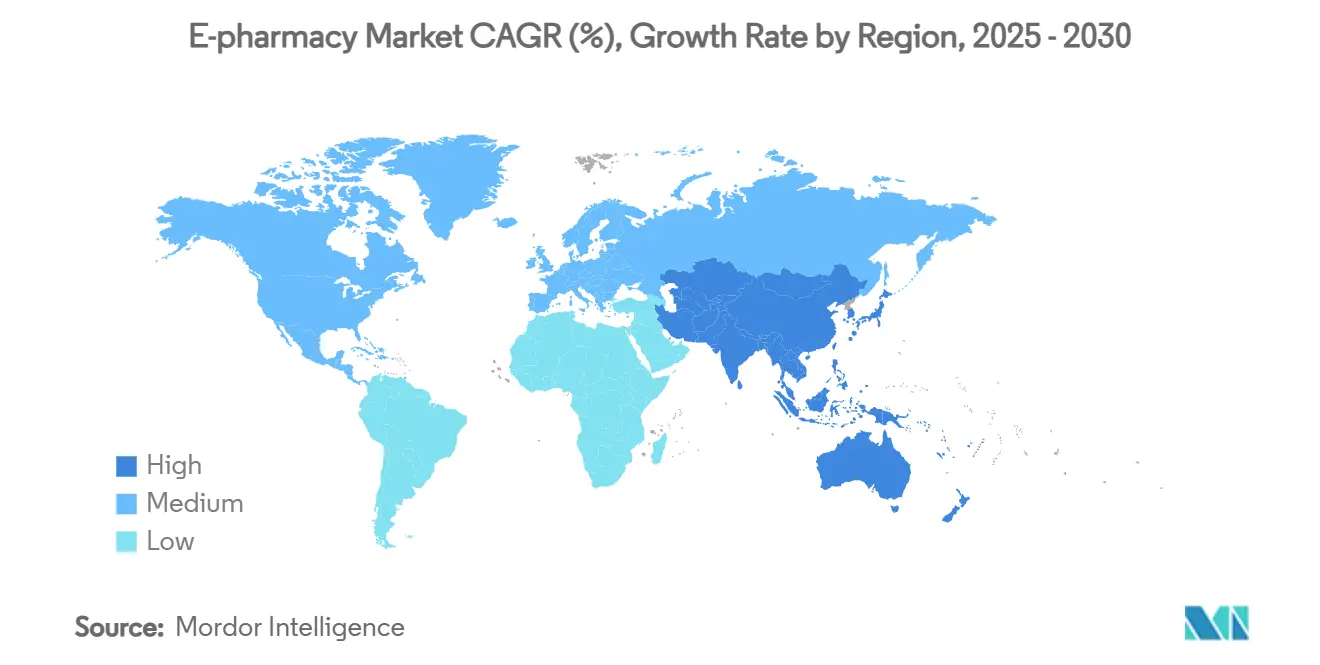

- По географии Северная Америка контролировала 42,34% доходов 2024 года, однако Азиатско-Тихоокеанский регион готов к самому сильному среднегодовому темпу роста 22,32% до 2030 года.

Тенденции и аналитика глобального рынка электронных аптек

Анализ влияния драйверов

| Драйвер | % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Обязательное общенациональное внедрение электронного выписывания рецептов | +2.1% | Северная Америка, Европа, отдельные рынки Азиатско-Тихоокеанского региона | Краткосрочный период (≤ 2 лет) |

| Интеграция мобильных приложений здравоохранения | +1.8% | Глобально | Краткосрочный период (≤ 2 лет) |

| Стареющее население и доставка по подписке | +1.5% | Глобально | Долгосрочный период (≥ 4 лет) |

| Стратегические альянсы между плательщиками/менеджерами фармацевтических льгот и электронными аптеками | +1.9% | Северная Америка, Европа | Среднесрочный период (2-4 года) |

| Крупные инвестиции в автоматизированное выполнение заказов с поддержкой холодовой цепи и логистику в тот же день | +1.7% | Северная Америка, Азиатско-Тихоокеанский регион, Европа | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Обязательное общенациональное внедрение электронного выписывания рецептов

Электронные мандаты в Соединенных Штатах, скандинавских странах и нескольких рынках Азиатско-Тихоокеанского региона встраивают цифровые точки соприкосновения аптек непосредственно в рабочие процессы врачей. Мгновенная передача рецептов устраняет ошибки почерка и сокращает время выполнения, побуждая пожилых пациентов принимать услуги доставки на дом. Онлайн-аптеки получают основную видимость в момент оказания помощи, вытесняя историческое преимущество, которым обладали прилавки магазинов. Исследования систем здравоохранения показывают более низкие показатели первичного несоблюдения режима лечения, когда электронное выписывание рецептов становится обязательным, укрепляя перспективы роста рынка электронных аптек[1]U.S. Food and Drug Administration, "E-Prescribing Final Rule," fda.gov.

Интеграция мобильных приложений здравоохранения

Касса аптек внутри приложений для здоровья теперь включает биометрические входы, планы 'Купи сейчас, заплати позже' и кошельки лояльности. Эти удобства сокращают трение повторного заказа и увеличивают повторные покупки среди молодых опекунов, жонглирующих домашними рецептами. Перекрестная продажа нутрацевтиков во время сеансов пополнения увеличивает размеры корзины, подтверждая коммерческую ценность более глубокого взаимодействия с приложением. Ранние пилотные проекты выявляют двузначные прирост ежемесячно активных пользователей, где напоминания о лекарствах синхронизируются с уведомлениями умных часов.

Стареющее население и доставка по подписке

Каждый шестой человек во всем мире будет в возрасте не менее 60 лет к 2030 году. Подписная доставка смягчает забывчивость в режимах полифармации и улучшает пунктуальность пополнения, снижая риск госпитализации для плательщиков. Стабильные обязательства по объему позволяют цифровым аптекам зафиксировать лучшие оптовые цены, защищая маржи даже при интенсификации скидок. Эти связанные с возрастом попутные ветры приводят к структурному росту рынка электронных аптек[2]World Health Organization, "Global Ageing Report 2024," who.int.

Стратегические альянсы между плательщиками/менеджерами фармацевтических льгот и электронными аптеками

Вертикальные слияния между страховщиками, менеджерами фармацевтических льгот и пунктами выдачи позволяют интегрированным группам направлять пациентов через более низкие доплаты к их собственным каналам. Перенаправление рецептов концентрирует трафик среди масштабированных действующих игроков и оказывает давление на независимых, чтобы они создавали совместные предприятия для доступа к формуляру. Результирующая консолидация подчеркивает масштаб и согласование плательщиков как решающие рвы на рынке электронных аптек.

Анализ влияния ограничений

| Анализ влияния ограничений | (~) % влияния на прогноз среднегодового темпа роста | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Трансграничная регулятивная фрагментация | −1.6% | Европа, Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| Мошеннические онлайн-аптеки и доверие потребителей | −1.4% | Глобально | Краткосрочный период (≤ 2 лет) |

| Постоянные ограничения на рекламу и продвижение рецептурных и контролируемых препаратов | −1.2% | Северная Америка, Европа, Ближний Восток | Краткосрочный период (≤ 2 лет) |

| Высокие затраты на доставку последней мили и ограниченная цифровая инфраструктура в сельских/малообеспеченных регионах | −1.5% | Латинская Америка, Африка, сельская Северная Америка и Азиатско-Тихоокеанский регион | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Трансграничная регулятивная фрагментация

Диспенсеры, работающие в нескольких юрисдикциях, должны согласовывать различные правила лицензирования, стандарты конфиденциальности и списки контролируемых веществ. Накладные расходы на соблюдение требований увеличивают постоянные затраты, создавая барьеры для входа, которые изолируют ранних региональных игроков, но замедляют более широкий масштаб. В Европе некоторые фирмы поддерживают параллельные центры выполнения заказов для удовлетворения уставов локализации данных, подрывая преимущества в затратах и замедляя трансграничные развертывания[3]European Medicines Agency, "Good Distribution Practice for Cross-Border Pharmacy," ema.europa.eu.

Мошеннические онлайн-аптеки и доверие потребителей

Сайты поддельных лекарств подрывают доверие среди пожилых людей, опасающихся онлайн-транзакций в сфере здравоохранения. Проверенные операторы противостоят блокчейн-происхождением, аккредитованными печатями и чатом с фармацевтом по требованию. Платформы, отображающие все три функции, регистрируют более высокие показатели повторных покупок, подтверждая связь между прозрачностью и лояльностью. Однако постоянные расходы на правоприменение сокращают маржи и могут ослабить краткосрочный рост рынка электронных аптек.

Сегментный анализ

По типу лекарств: рецептурные препараты обеспечивают цифровой рост

Рецептурные линии составили 72,11% доходов 2024 года, позиционируя их как экономическую основу рынка электронных аптек. Пациенты с хроническими заболеваниями часто жонглируют несколькими терапиями, поэтому консолидация пополнений через один портал упрощает соблюдение режима, повышая пожизненную стоимость на пользователя. Надежное проникновение сегмента также обеспечивает надежную базу объемов, которая поддерживает инвестиции в автоматизированный подбор. Безрецептурные продукты, хотя и меньше на 28,0%, прогнозируются к росту с среднегодовым темпом роста 18,12%, поскольку культура самообслуживания распространяется, а сети курьерской доставки в тот же день расширяются. Их более быстрая траектория диверсифицирует потоки доходов платформы и снижает зависимость от возмещений страховщиков.

Комфорт потребителей с цифровыми клиническими потоками облегчает переходы от брендовых к генерическим препаратам, поддерживая цели формуляра плательщика без личного консультирования. Тем временем бренды здорового образа жизни используют ту же инфраструктуру оформления заказа, чтобы объединить витамины с рецептами для хронических заболеваний, тактика, которая смешивает профилактическую и терапевтическую коммерцию. Лекарства на основе подписки для гипертонии или липидных расстройств теперь поставляются в дискретных квартальных посылках, усиливая липкость, поддерживая долгосрочный прогноз размера рынка электронных аптек.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу продукции: лидируют сезонные средства, добавки растут

Средства от простуды и гриппа захватили 24,34% категорийного дохода 2024 года, извлекая выгоду из высокоинцидентных зим, которые стимулируют доставку к порогу. Поставщики дополняют эти заказы термометрами и дополнениями дезинфицирующих средств, незаметно расширяя среднюю стоимость билета всякий раз, когда вспышки возрастают. Витамины и диетические добавки, хотя в настоящее время меньше, прогнозируются к регистрации среднегодового темпа роста 21,51% до 2030 года, превосходя большинство других товаров для здоровья. ИИ-управляемые викторины переводят понимание панели крови в персонализированные предложения комплектов, повышая коэффициенты конверсии и встраивая профилактическую помощь в обычные взаимодействия аптек.

Товары по уходу за кожей, стоматологические товары и товары для управления весом теперь коллективно приближаются к половине всего оборота без рецепта, превращая диспенсеры в полномасштабные центры здоровья и красоты. Дискретная упаковка для дерматологических процедур соответствует ожиданиям конфиденциальности, которые физические проходы с трудом удовлетворяют. Поскольку косметические лаборатории внедряют телемедицинские консультации, потенциал перекрестных продаж возрастает дальше, расширяя общий доступный рынок электронных аптек.

По терапевтической области: диабет командует, ЖКТ-терапии ускоряются

Диабет остается столпом терапевтических доходов с самыми высокими доходами в 31,34% в рамках рынка электронных аптек, поддерживаемый подключенными глюкометрами, которые автоматически запускают повторные заказы тест-полосок. Сердечно-сосудистые препараты занимают следующую позицию и выигрывают от широко распространенных скринингов гипертонии, направляемых через телемедицинские каналы. Респираторные процедуры, особенно контролирующие ингаляторы для астмы и ХОБЛ, занимают третье место, с напоминаниями о вдохах на основе приложений, снижающими зависимость от спасательных ингаляторов и способствующими точности пополнения.

Желудочно-кишечные терапии отстают в абсолютных продажах, но показывают самый крутой рост, поскольку потребители ищут дискретные решения для рефлюкса или синдрома раздраженного кишечника. Конфиденциальность получения заказа дома облегчает социальный дискомфорт, стимулируя принятие и добавляя импульс общему расширению рынка электронных аптек. Онкологические и иммунологические терапии, когда-то ограниченные сложностью холодовой цепи, теперь входят в онлайн-микс благодаря выполнению заказов с контролируемой температурой, предвещая грядущую волну высокодоходных специализированных линий.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По платформе: настольный компьютер начинает, мобильный масштабируется

Сеансы на настольных компьютерах удерживали 55,23% доли размера рынка электронных аптек в 2024 году, потому что создание учетной записи впервые и загрузка страховки проще на больших экранах. Однако мобильные приложения поднимаются с среднегодовым темпом роста 19,91%, движимые биометрическим входом и напоминаниями о пополнении в режиме реального времени. Push-уведомления, приуроченные к истощению таблетницы, последовательно превосходят электронную почту, сокращая отказы во всех возрастных группах.

Межустройственная синхронизация корзины обеспечивает проверку цены на телефоне может закончиться платежом на ноутбуке без потери данных, уменьшая отказы. Взаимодействие с нативными приложениями также поставляет детальную телеметрию, обеспечивая точные предложения, которые стимулируют дополнительные безрецептурные дополнения. Меньшие претенденты, не имеющие этой интеграции, с трудом соответствуют конверсионным воронкам, расширяя пробелы в возможностях и усиливая преимущества масштаба действующих игроков на рынке электронных аптек.

Географический анализ

Северная Америка внесла 42,34% глобального дохода в 2024 году, закрепив свою роль основной лаборатории для новых сервисных моделей. В Соединенных Штатах стимулы страховщиков для 90-дневной почтовой доставки и отступление сельских аптек открыли пробелы в доступе, которые цифровые курьеры легко перекрывают. Пилотные проекты в тот же день теперь охватывают 45% населения, сбрасывая ожидания скорости последней мили. Система единого плательщика Канады тестирует комплекты лекарств плюс телемедицина, которые могли бы переопределить контракты плательщиков, в то время как финтех-привязки Мексики позволяют растущим покупателям среднего дохода разделить расходы на рецепты в рассрочку, вводя доступность в соблюдение режима лечения хронических заболеваний.

Азиатско-Тихоокеанский регион выделяется как самый быстрый восходящий, с прогнозируемым среднегодовым темпом роста 22,32% до 2030 года. Смартфонная база Индии и Цифровая миссия Аюшман Бхарат катализируют электронные медицинские записи, которые направляют рецепты онлайн. Китайские конгломераты складывают аптеку в супер-приложения, достигая преимуществ масштаба, которые сокращают логистические затраты на заказ и расширяют рынок электронных аптек. Регулятивное настояние Японии на первоначальных личных консультациях замедляет принятие, но разрешительная позиция Австралии по безрецептурным электронным продажам ускоряет широту категории, демонстрируя регулятивную гетерогенность региона.

Европа занимает третье место по обороту, однако гармонизация политики открывает свежий спрос. Рамка трансграничного электронного рецепта позволяет резидентам погашать рецепты во время путешествий, сглаживая соблюдение режима и поддерживая межрыночный трафик. Развертывание eRx в Германии направляет рецепты к онлайн действующим игрокам, тогда как мандат безопасного хостинга Франции стимулирует инвестиции в внутренние склады. В Соединенном Королевстве постпандемическая цифровая лояльность остается липкой даже при повторном открытии аптек главной улицы, подчеркивая долговременный сдвиг канала. Центральная и Восточная Европа растут на улучшенном широкополосном доступе и сбалансированном надзоре, иллюстрируя конвергенцию к западным моделям.

Южная Америка, Ближний Восток и Африка все еще представляют меньшие доли, но устойчивый двузначный рост подчеркивает потенциал догоняющего развития. Прояснение уставов онлайн диспенсинга и программы доступности смартфонов являются ключевыми катализаторами. Где сохраняются пробелы холодовой цепи, региональные инноваторы партнерствуют с курьерскими фирмами для пилотирования изолированной доставки в шкафчики, предвещая обновления инфраструктуры, которые будут постепенно увеличивать глобальный рынок электронных аптек.

Конкурентная среда

Рынок электронных аптек умеренно концентрирован. CVS Health, Walgreens Boots Alliance и Amazon Pharmacy вместе обрабатывали почти 66% глобального онлайн потока рецептов в 2024 году, владея интегрированными страховыми подразделениями, многотемпературными складами и глубокими рекламными бюджетами. Их способность сшивать аптеку с клиниками первичной помощи и камерами неотложной помощи цементирует липкость сети. Непрерывные инвестиции в городское микро-выполнение обещают стандарты доставки менее чем за два часа, которые устанавливают высокие конкурентные планки.

Чисто игровые цифровые стартапы засевают дифференцированные ниши. Некоторые фокусируются на недообслуживаемых терапевтических областях, таких как сексуальное здоровье, сочетая телеконсультации с дискретной доставкой. Другие объединяют домашнюю диагностику с доставкой рецептов в тот же день, позиционируя себя как 360-градусные порталы управления состояниями. Эти легкие по активам модели могут быстро поворачивать, но согласование плательщиков остается критическим препятствием без собственной поддержки менеджера фармацевтических льгот.

Конкурентные рычаги все больше вращаются вокруг скорости последней мили, прозрачного чистого ценообразования и алгоритмической персонализации. Склады с окружающими, охлаждаемыми и замороженными отсеками перешли от новинки к предпосылке для биологической приемлемости. Искусственный интеллект лежит в основе чатботов сортировки симптомов, предсказаний времени пополнения и флагов риска оттока, стимулируя продление жизни клиента и оптимизацию инвентаря. Игроки, не имеющие глубины аналитики данных, будут сталкиваться с эскалацией затрат на обслуживание, приглашая либо приобретение, либо отступление на расширяющемся рынке электронных аптек.

Лидеры индустрии электронных аптек

-

Walgreens Boots Alliance

-

CVS Health Corporation

-

Cigna Corporation (Express Scripts Holdings)

-

Amazon Pharmacy (PillPack)

-

DocMorris / Redcare Pharmacy

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые события

- Февраль 2025: CVS Caremark добавила франшизу Zituvio от Zydus Lifesciences в свой формуляр диабета.

- Январь 2025: CVS Health выпустила переработанное мобильное приложение с ИИ-поиском и интегрированным 'Купи сейчас, заплати позже'.

- Октябрь 2024: Amazon Pharmacy объявила о двадцати городских центрах выполнения заказов, запланированных на 2025 год, чтобы расширить охват доставки в тот же день до 45% потребителей США.

- Октябрь 2024: Walmart начала пилотирование доставки рецептов в тот же день в шести штатах, нацелившись на общенациональное покрытие к январю 2025 года.

- Октябрь 2024: LetsGetChecked завершила покупку Truepill, интегрируя диагностику с выполнением рецептов.

Область глобального отчета о рынке электронных аптек

Согласно области отчета, электронная аптека - это онлайн-аптека, которая работает через Интернет и предоставляет лекарства потребителям через почтовые или транспортные компании. Электронная аптека сокращает длинную цепочку дистрибьюторов.

Рынок электронных аптек сегментирован по типу лекарств, типу продукции и географии. По типу лекарств рынок сегментирован на рецептурные препараты и безрецептурные препараты. По типу продукции рынок сегментирован на средства по уходу за кожей, стоматологические, от простуды и гриппа, витамины, для похудения и другие типы продукции. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Ближний Восток и Африку, и Южную Америку. Для каждого сегмента размер рынка предоставлен в стоимостном выражении (миллиарды долларов США).

| Рецептурные препараты |

| Безрецептурные препараты |

| Уход за кожей |

| Стоматологические |

| Простуда и грипп |

| Витамины и диетические добавки |

| Управление весом |

| Другой тип продукции |

| Диабет |

| Сердечно-сосудистые |

| Респираторные |

| Желудочно-кишечные |

| Другая терапевтическая область |

| Мобильные пользователи |

| Пользователи настольных компьютеров |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальной Ближний Восток и Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу лекарств | Рецептурные препараты | |

| Безрецептурные препараты | ||

| По типу продукции | Уход за кожей | |

| Стоматологические | ||

| Простуда и грипп | ||

| Витамины и диетические добавки | ||

| Управление весом | ||

| Другой тип продукции | ||

| По терапевтической области | Диабет | |

| Сердечно-сосудистые | ||

| Респираторные | ||

| Желудочно-кишечные | ||

| Другая терапевтическая область | ||

| По платформе | Мобильные пользователи | |

| Пользователи настольных компьютеров | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка электронных аптек?

Рынок электронных аптек достиг 104,73 миллиарда долларов США в 2025 году и прогнозируется к росту до 264,95 миллиарда долларов США к 2030 году.

Какой регион лидирует по доходам электронных аптек сегодня?

Северная Америка внесла 42,34% глобального дохода в 2024 году, что делает ее крупнейшим региональным рынком.

Насколько быстро расширяется Азиатско-Тихоокеанский регион в онлайн-аптеках?

Прогнозируется, что Азиатско-Тихоокеанский регион покажет среднегодовой темп роста 22,32% до 2030 года, самый быстрый среди всех регионов.

Какую долю командуют рецептурные препараты онлайн?

Рецептурные препараты составили 72,11% доли рынка электронных аптек в 2024 году, подчеркивая их доминирование.

Какая платформа растет быстрее всего для заказа лекарств?

Мобильные приложения развиваются со среднегодовым темпом роста 19,91%, быстро сокращая разрыв с использованием настольных компьютеров.

Кто является топ-игроками на рынке электронных аптек?

CVS Health, Walgreens Boots Alliance и Amazon Pharmacy совместно обрабатывали почти 66% онлайн объема рецептов в 2024 году.

Последнее обновление страницы: