Размер и доля рынка коммерческой недвижимости Катара

Анализ рынка коммерческой недвижимости Катара от Mordor Intelligence

Рынок коммерческой недвижимости Катара составил 33,10 млрд долларов США в 2025 году и готов достичь 35,11 млрд долларов США к 2030 году, продвигаясь с CAGR 6,08%. Рост остается закрепленным в правительственном трубопроводе устойчивого развития на сумму 350 млрд долларов США и Третьей национальной стратегии развития, которые совместно расширяют спрос на офисы, логистические объекты и проекты смешанного использования по всей стране. Политики свободных зон нового поколения, которые разрешают 100% иностранное владение, плюс стимулы для получения места жительства, связанные с инвестициями в недвижимость, продолжают привлекать международные корпорации и институциональных инвесторов, в то время как растущие объемы электронной коммерции ускоряют потребность в автоматизированных хабах последней мили вблизи порта Хамад и Большой Дохи. Условия ликвидности поддерживающие: катарские банки расширили кредитование недвижимости на 6,3% в годовом исчислении в 2024 году, сигнализируя о доверии к среднесрочным перспективам сектора. В то же время избыточное предложение в послечемпионатских офисных и гостиничных активах поглощается через программы адаптивного повторного использования, зеленые модернизации и гибкие модели лизинга, которые соответствуют изменяющимся предпочтениям арендаторов. Развитие внедрения строительных технологий-выделенное ИИ-дизайном, продемонстрированным на ConteQ Expo24-снижает долгосрочные операционные расходы и усиливает конкурентное позиционирование для новых активов[1]Vítor Gaspar, "Qatar: 2024 Article IV Consultation-Press Release; Staff Report," International Monetary Fund, imf.org.

Ключевые выводы отчета

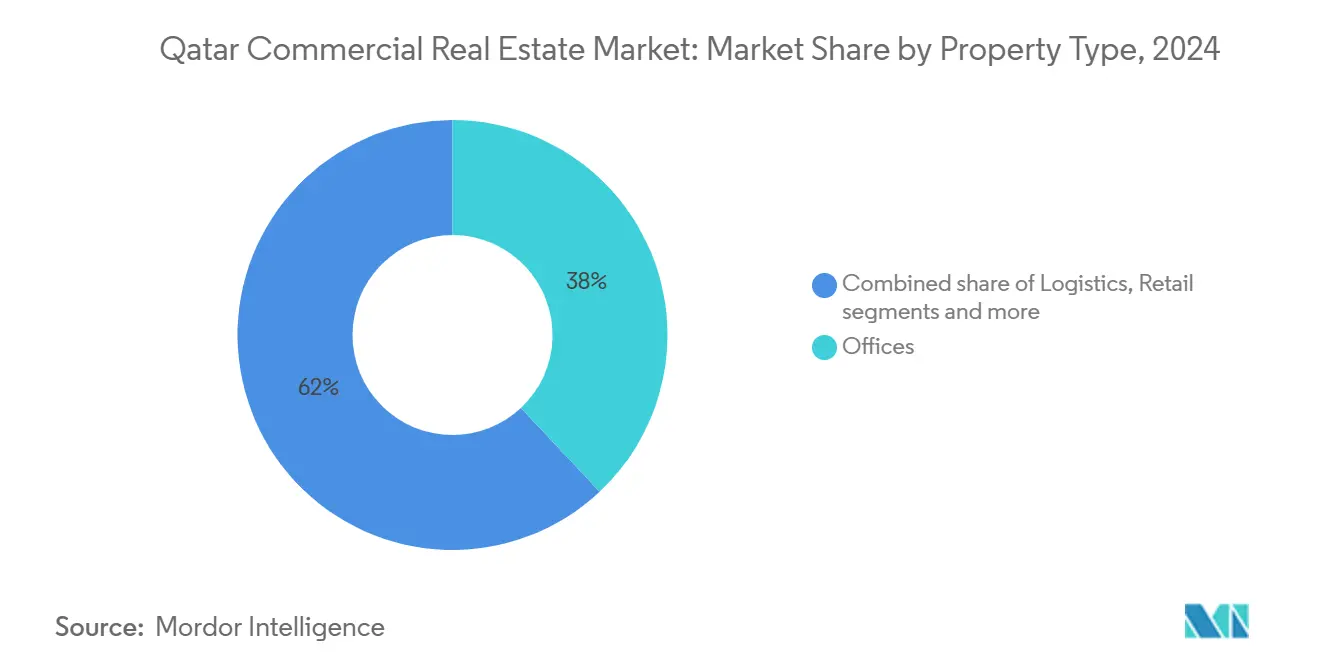

- По типу недвижимости офисы лидировали с 38,0% доли рынка коммерческой недвижимости Катара в 2024 году, в то время как логистика прогнозируется для регистрации самого быстрого CAGR 6,12% до 2030 года.

- По бизнес-модели продажи доминировали с 64,0% рынка коммерческой недвижимости Катара в 2024 году, однако аренда прогнозируется для роста с CAGR 6,33% до 2030 года.

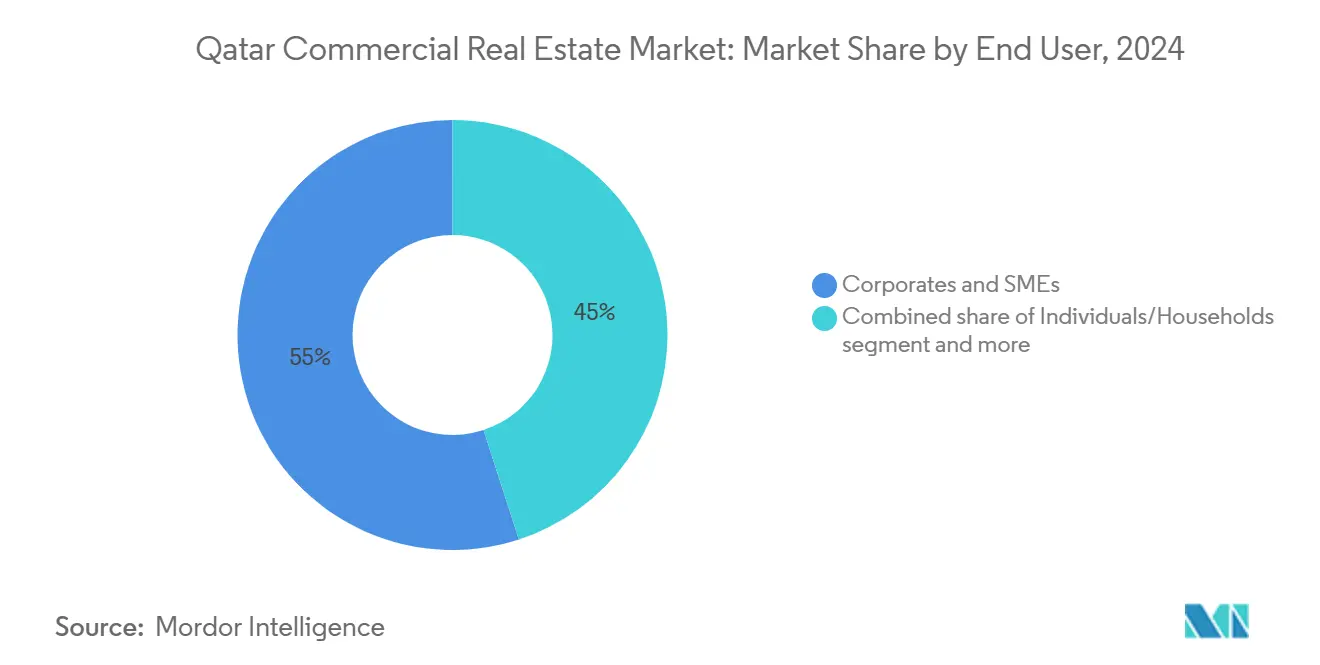

- По конечным пользователям корпорации и МСП командовали 55,0% долей размера рынка коммерческой недвижимости Катара в 2024 году, в то время как институциональные инвесторы демонстрируют самый быстрый CAGR 6,10% к 2030 году.

- По городам Доха составила 71,0% размера рынка коммерческой недвижимости Катара в 2024 году; Эль-Вакра продвигается с самым высоким CAGR 6,51% к 2030 году.

Тенденции и анализ рынка коммерческой недвижимости Катара

Анализ воздействия драйверов

| Драйверы | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Экономическая диверсификация в рамках Национального видения Катара 2030 | +1.2% | Национальная, с фокусом на Лусаил и промышленные зоны | Долгосрочный (≥ 4 лет) |

| Реформы свободных зон и 100% иностранного владения | +1.0% | Области QFC, QSTP, QFZ с эффектами распространения | Среднесрочный (2-4 года) |

| Бум логистики последней мили электронной коммерции | +0.9% | Район Большой Дохи и зоны, прилегающие к порту | Среднесрочный (2-4 года) |

| Всплеск спроса на инфраструктуру наследия FIFA | +0.8% | Национальный, сконцентрированный в Дохе и Эль-Вакра | Краткосрочный (≤ 2 лет) |

| Мандат QIA на инвестиции в зеленое строительство | +0.7% | Национальный, приоритет новых разработок | Долгосрочный (≥ 4 лет) |

| Стимулы коридора центров обработки данных Лусаил | +0.6% | Город Лусаил и окружающие области | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Всплеск спроса на инфраструктуру наследия FIFA

Перепланировка турнирных площадок в отели, торговые кластеры и районы смешанного использования генерирует новую арендную активность вокруг стадионных участков, противодействуя падению арендных ставок, которое последовало за событием 2022 года. Управление общественных работ выделило 22,2 млрд долларов США на городские улучшения 2025-2029 годов, которые используют эти объекты, обеспечивая краткосрочное поглощение вакантных активов и катализируя связанные коммерческие застройки.

Экономическая диверсификация в рамках Национального видения Катара 2030

Стратегия поворачивает ВВП от углеводородов путем развития производства, логистики и технологических услуг, все из которых требуют специализированной недвижимости, такой как исследовательские лаборатории, малосерийные фабрики и коворкинг-этажи. Производство добавило 18 млрд долларов США к ВВП в 2024 году, в то время как логистический сектор расширяется на 7,1% ежегодно, поддерживая долгосрочный подъем в поглощении складских и легкопромышленных помещений[2]Lim Meng Hui, "Qatar Free Zones Authority Launches 1,500-Plot Logistics Park near Hamad Port," Qatar Free Zones Authority, qfz.gov.qa.

Реформы свободных зон и 100% иностранного владения

Закон об иностранных инвестициях № 1 от 2019 года снял ограничения по доле участия и разрешил выделение земли внутри QFZ и QFC, продвинув поглощение офисов класса А выше 2400 зарегистрированных фирм к началу 2025 года. Сопутствующие налоговые льготы снижают общие расходы на размещение, подталкивая транснациональные корпорации к долгосрочной аренде и повышая предварительные обязательства для предстоящих башен в Лусаиле и Энерджи Сити.

Бум логистики последней мили электронной коммерции

Объем онлайн-розничной торговли продолжает расти, побуждая правительство выпустить 6,3 км² промышленного парка возле порта Хамад с 1500 обслуживаемых участков, адаптированных для автоматизированных кросс-доков, темных магазинов и узлов холодовой цепи. Мелкие инвесторы контролируют две трети участков, расширяя разнообразие девелоперов и стимулируя конкурентные инновации в проектировании объектов и интеграции робототехники.

Анализ воздействия ограничений

| Ограничения | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Избыточное предложение офисов и гостиниц после чемпионата мира | −1.1% | Центральный деловой район Дохи и гостиничные зоны | Краткосрочный (≤ 2 лет) |

| Инфляция строительных затрат, обусловленная ESG | −0.8% | Национальная, затрагивающая все новые разработки | Среднесрочный (2-4 года) |

| Более высокие процентные ставки и ужесточение кредита | −0.6% | Национальная, сконцентрированная в сегментах с высоким кредитным плечом | Краткосрочный (≤ 2 лет) |

| Медленная реализация REIT-законодательства | −0.4% | Национальная, затрагивающая потоки институциональных инвестиций | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Избыточное предложение офисов и гостиниц после чемпионата мира

Примерно 40% расширение премиального офисного фонда во время подготовки к чемпионату мира превысило немедленный спрос, вызвав 20% падение арендной платы между 2021-2024 годами и повысив риск неработающих кредитов для банков с крупными портфелями недвижимости. Девелоперы смягчают вакансии путем преобразования однофункциональных башен в гибкие рабочие пространства и включения экспериентальной розничной торговли на нижних этажах, в то время как отельеры ребрендируют избыточные номера в среднеклассовые форматы продленного проживания.

Инфляция строительных затрат, обусловленная ESG

Мандаты зеленого строительства в рамках Катарской системы устойчивой оценки добавляют двузначные ценовые премии к проектам с рейтингом LEED или GSAS, поднимая препятствия осуществимости для ценочувствительных схем. Волатильные цены на материалы-47,3% диктуются регулятивными факторами-усугубляют неопределенность; тем не менее долгосрочные арендаторы и институциональный капитал предпочитают сертифицированные активы, помогая девелоперам окупить первоначальные расходы через премиальную аренду и более низкие коммунальные счета[3]Francis Oppong, "Factors Driving Construction Material Price Volatility in Qatar's Construction Industry," Buildings (MDPI), mdpi.com.

Сегментный анализ

По типу недвижимости: логистическая инфраструктура движет рост

Офисы сохранили наибольшую 38% долю рынка коммерческой недвижимости Катара в 2024 году благодаря трубопроводу CBD Дохи и завершениям башен Лусаила. Однако давление вакансий и принятие гибридной работы сдерживает рост, направляя арендодателей к модульным планировкам этажей и технологичным удобствам, которые улучшают эффективность пространства. Размер рынка коммерческой недвижимости Катара, относящийся к офисам, будет расти лишь умеренно до 2030 года, поскольку арендаторы ищут гибкость аренды и пространство, сертифицированное по ESG.

Логистические объекты обеспечивают самый быстрый CAGR 6,12% до 2030 года, поддерживаемые принятием электронной коммерции, расширением North Field LNG и поддерживаемыми правительством промышленными парками возле порта Хамад. Автоматизированные стеллажи, зоны контролируемой температуры и крыши, готовые для солнечной энергии, теперь присутствуют в большинстве тендеров, в то время как ИИ-строительство, продемонстрированное на ConteQ Expo24, сокращает циклы поставки и снижает долгосрочные энергозатраты.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По бизнес-модели: рост аренды ускоряется

Сделки продаж командовали 64% долей рынка коммерческой недвижимости Катара в 2024 году, поскольку иностранный спрос на право собственности вырос в Лусаиле и Жемчужине. Покупатели с высоким уровнем дохода рассматривают офисы и розничные подиумы в собственность как защиту от инфляции, а схемы резидентства, привязанные к покупкам на 1 млн долларов США, усиливают аппетит. Тем не менее более жесткие глобальные условия финансирования и предпочтение капитально-легких балансов сдерживают прямые приобретения корпораций.

Аренда находится на траектории CAGR 6,33% к 2030 году, отражая поворот арендаторов к OPEX-дружественным моделям, которые сохраняют оборотный капитал. Обновленный закон об аренде № 4 от 2008 года и функционирующие комитеты по арендным спорам повышают договорную определенность, в то время как арендодатели привлекают арендаторов готовыми отделками под ключ, более короткими периодами без арендной платы и зелеными арендными пунктами, которые разделяют выгоды от эффективности коммунальных услуг.

По конечным пользователям: динамика институциональных инвестиций

Корпорации и МСП держали 55% долю размера рынка коммерческой недвижимости Катара в 2024 году, движимые диверсификацией производства, формированием стартапов в Катарском научно-технологическом парке и решорингом цепочек поставок в специально построенные склады. Арендаторы предпочитают кластеры, предлагающие исследовательские лаборатории, легкие сборочные этажи и таможенное оформление на месте.

Институциональные инвесторы представляют самую быструю группу CAGR 6,10%, поддерживаемую Фондом фондов Катарского инвестиционного управления на сумму 1 млрд долларов США, который привлек B Capital и Deerfield в Доху в 2025 году. Суверенные фонды, управляющие активами и страховые фирмы требуют базовые плюс офисы с системами управления зданиями, богатыми данными, и близость к финансовым регуляторам. Долгодоходные профили и финансирование зеленых облигаций открывают конкурентные затраты на заимствования, делая трофейные активы в Лусаиле и Западном заливе их предпочтительными целями.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Доха сохранила 71% размера рынка коммерческой недвижимости Катара в 2024 году на основе пропускной способности международного аэропорта Хамад в 70 миллионов пассажиров, укоренившихся правительственных институтов и блока Lusail Towers площадью 1,1 миллиона м², в котором размещаются Qatar National Bank и центральный банк. Хотя столица по-прежнему получает львиную долю транснационального спроса, избыток предложения в офисах и отелях класса А поддерживает базовые арендные платы на плоском уровне в ближайшей перспективе. Программы адаптивного повторного использования, которые преобразуют избыточные гостиничные апартаменты в обслуживаемые квартиры и дома для престарелых, помогают смягчить давление вакансий.

Эль-Вакра является самым быстрорастущим с CAGR 6,51% до 2030 года, катализируемым логистическим парком площадью 6,3 км² рядом с портом Хамад и промышленным городом Месаид. Управление общественных работ выделяет 22,2 млрд долларов США на дороги, коммунальные услуги и дренаж, которые повышают конкурентоспособность города, в то время как продажи небольших земельных участков поощряют местных предпринимателей развертывать специализированные складские и холодильные модули. Улучшенные прибрежные шоссе сокращают время доставки в порт, обеспечивая 24-часовые циклы выполнения для игроков электронной коммерции.

Эр-Райян и остальная часть Катара предлагают стабильные, но меньшие базы для будущего роста. Эр-Райян выигрывает от распространения арендаторского спроса, поскольку ядро Дохи ужесточается, стимулируя участки смешанного использования, которые объединяют коворкинг, розничную торговлю среднего масштаба и жилые башни. Отдаленные промышленные зоны размещают фабричные дворы и сервисные базы для проекта North Field LNG, со специально построенными участками, привлекающими подрядчиков по проектированию, закупкам и строительству. Рост в этих районах поддерживает сбалансированное географическое распределение для рынка коммерческой недвижимости Катара, снижая чрезмерную зависимость от столицы.

Конкурентная среда

Умеренная концентрация характеризует рынок коммерческой недвижимости Катара, с ведущими девелоперами-Barwa Real Estate, Ezdan Holding, United Development Company и Qatari Diar-использующими совместные предприятия и награды ГЧП для обеспечения земли и финансирования для заголовочных схем. Правительство нацелено выдать 85 млрд долларов США в проектах ГЧП к 2030 году, побуждая консорциумные заявки, которые женят местные знания с международным опытом проектирования и строительства.

Технология и устойчивость стали основными полями битвы. ConteQ Expo24 продемонстрировал ИИ-сметное дело и отслеживание прогресса на основе дронов, инструменты, теперь встроенные Alfardan Properties и Msheireb Properties для сжатия времени строительства и подъема марж. Соответствие зеленому строительству больше не является опциональным: девелоперы, ухаживающие за капиталом суверенных фондов, должны достичь GSAS 4-звезды или LEED Gold как минимального входного билета, стимулируя союзы с глобальными EPC-фирмами, квалифицированными в дизайне нетто-ноль.

Специалистские ниши предоставляют возможности белого пространства. Глобальные поставщики, такие как GLP и Goodman, изучают стратегии входа для логистики контролируемой температуры, в то время как Equinix и Digital Realty разведывают участки в коридоре центров обработки данных Лусаила, чтобы использовать правительственные стимулы для облачной инфраструктуры. Местные претенденты-First Qatar Real Estate и Mazaya-нацеливаются на арендное жилье среднего рынка и общинные торговые центры, которые перерабатывают застрявшие земельные участки.

Лидеры индустрии коммерческой недвижимости Катара

-

Barwa Real Estate Company

-

Ezdan Holding Group

-

United Development Company

-

Mazaya Real Estate Development

-

Qatari Diar

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Май 2025: Управление общественных работ запустило план инфраструктуры на сумму 22,2 млрд долларов США на 2025-2029 годы, покрывающий дороги, дренаж и 5500 жилых участков через ГЧП.

- Февраль 2025: Катарское инвестиционное управление отметило один год своего Фонда фондов на сумму 1 млрд долларов США; шесть глобальных инвестиционных менеджеров открыли региональные штаб-квартиры в Дохе.

- Январь 2025: Третья национальная стратегия развития началась, поставив частное предпринимательство в центр экономической экспансии и повысив спрос на R&D-хабы и гибкие офисы.

- Сентябрь 2025: ConteQ Expo24 выделил ИИ-строительные решения, разработанные с Управлением общественных работ и Министерством связи.

Область отчета по рынку коммерческой недвижимости Катара

Отчет по рынку коммерческой недвижимости Катара направлен на предоставление детального анализа катарского рынка коммерческой недвижимости. Он фокусируется на динамике рынка, технологических тенденциях, анализах, правительственных инициативах, принятых в секторе коммерческой недвижимости, и влиянии COVID-19 на рынок. Отчет также анализирует ключевых игроков, присутствующих на рынке, и конкурентную среду на катарском рынке коммерческой недвижимости.

Рынок коммерческой недвижимости в Катаре сегментирован по типу (офисы, розничная торговля, промышленность и логистика, многоквартирные дома и прочее (такие как гостиничный бизнес)) и ключевым городам (Доха, Эль-Вакра, Эр-Райян и остальная часть Катара). Отчет предлагает размеры рынка и прогнозы для рынка коммерческой недвижимости Катара в стоимостном выражении (доллары США) для всех вышеперечисленных сегментов.

| Офисы |

| Розничная торговля |

| Логистика |

| Прочее (промышленность, гостиничный бизнес и т.д.) |

| Продажи |

| Аренда |

| Частные лица / домохозяйства |

| Корпорации и МСП |

| Прочее |

| Доха |

| Эль-Вакра |

| Эр-Райян |

| Остальная часть Катара |

| По типу недвижимости | Офисы |

| Розничная торговля | |

| Логистика | |

| Прочее (промышленность, гостиничный бизнес и т.д.) | |

| По бизнес-модели | Продажи |

| Аренда | |

| По конечным пользователям | Частные лица / домохозяйства |

| Корпорации и МСП | |

| Прочее | |

| По городам | Доха |

| Эль-Вакра | |

| Эр-Райян | |

| Остальная часть Катара |

Ключевые вопросы, на которые отвечает отчет

Каков текущий размер рынка коммерческой недвижимости Катара?

Рынок коммерческой недвижимости Катара оценивается в 33,10 млрд долларов США в 2025 году и прогнозируется достичь 35,11 млрд долларов США к 2030 году.

Какой тип недвижимости расширяется быстрее всего?

Логистические объекты ведут рост, продвигаясь с CAGR 6,12% на основе выгод электронной коммерции и нового промышленного парка площадью 6,3 км² возле порта Хамад.

Какова доля Дохи на рынке?

Доха составляет 71% размера рынка коммерческой недвижимости Катара в 2024 году, поддерживаемая башнями CBD Лусаила и расширением международного аэропорта Хамад.

Почему арендные модели растут быстрее, чем продажи?

Аренда прогнозируется для роста с CAGR 6,33%, поскольку корпорации предпочитают капитально-легкие, гибкие структуры лизинга и получают выгоду от более сильной защиты арендаторов в рамках закона об аренде № 4 от 2008 года.

Какой риск представляет избыточное предложение для рынка?

Избыточное предложение офисов и гостиниц после чемпионата мира, как ожидается, урежет общий CAGR рынка на 1,1% в краткосрочной перспективе, но проекты адаптивного повторного использования и усилия по экономической диверсификации поглощают избыточный запас.

Как правила устойчивости влияют на расходы на развитие?

Обязательное соответствие GSAS и LEED добавляет ценовые премии, однако сертифицированные активы командуют более высокой арендой и привлекают институциональный капитал, сосредоточенный на ESG-целях.

Последнее обновление страницы: