Размер и доля рынка коммерческой недвижимости Израиля

Анализ рынка коммерческой недвижимости Израиля от Mordor Intelligence

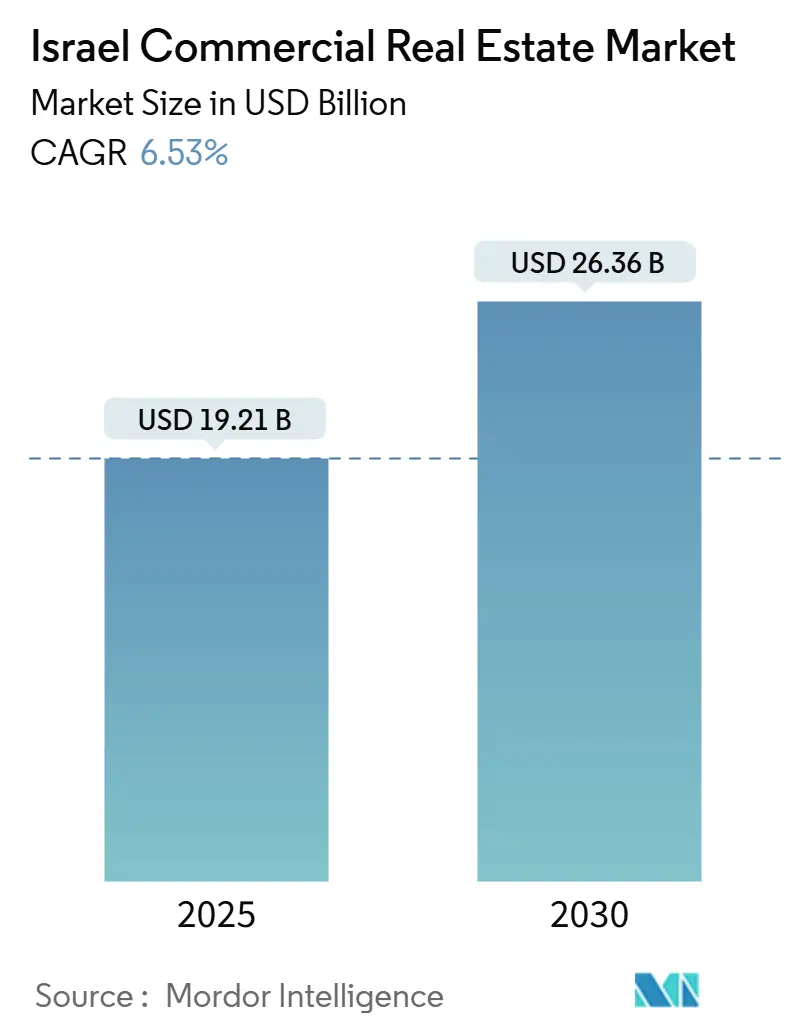

Рынок коммерческой недвижимости Израиля составляет 19,21 млрд долларов США в 2025 году и на пути к достижению 26,36 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 6,53%. Это расширение отражает статус Израиля как глобального технологического хаба, его ключевое положение между тремя континентами и устойчивый поток отечественного институционального капитала, ищущего доходы, привязанные к инфляции. Спрос электронной коммерции на логистические парки класса А, ускоренное транзитно-ориентированное развитие вдоль новых железнодорожных коридоров Тель-Авива и строительство периферийных дата-центров - все это повышает требования арендаторов. В то же время геополитическая нестабильность и рост строительных расходов поддерживают повышенные премии за риск, побуждая инвесторов делать акцент на качестве активов, устойчивых местоположениях и диверсифицированной базе арендаторов[1]Амир Ярон, "Годовой отчет о финансовой стабильности 2024," Банк Израиля, bankisrael.gov.il. Признанные девелоперы отвечают модернизацией умных зданий, повышением энергоэффективности и стратегическими совместными предприятиями, которые снижают затраты на финансирование при расширении доступа к рынку.

Ключевые выводы отчета

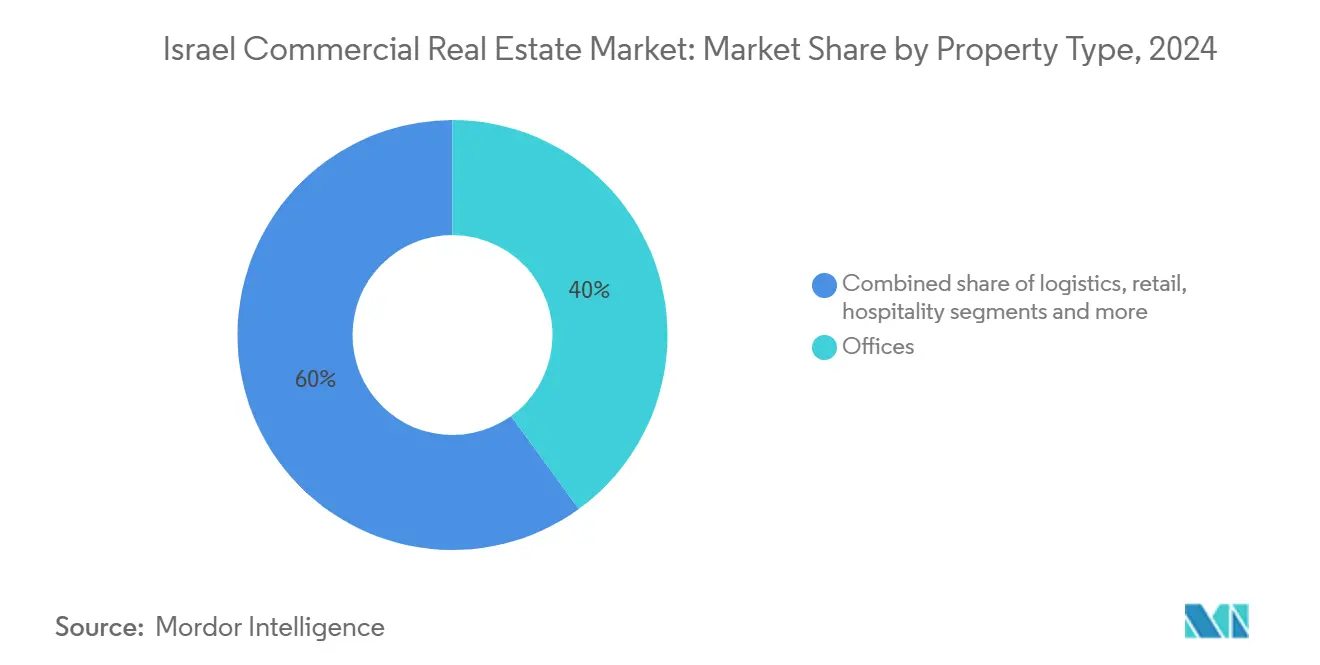

- По типу недвижимости офисы занимали наибольшую долю 40,0% рынка коммерческой недвижимости Израиля в 2024 году, в то время как для логистических и промышленных площадей прогнозируется расширение со среднегодовым темпом роста 6,73% до 2030 года.

- По бизнес-модели сделки продажи составляли 74,0% размера рынка коммерческой недвижимости Израиля в 2024 году, в то время как деятельность по аренде и лизингу показывает самый быстрый среднегодовой темп роста 6,99% на 2025-2030 годы.

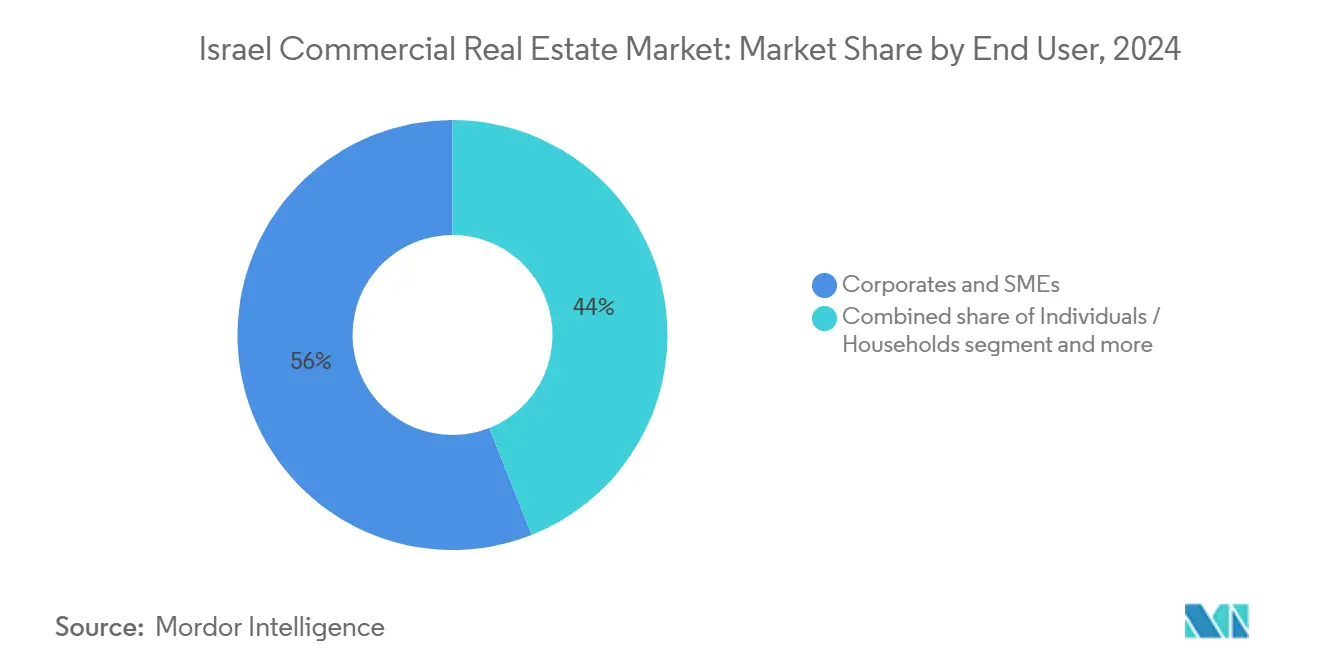

- По конечным пользователям корпорации и МСП контролировали 56,0% активности в 2024 году; прогнозируется рост этого сегмента на 6,92% в прогнозируемом периоде.

- По регионам Тель-Авивский округ лидировал с 45,0% долей доходов в 2024 году, в то время как Центральный округ показывает наивысший среднегодовой темп роста 7,12% до 2030 года.

Тенденции и аналитика рынка коммерческой недвижимости Израиля

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Всплеск глобального расширения технологических арендаторов | +1.2% | Тель-Авивский и Центральный округа | Средний срок (2-4 года) |

| Спрос на логистику класса А и холодильные цепи | +0.9% | Национальный; Центральный и Южный | Короткий срок (≤ 2 лет) |

| Ротация пенсионных фондов в REITs | +0.8% | Национальный | Средний срок (2-4 года) |

| Подъем коридоров легкорельсового транспорта Тель-Авива | +0.7% | Коридоры Тель-Авива и Центрального округа | Долгий срок (≥ 4 лет) |

| Диверсия цепей поставок ЕС через Хайфу | +0.6% | Северный округ | Средний срок (2-4 года) |

| Рост периферийных кампусов дата-центров | +0.5% | Тель-Авивский и Центральный округа | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Всплеск глобального расширения технологических арендаторов, концентрирующихся в Тель-Авиве и Герцлии

Глобальные технологические фирмы продолжают масштабировать НИОКР и региональные штаб-квартиры в центральном деловом районе Тель-Авива и Герцлии Питуах. Спрос сосредоточен на башнях класса А, предлагающих устойчивые телекоммуникационные магистрали, резервное питание и адаптируемые планировки этажей. Кластеризация сжимает вакансию, поддерживает премиальные арендные ставки и стимулирует прилегающую редевелопмент смешанного использования. Правительственные реформы в банковской, фондовой и недвижимости сферах упрощают одобрения и поощряют долгосрочные корпоративные лизинговые обязательства. Девелоперы, способные интегрировать высокоплотное питание, надежные системы кибербезопасности и совместные удобства, получают преимущество в привлечении якорных арендаторов.

Ускоренный спрос на логистические парки класса А и холодильные цепи, движимый электронной коммерцией

Проникновение онлайн-торговли подпитывает общенациональные требования к высотным складам, автоматизированным узлам исполнения и хранилищам с контролируемой температурой рядом с центрами населения. Объекты должны поддерживать робототехнику, высокую пропускную способность и мультиарендаторское распределение. Центральная география Израиля поддерживает региональные потоки, однако операционные узкие места в порту Хайфы обнажают уязвимости цепей поставок, побуждая инвесторов строить резервные мощности вокруг Ашдода и внутренних хабов. Парки холодильных цепей командуют арендными премиями из-за необходимости точного климат-контроля для продовольственных и фармацевтических запасов.

Легкорельсовые и метро коридоры Тель-Авива переоценивают стоимость прилегающих коммерческих земель

Новые транзитные линии трансформируют городскую мобильность, добавляя станции, которые расширяют зоны охвата и повышают пешеходный поток. Коммерческие участки в пешей доступности получают подъем в оценочной стоимости, в то время как давление редевелопмента растет на недоиспользуемых участках. Владельцы торговой и офисной недвижимости капитализируют более высокие плотности, и схемы смешанного использования набирают популярность, поскольку планировщики поощряют кластеры жизнь-работа-развлечения. Инвесторы оценивают проекты с длительными сроками реализации на основе ожиданий устойчивого пассажиропотока и растущего предпочтения общественного транспорта.

Ротация пенсионных фондов в израильские REITs в поисках денежных потоков, привязанных к инфляции

Местные управляющие пенсиями увеличивают выделения в REITs для хеджирования роста потребительских цен. Приток углубляет рыночную ликвидность и снижает спреды финансирования для опытных эмитентов. В свою очередь, REITs перерабатывают капитал в редевелопмент стареющего фонда и приобретение логистических платформ. Прозрачное управление и квартальное раскрытие информации удовлетворяют требованиям институциональной комплексной проверки, укрепляя положительный цикл формирования капитала[2]Эял Коэн, "Закон об инвестиционных трастах недвижимости Израиля - обновление 2025," Министерство финансов, mof.gov.il.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Рекордно высокие строительные и земельные затраты | -1.1% | Национальный; острый в Тель-Авиве | Короткий срок (≤ 2 лет) |

| Устойчивое принятие гибридной работы | -0.8% | ЦДР Тель-Авива и Центрального округа | Короткий срок (≤ 2 лет) |

| Геополитическая премия за риск при финансировании | -0.7% | Национальный; пограничные регионы | Средний срок (2-4 года) |

| Растущий водный стресс и климатические капиталовложения | -0.4% | Прибрежные округа | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Устойчивое принятие гибридной работы смягчает чистое поглощение офисов в ЦДР

Политики гибридной работы снижают плотность рабочих мест и продлевают циклы принятия решений. Премиальные башни поддерживают заполняемость, предлагая велнесс-удобства, гибкие планировки и цифровой контроль доступа, однако вторичный фонд сталкивается с более длительной вакансией и арендными уступками. Арендодатели переходят к меньшим площадям этажей, спекулятивным апартаментам и общим этажам удобств для сохранения привлекательности. Операторы коворкингов агрегируют колеблющийся спрос от корпоративных клиентов, балансирующих удаленные и офисные модели.

Рекордно высокие строительные и земельные затраты сжимают маржинальность девелопмента

Затраты на бетон, сталь и рабочую силу выросли на 15-20% год к году в 2024 году, в то время как земельные аукционы в ядре Тель-Авива установили рекордные ориентиры. Девелоперы либо ищут совместные предприятия, обязательства по предварительной аренде, или вертикальную плотность смешанного использования для обоснования про-форма доходности. Стоимостная инженерия, модульные компоненты и стимулы зеленого строительства каждый сбривает капитальные расходы, но не может полностью компенсировать ценовые давления, откладывая спекулятивные старты[3]Лиор Горовиц, "Прогноз Ассоциации строителей Израиля на 2025 год," Ассоциация строителей Израиля, iba.org.il.

Сегментный анализ

По типу недвижимости: офисы занимают наибольшую долю, в то время как логистика ускоряется

Офисы контролировали доминирующие 40% доли рынка коммерческой недвижимости Израиля в 2024 году, закрепленные арендаторами технологий и финансовых услуг, сгруппированными в ЦДР Тель-Авива. Премиальные башни достигают арендных премий через удобства класса А, ESG сертификации и plug-and-play цифровую инфраструктуру. Несмотря на гибридную работу, чистое поглощение остается положительным для зданий, предлагающих гибкие планировки и велнесс-функции. Девелоперы конвертируют устаревший фонд в бутиковое смешанное использование или лаборатории наук о жизни для захвата возникающих карманов спроса. Между тем, подсегмент логистики демонстрирует прогнозируемый среднегодовой темп роста 7,77%, движимый ростом электронной коммерции и стратегиями ближнего размещения. Институциональный капитал течет в складские парки build-to-core с высокими свободными высотами и плитами, готовыми к автоматизации. Сделки форвардного финансирования снижают лизинговый риск и ускоряют проектные временные рамки.

Размер рынка коммерческой недвижимости Израиля, связанный с логистикой, выигрывает от диверсификации портов и модернизации автомагистралей, которые сокращают доставку на последней миле. Объекты холодильных цепей набирают популярность у фармацевтических импортеров и продуктовых платформ, стремящихся к соответствию строгим температурным стандартам. Спекулятивное предложение остается размеренным, поддерживая здоровую заполняемость и поощряя рост арендной платы. Для сравнения, розничная торговля сталкивается со структурными изменениями, поскольку омниканальные стратегии изменяют площади магазинов. Гостеприимство восстанавливается с возвращением деловых поездок и регионального туризма, однако владельцы отдают приоритет потенциалу адаптивного повторного использования для хеджирования колебаний спроса.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По бизнес-модели: продажи все еще доминируют, однако лизинг набирает обороты

Сделки продажи представляли 74% общей активности в 2024 году, отражая местное предпочтение владения активами и готовую доступность ипотеки. Состоятельные инвесторы и семейные офисы приобретают доходоприносящие здания для сохранения капитала и хеджирования инфляции. Тем не менее, лизинг показывает надежный прогноз среднегодового темпа роста 7,45%, поскольку корпорации оптимизируют балансы, а международные участники предпочитают операционную гибкость. Арендодатели создают условия аренды, включающие эскалации, привязанные к индексам, совместное обслуживание и опции досрочного расторжения. Структуры продажа-лизбек разблокируют капитал для арендаторов, обеспечивая долгосрочную аренду для владельцев.

Повторяющиеся арендные доходы стабилизируют денежный поток для REITs, поддерживая видимость дивидендов, которая привлекает пенсионные фонды. Размер рынка коммерческой недвижимости Израиля, относимый к лизингу, расширяется, поскольку девелоперы поставляют специально построенные кампусы, адаптированные для одно- или мультиарендаторской заполняемости. Проп-тех платформы оцифровывают управление контрактами, автоматизируют выставление счетов и обеспечивают оптимизацию активов на основе данных, улучшая как опыт арендатора, так и маржинальность владельца.

По конечному пользователю: корпорации и МСП движут импульс спроса

Корпорации и МСП внесли 56% рыночной активности в 2024 году, поддерживаемые яркой экосистемой стартапов и устойчивой экспансией многонациональных компаний. Притоки венчурного капитала финансируют захват рабочих пространств, в то время как глобальные фирмы базируют центры НИОКР в близости к израильским кадровым пулам. Провайдеры гибких рабочих пространств агрегируют спрос меньших арендаторов в мастер-лизы, облегчая вход для новых бизнесов. Прогнозируется расширение сегмента на 6,41% до 2030 года, поддерживая устойчивое поглощение через офисные, легкопромышленные и смешанные портфели.

Домохозяйства и индивидуальные пользователи остаются важными в уличной торговле, предприятиях общественного питания и небольших складах. Государственные и институциональные арендаторы придают стабильность через долгосрочную аренду в Иерусалиме и районных центрах. Размер рынка коммерческой недвижимости Израиля связан с государственными пользователями, поддерживая инфраструктурные инвестиции, особенно для государственного управления и медицинских объектов. Девелоперы балансируют спекулятивные и предварительные стратегии лизинга для обслуживания различных временных рамок закупок и требований соответствия.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

45% доля Тель-Авивского округа подчеркивает его неоспоримый статус как финансового и технологического ядра страны. Премиальные офисные башни с сертификациями LEED или WELL достигают заполняемости выше среднего, поскольку технологические гиганты и финтех стартапы расширяют штат НИОКР. Близость округа к аэропорту Бен-Гурион улучшает мобильность руководителей, в то время как новая легкорельсовая сеть расширяет зоны пригородного сообщения и повышает розничный поток пешеходов вокруг станционных узлов.

Рост Южного округа 7,12% среднегодовых темпов роста отражает согласованные правительственные усилия по диверсификации экономической активности от переполненного центра. Промышленные парки рядом с Беэр-Шевой привлекают субподрядчиков полупроводников, интеграторов возобновляемой энергии и производителей оборонных технологий. Логистические девелоперы приобретают большие участки вдоль шоссе 6 для строительства мультиклиентских распределительных кампусов, обслуживающих как внутренние, так и экспортные потоки через порт Ашдод. Более низкие земельные затраты позволяют более высокие коэффициенты участков, в то время как муниципальные налоговые стимулы укрепляют осуществимость проектов.

Пригороды Центрального округа, такие как Петах-Тиква и Рамат-Ган, обеспечивают экономически эффективные альтернативы для пространственно-интенсивных арендаторов. Корпорации, перемещающие не ориентированные на клиентов функции, выигрывают от конкурентных арендных ставок, оставаясь в пределах 20 минут от ЦДР Тель-Авива по железной дороге. Округ принимает наибольшую концентрацию проектов периферийных дата-центров, используя преимущества надежных энергосетей и оптоволоконной связи.

Коммерческий спрос Иерусалима остается устойчивым, ведомый правительственными министерствами, дипломатическими миссиями и академическими учреждениями. Инкубаторы наук о жизни, связанные с больницами и университетами, стимулируют спрос на специализированные офисные помещения с лабораториями. Правила сохранения наследия ограничивают новое предложение, поддерживая лояльность арендаторов к существующим высококачественным активам.

Северные прибрежные узлы вокруг Хайфы свидетельствуют о постепенном поглощении, связанном с приватизацией порта и модернизацией железных дорог. Прибрежные склады и кросс-док объекты снижают заторы и обеспечивают 24-часовые операции. Инвесторы интегрируют микросети возобновляемой энергии для смягчения нестабильности сети и достижения корпоративных целей устойчивости.

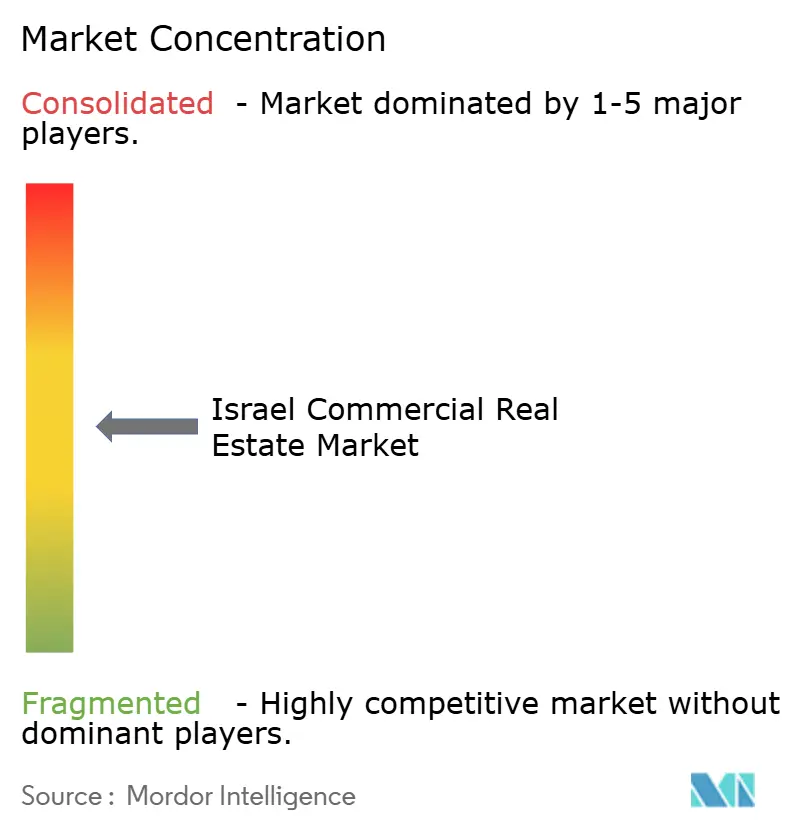

Конкурентный ландшафт

Рынок коммерческой недвижимости Израиля демонстрирует умеренную концентрацию, с установившимися отечественными девелоперами, такими как Azrieli Group, Melisron и Gazit Globe, использующими глубокие земельные банки и регуляторную знакомость для обеспечения премиальных участков. Эти фирмы преследуют диверсификацию через офисные, торговые, логистические и вертикали дата-центров для сглаживания доходных циклов. Привлечение капитала через отечественные REIT структуры снижает затраты на финансирование, в то время как стратегические продажи разблокируют капитал для новых разработок.

Международные участники сотрудничают с местными игроками для навигации процессов зонирования и регуляций безопасности. Глобальные сервис-провайдеры CBRE, JLL, Cushman & Wakefield и Colliers консультируют по трансграничному размещению капитала, управлению портфелем и соответствию ESG. Совместные предприятия смешивают иностранный капитал с экспертизой исполнения на местах, смягчая геополитический и валютный риск.

Технологическая интеграция дифференцирует ведущих арендодателей. Платформы умных зданий мониторят потребление энергии, предиктивное обслуживание и качество внутреннего воздуха, улучшая удовлетворенность арендаторов и снижая операционные расходы. Операторы гибких рабочих пространств арендуют смежные этажи в премиальных башнях, предлагая предприятиям готовые колеблющиеся пространства. Девелоперы пилотируют модульное строительство для сокращения времени строительства и углеродных следов.

Лидеры индустрии коммерческой недвижимости Израиля

-

Arko Holdings Ltd

-

Ashtrom Group Ltd

-

Gazit-Globe Ltd

-

Azrieli Group Ltd

-

Melisron Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в индустрии

- Февраль 2025 года: оценка Всемирного банка оценивает потребности в реконструкции Газы и Западного берега в 53 млрд долларов США, подразумевая региональные нарушения цепей поставок, которые могут повлиять на израильские коммерческие логистические потоки.

- Январь 2025 года: Эли Коэн вступает в должность министра энергетики и инфраструктуры, сигнализируя о потенциальных пересмотрах строительных кодексов и расширения сетей, которые влияют на будущие оценки активов.

- Декабрь 2024 года: угрозы безопасности порту Хайфы повышают перспективу диверсии грузов, стимулируя инвестиции в альтернативные логистические хабы.

- Октябрь 2024 года: эскалация регионального конфликта движет скачки цен на нефть и увеличивает стоимость капитала для инвесторов в недвижимость.

Сфера применения отчета о рынке коммерческой недвижимости Израиля

Полный фоновый анализ рынка коммерческой недвижимости Израиля, который включает оценку родительского рынка, возникающих тенденций по сегментам и региональным рынкам, значительных изменений в рыночной динамике и обзор рынка освещается в отчете

Офисы

Промышленность

По типу недвижимости Торговля

Отели

Прочие типы недвижимости

| Офисы |

| Торговля |

| Логистика/промышленность |

| Прочие (смешанное использование, дата-центры) |

| Продажи |

| Аренда |

| Частные лица/домохозяйства |

| Корпорации и МСП |

| Прочие |

| Тель-Авивский округ |

| Центральный округ |

| Иерусалимский округ |

| Остальной Израиль |

| По типу недвижимости | Офисы |

| Торговля | |

| Логистика/промышленность | |

| Прочие (смешанное использование, дата-центры) | |

| По бизнес-модели | Продажи |

| Аренда | |

| По конечному пользователю | Частные лица/домохозяйства |

| Корпорации и МСП | |

| Прочие | |

| По регионам | Тель-Авивский округ |

| Центральный округ | |

| Иерусалимский округ | |

| Остальной Израиль |

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка коммерческой недвижимости Израиля?

Рынок оценивается в 19,21 млрд долларов США в 2025 году и прогнозируется достичь 26,36 млрд долларов США к 2030 году.

Какой тип недвижимости лидирует на рынке?

Офисы занимают наибольшую долю 40% рынка коммерческой недвижимости Израиля, закрепленную арендаторами технологий и финансовых услуг в ЦДР Тель-Авива.

Где происходит самый быстрый рост регионально?

Центральный округ показывает наивысший рост с прогнозом среднегодового темпа роста 7,12% на 2025-2030 годы, движимый логистической и промышленной экспансией.

Почему логистические активы привлекают повышенный интерес инвесторов?

Рост электронной коммерции, диверсификация портов и спрос на холодильные цепи движут среднегодовой темп роста 6,73% в логистической и промышленной недвижимости.

Как девелоперы смягчают растущие строительные затраты?

Они используют совместные предприятия, модульное строительство, стоимостную инженерию и плотность смешанного использования для защиты маржинальности среди рекордных земельных и материальных цен.

Какую роль играют REITs на рынке?

Выделение отечественных пенсионных фондов в REITs обеспечивает ликвидный, привязанный к инфляции капитал, который поддерживает новое развитие и приобретения активов.

Последнее обновление страницы: