Размер и доля рынка хлеба

Анализ рынка хлеба от Mordor Intelligence

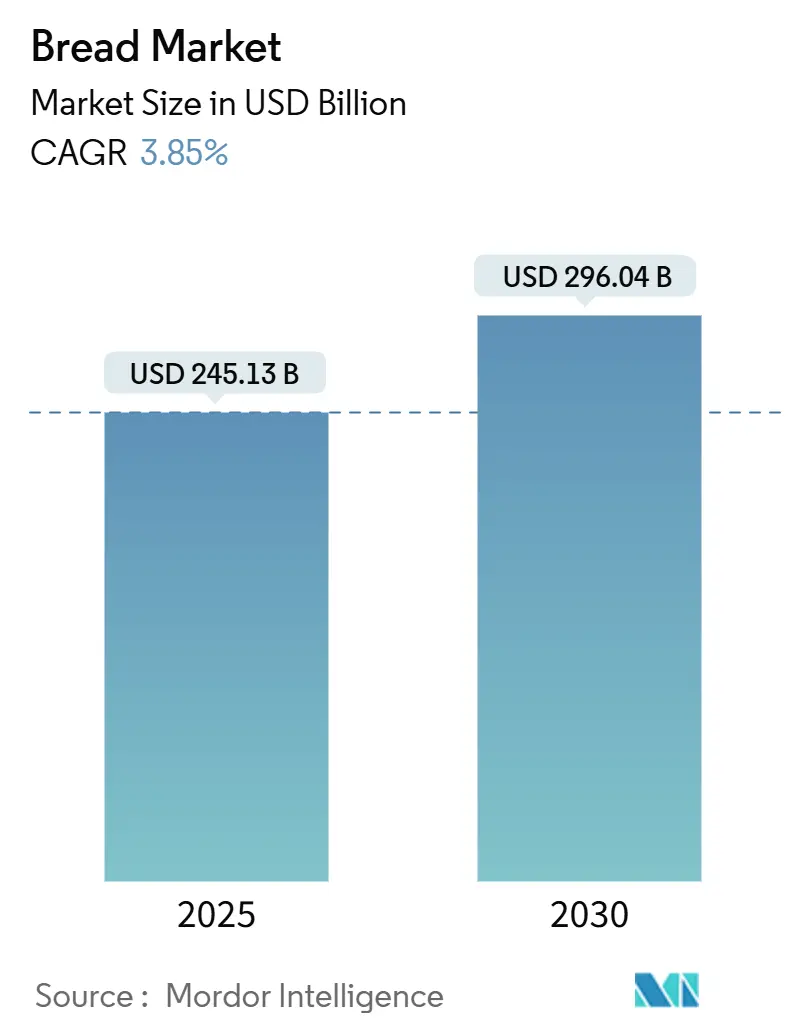

Текущая оценка рынка хлеба составляет 245,13 млрд долларов США в 2025 году и, согласно прогнозам, достигнет 296,04 млрд долларов США к 2030 году, что означает стабильный среднегодовой темп роста 3,85%. Европа является основой спроса благодаря глубоко укоренившимся потребительским привычкам, в то время как Азия представляет самый быстрорастущий географический регион, поскольку городские домохозяйства покупают больше упакованных тостов и порционных булочек. Премиализация остается определяющей линзой: формулы с высоким содержанием белка, безглютеновые варианты и органическая сертификация позволяют пекарям повышать средние отпускные цены даже когда прирост объемов замедляется в зрелых регионах. Ведущие производители также хеджируют закупки пшеницы и увеличивают капитальные вложения в логистику холодовой цепи для балансирования волатильности затрат с дифференциацией. В совокупности эти меры показывают, что рынок хлеба эволюционирует от конкуренции только по масштабу к сочетанию эффективности, науки о питании и гибкости цепочки поставок.

Ключевые выводы отчета

- По типу продукта дрожжевой хлеб лидировал с долей 57,65% рынка хлеба в 2024 году; прогнозируется, что пресный/плоский хлеб будет расширяться со среднегодовым темпом роста 4,42% до 2030 года.

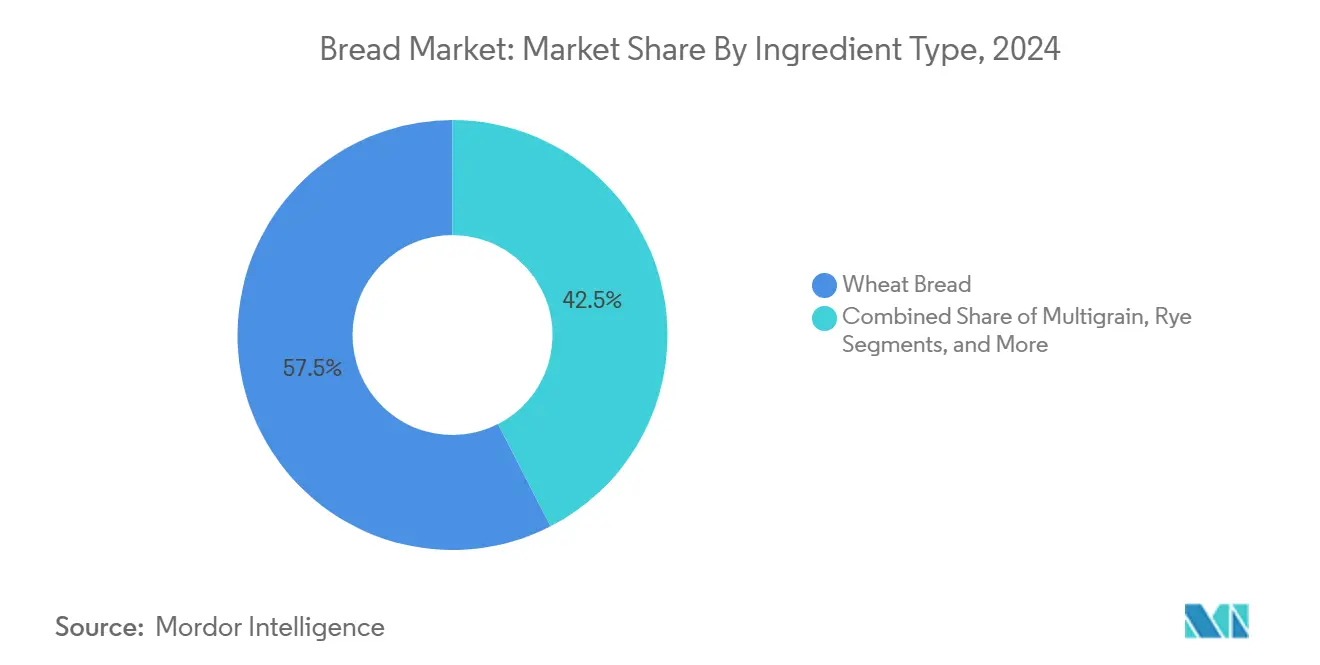

- По типу ингредиентов сегмент пшеничного хлеба занимал 57,54% рынка хлеба в 2024 году, в то время как безглютеновый хлеб готовится к среднегодовому темпу роста 8,40% до 2030 года.

- По характеру обычный хлеб составлял 85,21% рынка в 2024 году; органический показал самый быстрый среднегодовой темп роста 9,27% до 2030 года.

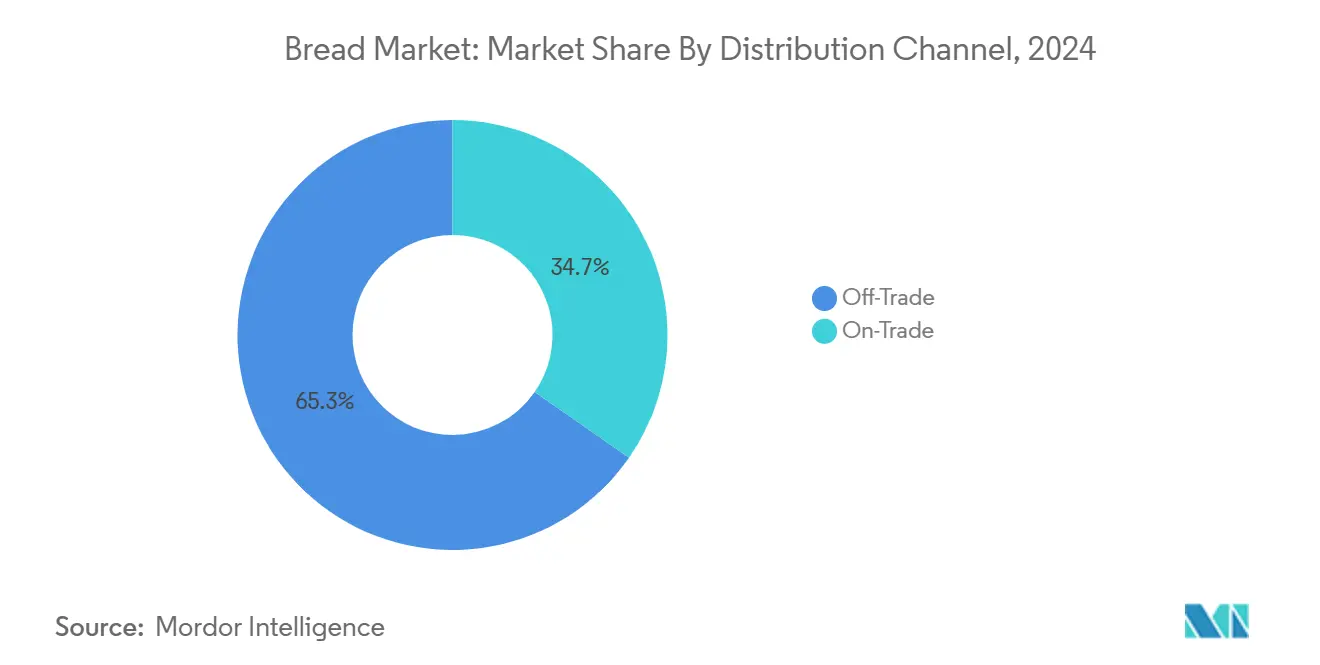

- По каналам дистрибуции внемагазинные каналы захватили 65,34% выручки в 2024 году; магазинный канал растет более быстрыми темпами со среднегодовым темпом роста 7,33% до 2030 года

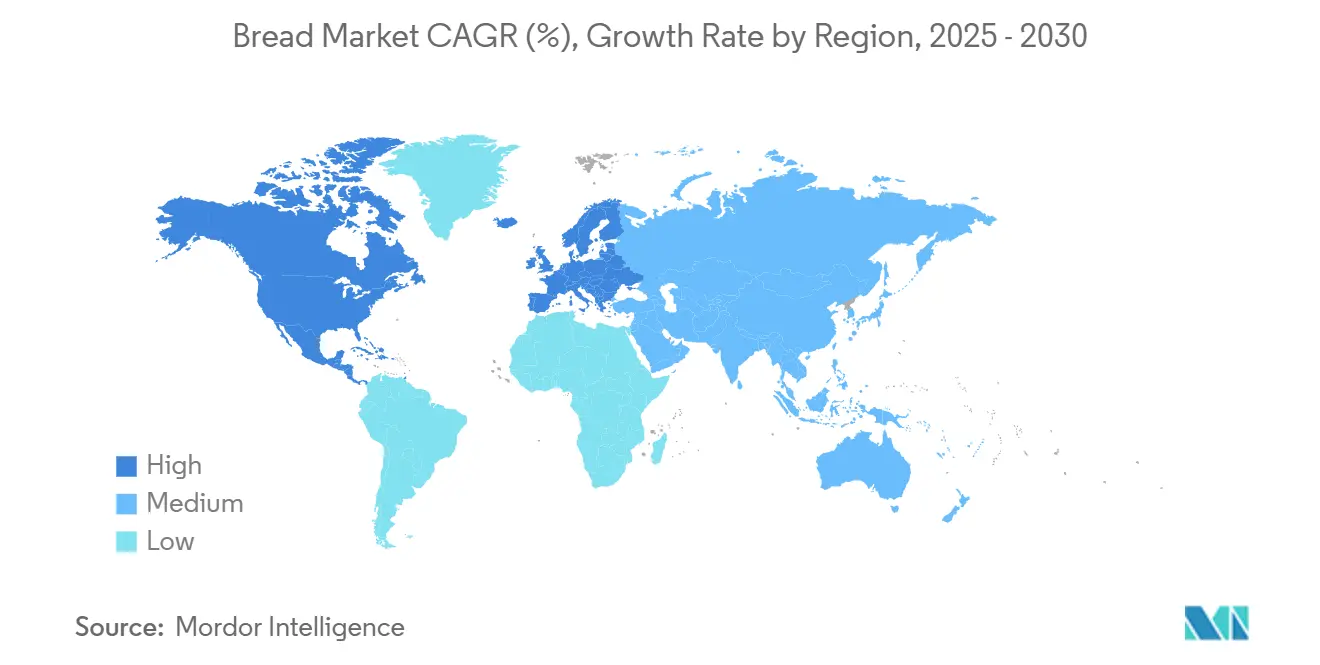

- По географии Европа командовала долей 29,82% рынка хлеба в 2024 году, а Азиатско-Тихоокеанский регион является самым быстрорастущим регионом со среднегодовым темпом роста 4,83%.

Глобальные тенденции и аналитика рынка хлеба

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на функциональный и обогащенный хлеб стимулирует спрос | +0.7% | Северная Америка с распространением в Европу | Среднесрочный период (3-4 года) |

| Быстрая урбанизация стимулирует принятие упакованного хлеба | +0.8% | Азия, особенно Китай, Индия и Япония | Долгосрочный период (≥5 лет) |

| Расширение ремесленных внутримагазинных пекарен | +0.5% | Европа, особенно Великобритания, Германия и Франция | Среднесрочный период (≈3-4 года) |

| Государственные программы субсидирования пшеницы повышают доступность | +0.4% | Ближний Восток, особенно Саудовская Аравия и ОАЭ | Краткосрочный период (≤2 года) |

| Проникновение электронной коммерции увеличивает прямые продажи замороженного хлеба потребителю | +0.6% | Глобально, с наивысшим воздействием в Северной Америке и Европе | Среднесрочный период (3-4 года) |

| Технологические достижения в выпечке улучшают срок хранения и эффективность производства | +0.5% | Глобально, с ранним принятием на развитых рынках | Среднесрочный период (3-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на функциональный и обогащенный хлеб стимулирует спрос

Потребители все чаще выбирают хлебные продукты, которые предлагают пользу для здоровья помимо базового питания, что стимулирует значительные изменения в разработке продуктов. Эта тенденция эволюционировала от фокуса на обогащении белком к акценту на фортификации клетчаткой. Производители активно включают такие ингредиенты, как бамбуковая клетчатка, для создания хлеба с высоким содержанием клетчатки, обеспечивая при этом, чтобы вкус и текстура оставались привлекательными для потребителей. Эти ориентированные на здоровье хлебные продукты обычно стоят на 20-30% дороже обычного хлеба, что привело к более быстрому росту стоимости по сравнению с объемом. Крупные производители, такие как Flowers Foods, отвечают на этот растущий спрос, внедряя такие продукты, как Nature's Own Keto Soft White Buns и Dave's Killer Bread Amped-Up Protein Bars. По мере того как технологии формулирования продолжают улучшаться, а потребители становятся более заботящимися о здоровье, ожидается дальнейший рост этой тенденции в среднесрочной перспективе, создавая больше возможностей для инноваций на рынке.

Быстрая урбанизация стимулирует принятие упакованного хлеба

Урбанизация в Азии значительно трансформирует привычки потребления хлеба. Согласно отчету ООН-Хабитат, в Азии проживает 54% мирового городского населения, что составляет более 2,2 млрд человек. Прогнозы показывают, что к 2050 году городское население Азии увеличится еще на 1,2 млрд человек, что означает рост на 50% [1]UN-Habitat, "Asia and the Pacific Region", www.unhabitat.org. Люди все больше отходят от традиционной практики ежедневной покупки свежего хлеба и вместо этого выбирают упакованный хлеб с более длительным сроком хранения. Этот сдвиг особенно заметен в Китае, Индии и Японии, где быстрый рост городского населения, более занятый образ жизни и изменяющаяся розничная среда стимулируют эти изменения. Сегмент упакованного хлеба в этих странах расширяется гораздо более быстрыми темпами, чем общий рынок хлеба, создавая существенные новые возможности спроса для производителей.

Современные розничные форматы, такие как супермаркеты и магазины шаговой доступности, наряду с достижениями в инфраструктуре холодовой цепи, играют решающую роль в этом росте. Эти разработки позволяют продуктам упакованного хлеба достигать городов второго и третьего уровня, областей, которые ранее были недостаточно обслужены производителями хлеба. В результате больше потребителей в этих регионах теперь имеют доступ к упакованному хлебу, что дополнительно стимулирует его спрос. Влияние урбанизации на потребление хлеба является постепенным, но устойчивым. Ожидается, что эти тенденции сохранятся в течение прогнозного периода и далее, указывая на долгосрочный структурный сдвиг на рынке хлеба.

Расширение ремесленных внутримагазинных пекарен

Расширение ремесленных внутримагазинных пекарен в Европе является ключевой тенденцией, формирующей рынок хлеба. Поскольку потребители все больше отдают приоритет более здоровым, натуральным и безо добавок вариантам, ремесленный хлеб получил значительное распространение. Франция, известная своим хлебопекарным наследием, иллюстрирует эту тенденцию быстрым ростом ремесленных хлебопекарных сетей. Ange Boulangerie, видный игрок, значительно расширилась, достигнув 252 магазинов к 2025 году. Ее акцент на традиционных методах, таких как медленное брожение для закваски, и использование органических ингредиентов сильно резонирует с французскими потребителями. Аналогично, Marie Blachère, с более чем 600 точками по всей Франции, подчеркивает привлекательность свежего, ежедневно выпекаемого ремесленного хлеба, включая pain de campagne и фирменные багеты. Эти сети все больше интегрируют внутримагазинные пекарни в свою деятельность, улучшая потребительский опыт, предлагая свежевыпеченные продукты на месте.

Эта тенденция не ограничивается только Францией. По всей Европе внутримагазинные ремесленные пекарни становятся основой в супермаркетах и гипермаркетах, сочетая удобство с качеством. Ритейлеры используют эту модель для привлечения заботящихся о здоровье потребителей и дифференциации себя на конкурентном рынке. Среднесрочное влияние этой тенденции подчеркивает ее глубокие корни в ведущих рынках и ее постепенное распространение на другие европейские страны и разнообразные розничные форматы. Европа, которая составляет 29,82% мирового рынка хлеба, находится в авангарде этого движения. Хотя ее влияние на глобальный среднегодовой темп роста остается умеренным, фокус региона на ремесленных внутримагазинных пекарнях устанавливает эталон для других рынков.

Государственные программы субсидирования пшеницы повышают доступность

Страны региона Ближнего Востока и Северной Африки (БВСА), с Египтом как крупнейшим мировым импортером пшеницы, сильно зависят от импорта пшеницы для удовлетворения своих потребностей в производстве хлеба. Хлеб занимает центральное место в рационе региона, служа основным продуктом питания для миллионов. Чтобы обеспечить доступность хлеба и рост потребления, правительства БВСА наращивают субсидии на пшеницу. Этот подход не только укрепляет продовольственную безопасность и социальную стабильность, но также создает защищенную рыночную среду, что критично в регионе, склонном к экономической и политической волатильности.

Египет может похвастаться одной из самых обширных в мире инициатив по субсидированию хлеба, раздавая пять ежедневных буханок балади (цельнозернового лепешки) ошеломляющим 60 миллионам граждан. Такая политика способствует созданию последовательной ценовой структуры для ближневосточных производителей хлеба, отличая их от глобальных конкурентов за счет снижения неопределенности затрат. Эта стабильность позволяет таким компаниям, как Almarai, направлять свои энергии на инновации продуктов, а не на управление затратами, позволяя им удовлетворять эволюционирующие потребительские предпочтения. Эти меры не только повышают покупательную способность потребителей, но также обещают стимулировать расширение рынка в ближайшие годы, особенно поскольку правительства продолжают отдавать приоритет продовольственной безопасности в своих экономических планах.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Волатильность мировых цен на пшеницу сжимает маржу | -0.6% | Глобально, с наивысшим воздействием на мелких производителей | Краткосрочный период (≤2 года) |

| Проблемы безопасности и отзыв продуктов | -0.4% | Глобально, с более высоким воздействием на развитых рынках со строгим регулированием | Среднесрочный период (3-4 года) |

| Пробелы в холодовой цепи ограничивают дистрибуцию замороженного хлеба | -0.3% | Африка и части Южной Азии | Долгосрочный период (≥5 лет) |

| Растущая популярность низкоуглеводных диет негативно влияет на потребление хлеба | -0.5% | Прежде всего Северная Америка и Европа | Долгосрочный период (≥5 лет) |

| Источник: Mordor Intelligence | |||

Волатильность мировых цен на пшеницу сжимает маржу

Глобальная волатильность цен на пшеницу сжимает маржу по всей цепочке создания стоимости хлеба, при этом более мелкие производители страдают больше всего из-за колеблющихся затрат на сырье. Чувствительность производства пшеницы к погоде означает, что засухи, наводнения или экстремальные температуры могут сократить урожаи, сжимая предложение и поднимая цены. Например, в 2024 году Министерство сельского хозяйства США (USDA) подчеркнуло, что неблагоприятная погода в Европейском союзе сократила оценки производства пшеницы примерно на 3,7 млн метрических тонн (MMT) до 130,5 MMT, стимулируя глобальные скачки цен [2]U.S Department of Agriculture, "Wheat Outlook: September 2024", www.usda.gov.

Кроме того, решение Индии ограничить экспорт пшеницы для стабилизации внутренних цен сократило глобальное предложение, усиливая волатильность цен. Это решение ударило по производителям хлеба на Ближнем Востоке, которые зависели от индийской пшеницы, что привело к повышенным производственным затратам и сжатой марже. Учитывая, что пшеница составляет 30-40% производственных затрат, ее ценовые колебания имеют прямое влияние на рентабельность и ограничивают инвестиционные возможности. Немедленные последствия этих ценовых колебаний четко видны в операционной марже, а устойчивый дисбаланс спроса и предложения указывает на то, что это напряжение продолжится в течение прогнозного периода. Однако, поскольку производители адаптируются к сигналам спроса, ситуация может постепенно стабилизироваться.

Пробелы в холодовой цепи ограничивают дистрибуцию замороженного хлеба

Неадекватная инфраструктура холодовой цепи на развивающихся рынках ограничивает дистрибуцию замороженного хлеба и замедляет рост этого сегмента. Африка и части Южной Азии сталкиваются с наиболее значительными проблемами, поскольку непоследовательное охлаждение в цепочке дистрибуции наносит ущерб качеству и безопасности продукта. Развитие инфраструктуры холодовой цепи является дорогостоящим, создавая высокие барьеры для производителей и дистрибьюторов для входа на эти рынки. Хотя инвестиции в системы охлаждения увеличиваются, достижение полного покрытия инфраструктуры займет больше времени, чем прогнозный период, подчеркивая долгосрочный характер этой проблемы. Эта проблема в первую очередь затрагивает регионы, которые в настоящее время вносят меньший вклад в глобальное потребление хлеба. Однако, поскольку потребительские предпочтения в этих областях смещаются в сторону удобства и продуктов с более длительным сроком хранения, отсутствие надлежащей инфраструктуры холодовой цепи будет все больше препятствовать рыночным возможностям и потенциалу роста.

Сегментный анализ

По типу ингредиентов: пшеничный хлеб правит безраздельно, безглютеновые инновации растут

В 2024 году пшеничный хлеб командует доминирующей долей 57,54% рынка. Эта значительная рыночная доля подчеркивает его широкое потребительское предпочтение и сильное позиционирование на глобальном рынке хлеба. Популярность пшеничного хлеба можно объяснить его воспринимаемыми преимуществами для здоровья, включая более высокое содержание клетчатки и важные питательные вещества по сравнению с белым хлебом. Кроме того, растущая тенденция заботы о здоровье в питании и возрастающий спрос на цельнозерновые продукты дополнительно ускорили его принятие. Производители также инновируют в этом сегменте, внедряя обогащенные и органические варианты пшеничного хлеба, удовлетворяя разнообразные потребительские предпочтения. Устойчивые показатели сегмента подчеркивают его критическую роль в стимулировании общего роста глобального рынка хлеба.

Несмотря на то, что пшеничный хлеб командует доминирующей рыночной долей, безглютеновый хлеб делает значительные шаги, прогнозируется рост со среднегодовым темпом роста 8,40% с 2025 по 2030 год. Этот скачок обусловлен сочетанием медицинской необходимости, такой как целиакия и непереносимость глютена, и предпочтений образа жизни, поскольку больше потребителей воспринимают безглютеновые продукты как более здоровые альтернативы. Исследования Университета Небраски показывают, что около 25% американцев теперь принимают безглютеновые диеты, что дополнительно способствует растущему спросу на безглютеновый хлеб.

Примечание: Доли сегментов всех индивидуальных сегментов будут доступны при покупке отчета

По типу продукта: дрожжевой хлеб доминирует, пресный/плоский хлеб ускоряется

В 2024 году дрожжевой хлеб занимает 57,65% рыночной доли, сохраняя свою лидирующую позицию благодаря своей универсальности и сильным потребительским предпочтениям. Батоны являются ключевой частью ежедневного потребления, особенно в сэндвичах, которые популярны во всех регионах. Однако их рост медленнее по сравнению с сегментом пресного/плоского хлеба, который растет со среднегодовым темпом роста 4,42% с 2025 по 2030 год, что в два раза превышает общий рыночный темп. Такие компании, как Lancaster Colony, стимулируют инновации с безглютеновым замороженным хлебом, который близко соответствует традиционному хлебу по текстуре и вкусу. Булочки для гамбургеров и ломтики для сэндвичей показывают устойчивый рост, в то время как чиабатта и багеты демонстрируют умеренный рост в общественном питании.

Сегмент пресного/плоского хлеба быстро растет из-за спроса на удобство, меньше пищевых отходов и высококачественные продукты, доступные по требованию. Достижения в технологии заморозки, такие как многоуровневая конвейерная морозильная камера OctoFrost, улучшили качество продуктов, решив такие проблемы, как обезвоживание и деформация. Булочки и специальные изделия, такие как бриошь, набирают рыночную долю, при этом бриошь выделяется своей универсальностью и премиальной привлекательностью. Приобретение Grupo Bimbo St Pierre Groupe подчеркивает важность этого подсегмента. Другие типы продуктов теряют рыночную долю, поскольку потребители фокусируются на основных вариантах с четкими преимуществами.

По характеру: рост органического опережает обычный

В 2024 году обычный хлеб занимал рыночную долю 85,21%, поддерживаемый устоявшимися производственными инфраструктурами, доступным ценообразованием и обширными дистрибуционными сетями. Эффект масштаба обеспечивает конкурентоспособное ценообразование и стабильную доступность в розничной торговле. Однако, хотя рост обычного хлеба остается медленным, органические альтернативы растут со среднегодовым темпом роста 9,27% (2025-2030), почти утроив общий темп рынка. Это отражает сдвиг в потребительских приоритетах к прозрачности, устойчивости и полезным ингредиентам. Крупные игроки, такие как Bimbo Bakeries USA, отвечают, вводя органические варианты своих брендов Arnold и Brownberry.

Рост органического сегмента хлеба стимулируется усилиями по устойчивости по всей цепочке создания стоимости. Такие компании, как Pågen, закупают органические ингредиенты локально для снижения выбросов углерода и перепрофилируют непроданный хлеб в биоэтанол или корм для животных. Инициатива органического перехода USDA на 300 млн долларов США поддерживает производителей, переходящих к органическим методам, потенциально увеличивая доступность ингредиентов [3]U.S Department of Agriculture, "Organic Transition Initiative in Action", www.usda.gov. Хотя премиальное ценообразование предлагает преимущества в марже для компенсации растущих затрат на сырье и конкуренции, проблемы, такие как чувствительность к ценам и сложности цепочки поставок, сохраняются. Если текущие тенденции продолжатся, органический хлеб может захватить 20-25% рынка к 2030 году, снижая доминирование обычного хлеба.

По каналам дистрибуции: внемагазинная торговля доминирует, магазинная торговля набирает обороты

В 2024 году внемагазинный канал командует доминирующей долей 65,34% глобального ландшафта дистрибуции рынка хлеба, стимулируемый такими факторами, как удобство, более широкая доступность продуктов и конкурентное ценообразование. Эти каналы включают супермаркеты, гипермаркеты, магазины шаговой доступности и онлайн-платформы, которые обслуживают широкую потребительскую базу, предлагая разнообразие хлебных продуктов, включая упакованные, замороженные и специальные варианты. Увеличивающееся проникновение платформ электронной коммерции дополнительно укрепило внемагазинный сегмент, поскольку потребители все больше предпочитают удобство онлайн-покупок и услуг доставки на дом.

В то же время сегмент магазинной торговли, включающий рестораны, кафе, отели и другие предприятия общественного питания, находится на восходящей траектории. Прогнозируется, что этот сегмент достигнет устойчивого среднегодового темпа роста 7,33% с 2025 по 2030 год, стимулируемого растущим потребительским предпочтением питания вне дома, растущей популярностью ремесленных и специальных хлебных предложений и растущей тенденцией сочетания хлеба с изысканными блюдами. Кроме того, расширение ресторанов быстрого обслуживания (QSR) и пекарских кафе по всему миру способствует росту сегмента магазинной торговли. Сдвиг в потребительском поведении к премиальным и свежевыпеченным хлебным продуктам в заведениях общественного питания дополнительно стимулирует рост этого сегмента в течение прогнозного периода.

Географический анализ

Европа заняла долю 29,82% мирового рынка хлеба в 2024 году. С ее богатыми хлебными традициями и развитым розничным ландшафтом Европа является ключевым игроком на мировой сцене. Великобритания, Германия и Франция доминируют на континенте, демонстрируя уникальные паттерны потребления. Отчет Федерации пекарей подчеркивает, что хотя потребление хлеба остается стабильным в Западной Европе, существует ярко выраженное различие между странами. Примечательно, что немцы и австрийцы возглавляют список, каждый потребляет примерно 80 кг хлеба на человека в год [4]Federation of Bakers, "Ëuropean Bread Market", www.fob.uk.com. К 2025 году тенденции указывают на сдвиг к локальной подлинности в пекарнях, при этом потребители все больше ценят региональные зерна и проверенные временем рецепты.

Азия позиционирована как регион с самым быстрым ростом, прогнозируя среднегодовой темп роста 4,83% с 2025 по 2030 год. Этот скачок объясняется урбанизацией, наклоном к западным диетам и растущими располагаемыми доходами. В Азии Китай, Индия и Япония лидируют, каждая прокладывает отличительные пути роста. Сектор упакованного хлеба процветает, стимулируемый городскими жителями, предпочитающими удобство традиционным свежим вариантам. Электронная коммерция является переломным моментом в этой эволюции, расширяя охват хлебных продуктов как географически, так и демографически. Однако экономические встречные ветры сохраняются, с HSBC, сигнализирующим о 'кризисе стоимости' в Китае и Юго-Восточной Азии, изменяя привычки покупки продуктов питания.

Северная Америка, с ее инновациями продуктов, ориентированных на здоровье, и устойчивой розничной структурой, командует значительной рыночной долей. Рынок хлеба региона видит увеличенный спрос на безглютеновые, органические и низкоуглеводные варианты, отражая сдвиг к более здоровому образу жизни. Ритейлеры и производители фокусируются на продуктах с чистой маркировкой для удовлетворения потребительских предпочтений по прозрачности ингредиентов. Хотя Канада и Мексика являются меньшими игроками, они выравниваются с трендами США и показывают рост. Канада испытывает растущий спрос на ремесленный и специальный хлеб, в то время как Мексика видит рост в обогащенных хлебных продуктах, нацеленных на недостатки питания. Эти тенденции подчеркивают адаптивность региона и потенциал для устойчивого роста.

Конкурентный ландшафт

Глобальный рынок хлеба умеренно фрагментирован, при этом многонациональные корпорации, региональные лидеры и местные специалисты активно конкурируют в разных ценовых диапазонах и категориях продуктов. Grupo Bimbo SAB de CV, Flowers Foods, Inc. и Associated British Foods plc лидируют на рынке, используя свои обширные дистрибуционные сети и разнообразные портфели брендов. Однако меньшие специалисты, фокусирующиеся на премиальных продуктах, все больше бросают вызов их доминированию, предлагая уникальные и высококачественные варианты, которые привлекают нишевые потребительские предпочтения.

Технология играет решающую роль в формировании конкуренции на рынке. Ведущие компании активно принимают автоматизацию для рационализации производственных процессов, снижения затрат и решения проблем нехватки рабочей силы. Они также инвестируют в цифровые инструменты для повышения операционной эффективности и улучшения взаимодействия с клиентами. Внедряются передовые упаковочные решения для продления срока хранения продуктов и поддержания свежести, что критично для удовлетворенности потребителей. Кроме того, искусственный интеллект трансформирует индустрию, оптимизируя производственные процессы, прогнозируя потребительские тенденции и позволяя создавать инновационные продукты, адаптированные к эволюционирующим требованиям.

Конкуренция значительно варьируется в разных регионах и сегментах продуктов. Премиальные и ориентированные на здоровье категории свидетельствуют об интенсивных инновациях, поскольку компании стремятся удовлетворить растущий спрос на более здоровые и специализированные варианты хлеба. С другой стороны, основные сегменты сталкиваются с проблемами от растущей популярности продуктов частной торговой марки, которые предлагают экономически эффективные альтернативы, и волатильности затрат на сырье, что создает давление на прибыльность. Компании должны постоянно инновировать и адаптироваться к этим динамикам для поддержания своего конкурентного преимущества на рынке.

Лидеры хлебной индустрии

-

Grupo Bimbo S.A.B. de C.V.

-

Associated British Foods plc

-

Yamazaki Baking Co., Ltd.

-

Flowers Foods, Inc.

-

Campbell Soup Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Январь 2025: Flowers Foods приобрела Simple Mills за 795 млн долларов США, значительно расширив свое присутствие в сегменте полезных хлебобулочных изделий с брендом, известным чистыми ингредиентами и фокусом на питании.

- Январь 2025: Schmidt Baking, часть семьи пекарен H&S, запустила новую линию хлеба под брендом Old Thyme, названную Artisan's Choice. Линейка включает три отличительных разновидности: Italian Rustico, изготовленный с оливковым маслом, морской солью, чесноком и луком; и Rustic Brioche, сладкий, изысканный батон без молочных продуктов и яиц.

- Декабрь 2024: Furlani Foods объявила о приобретении Cole's Quality Foods, заметного игрока на рынке замороженного чесночного хлеба с двумя производственными мощностями в Мичигане, укрепляя позицию Furlani в сегменте замороженного хлеба.

- Сентябрь 2024: Grupo Bimbo расширила свое присутствие в Южной Америке, приобретя бренды Wickbold, базирующиеся в Бразилии, улучшив свой портфель продуктов и дистрибуционные возможности на крупнейшем хлебном рынке региона.

Область применения глобального отчета по рынку хлеба

Хлеб, фундаментальный продукт в пищевой промышленности, производится путем выпечки теста, состоящего в первую очередь из муки и воды, часто включающего дрожжи или другие разрыхлители. Он доступен в различных формах, включая батоны, булочки и лепешки, и может продаваться как обычный или обогащенный зернами, семенами или травами. Хлеб остается ключевым источником углеводов и имеет значительный спрос на разнообразных потребительских рынках.

Глобальный рынок хлеба сегментирован по типу продукта, типу ингредиентов, характеру, сроку хранения, сектору конечного использования, каналу дистрибуции, формату упаковки и географии. На основе типа продукта рынок сегментирован на батоны, багеты, булочки, ломтики для сэндвичей, чиабатту, замороженный хлеб и другие типы продуктов. На основе типа ингредиентов рынок сегментирован на пшеничный хлеб, цельнозерновой хлеб, мультизерновой хлеб, безглютеновый хлеб, ржаной хлеб и другие ингредиенты. На основе характера рынок сегментирован на обычный и органический хлеб. На основе сектора конечного использования рынок сегментирован на розничный сектор и общественное питание и HoReCa. На основе каналов дистрибуции рынок хлеба сегментирован на магазины шаговой доступности, специализированных ритейлеров, супермаркеты и гипермаркеты, онлайн-розницу, универсальные магазины и другие каналы дистрибуции. По географии рынок хлеба сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку, Ближний Восток и Африку. Определение размера рынка было сделано в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Дрожжевой хлеб | Батоны |

| Багеты | |

| Булочки для гамбургеров | |

| Ломтики для сэндвичей | |

| Чиабатта | |

| Другие типы продуктов | |

| Пресный/плоский хлеб | Тортилья |

| Пита | |

| Чапати/роти/парата | |

| Прочие |

| Пшеничный хлеб |

| Ржаной хлеб |

| Мультизерновой хлеб |

| Другие ингредиенты |

| Обычный хлеб |

| Безглютеновый хлеб |

| Внемагазинная торговля | Магазины шаговой доступности/продуктовые магазины |

| Специализированные ритейлеры | |

| Супермаркеты/гипермаркеты | |

| Онлайн-розница | |

| Другие каналы | |

| Магазинная торговля |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Дрожжевой хлеб | Батоны |

| Багеты | ||

| Булочки для гамбургеров | ||

| Ломтики для сэндвичей | ||

| Чиабатта | ||

| Другие типы продуктов | ||

| Пресный/плоский хлеб | Тортилья | |

| Пита | ||

| Чапати/роти/парата | ||

| Прочие | ||

| По типу ингредиентов | Пшеничный хлеб | |

| Ржаной хлеб | ||

| Мультизерновой хлеб | ||

| Другие ингредиенты | ||

| По характеру | Обычный хлеб | |

| Безглютеновый хлеб | ||

| По каналам дистрибуции | Внемагазинная торговля | Магазины шаговой доступности/продуктовые магазины |

| Специализированные ритейлеры | ||

| Супермаркеты/гипермаркеты | ||

| Онлайн-розница | ||

| Другие каналы | ||

| Магазинная торговля | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков размер рынка хлеба в 2025 году и как быстро он будет расти?

Размер рынка хлеба равняется 245,13 млрд долларов США в 2025 году и прогнозируется рост до 296,04 млрд долларов США к 2030 году со среднегодовым темпом роста 3,85%.

Почему органический хлеб набирает обороты?

Органические артикулы несут маржу до 30% выше обычных батонов, а государственные программы, такие как Инициатива органического перехода USDA, расширяют предложение сертифицированного зерна, стимулируя среднегодовой темп роста 9,27%.

Какой регион показывает самый высокий темп роста?

Азиатско-Тихоокеанский регион лидирует в региональном расширении со среднегодовым темпом роста 4,83%, поддерживаемым урбанизацией и растущим проникновением упакованного хлеба.

Как пекари справляются с волатильностью цен на пшеницу?

Крупные фирмы хеджируют зерновые контракты, в то время как меньшие пекарни изменяют размер батонов и корректируют рецепты; обе группы инвестируют в эффективность логистики для смягчения давления на маржу.

Последнее обновление страницы: