Размер и доля рынка автомобильных автономных систем экстренного торможения

Анализ рынка автомобильных автономных систем экстренного торможения от Mordor Intelligence

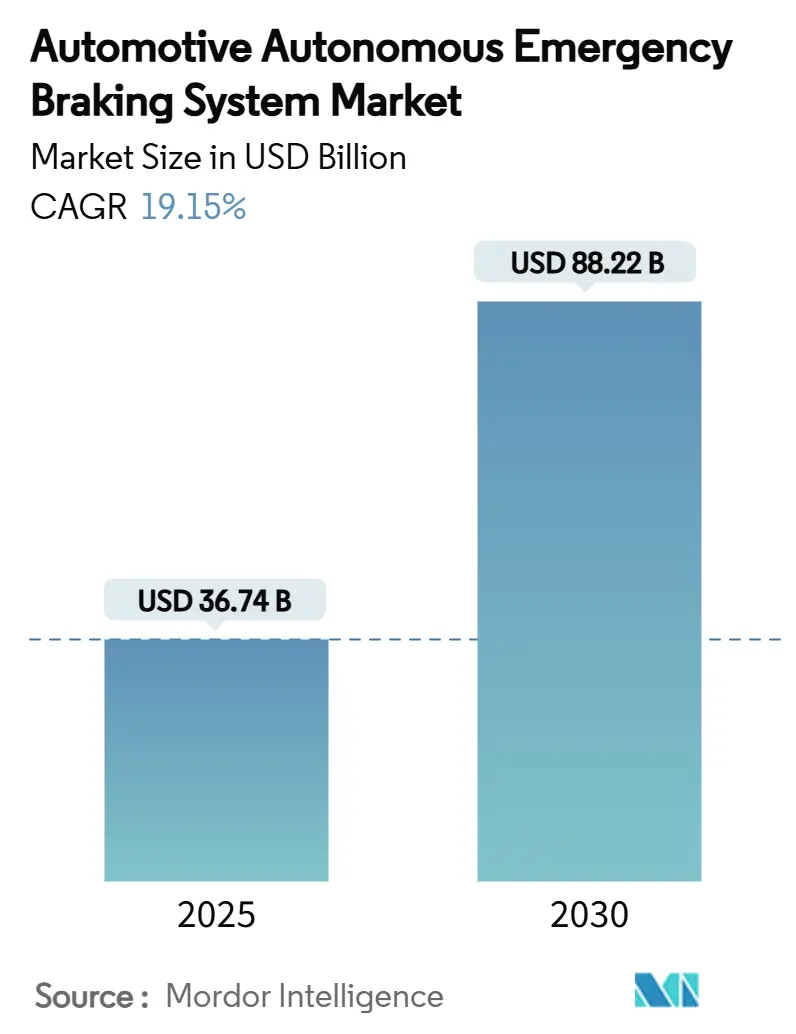

Рынок автономных систем экстренного торможения достиг 36,74 млрд долларов США в 2025 году и, по прогнозам, расширится до 88,22 млрд долларов США к 2030 году, что отражает среднегодовой темп роста 19,15%. Траектория роста основана на обязательных правилах установки, которые теперь закреплены в регулятивных документах США, Европейского союза и Китая. Эти регулятивные требования исключают циклы дополнительного оборудования и стимулируют интеграцию полнофункциональных систем во всех ценовых сегментах. Обязательные пороговые значения производительности ужесточаются в отношении предотвращения столкновений на высоких скоростях, обнаружения пешеходов в ночное время и безопасности на перекрестках, заставляя автопроизводителей стандартизировать многосенсорные архитектуры слияния. Радарные модули стоимостью менее 50 долларов США, снижающиеся затраты на LiDAR и обработка искусственного интеллекта на чипе еще больше сжимают спецификации материалов систем, позволяя массовым автомобилям сократить технологический разрыв с премиальными моделями. Страховые компании, между тем, предлагают скидки на основе использования для автопарков, оснащенных системами экстренного торможения, катализируя спрос на модернизацию в коммерческом транспорте и укрепляя импульс рынка автомобильных автономных систем экстренного торможения. Различающиеся региональные сроки соблюдения требований создают поэтапные волны доходов, которые вознаграждают поставщиков с масштабируемыми платформами, способными быстро калибровать локальные протоколы.

Ключевые выводы отчета

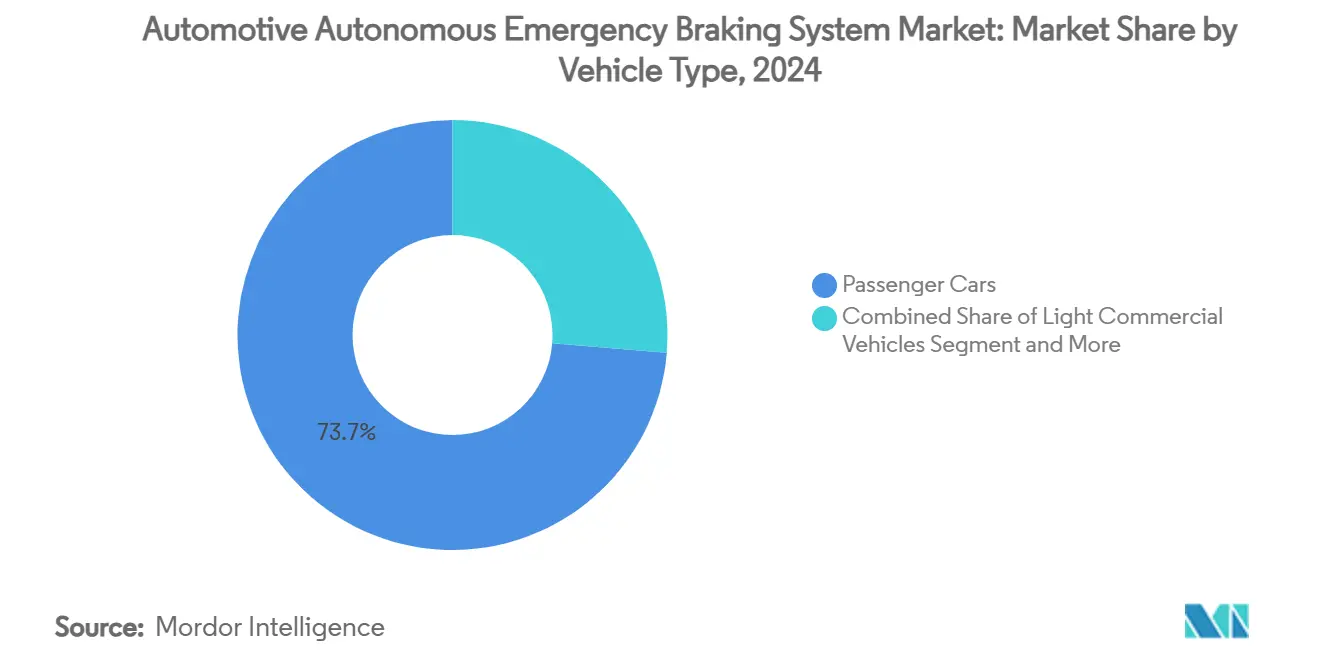

- По типу транспортного средства легковые автомобили занимали 73,68% доли рынка автономных систем экстренного торможения в 2024 году, в то время как тяжелые коммерческие транспортные средства развиваются со среднегодовым темпом роста 14,20% до 2030 года.

- По технологии компонентов радар имел долю 46,32% рынка автономных систем экстренного торможения в 2024 году; LiDAR расширяется со среднегодовым темпом роста 31,70%.

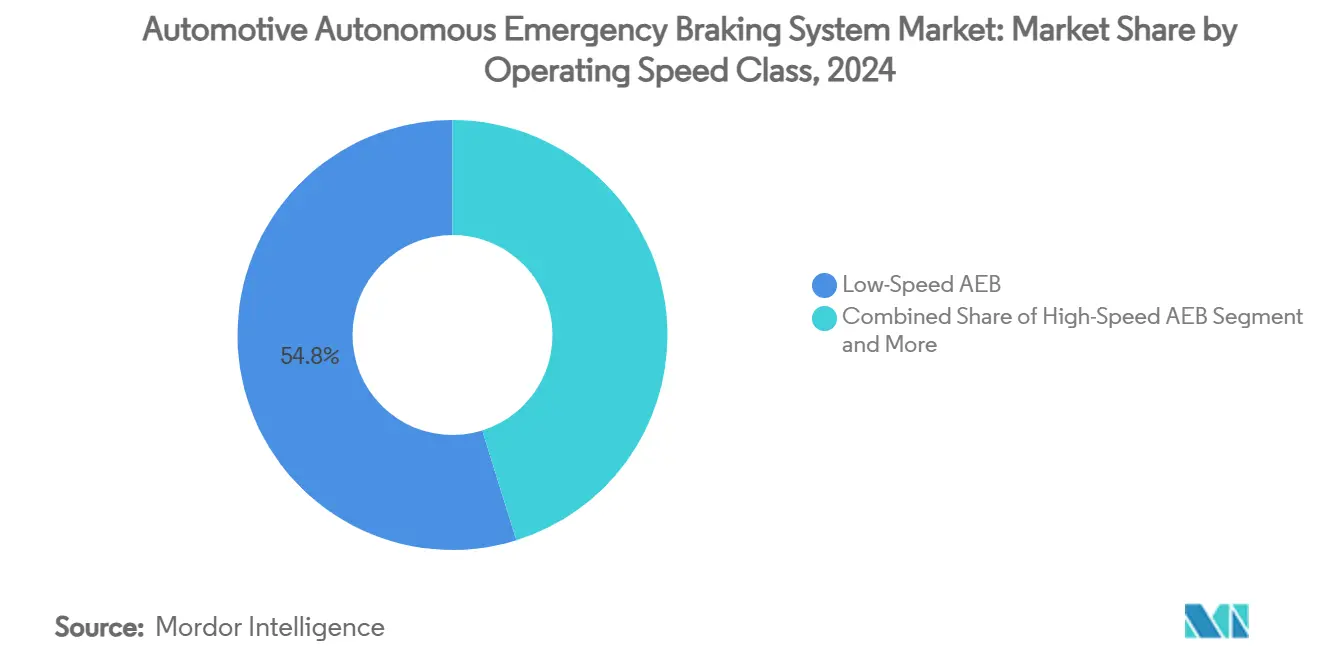

- По классу рабочей скорости низкоскоростные системы лидировали на рынке автономных систем экстренного торможения с 54,81% размера в 2024 году; прогнозируется, что системы экстренного торможения на перекрестках вырастут со среднегодовым темпом роста 28,50% к 2030 году.

- По каналу продаж установки производителей контролировали 91,67% выручки в 2024 году, тогда как модернизация автопарков растет со среднегодовым темпом роста 18,00%.

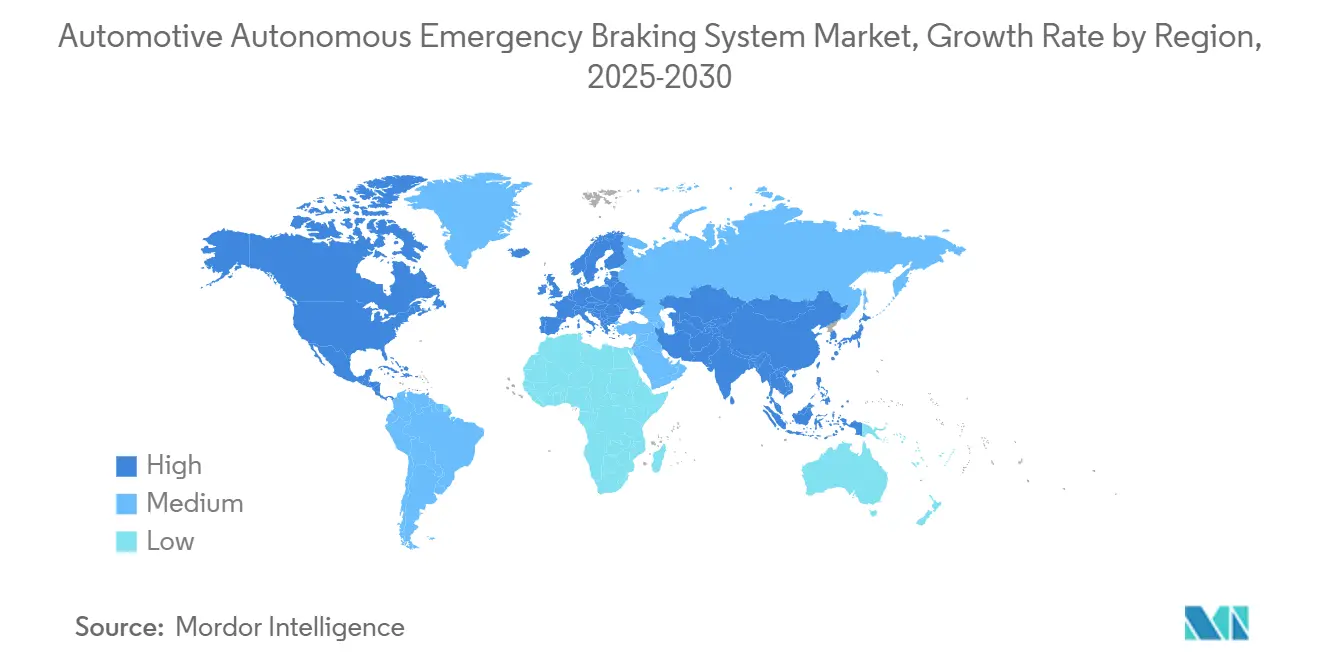

- По географии Северная Америка лидировала с 34,23% выручки в 2024 году, но Азиатско-Тихоокеанский регион демонстрирует самый быстрый среднегодовой темп роста 12,50%.

Глобальные тенденции и аналитические данные рынка автомобильных автономных систем экстренного торможения

Анализ влияния драйверов

| Драйвер | (~) % влияние на среднегодовой темп роста рынка | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Мандаты на установку систем экстренного торможения | +6.2% | Глобально, с лидерством США и ЕС в реализации | Краткосрочный период (≤ 2 года) |

| Растущий спрос на рейтинги NCAP 5 звезд | +4.1% | Глобально, с преимуществами по стоимости в Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Более дешевые сенсоры с 4D слиянием | +3.8% | Европа, Северная Америка, расширение в Азиатско-Тихоокеанский регион | Среднесрочный период (2-4 года) |

| ИИ-радар обеспечивает недорогое высокоразрешающее восприятие | +2.9% | Глобально, с технологическими лидерами в США и Европе | Долгосрочный период (≥ 4 года) |

| Страховые скидки для автомобилей с системами экстренного торможения | +2.3% | Китай, США, расширение глобально | Краткосрочный период (≤ 2 года) |

| Правила пешеходного экстренного торможения в Китае и США | +1.7% | Преимущественно Северная Америка и Европа | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Регулятивные мандаты для обязательной установки систем экстренного торможения

Государственные требования к системам экстренного торможения создают не подлежащее обсуждению расширение рынка, которое превосходит традиционные циклы принятия автомобильных технологий. Окончательное правило NHTSA предписывает, что системы экстренного торможения должны быть способны к автоматическому торможению на скоростях до 90 миль в час. Функция обнаружения пешеходов должна эффективно работать в темноте, при этом полное соответствие требуется к сентябрю 2029 года.[1]"Federal Motor Vehicle Safety Standards; Automatic Emergency Braking Systems for Light Vehicles", Federal Register, www.federalregister.gov.Основанный на производительности подход регулирования, а не технологически-специфичные требования, позволяет производителям выбирать оптимальные комбинации сенсоров при соблюдении строгих пороговых значений эффективности. Предварительное тестирование показывает, что только Toyota Corolla 2023 года соответствует этим комплексным стандартам, указывая на существенные технологические обновления, необходимые во всей отрасли. Эта регулятивная структура в корне изменяет конкурентную динамику, устанавливая минимальные базовые показатели производительности, которые благоприятствуют технологически сложным поставщикам, способным поставлять интегрированные решения для слияния сенсоров. Расчетная стоимость реализации в размере 82 долларов США за автомобиль представляет минимальный барьер относительно прогнозируемых чистых пожизненных выгод в размере от 5,24 до 6,52 млрд долларов США, создавая убедительное экономическое обоснование для ускоренного принятия.

Растущий потребительский спрос на рейтинги безопасности NCAP 5 звезд

Сознательность потребителей в вопросах безопасности влияет на решения о покупке сверх регулятивных минимумов, создавая премии на рынке для автомобилей, достигающих высших рейтингов безопасности. Обновленные протоколы Euro NCAP на 2026 год вводят расширенные сценарии тестирования систем экстренного торможения, включая предотвращение столкновений на перекрестках и обнаружение велосипедистов, при этом производители требуют передовую интеграцию сенсоров для достижения максимальных рейтингов. Поддержка Института страхования дорожной безопасности строгих регулятивных требований к системам экстренного торможения отражает осведомленность потребителей о том, что текущие системы значительно недоработаны в темноте, создавая возможности для дифференциации производителей, развертывающих инфракрасные камеры и передовое слияние сенсоров. Этот потребительский спрос особенно влияет на премиальные сегменты автомобилей, где технология безопасности является ключевым дифференциатором, при этом такие производители, как Volvo, используют технологию City Safety для демонстрации измеримых преимуществ снижения аварийности. Дорожная карта NCAP, продлевающаяся до 2033 года, обеспечивает непрерывные требования к эволюции технологий, предотвращая застой рынка и вознаграждая постоянные инвестиции в инновации. Программа TechSafety от Liberty Mutual, предлагающая скидки владельцам Volvo с передовыми функциями безопасности, демонстрирует, как потребительский спрос пересекается с признанием страховой отрасли эффективности систем экстренного торможения.

Снижение стоимости радарных и камерных сенсоров с масштабируемым 4D слиянием

Снижение стоимости сенсоров обеспечивает демократизацию систем экстренного торможения в различных ценовых сегментах автомобилей при одновременном повышении производительности системы через передовые архитектуры слияния. Переход к радарным системам 77 ГГц обеспечивает улучшенное разрешение дальности и возможности обнаружения, необходимые для функциональности систем экстренного торможения, при этом регулятивные органы усиливают требования, которые подталкивают производителей оригинального оборудования к этим передовым технологиям. Введение Texas Instruments радарного сенсора AWRL6844 60 ГГц mmWave с интегрированными возможностями периферийного ИИ демонстрирует, как инновации в полупроводниках снижают сложность системы при улучшении точности обнаружения. Разработка Magna технологии слияния тепловизор-радар значительно расширяет дальность обнаружения при снижении ложных срабатываний, позиционируя эти решения для массового принятия благодаря преимуществам в стоимости по сравнению с системами LiDAR. Появление 4D формирующего изображение радара с до 2304 виртуальными каналами улучшает возможности восприятия автономных транспортных средств при сохранении структуры затрат, подходящей для серийного производства. Прогнозы рынка автомобильных полупроводников, превышающие 88 млрд долларов США к 2027 году, отражают существенные инвестиции в технологии радара и обработки следующего поколения, которые обеспечивают сложные реализации систем экстренного торможения.

ИИ-усиленный формирующий изображение радар, открывающий недорогое высокоразрешающее восприятие

Интеграция искусственного интеллекта трансформирует возможности радарных сенсоров от базового обнаружения объектов к сложному пониманию сцены, которое соперничает с производительностью LiDAR при значительно более низких затратах. Архитектура формирующего изображение радара Motional обрабатывает низкоуровневые радарные данные с использованием машинного обучения для достижения высокоточного изображения и улучшенного обнаружения объектов, особенно в неблагоприятных погодных условиях, где традиционные сенсоры испытывают трудности. Сотрудничество Arbe Robotics с NVIDIA демонстрирует, как обработка радара, управляемая ИИ, обеспечивает ультравысокое разрешение восприятия, подходящее для применений автономности L2+, при этом их технология была продемонстрирована на CES 2025, подчеркивая готовность к реальному развертыванию. Разработка технологии радара 140 ГГц обещает еще более высокие возможности разрешения восприятия, хотя коммерциализация сталкивается с проблемами регулирования спектра, которые варьируются по странам и могут повлиять на глобальные временные рамки принятия. Партнерство Bosch с Microsoft для исследования применений генеративного ИИ в функциях автоматизированного вождения указывает на то, как определяемые программным обеспечением подходы улучшают возможности интерпретации радара без требования обновления оборудования. Это слияние ИИ-радара обеспечивает сложные решения экстренного торможения на основе прогностического анализа сцены, а не реактивного обнаружения объектов, в корне улучшая эффективность системы при сохранении конкурентоспособности по затратам.

Анализ влияния ограничений

| Ограничение | (~) % влияние на среднегодовой темп роста рынка | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокая стоимость LiDAR и стеков сенсоров | -2.8% | Глобально, особенно влияет на сегменты премиальных автомобилей | Среднесрочный период (2-4 года) |

| Ограничения сенсоров в условиях погоды и ложных срабатываний | -1.9% | Северные климаты и регионы с экстремальной погодой | Долгосрочный период (≥ 4 года) |

| Нехватка радарных чипсетов | -1.4% | Глобальная цепочка поставок, с концентрацией производства в Азиатско-Тихоокеанском регионе | Краткосрочный период (≤ 2 года) |

| Споры об интеллектуальной собственности mmWave радара | -0.7% | Преимущественно США и Европа, влияет на разработку технологий | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Высокая стоимость LiDAR и многосенсорных стеков для премиальных систем экстренного торможения

Затраты на интеграцию LiDAR ограничивают широкое принятие, несмотря на превосходные возможности обнаружения, создавая сегментацию рынка между премиальными и массовыми категориями автомобилей. Хотя такие компании, как Hesai, планируют снизить цены на LiDAR на 50% в 2025 году, текущие затраты все еще превышают комбинации радар-камера на существенные величины, ограничивая развертывание более высококлассными сегментами автомобилей. Анализ Oliver Wyman указывает, что LiDAR обеспечивает превосходную точность для критических для безопасности применений, таких как экстренное торможение, но сталкивается с конкурентным давлением из-за улучшенного разрешения радара и эффективности по затратам. Вызов усиливается многосенсорными архитектурами слияния, которые объединяют LiDAR, радар и камеры для достижения избыточности и улучшенной производительности, поскольку сложность системы увеличивает затраты на интеграцию и требования к валидации. Выбор Aeva Technologies в качестве поставщика LiDAR уровня 1 для серийных автомобилей демонстрирует доверие рынка к технологии FMCW. Однако временные рамки перехода, продлевающиеся до середины десятилетия, отражают существенные инженерные работы и оптимизацию затрат, необходимые. Это ограничение по затратам особенно влияет на принятие коммерческими автомобилями, где операторы автопарков приоритизируют общую стоимость владения над премиальными функциями безопасности, потенциально задерживая проникновение основанного на LiDAR экстренного торможения в высокообъемные сегменты.

Ограничения производительности сенсоров в неблагоприятную погоду и ложные срабатывания

Условия окружающей среды выявляют фундаментальные ограничения в текущих технологиях сенсоров систем экстренного торможения, создавая проблемы с надежностью, которые влияют на доверие потребителей и соблюдение регулятивных требований. Акцент NHTSA на возможностях обнаружения пешеходов в ночное время подчеркивает постоянные проблемы с системами на основе камер в условиях низкой освещенности, в то время как радарные сенсоры сталкиваются с помехами при сильных осадках и снеге.[2]"How are OEMs upgrading their Automated Emergency Braking systems to meet tougher NHTSA guidelines?", ADAS and Autonomous Vehicle International, www.autonomousvehicleinternational.com. Институт страхования дорожной безопасности отмечает, что хотя многие автомобили соответствуют дневным требованиям к системам экстренного торможения, производительность значительно снижается в темноте, что требует передовых комбинаций сенсоров или интеграции инфракрасных камер для поддержания эффективности. Ложные положительные активации создают фрустрацию водителей и потенциальные риски безопасности, когда системы неуместно включают торможение, что приводит к сопротивлению потребителей и регулятивному контролю калибровки системы. Китайский патент CN117970255A описывает методы подавления помех для автомобильного миллиметрового радара, указывая на продолжающиеся технические проблемы в управлении перекрестными помехами между множественными радарными системами. Эти ограничения производительности особенно влияют на развертывание систем в регионах с сложными погодными условиями, потенциально создавая географические различия в принятии и требуя специфичных для региона подходов к калибровке сенсоров.

Сегментный анализ

По типу транспортного средства: коммерческое ускорение изменяет кривые спроса

Легковые автомобили занимают наибольшую долю рынка автономных систем экстренного торможения на уровне 73,68%, извлекая выгоду из растущих потребительских ожиданий безопасности, которые согласуются с регулированием. Тяжелые коммерческие транспортные средства представляли лишь 6% доли рынка в 2024 году, но растут с наивысшим среднегодовым темпом роста 14,20% на фоне правил FMCSA, охватывающих грузовики свыше 10 001 фунта полной массы. Эта высокорастущая база позиционирует автопарки как стратегический плацдарм, при этом комплекты для модернизации стоимостью от 1500 долларов США достигают окупаемости через снижение простоев, связанных со столкновениями, и страховые скидки. Легкие коммерческие фургоны сохраняют 20% долю, поскольку логистика электронной коммерции умножает мили доставки. Прогнозируется, что размер рынка автономных систем экстренного торможения тяжелых коммерческих транспортных средств более чем утроится между 2025 и 2030 годами, поскольку циклы закупок автопарков сжимаются вокруг сроков соблюдения.

Автопарки также влияют на технологические пути. Программа brake-by-wire от ZF, охватывающая 5 миллионов единиц, демонстрирует мощь коммерческих платформ для установления экономии масштаба, которая затем каскадно распространяется на пассажирские сегменты. Поставщики уровня 1 теперь проектируют модульные наборы сенсоров, которые крепятся к кабинам тракторов или носам прицепов, минимизируя простои и стандартизируя сервисные части. Этот межсегментный поток технологий обеспечивает, что отрасль автономных систем экстренного торможения сохраняет благоприятный цикл объема и инноваций.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По технологии компонентов: радар сохраняет основную роль, в то время как LiDAR набирает темп

Радар доминировал на рынке автомобильных автономных систем экстренного торможения с долей 46,32% в 2024 году, ценимый за всепогодную надежность и постоянно падающие кривые затрат. Системы только на камерах охватывают 22%, но испытывают трудности при слабом освещении, стимулируя внедрение слияния радар-камера, которое занимает 20% долю. LiDAR, хотя и зарождающийся, растет со среднегодовым темпом роста 31,70%, поскольку лазеры с вертикальным резонатором поверхностного излучения и архитектуры FMCW сокращают спецификации материалов и обеспечивают точность дальности менее 10 см. Ультразвуковые единицы остаются на уровне 4% для маневров на низких скоростях. Ожидается, что доля рынка автономных систем экстренного торможения LiDAR-центричных систем приблизится к 15% к 2030 году, поддерживаемая глобальными портфелями заказов производителей оригинального оборудования, превышающими 6 млрд долларов США для твердотельных сенсоров.

Конвергенция становится все более вероятной. Гибридные модули интегрируют узкоугольный LiDAR для высокоразрешающего картирования средней дальности с широкоугольным радаром для обеспечения надежности в неблагоприятную погоду, обеспечивая сбалансированное по затратам покрытие. Дорожные карты полупроводников, встраивающие DSP радара, акселераторы ИИ и управление LiDAR на одном кристалле, обещают дальнейшую консолидацию, усиливая конкурентное напряжение внутри отрасли автономных систем экстренного торможения.

По классу рабочей скорости: сценарии перекрестков стимулируют следующий скачок производительности

Низкоскоростные системы экстренного торможения принесли 54,81% выручки 2024 года, созрев как стандартная функция для городского вождения. Богатые взаимодействиями среды перекрестков представляют лишь 7% доли сегодня, но имеют среднегодовой темп роста 28,50%, поддерживаемый тестом пересечений Euro NCAP, который заставляет производителей оригинального оборудования решать многообъектные траектории и риск бокового удара. Высокоскоростные системы для автомагистралей занимают 20% долю, извлекая выгоду из правила остановки NHTSA на 90 миль в час, которое усиливает требования к дальности сенсоров, в то время как алгоритмы, ориентированные на пешеходов, занимают 18%, поддерживаемые протоколами ночного тестирования. Прогнозируется, что размер рынка автономных систем экстренного торможения для систем перекрестков достигнет 9 млрд долларов США к 2030 году, втягивая поставщиков программного обеспечения ИИ в более глубокое сотрудничество с поставщиками сенсоров уровня 1.

Сложность алгоритмов резко возрастает на перекрестках; прогностическое планирование пути и обработка окклюзий требуют обучающих наборов, охватывающих миллионы сценариев. Облачная генерация синтетических данных ускоряет валидацию, сокращает циклы разработки и поддерживает технологический темп рынка автономных систем экстренного торможения.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу продаж: импульс модернизации дополняет заводскую установку

Установки производителей оригинального оборудования контролировали 91,67% выручки 2024 года, поскольку регулятивные статуты закрепляют системы экстренного торможения в каждой новой конфигурации сборки. Хотя составляют лишь 3% продаж, решения для модернизации автопарков масштабируются со среднегодовым темпом роста 18,00%, движимые страховыми стимулами, которые могут снизить премии на 10%, когда системы соответствуют определенным метрикам производительности. Потребительские модернизации послепродажного обслуживания занимают 5% долю, но растут скромно из-за препятствий сертификации.

Поставщики уровня 1 теперь публикуют валидированные эталонные проекты модернизации, охватывающие мультибрендовые платформы, открывая вторичный поток доходов, который сглаживает риски наращивания производства. Заинтересованные стороны рынка автономных систем экстренного торможения все чаще рассматривают комплекты для модернизации как лабораторию для итерации прошивки сенсоров, которая затем переносится в программы производителей оригинального оборудования, укрепляя непрерывное улучшение по всему рынку.

Географический анализ

Северная Америка контролировала 34,23% выручки 2024 года, позиция, подкрепленная строгими федеральными стандартами безопасности и знакомым судебным ландшафтом, который поощряет проактивное принятие. Высокий средний возраст автомобилей в регионе также поддерживает надежный спрос на модернизацию, поскольку автопарки ускоряют соблюдение требований для получения страховых выгод. Размер рынка автономных систем экстренного торможения в Северной Америке готов достичь 28 млрд долларов США к 2030 году, параллельно с поэтапным окном соблюдения FMVSS 127.

Европа следовала с 30% долей рынка, поддерживаемой Общим регулированием безопасности II, которое синхронизирует требования безопасности в 27 государствах-членах и встраивает системы экстренного торможения в более широкий зонтик передовых систем помощи водителю. Евроцентричные производители оригинального оборудования предпочитают централизованные архитектуры E/E, которые размещают экстренное торможение, удержание полосы и адаптивный круиз-контроль на общем массиве сенсоров, улучшая эффекты масштаба для поставщиков и повышая прибыльность внутри рынка автономных систем экстренного торможения.

Азиатско-Тихоокеанский регион имел 28% долю в 2024 году, но регистрирует наивысший среднегодовой темп роста 12,50%, поскольку китайские производители оригинального оборудования, такие как BYD, внедряют системы экстренного торможения в бюджетные электромобили стоимостью менее 15 000 долларов США. Отечественные чипсеты и вертикально интегрированные цепочки поставок сенсоров сжимают структуры затрат, открывая развертывания массового объема, которые превосходят европейские объемы сборки. Мандат Австралии на системы экстренного торможения для всех новых легковых автомобилей с февраля 2025 года расширяет регулятивное покрытие в регионе, поддерживая региональный импульс. Размер рынка автономных систем экстренного торможения в Азиатско-Тихоокеанском регионе может превзойти Северную Америку до 2030 года, если текущие траектории сохранятся.

Конкурентный ландшафт

Четыре глобальных поставщика уровня 1 Robert Bosch GmbH, Continental AG, ZF Friedrichshafen AG и Denso Corporation коллективно поставляют интегрированные контроллеры радара, камер и торможения для большинства программ автомобилей 2025 года, закрепляя концентрацию среднего рынка. Bosch заключил многолетние контракты на поставку модулей формирующего изображение радара для европейских компактных автомобилей, запускающихся в 2027 году, в то время как спин-офф Aumovio от Continental нацелен на оптимизированные по затратам стеки сенсоров для китайских совместных предприятий. ZF направляет ноу-хау brake-by-wire от тяжелых грузовиков в пассажирские платформы, получая долгосрочные платформенные награды.

Технологические специалисты, такие как Mobileye, наклоняют ландшафт. Его набор восприятия SuperVision, уже заказанный в 233 будущих программах транспортных средств, объединяет 360-градусные камеры с доменными контроллерами, снижая программные накладные расходы производителей оригинального оборудования. Полупроводниковые инноваторы, такие как Texas Instruments и NXP, поставляют радарные SOC с встроенными акселераторами нейронных сетей, снижая задержку и энергопотребление. Патентные споры остаются интенсивными; Magna и Panasonic заключили перекрестную лицензию на mm Wave радар в 2024 году, которая предотвращает нарушения поставок, но сигнализирует о растущем IP протекционизме.

Стартапы нацелены на свободные пространства. Например, Arbe Robotics коммерциализирует 4D формирующие изображение радарные ИС, Bit Sensing фокусируется на высокоразрешающих сенсорах ближнего радиуса действия для смягчения слепых зон, а Hesai продает недорогой гибридный твердотельный LiDAR. Коллективно эти участники подталкивают действующих поставщиков уровня 1 к определяемым программным обеспечением ценностным предложениям, обеспечивая, что рынок автономных систем экстренного торможения поддерживает конкурентную динамику.

Лидеры отрасли автомобильных автономных систем экстренного торможения

-

Robert Bosch GmbH

-

Continental AG

-

ZF Friedrichshafen AG

-

Aisin Corporation

-

Hyundai Mobis Co. Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Март 2025: Volkswagen Group объявила о сотрудничестве с Valeo и Mobileye для улучшения помощи водителю в будущих автомобилях MQB. Эти транспортные средства будут оснащены автоматизацией уровня 2+ с 360-градусными камерами и радарными решетками для возможностей вождения без рук.

- Февраль 2025: BYD выпустила систему помощи водителю "God's Eye" с тремя вариантами, включая базовую систему на основе камер, средний уровень интеграции LiDAR и топовую конфигурацию с тройным LiDAR.

- Июнь 2024: Bitsensing привлекла 25 миллионов долларов США для разработки высокоразрешающей радарной технологии, направленной на улучшение возможностей автономного вождения.

Глобальный объем отчета о рынке автомобильных автономных систем экстренного торможения

Автономное экстренное торможение - это активная система безопасности, которая разработана для автоматического применения тормозов путем обнаружения препятствий на пути транспортного средства. Система помогает избежать аварий и заноса автомобиля из-за внезапного торможения.

Рынок автомобильных автономных систем экстренного торможения сегментирован по типу транспортного средства, технологии и географии. По технологии рынок сегментирован на LiDAR, радар и камеру. По типу транспортного средства рынок сегментирован на легковые автомобили и коммерческие транспортные средства. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир. Для каждого сегмента определение размера рынка и прогнозирование выполнены на основе стоимости (доллары США).

| Легковые автомобили |

| Легкие коммерческие транспортные средства |

| Средние и тяжелые коммерческие транспортные средства |

| Радарные системы экстренного торможения |

| Камерные системы экстренного торможения |

| LiDAR-системы экстренного торможения |

| Системы экстренного торможения со слиянием сенсоров (радар + камера) |

| Ультразвуковые системы экстренного торможения |

| Низкоскоростное экстренное торможение (менее 40 км/ч) |

| Высокоскоростное экстренное торможение (более 40 км/ч) |

| Пешеходное экстренное торможение |

| Экстренное торможение на перекрестках или пересечениях |

| Установленные производителем |

| Модернизация послепродажного обслуживания |

| Услуга модернизации автопарков |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Нигерия | |

| Остальной Ближний Восток и Африка |

| По типу транспортного средства | Легковые автомобили | |

| Легкие коммерческие транспортные средства | ||

| Средние и тяжелые коммерческие транспортные средства | ||

| По технологии компонентов | Радарные системы экстренного торможения | |

| Камерные системы экстренного торможения | ||

| LiDAR-системы экстренного торможения | ||

| Системы экстренного торможения со слиянием сенсоров (радар + камера) | ||

| Ультразвуковые системы экстренного торможения | ||

| По классу рабочей скорости | Низкоскоростное экстренное торможение (менее 40 км/ч) | |

| Высокоскоростное экстренное торможение (более 40 км/ч) | ||

| Пешеходное экстренное торможение | ||

| Экстренное торможение на перекрестках или пересечениях | ||

| По каналу продаж | Установленные производителем | |

| Модернизация послепродажного обслуживания | ||

| Услуга модернизации автопарков | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Нигерия | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, рассмотренные в отчете

Какова прогнозируемая стоимость рынка автономного экстренного торможения к 2030 году?

Ожидается, что он достигнет 88,22 млрд долларов США к 2030 году, по сравнению с 36,74 млрд долларов США в 2025 году.

Какой сегмент транспортных средств растет быстрее всего в принятии систем экстренного торможения?

Тяжелые коммерческие транспортные средства расширяются со среднегодовым темпом роста 14,20%, поскольку предстоящие регулятивные требования к грузовикам в США ускоряют модернизацию автопарков.

Какой регион показывает наивысший темп роста?

Азиатско-Тихоокеанский регион демонстрирует самый сильный среднегодовой темп роста 12,50%, возглавляемый китайскими производителями электромобилей, интегрирующими недорогое слияние сенсоров.

Какая технологическая тенденция больше всего улучшает производительность систем экстренного торможения в плохую погоду?

ИИ-управляемый формирующий изображение радар преобразует сырые радарные данные в высокоразрешающие сцены, поддерживая точность обнаружения в дождь, туман и темноту.

Последнее обновление страницы: