Размер и доля рынка автомобильных систем безопасности

Анализ рынка автомобильных систем безопасности от Mordor Intelligence

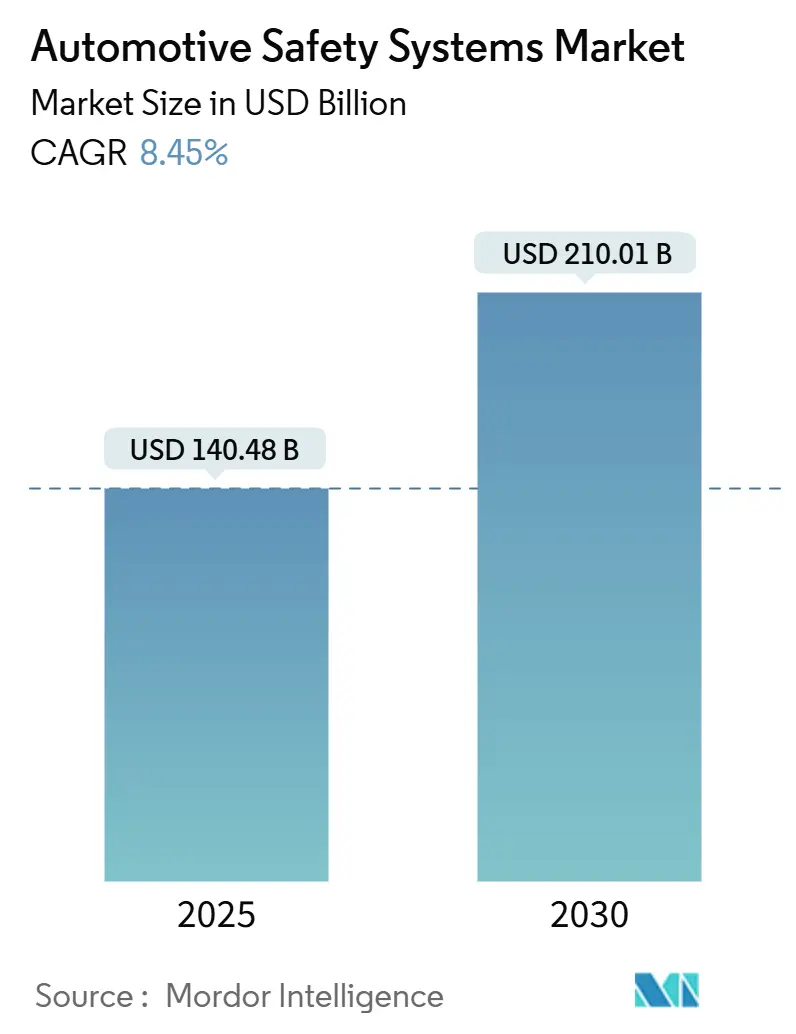

Размер рынка автомобильных систем безопасности оценивается в 140,48 млрд долларов США в 2025 году и, как ожидается, достигнет 210,01 млрд долларов США к 2030 году при CAGR 8,45% в течение прогнозного периода (2025-2030). Спрос отражает одновременный прогресс в глобальном регулировании безопасности, быстрое снижение цен на датчики и появление программно-определяемых транспортных средств, которые позволяют обновления по воздуху. Переход от чисто аппаратных устройств защиты к интегрированным платформам датчиков и программного обеспечения позволяет транспортным средствам прогнозировать, избегать и смягчать столкновения в режиме реального времени. Автопроизводители теперь включают активное торможение, удержание в полосе, мониторинг водителя и кибербезопасные пути обновления в качестве стандартного содержимого, особенно на рынках, где программы звездных рейтингов влияют на поведение покупателей.

Ключевые выводы отчета

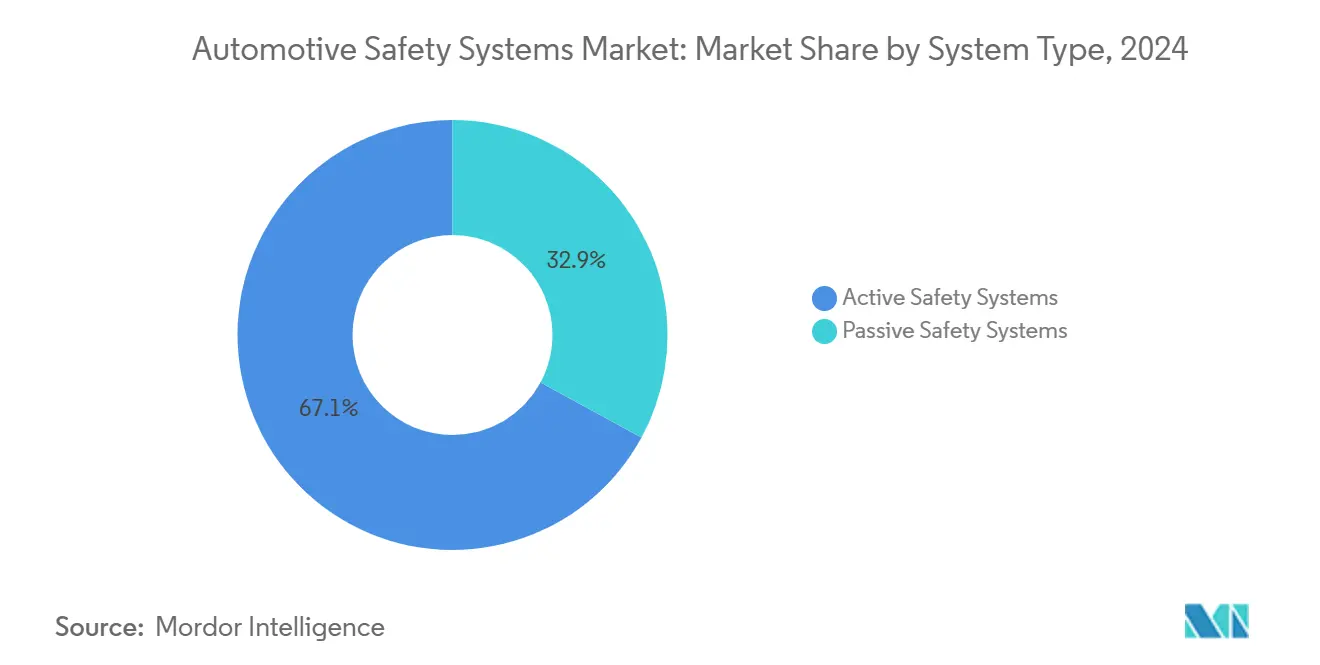

- По типу системы активные системы безопасности лидировали с 67,13% доли рынка автомобильных систем безопасности в 2024 году; прогнозируется, что внутрисалонная биометрическая аналитика будет расширяться с CAGR 8,11% до 2030 года.

- По технологическому компоненту радар занимал 34,36% доли выручки в 2024 году, в то время как LiDAR находится на пути к CAGR 8,75% до 2030 года.

- По конечным пользователям решения для заводской установки OEM составили 83,41% доли в 2024 году; прогнозируется рост послепродажного рынка с CAGR 8,83%.

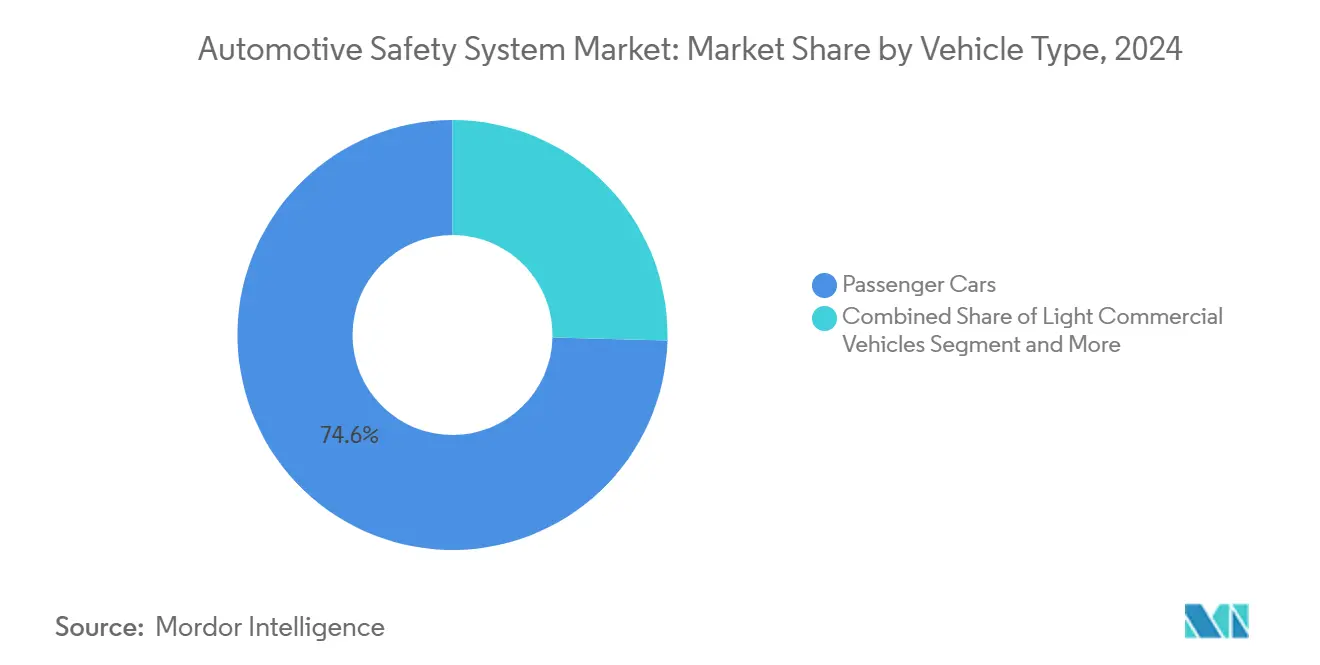

- По типу транспортного средства легковые автомобили занимали 74,58% доли в 2024 году, в то время как ожидается, что тяжелые коммерческие транспортные средства зарегистрируют CAGR 8,41% до 2030 года.

- По типу двигателя модели с ДВС захватили 78,13% доли в 2024 году, в то время как аккумуляторно-электрические транспортные средства готовы к CAGR 9,27% до 2030 года.

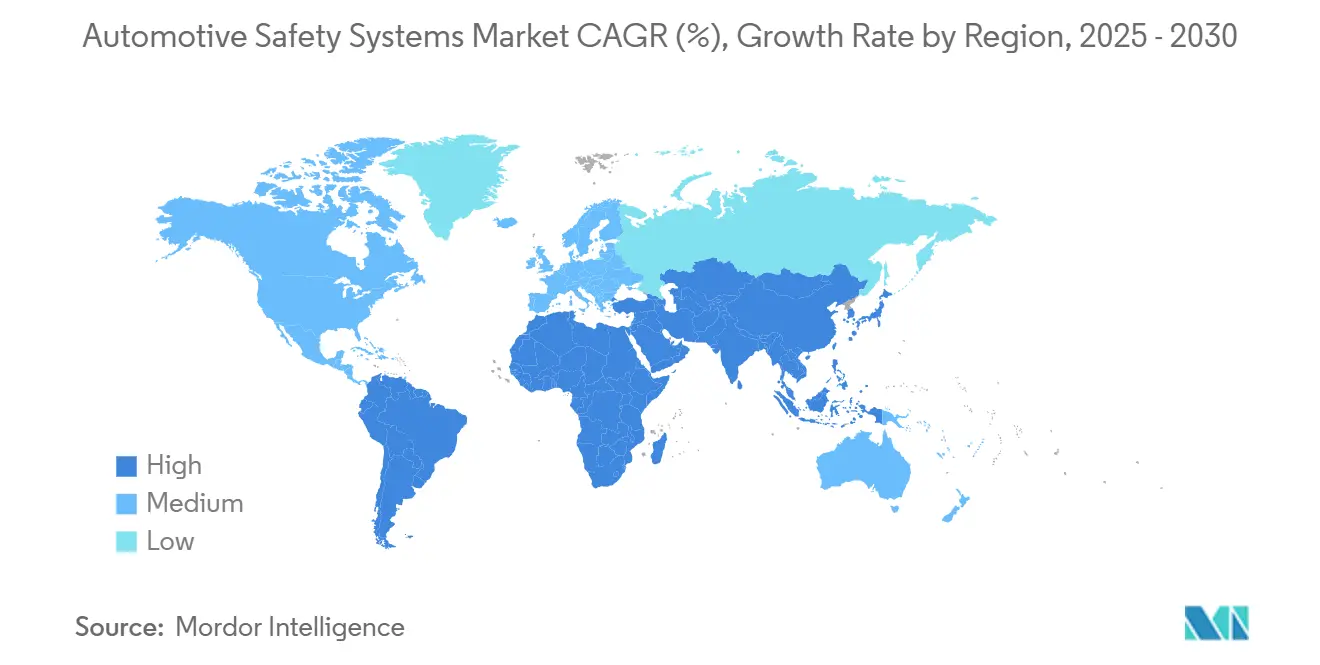

- По географии Азиатско-Тихоокеанский регион составлял 39,84% выручки в 2024 году; Южная Америка показывает самое быстрое расширение с CAGR 8,77% до 2030 года.

Глобальные тенденции и инсайты рынка автомобильных систем безопасности

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ужесточение глобальных стандартов NCAP и UNECE по безопасности | +2.1% | Глобально, с ранним внедрением в ЕС и Китае | Краткосрочный (≤ 2 лет) |

| Быстрое снижение стоимости датчиков | +1.8% | Глобально, с наибольшим воздействием в АТЭС и Северной Америке | Среднесрочный (2-4 года) |

| Бум программно-определяемых транспортных средств | +1.5% | Северная Америка и ЕС, расширение в АТЭС | Среднесрочный (2-4 года) |

| Переход к автономности уровня 2+ | +1.3% | Основные рынки Северной Америки и ЕС | Долгосрочный (≥ 4 лет) |

| Развитие внутрисалонной биометрической аналитики безопасности на основе ИИ | +0.9% | Глобально, с лидерством премиального сегмента | Среднесрочный (2-4 года) |

| Объединение данных о безопасности транспортных средств в страхование на основе использования | +0.7% | Северная Америка и ЕС, избирательные рынки АТЭС | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Ужесточение глобальных мандатов NCAP и UNECE по безопасности

Протоколы Euro NCAP на 2026 год требуют автоматического экстренного торможения для пешеходов и мониторинга водителя во всех классах моделей, создавая общую базовую линию соответствия. Министерство промышленности и информационных технологий Китая ввело правила в 2025 году, которые обязывают получать разрешение типа для каждого обновления программного обеспечения, затрагивающего функции безопасности. Общий регламент безопасности ЕС II, действующий с июля 2024 года, обязывает интеллектуальную помощь по скорости и экстренное удержание в полосе на каждом новом транспортном средстве. NHTSA обновило свою программу оценки новых автомобилей, добавив предупреждение о слепых зонах, помощь в удержании полосы и AEB для пешеходов для моделей 2026 года, сигнализируя о десятилетнем стремлении к активной безопасности. Глобальное выравнивание позволяет производителям распределить стоимость разработки на большие объемы и катализирует более быстрое распространение передовых функций.

Быстрое снижение стоимости датчиков, обеспечивающее стандартизацию ADAS

Цены на автомобильные радары теперь падают почти на 18% каждый год, в то время как возможности процессоров удваиваются каждые 18 месяцев, позволяя высокопроизводительное восприятие по ценам сегмента начального уровня. Четырехмерный радар формирования изображений обеспечивает точность обнаружения на уровне сантиметра при уровнях стоимости, близких к устаревшим 3-D устройствам, расширяя использование за пределы адаптивного круиз-контроля. Датчики изображения получают преимущества от цепочек поставок смартфонов: автомобильные чипы на 8 мегапикселей с HDR доступны менее чем за 10 долларов США. NITI Aayog прогнозирует, что стоимость полупроводников на транспортное средство удвоится до 1200 долларов США к 2030 году во главе с содержимым ADAS. Снижающаяся кривая стоимости позволяет рынку автомобильных систем безопасности расширить функции уровня 1 и уровня 2 на компактные автомобили, продаваемые в Азии и Латинской Америке.

Бум программно-определяемых транспортных средств (обновления функций безопасности OTA)

Централизованные вычислительные архитектуры отделяют логику безопасности от фиксированного оборудования, обеспечивая непрерывный рост функций после продажи. HARMAN OTA 12.0 уже управляет безопасными обновлениями для более чем 40 брендов, координируя высокопроизводительные компьютеры и устаревшие ECU в одном домене транспортного средства.[1]"HARMAN Advances OTA 12.0 Platform," HARMAN, news.harman.com Sibros Deep Updater, сертифицированный по ISO 26262 ASIL-D, использует дельта-файлы для сокращения размера загрузки, снижая стоимость сотовых данных при сохранении актуальности критических функций.[2]"Sibros Deep Updater Achieves ASIL-D," Sibros, sibros.tech Регламент UNECE R156 теперь требует систему управления обновлениями программного обеспечения на каждой новой модели, обеспечивая паритет кибербезопасности с уровнем физической безопасности. Появляется подписочное ценообразование для премиальных алгоритмов AEB, создавая новые потоки доходов внутри рынка автомобильных систем безопасности.

Переход к автономности уровня 2+ в коммерческих транспортных средствах (игра TCO флота)

Операторы флотов принимают передовые пакеты безопасности, которые сокращают претензии по столкновениям до 90% и урезают ежегодные расходы, связанные с авариями, примерно на 6000 долларов США на тяжелый грузовик. Исследование безопасности рабочего автопарка 2024 года показывает, что большинство флотов ранжируют хорошо обслуживаемые транспортные средства с ADAS как свой главный приоритет, и почти половина уже оборудует камеры заднего вида и воздушно-дисковые тормоза. Автоматизированные системы вождения снижают инциденты, связанные с усталостью, и позволяют флотам экспериментировать с моделями пропускной способности как услуги, которые увеличивают использование активов. Хотя истинные беспилотные операции остаются долгосрочными, функциональность уровня 2+ предлагает ощутимые преимущества в стоимости, которые продвигают рынок автомобильных систем безопасности в коммерческих сегментах.

Анализ влияния ограничений

| Ограничение | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость валидации и омологации | -1.2% | Глобально, с наибольшим воздействием на развивающиеся рынки | Среднесрочный (2-4 года) |

| Волатильность поставок чипсетов | -0.8% | Глобально, с острым воздействием на производство в АТЭС | Краткосрочный (≤ 2 лет) |

| Риск кибер-физических атак | -0.6% | Глобально, с наибольшим воздействием на рынки подключенных транспортных средств | Среднесрочный (2-4 года) |

| Высоковольтные электромагнитные помехи и тепловые нагрузки | -0.4% | Глобально, сосредоточено в премиальных сегментах EV | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая стоимость валидации и омологации для соответствия многим странам

Производители должны согласовать тестовую матрицу C-NCAP 2024 Китая с требованиями Euro NCAP 2026, часто повторяя валидацию краш-тестов и программного обеспечения для аналогичных сценариев. TÜV SÜD теперь проводит обязательное тестирование на проникновение согласно правилам ЕС, добавляя месяцы проверок кибербезопасности перед выходом на рынок. ISO/SAE 21434 требует анализа угроз на протяжении всего жизненного цикла транспортного средства, удлиняя графики разработки и повышая затраты для небольших автопроизводителей. Эти факторы замедляют распространение передовых функций на чувствительных к стоимости рынках, ограничивая часть рынка автомобильных систем безопасности до улучшения гармонизации.

Волатильность поставок чипсетов, задерживающая развертывание безопасности OEM

Автомобильные радарные чипы и чипы технического зрения должны выдерживать расширенные температурные диапазоны и соответствовать целям нулевых дефектов, ограничивая пул квалифицированных поставщиков. Геополитические события и стихийные бедствия ужесточают распределение для ключевых датчиков изображения, в то время как процессоры контроллеров домена имеют сроки поставки свыше 30 недель. OEM принимают стратегии двойного снабжения и буферных запасов, но спорадические дефициты все еще заставляют убирать функции на высокообъемных моделях. Неопределенность поставок особенно нарушает заводы АТЭС, которые полагаются на логистику точно в срок, создавая препятствие для рынка автомобильных систем безопасности в краткосрочной перспективе.

Сегментный анализ

По типу системы: активные системы безопасности укрепляют лидерство

Активные системы безопасности сгенерировали наибольшую долю размера рынка автомобильных систем безопасности в 67,13% в 2024 году. Автоматическое экстренное торможение, адаптивный круиз-контроль, удержание полосы и мониторинг водителя теперь появляются в среднем сегменте комплектаций, поскольку протоколы Euro NCAP и NHTSA становятся строже. Конкурентная интенсивность возрастает, поскольку поставщики интегрируют данные радара, камеры и LiDAR через контроллеры домена, которые запускают модели машинного обучения в реальном времени. Сегмент также получает преимущества от спроса флотов, при этом страховщики предлагают скидки на премии для грузовиков, оборудованных технологией предотвращения аварий.

Внутрисалонные биометрические платформы выделяются как самый быстрорастущий подсегмент, продвигаясь с CAGR 8,11% до 2030 года. Эти решения отслеживают бдительность водителя, частоту сердечных сокращений и даже насыщение кислородом, выдавая проактивные предупреждения до появления опасных условий. Поскольку салонные датчики связываются с контроллерами активного торможения, пассажиры получают замкнутую оболочку безопасности, которая предвосхищает как внешние, так и внутренние угрозы. Пассивная безопасность остается актуальной через умные подушки безопасности и адаптивные ремни безопасности, которые подходят для новых компоновок сидений в автономных транспортных средствах, но рост остается умеренным.

По технологическому компоненту: радар доминирует, поскольку LiDAR масштабируется

Радарные модули составляли 34,36% рынка автомобильных систем безопасности в 2024 году, поддерживаемые экономически эффективными чипсетами 77 ГГц, которые надежно функционируют в дождь, снег и туман. Переход к 4-D радару формирования изображений повышает угловое разрешение и позволяет классификацию объектов, сужая разрыв в производительности с LiDAR при более низкой стоимости материалов. Системы камер продолжают использовать экономику смартфонов, позволяя OEM добавлять 360-градусное зрение для парковки и маневров на низких скоростях.

LiDAR регистрирует самое быстрое расширение с CAGR 8,75%, поддерживаемый твердотельными архитектурами, которые сокращают движущиеся части и снижают цену за датчик. Запуски пилота шоссе уровня 3 в премиальных седанах полагаются на передний LiDAR для избыточного восприятия глубины и обнаружения дорожного мусора, ускоряя принятие. Блоки управления объединяют данные торможения, рулевого управления и восприятия в единые чипы, уменьшая проводку и вес. Программные инновации, которые применяют самообучающиеся алгоритмы на граничных процессорах, дифференцируют поставщиков, поскольку рынок автомобильных систем безопасности переходит к предсказательной безопасности.

По конечному пользователю: доминирование заводской установки OEM встречает спрос на дооснащение

Заводские установки OEM захватили 83,41% рынка автомобильных систем безопасности в 2024 году благодаря платформенной интеграции датчиков, контроллеров и программного обеспечения, валидированных под строгими воротами качества. Централизованные закупки снижают гарантийное воздействие и разблокируют масштабную экономику, позволяя автопроизводителям соответствовать регулятивным мандатам без незапланированных скачков стоимости. Непрерывное совершенствование по воздуху далее укрепляет канал OEM, поскольку транспортные средства получают ценность на протяжении всего срока службы.

Послепродажные решения, хотя и меньшие, расширяются с CAGR 8,83% до 2030 года. Операторы флотов дооснащают камеры предупреждения о столкновениях, боковой радар и устройства мониторинга водителя на старые грузовики, достигая немедленных страховых сбережений и соответствия ужесточающимся правилам безопасности. Поставщики теперь предлагают комплекты plug-and-play, которые интегрируются с телематическими шлюзами, облегчая время установки. Перевозчики страхования на основе использования способствуют принятию, снижая премии для транспортных средств, которые передают проверенные метрики безопасного вождения, добавляя импульс этой части индустрии автомобильных систем безопасности.

По типу транспортного средства: легковые автомобили остаются ядром, поскольку грузовики ускоряются

Легковые автомобили контролировали 74,58% рынка автомобильных систем безопасности в 2024 году, отражая чистый объем и ожидания потребителей для высоких оценок безопасности. Автопроизводители стандартизируют AEB и удержание полосы на входных хэтчбеках, в то время как премиальные значки добавляют функции пилота шоссе с избыточным LiDAR зондированием. Внутренние инновации нацелены на обнаружение статуса пассажиров для обеспечения будущих звезд Euro NCAP.

Тяжелые коммерческие транспортные средства представляют самый быстрорастущий класс с CAGR 8,41% до 2030 года. Экономика флота благоприятствует инвестициям в центрирование полосы, адаптивное рулевое управление и устранение слепых зон на основе камер, которые вместе снижают частоту столкновений в большинстве случаев. Размер рынка автомобильных систем безопасности для грузовиков далее поддерживается нехваткой водителей и ограничениями часов службы, толкающими операторов к частично автоматизированному пробегу, который держит буровые установки в движении дольше без компромисса безопасности.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу двигателя: электрификация вводит новые уровни безопасности

Модели с ДВС по-прежнему доминируют, держа 78,13% доли рынка автомобильных систем безопасности в 2024 году. Устаревший флот и зрелые цепочки поставок обеспечивают последовательный спрос на подушки безопасности, ремни безопасности и оптимизированные по стоимости ADAS. Гибридные платформы и платформы топливных элементов добавляют управление батареями и обнаружение утечки водорода, но составляют скромный объем сегодня.

Аккумуляторно-электрические транспортные средства формируют самую быстродвижущуюся группу двигателей с CAGR 9,27%. Высокоэнергетические пакеты требуют подавления теплового разгона, в то время как компоновки шасси со скейтбордными батареями изменяют кинематику аварий и требования к полю зрения датчиков. Hyundai Mobis представила самозатухающую батарею, которая активируется в течение пяти минут после скачка температуры, беспрепятственно интегрируясь с существующими контроллерами подушек безопасности. Дополнительный вес от пакетов также стимулирует принятие тормозов по проводам и регенеративной координации для сокращения тормозного пути, обогащая возможности на рынке автомобильных систем безопасности.

Географический анализ

Азиатско-Тихоокеанский регион сохранил крупнейшую региональную позицию с 39,84% долей рынка автомобильных систем безопасности в 2024 году. Правила MIIT Китая, обязывающие одобрение каждого обновления программного обеспечения ADAS, способствуют надежной экосистеме соответствия, которая ускоряет развертывание функций. Конвергенция технологий и автомобилей появляется в партнерствах, таких как Huawei и Xpeng, которые совместно разрабатывают контроллеры домена, интегрирующие радар, камеру и LiDAR на общем программном стеке. Япония взращивает стартапы на основе ИИ, которые пилотируют автономные шаттлы для городских центров, в то время как более жесткие правила аварий Индии повышают спрос на оптимизированные по стоимости подушки безопасности и AEB в компактных автомобилях.

Южная Америка показывает наибольший рост, продвигаясь с CAGR 8,77% до 2030 года. Stellantis обязался вложить 5,6 млрд евро между 2025 и 2030 годами для запуска более 40 моделей с местных заводов, каждая из которых соответствует протоколам тестирования Euro NCAP.[3]"Dare Forward 2030 South America Investment Plan," Stellantis, stellantis.com Бразилия, Аргентина и соседние рынки гармонизируют законы безопасности, позволяя глобальным поставщикам реплицировать валидированные наборы датчиков без кастомной настройки. Биогибридные силовые агрегаты, которые смешивают этаноловые двигатели с батарейными пакетами, открывают новые интеграционные задачи для тепловых и электрических систем безопасности.

Северная Америка и Европа поддерживают зрелые позиции с высоким содержанием на транспортное средство и регулированием программно-определяемых транспортных средств. Доля рынка автомобильных систем безопасности в этих регионах остается стабильной, но ценность за единицу возрастает, поскольку Регламент UNECE 155 обеспечивает полную кибербезопасность, обязывая каждый ECU безопасности соответствовать стандартам защиты от взлома. Ближний Восток и Африка прогрессируют от низких базовых линий, стимулируемые расширением инфраструктуры, но местные климатические экстремумы стимулируют спрос на надежные корпуса датчиков и пылезащитные радарные ограждения.

Конкурентная среда

Рынок автомобильных систем безопасности характеризуется умеренной консолидацией во главе с Bosch, Continental, ZF и Autoliv, каждая из которых управляет глобальными производственными и программно-инженерными центрами. Новый бренд Aumovio компании Continental подчеркивает ее поворот к программно-ориентированным предложениям, объединяющим камеры, высокопроизводительные контроллеры и облачную аналитику в единый пакет.[4]"Launch of Aumovio," Continental, continental-press.com ZF объединила свои подразделения Active Safety и Chassis в единое подразделение, развернув тормоза по проводам на 5 миллионах транспортных средств и поставив первую в Китае систему рулевого управления по проводам для Nio ET9. Autoliv сотрудничает с XPENG AEROHT для создания решений ограничения двойного назначения как для дорожных, так и для низковысотных транспортных средств e-VTOL.

Полупроводниковые компании углубляют свою роль. Приобретение Autotalks компанией Qualcomm расширяет ее возможности V2X, встраивая прямую связь транспортное средство-инфраструктура внутрь Snapdragon Digital Chassis. Bosch работает с Microsoft для внедрения генеративного ИИ в конвейеры разработки программного обеспечения автоматизированного вождения. Cariad компании Volkswagen и Bosch совместно разрабатывают пилот шоссе уровня 3 для серийных транспортных средств с 2026 года. Стартапы, сосредоточенные на внутрисалонной биометрии, привлекают пилоты OEM, в то время как Aptiv демонстрирует модульный стек ADAS, адаптированный для коммерческих флотов, которые нуждаются в быстром дооснащении в региональных депо.

Экспертиза кибербезопасности становится предпосылкой, поскольку UN R155 мандатирует непрерывный мониторинг векторов атак на подключенное транспортное средство. Поставщики инвестируют в безопасные архитектуры шлюзов и аналитику обнаружения вторжений для поддержания омологации. Модели партнерства распространяются на поставщиков облаков для безопасных конвейеров обновлений по воздуху, подчеркивая конвергенцию между информационной безопасностью и функциональной безопасностью в индустрии автомобильных систем безопасности.

Лидеры индустрии автомобильных систем безопасности

-

Continental AG

-

ZF Friedrichshafen AG

-

Magna International

-

Robert Bosch GmbH

-

Autoliv Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025 года: Qualcomm приобрела Autotalks для усиления решений связи V2X и повышения возможностей дорожной безопасности, укрепляя портфолио Snapdragon Digital Chassis.

- Апрель 2025 года: Continental представила бренд Aumovio, сосредоточенный на программно-определяемых транспортных средствах и решениях автономной мобильности, включающих передовые датчики и умные дисплеи.

- Январь 2025 года: ZF сформировала подразделение Chassis Solutions, объединив Active Safety Technology и Passenger Car Chassis Technology, что привело к развертыванию тормозов по проводам на 5 миллионах транспортных средств.

Глобальный охват отчета по рынку автомобильных систем безопасности

Автомобильная система безопасности включает все устройства, компоненты, датчики и электронные части, ответственные за поддержание стандартов безопасности транспортных средств. Кроме того, отчет охватывает исчерпывающую разбивку государственной регулятивной политики по всем регионам.

Рынок автомобильных систем безопасности сегментирован по типу системы, типу конечного пользователя, типу транспортного средства и географии. По типу системы рынок сегментирован на системы предупреждения о сходе с полосы движения и другие бортовые системы безопасности. По типу конечного пользователя рынок сегментирован на OEM и послепродажный рынок.

По типу транспортного средства рынок сегментирован на легковые автомобили и коммерческие транспортные средства, а по географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Африку. Для каждого сегмента размер рынка и прогнозирование были выполнены на основе стоимости (млрд долларов США).

| Активные системы безопасности | Предотвращение столкновений (AEB, FCW) |

| Мониторинг водителя и предупреждения HMI | |

| Управление шасси (ESC, ABS) | |

| Пассивные системы безопасности | Подушки безопасности (фронтальные, боковые, занавесочные, дальние) |

| Ремни безопасности и преднатяжители |

| Датчики |

| Радар |

| Камера |

| LiDAR/ультразвуковой |

| Блоки управления и контроллеры домена |

| Программное обеспечение и алгоритмы |

| Заводская установка OEM |

| Послепродажный рынок / дооснащение |

| Легковые автомобили |

| Легкие коммерческие транспортные средства |

| Тяжелые коммерческие транспортные средства и автобусы |

| Двигатель внутреннего сгорания (ДВС) |

| Аккумуляторно-электрические транспортные средства (BEV) |

| Гибридное электрическое транспортное средство (HEV) |

| Транспортное средство на топливных элементах (FCEV) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Турция | |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу системы | Активные системы безопасности | Предотвращение столкновений (AEB, FCW) |

| Мониторинг водителя и предупреждения HMI | ||

| Управление шасси (ESC, ABS) | ||

| Пассивные системы безопасности | Подушки безопасности (фронтальные, боковые, занавесочные, дальние) | |

| Ремни безопасности и преднатяжители | ||

| По технологическому компоненту | Датчики | |

| Радар | ||

| Камера | ||

| LiDAR/ультразвуковой | ||

| Блоки управления и контроллеры домена | ||

| Программное обеспечение и алгоритмы | ||

| По конечному пользователю | Заводская установка OEM | |

| Послепродажный рынок / дооснащение | ||

| По типу транспортного средства | Легковые автомобили | |

| Легкие коммерческие транспортные средства | ||

| Тяжелые коммерческие транспортные средства и автобусы | ||

| По типу двигателя | Двигатель внутреннего сгорания (ДВС) | |

| Аккумуляторно-электрические транспортные средства (BEV) | ||

| Гибридное электрическое транспортное средство (HEV) | ||

| Транспортное средство на топливных элементах (FCEV) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка автомобильных систем безопасности?

Рынок сгенерировал 140,48 млрд долларов США в 2025 году и прогнозируется достичь почти 210,01 млрд долларов США к 2030 году.

Какой тип системы лидирует по выручке?

Активные системы безопасности доминируют с 67,13% долей в 2024 году, отражая регулятивное давление для функций предотвращения столкновений.

Почему LiDAR набирает обороты, несмотря на доминирование радара?

LiDAR обеспечивает более высокую точность глубины для автономности уровня 3, что приводит к CAGR 8,75%, который опережает другие компоненты внутри рынка автомобильных систем безопасности.

Как быстро растет послепродажный рынок технологий безопасности?

Ожидается, что решения для дооснащения флотов будут расти с CAGR 8,83%, поскольку операторы гонятся за страховыми сбережениями и регулятивным соответствием.

Какой регион показывает сильнейший прогноз роста?

Южная Америка лидирует с CAGR 8,77% до 2030 года, поддерживаемая крупными инвестициями OEM и гармонизированными стандартами безопасности.

Какую роль играют обновления по воздуху в безопасности транспортных средств?

Платформы OTA позволяют автопроизводителям исправлять уязвимости и добавлять новые функции безопасности после продажи, соответствуя требованиям UNECE R156 и расширяя возможности повторяющихся доходов.

Последнее обновление страницы: