Размер и доля рынка авиационных дверей

Анализ рынка авиационных дверей от Mordor Intelligence

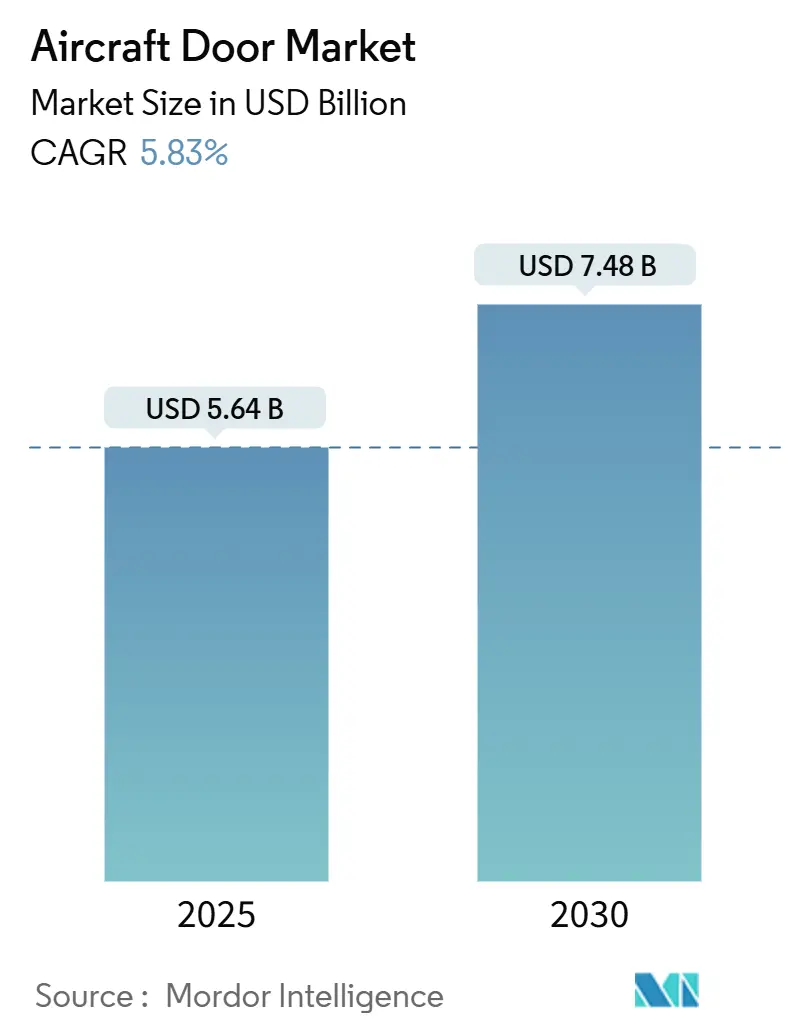

Размер рынка авиационных дверей был оценен в 5,64 млрд долл. США в 2025 году и прогнозируется достичь 7,48 млрд долл. США к 2030 году, расширяясь с CAGR 5,83%. Рост был основан на рекордных коммерческих заказах у Airbus и Boeing, расширении мирового парка воздушных судов и более строгих требованиях безопасности, которые заставляют авиакомпании модернизировать системы авиационных дверей. Растущие планы производства eVTOL, всплеск послепродажного рынка, связанный со стареющим мировым парком, и поворот к электрическому приводу еще больше подняли спрос. Доминирование Северной Америки основывается на ее глубокой базе OEM и MRO, в то время как инвестиции Азиатско-Тихоокеанского региона в цепочки поставок сигнализируют о следующей волне спроса. Между тем, композитные конструкции, которые снижают вес авиационных дверей на 20%, плюс мониторинг в реальном времени, предписанный регуляторами, изменяют спецификации продуктов.[1]Федеральное управление гражданской авиации, "Директивы летной годности; Самолеты компании Boeing," faa.gov

Ключевые выводы отчета

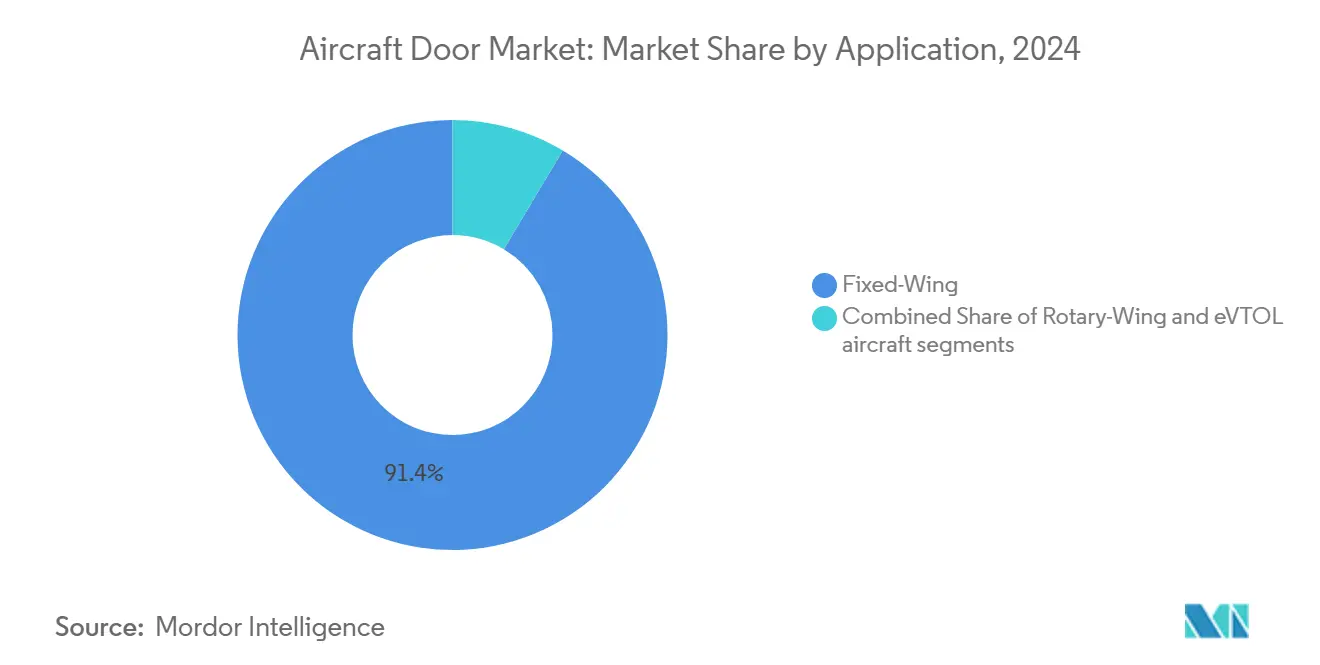

- По применению авиационные двери самолетов с неподвижным крылом занимали 91,42% доли рынка в 2024 году, в то время как сегмент eVTOL прогнозируется к росту с CAGR 8,34% до 2030 года.

- По типу дверей пассажирские авиационные двери составили 45,95% размера рынка авиационных дверей в 2024 году и развиваются с CAGR 5,48% до 2030 года.

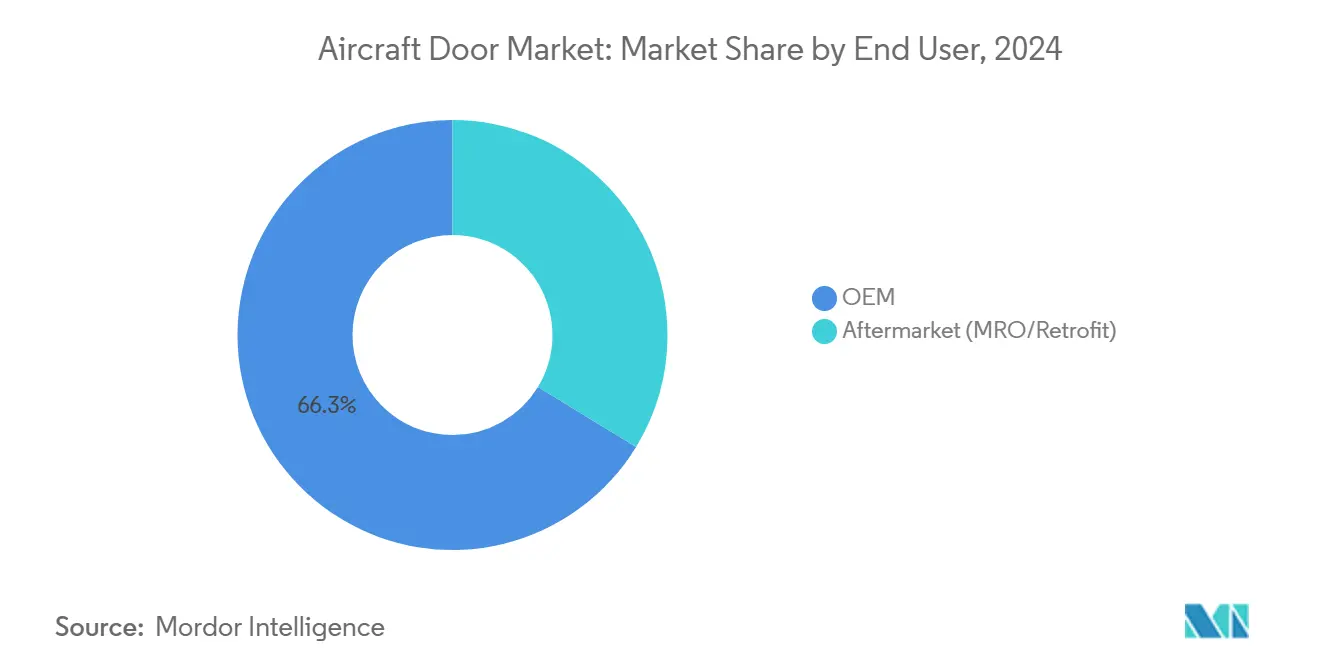

- По конечному использованию сегмент OEM занимал 66,29% выручки в 2024 году, в то время как послепродажный рынок готов расшириться с CAGR 6,37% между 2025 и 2030 годами.

- По механизму гидравлические системы сохранили долю 52,81% в 2024 году, однако электрический привод прогнозируется к росту с CAGR 7,05% до 2030 года.

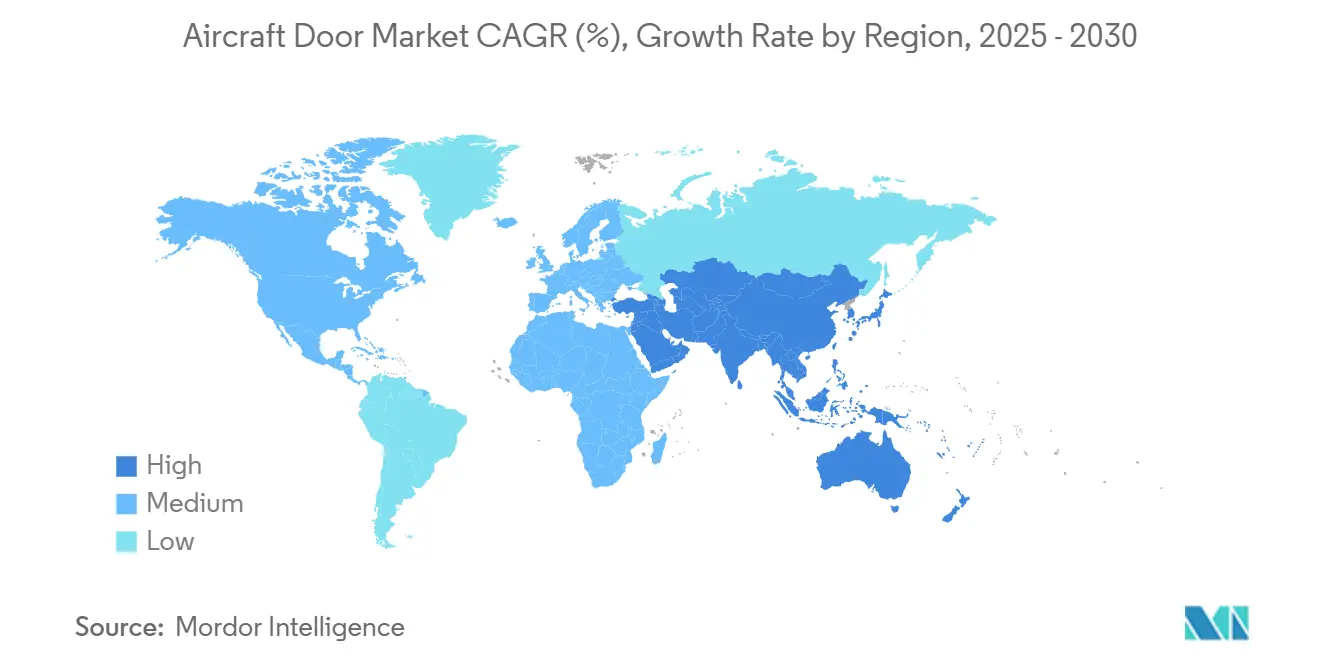

- По географии Северная Америка контролировала 38,32% выручки 2024 года; Азиатско-Тихоокеанский регион прогнозируется показать самый быстрый CAGR 6,79% до 2030 года.

Тенденции и инсайты глобального рынка авиационных дверей

Анализ влияния драйверов

| Драйвер | (~) % Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Расширение парка и всплеск поставок самолетов | +1.8% | Глобально (Азиатско-Тихоокеанский регион, Северная Америка) | Долгосрочно (≥ 4 лет) |

| Внедрение легких композитов для топливной эффективности | +1.2% | Глобально (Северная Америка, Европа) | Среднесрочно (2-4 года) |

| Более строгие требования по безопасности пассажиров и эвакуации | +0.9% | Глобально (Северная Америка, Европа) | Краткосрочно (≤ 2 лет) |

| Бум переоборудования пассажирских в грузовые | +0.7% | Глобально (Азиатско-Тихоокеанский регион, Северная Америка) | Среднесрочно (2-4 года) |

| Инновации авиационных дверей для городской воздушной мобильности (eVTOL) | +0.5% | Северная Америка, Европа, развитые страны Азиатско-Тихоокеанского региона | Долгосрочно (≥ 4 лет) |

| Замена авиационных дверей стареющего парка при MRO | +0.4% | Глобально (регионы с более старыми парками) | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Расширение парка и всплеск поставок самолетов

Рекордные невыполненные заказы - 8 658 у Airbus и 5 595 у Boeing в конце 2024 года - создали многолетнюю видимость для рынка авиационных дверей. На устранение отставания потребовалось бы примерно 14 лет при текущих темпах производства, что вынуждает поставщиков блокировать долгосрочные мощности. Airbus прогнозировал более 42 000 поставок за 20 лет, заставляя поставщиков авиационных дверей расширять заводы и внедрять более быстрые производственные методы, такие как четырехчасовой термопластический процесс Fraunhofer IWU, который дает 4 000 авиационных дверей в год.[2]Fraunhofer IWU, "Новая концепция материалов и производства кардинально сокращает время изготовления авиационных дверей," iwu.fraunhofer.de Поставщики MRO последовали этому примеру, добавив в объекты более высокие ангарные ворота для обработки широкофюзеляжного трафика.

Внедрение легких композитов для топливной эффективности

Передовые CFRP и термопластические композиты сокращают вес авиационных дверей до 20%, снижая расход топлива и увеличивая интервалы обслуживания. Цельная термопластическая авиационная дверь Collins Aerospace продемонстрировала сокращение производства со 110 часов до 4 часов за счет замены механических крепежей сваркой.[3]Collins Aerospace, "Будущее полета," collinsaerospace.com Быстроотверждаемый препрег HexPly M51 от Hexcel поддерживает более высокие такт-тайм, сохраняя структурную целостность. Эти материалы легко интегрируются с электрическими приводами, усиливая движение отрасли к архитектуре более электрифицированного самолета (MEA).

Более строгие требования по безопасности пассажиров и эвакуации

После инцидента с дверной панелью в 2024 году FAA поместило Boeing под усиленный надзор и издало директивы, охватывающие защелки туалетных и грузовых авиационных дверей. NTSB последовало с срочными рекомендациями по инспекции защелок авиационных дверей B757. Операторы теперь внедряют датчики состояния защелок в реальном времени и прогнозные предупреждения, которые сигнализируют об аномалиях до вылета с гейта. Эти требования поставили пассажирские авиационные двери в центр внимания и ускорили деятельность по модернизации старых парков.

Бум переоборудования пассажирских в грузовые

За последние два десятилетия ожидаемые 750 переоборудований P2F подняли спрос на большие грузовые авиационные двери, которые выдерживают высокоцикличную герметизацию. Хотя переоборудования узкофюзеляжных может уменьшиться до менее 50 в 2025 году, широкофюзеляжные слоты остаются премиальными. Только установка авиационных дверей может достигать 6,1 млн долл. США на узкофюзеляжных рамах и более 14 млн долл. США на широкофюзеляжных, закрепляя грузовые авиационные двери как высокодоходную нишу послепродажного рынка.

Анализ влияния ограничений

| Ограничение | (~)% Влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Барьер высоких затрат на НИОКР и сертификацию | -0.8% | Глобально (больше влияние на развивающиеся рынки) | Среднесрочно (2-4 года) |

| Волатильность цен на сырье и цепочки поставок | -0.6% | Глобально (регионы с ограниченными цепочками поставок) | Краткосрочно (≤ 2 лет) |

| Длительные циклы регулятивных одобрений | -0.5% | Глобально (Северная Америка, Европа) | Среднесрочно (2-4 года) |

| Повышенная осторожность OEM к рискам после инцидентов отказа авиационных дверей | -0.4% | Глобально (Северная Америка) | Краткосрочно (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Барьер высоких затрат на НИОКР и сертификацию

Усиленный контроль FAA умножил протоколы тестирования и поднял затраты на прототипы, отговаривая меньших участников. Каждое изменение материала или привода приглашает новые пути сертификации, удлиняя программы и наклоняя переговорную силу к крупным интеграторам уровня 1, которые могут распределить расходы на соблюдение требований по широким линейкам продуктов.

Волатильность цен на сырье и цепочки поставок

Дефицит углеродного волокна аэрокосмического класса в 2024-2025 годах вынудил программы авиационных дверей к двойному поиску смол и накоплению запасов предметов с более длительными сроками поставки. Качественные сбои возросли, поскольку поставщики спешили очистить отставания, вызывая дополнительные шаги инспекции. Эти меры повысили потребности в оборотном капитале и умерили расширение маржи для новых технологических авиационных дверей.

Сегментный анализ

По применению: разделение спроса между устоявшимися парками и городской воздушной мобильностью

Сегмент самолетов с неподвижным крылом занял 91,42% доли рынка авиационных дверей в 2024 году, поддерживаемый узкофюзеляжными самолетами, которые составили 62% мирового парка. Это доминирование вероятно расширится, поскольку авиакомпании отдают предпочтение однопроходным для маршрутов средней дальности. Деловая и общая авиация расширилась, поскольку частные путешествия остались устойчивыми, поощряя модернизации MRO. Военные программы предложили стабильные объемы, поскольку оборонные расходы США достигли 886 млрд долл. США в 2024 году.

CAGR 8,34% сегмента eVTOL привлек новых участников, таких как Eve Air Mobility, которая выбрала Latecoere как своего поставщика авиационных дверей для поставок, начинающихся в 2026 году. Сертификационные рамки теперь включают ограничения вертикального взлета, которые требуют более легких, широких отверстий и интуитивного запирания. Поскольку эти воздушные суда интегрируют электрическую тягу, спрос на авиационные двери, совместимые с распределенным управлением мощностью, ускорится.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу авиационных дверей: опыт пассажиров движет самым быстрым ростом

Пассажирские авиационные двери захватили 45,95% выручки 2024 года, возглавляемые широкими одностворчатыми конструкциями, которые упрощают эвакуацию и поток размещения в салоне. Пассажирские авиационные двери будут развиваться с CAGR 5,48% до 2030 года, поскольку авиакомпании модернизируют датчики и панели шумогашения. Грузовые авиационные двери заняли следующее место, поддержанные переоборудованиями P2F и торговлей экспресс-посылками, которая стимулировала широкие отверстия, способные обрабатывать ULD-поддоны. Аварийные выходы получили внимание после событий в полете, вызывая капитальные ремонты конструкции защелок.

Служебные, вспомогательные и авиационные двери кабины пилота заполнили нишевые требования, но выиграли от миграции композитных материалов. Размер рынка авиационных дверей для пассажирских авиационных дверей составил 46% доли в 2024 году, в то время как модернизации грузовых авиационных дверей потребовали премиальных цен. Растущая доля рынка авиационных дверей включает складные конструкции, вдохновленные оригами, такие как Zen Privacy Door, которые упрощают сборку и сокращают количество деталей.

По конечному использованию: послепродажный рынок сужает разрыв с производством OEM

Поскольку Airbus и Boeing подняли линейные темпы выше, поставки OEM все еще генерировали 66,29% выручки 2024 года, однако слоты остаются короткими. Автоматизированный процесс Fraunhofer IWU намекнул на глубокие сокращения времени цикла, сигнализируя усилия по защите рыночных сроков поставки. Размер рынка авиационных дверей для производства OEM будет расширяться с устранением отставания заказов, хотя давление роста темпов может сжать маржи.

Послепродажная работа будет подниматься быстрее с CAGR 6,37%. Средний мировой возраст парка достиг 13,4 лет в 2025 году, вызывая замены петель и уплотнений. Только директива FAA по туалетным авиационным дверям B737 затрагивает 2 612 воздушных судов. Модернизации грузовых авиационных дверей в переоборудованиях P2F могут составлять треть общих расходов на переоборудование, подчеркивая стоимость послепродажного рынка reedsmith.com.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По механизму: электрический привод поднимается из ниши в основной поток

Гидравлические системы держали 52,81% выручки в 2024 году, предпочитаемые за прочность и устоявшуюся сертификацию. Электрический привод, растущий с CAGR 7,05%, выравнивается с агендами более электрифицированных самолетов и устраняет риски утечек жидкости. Размер рынка авиационных дверей для электрических механизмов остается меньшим сегодня, но будет эскалировать, поскольку парки eVTOL масштабируются.

Гибридные системы смешивают гидравлическую мощность для основных нагрузок и электрические приводы для точного позиционирования, балансируя избыточность против целей по весу. Пневматические системы остались нишевыми, подходящими для региональных климатически контролируемых грузовых отсеков.

Географический анализ

Северная Америка контролировала 38,32% выручки 2024 года для рынка авиационных дверей, поддерживаемая Boeing, плотной сетью MRO и устойчивыми оборонными бюджетами. Директивы FAA часто устанавливают мировые прецеденты, поэтому отечественные поставщики сначала совершенствуют продукты, а затем экспортируют. Парки авиакомпаний региона показали более высокий средний возраст, повышая замены авиационных дверей послепродажного рынка. Временные рамки сертификации eVTOL в Соединенных Штатах побудили отечественных поставщиков авиационных дверей производить прототипы, которые проходят критерии винтокрылых и самолетов с неподвижным крылом.

Азиатско-Тихоокеанский регион показал самый быстрый прогноз CAGR 6,79%. Восстановление внутреннего трафика Китая, инициатива Make-in-India Индии и контракт авиационных дверей A220 с Dynamatic Technologies сдвинули цепочки поставок на восток. Региональные парки искажены молодыми, но быстро растут; OEM авиационных дверей устанавливают региональные заводы композитной укладки для снижения логистических затрат. Толчок Японии к полностью автоматизированным мостикам для посадки пассажиров иллюстрирует, как аэропортная инфраструктура синхронизируется с технологией авиационных дверей.

Европа осталась технологическим драйвером, закрепленным линиями окончательной сборки Airbus и ее лидерством в устойчивой авиации. Акцент EASA на воспламеняемости композитов и стандартах краш-тестов увеличил бремя сертификации, косвенно поддерживая европейские материальные фирмы. Доля рынка авиационных дверей европейских поставщиков композитов возрастет, поскольку спрос на термопластик увеличится. Ближний Восток и Африка расширили мощности через заказы грузовых самолетов Gulf-перевозчиков, добавляя возможности больших грузовых авиационных дверей, которые дополняют региональные центры обслуживания.

Конкурентная среда

Рынок авиационных дверей представлял умеренно консолидированное поле интеграторов уровня 1 с вертикальными возможностями, охватывающими концепцию, строительство и сервис. Safran и Collins Aerospace использовали портфолио авионики и кабинных систем для предложения авиационных дверей со встроенными датчиками. В то же время Latecoere сбалансировала структурную экспертизу со знанием композитов по нескольким программам Airbus и eVTOL. Партнерства между OEM планеров и исследовательскими институтами ускорили внедрение термопластика; Airbus и Fraunhofer IWU сократили время цикла со 110 часов до 4 часов, позиционируя термопластические авиационные двери как основной поток к концу десятилетия.

Слияния продолжили изменять уровни поставщиков. Изучение Boeing приобретения Spirit AeroSystems могло бы вертикально интегрировать линии авиационных дверей B737 и B787, консолидируя переговорную силу и возможно побуждая Airbus диверсифицировать поиск manufacturingdive.com. Региональные чемпионы созрели; индийская Dynamatic Technologies перешла от под-сборок к полным пакетам авиационных дверей на A220, сигнализируя доверие OEM к поставщикам развивающихся рынков.

Перспективы белого пространства включали комплекты электрического привода для устоявшихся парков, программное обеспечение прогнозного обслуживания, которое связывает данные датчиков авиационных дверей с прогнозированием срока службы компонентов, и специализированные модули авиационных дверей для кабин eVTOL. Композитные аварийные авиационные двери Saab для B787 и автоматизированные мостики посадки Mitsubishi Heavy Industries подчеркнули, как смежные инфраструктурные решения питают приоритеты дизайна.

Лидеры индустрии авиационных дверей

-

Safran SA

-

Collins Aerospace (RTX Corporation)

-

LATECOERE S.A

-

Elbit Systems Ltd.

-

Premium AEROTEC GmbH (Airbus SE)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в индустрии

- Июнь 2025: Fraunhofer IWU представил автоматизированную линию производства термопластических авиационных дверей, которая сокращает время сборки со 110 до 4 часов, обеспечивая производство 4 000 авиационных дверей в год.

- Апрель 2024: Eve Air Mobility расширила свои контракты поставщиков для своего электрического вертикального взлетно-посадочного аппарата (eVTOL), добавив четыре новых имени. KRD Luftfahrttechnik GmbH (KRD) был контрактован для обеспечения своих поликарбонатных окон KASIGLAS®, в то время как Latecoere поставит авиационные двери самолета. Между тем, и RALLC, и Alltec были контрактованы для поставки компонентов фюзеляжа.

- Февраль 2024: Airbus присудил Dynamatic Technologies контракт на изготовление пассажирских, грузовых и служебных авиационных дверей A220 в Индии.

Глобальный охват отчета по рынку авиационных дверей

Авиационная дверь - это точка доступа на воздушном судне, которая позволяет пассажирам, членам экипажа и обслуживающему персоналу войти и выйти из воздушного судна. Эти авиационные двери являются существенными компонентами конструкции воздушного судна и стратегически размещены для облегчения эффективных процессов посадки и высадки.

Исследование охватывает рынок всех авиационных дверей и их окружающей сборки в воздушном судне. Рынок был сегментирован по применению, типу авиационных дверей и географии. По применению рынок сегментирован на коммерческую, военную и общую авиацию. По типу авиационных дверей рынок сегментирован на пассажирские, грузовые, аварийные, служебные и шасси. Отчет также охватывает размеры рынка и прогнозы для рынка авиационных дверей в основных странах по различным регионам. Для каждого сегмента размер рынка представлен в стоимостном выражении (долл. США).

| Самолеты с неподвижным крылом | Коммерческая авиация | Узкофюзеляжные самолеты |

| Широкофюзеляжные самолеты | ||

| Региональные транспортные самолеты | ||

| Деловая и общая авиация | Деловые джеты | |

| Легкие самолеты | ||

| Военная авиация | Боевые самолеты | |

| Транспортные самолеты | ||

| Самолеты специального назначения | ||

| Винтокрылые летательные аппараты | Коммерческие вертолеты | |

| Военные вертолеты | ||

| Летательные аппараты eVTOL | ||

| Пассажирские |

| Грузовые |

| Аварийного выхода |

| Служебные/вспомогательные |

| Грузового отсека |

| Кабины пилота |

| OEM |

| Послепродажный рынок (MRO/Модернизация) |

| Гидравлический |

| Электрический |

| Пневматический |

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Остальная часть Южной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия |

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальная часть Ближнего Востока | ||

| Африка | Южная Африка | |

| Остальная часть Африки | ||

| По применению | Самолеты с неподвижным крылом | Коммерческая авиация | Узкофюзеляжные самолеты |

| Широкофюзеляжные самолеты | |||

| Региональные транспортные самолеты | |||

| Деловая и общая авиация | Деловые джеты | ||

| Легкие самолеты | |||

| Военная авиация | Боевые самолеты | ||

| Транспортные самолеты | |||

| Самолеты специального назначения | |||

| Винтокрылые летательные аппараты | Коммерческие вертолеты | ||

| Военные вертолеты | |||

| Летательные аппараты eVTOL | |||

| По типу авиационных дверей | Пассажирские | ||

| Грузовые | |||

| Аварийного выхода | |||

| Служебные/вспомогательные | |||

| Грузового отсека | |||

| Кабины пилота | |||

| По конечному использованию | OEM | ||

| Послепродажный рынок (MRO/Модернизация) | |||

| По механизму | Гидравлический | ||

| Электрический | |||

| Пневматический | |||

| По географии | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Мексика | |||

| Южная Америка | Бразилия | ||

| Остальная часть Южной Америки | |||

| Европа | Великобритания | ||

| Германия | |||

| Франция | |||

| Италия | |||

| Россия | |||

| Остальная часть Европы | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Австралия | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Ближний Восток и Африка | Ближний Восток | Саудовская Аравия | |

| Объединенные Арабские Эмираты | |||

| Турция | |||

| Остальная часть Ближнего Востока | |||

| Африка | Южная Африка | ||

| Остальная часть Африки | |||

Ключевые вопросы, отвеченные в отчете

Какова прогнозируемая стоимость рынка авиационных дверей к 2030 году?

Прогнозируется, что рынок достигнет 7,48 млрд долл. США к 2030 году при CAGR 5,83%.

Какой сегмент применения растет быстрее всего?

Программы EVTOL планируются показать CAGR 8,34% между 2025 и 2030 годами.

Насколько велика возможность послепродажного рынка?

Прогнозируется расширение сегмента послепродажного рынка с CAGR 6,37%, движимого возрастом парка 13,4 лет и требованиями регулятивной модернизации.

Почему системы электрического привода набирают тягу?

Электрические приводы снижают вес, устраняют риски гидравлической жидкости и выравниваются с архитектурами более электрифицированных самолетов, поддерживая CAGR 7,05%.

Какой регион превзойдет других до 2030 года?

Ожидается, что Азиатско-Тихоокеанский регион покажет самый быстрый CAGR 6,79%, поддержанный ростом парка в Китае и Индии и новыми контрактами на изготовление авиационных дверей.

Какое влияние может иметь потенциальная сделка Boeing со Spirit AeroSystems?

Приобретение вертикально интегрировало бы ключевые линии производства авиационных дверей, вероятно изменив динамику поставщиков и стратегии поиска по всему рынку.

Последнее обновление страницы: