Análise do mercado de transporte rodoviário de carga transfronteiriço dos EUA

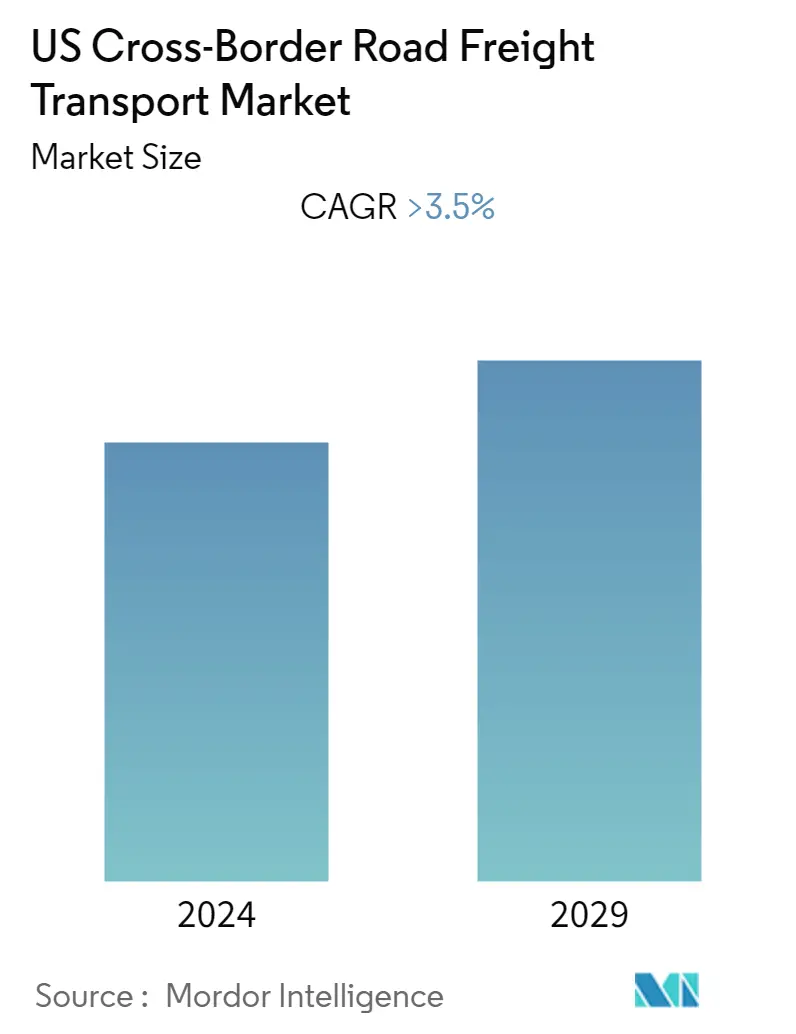

O tamanho do mercado transfronteiriço de transporte rodoviário de carga dos Estados Unidos é de US$ 1,02 bilhão no ano em curso e deverá registrar um CAGR de mais de 3,5% durante o período de previsão.

- As medidas de saúde pública para controlar a pandemia de COVID-19 reduziram a actividade económica. O PIB dos EUA diminuiu 1,2% no primeiro trimestre de 2020 e o desemprego aumentou para 14,7%. Sem um calendário claro para o fim do confinamento e de outras restrições, as empresas de transporte de mercadorias estavam a responder à crise imediata preservando dinheiro, criando espaços de trabalho seguros, ajustando a dimensão da força de trabalho para satisfazer a procura e prestando ajuda humanitária. Durante a crise, a procura tem sido volátil, aumentando ou caindo consoante o modo e o perfil do cliente.

- O mercado transfronteiriço de transporte rodoviário de cargas dos Estados Unidos é impulsionado pelo crescente avanço tecnológico na indústria de transporte rodoviário e pelos acordos comerciais entre os países norte-americanos, enquanto os congestionamentos rodoviários e as altas emissões prejudicam o crescimento do mercado. O Canadá e o México são os principais parceiros comerciais dos EUA e estes são os países mais importantes quando se trata de transporte transfronteiriço de mercadorias dos EUA.

- As relações dos EUA com o México são fortes e vitais, e o México continua a ser um dos parceiros mais próximos e mais valiosos dos Estados Unidos. Os países partilham uma fronteira de 2.000 milhas com 47 portos de entrada terrestres activos. O comércio entre o México e os Estados Unidos atingiu o valor histórico de 779,3 mil milhões de dólares em 2022, um crescimento de 17% face ao valor registado em 2021, segundo o United States Census Bureau.

- Este valor foi apoiado por um crescimento anual de 18,3% nas importações de mercadorias do México, que totalizaram 454,9 mil milhões de dólares. O montante representou 14% do total das importações que os Estados Unidos realizaram em 2022. As exportações dos Estados Unidos para o México aumentaram 17,3% em relação a 2021, registando um montante de 324,3 mil milhões de dólares. Com este valor do comércio total, o México manteve-se como o segundo maior parceiro comercial dos Estados Unidos, apenas superado pelo Canadá, que totalizou 793,8 mil milhões de dólares.

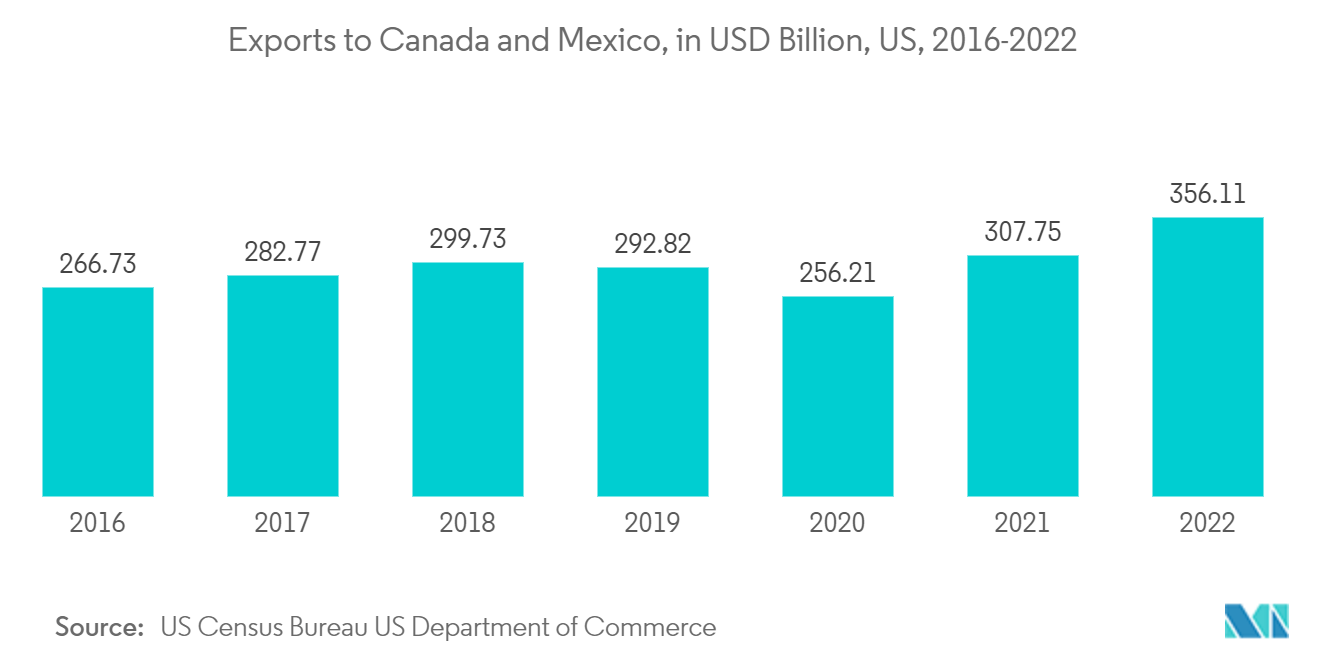

- Os Estados Unidos e o Canadá partilham a fronteira internacional mais longa do mundo, 5.525 milhas com 120 portos terrestres de entrada, e a sua relação bilateral é uma das mais próximas e extensas. Quase 2,6 mil milhões de dólares por dia em comércio de bens e serviços cruzam-se entre eles todos os dias. O défice com o Canadá aumentou 31,6 mil milhões de dólares para 81,6 mil milhões de dólares em 2022. As exportações aumentaram 48,4 mil milhões de dólares para 356,1 mil milhões de dólares e as importações aumentaram 79,9 mil milhões de dólares para 437,7 mil milhões de dólares.

- Em março de 2022, o frete transfronteiriço total dos EUA foi de US$ 141,9 bilhões, movimentado por todos os meios de transporte, um aumento de 23,8% em relação a março de 2021. O frete entre os EUA e o Canadá totalizou US$ 72,9 bilhões. O frete entre os EUA e o México totalizou US$ 69,0 bilhões. Os caminhões movimentaram US$ 85,5 bilhões em cargas, aumento de 15,7% em relação a março de 2021.

Tendências do mercado de transporte rodoviário de carga transfronteiriço dos EUA

Acordos de Livre Comércio (ALC) que Facilitam o Crescimento do Mercado

Os EUA têm 14 acordos de comércio livre com 20 países, que representam cerca de 40% das exportações de bens dos EUA. Os países parceiros do Acordo de Comércio Livre (FTA) dos EUA proporcionam maior acesso ao mercado através da redução ou eliminação de tarifas, protecção da propriedade intelectual e eliminação de barreiras não tarifárias, entre outras disposições. Os Estados Unidos têm TLCs com Austrália, Bahrein, Chile, Colômbia, Israel, Omã, Panamá, Canadá, México, etc. O Acordo entre os Estados Unidos da América, os Estados Unidos Mexicanos e o Canadá (USMCA) é um acordo de livre comércio entre Canadá, México e Estados Unidos. Substituiu o Acordo de Livre Comércio da América do Norte (NAFTA) implementado em 1994 e às vezes é caracterizado como NAFTA 2.0 ou Novo NAFTA, uma vez que mantém ou atualiza em grande parte as disposições de seu antecessor. maiores zonas de comércio livre, abrangendo cerca de 500 milhões de pessoas e totalizando mais de 26 biliões de dólares em PIB (PPC).O Canadá e o México continuam a ser os principais parceiros comerciais dos Estados Unidos, com a China não muito atrás.

Desde a entrada em vigor do NAFTA em 1994 até 2020, ano em que o NAFTA foi substituído pelo USMCA, o comércio de mercadorias dos EUA com o México e o Canadá aumentou de 343,1 mil milhões de dólares para 1 bilião de dólares, apesar de alguns contratempos. Desde que o USMCA entrou em vigor em 1º de julho de 2020, o comércio tem sido consistente com o estabelecido pelo NAFTA. Em 2021, os fluxos comerciais na América do Norte atingiram 1,3 biliões de dólares e, em 2022, mantiveram-se no mesmo ritmo. De Janeiro a Maio de 2022, o comércio na região atingiu 642,6 mil milhões de dólares, o que em comparação com o mesmo período de 2021 (ou seja, 521,8 mil milhões de dólares) representa um aumento de 23,15%. O Canadá e os EUA partilham uma fronteira terrestre com cerca de 9.000 km de extensão, que é a fronteira mais longa do mundo. Os dois países cooperam estreitamente para gerir o fluxo seguro e eficiente de bens e pessoas através da fronteira, o que é vital para a competitividade económica e a prosperidade de ambos os países. O Canadá e os EUA partilham uma das maiores relações comerciais do mundo. Os EUA exportaram mais de 366,11 mil milhões de dólares em mercadorias para o Canadá em 2022, um aumento de 19% em relação aos 307,75 mil milhões de dólares em 2021. Assim, a presença de ALC como o USMCA continuará a facilitar o comércio entre os EUA e os seus países vizinhos, apoiando o crescimento do mercado.

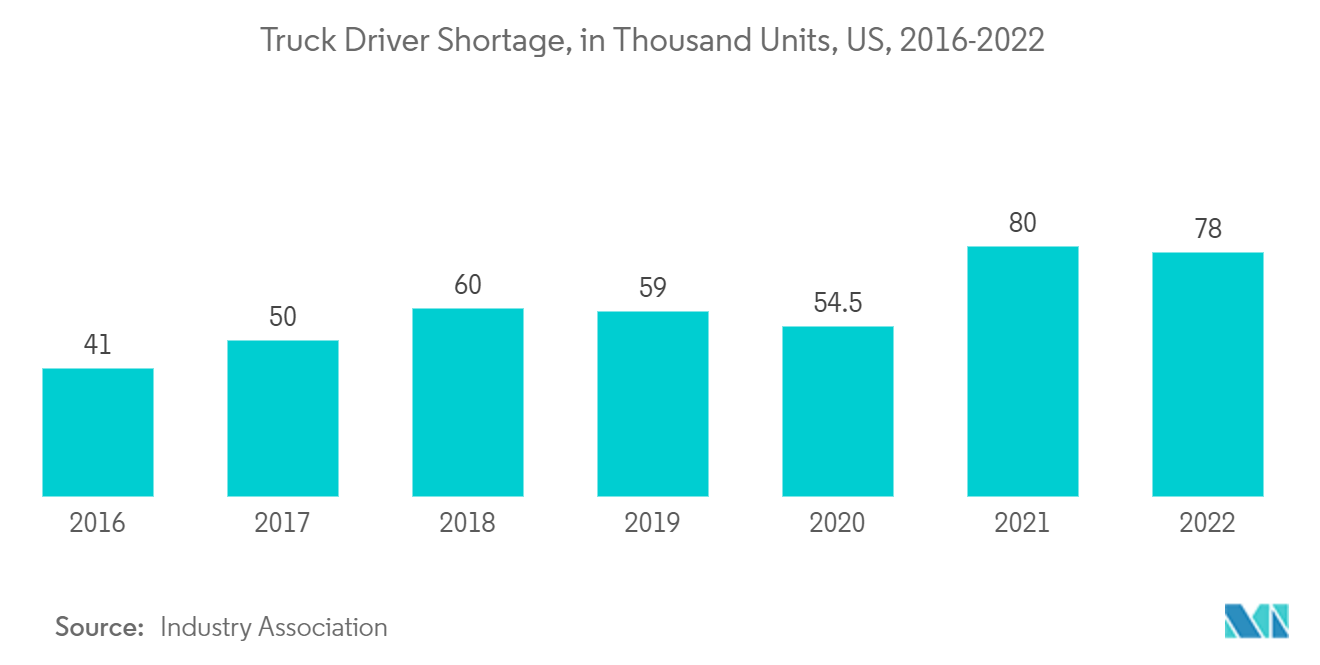

A escassez de motoristas pode criar um desafio para o mercado

A American Trucking Association (ATA) relatou uma escassez de 80.000 motoristas em 2021, um recorde histórico que pode chegar a 160.000 em 2030. A alta idade média dos motoristas, levando a um número significativo de aposentadorias; o fracasso da indústria em recrutar mais mulheres, que representam apenas 8% dos motoristas, em comparação com 47% da força de trabalho total; desvantagens do estilo de vida do transporte rodoviário de longa distância; incapacidade de passar em testes de drogas; e o estacionamento inadequado para camiões estão entre os principais contribuintes para a escassez. A escassez de caminhoneiros diminuiu ligeiramente em 2022, depois de mais de 90% das transportadoras terem aumentado os salários em 2021. O aumento dos salários dos motoristas ajudou de alguma forma na contratação de motoristas. As frotas de caminhões distribuíram um aumento médio de 10,9%, de acordo com o Estudo de Compensação de Motoristas da ATA de 2022. Mas a indústria ainda enfrenta o segundo maior número de vagas já registrado. Espera-se que a melhoria seja temporária, dado que se prevê que o envelhecimento da mão-de-obra e a procura de mercadorias aumentem. A projeção de escassez deverá crescer na próxima década.

Apesar da redução do número geral de vagas de motoristas, as transportadoras novamente classificaram a escassez e a retenção de motoristas como suas principais preocupações no transporte rodoviário, de acordo com o relatório Critical Issues in the Trucking Industry de 2022 do American Transportation Research Institute. As transportadoras dos países vizinhos enfrentam desafios semelhantes no recrutamento e retenção de motoristas. O Canadá, cuja indústria de transporte rodoviário representa uma fração do tamanho dos EUA, permite que jovens de 18 anos transportem cargas. Mas o país ainda enfrenta uma escassez de 20 mil motoristas, que deverá crescer para 55 mil até 2024. As frotas de camiões do México enfrentam um desafio semelhante. O país tinha falta de 54.000 motoristas em 2021. A cadeia de abastecimento é principalmente afetada pela escassez de motoristas na indústria de transporte rodoviário. Isso resulta em falta de mercadorias, atrasos e custos mais elevados. Assim, esta escassez de motoristas nos EUA e nos países vizinhos pode criar desafios para o mercado. De acordo com a ATA, a indústria deve recrutar cerca de 1,2 milhões de motoristas nos próximos 10 anos para substituir os motoristas que saem voluntária ou involuntariamente e evitar que a escassez de motoristas aumente para mais de 160.000 em 2030.

Visão geral da indústria de transporte rodoviário de carga transfronteiriço dos EUA

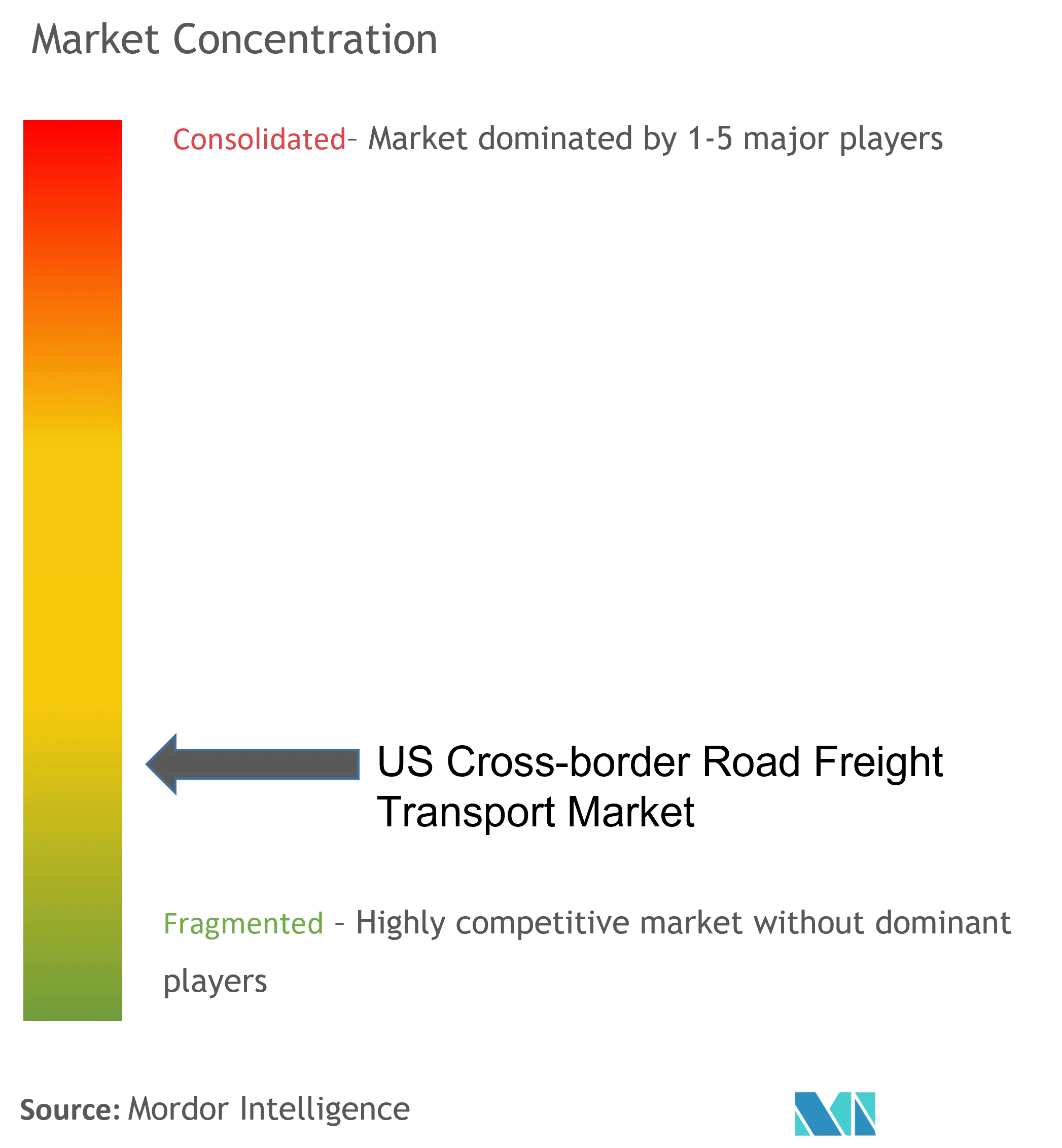

O mercado transfronteiriço de transporte rodoviário de mercadorias dos Estados Unidos é de natureza fragmentada, com várias empresas nacionais e internacionais ativamente envolvidas no mercado. Empresas como UPS, DB Schenker, FedEx, CH Robinson e XPO Logistics são alguns dos principais players do mercado. A indústria de transporte rodoviário na região enfrenta intensa concorrência em termos de melhorias tecnológicas. A escassez de motoristas é um dos principais problemas enfrentados pelo setor. O mercado observa um número crescente de players expandindo seus serviços para obter vantagem competitiva. As empresas também estão se concentrando em fusões e aquisições para expandir seu alcance e aumentar sua eficiência operacional.

Líderes do mercado de transporte rodoviário de carga transfronteiriço dos EUA

United Parcel Service (UPS)

DB Schenker

FedEx

C.H.Robinson

XPO Logistics Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transporte rodoviário de carga transfronteiriço dos EUA

- Outubro de 2022 A KAG Logistics concluiu a aquisição da Connectrans Logistics, empresa de transporte transfronteiriço de cargas com sede em Toronto. A Connectrans possui uma rede de transportadoras estabelecida entre os EUA e o Canadá, com experiência em soluções de transporte em van seca, controle de temperatura, plataforma, sobredimensional e intermodal. A aquisição da Connectrans amplia a presença da KAG Logistics no mercado logístico canadense. A aquisição também dará aos clientes da Connectrans mais acesso ao mercado dos EUA, ativos especializados, tecnologias e conhecimento logístico adicional.

- Setembro de 2022 A DB Schenker, um dos principais fornecedores de serviços logísticos do mundo, anunciou a conclusão da aquisição anteriormente anunciada da USA Truck, um fornecedor líder de soluções de capacidade, por 435 milhões de dólares. A USA Truck operará dentro da rede da DB Schenker. A frota de caminhões de aproximadamente 1.900 unidades da USA Truck, 2.100 funcionários, parcerias com mais de 36.000 transportadoras contratadas ativas, uma rede estratégica de terminais na metade oriental dos Estados Unidos e uma presença logística terceirizada em todo o país fornecerão imediatamente soluções de capacidade para atender às crescentes demandas dos clientes regionais e nacionais da DB Schenker.

Segmentação da indústria de transporte rodoviário de carga transfronteiriça dos EUA

Transporte rodoviário transfronteiriço de carga significa o transporte de carga no curso de uma indústria, comércio ou negócio, de ou para a República, atravessando ou pretendendo cruzar suas fronteiras para o território de outro estado.

O mercado de transporte rodoviário de carga transfronteiriço dos Estados Unidos é segmentado por serviço (carga completa de caminhão, carga inferior a caminhão e correio, expresso, pacote) e por usuário final (manufatura e automotivo, petróleo e gás, mineração e Indústria extrativa, agricultura, pesca e silvicultura, construção, distribuição, saúde e farmacêutica e outros utilizadores finais). O relatório oferece tamanhos de mercado e previsões para todos os segmentos acima em valor (US$ bilhões).

| Carga Completa de Caminhão (FTL) |

| Carga inferior a um caminhão (LTL) |

| Correio, Expresso e Encomendas (CEP) |

| Manufatura e Automotivo |

| Petróleo e Gás, Mineração e Pedreiras |

| Agricultura, Pesca e Silvicultura |

| Construção |

| Comércio Distributivo (Segmentos Atacado e Varejo - FMCG incluído) |

| Outros usuários finais (telecomunicações e produtos farmacêuticos) |

| Por serviço | Carga Completa de Caminhão (FTL) |

| Carga inferior a um caminhão (LTL) | |

| Correio, Expresso e Encomendas (CEP) | |

| Por usuário final | Manufatura e Automotivo |

| Petróleo e Gás, Mineração e Pedreiras | |

| Agricultura, Pesca e Silvicultura | |

| Construção | |

| Comércio Distributivo (Segmentos Atacado e Varejo - FMCG incluído) | |

| Outros usuários finais (telecomunicações e produtos farmacêuticos) |

Perguntas frequentes sobre pesquisa de mercado de transporte rodoviário de carga transfronteiriça nos EUA

Qual é o tamanho atual do mercado de transporte rodoviário de carga transfronteiriço dos EUA?

O mercado de transporte rodoviário transfronteiriço dos EUA deverá registrar um CAGR superior a 3,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de transporte rodoviário transfronteiriço de carga dos EUA?

United Parcel Service (UPS), DB Schenker, FedEx, C.H.Robinson, XPO Logistics Inc. são as principais empresas que operam no mercado de transporte rodoviário de carga transfronteiriço dos EUA.

Que anos este mercado de transporte rodoviário de carga transfronteiriço dos EUA cobre?

O relatório abrange o tamanho histórico do mercado de transporte rodoviário de carga transfronteiriço dos EUA para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transporte rodoviário transfronteiriço dos EUA para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Transporte Rodoviário de Cargas Transfronteiriço dos EUA

Estatísticas para a participação de mercado de transporte rodoviário transfronteiriço de carga dos EUA em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do transporte rodoviário de carga transfronteiriço dos EUA inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.