Análise de mercado de tratamento de Tinea Pedis

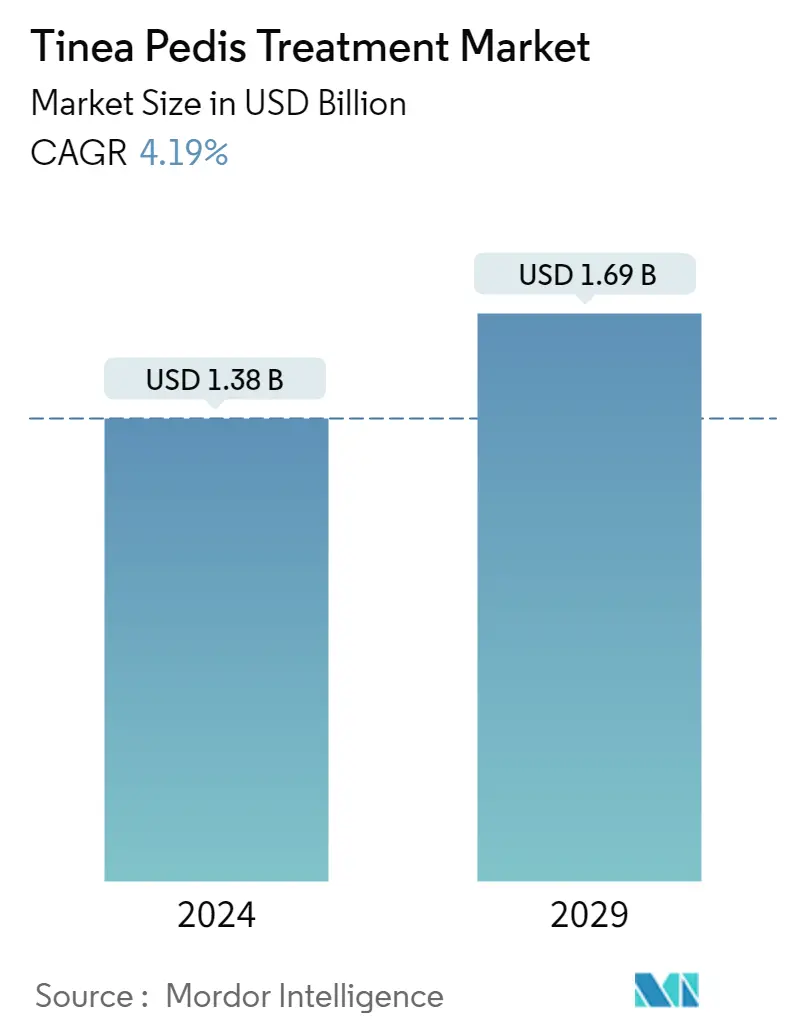

O tamanho do mercado de tratamento Tinea Pedis é estimado em US$ 1,38 bilhão em 2024, e deverá atingir US$ 1,69 bilhão até 2029, crescendo a um CAGR de 4,19% durante o período de previsão (2024-2029).

Durante a pandemia de COVID-19, a procura de medicamentos para o tratamento da tinea pedis aumentou devido às preocupações crescentes sobre a mortalidade de pacientes com COVID-19. As comorbidades fúngicas na COVID-19 levam a mortalidades mais elevadas em comparação com pacientes com COVID-19 sem essas comorbidades. Por exemplo, de acordo com um artigo publicado pela Nature Microbiology em agosto de 2022, as infecções fúngicas invasivas associadas à COVID-19 foram uma complicação significativa num número substancial de pacientes hospitalizados em estado crítico. Assim, a pandemia COVID-19 afetou significativamente o mercado na sua fase preliminar. No entanto, como a pandemia diminuiu atualmente, espera-se que o mercado estudado tenha um crescimento estável durante o período de previsão do estudo.

O principal fator atribuído ao crescimento do mercado é o aumento da prevalência de infecções fúngicas. As doenças micóticas têm distribuição global, mas o máximo de casos é registrado em países tropicais e subtropicais. À medida que o número de pacientes aumenta, o mercado também cresce. Além disso, os crescentes programas de PD e o financiamento para os mesmos estão impulsionando o crescimento do mercado.

Por exemplo, de acordo com um artigo atualizado pelo NCBI em julho de 2022, estima-se que cerca de 10% da população total seja afetada por infecções dermatófitas nas fissuras dos dedos dos pés. A razão mais comum para isso é o uso de sapatos oclusivos por longos períodos. O relatório também afirmou que a partilha de instalações de lavagem poderá aumentar as probabilidades de infecção, uma vez que se observa que a incidência de tinea pedis é mais elevada entre aqueles que utilizam banhos, chuveiros e piscinas comunitários. Diz-se também que a Tinea pedis é mais comum em homens adultos do que em mulheres. Além disso, o aumento de pacientes imunocomprometidos também é outro fator que deverá alimentar o crescimento do mercado.

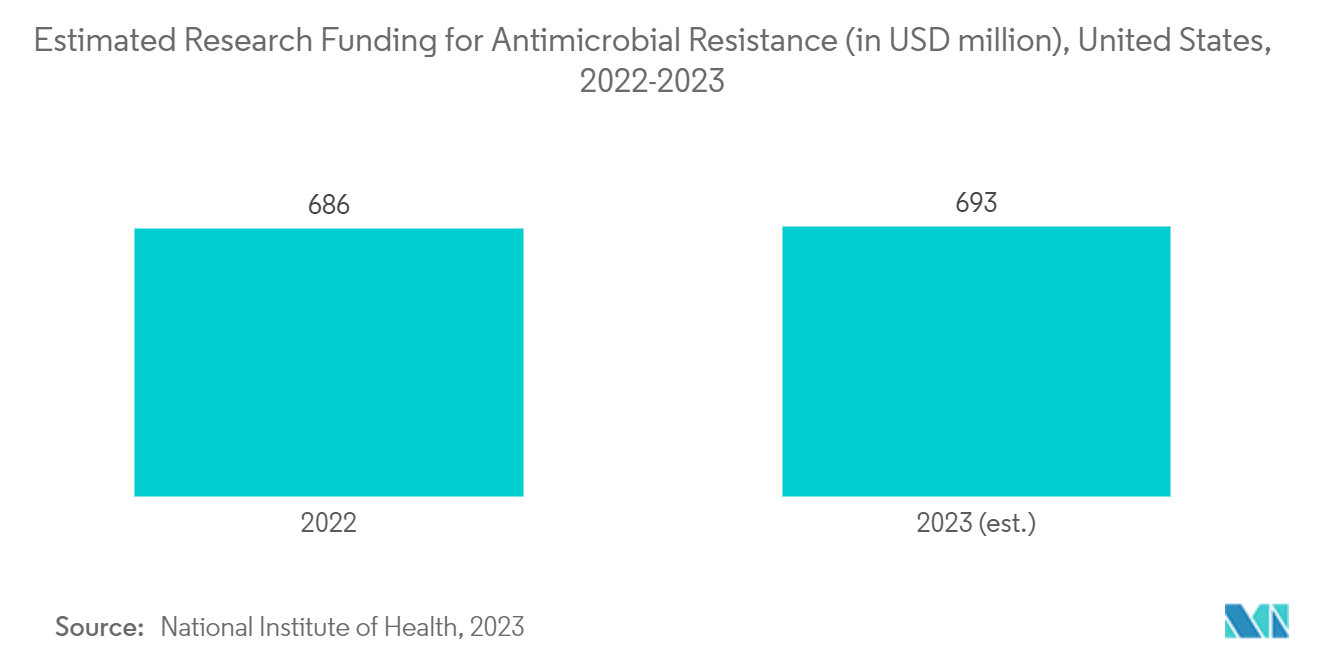

Além disso, o aumento das atividades de PD para o tratamento da tinea pedis foi impulsionado pelo aumento da taxa de prevalência de doenças infecciosas causadas por bactérias, vírus e fungos, que está impulsionando o mercado. Em todo o mundo, a investigação antimicrobiana está a ganhar força, e muitas empresas já iniciaram atividades de ID, o que deverá impulsionar ainda mais o crescimento do mercado estudado, uma vez que as infecções fúngicas também fazem parte das atividades de investigação antimicrobiana. Por exemplo, de acordo com o relatório de janeiro de 2021 do Centro Global de PD de Resistência Antimicrobiana, em 8 de janeiro de 2021, um total de 362 milhões de dólares foram investidos em 1.047 projetos de PD sobre fungos, e a maior parte desse investimento é fornecida a humanos. projetos de pesquisa relacionados. De acordo com o relatório, são investidos mais fundos em projectos de ID sobre fungos no sector humano do que no sector animal.

Portanto, o aumento da prevalência da tinea pedis e o aumento da pesquisa e desenvolvimento no tratamento de fungos, entre outros, são os fatores que deverão impulsionar o crescimento do mercado. No entanto, a falta de conhecimento do tratamento e dos rigorosos regulamentos de aprovação restringem o crescimento do mercado.

Tendências do mercado de tratamento de Tinea Pedis

Espera-se que o segmento tópico detenha uma participação de mercado significativa durante o período de previsão

Os medicamentos tópicos para tinea pedis são geralmente aplicados em um local específico dos pés, sobre a pele. Espera-se que o segmento tópico tenha uma participação de mercado significativa durante o período de previsão devido às vantagens da via tópica de administração sobre outras rotas e aos avanços nos tratamentos antifúngicos tópicos, entre outros. Os principais benefícios da administração tópica do tratamento da tinea pedis incluem o baixo risco de eventos adversos sistêmicos e interações medicamentosas, baixo custo e menores quantidades de medicamentos utilizados, entre outros fatores. Por exemplo, de acordo com um artigo publicado pelo PubMed Central em março de 2022, os medicamentos antifúngicos mais comuns para aplicação tópica da classe dos azóis incluem derivados do imidazol, como o clotrimazol. O clotrimazol é um medicamento usado para tratar a tinea pedis. Assim, espera-se que a disponibilidade de tais medicamentos na forma tópica impulsione o crescimento do segmento.

Além disso, de acordo com um artigo publicado pela PubMed Central em agosto de 2022, as formulações antifúngicas tópicas têm muitos benefícios, tais como o seu mecanismo de ação específico, incluindo a sua capacidade de atingir o local da infecção, aumentar a eficácia do tratamento e reduzir ainda mais o risco de doença sistémica. efeitos colaterais. A eficácia comprovada das formulações tópicas e o posicionamento no tratamento de infecções fúngicas da pele são ainda melhorados pela elevada adesão do paciente, especialmente quando são utilizados veículos apropriados, como cremes, pomadas e géis. Assim, devido às diversas vantagens das formulações antifúngicas tópicas, espera-se que o segmento tópico cresça durante o período de previsão do estudo.

Além disso, novos desenvolvimentos e ensaios clínicos relacionados com formulações tópicas de tinea pedis pelos principais intervenientes no mercado também estão a aumentar o crescimento do segmento, uma vez que conduzirão ao desenvolvimento de produtos avançados. Por exemplo, em janeiro de 2021, a DermBiont, uma empresa de biotecnologia em estágio clínico focada no desenvolvimento de terapêuticas tópicas direcionadas, lançou seu ensaio clínico de fase 2b com seu medicamento experimental, DBI-001, um creme tópico para o tratamento de tinea pedis. Isto resultou em melhorias estatisticamente significativas nos sinais e sintomas de tinea pedis. Além disso, espera-se também que a crescente investigação sobre a resistência antimicrobiana aumente o desenvolvimento de formulações antifúngicas tópicas novas e mais potentes.

Assim, devido aos fatores acima mencionados, como os novos desenvolvimentos e os principais players do mercado, o aumento da pesquisa sobre resistência antimicrobiana e as vantagens das formulações antifúngicas tópicas, espera-se que o segmento de mercado apresente crescimento ao longo do tempo.

Espera-se que a América do Norte detenha uma participação significativa no mercado durante o período de previsão

Espera-se que a América do Norte detenha uma participação de mercado significativa devido à infraestrutura robusta de saúde, alta prevalência de tinea pedis e fácil disponibilidade de tratamentos. Na América do Norte, os Estados Unidos detêm uma parcela significativa do mercado de tinea pedis, que se deve principalmente à grande população que sofre de tinea pedis, criando uma alta demanda por novas abordagens de tratamento.

A crescente prevalência de tinea pedis nos Estados Unidos é um fator significativo que deverá impulsionar o crescimento do mercado na América do Norte. Por exemplo, de acordo com artigo publicado pelo PubMed em setembro de 2022, foi realizado um estudo nos Estados Unidos que mostrou que 6.932 pacientes apresentavam tinea pedis na população estudada, com prevalência geral de 2,76%. Isso pode levar ao aumento da adoção do tratamento da tinea pedis no país, o que deverá impulsionar o crescimento do mercado nesta região. Além disso, de acordo com um artigo publicado pelo The College of Family Physicians of Canada em janeiro de 2021, a tinea pedis é tratada com sucesso com antifúngicos tópicos em 70% a 75% dos pacientes, em comparação com 20% a 30% usando placebo. Isto provavelmente levará a um aumento na demanda por tratamento antifúngico tópico para tinea pedis na região.

Além disso, pesquisa e desenvolvimento também estão sendo realizados no Canadá para o tratamento da tinea pedis. Por exemplo, de acordo com os dados atualizados por ClinicalTrials.gov, em julho de 2023, três ensaios clínicos relacionados com tinea pedis foram realizados no Canadá, que verificaram a eficácia de várias formulações, como a solução libertadora de óxido nítrico (NORS) para o tratamento de tinea pedis. Assim, tais ensaios clínicos mostram que estão sendo feitas pesquisas sobre tinea pedis no país, o que deverá impulsionar o desenvolvimento de novos e avançados produtos para o tratamento de tinea pedis.

Portanto, espera-se que a alta prevalência de tinea pedis e o aumento da pesquisa e desenvolvimento de novos medicamentos para tinea pedis, entre outros, impulsionem o crescimento deste mercado na América do Norte.

Visão geral da indústria de tratamento de Tinea Pedis

O mercado de tratamento de tinea pedis é altamente competitivo e consiste em vários players importantes. Algumas das principais empresas do mercado são GlaxoSmithKline PLC, Bausch Health, Glenmark Pharmaceuticals, Bayer AG, Sanofi, Sun Pharma e Teva Pharmaceutical, entre outras.

Líderes de mercado de tratamento de Tinea Pedis

Bayer AG

Sun Pharmaceutical Industries Ltd

Glenmark Pharmaceuticals Limited

GlaxoSmithKline PLC

Bausch Health Companies Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de tratamento de Tinea Pedis

- Em junho de 2022, Kerasal lançou uma nova linha de produtos para Pé de Atleta, que apresenta uma fórmula exclusiva com benefícios 5 em 1 para ajudar a tratar e curar a maioria dos pés de atleta (tinea pedis), melhorar a aparência da pele e apoiar uma rotina saudável de cuidados com os pés.

- Em maio de 2022, a divisão Consumer Health da Bayer lançou a nova e aprimorada linha Canesten, sua solução de tratamento antifúngico na Índia. O produto está disponível nos formatos pó e creme; a linha de produtos oferece propriedades antifúngicas que ajudam a prevenir e tratar infecções de pele, incluindo tinea pedis

Segmentação da indústria de tratamento de Tinea Pedis

De acordo com o escopo do relatório, a tinea pedis (pé de atleta) é uma infecção fúngica que geralmente começa entre os dedos dos pés. Geralmente surge em pessoas cujos pés ficaram muito suados enquanto estavam restritos a sapatos justos. Tinea pedis é caracterizada por descamação irregular e seca nos pés e bolhas ou pústulas nos pés e entre os dedos dos pés. O mercado de tratamento Tinea Pedis é segmentado por via de administração (oral e tópica), canal de distribuição (farmácias hospitalares, farmácias de varejo e comércio eletrônico) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório também abrange os tamanhos e tendências estimados do mercado para 17 países diferentes nas principais regiões do mundo. O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Oral |

| Tópico |

| Farmácias Hospitalares |

| Farmácias de Varejo |

| Comércio eletrônico |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Rota de Administração | Oral | |

| Tópico | ||

| Por canal de distribuição | Farmácias Hospitalares | |

| Farmácias de Varejo | ||

| Comércio eletrônico | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado do tratamento Tinea Pedis

Qual é o tamanho do mercado de tratamento de Tinea Pedis?

O tamanho do mercado de tratamento Tinea Pedis deve atingir US$ 1,38 bilhão em 2024 e crescer a um CAGR de 4,19% para atingir US$ 1,69 bilhão até 2029.

Qual é o tamanho atual do mercado de tratamento Tinea Pedis?

Em 2024, o tamanho do mercado de tratamento Tinea Pedis deverá atingir US$ 1,38 bilhão.

Quem são os principais atores do mercado de tratamento de Tinea Pedis?

Bayer AG, Sun Pharmaceutical Industries Ltd, Glenmark Pharmaceuticals Limited, GlaxoSmithKline PLC, Bausch Health Companies Inc. são as principais empresas que operam no mercado de tratamento de Tinea Pedis.

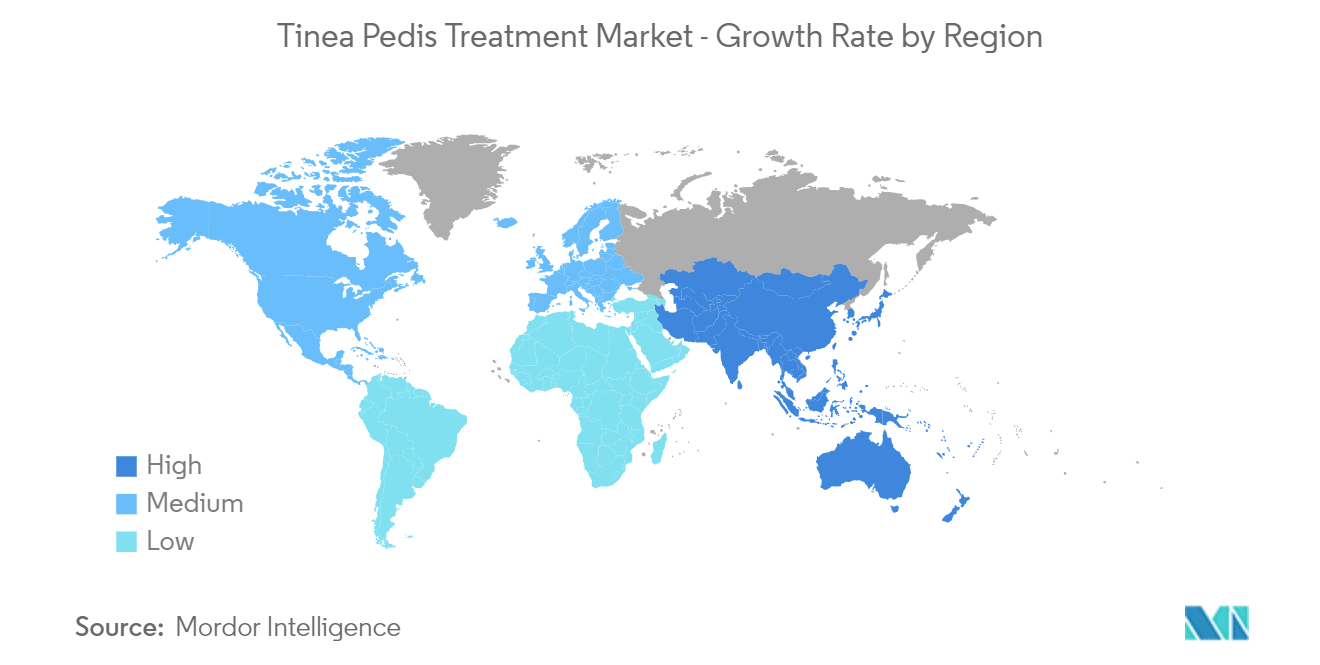

Qual é a região que mais cresce no mercado de tratamento de Tinea Pedis?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de tratamento Tinea Pedis?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de tratamento de Tinea Pedis.

Que anos esse mercado de tratamento de Tinea Pedis cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de tratamento Tinea Pedis foi estimado em US$ 1,32 bilhão. O relatório abrange o tamanho histórico do mercado de tratamento de Tinea Pedis para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de tratamento de Tinea Pedis para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de tratamento de Tinea Pedis

Estatísticas para a participação de mercado do Tratamento Tinea Pedis em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Tratamento Tinea Pedis inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.