Análise do mercado de estireno

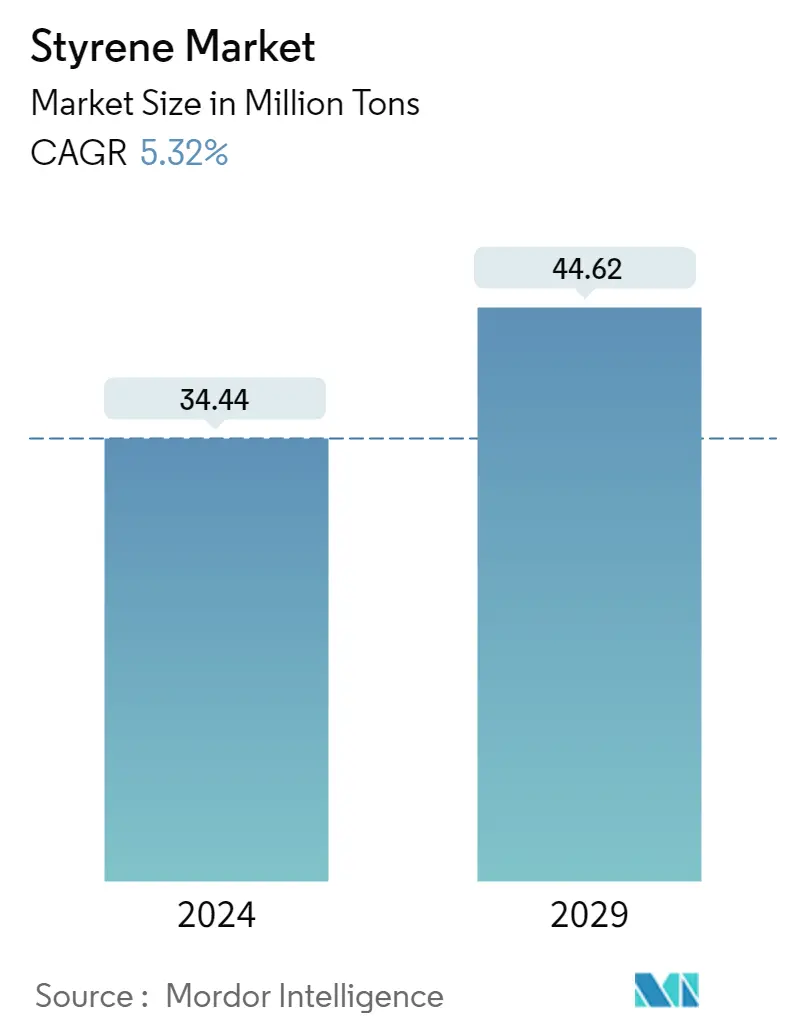

O tamanho do mercado de estireno é estimado em 34,44 milhões de toneladas em 2024, e deverá atingir 44,62 milhões de toneladas até 2029, crescendo a um CAGR de 5,32% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou negativamente o mercado de estireno. No entanto, o mercado recuperou significativamente em 2021, devido ao aumento do consumo de diversas indústrias, como embalagens, construção, automotiva, entre outras.

- No curto prazo, a crescente demanda da indústria eletrônica de consumo é um fator importante que impulsiona o crescimento do mercado estudado.

- No entanto, o aumento do uso de plásticos de base biológica na indústria de embalagens provavelmente restringirá o crescimento do mercado.

- No entanto, a investigação em curso para desenvolver poliestireno de base biológica provavelmente criará em breve oportunidades lucrativas de crescimento para o mercado global.

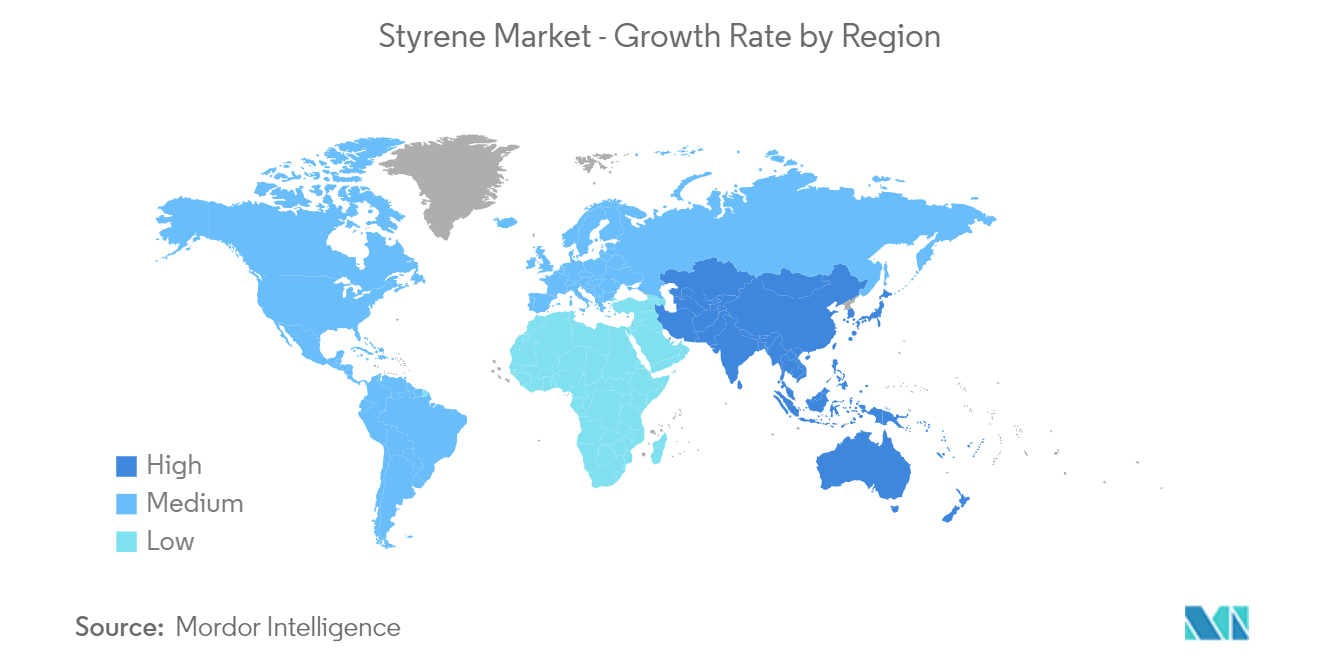

- A região Ásia-Pacífico domina o mercado de estireno, com o maior consumo vindo de países como China, Japão, países da ASEAN, etc.

Tendências do mercado de estireno

Indústria de embalagens para impulsionar o mercado

- O estireno é comumente utilizado na indústria de embalagens devido às suas propriedades favoráveis. É um plástico versátil e leve com excelente clareza, resistência ao impacto e isolamento térmico. Essas características o tornam adequado para uma ampla gama de aplicações de embalagens.

- Um dos usos mais comuns do estireno na indústria de embalagens é na produção de espuma de poliestireno, muitas vezes referida como poliestireno expandido (EPS) ou isopor. A espuma EPS é amplamente utilizada em embalagens de proteção, incluindo materiais de amortecimento, isolamento para produtos perecíveis e contêineres leves.

- O estireno também é usado para produzir poliestireno rígido, comumente empregado em embalagens de alimentos. Recipientes de poliestireno transparente, como conchas, copos e bandejas, são populares na indústria de serviços de alimentação devido à sua transparência, permitindo que os clientes visualizem facilmente o conteúdo.

- Além disso, o poliestireno também é utilizado nas indústrias médica e de saúde para diversas aplicações de embalagens; A IQVIA mostra que o mercado farmacêutico global cresceu significativamente nos últimos anos. O mercado farmacêutico global total foi avaliado em 1,48 biliões de dólares em 2022. Este é apenas um ligeiro aumento em relação a 2021, quando o mercado foi avaliado em 1,42 biliões de dólares.

- Na Ásia-Pacífico, a procura de alimentos embalados está a crescer, devido às mudanças no estilo de vida, ao crescente rendimento disponível das pessoas, ao número crescente de profissionais activos e à preferência crescente por fast food.

- A China é o maior consumidor mundial de embalagens em todo o mundo devido a fatores como o crescimento da renda per capita, juntamente com o crescimento dos gigantes do comércio eletrônico no país. A indústria de embalagens da Índia é a quinta maior do mundo e cresce cerca de 22-25% ao ano, de acordo com a Associação da Indústria de Plásticos da Índia. Os custos de embalagem e processamento de alimentos podem ser 40% mais baixos do que na Europa devido à mão-de-obra altamente qualificada e aos custos de mão-de-obra barata. Espera-se que a crescente população e a crescente demanda por embalagens impulsionem o mercado.

- Da mesma forma, em 2022, a indústria europeia de alimentos e bebidas emprega 4,6 milhões de pessoas e gera 1,1 biliões de euros (1,159 biliões de dólares) em receitas e 230 mil milhões de euros (242,37 mil milhões de dólares) em valor acrescentado, tornando-a uma das maiores indústrias transformadoras do mundo. Europa. Dessa forma, a crescente indústria de alimentos e bebidas na região está aumentando a demanda por embalagens para alimentos, além de impulsionar o mercado estudado.

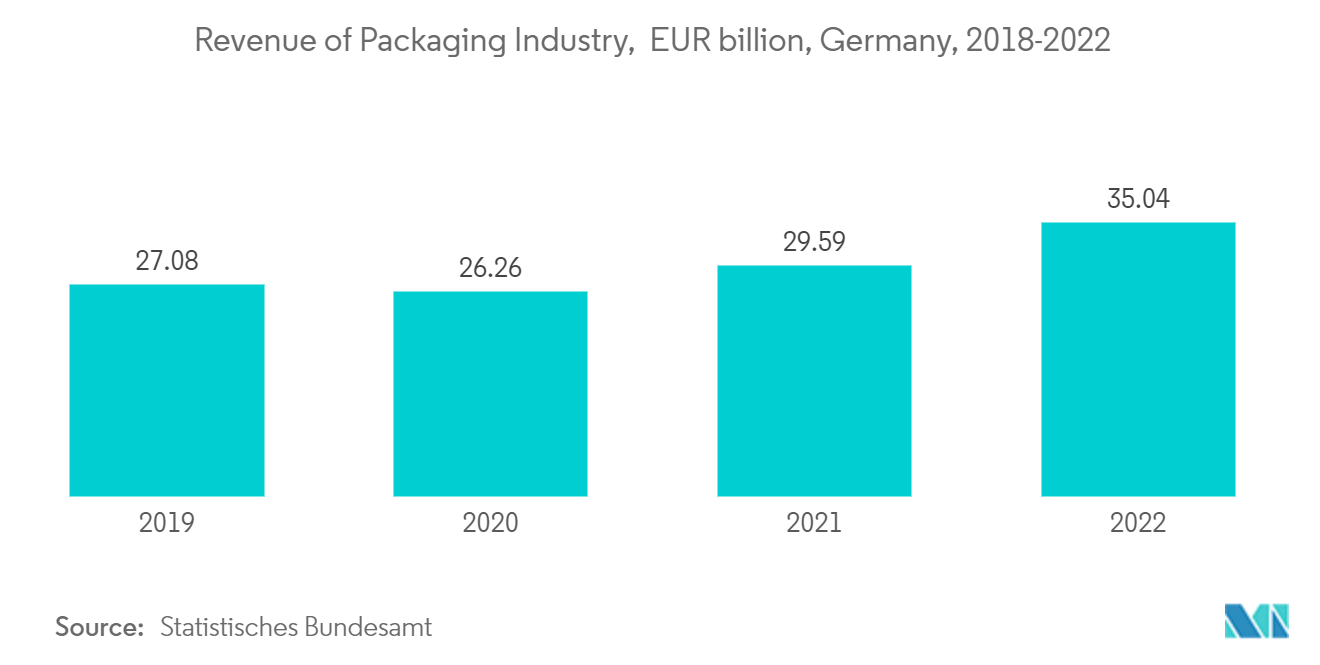

- De acordo com Statistisches Bundesamt, as receitas da indústria de embalagens na Alemanha atingiram 35,04 mil milhões de euros (37,71 mil milhões de dólares) em 2022 e registaram um crescimento em comparação com anos anteriores.

- Tais fatores provavelmente apoiarão a demanda do segmento de embalagens para o mercado estudado.

Espera-se que a Ásia-Pacífico domine o mercado

- A Ásia-Pacífico dominou o mercado e provavelmente continuará a dominar durante o período de previsão.

- O aumento das aplicações de embalagens em toda a região, a forte demanda por produtos elétricos e eletrônicos e o rápido crescimento dos setores automotivo e de transporte estão impulsionando ativamente o mercado de estireno.

- De acordo com a ZEVI, o mercado eléctrico asiático atingiu 3,11 biliões de euros (3,67 biliões de dólares) em 2021, um aumento de 10%. A procura aumentou 13% em 2022 e estimou uma taxa de crescimento de 7% para 2023. O mercado da China é o maior do mundo, ainda mais significativo do que os mercados combinados de todos os países industrializados. Em 2021, o mercado chinês contribuiu com 2,07 biliões de euros (2,45 biliões de dólares), ou 41,6% do mercado mundial; além disso, a indústria eletrónica chinesa expandiu-se 14% em 2022 e espera-se que o setor cresça 8% em 2023.

- Segundo a Associação Chinesa de Fabricantes de Automóveis (CAAM), a China tem a maior base de produção automóvel do mundo, com uma produção total de veículos de 27 milhões de unidades em 2022, registando um aumento de 3,4% face aos 26 milhões de unidades produzidas no ano passado.

- A China é uma das principais indústrias de embalagens do mundo. Espera-se que o país testemunhe um crescimento consistente durante o período de previsão devido ao aumento das embalagens customizadas e ao aumento da demanda por bens de consumo embalados no segmento de alimentos. Segundo a Interpak, na China, na categoria de embalagens de alimentos, o total de embalagens deverá atingir 447 bilhões de unidades em 2023.

- De acordo com publicações do setor, em 2021-2022, esperava-se o lançamento de novas fábricas de poliestireno e plásticos ABS com uma capacidade combinada de mais de 3,5 milhões de toneladas, incluindo novas instalações para empresas como Sinopec Gulei, Zhejiang Petrochemical e Shandong Lihuaya. No entanto, pode ser observado um atraso devido à crise energética no país.

- Da mesma forma, de acordo com a Associação da Indústria de Embalagens da Índia (PIAI), espera-se que a indústria indiana de embalagens cresça a uma taxa de 22% durante o período de previsão. Além disso, o mercado indiano de embalagens deverá atingir US$ 204,81 bilhões até 2025, registrando um CAGR de 26,7% entre 2020 e 2025. Portanto, espera-se que o mercado de moldagem por injeção de plástico cresça na região.

- Considerando a eletrónica, de acordo com a Associação Japonesa de Indústrias Eletrónicas e de Tecnologia de Informação (JEITA), a produção da indústria global de eletrónica e TI foi estimada em 3,44 biliões de dólares em 2022, registando uma taxa de crescimento de 1% ano a ano, em comparação com 3,36 dólares. trilhão em 2021.

- Assim, os factores acima mencionados indicam a crescente procura de estireno por parte de vários utilizadores finais na região.

Visão geral da indústria de estireno

O mercado estudado está parcialmente fragmentado entre os principais players. Os principais participantes (não em nenhuma ordem específica) incluem Shell PLC, Chevron Phillips Chemical Company LLC, SABIC, Repsol e INEOS, entre outros.

Líderes de mercado de estireno

Shell Plc

SABIC

Repsol

INEOS

Chevron Phillips Chemical Company LLC.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de estireno

- Dezembro de 2022 LG Chem anunciou no domingo seus planos de lançar um novo produto de acrilonitrila butadieno estireno (ABS) de fontes vegetais. Através da inovação, a empresa fortaleceu sua presença no mercado.

- Março de 2022 A Repsol anunciou a sua parceria com a Ravago para construir a maior fábrica de compostos de polipropileno (PP) que fabrica policarbonato/acrilonitrilo butadieno estireno (PC-ABS) para o sector automóvel em Marrocos. A empresa aumentou sua presença global por meio da parceria.

- Janeiro de 2022 A INEOS Styrolution iniciou uma capacidade de produção de ABS de 50.000 toneladas em Wingles, França. Isto aumentará o portfólio de produtos da INEOS.

Segmentação da Indústria de Estireno

O estireno é um composto orgânico comumente usado para produzir plásticos, resinas e borrachas sintéticas. É um líquido incolor com um cheiro doce característico e é altamente inflamável. O estireno é usado principalmente na fabricação de poliestireno, um plástico versátil conhecido por suas propriedades de isolamento e ampla gama de aplicações, incluindo materiais de embalagem, utensílios descartáveis, isolamento e produtos de consumo.

O mercado de estireno é segmentado por tipo de produto, indústria de usuários finais e geografia. O mercado é segmentado por tipo de produto em poliestireno, acrilonitrila butadieno estireno, borracha de estireno-butadieno e outros tipos de produtos. Pela indústria de usuários finais, o mercado é segmentado em embalagens, construção, bens de consumo, automotivo e transporte, elétrica e eletrônica e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões em 15 países nas principais regiões. O relatório oferece os tamanhos de mercado e previsões de volume (toneladas) para os segmentos acima mencionados.

| Poliestireno |

| Acrilonitrila Butadieno Estireno |

| Borracha de estireno butadieno |

| Outros tipos de produtos (estireno-acrilonitrila) |

| Embalagem |

| Construção |

| Bens de consumo |

| Automotivo e Transporte |

| Elétrica e Eletrônica |

| Outras indústrias de usuários finais (têxteis) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Tipo de Produto | Poliestireno | |

| Acrilonitrila Butadieno Estireno | ||

| Borracha de estireno butadieno | ||

| Outros tipos de produtos (estireno-acrilonitrila) | ||

| Indústria do usuário final | Embalagem | |

| Construção | ||

| Bens de consumo | ||

| Automotivo e Transporte | ||

| Elétrica e Eletrônica | ||

| Outras indústrias de usuários finais (têxteis) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de estireno

Qual é o tamanho do mercado de estireno?

O tamanho do mercado de estireno deverá atingir 34,44 milhões de toneladas em 2024 e crescer a um CAGR de 5,32% para atingir 44,62 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de estireno?

Em 2024, o tamanho do mercado de estireno deverá atingir 34,44 milhões de toneladas.

Quem são os principais atores do mercado de estireno?

Shell Plc, SABIC, Repsol, INEOS, Chevron Phillips Chemical Company LLC. são as principais empresas que operam no mercado de estireno.

Qual é a região que mais cresce no mercado de estireno?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de estireno?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de estireno.

Que anos esse mercado de estireno cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de estireno foi estimado em 32,70 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de estireno para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de estireno para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Estireno Butadieno

Estatísticas para a participação de mercado de estireno em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do estireno inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.