Análise de mercado EPC de petróleo e gás do Sudeste Asiático

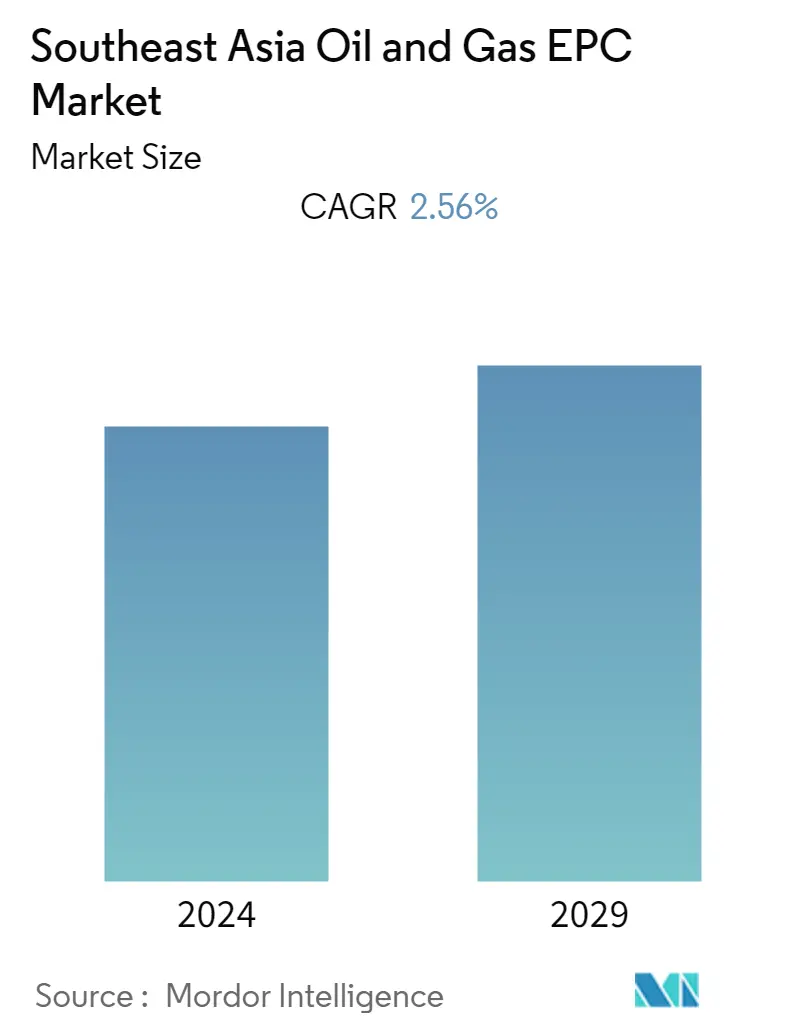

Estima-se que o mercado EPC de petróleo e gás do Sudeste Asiático registre um CAGR negativo de cerca de 2,56% durante o período de previsão de 2022-2027, avaliando US$ 37,60 bilhões em 2027 em comparação com US$ 42,74 bilhões em 2020. Com a pandemia COVID-19 em 2020 , o mercado testemunhou um impacto negativo significativo. Por exemplo, a Indonésia adiou as suas seis rondas de licitações de petróleo e gás, e empresas como a Petronas adiaram o seu cluster Kelidang no Brunei e na Malásia. Espera-se que a crescente participação do gás natural no mix energético seja o principal motor para o crescimento do mercado EPC em muitos mercados emergentes na região do Sudeste Asiático. Por outro lado, os jogadores continuam a enfrentar uma infinidade de desafios, que resultam em longos tempos de desenvolvimento de até 12 anos para projetos em águas profundas e provavelmente restringirão o mercado de EPC na região durante o período de previsão.

- Estima-se que o segmento downstream responda pela maior participação no mercado EPC de petróleo e gás do Sudeste Asiático em 2021. O segmento tem passado por grandes atualizações nas refinarias e complexos petroquímicos existentes.

- Países como o Brunei, o Vietname e Mianmar têm um enorme potencial para a indústria do petróleo e do gás nos três sectores, nomeadamente, upstream, midstream e downstream. É provável que isto funcione como uma oportunidade para o mercado EPC de petróleo e gás do Sudeste Asiático.

- Espera-se que a Indonésia domine o mercado EPC de petróleo e gás do Sudeste Asiático em 2021, devido à construção de um grande número de novas refinarias.

Tendências do mercado EPC de petróleo e gás do Sudeste Asiático

O setor downstream dominará o mercado

- O sector de refinação do Sudeste Asiático está a testemunhar um crescimento significativo devido à crescente procura de produtos refinados de indústrias como a química, a petroquímica e os transportes. Espera-se que a população acumulada na região cresça aproximadamente 13% até 2030 e, de acordo com o Banco Asiático de Desenvolvimento, a previsão de crescimento da região permanece inalterada devido à pandemia da COVID-19, que caiu ligeiramente para 7% e 5,3% em 2022.

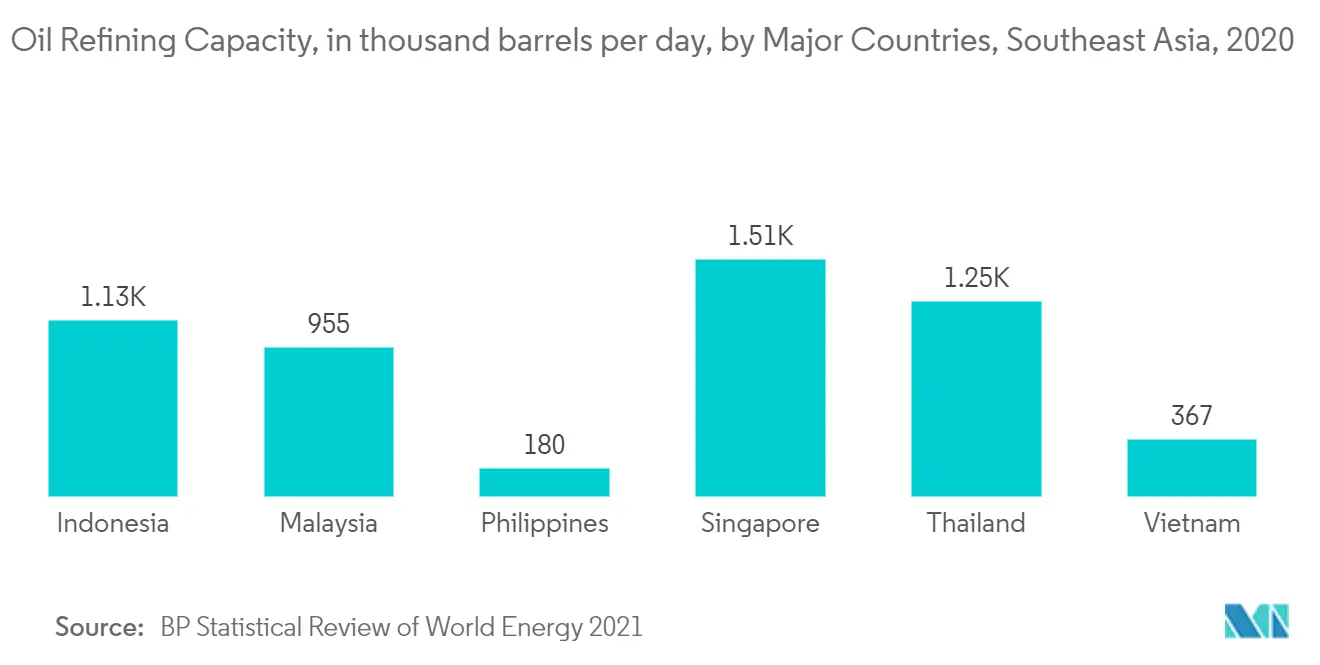

- De acordo com a Revisão Estatística da Energia Mundial 2021 da BP, Singapura tinha a maior capacidade de refinação de 1.514 mil barris diários, seguida pela Tailândia, Indonésia, Malásia, Vietname e outros países do Sudeste Asiático. A capacidade de refinação na região não testemunhou qualquer expansão notável nos últimos cinco anos, com exceção do Vietname, que anteriormente conduziu a oportunidades muito mínimas para os intervenientes no mercado EPC.

- No entanto, com a crescente procura de produtos petrolíferos e os países a trabalharem no sentido de serem autossuficientes para satisfazer a procura, espera-se que a infra-estrutura a jusante na região aumente significativamente nos próximos anos. A Indonésia, a Malásia, o Brunei, Singapura, a Tailândia, o Vietname, as Filipinas, etc., formularam planos para expandir as actuais refinarias ou construir novas.

- A Malásia investiu fortemente em actividades de refinação durante as últimas duas décadas e pode agora satisfazer a maior parte da sua procura de produtos petrolíferos no mercado interno, depois de depender durante muitos anos das refinarias de Singapura. Além disso, três grandes complexos petroquímicos integrados (IPCs) foram estabelecidos em Kerteh, Gebeng e Pasir Gudang-Tanjung Langsat, na Malásia.

- Muitas empresas internacionais, como a Caltex da Chevron, a ExxonMobil e a Shell PLC, fizeram investimentos significativos no sector energético de Singapura, incluindo muitos activos petroquímicos e de refinação. Em maio de 2019, a ExxonMobil tinha ativos no valor de 18 mil milhões de dólares no país, que serve como centro da Ásia-Pacífico para os negócios químicos e de downstream da empresa.

- Além disso, economias como o Brunei e o Vietname estão prestes a testemunhar a entrada de vários contratos EPC no sector a jusante. No Brunei, espera-se que vários grandes projectos de petróleo e gás a jusante iniciem operações nos próximos anos, como a Fase 2 da Refinaria e Complexo Petroquímico Pulau Muara Besar, para os quais os contratos foram celebrados em Agosto de 2020.

- Portanto, devido aos pontos acima, espera-se que o setor downstream domine o mercado EPC de petróleo e gás do Sudeste Asiático.

Indonésia dominará o mercado

- Em 2020, as reservas comprovadas de petróleo da Indonésia eram de 2,4 mil milhões de barris e as reservas comprovadas de gás eram de 44,2 biliões de pés cúbicos. Junto com isso, possui um perfil geográfico diversificado. As bacias geológicas compreendem 60 bacias sedimentares, incluindo 36 na Indonésia Ocidental que já foram exaustivamente exploradas, das quais 14 produzem petróleo e gás. As reservas substanciais de petróleo e gás aumentam as actividades de exploração e produção do país, o que provavelmente estimulará as operações EPC durante os prazos previstos.

- No passado recente, a indústria a montante da Indonésia não conseguiu satisfazer sequer a capacidade de refinação nacional. Além disso, a procura do país por produtos refinados excede a capacidade de refinação nacional. Estes factores indicam a necessidade do desenvolvimento dos sectores a montante e a jusante.

- Em 2020, o governo indonésio concedeu 95 áreas contratuais de exploração em comparação com o que concedeu em 2019 (92 áreas contratuais de exploração).

- Em 2020, a SKK Migas concluiu o mais longo levantamento sísmico 2D em Jambi Merang KKP. O levantamento da Área Contratual Jambi Merang foi iniciado com uma extensão de 31.908 km em novembro de 2019, e sua última aquisição foi concluída em agosto de 2020. O levantamento abrangeu 35 bacias de 128 bacias na Indonésia, consistindo em seis bacias produtoras, sete bacias de descoberta, cinco bacias bacias exploradas e outras 17 bacias que constituem bacias novas ou inexploradas e nunca exploradas.

- Além disso, espera-se também que o mercado EPC para a indústria midstream registre um crescimento significativo. Com um grande número de projetos de construção e modernização de plantas de refino e petroquímicas, a demanda pela infraestrutura de transporte de petróleo está crescendo, o que, por sua vez, deverá impulsionar o mercado EPC para oleodutos durante o período de previsão.

- Além disso, o governo indonésio anunciou os seus planos para duplicar a capacidade de refinação durante 2018-2025 e pretende atingir 2,2 milhões de barris por dia. Como resultado destes planos, grandes projectos de construção e modernização de refinarias e instalações petroquímicas estão em preparação e em preparação.

- Portanto, devido aos pontos acima, espera-se que a Indonésia domine o mercado EPC de petróleo e gás do Sudeste Asiático durante o período de previsão.

Visão geral da indústria EPC de petróleo e gás do Sudeste Asiático

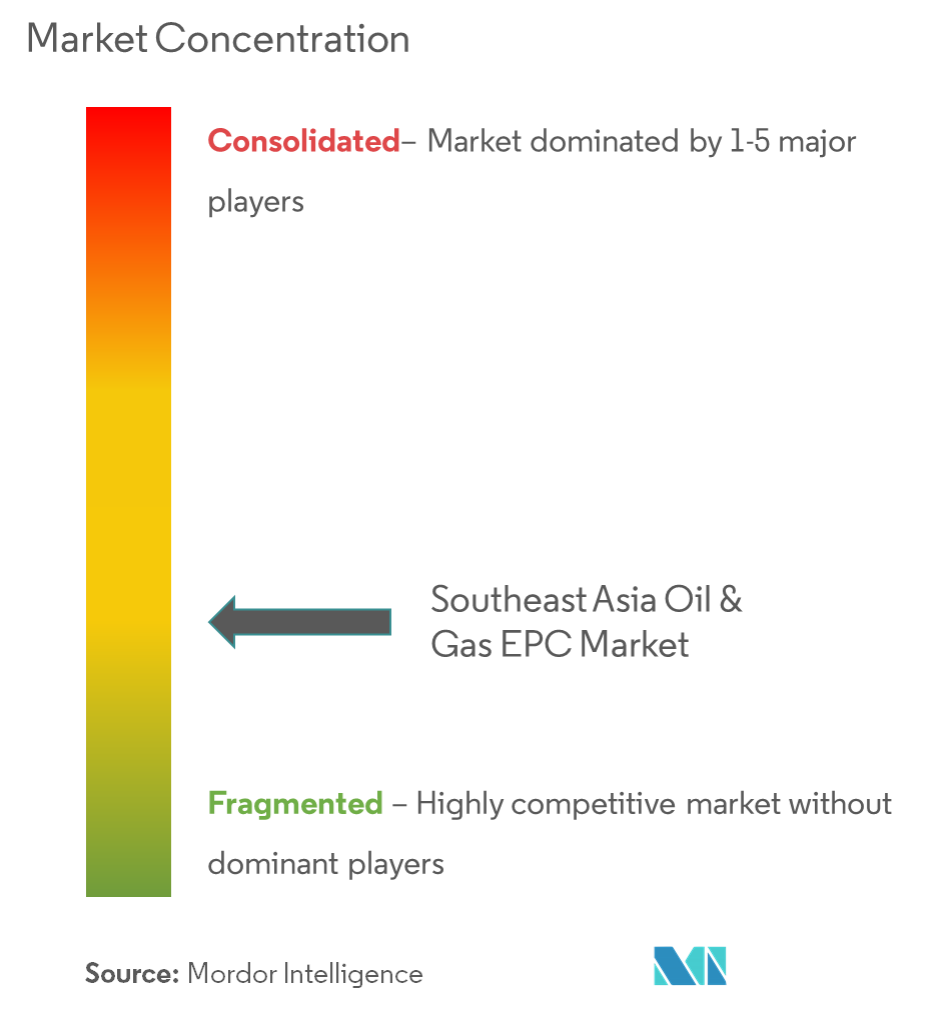

O mercado EPC de petróleo e gás do Sudeste Asiático está moderadamente fragmentado. As principais empresas do mercado são TechnipFMC PLC, Fluor Corporation, Bechtel Corporation, Saipem SpA e PT. JGC Indonésia, entre outros.

Líderes de mercado EPC de petróleo e gás do Sudeste Asiático

TechnipFMC plc

Saipem SpA

Bechtel Corporation

Fluor Corporation

PT. JGC Indonesia

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado EPC de petróleo e gás do Sudeste Asiático

- Em agosto de 2021, a Hyundai Engineering Co. recebeu um pedido de 256 milhões de dólares da terceira maior refinaria da Tailândia, IRPC Pcl, para renovar a sua refinaria com uma capacidade total de 215.000 barris por dia em Rayong. tem de actualizar a sua refinaria, permitindo à empresa petroquímica integrada tailandesa produzir diesel mais limpo de acordo com a norma Euro V. A construção começou em agosto de 2021, e a refinaria deverá entrar em operação até 2024 com novas instalações, como uma Unidade de Hidrotratamento de Diesel (DHT) e modernização das plantas existentes.

- Em 2020, o Desenvolvimento em Águas Profundas da Indonésia, desenvolvido pela Chevron e pelos parceiros Pertamina, Eni Indonesia e Sinopec, concentrou-se nos campos de Gendalo, Gehem, Bangka e Gandang situados na Bacia de Kutal, em profundidades de água que variam de 610 a 1.829 metros. De acordo com o plano da operadora, o projeto será desenvolvido em duas etapas. A primeira fase incluirá o desenvolvimento do campo de Bangka, enquanto a segunda fase irá desenvolver os campos de Gendalo, Gehem e Gandang. O projeto prevê a aquisição e instalação de 630 quilômetros de dutos, 80 quilômetros de umbilicais e 120 conexões de linhas de fluxo submarinas.

Segmentação da indústria EPC de petróleo e gás do Sudeste Asiático

O mercado EPC de petróleo e gás do Sudeste Asiático inclui:.

| A montante |

| Meio caminho |

| Rio abaixo |

| Indonésia |

| Malásia |

| Tailândia |

| Resto do Sudeste Asiático |

| Setor | A montante |

| Meio caminho | |

| Rio abaixo | |

| Geografia | Indonésia |

| Malásia | |

| Tailândia | |

| Resto do Sudeste Asiático |

Perguntas frequentes sobre pesquisa de mercado EPC de petróleo e gás do Sudeste Asiático

Qual é o tamanho atual do mercado EPC de petróleo e gás do Sudeste Asiático?

O Mercado EPC de Petróleo e Gás do Sudeste Asiático deverá registrar um CAGR de 2,56% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado EPC de petróleo e gás do Sudeste Asiático?

TechnipFMC plc, Saipem SpA, Bechtel Corporation, Fluor Corporation, PT. JGC Indonesia são as principais empresas que operam no mercado EPC de petróleo e gás do Sudeste Asiático.

Que anos este Mercado EPC de Petróleo e Gás do Sudeste Asiático cobre?

O relatório abrange o tamanho histórico do mercado de EPC de petróleo e gás do Sudeste Asiático para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de EPC de petróleo e gás do Sudeste Asiático para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria EPC de Petróleo e Gás do Sudeste Asiático

Estatísticas para a participação de mercado de EPC de petróleo e gás do Sudeste Asiático em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise EPC de Petróleo e Gás do Sudeste Asiático inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.