Tamanho e Participação do Mercado de Veículos Elétricos Automotivos de Alto Desempenho da América do Sul

Análise do Mercado de Veículos Elétricos Automotivos de Alto Desempenho da América do Sul pela Mordor Intelligence

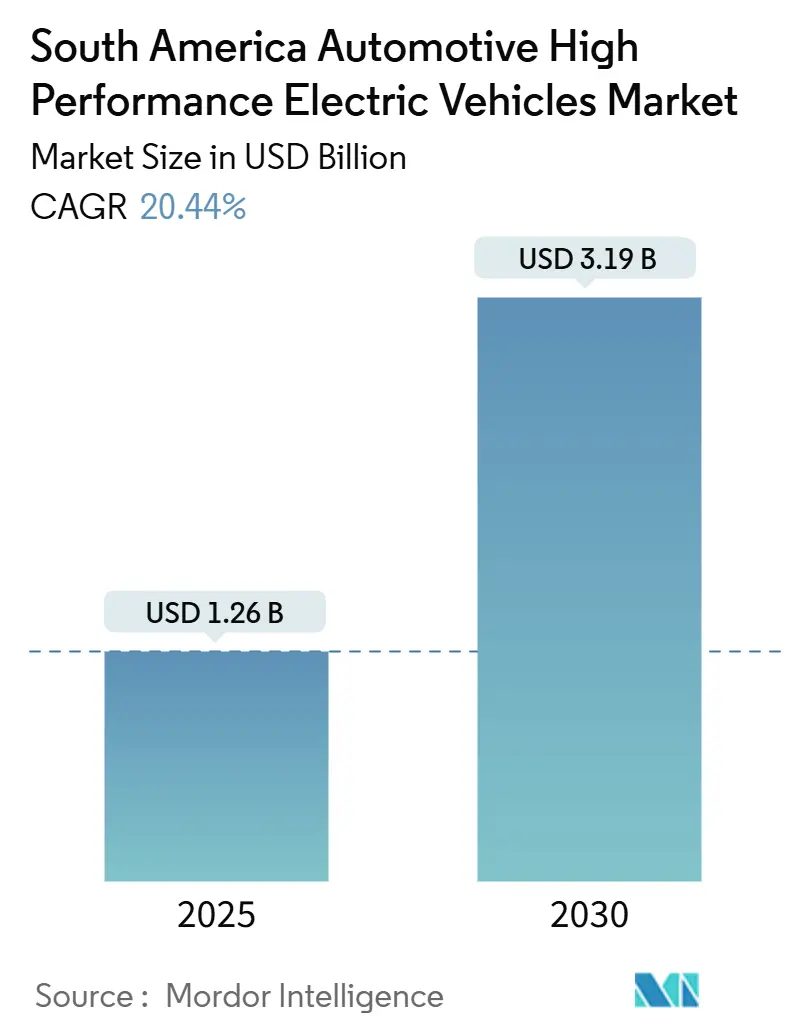

O mercado de veículos elétricos da América do Sul foi avaliado em USD 1,26 bilhão em 2025 e está previsto para atingir USD 3,19 bilhões até 2030, exibindo um CAGR de 20,44% durante 2025-2030. Esta expansão sustentada reflete várias forças interligadas, incluindo a entrada agressiva de montadoras chinesas, compromissos de localização em grande escala de fabricantes estabelecidos, e integração da cadeia de suprimentos regional ancorada no triângulo do lítio. Veículos de passeio dominam o volume de vendas, mas frotas comerciais leves aceleram mais rapidamente conforme operadores de entrega de última milha buscam economias de custo operacional. A herança flex-fuel mantém híbridos plug-in na liderança hoje, mas a adoção de elétricos a bateria está subindo rapidamente conforme corredores públicos de corrente contínua se expandem e a paridade preço-desempenho melhora. As políticas permanecem uma faca de dois gumes: o programa MOVER do Brasil recompensa veículos de baixa emissão mesmo quando o lobby do etanol retarda incentivos completos para VEB, criando um campo de jogo nuançado para fabricantes e investidores.

Principais Resultados do Relatório

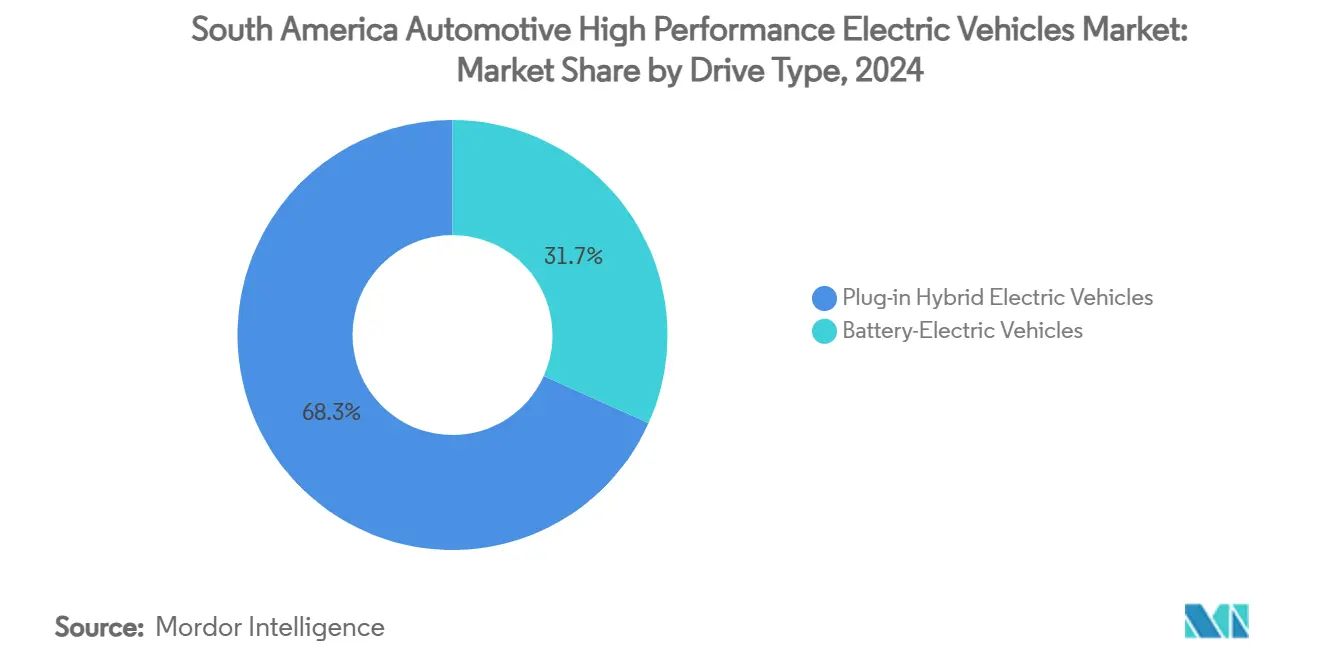

- Por tipo de tração, híbridos plug-in lideraram com 68,28% da participação do mercado de veículos elétricos da América do Sul em 2024, enquanto veículos elétricos a bateria estão projetados para expandir a um CAGR de 18,23% até 2030.

- Por tipo de veículo, carros de passeio responderam por 86,34% do tamanho do mercado de veículos elétricos da América do Sul em 2024, enquanto veículos comerciais leves estão avançando a um CAGR de 19,73% até 2030.

- Por potência de pico, o segmento de 201-400 kW capturou 56,23% da participação do tamanho do mercado de veículos elétricos da América do Sul em 2024; sistemas acima de 400 kW estão definidos para crescer a um CAGR de 17,21%.

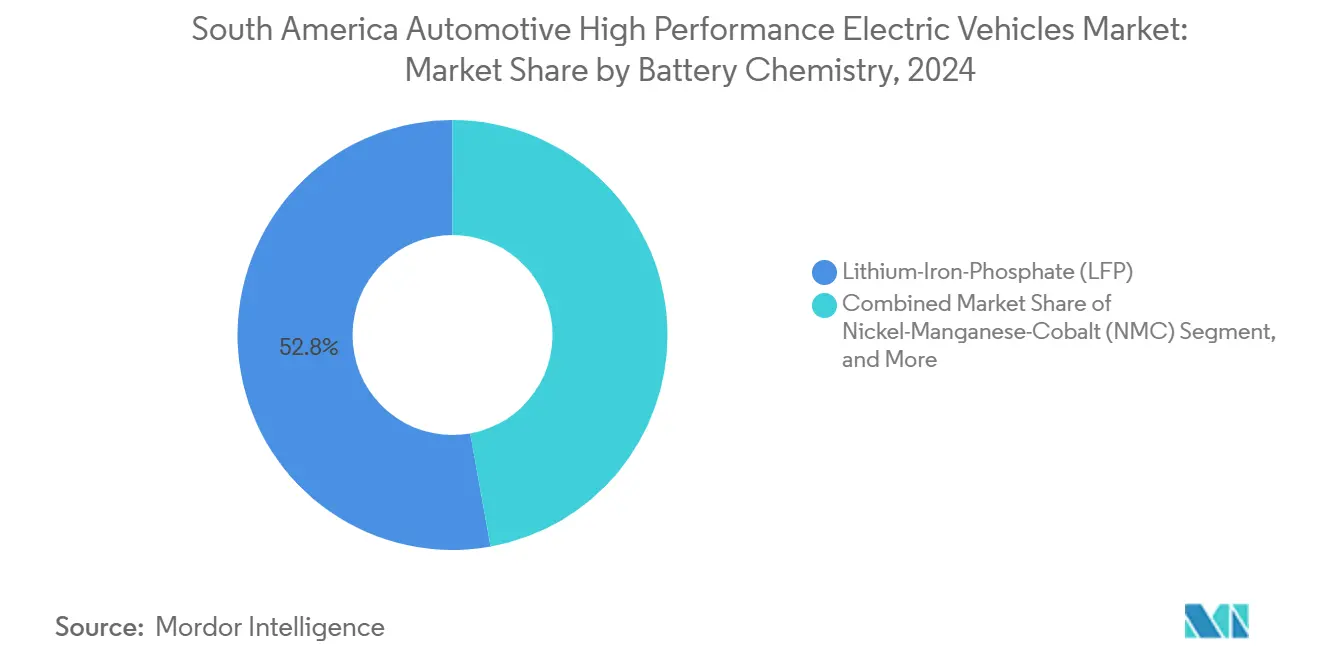

- Por química da bateria, ferro-fosfato de lítio deteve 52,83% da participação do tamanho do mercado de veículos elétricos da América do Sul em 2024, enquanto baterias de níquel manganês cobalto registram o CAGR mais rápido de 21,43%.

- Por faixa de preço, modelos abaixo de USD 50.000 comandaram 58,18% da participação do tamanho do mercado de veículos elétricos da América do Sul em 2024; a faixa de USD 50.001-75.000 está subindo a um CAGR de 16,78%.

- Por geografia, Brasil controlou 65,61% da participação do mercado de veículos elétricos da América do Sul em 2024, enquanto Uruguai está previsto para registrar o CAGR mais rápido de 19,74% até 2030.

Tendências e Insights do Mercado de Veículos Elétricos Automotivos de Alto Desempenho da América do Sul

Análise de Impacto dos Impulsionadores

| Impulsionador | (~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Integração das Cadeias de Suprimentos do Triângulo do Lítio em Construções Regionais de VEB | +4.1% | Chile, Argentina, produção da Bolívia, montagem no Brasil | Longo prazo (≥ 4 anos) |

| Rápida Expansão de Corredores Públicos de Carregamento Rápido CC | +3.2% | Brasil, Chile, Argentina mercados centrais | Médio prazo (2-4 anos) |

| Entrantes Chineses Premium-Valor Fechando a Lacuna Preço-Desempenho | +3.7% | Brasil, Argentina, Chile com expansão regional | Médio prazo (2-4 anos) |

| Crescentes Importações de VE de Desempenho Ajudadas por Isenções Tarifárias do Mercosul | +2.8% | Brasil, Argentina, Uruguai com transbordamento para Paraguai | Curto prazo (≤ 2 anos) |

| Localização de Montadoras - Por exemplo, Linha PHEV BMW Araquari | +2.1% | Hub de manufatura do Brasil, exportações regionais | Longo prazo (≥ 4 anos) |

| Marketing de Automobilismo de Prestígio (Recordes de Volta VE em Interlagos) | +1.4% | Brasil primário, mercados secundários da Argentina | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Expansão de Corredores Públicos de Carregamento Rápido CC

Brasil visa 150.000 carregadores até 2035, exigindo USD 2,5 bilhões e sinalizando compromisso estatal para eliminar ansiedade de autonomia [1]"Brasil define meta de 150.000 carregadores de VE," T&D World, T&D World Editors, tdworld.com. Os eletrocentros de Curitiba gerenciam cargas de energia dinamicamente, ilustrando como software otimiza interação com rede e mantém custos de implantação contidos. BYD e Raízen Power co-instalaram estações que aproveitam a rede 85% renovável do Brasil, dando ao mercado de veículos elétricos da América do Sul uma narrativa única de sustentabilidade. Uruguai complementa este momento com 240 carregadores-40% deles rápidos-financiados pela Evergo e Ventus, provando que economias menores podem alcançar cobertura quase nacional rapidamente. Chile ancora sua implementação em frotas de ônibus elétricos em rápido crescimento, transformando compras públicas em catalisador para redes de uso privado.

Crescentes Importações de VE de Desempenho Ajudadas por Isenções Tarifárias do Mercosul

A Resolução 97/2018 do Brasil temporariamente cortou direitos de importação de 35% para zero, permitindo que montadoras chinesas tomassem 92% das importações de VEB de 2023 e inundassem showrooms com modelos de alta especificação a preços atraentes. Argentina estendeu tratamento similar para 2025, ampliando a janela regional para vendas livres de tarifa. Fabricantes correram para pré-posicionar 7.000 unidades antes da reintrodução gradual de tarifas do Brasil que chegará a 35% em 2026. Durante 2024, as importações de VE de desempenho do Brasil saltaram 229%, confirmando demanda reprimida uma vez que barreiras fiscais caem. A fase de isenção prepara expectativas do consumidor para produtos de próxima geração e pressiona estabelecidos a localizar produção mais cedo do que mais tarde.

Localização de Montadoras - Linha PHEV BMW Araquari

BMW gastará USD 200 milhões para reequipar sua planta em Santa Catarina para híbridos plug-in em 2025, mostrando como marcas tradicionais vão combater importações de baixo custo com conteúdo local e arquiteturas híbridas adequadas para mistura com etanol[2]"BMW investirá USD 200 milhões na planta de Araquari," SteelOrbis, steelorbis.com. O programa Amarok de USD 580 milhões da Volkswagen na Argentina segue caminho similar, equilibrando objetivos de exportação com regras do Mercosul. Great Wall Motor está migrando de kits CKD para 60% de peças locais até 2028, emprestando manuais de localização de estabelecidos enquanto retém escala da cadeia de suprimentos da China. Localização promove transferência de tecnologia: as primeiras calibrações PHEV flex-fuel da BMW são projetadas especificamente para ciclos de altitude e temperatura brasileiros. A expansão da Toyota em Sorocaba para 100.000 híbridos anualmente demonstra como localização sustenta controle de custos e alinhamento regulatório[3]"Great Wall acelera localização no Brasil," Valor Econômico, valor.globo.com.

Marketing de Automobilismo de Prestígio (Recordes de Volta VE em Interlagos)

A abertura da temporada 2025/26 da Fórmula E em São Paulo oferece um palco de alto perfil para mostrar desempenho elétrico a um público conhecedor de automobilismo. Espectadores sul-americanos valorizam aceleração e manuseio, e tentativas de recorde de volta ao vivo podem reformular percepções que persistem de VE de primeira geração. BYD agenda eventos de track-day em Interlagos para provar que silêncio não significa lento, reforçando credibilidade da marca além da competitividade de preços. O timing coincide com uma aceleração de marketing em torno de modelos construídos localmente, ligando sucesso na pista a ofertas de showroom. Ativação de automobilismo também alimenta canais de mídia social regionais, multiplicando conscientização eficientemente através de mercados adjacentes como Argentina.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Preços de Etiqueta Vs. Alternativas ICE Flex-Fuel | -3.4% | Brasil primário, transbordamento regional | Curto prazo (≤ 2 anos) |

| Lobby do Bio-Etanol Atrasando Incentivos Fiscais VEB no Brasil | -2.8% | Política nacional do Brasil, influência do Mercosul | Longo prazo (≥ 4 anos) |

| Lenta Implementação de Carregadores Ultra-Rápidos de 800 V Fora das Capitais | -2.1% | Brasil, regiões do interior da Argentina | Médio prazo (2-4 anos) |

| Secas de Hidrelétricas Causando Preocupações de Estabilidade da Rede | -1.9% | Brasil, Equador, interconexões regionais | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Lobby do Bio-Etanol Atrasando Incentivos Fiscais VEB no Brasil

A indústria da cana-de-açúcar produz 35,3 bilhões de litros anualmente e comanda forte apoio congressional, tornando incentivos exclusivos para VEB politicamente complicados[4] "Bioenergia no Brasil 2025," Empresa de Pesquisa Energética (EPE), epe.gov.br. Programas como RenovaBio canalizam créditos de descarbonização para biocombustíveis, marginalizando opções elétricas. Petrobras destinou USD 2,2 bilhões para infraestrutura de etanol, reforçando expectativas de demanda de longo prazo. Como resultado, híbridos que ainda consomem combustível líquido ganham passagem política mais fácil que VEBs completos, desacelerando a transição apesar da crescente cobertura de carregamento.

Secas de Hidrelétricas Causando Preocupações de Estabilidade da Rede

Secas cortaram a barragem Coca Codo Sinclair do Equador para 30% da produção em 2024, prenunciando riscos similares para a frota hidrelétrica de 109 GW do Brasil. A AIE alerta que capacidade hidrelétrica latino-americana poderia cair 10% até 2060, comprometendo a espinha dorsal de energia limpa que sustenta reivindicações de emissões de VE. Concessionárias avaliam solar distribuída e armazenamento para compensar volatilidade, mas planejadores de rede permanecem cautelosos sobre grandes cargas de carregamento durante estações secas. Esta incerteza empurra alguns operadores de frota a favorecer híbridos plug-in ou vans de alcance estendido que podem operar independente de picos de rede.

Análise de Segmentos

Por Tipo de Tração: Híbridos Fazem a Ponte da Lacuna de Transição

Veículos elétricos híbridos plug-in detiveram 68,28% da participação do mercado de veículos elétricos da América do Sul em 2024, impulsionados pelas bombas de etanol nacionais do Brasil que entregam segurança de autonomia perfeita. Volumes de elétricos a bateria estão subindo a um CAGR de 18,23% conforme carregadores proliferam e custo total de propriedade melhora. Consumidores pesam duração de viagem e conveniência de abastecimento, frequentemente selecionando híbridos para confiabilidade interurbana. O programa híbrido flex-fuel da Toyota, ampliado em Sorocaba, demonstra como plataformas globais podem localizar para compatibilidade com etanol.

O mercado de veículos elétricos da América do Sul continua a mudar conforme montadoras aperfeiçoam tecnologias bio-híbridas. Stellantis está alocando parte de seu orçamento de EUR 5,6 bilhões para trens de força Bio-Híbridos que combinam baterias menores com motores de etanol eficientes, reduzindo preço de compra enquanto cortam CO₂ do escapamento. A cooperação Renault-Geely traz crossovers de baixa emissão construídos em arquiteturas chinesas custo-eficientes, diversificando opções no nível de preço médio. Frotas governamentais são adotantes precoces de VEBs puros onde ciclos de serviço urbano previsíveis se alinham com densidade de carregadores, mas compradores privados gravitam em direção a híbridos até infraestrutura alcançar paridade fora das capitais.

Por Tipo de Veículo: Frotas Comerciais Impulsionam Eletrificação

Carros de passeio comandaram 86,34% do tamanho do mercado de veículos elétricos da América do Sul em 2024, ancorados pela demanda de uso privado nos centros urbanos do Brasil. No entanto, veículos comerciais leves crescem mais rapidamente a 19,73% de CAGR porque operadores de entrega perseguem economias de combustível e manutenção. Carregamento noturno baseado em depósito minimiza tempo de inatividade e contorna lacunas de infraestrutura pública, tornando a economia direta para frotas.

Eletrificação de frotas também atrai apoio político. Peru, Paraguai e Chile canalizam subsídios de transporte verde para compras de e-bus e van, travando pedidos em massa que estabilizam volumes de fábrica. U Power e Ualabee visam 80.000 substituições de ride-hailing usando vans de troca de bateria, ilustrando modelos criativos para veículos de alta utilização. Conforme fornecimento se estabiliza, paridade de custo total comercial é prevista antes de 2027, amplificando volumes que alimentam mercados secundários para VE usados, catalisando adoção privada.

Por Potência de Pico: Sistemas de Alcance Médio Dominam

Sistemas classificados 201-400 kW capturaram 56,23% da participação do tamanho do mercado de veículos elétricos da América do Sul em 2024, refletindo um equilíbrio entre custo de capital e velocidade de carregamento adequada para uso urbano-interurbano misto. Táxis urbanos, vans de entrega e sedans premium todos se enquadram nesta faixa, impulsionando utilização de carregadores.

Instalações de potência ultra-alta acima de 400 kW estão expandindo a 17,21% de CAGR, mas permanecem amplamente confinadas a corredores de frete e hubs orientados ao luxo onde cronogramas de payback justificam upgrades de rede mais pesados. O MCS1200 da ABB demonstra prontidão tecnológica. Ainda assim, operadores enfrentam licenciamento longo e prazos de entrega de transformadores fora de megacidades. Soluções abaixo de 200 kW para casa e local de trabalho persistem para complementos noturnos, criando um nicho custo-eficiente em residências multi-habitacionais.

Por Química da Bateria: Custo Impulsiona Liderança LFP

Ferro-fosfato de lítio deteve 52,83% da participação em 2024 graças à estabilidade térmica em climas tropicais e menor preço por dólar-por-kWh. Fabricantes aproveitam carbonato de lítio regional abundante para alimentar plantas de cátodo LFP, reduzindo envio e direitos de importação.

Células de níquel manganês cobalto estão projetadas para crescer a 21,43% de CAGR conforme SUVs premium exigem maior densidade de energia para autonomias de 500 km. Stellantis recentemente revelou um hub de materiais de bateria baseado na Argentina para localizar refino de precursor, reduzindo diferenciais de custo com LFP. Químicas avançadas como LFP-Blade ou íon-sódio permanecem exploratórias mas poderiam desbloquear alvos de crossover abaixo de USD 50.000 críticos para adoção em massa na indústria de veículos elétricos da América do Sul.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Faixa de Preço: Acessibilidade Orienta Volume

Modelos abaixo de USD 50.000 representaram 58,18% do tamanho do mercado de veículos elétricos da América do Sul em 2024, indicando que percepção de valor governa adoção precoce. Feriados de tarifa de importação têm mantido preços de showroom sob controle, embora aumentos programados pressionarão montadoras a montar localmente.

O nível USD 50.001-75.000 está registrando o CAGR mais rápido de 16,78% conforme consumidores de classe média ganham poder de compra e buscam SUVs de maior autonomia com assistência avançada ao motorista. Segmentos premium acima de USD 75.000 permanecem compras de estilo de vida centradas em São Paulo, Santiago e Montevidéu. Ainda assim, modelos halo desempenham um papel de marca que escorre tecnologia para futuros lançamentos de alcance médio, sustentando a corrida de recursos através de acabamentos.

Análise Geográfica

Brasil permanece a âncora, detendo 65,61% da participação do mercado de veículos elétricos da América do Sul em 2024; montadoras já prometeram mais de USD 23 bilhões em investimentos de eletrificação que abrangem baterias, montagem e alianças de carregamento. Ubiquidade flex-fuel molda estratégias: híbridos capitalizam vantagens da pegada de carbono do etanol enquanto VEBs puros competem em cidades onde carregadores públicos são mais densos. O programa MOVER do governo camada incentivos fiscais em veículos de baixa emissão produzidos localmente, acelerando compromissos de fábrica da Hyundai, Toyota e BYD. Tarifas crescentes sobre importações consolidarão ainda mais pegadas de produção dentro do Brasil, ajudando a estabilizar preços uma vez que escudos tarifários expirem.

Argentina ilustra potencial de alto crescimento. Abolição de tarifa sobre importações de VE dá aos consumidores acesso imediato a modelos globais enquanto Volkswagen prepara uma linha Amarok de USD 580 milhões com variantes eletrificadas para 2027. Os depósitos de lítio do país sustentam exportações de carbonato grau célula; a compra da Arcadium pela Rio Tinto injeta o capital necessário para escalar refinarias. Volatilidade cambial e risco macro permanecem, mas recursos renováveis de baixo custo e dotação de matéria-prima apresentam vantagens competitivas que atraem montadoras buscando integração vertical.

Uruguai, embora pequeno, lidera em adoção per capita com 17,4 VE por 10.000 habitantes e está previsto para compor a 19,74% anualmente até 2030. Investimento de setor privado em pontos de carregamento já tornou a maioria das rotas interurbanas viáveis. Chile classifica próximo no índice de prontidão, registrando um aumento de vendas de 133% em maio de 2024 e implantando a maior frota de ônibus elétricos do continente fora da China. Mercados secundários como Colômbia e Peru estão subindo de bases baixas, incentivados por mandatos de qualidade do ar em capitais congestionadas. Paraguai aproveita seu excedente hidrelétrico de Itaipu para comercializar e-buses montados domesticamente para vizinhos, estendendo diversidade da cadeia de suprimentos através do bloco.

Panorama Competitivo

Competição está fragmentando conforme montadoras chinesas erodem o domínio histórico dos estabelecidos. A estratégia de integração vertical da BYD entrega controle de custos da mina ao showroom, sustentando uma fatia importante do canal VEB do Brasil. Stellantis contra-ataca aproveitando uma rede multi-marca e anunciando 40 modelos eletrificados sob seu cofre de guerra regional de EUR 5,6 bilhões. Toyota centrada em híbridos aproveita sua expertise em etanol, comprometendo USD 2 bilhões para expandir produção híbrida flex-fuel que atrai compradores sensíveis a preços, evitando paradas de carregamento de longa distância.

Lógica estratégica está bifurcando. Marcas chinesas pressionam custo e inovação de software, lançando recursos OTA que prendem clientes em ecossistemas proprietários. Montadoras tradicionais implantam sinergias híbridas e bio-combustível, visando se diferenciar através de versatilidade do trem de força e cobertura de pós-vendas estabelecida. Parcerias borram limites: Renault toca Geely para plataformas VE modulares, enquanto fornecedores locais como WEG se voltam para e-drives e carregadores para capturar novos pools de valor.

Corridas armamentistas tecnológicas se intensificam em torno de redes de carregamento e plantas de bateria. BYD e Raízen promovem pacotes de energia mais mobilidade agrupados amarrados a contratos de eletricidade renovável. ABB, Siemens e integradores locais competem para fornecer carregadores rápidos públicos de 400 kW antes que arquiteturas de 800 V escalem. Interoperabilidade de software e padrões de pagamento podem se tornar decisivos, ecoando batalhas de telecomunicações de décadas anteriores. Consolidação é, portanto, provável, com jogadores bem financiados comprando especialistas de nicho conforme o mercado de veículos elétricos da América do Sul amadurece.

Líderes da Indústria de Veículos Elétricos Automotivos de Alto Desempenho da América do Sul

-

BYD Co. Ltd.

-

BMW Group

-

Tesla Inc.

-

Porsche AG

-

Volkswagen AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: BYD anunciou uma mudança estratégica em seu cronograma operacional para sua instalação de manufatura no Brasil, agora projetada para estar totalmente operacional até o final de 2026. Este ajuste significa que o alvo ambicioso de produzir 150.000 veículos anualmente será adiado, refletindo uma recalibração dos objetivos de produção da empresa em resposta a vários desafios.

- Abril 2025: Renault e Geely oficialmente lançaram sua joint venture no Brasil, anunciando uma parceria empolgante que visa reformular o cenário automotivo na região. A colaboração facilitará a entrega de veículos através de uma extensa rede de 23 concessionárias cuidadosamente selecionadas, garantindo que clientes tenham acesso fácil a esta gama de produtos inovadora.

- Dezembro 2024: U Power e Ualabee formaram uma parceria estratégica para introduzir uma frota inovadora de veículos elétricos (VE) de troca de bateria. Seu objetivo ambicioso é lançar um total notável de 100.000 unidades de ride-hailing nos próximos três anos, revolucionando o transporte urbano e promovendo soluções de mobilidade sustentáveis.

Escopo do Relatório do Mercado de Veículos Elétricos Automotivos de Alto Desempenho da América do Sul

O mercado de veículos elétricos automotivos de alto desempenho da América do Sul cobre as últimas tendências e desenvolvimento tecnológico nos veículos elétricos automotivos de alto desempenho, demanda do tipo de tração, tipo de veículo, país, e participação de mercado dos principais fabricantes de veículos elétricos automotivos de alto desempenho através da América do Sul.

| Veículos Elétricos a Bateria (VEB) |

| Veículos Elétricos Híbridos Plug-in (PHEV) |

| Carros de Passeio |

| Veículos Comerciais/Utilitários Leves |

| Veículos Comerciais Médios e Pesados |

| Abaixo de 200 kW |

| 201 - 400 kW |

| Acima de 400 kW |

| Ferro-Fosfato de Lítio (LFP) |

| Níquel-Manganês-Cobalto (NMC) |

| Níquel-Cobalto-Alumínio (NCA) |

| Protótipo Avançado de Estado Sólido / Alto Silício |

| Menos de 50.000 |

| 50.001 - 75.000 |

| 75.001 - 100.000 |

| Mais de 100.000 |

| Brasil |

| Argentina |

| Chile |

| Peru |

| Colômbia |

| Uruguai |

| Resto da América do Sul |

| Por Tipo de Tração | Veículos Elétricos a Bateria (VEB) |

| Veículos Elétricos Híbridos Plug-in (PHEV) | |

| Por Tipo de Veículo | Carros de Passeio |

| Veículos Comerciais/Utilitários Leves | |

| Veículos Comerciais Médios e Pesados | |

| Por Potência de Pico | Abaixo de 200 kW |

| 201 - 400 kW | |

| Acima de 400 kW | |

| Por Química da Bateria | Ferro-Fosfato de Lítio (LFP) |

| Níquel-Manganês-Cobalto (NMC) | |

| Níquel-Cobalto-Alumínio (NCA) | |

| Protótipo Avançado de Estado Sólido / Alto Silício | |

| Por Faixa de Preço (USD) | Menos de 50.000 |

| 50.001 - 75.000 | |

| 75.001 - 100.000 | |

| Mais de 100.000 | |

| Por País | Brasil |

| Argentina | |

| Chile | |

| Peru | |

| Colômbia | |

| Uruguai | |

| Resto da América do Sul |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho do mercado de veículos elétricos da América do Sul hoje e quão grande será até 2030?

O mercado vale USD 1,26 bilhão em 2025 e está projetado para atingir USD 3,19 bilhões até 2030, refletindo um CAGR de 20,44%.

Qual país detém a maior participação e qual está crescendo mais rapidamente?

Brasil controla 65,61% das vendas regionais, enquanto Uruguai registra o maior crescimento previsto a um CAGR de 19,74% até 2030.

Qual é o fator mais importante impulsionando a adoção?

Rápida expansão de corredores públicos de carregamento rápido CC adiciona cerca de 3,2 pontos percentuais ao CAGR previsto ao melhorar a confiança de autonomia.

Por que híbridos plug-in dominam o mix de vendas de hoje?

Híbridos plug-in aproveitam a infraestrutura nacional de etanol do Brasil, dando aos motoristas abastecimento flexível e limitando ansiedade de autonomia enquanto carregadores se expandem.

Quais barreiras-chave ainda restringem a captação total de elétricos a bateria?

Altos preços de etiqueta versus carros flex-fuel, implantação lenta de carregadores ultra-rápidos de 800 V fora das capitais, e forte lobby do bio-etanol todos amortecem momentum VEB de curto prazo.

Página atualizada pela última vez em: