Tamanho e Participação do Mercado de Dispositivos Oftálmicos da África do Sul

Análise do Mercado de Dispositivos Oftálmicos da África do Sul pela Mordor Intelligence

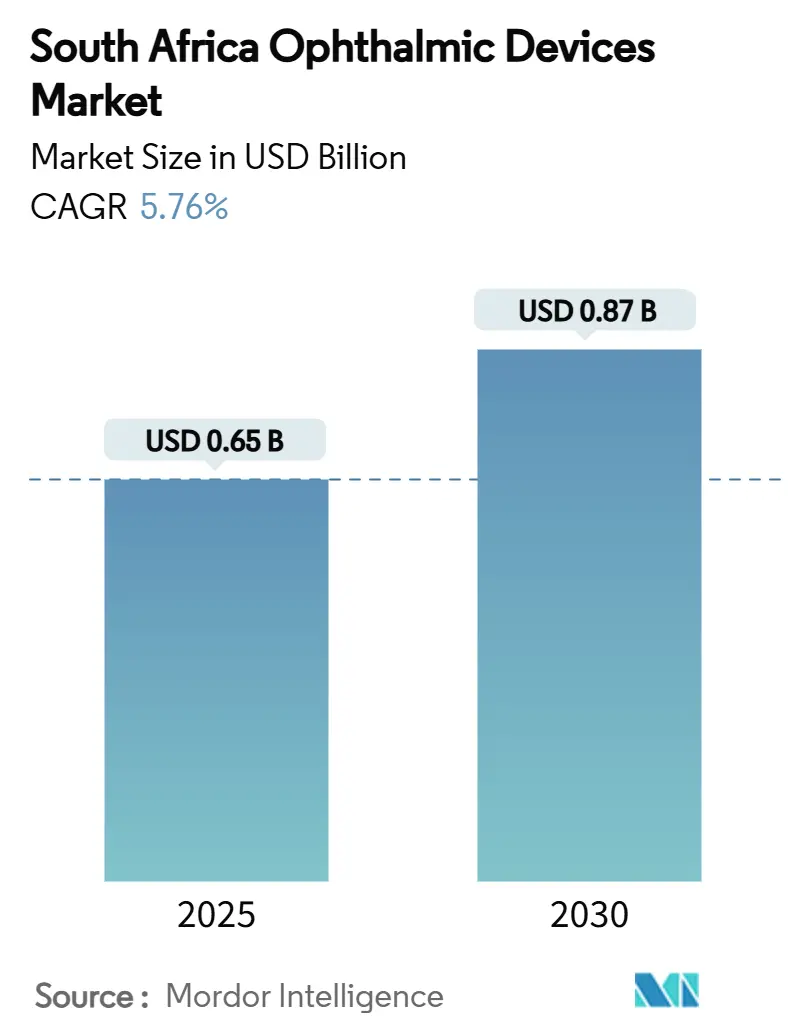

O tamanho do mercado de dispositivos oftálmicos da África do Sul situa-se em USD 0,65 bilhão em 2025 e está projetado para alcançar USD 0,87 bilhão até 2030, avançando a uma TCAC de 5,76% no período 2025-2030. A demanda está se expandindo à medida que o crescimento dos volumes de cirurgia de catarata, programas crescentes de rastreamento de retinopatia diabética e maior reembolso de planos médicos convergem com atualizações tecnológicas tanto em ambientes públicos quanto privados. Fabricantes multinacionais responderam estabelecendo centros de montagem local para compensar a volatilidade do rand, enquanto licitações do setor público especificam cada vez mais contratos de serviços de ciclo de vida completo que agrupam dispositivos com treinamento e manutenção. A adoção precoce de diagnósticos assistidos por IA em hospitais urbanos está demonstrando ganhos de fluxo de trabalho que, por sua vez, estimulam compras de sistemas de OCT e imagem de fundo de alta resolução. Simultaneamente, a proliferação de cadeias de varejo óptico em townships está ampliando o pool de entrada de pacientes que posteriormente fazem a transição para cuidados cirúrgicos.

Principais Conclusões do Relatório

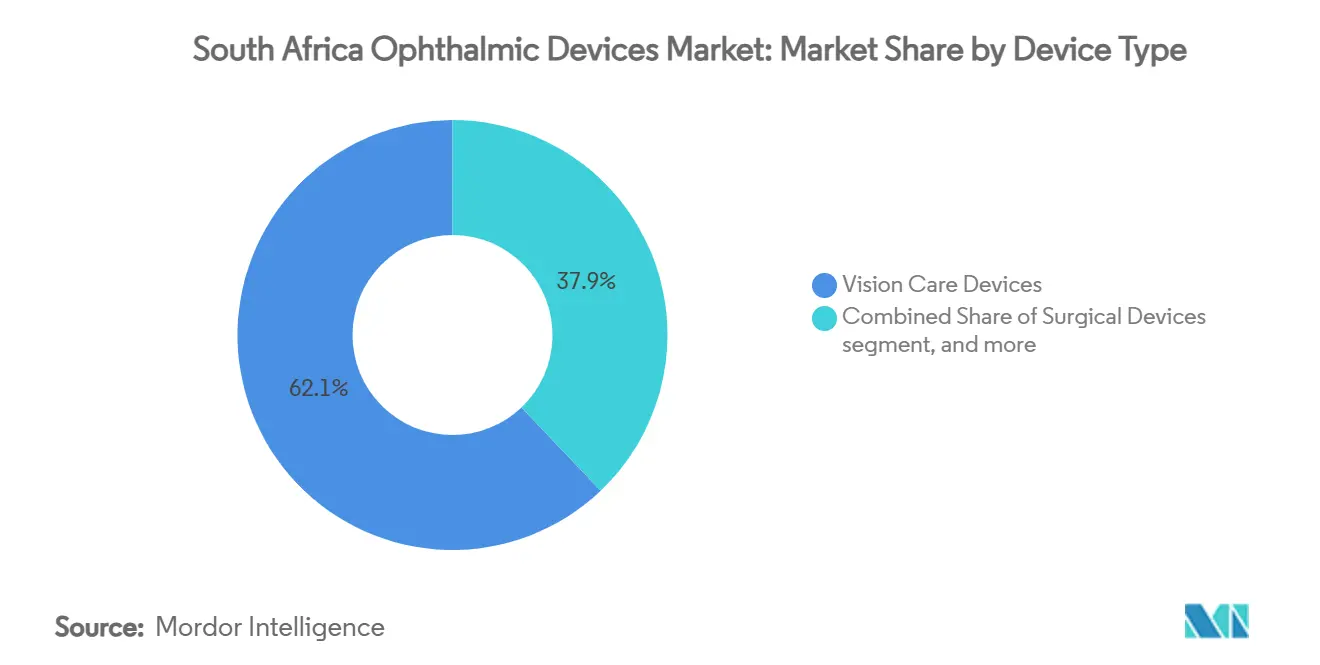

- Por tipo de dispositivo, produtos de cuidados da visão detiveram 62,11% da participação do mercado de dispositivos oftálmicos da África do Sul em 2024, enquanto dispositivos de diagnóstico e monitoramento estão previstos para expandir a uma TCAC de 7,87% até 2030.

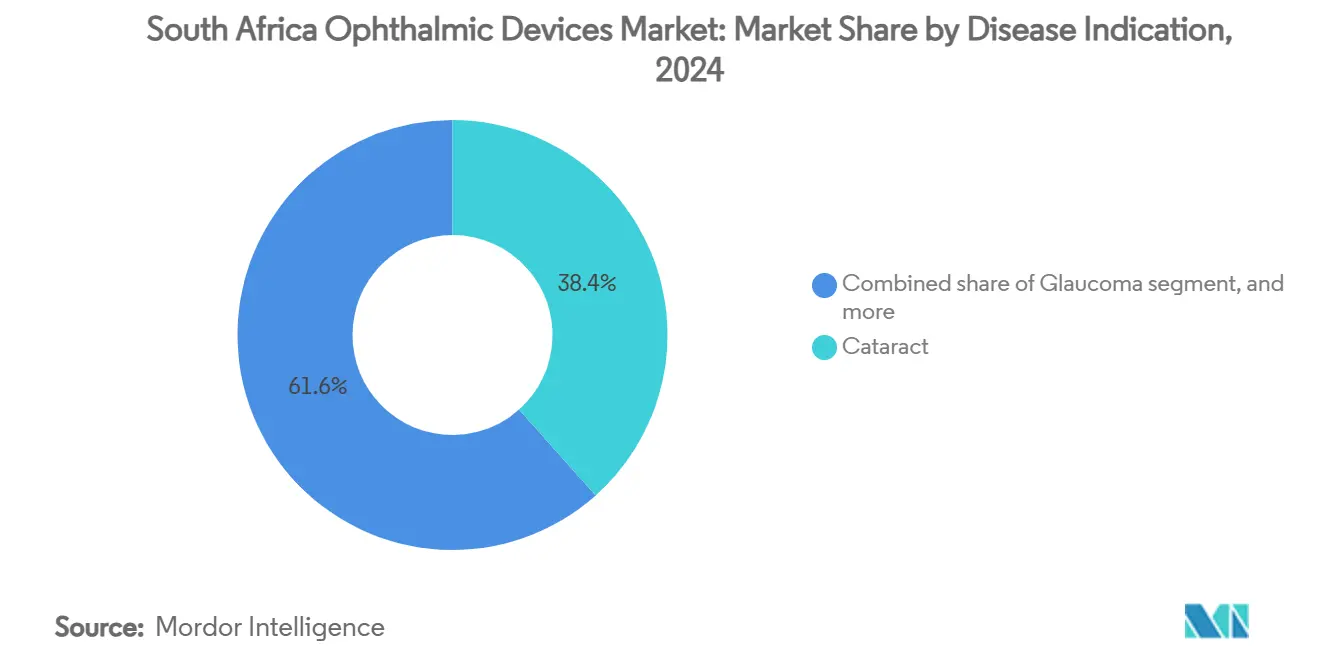

- Por indicação de doença, produtos para catarata dominaram com 38,41% de participação do tamanho do mercado de dispositivos oftálmicos da África do Sul em 2024; dispositivos para retinopatia diabética estão posicionados para crescer a uma TCAC de 7,05% até 2030.

- Por usuário final, hospitais representaram 42,71% da participação de receita do mercado de dispositivos oftálmicos da África do Sul em 2024; centros de cirurgia ambulatorial (CSAs) registram a maior TCAC projetada de 6,91% no período 2025-2030.

Tendências e Insights do Mercado de Dispositivos Oftálmicos da África do Sul

Análise do Impacto dos Impulsionadores

| Impulsionador | % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidência crescente de retinopatia diabética em meio à crescente prevalência de diabetes da África do Sul | +0,40 | Limpopo e principais províncias urbanas | Longo prazo (≥ 4 anos) |

| Programa Governamental Visão 2030 de Saúde Ocular impulsiona volume cirúrgico no setor público | +0,30 | Hospitais públicos nacionais | Médio prazo (2-4 anos) |

| Rápida adoção de lasers de catarata femto e SMILE em hospitais privados | +0,35 | Gauteng e Cabo Ocidental | Curto prazo (≤ 2 anos) |

| Expansão da cobertura de planos médicos para lentes intraoculares e diagnósticos premium | +0,25 | Principais centros urbanos | Médio prazo (2-4 anos) |

| Crescimento de cadeias de varejo de cuidados da visão em townships urbanos aumentando demanda por dispositivos | +0,15 | Townships de Joanesburgo, Cidade do Cabo, Durban | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Prevalência Crescente de Retinopatia Diabética

A prevalência de 35,3% de retinopatia diabética entre pacientes diabéticos em Limpopo está impulsionando pedidos sem precedentes de scanners OCT de alta resolução e câmeras de fundo midriáticas, com demanda total prevista para aumentar 40% até 2027. Hospitais estão cada vez mais adotando modelos de teleoftalmologia nos quais técnicos capturam imagens retinianas em clínicas rurais e oftalmologistas as interpretam remotamente, reduzindo atrasos de encaminhamento em até 60%. Fornecedores de equipamentos agora estruturam contratos como assinaturas baseadas em serviços que distribuem custos ao longo de cotas de rastreamento plurianuais, reduzindo desembolsos de capital inicial. A flexibilidade de aquisição resultante está acelerando a adoção entre departamentos de saúde provinciais que anteriormente atrasaram compras devido a restrições de ciclo orçamentário. Fornecedores que integram algoritmos de classificação de IA em plataformas de imagem relatam tempos de leitura 25% mais rápidos, liberando oftalmologistas escassos para funções cirúrgicas.

Programa Governamental Visão 2030 de Saúde Ocular

O Programa Visão 2030 de Saúde Ocular visa um aumento de 30% na cobertura efetiva de cirurgia de catarata (CECC) e já elevou os volumes de catarata de hospitais públicos em 15% ano a ano em 2024[1]Organização Mundial da Saúde, "Relatório Mundial sobre Visão," who.int. Documentos de licitação cada vez mais agrupam máquinas de faco, microscópios e consumíveis com módulos de treinamento de cirurgiões, garantindo utilização contínua de dispositivos após a instalação. Fabricantes que oferecem kits cirúrgicos modulares adequados para salas de cirurgia de hospitais distritais estão vencendo licitações em Limpopo e Cabo Oriental, onde menos de 47% das instalações anteriormente tinham infraestrutura adequada de cuidados oculares. À medida que o programa se expande, fornecedores antecipam pipelines de entrega plurianuais para lentes intraoculares, peças de mão de facoemulsificação e lâmpadas de fenda de baixo custo que podem suportar energia intermitente.

Rápida Adoção de Lasers de Catarata Femto e SMILE

Hospitais privados em Gauteng e Cabo Ocidental instalaram 35% mais plataformas de laser de femtossegundo em 2024, impulsionando o segmento em direção ao crescimento de dois dígitos[2]Sociedade Europeia de Catarata e Cirurgiões Refrativos, "Tendências de Adoção em FLACS," escrs.org. Financiamento por procedimento está se mostrando fundamental para clínicas independentes que anteriormente não podiam justificar compras de capital de USD 1 milhão. A demanda de pacientes é sustentada por energia cirúrgica reduzida e recuperação visual mais rápida, levando seguradoras a classificar FLACS como uma atualização reembolsável ao invés de um procedimento puramente eletivo. Clínicas que comercializam pacotes combinados de catarata femto e SMILE refrativo relatam taxas de conversão 18% maiores entre pacientes míopes de 25-40 anos, ampliando o funil cirúrgico para lentes intraoculares premium.

Expansão da Cobertura de Planos Médicos

Benefícios de cuidados oculares representaram 3,1% do total de pagamentos de planos em 2024, e novos produtos de cobertura complementar de 2025 agora reembolsam LIOs multifocais premium até ZAR 213.000 por ano. Planos fechados, que gastam mais por beneficiário do que planos abertos, negociam descontos baseados em volume que encurtam períodos de retorno em dispositivos de diagnóstico para hospitais da rede. Fabricantes de dispositivos agora adaptam linhas de produtos segmentadas-econômica, padrão e premium-para corresponder à estrutura de benefícios escalonados. À medida que copagamentos para oftalmologia ficam abaixo dos serviços de optometria, mais pacientes contornam óculos de rotina e optam por correção cirúrgica definitiva, expandindo a base total endereçável para plataformas cirúrgicas e consumíveis.

Análise do Impacto das Restrições

| Análise do Impacto das Restrições | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Densidade limitada de oftalmologistas fora de Gauteng e Cabo Ocidental restringe adoção de dispositivos | −0,80 | Províncias rurais | Longo prazo (≥ 4 anos) |

| Altas taxas de importação e volatilidade do rand inflacionando custos de equipamentos de capital | −0,70 | Nacional | Curto prazo (≤ 2 anos) |

| Aprovações atrasadas de reembolso para novas tecnologias oftálmicas pelo Conselho de Planos Médicos | −0,50 | Provedores do setor privado | Médio prazo (2-4 anos) |

| Lentes falsificadas de baixo custo em mercados informais prejudicando vendas de marcas premium | −0,20 | Mercados urbanos informais | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Densidade Limitada de Oftalmologistas Fora de Gauteng e Cabo Ocidental

Mais de 90% dos optometristas atendem menos de 16% da população, e 85% dos oftalmologistas praticam no setor privado, deixando vastos distritos rurais sem cobertura especializada[3]Departamento de Saúde, "Marco de Implementação Visão 2030 de Saúde Ocular," health.gov.za. Este desequilíbrio diminui o potencial de penetração de dispositivos em até 80% em províncias como Cabo Setentrional e Noroeste. Para preencher a lacuna, fabricantes estão desenvolvendo autorrefratores automatizados e câmeras de lâmpada de fenda simplificadas que enfermeiros podem operar após cursos curtos, ainda assim a adoção permanece restrita pela capacidade limitada de manutenção. O modelo hub-and-spoke de teleoftalmologia alivia gargalos de fluxo de trabalho mas depende de banda larga confiável, que alcança apenas 42% das clínicas rurais. Consequentemente, fornecedores devem agrupar kits de energia solar e diagnósticos remotos para manter dispositivos operacionais.

Altas Taxas de Importação e Volatilidade do Rand

Mais de 70% dos dispositivos oftálmicos são importados, e as oscilações do rand ampliaram cotações de preços em até 15% dentro de um único ciclo de licitação. Práticas menores adiam atualizações quando picos de taxa de câmbio elevam pagamentos de empréstimos, prolongando ciclos de substituição. Multinacionais como a Alcon responderam montando pacotes de lentes intraoculares localmente, reduzindo custos de entrega em 12% e amortecendo orçamentos do setor público. O fornecimento regional de componentes também está ganhando tração; um fabricante líder de microscópios espera transferir 30% de suas peças metálicas de precisão para um fornecedor de Durban até 2027. Esses movimentos de localização gradualmente amortecem a volatilidade de preços mas requerem acordos de transferência de tecnologia e aprovações regulatórias que prolongam o tempo de lançamento no mercado para novos modelos.

Análise de Segmento

Por Tipo de Dispositivo: Cuidados da Visão Lideram, Diagnósticos Aceleram

A categoria de cuidados da visão gerou 62,11% do mercado de dispositivos oftálmicos da África do Sul em 2024, refletindo a alta carga de erros refrativos não corrigidos do país e o papel dos óculos como o ponto de entrada mais acessível à saúde ocular. A expansão constante de cadeias de varejo em townships está ampliando o alcance ao consumidor, enquanto plataformas online de substituição de lentes elevam a frequência de recompra. Lentes de contato diárias premium agora representam 17% do faturamento do varejo, sinalizando um ciclo de atualização que impulsiona margens unitárias.

O segmento de diagnóstico e monitoramento, previsto para crescer a 7,87% até 2030, é o contribuidor de crescimento mais rápido para o mercado de dispositivos oftálmicos da África do Sul. Scanners OCT já representam mais de 24% das vendas de diagnóstico, impulsionados por mandatos de rastreamento de retinopatia diabética. Fornecedores cada vez mais agrupam software de detecção de IA que classifica patologia com 97,3% de precisão, permitindo que não-oftalmologistas façam triagem de casos rapidamente. Ao longo da janela de previsão, um modelo de aquisição do setor público mais conectado forçará fornecedores a garantir compatibilidade com trocas nacionais de informações de saúde, consolidando software como critério decisivo de licitação.

Dispositivos cirúrgicos compreendem uma fatia menor mas em rápida evolução do mercado de dispositivos oftálmicos da África do Sul. Plataformas de laser femto, implantes MIGS e pontas de faco portáteis coletivamente ancoram um nicho de alto valor alimentado por metas de catarata da Visão 2030 e demanda do setor privado por opções premium de correção visual. O Sistema Cirúrgico OMNI, por exemplo, oferece canaloplastia combinada e trabeculotomia em um único dispositivo, reduzindo dependência de medicação pós-operatória e encurtando estadias nacionais de hospitalização. Fabricantes de dispositivos que fornecem soluções tanto convencionais quanto micro-invasivas ocupam uma posição estratégica à medida que cirurgiões fazem a transição para técnicas de próxima geração.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indicação de Doença: Dominância da Catarata, Impulso da Retinopatia Diabética

Produtos para catarata comandaram 38,41% da participação do mercado de dispositivos oftálmicos da África do Sul em 2024, impulsionados por protocolos cirúrgicos robustos e crescente ênfase governamental em eliminar atrasos. Volumes de licitação do setor público aumentaram após o aumento de 15% nas cirurgias de catarata em 2024, levando fabricantes de sondas de faco a escalar centros regionais de estoque para prevenir falta de estoque.

Dispositivos direcionados à retinopatia diabética registram a expansão de previsão mais rápida a uma TCAC de 7,05%, impulsionados pela pressão epidemiológica do aumento da prevalência de diabetes e o compromisso nacional com rastreamento retiniano habilitado por tele. Câmeras de fundo projetadas para operação com bateria agora penetram clínicas móveis que atendem comunidades mineradoras, enquanto classificadores de IA hospedados na nuvem reduzem o tempo de resposta de relatórios para menos de 24 horas.

O segmento de dispositivos para glaucoma, incluindo implantes MIGS e stents de liberação prolongada de medicamentos, mantém escala significativa porque o manejo crônico da pressão intraocular demanda acompanhamento vitalício. Novos designs de micro-shunt que se integram com sistemas eletrônicos de registros de saúde ilustram como hardware cirúrgico e captura de dados estão convergindo em uma proposta holística de gestão de doenças. Adoção mais ampla depende de treinamento; workshops liderados por cirurgiões de glaucoma visitantes de Gauteng dobraram volumes processuais MIGS no Cabo Oriental desde 2023.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Hospitais Continuam a Liderar, CSAs Ganham Velocidade

Hospitais representaram 42,71% da receita do mercado de dispositivos oftálmicos da África do Sul em 2024, graças a portfólios de serviços abrangentes e cadeias de encaminhamento estabelecidas who.int. Instalações públicas, energizadas pelo financiamento da Visão 2030, estão renovando microscópios e lâmpadas de fenda envelhecidos após mais de uma década de manutenção adiada. Hospitais privados se diferenciam em tecnologia premium, anunciando visualização 3-D heads-up baseada em Zeiss e suítes de catarata habilitadas por LenSx para atrair pacientes segurados.

Centros de cirurgia ambulatorial, projetados para crescer a uma TCAC de 6,91%, oferecem custos gerais menores e throughput rápido de casos, tornando-os parceiros atraentes para fornecedores de laser femto pay-per-click. Além disso, várias cooperativas de oftalmologistas converteram espaços de varejo vagos em postos prontos para procedimentos que realizam até 25 casos de catarata diariamente. Este modelo reduz taxas de instalação em até 30% abaixo das tarifas hospitalares, permitindo que planos autorizem cirurgias que de outra forma excederiam limites de benefícios.

Clínicas oftálmicas especializadas em nós urbanos permanecem campos de teste de inovação, frequentemente pilotando plataformas de ceratometria habilitadas por IA e LASIK guiado por frente de onda antes de difusão mais ampla. Seu alcance ativo de mídias sociais constrói consciência do consumidor que finalmente alimenta pipelines tanto de CSAs quanto de hospitais, reforçando o loop de cuidados integrados que planejadores públicos visualizam para a saúde ocular nacional.

Análise Geográfica

As províncias de Gauteng e Cabo Ocidental contribuíram com aproximadamente 65% da receita do mercado de dispositivos oftálmicos da África do Sul em 2024, uma participação desproporcional em relação ao seu peso populacional de 30%. Esta concentração reflete rendas disponíveis mais altas, penetração densa de planos médicos e o agrupamento de mais de 70% dos oftalmologistas ativos em Joanesburgo, Pretória e Cidade do Cabo. Fornecedores de dispositivos frequentemente pilotam novas tecnologias nestes centros antes de escalar para cidades secundárias porque estatísticas comprovadas de utilização simplificam negociações de reembolso.

KwaZulu-Natal e Cabo Oriental estão emergindo como pontos focais à medida que departamentos de saúde provinciais direcionam fundos da Visão 2030 para distritos negligenciados. Adultos do Cabo Oriental com idade de 35+ exibem prevalência de deficiência visual de 51% e cegueira de 6,6%, principalmente de erro refrativo não corrigido (38%) e catarata (20%). Caravanas de cirurgia móvel direcionadas, equipadas com máquinas de faco compactas e microscópios carregados a energia solar, agora hospedam campos de extensão semanais que coletivamente realizam 1.200 extrações de catarata por trimestre-desbloqueando demanda incremental de consumíveis.

As províncias de Limpopo, Cabo Setentrional e Noroeste ilustram o potencial de fechamento de lacunas-e desafios-do investimento público. Menos de 47% das instalações de Limpopo possuíam recursos adequados de cuidados oculares no final de 2024, levando a um esforço de aquisição de equipamentos que prioriza lâmpadas de fenda robustas, autorrefratores e kits de rastreamento de visão pediátrica. No entanto, obstáculos da cadeia de suprimentos-longas distâncias rodoviárias, capacidade limitada de cadeia fria para certos sensores de imagem e eletricidade intermitente-requerem que fornecedores redesenhem embalagem e incluam soluções de energia off-grid. Fabricantes que abordam essas realidades logísticas estão ganhando vantagem de primeiro movimento à medida que licitações provinciais cada vez mais pesam suporte de ciclo de vida sobre preço de etiqueta.

Townships urbanos adjacentes a Joanesburgo, Cidade do Cabo e Durban representam o segmento de varejo de cuidados da visão de crescimento mais rápido. Cadeias que misturam optometria, diagnósticos oftálmicos básicos e financiamento de microempréstimos permitem que usuários de óculos pela primeira vez atualizem para lentes de contato dentro de um único ciclo de crédito. Esses pontos de venda também alimentam pipelines de encaminhamento para CSAs próximos para consultas de correção de visão a laser, sutilmente deslocando volumes cirúrgicos para longe de grandes hospitais. Lançamentos de teleoftalmologia estão igualando ainda mais o acesso especializado: clínicas de township equipadas com câmeras de fundo conectadas à nuvem agora encaminham imagens para hospitais acadêmicos, reduzindo viagens desnecessárias e concentrando encaminhamentos cirúrgicos em casos que realmente precisam de cuidados terciários.

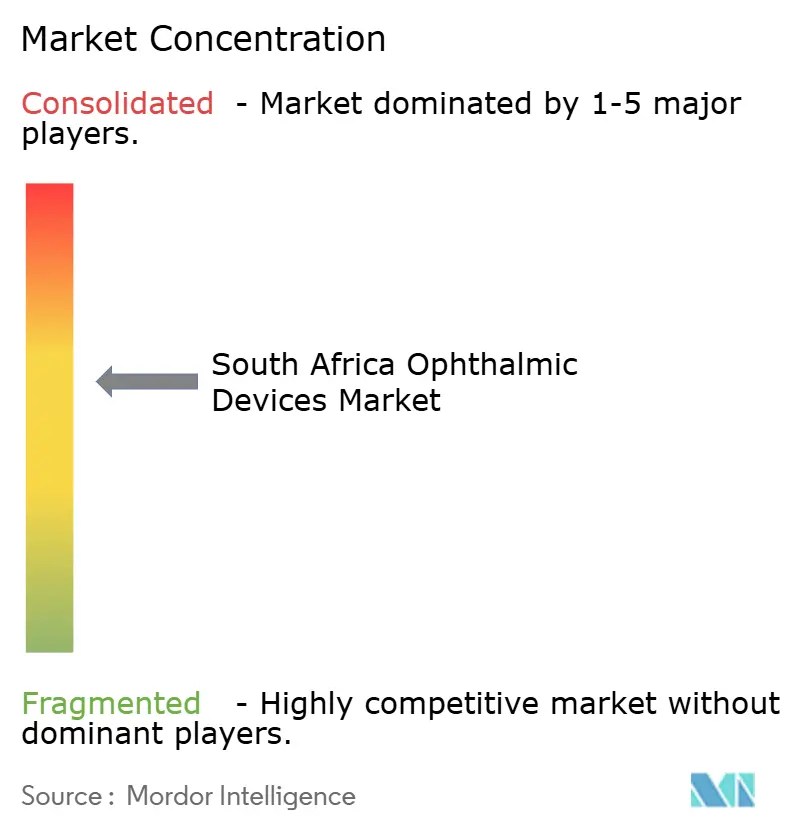

Cenário Competitivo

O mercado de dispositivos oftálmicos da África do Sul permanece moderadamente fragmentado, ainda assim o nível premium mostra concentração crescente em torno de um punhado de players globais. Alcon, Johnson & Johnson Vision Care e Carl Zeiss Meditec juntas controlaram 47% da receita de lentes intraoculares premium em 2024, uma liderança que reforçam através de programas de educação de cirurgiões e pacotes de serviços multimodais. Subsidiárias locais investem em equipes de suporte técnico que fornecem equipamentos de empréstimo no mesmo dia durante reparos, um diferencial crítico em centros de catarata de alto volume onde tempo de inatividade corrói lucratividade.

Desafiantes regionais focam em dispositivos de diagnóstico otimizados para custos e consumíveis genéricos. Um fabricante baseado em Durban recentemente introduziu uma ponta de faco de uso único com preço 22% abaixo de equivalentes importados, capturando participação em segmentos de pagamento à vista. Embora lentes falsificadas circulem em mercados informais, seu impacto inclina-se para óculos de baixa renda ao invés de categorias cirúrgicas; não obstante, marcas premium aplicam autenticação de holograma e verificação de código QR para preservar confiança do consumidor.

Parcerias estratégicas estão proliferando à medida que fabricantes buscam tração de reembolso. Um fornecedor líder de OCT garantiu um acordo-quadro com um plano médico fechado cobrindo 280.000 vidas para instalar dispositivos em 14 hospitais da rede, financiado através de uma taxa por tela pagável de economias em complicações de retinopatia em estágio avançado. Simultaneamente, alianças de análise de dados posicionam fabricantes de dispositivos como colaboradores de saúde populacional: Zeiss integra conjuntos de dados de imagem anonimizados com um laboratório acadêmico de IA em Pretória para refinar algoritmos de progressão de glaucoma, fortalecendo sua reivindicação em licitações futuras que enfatizam capacidades de ciência de dados.

Apesar da volatilidade do rand, multinacionais veem a produção localizada como uma proteção; a linha de montagem da Alcon para LIOs Clareon na Cidade do Cabo reduziu tempos de entrega para duas semanas e cortou custos de entrega em 12%, levando Johnson & Johnson a sondar Bloemfontein para uma potencial planta de embalagem blister de lentes de contato. Tais movimentos sinalizam uma mudança estratégica da dependência pura de importação para cadeias de suprimento híbridas que amortecem oscilações cambiais enquanto apoiam ambições regionais de exportação para Botsuana, Namíbia e Zimbábue.

Líderes da Indústria de Dispositivos Oftálmicos da África do Sul

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care Inc.

-

Bausch + Lomb (Bausch Health)

-

Hoya Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: Oculate tornou-se distribuidor exclusivo para Sterimedix na África do Sul, ampliando o acesso de cirurgiões a cânulas e peças de mão oftálmicas de uso único.

- Abril 2025: Alcon iniciou montagem local de pacotes de LIO Clareon monofocais e tóricas em sua instalação na Cidade do Cabo, reduzindo tempos de entrega para licitações da Visão 2030.

- Fevereiro 2025: Zeiss Meditec e a Universidade de Pretória lançaram uma iniciativa de IA de progressão de glaucoma usando conjuntos de dados OCT nacionais anonimizados.

- Dezembro 2024: Johnson & Johnson Vision Care assinou um acordo-quadro com Mediclinic Southern Africa para implantar LIOs multifocais TECNIS Synergy em 22 hospitais.

Escopo do Relatório do Mercado de Dispositivos Oftálmicos da África do Sul

Conforme o escopo do relatório, oftalmologia é um ramo da ciência médica que lida com estrutura, função e várias doenças relacionadas ao olho. Dispositivos oftálmicos são equipamentos médicos projetados para fins de diagnóstico, cirúrgicos e de correção da visão. O Mercado de Dispositivos Oftálmicos da África do Sul é segmentado por Dispositivos (Dispositivos Cirúrgicos e Dispositivos de Diagnóstico e Monitoramento). O relatório oferece o valor (em USD milhões) para os segmentos acima.

| Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | |

| Autorrefratores e Ceratômetros | |

| Sistemas de Topografia Corneana | |

| Sistemas de Imagem por Ultrassom | |

| Perímetros e Tonômetros | |

| Outros Dispositivos de Diagnóstico e Monitoramento | |

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata |

| Dispositivos Cirúrgicos Vitreorretinais | |

| Dispositivos Cirúrgicos Refrativos | |

| Dispositivos Cirúrgicos de Glaucoma | |

| Outros Dispositivos Cirúrgicos | |

| Dispositivos de Cuidados da Visão | Armações e Lentes de Óculos |

| Lentes de Contato |

| Catarata |

| Glaucoma |

| Retinopatia Diabética |

| Outras Indicações de Doença |

| Hospitais |

| Clínicas Especializadas em Oftalmologia |

| Centros de Cirurgia Ambulatorial (CSAs) |

| Outros Usuários Finais |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | ||

| Autorrefratores e Ceratômetros | ||

| Sistemas de Topografia Corneana | ||

| Sistemas de Imagem por Ultrassom | ||

| Perímetros e Tonômetros | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | ||

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | |

| Dispositivos Cirúrgicos Vitreorretinais | ||

| Dispositivos Cirúrgicos Refrativos | ||

| Dispositivos Cirúrgicos de Glaucoma | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Cuidados da Visão | Armações e Lentes de Óculos | |

| Lentes de Contato | ||

| Por Indicação de Doença | Catarata | |

| Glaucoma | ||

| Retinopatia Diabética | ||

| Outras Indicações de Doença | ||

| Por Usuário Final | Hospitais | |

| Clínicas Especializadas em Oftalmologia | ||

| Centros de Cirurgia Ambulatorial (CSAs) | ||

| Outros Usuários Finais | ||

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos oftálmicos da África do Sul?

O mercado está avaliado em USD 0,65 bilhão em 2025 e espera-se que alcance USD 0,87 bilhão até 2030.

Qual segmento está crescendo mais rápido no mercado de dispositivos oftálmicos da África do Sul?

Dispositivos de diagnóstico e monitoramento estão crescendo mais rápido, com uma TCAC projetada de 7,87% no período 2025-2030.

Como o Programa Visão 2030 de Saúde Ocular está influenciando a demanda por dispositivos?

O programa visa um aumento de 30% na cobertura efetiva de cirurgia de catarata, impulsionando maior aquisição de dispositivos cirúrgicos e lentes intraoculares.

Por que os centros de cirurgia ambulatorial estão ganhando momentum?

CSAs oferecem procedimentos eficientes em custo e alto volume e estão projetados para crescer a uma TCAC de 6,9%, apoiados por financiamento pay-per-procedure para plataformas de laser femto.

Quais desafios limitam a adoção mais ampla de dispositivos oftálmicos na África do Sul rural?

Restrições principais incluem uma cobertura especializada 80% menor em áreas rurais e volatilidade de preços de taxas de importação e flutuações cambiais.

Página atualizada pela última vez em: