Tamanho e Participação do Mercado de Embalagens de Cerveja

Análise do Mercado de Embalagens de Cerveja pela Mordor Intelligence

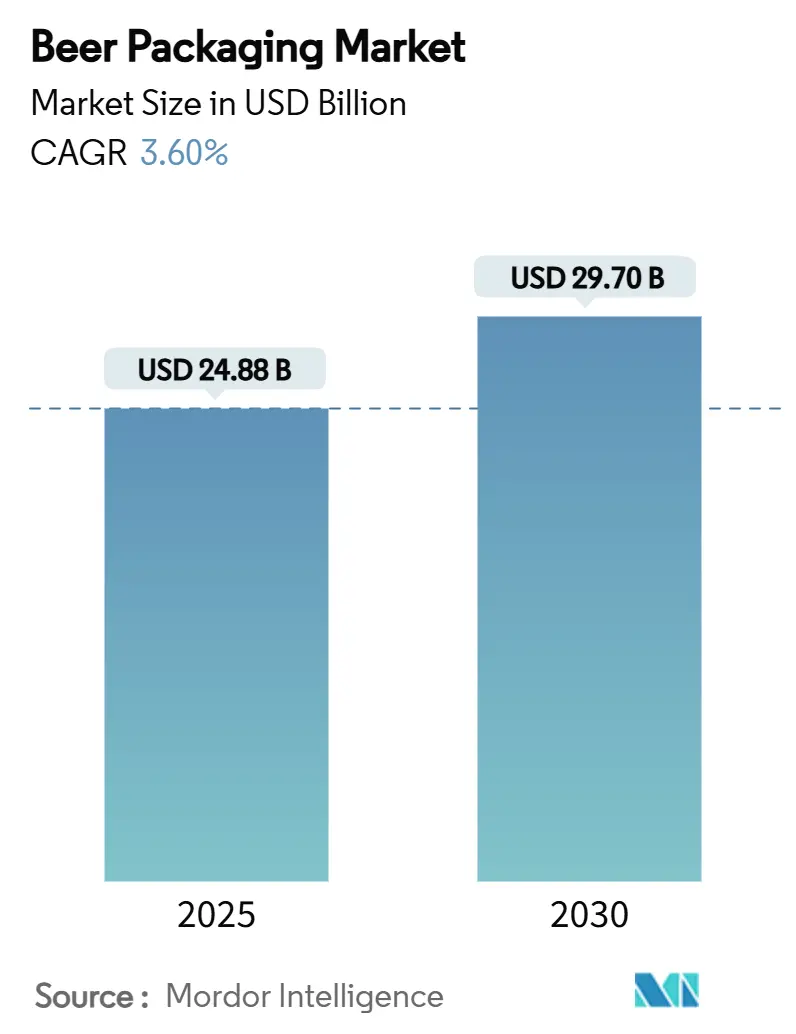

O tamanho do mercado de embalagens de cerveja situa-se em USD 24,88 bilhões em 2025 e deverá atingir USD 29,70 bilhões em 2030, avançando a uma TCAC de 3,60% durante o período de previsão. Este crescimento reflete a crescente demanda por materiais sustentáveis, a aceleração de formatos premium e mudanças contínuas nos canais de consumo. A participação do alumínio continua a expandir-se à medida que a reciclabilidade e eficiência logística atraem cervejeiras grandes e pequenas, enquanto o PET ganha tração onde a garantia de qualidade da cadeia de frio está melhorando. O vidro mantém uma liderança clara em volume, mas agora enfrenta pressões de custo da produção intensiva em energia e cargas de frete mais pesadas. As oportunidades regionais concentram-se na Ásia-Pacífico, onde a urbanização eleva as vendas de cerveja embalada, e na América do Norte, onde as cervejarias artesanais procuram formatos diferenciados e ecológicos que correspondam à dinâmica das prateleiras de varejo. Os investimentos do lado da oferta pelos principais fabricantes de latas, produtores de vidro e especialistas em embalagens flexíveis destacam um pivô da indústria em direção a tecnologias de alta velocidade e baixo desperdício que reduzem entradas de material e impulsionam a agilidade da marca.

Principais Conclusões do Relatório

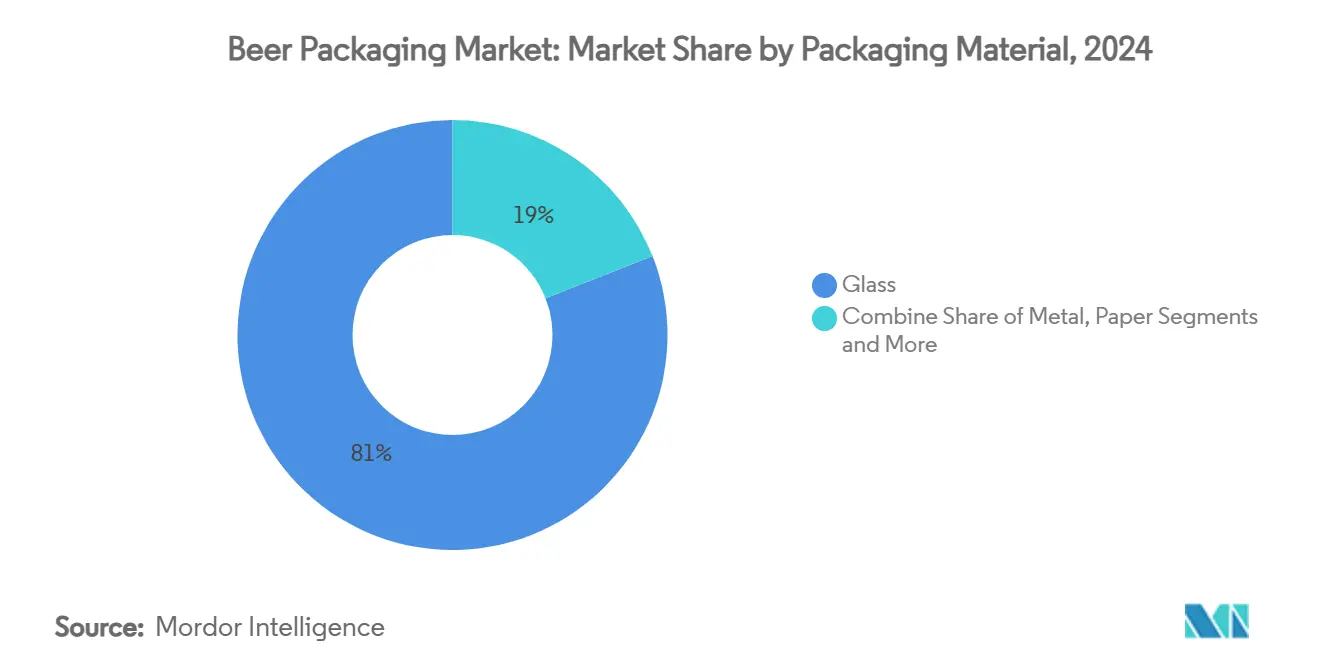

- Por material de embalagem, o vidro comandou 80,98% da participação do mercado de embalagens de cerveja em 2024, enquanto o PET está projetado para expandir a uma TCAC de 5,81% até 2030.

- Por tipo de embalagem, as garrafas lideraram com 75,32% da participação em 2024; as latas são as de crescimento mais rápido com TCAC de 6,75% até 2030.

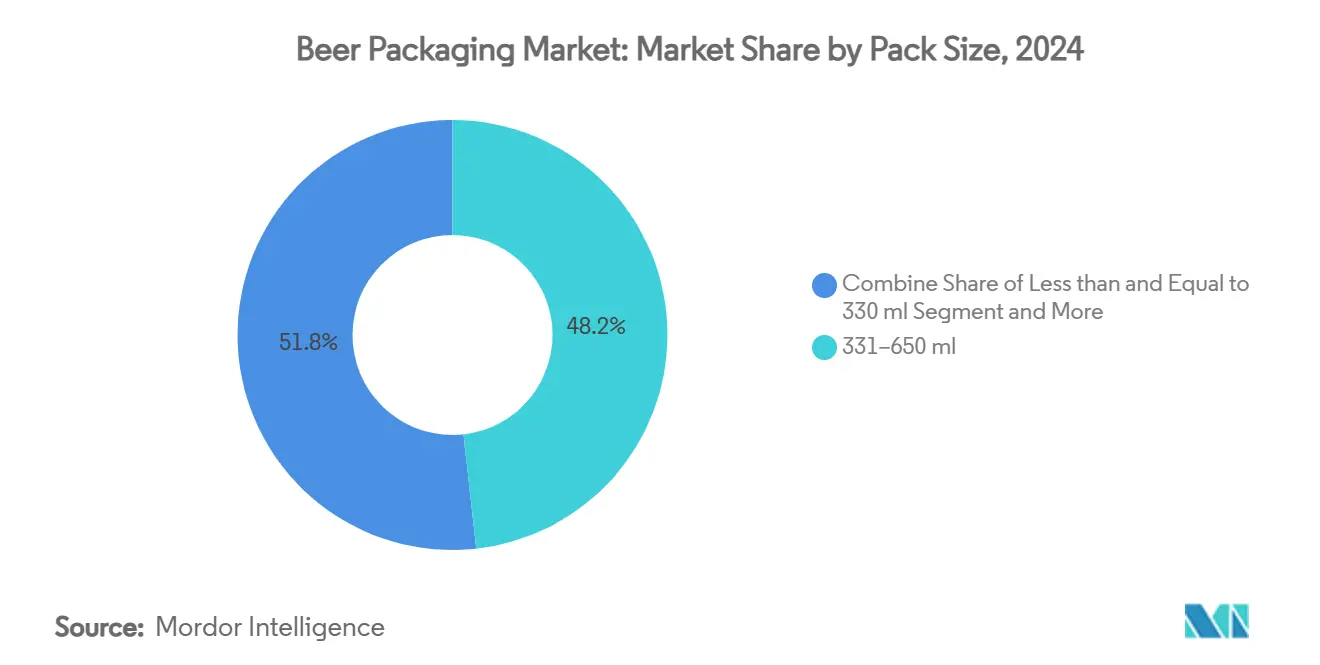

- Por tamanho da embalagem, a faixa de 331-650 ml representou 48,24% do tamanho do mercado de embalagens de cerveja em 2024, enquanto os formatos acima de 650 ml estão previstos para crescer a uma TCAC de 5,12%.

- Por canal de distribuição, as vendas diretas capturaram 56,78% da participação em 2024, mas os canais indiretos estão avançando a uma TCAC de 4,53%.

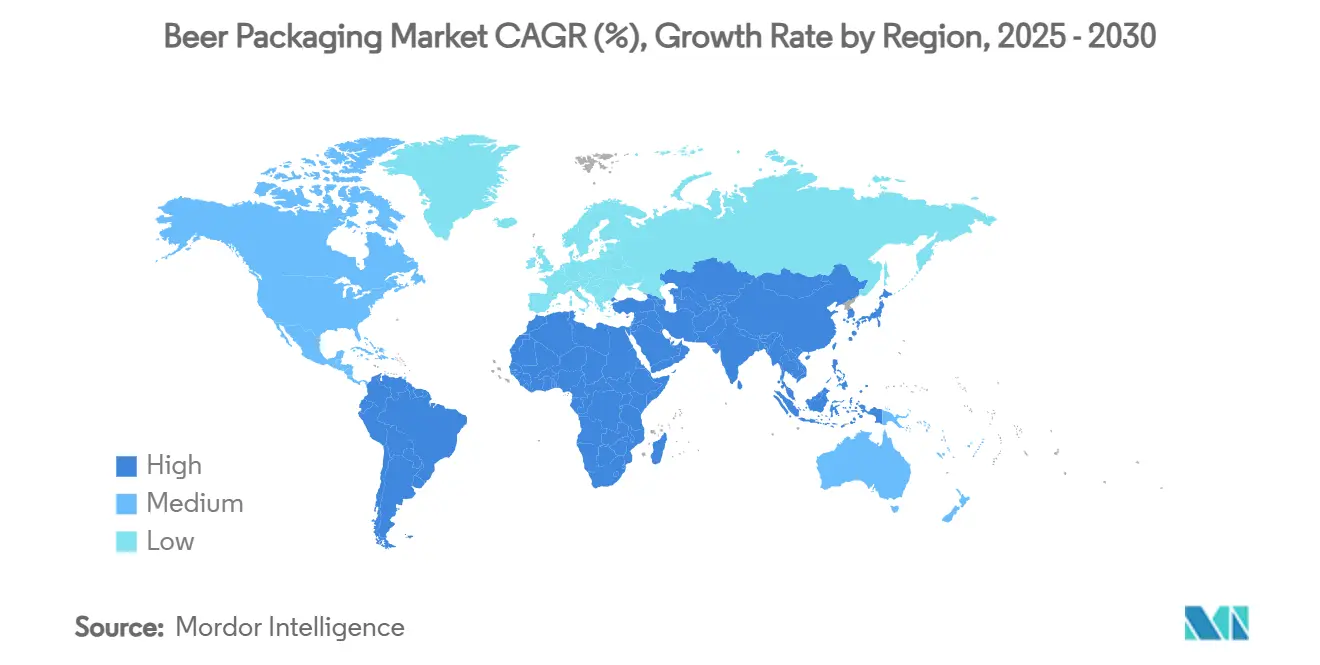

- Por geografia, a Ásia-Pacífico deteve 38,43% da participação em 2024; a América do Norte apresenta a TCAC mais forte de 6,43% até 2030.

Tendências e Insights do Mercado Global de Embalagens de Cerveja

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de cervejarias artesanais impulsionando designs de latas de curta tiragem na América do Norte | +0.8% | América do Norte, expansão para Europa | Prazo médio (2-4 anos) |

| Crescente adoção de garrafas de vidro retornáveis leves apoiadas por esquemas de depósito-retorno da UE | +0.6% | Europa, notavelmente Alemanha e França | Prazo longo (≥ 4 anos) |

| Rápida expansão da cadeia de frio permitindo penetração de PET na cerveja asiática | +0.5% | Ásia-Pacífico, foco no Sudeste Asiático | Prazo médio (2-4 anos) |

| Premiumização da marca alimentando garrafas especiais em relevo entre cervejarias alemãs | +0.4% | Europa, segmentos premium | Prazo longo (≥ 4 anos) |

| Cortes de tarifas de alumínio desencadeando conversões para latas na América do Sul | +0.3% | América do Sul, Brasil e Argentina | Prazo curto (≤ 2 anos) |

| Multipacks de e-commerce acelerando demanda por embalagens secundárias de papelão ondulado no Reino Unido | +0.2% | Global, adoção precoce no Reino Unido e América do Norte | Prazo médio (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento de Cervejarias Artesanais Impulsionando Designs de Latas de Curta Tiragem na América do Norte

O crescimento das cervejarias artesanais remodela a economia das embalagens, pois a impressão digital como a Dynamark Advanced Pro da Ball permite múltiplos gráficos em um palete, eliminando barreiras históricas de pedido mínimo. [1]Ball Corporation, "Ball Introduces New Era of its Dynamark Printing Technology in EMEA," ball.comLinhas flexíveis de latas ajudam cervejeiros a gerenciar estoque, pilotar novos SKUs e executar lançamentos sazonais sem compras excessivas de garrafas de vidro. Embora os prêmios de impressão digital se aproximem de 300% sobre offset, o custo é compensado por taxas mais rápidas de venda e apelo mais forte nas prateleiras em mais de 9.000 cervejarias na região.

Crescente Adoção de Garrafas de Vidro Retornáveis Leves Apoiadas por Esquemas de Depósito-Retorno da UE

Sistemas de depósito obrigatórios alcançam taxas de retorno de 98% na Alemanha, promovendo inovações como a garrafa temperada Echovai da Vetropack, que é 30% mais leve, mas resistente em múltiplos ciclos.[2]Vetropack, "Echovai," vetropack.com A implementação na França adiciona centros de lavagem centralizados capazes de 60 milhões de garrafas por ano, alterando estruturas de custo do descarte único para gestão de ativos circulares.

Rápida Expansão da Cadeia de Frio Permitindo Penetração de PET na Cerveja Asiática

A deposição química de vapor assistida por plasma aumenta o desempenho de barreira de oxigênio em mais de 1.000 vezes, permitindo que o PET mantenha a carbonatação para transporte prolongado. Os conversores domésticos do Vietnã expandem a capacidade à medida que as rotas de abastecimento das ilhas e a demanda urbana em movimento favorecem garrafas mais leves que reduzem custos de frete em 70% versus vidro.

Premiumização da Marca Alimentando Garrafas Especiais em Relevo Entre Cervejarias Alemãs

A renovação de engarrafamento de USD 107 milhões da Krombacher instala classificadores inteligentes e moldes variáveis apoiando relevo artesanal, enquanto as novas linhas da Veltins atingem 130.000 garrafas por hora. O vidro em relevo combina sinais táteis com designs de herança para justificar pontos de preço mais altos durante a premiumização.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Proibições legislativas de plásticos de uso único restringindo PET na Europa | -0.9% | Europa, potencial adoção mais ampla | Prazo médio (2-4 anos) |

| Fornecimento apertado de placas de alumínio dos EUA elevando custos de latas para cervejarias artesanais | -0.7% | América do Norte, efeitos globais do alumínio | Prazo curto (≤ 2 anos) |

| Mudança do consumidor para hard seltzers reduzindo volumes de vidro na Austrália | -0.4% | Austrália, spillover regional | Prazo médio (2-4 anos) |

| Alto cap-ex para renovação de barris limitando retornabilidade em mercados emergentes | -0.3% | Mercados emergentes, lacuna de infraestrutura | Prazo longo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Proibições Legislativas de Plásticos de Uso Único Restringindo PET na Europa

O Regulamento de Embalagens e Resíduos de Embalagens da UE impõe 30% de conteúdo reciclado até 2030 e elimina progressivamente formatos direcionados a partir de 2025. [3]European Parliament, "New EU rules to reduce, reuse and recycle packaging," europarl.europa.euTaxas de Responsabilidade Estendida do Produtor elevam custos de PET em relação ao alumínio infinitamente reciclável, promovendo mudanças de portfólio em direção ao metal e vidro retornável leve.

Fornecimento Apertado de Placas de Alumínio dos EUA Elevando Custos de Latas para Cervejarias Artesanais

Apenas cinco fundições domésticas permanecem, e uma tarifa de 25% imposta em 2025 piora as faltas de entrada. Cervejarias artesanais, comprando via distribuidores, pagam sobretaxas que ameaçam o cronograma de lançamentos sazonais e forçam reconsideração do vidro apesar das maiores despesas de frete.

Análise de Segmentos

Por Material de Embalagem: Alumínio e PET Corroem Vantagem Histórica do Vidro

O vidro preservou uma participação de 80,98% em 2024 devido à neutralidade sensorial e associações de consumidores entrincheiradas. No entanto, a vantagem de reciclabilidade do alumínio e economias de transporte retiram volume, auxiliadas por metas de política para embalagens 100% recicláveis até 2030. O PET, avançando a TCAC de 5,81%, baseia-se em garrafas com revestimento de barreira que agora satisfazem as necessidades de carbonatação da cerveja, enquanto o papel permanece confinado a embalagens secundárias.

Custos crescentes de energia e taxas de carbono ampliam a vantagem de custo total do alumínio sobre o vidro queimado em fornos. Enquanto isso, inovações como PET de bio-paraxileno de óleo de cozinha usado melhoram as credenciais da marca e antecipam uma adoção mais ampla de polímeros. Cervejeiros mantêm SKUs de vidro de nicho para variantes premium, mas o mercado de embalagens de cerveja redireciona cada vez mais nova capacidade para substratos mais leves.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Embalagem: Legado da Garrafa Versus Momentum da Lata

Garrafas forneceram 75,32% do volume global em 2024. Ainda assim, as latas estão acelerando a uma TCAC de 6,75% à medida que o dinamismo na cerveja artesanal, compras de conveniência e consumo ao ar livre inclina formatos a favor do metal. O crescimento de barris permanece silencioso pelo cap-ex de sistemas de limpeza em regiões emergentes, e sachês permanecem marginais.

A impressão digital permite que pequenas cervejarias correspondam à qualidade de embalagem multinacional, aumentando a rotatividade de SKU sem excessos desperdiçadores. O investimento em linhas regionais de latas, como visto no Brasil, escala ainda mais economias que reduzem custos por unidade e aumentam a disponibilidade. Fabricantes de vidro contra-atacam com relevo e perfis afilados que elevam o valor percebido no local.

Por Tamanho da Embalagem: Estabilidade de Faixa Média com Jogadas Premium Aumentadas

A faixa de 331-650 ml representou 48,24% do tamanho do mercado de embalagens de cerveja em 2024, oferecendo equilíbrio preço-por-gole em todo o varejo mainstream. Garrafas maiores acima de 650 ml crescem a TCAC de 5,12%, alavancadas por cervejeiros artesanais que posicionam formatos de 750 ml como experiências compartilháveis e prontas para presente. Latas pequenas e stubbies mantêm um papel em mercados de porção regulamentada, mas enfrentam pressão de custo de mercadorias onde o peso da embalagem representa uma participação maior no custo.

Atualizações de capacidade que atingem taxas de seis dígitos de garrafas por hora permitem execuções simultâneas de múltiplos tamanhos, reduzindo o tempo de mudança e apoiando estratégias sazonais de pacotes mistos. Eficiências logísticas favorecem unidades maiores para corredores de exportação, enquanto lojas de conveniência priorizam tamanhos médios que se ajustam a pegadas limitadas de prateleiras.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Direto Domina Mas Omnichannel Ganha

Caminhos diretos cervejaria-para-varejo detiveram 56,78% da participação em 2024, impulsionados por loops de barril e retorno de garrafas no local. No entanto, canais indiretos crescem mais rápido a TCAC de 4,53% à medida que supermercados, lojas de conveniência e e-commerce ampliam suas seções de cerveja. Transportadores ondulados projetados para entrega na porta remodelam embalagens secundárias, incorporando códigos QR que orientam consumidores para conteúdo da marca.

Acordos de fabricação por contrato, como a mudança da Pabst em 2025 para plantas da Anheuser-Busch InBev, demonstram modelos híbridos que combinam eficiência de escala com autonomia da marca. Cervejarias diversificam escolhas de rota para o mercado para amortecer choques de demanda e oscilações de margem impulsionadas por tarifas.

Análise Geográfica

A Ásia-Pacífico liderou com 38,43% da participação em 2024, sustentada pela escala populacional, rendas crescentes e rápida urbanização que favorecem formatos embalados. A expansão da cadeia de frio no Vietnã e Indonésia apoia a penetração de PET, enquanto o segmento artesanal da China cresceu para CNY 33,1 bilhões em 2024, fomentando designs de latas boutique e garrafas de vidro orientadas para presentes.

A América do Norte apresenta a TCAC mais rápida de 6,43% até 2030. Mais de 9.000 cervejarias artesanais geram demanda constante por latas de curta tiragem, embora tarifas e faltas de placas inflem custos. Investimentos como a aquisição da Flórida pela Ball simplificam redes de fornecimento e adicionam capacidade sustentável, reforçando o papel do alumínio como motor de crescimento da região.

A Europa permanece um bastião premium, mas confronta a ingestão per capita plana de cerveja. O mandato de reciclabilidade da UE desencadeia mudanças de capital para vidro temperado e retornável e latas com alto conteúdo reciclado. Cervejarias alemãs mostram embalagens premium instalando linhas em relevo que atingem velocidades industriais enquanto atendem KPIs de economia circular.

Cenário Competitivo

O mercado de embalagens de cerveja é fragmentado, com movimentos estratégicos centrados em sustentabilidade, escala e fluxo de trabalho digital. A Crown Holdings opera 195 plantas em 39 nações, derivando 67% da receita de latas de bebidas e expandindo linhas sul-americanas de alta velocidade. A Ball envia aproximadamente 48 bilhões de recipientes de alumínio anualmente na América do Norte, possui 34% da participação regional e estabeleceu uma meta de corte de 55% em gases de efeito estufa para 2030.

M&A amplia o alcance da ciência de materiais: a Ball comprou a Alucan baseada na Espanha em 2024 para ampliar embalagens extrudadas, enquanto a união de USD 8,43 bilhões da Amcor com a Berry Global visa USD 650 milhões em sinergias e P&D de polímeros à base biológica mais forte. Fornecedores de vidro respondem com tecnologia temperada e leve e decoração digital de alta velocidade que preserva estética de herança enquanto reduz carbono.

Impressão digital, revestimentos de barreira e etiquetas QR inteligentes formam o próximo campo de batalha. A variação de arte em nível de palete da Dynamark democratiza lançamentos de edição limitada, enquanto revestimentos de PET estendem a vida útil para desbloquear regiões onde o armazenamento frio era uma restrição. Fornecedores líderes canalizam P&D para essas áreas de valor agregado para defender participação contra recém-chegados ágeis.

Líderes da Indústria de Embalagens de Cerveja

-

Amcor Limited

-

Crown Holdings Incorporated

-

Ball Corporation

-

Tetra Laval International SA

-

O-I Glass Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A Amcor concluiu uma combinação de todas as ações com a Berry Global, projetando USD 3 bilhões de fluxo de caixa anual e USD 650 milhões em sinergias.

- Fevereiro de 2025: A Crown Holdings expandiu sua planta de latas de bebidas em Ponta Grossa no Brasil com novas linhas de alta velocidade para servir clientes alcoólicos e não alcoólicos.

- Fevereiro de 2025: A Ball Corporation adquiriu a Florida Can Manufacturing para otimizar sua rede de latas norte-americana e reforçar a capacidade sustentável.

- Janeiro de 2025: A Pabst Brewing Company assinou um acordo de fabricação por contrato com a Anheuser-Busch InBev para substituir sua parceria anterior com a Molson Coors.

Escopo do Relatório Global do Mercado de Embalagens de Cerveja

A embalagem de cerveja é um processo extremamente importante na produção, transporte e venda desta bebida. As bebidas podem ser engarrafadas em garrafas de vidro, garrafas PET e latas.

O mercado é segmentado por material de embalagem, tipo de embalagem e geografia. Por material de embalagem, o mercado é segmentado em vidro, metal e PET. Por tipo de embalagem, o mercado é segmentado em garrafas, barris e latas. Por geografia, o mercado é dividido em América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África.

| Vidro |

| Metal |

| PET |

| Papel |

| Garrafa |

| Lata |

| Barril |

| Sachês |

| Menos de 330 ml |

| 331-650 ml |

| Mais de 650 ml |

| Vendas Diretas |

| Vendas Indiretas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Material de Embalagem | Vidro | ||

| Metal | |||

| PET | |||

| Papel | |||

| Por Tipo de Embalagem | Garrafa | ||

| Lata | |||

| Barril | |||

| Sachês | |||

| Por Tamanho da Embalagem | Menos de 330 ml | ||

| 331-650 ml | |||

| Mais de 650 ml | |||

| Por Canal de Distribuição | Vendas Diretas | ||

| Vendas Indiretas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Perguntas Respondidas no Relatório

Qual é a TCAC projetada para o mercado de embalagens de cerveja de 2025 a 2030?

O mercado está previsto para expandir a uma TCAC de 3,60% durante o período.

Qual material de embalagem está crescendo mais rapidamente na indústria de embalagens de cerveja?

O PET mostra o maior crescimento, avançando a uma TCAC de 5,81% até 2030 após recentes avanços em revestimentos de barreira.

Por que as latas de alumínio estão ganhando participação contra garrafas de vidro?

O alumínio oferece peso mais leve, reciclabilidade infinita e agora se beneficia da impressão digital que reduz tiragens mínimas, ajudando cervejarias a atender demandas de sustentabilidade e conveniência.

Qual região apresentará o crescimento mais rápido do mercado de embalagens de cerveja?

A América do Norte lidera o crescimento com TCAC de 6,43%, impulsionada pela expansão de cervejarias artesanais e preferência por latas recicláveis.

Como as regulamentações da UE estão afetando as escolhas de embalagem?

Novas regras exigem formatos 100% recicláveis até 2030 e maior conteúdo reciclado, empurrando cervejeiros em direção ao alumínio e vidro retornável leve enquanto restringem certos plásticos de uso único.

Qual papel o e-commerce desempenha nas tendências de embalagem de cerveja?

As vendas online estimulam a demanda por embalagens secundárias de papelão ondulado robustas que protegem produtos em trânsito e entregam uma experiência de desembalagem com marca alinhada com metas de sustentabilidade.

Página atualizada pela última vez em: