Análise de mercado de ônibus escolares

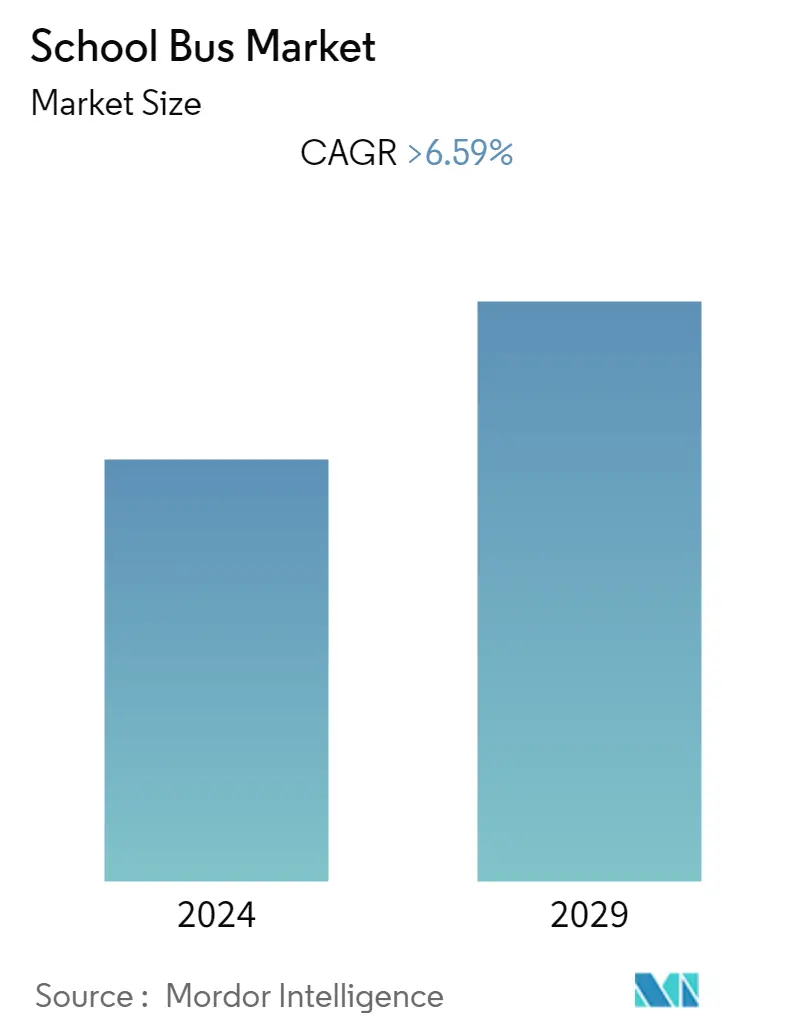

O mercado de ônibus escolares foi avaliado em US$ 3,95 bilhões em 2021, e espera-se que registre um CAGR superior a 6,59% em termos de receita nos próximos cinco anos. O relatório também oferece a dinâmica do mercado, últimas tendências, tamanho, participação e visão geral do setor.

As paralisações de fabricação, os bloqueios e as restrições comerciais durante a pandemia de COVID-19 afetaram negativamente a indústria de ônibus escolares. Durante a pandemia, as escolas foram fechadas em todo o mundo e o modelo de ensino em casa foi seguido por todas as escolas. Isto eliminou a necessidade de novos autocarros escolares, uma vez que as crianças estudavam em casa e não precisavam de transporte para ir para as escolas. Isto teve um impacto enorme no mercado de autocarros escolares, registando quedas de dois dígitos em 2020. Além disso, a queda na produção automóvel e a falta de mão-de-obra impactaram significativamente o mercado. À medida que os fabricantes automóveis retomaram as operações devido ao aumento constante das vendas de automóveis em países com um número limitado de casos de COVID-19, o mercado deverá recuperar nos próximos anos. Além disso, os fabricantes estão a implementar planos de contingência para mitigar futuras incertezas comerciais e manter a continuidade com clientes nos sectores críticos da indústria automóvel.

A longo prazo, o aumento dos investimentos em ID por parte dos principais intervenientes da indústria, o aumento das vendas de autocarros escolares eléctricos e o aumento da matrícula de crianças nas escolas têm criado procura na indústria automóvel e de transportes, com um aumento nas vendas de autocarros escolares.

Os principais players do mercado estão expandindo sua capacidade de produção para atender ao aumento da demanda por sistemas de direção hidráulica eletro-hidráulicos. Por exemplo,.

- Em maio de 2022, a Thomas Built Buses, uma das maiores fabricantes de ônibus escolares da América do Norte e subsidiária da Daimler Truck North America, anunciou seu plano para iniciar um turno adicional em sua fábrica Saf-T-Liner C2 em High Point, Carolina do Norte. , Estados Unidos, adicionando novos 250 empregos na mesma unidade fabril.

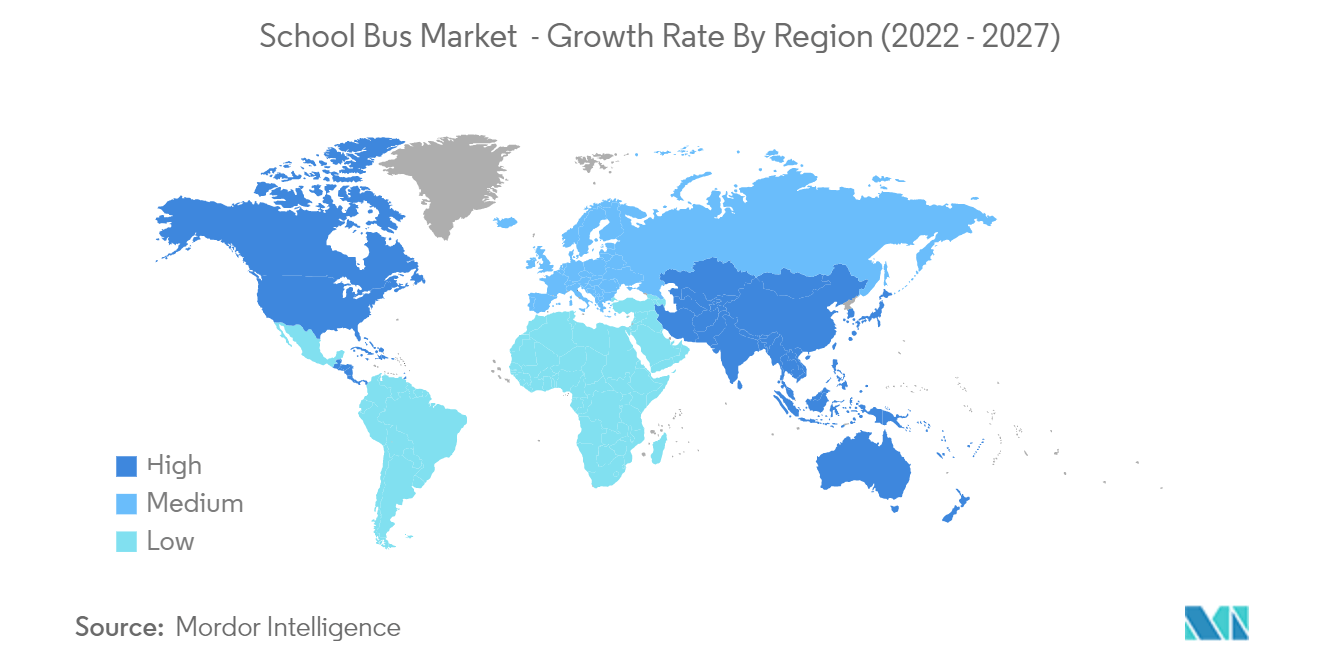

Prevê-se que a América do Norte seja o maior mercado do mundo para ônibus escolares devido ao

extenso e bem desenvolvido sistema escolar, onde os ônibus escolares são o meio de transporte preferido para ir à escola, e à presença de muitos fabricantes de ônibus escolares.

A Ásia-Pacífico deverá ser o segundo maior mercado de ônibus escolares do mundo devido

à maior população de crianças em idade escolar do mundo, à presença de grandes OEMs de ônibus e a programas de educação escolar gratuita como Sarva Shiksha Abhiyan na Índia.

Tendências do mercado de ônibus escolares

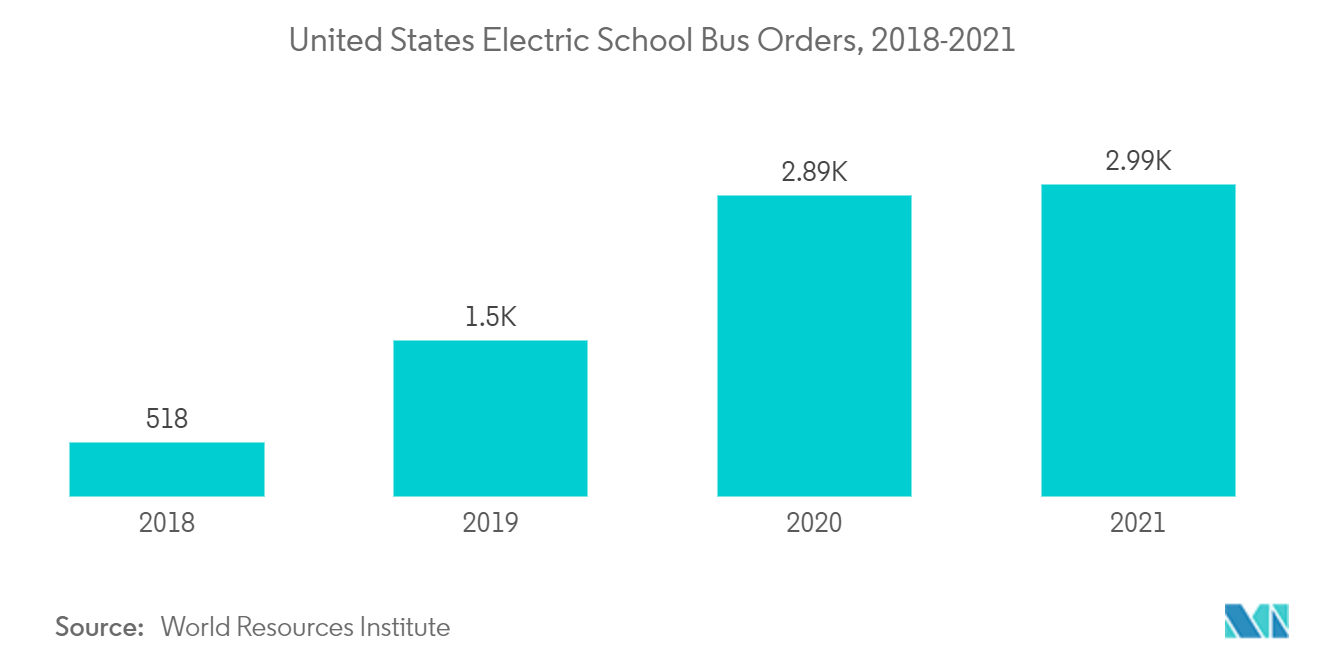

Crescentes vendas de ônibus escolares elétricos

A eletromobilidade está ganhando ritmo em todo o mundo devido aos incentivos governamentais fornecidos à adoção da eletromobilidade e vendas de veículos elétricos, ao aumento dos preços do petróleo, ao aumento dos níveis de poluição, à crescente consciência ambiental, aos custos operacionais mais baixos do que a mobilidade ICE e aos anúncios de vários mercados importantes, como Europa, China e Índia proibirão novas vendas de veículos com motor IC até 2035.

Mais de 95% dos ônibus escolares em todo o mundo funcionam com combustíveis fósseis, especialmente diesel. Numerosos estudos mostram que a inalação de gases de escape de diesel causa doenças respiratórias, que são amplamente observadas em crianças, que são os principais viajantes. A substituição de todos os autocarros escolares apenas nos Estados Unidos por autocarros eléctricos evitaria uma média de 5,3 milhões de toneladas de emissões de gases com efeito de estufa por ano.

Os autocarros eléctricos emitem zero emissões e o seu custo operacional anual é quase metade de um autocarro a diesel. Em Shenzhen, na China, espera-se que os incentivos aos autocarros eléctricos também sejam alargados aos autocarros escolares, aumentando assim a sua adopção. Alguns estados dos Estados Unidos, como Califórnia e Nova Iorque, e Quebec, no Canadá, também estão testando e adotando ônibus elétricos, o que deverá impulsionar o crescimento do mercado. O estado da Califórnia, nos Estados Unidos, está na vanguarda da adoção de ônibus escolares elétricos. Por exemplo,.

- Novembro de 2022 O estado da Califórnia, nos Estados Unidos, anunciou o investimento de mais US$ 1,8 bilhão na eletrificação dos ônibus escolares no estado. O estado gastou até agora 1,2 mil milhões de dólares na electrificação de autocarros escolares.

A eletrificação dos autocarros escolares na Europa também está a aumentar devido ao anúncio da Comissão Europeia de proibir a venda de veículos com motor IC na Europa a partir de 2035. Por exemplo,.

- Dezembro de 2021 Cinco comunas de Patecznica, Dziatoszyce, Krasnopol, Przedecz e Troszyn na Polônia encomendaram ônibus escolares elétricos Solaris, uma vez que receberam fundos do Fundo Nacional para o Meio Ambiente e Gestão da Água no âmbito do programa Canguru uma maneira segura e ecologicamente correta de ir à escola para aquisição de ônibus escolares elétricos.

América do Norte desempenhará papel fundamental no desenvolvimento do mercado de ônibus escolares

Nos principais países da América do Norte, o transporte escolar é muito organizado e está ativo há muitas décadas. Assim, a procura tem-se mantido estável nos últimos anos e espera-se que seja semelhante nos próximos cinco anos.

O mercado de ônibus escolares na América do Norte é consolidado. A região é caracterizada pela presença de grandes fabricantes de ônibus escolares que também atendem outros países. Blue Bird Corporation, IC Bus e Thomas Built Buses Inc. são os três principais players que deverão ocupar uma parcela importante do mercado. Outras grandes empresas são Collins Bus Corporation, Micro Bird e Lion Electric Company. Além disso, as empresas estão a introduzir novas funcionalidades nos seus produtos para aumentar a sua quota de mercado.

Os ônibus escolares canadenses são mais ou menos semelhantes aos seus homólogos dos EUA, tanto em termos de design quanto de uso pelos sistemas escolares. Às vezes, os ônibus são comercializados para clientes no Canadá de maneira diferente dos Estados Unidos. Por exemplo, o Blue Bird All-American foi rebatizado como Blue Bird TX3 no Canadá. Micro Bird e Lion Electric Company são os principais fabricantes de ônibus escolares no Canadá.

No México, junto com os ônibus escolares amarelos, vários outros tipos de ônibus são utilizados para transporte estudantil. Dependendo das necessidades de capacidade, também são utilizadas vans e micro-ônibus. O México importa principalmente ônibus escolares usados e antigos dos Estados Unidos, mas alguns mais novos também são importados e usados para serviços escolares. O mercado de ônibus escolares ainda está em fase inicial no México, com poucos fabricantes com fábricas no país.

Espera-se que o mercado seja impulsionado principalmente pelos novos lançamentos na região pelos principais fabricantes de ônibus escolares elétricos. Por exemplo,.

- Em janeiro de 2022, a BYD lançou seu ônibus escolar elétrico Tipo A nos Estados Unidos. O ônibus pode acomodar 30 alunos por vez e pode ser equipado com uma porta elevatória ADA (American Disability Act), capaz de levantar até 800 libras e pode viajar 140 km com uma única carga completa.

- Em maio de 2022, a Greenpower Motor Co., com sede em Vancouver, British Columbia, Canadá, lançou um novo ônibus escolar elétrico com bateria Tipo A chamado Nano BEAST ( B attery E lectric A utomotive S chool Transportation ) para o mercado dos EUA.

Visão geral da indústria de ônibus escolares

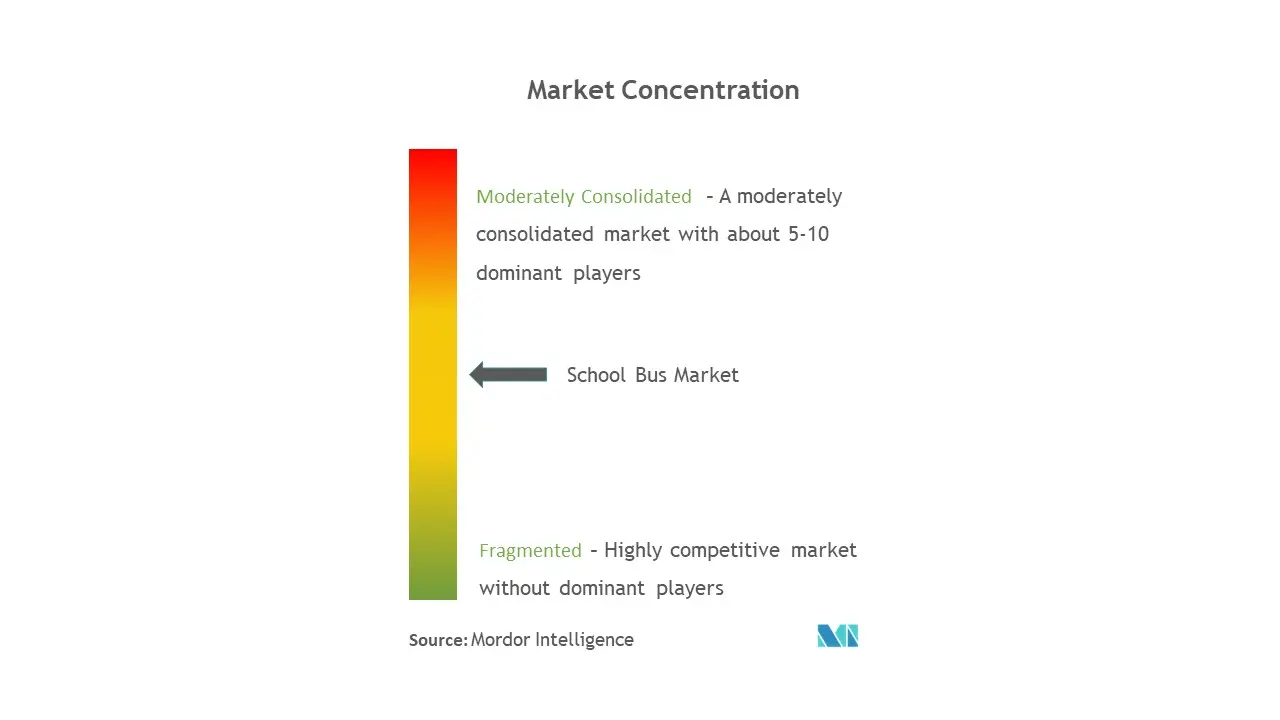

O mercado de ônibus escolares está moderadamente consolidado. O mercado é caracterizado pela presença de grandes fabricantes globais e locais de ônibus escolares que também atendem outros países. O mercado é dominado principalmente por players baseados nos Estados Unidos, China e Índia. Esses players também se envolvem em joint ventures, fusões e aquisições, lançamentos de novos produtos e desenvolvimento de produtos para expandir seus portfólios de marcas e consolidar suas posições no mercado.

Alguns dos principais players que dominam o mercado global são Thomas Built Buses, Yutong Bus Co., Tata Motors Ltd, Ashok Leyland Ltd e IC Bus. Os principais intervenientes estão empenhados em garantir grandes encomendas, bem como em lançar novos produtos para garantir a sua posição no mercado e permanecer à frente da curva do mercado. Por exemplo,.

- Em abril de 2022, a Lion Electric Company, fabricante líder de caminhões médios e pesados totalmente elétricos, anunciou que recebeu um pedido de 50 ônibus escolares totalmente elétricos do segmento LIONC para a província de Quebec.

- Em setembro de 2022, a Dwight School London introduziu serviços de ônibus escolares elétricos em parceria com a empresa global de transporte de ônibus inteligente Zeelo. Espera-se que a iniciativa reduza as emissões de carbono da Dwight School London em até 33% anualmente.

- Em maio de 2022, a First Student introduziu ônibus escolares elétricos em sua rede com os ônibus adquiridos da Lion Electric Company. A First Student pretende eventualmente incluir 250 ônibus escolares elétricos em sua rede.

Líderes de mercado de ônibus escolares

Tata Motors Ltd.

Yutong Bus Co. Ltd.

Ashok Leyland Ltd.

Thomas Built Buses

IC Bus

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ônibus escolares

- Outubro de 2022 Thomas Built Buses, uma subsidiária da Daimler Truck North America, anunciou a entrega do 200º ônibus escolar elétrico a bateria Proterra Powered Saf -T-Liner C2 Jouley para as escolas públicas do condado de Monroe em Indiana, Estados Unidos.

- Outubro de 2022 A BYD assinou um acordo com o Distrito Escolar Primário de Los Olivos para criar o primeiro distrito escolar dos EUA com uma frota de ônibus 100% com emissões zero.

- Setembro de 2022 Ashok Leyland Ltd fechou contrato para fornecer 1.400 ônibus escolares nos Emirados Árabes Unidos. Os ônibus seriam baseados nas plataformas Falcon de 55 lugares e Oyster de 32 lugares. Os ônibus seriam fabricados nas instalações da empresa em Ras-Al-Khaimah, no valor de US$ 50 milhões, nos Emirados Árabes Unidos. Este é o maior contrato já concedido para ônibus escolares nos Emirados Árabes Unidos.

Segmentação da indústria de ônibus escolares

O ônibus escolar é um tipo de ônibus usado para transportar crianças de ida e volta da escola ou atividades relacionadas à escola. Os ônibus escolares podem ser de propriedade da própria escola ou alugados por empresas de ônibus. Os ônibus escolares são construídos com assentos específicos e prateleiras para transporte de bagagem projetadas para crianças. Os ônibus escolares também são equipados com as mais recentes tecnologias de segurança, como sistemas anticolisão, freios de estacionamento inteligentes, controle eletrônico de estabilidade e sistemas de detecção de pedestres.

O mercado de ônibus escolares é segmentado por tipo de trem de força (motor IC, elétrico e híbrido), design de capacidade (Tipo A, Tipo B, Tipo C e Tipo D) e geografia (América do Norte, Europa, Ásia-Pacífico, e Resto do Mundo). O relatório oferece o tamanho do mercado e previsões em termos de valor em bilhões de dólares e volume em unidades para todos os segmentos acima mencionados.

| Elétrico |

| Híbrido |

| Tipo A |

| Tipo B |

| Tipo C |

| Tipo D |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Rússia | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Resto do mundo | América do Sul |

| Oriente Médio e África |

| Por tipo de trem de força | Elétrico | |

| Híbrido | ||

| Por tipo de projeto de capacidade | Tipo A | |

| Tipo B | ||

| Tipo C | ||

| Tipo D | ||

| Por geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Rússia | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Resto do mundo | América do Sul | |

| Oriente Médio e África | ||

Perguntas frequentes sobre pesquisa de mercado de ônibus escolares

Qual é o tamanho atual do mercado de ônibus escolares?

O Mercado de Ônibus Escolares deverá registrar um CAGR superior a 6,59% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de ônibus escolar?

Tata Motors Ltd., Yutong Bus Co. Ltd., Ashok Leyland Ltd., Thomas Built Buses, IC Bus são as principais empresas que atuam no mercado de ônibus escolares.

Qual é a região que mais cresce no mercado de ônibus escolares?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ônibus escolares?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ônibus escolares.

Que anos este mercado de ônibus escolar cobre?

O relatório abrange o tamanho histórico do mercado de ônibus escolar para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ônibus escolar para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Ônibus Escolares

Estatísticas para a participação de mercado de ônibus escolares em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do ônibus escolar inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.