Tamanho e Participação do Mercado de Dispositivos Oftálmicos da Arábia Saudita

Análise do Mercado de Dispositivos Oftálmicos da Arábia Saudita pela Mordor Intelligence

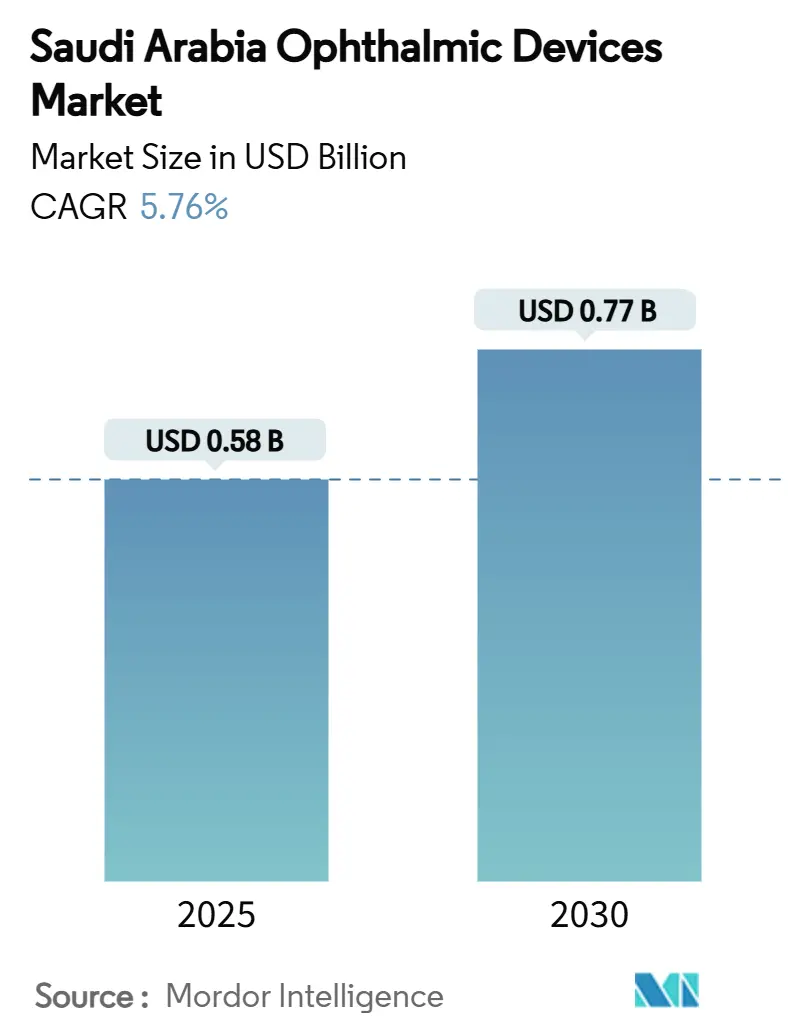

O tamanho do mercado de dispositivos oftálmicos da Arábia Saudita está avaliado em USD 0,58 bilhão em 2025 e previsto para alcançar USD 0,77 bilhão até 2030, registrando uma TCAC de 5,76%. Este avanço está ancorado no plano de modernização da saúde de USD 65 bilhões da Visão 2030. A demanda sustentada surge de uma carga de diabetes que subiu para 7 milhões de casos em 2021 e deve atingir 8,4 milhões até 2030, intensificando a necessidade de tecnologias de triagem e monitoramento. A adoção rápida de diagnósticos de inteligência artificial (IA), o crescente investimento privado em centros de cuidados oculares ambulatoriais e o surgimento de Riad e Jeddah como centros de turismo médico energizam ainda mais o mercado de dispositivos oftálmicos da Arábia Saudita. Ventos contrários persistem, no entanto, na forma de dependência de importação que eleva os preços dos dispositivos e uma escassez de técnicos certificados, o que limita a produtividade apesar da disponibilidade de equipamentos. Os formuladores de políticas estão, portanto, refinando os procedimentos da Autoridade de Alimentos e Medicamentos da Arábia Saudita (SFDA) e financiando pipelines de treinamento para aliviar essas restrições.

Principais Conclusões do Relatório

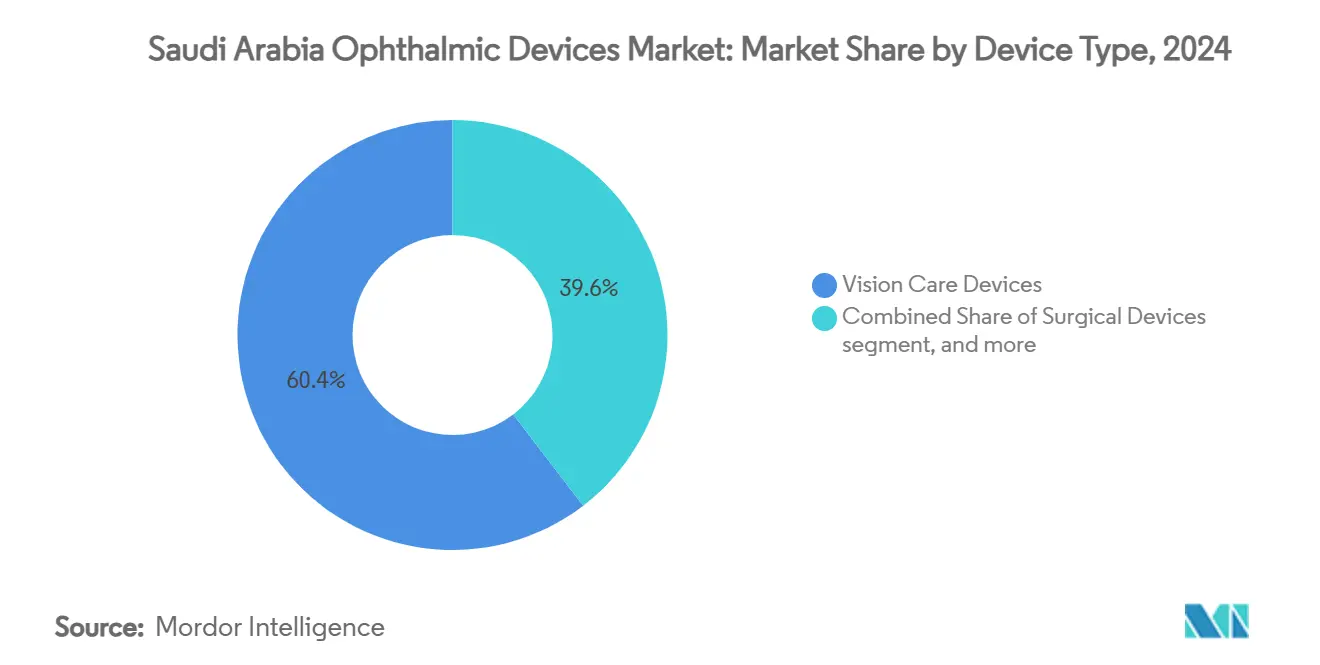

- Por tipo de dispositivo, os dispositivos de cuidados visuais detiveram 60,41% da participação do mercado de dispositivos oftálmicos da Arábia Saudita em 2024; Os dispositivos de diagnóstico e monitoramento estão projetados para expandir a uma TCAC de 7,86% até 2030.

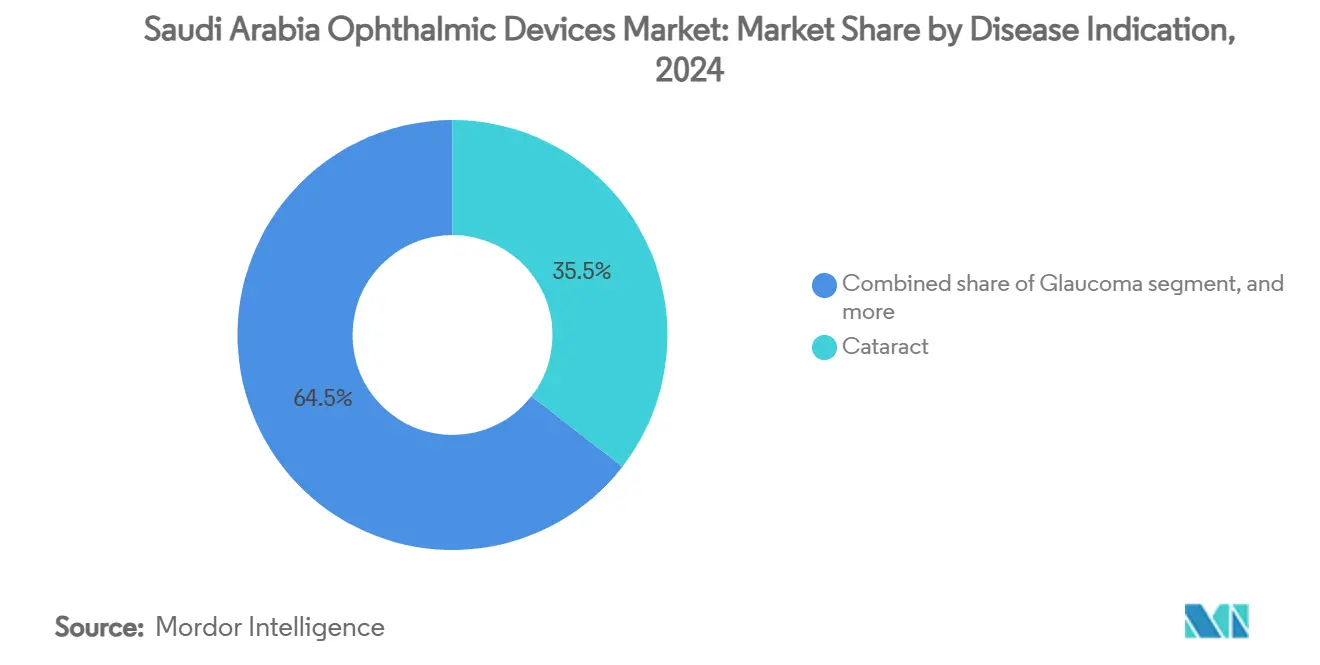

- Por indicação de doença, a catarata respondeu por 35,61% do tamanho do mercado de dispositivos oftálmicos da Arábia Saudita em 2024, enquanto a retinopatia diabética deve crescer a uma TCAC de 7,04% até 2030.

- Por usuário final, os hospitais comandaram 45,71% da participação de receita em 2024; Os centros de cirurgia ambulatorial devem registrar uma TCAC de 6,92% durante 2025-2030.

Tendências e Insights do Mercado de Dispositivos Oftálmicos da Arábia Saudita

Análise de Impacto dos Direcionadores

| Direcionador | % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansão da infraestrutura oftalmológica da Visão 2030 financiada pelo governo | +1.8% | Riad, Jeddah, Província Oriental | Médio prazo (2-4 anos) |

| Alta prevalência de diabetes impulsionando a adoção de triagem de retinopatia diabética baseada em IA | +1.2% | Nacional; mais forte na região Oeste | Longo prazo (≥ 4 anos) |

| Programas obrigatórios de triagem de saúde ocular pré-matrimonial e escolar | +0.8% | Inicialmente urbano, depois nacional | Médio prazo (2-4 anos) |

| Ascensão de cirurgias eletivas premium de LASIK e catarata via centros de turismo médico (Riad, Jeddah) | +0.9% | Riad e Jeddah | Curto prazo (≤ 2 anos) |

| Surgimento de centros de excelência oftálmicos público-privados sob o modelo PPP do NHC | +0.6% | Principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Adoção rápida de OCT conectado à nuvem e câmeras de fundo de olho em policlínicas de cuidados primários | +0.5% | Nacional | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Expansão da Infraestrutura Oftalmológica da Visão 2030 Financiada pelo Governo

A Visão 2030 busca elevar a participação do setor privado na saúde para 68% até 2030 e adicionar cerca de 84.000 leitos para atingir os padrões da OCDE[1]Vision 2030 Program, "SEHA Virtual Hospital Overview," vision2030.gov.sa. Planos de expansão de grandes grupos hospitalares-como os Serviços Médicos Dr Sulaiman Al Habib, que pretende crescer a capacidade de 1.913 para 3.609 leitos até 2028-se traduzem diretamente em maiores compras de microscópios cirúrgicos, scanners de tomografia de coerência óptica (OCT) e plataformas de teleoftalmologia. O Hospital Virtual SEHA agora conecta mais de 150 hospitais, permitindo avaliações retinianas remotas e estendendo o alcance especializado.

Alta Prevalência de Diabetes Impulsionando a Adoção de Triagem de Retinopatia Diabética Baseada em IA

O diabetes afeta 31,0% dos adultos no Reino, e a retinopatia diabética (RD) impacta 46% dos diabéticos na região Oeste. Um programa nacional de tele-retinopatia habilitado por IA lançado em 2024 acelera a produtividade e precisão da triagem. Resultados iniciais indicam uma redução de 30,0% em encaminhamentos desnecessários, estimulando a demanda por câmeras de fundo de olho prontas para IA e sistemas de gerenciamento de imagem integrados à nuvem. Lacunas de conhecimento persistentes-29% dos pacientes relatam nunca ter feito um exame ocular-são abordadas por campanhas de conscientização financiadas por pagadores que devem impulsionar a utilização de dispositivos.

Programas Obrigatórios de Triagem de Saúde Ocular Pré-Matrimonial e Escolar

A triagem genética pré-matrimonial obrigatória, em vigor desde 2004, ainda carece de testes oculares abrangentes apesar da alta prevalência de doenças oculares hereditárias. A consanguinidade responde por 87,2% dos casos de estrabismo pediátrico, destacando o escopo para autorrefratores portáteis em clínicas de cuidados primários. A triagem escolar permanece ad-hoc; um estudo de Qassim encontrou uma taxa de falha no teste de visão de 26,6% entre pré-escolares, sinalizando forte demanda latente por kits de diagnóstico portáteis[2]Naif Almutairi, "Primary Health-Care Eye Services in Saudi Arabia," sciencedirect.com. Os pais mostram alta conscientização, mas acompanhamento limitado em exames oculares regulares, sugerindo potencial de crescimento uma vez que as diretrizes nacionais sejam promulgadas.

Ascensão de Cirurgias Eletivas Premium de LASIK e Catarata Via Centros de Turismo Médico

Riad e Jeddah se posicionam como centros regionais para cirurgia ocular de alta qualidade. Somente a Magrabi Health realiza mais de 200.000 procedimentos anualmente em 40 locais, tendo sido pioneira em LASIK na região. Preços competitivos em pacotes atraem pacientes do Golfo, apoiando demanda constante por sistemas de laser femtossegundo, lentes intraoculares premium e diagnósticos avançados. A Alcon fortaleceu este ecossistema premium ao abrir o primeiro Centro de Experiência Alcon do Oriente Médio em Jeddah em março de 2025.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Dependência de importação inflacionando preços de dispositivos pós-harmonização tarifária (SFDA) | −1.2% | Nacional; segmentos premium | Curto prazo (≤ 2 anos) |

| Escassez de técnicos oftálmicos certificados limitando a produtividade diagnóstica | −0.9% | Regiões rurais mais afetadas | Médio prazo (2-4 anos) |

| Cronogramas longos de registro de dispositivos SFDA atrasando lançamentos | −0.7% | Nacional | Curto prazo (≤ 2 anos) |

| E-commerce de lentes de contato sensível a preços prejudicando a adoção de dispositivos de cuidados visuais premium | −0.4% | Nacional; mais forte em canais de e-commerce urbanos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Dependência de Importação Inflacionando Preços de Dispositivos

A SFDA exige certificação ISO 13485 e Representantes Autorizados locais, elevando custos de transação de importação. A partir de janeiro de 2025, todos os dispositivos médicos também requerem certificados de conformidade da plataforma SABER, que adicionam taxas de conformidade que os vendedores repassam aos compradores. Essas despesas elevam custos de desembarque-particularmente para equipamentos de imagem premium-em aproximadamente 15%, diminuindo a adoção em clínicas menores.

Escassez de Técnicos Oftálmicos Certificados Limitando a Produtividade Diagnóstica

A Arábia Saudita hospeda 2.608 oftalmologistas (81,06 por milhão de pessoas), superando as diretrizes da OMS, mas apenas 38% são nacionais e a distribuição é desigual: Riad tem 75,6 por milhão versus 42,8 por milhão em Jazan[3]Khalid Aldebasi, "Ophthalmologist Distribution in Saudi Regions," ncbi.nlm.nih.gov. No nível de técnicos, apenas 0,47% dos centros de cuidados primários fornecem serviços de optometria, então dispositivos de alto valor como scanners OCT frequentemente ficam subutilizados. Bolsas de estudo governamentais e licenciamento acelerado visam fechar a lacuna de habilidades, mas levará anos para produzir uma força de trabalho equilibrada.

Análise de Segmentos

Por Tipo de Dispositivo: Equipamentos de Diagnóstico Aceleram a Inovação

Os dispositivos de cuidados visuais mantiveram uma participação de 60,41% do mercado de dispositivos oftálmicos da Arábia Saudita em 2024, apoiados pela demanda constante por óculos, lentes de contato e sistemas de dispensação. Os Dispositivos de Diagnóstico e Monitoramento, no entanto, estão definidos para expandir a uma TCAC de 7,86% até 2030, refletindo a mudança dos hospitais em direção à identificação de doenças em estágio inicial. Dentro deste cluster, os scanners de tomografia de coerência óptica devem comandar 24,42% da receita de diagnóstico em 2024, beneficiando-se da visualização superior das camadas retinianas que auxilia na triagem de degeneração macular e retinopatia diabética. Câmeras de fundo de olho ultra-wide-field também registram pedidos fortes porque os clínicos querem imagens abrangentes da retina periférica para detectar lesões perdidas por sistemas de 45 graus.

O ciclo ascendente de diagnóstico é reforçado por mandatos nacionais de telessaúde que integram gerenciamento de imagem baseado em nuvem e classificação por IA. Como resultado, o tamanho do mercado de dispositivos oftálmicos da Arábia Saudita alocado ao hardware de diagnóstico aumenta em conjunto com programas de triagem digitalmente conectados. A demanda por dispositivos cirúrgicos cresce a um ritmo moderado, impulsionada pela adoção de lentes intraoculares premium em procedimentos eletivos de catarata e refrativos populares em Riad e Jeddah. Tarifas de importação permanecem um obstáculo para compradores menores, mas fornecedores multinacionais compensam os impostos com opções de leasing e contratos de serviço em pacote.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indicação de Doença: Retinopatia Diabética Impulsiona a Transformação Digital

A catarata manteve 35,61% da receita em 2024, refletindo uma população envelhecida e altos volumes de cirurgia em hospitais públicos. A retinopatia diabética agora registra a trajetória de crescimento mais rápida com uma previsão de TCAC de 7,04% para 2025-2030, impulsionada por uma prevalência de diabetes que atingiu 7 milhões de pacientes em 2021. O tamanho do mercado de dispositivos oftálmicos da Arábia Saudita vinculado ao cuidado da retinopatia diabética está, portanto, subindo rapidamente à medida que os pagadores subsidiam redes de câmeras de fundo de olho baseadas em IA e unidades de OCT-angiografia para mapeamento microvascular.

O glaucoma segue com inovação em implantes micro-invasivos que reduzem a pressão intraocular enquanto reduzem o tempo de recuperação. As soluções para catarata continuam a se beneficiar da demanda por lentes multifocais e tóricas premium entre casos de autopagamento e turismo médico. Os fornecedores estão introduzindo pacotes de vitrectomia descartáveis e sistemas de faco de plataforma dupla para otimizar a rotatividade da sala de cirurgia em centros de alto volume, sustentando o momentum geral de vendas apesar das pressões de preço.

Por Usuário Final: Centros de Cirurgia Ambulatorial Capturam a Mudança Ambulatorial

Os hospitais capturaram 45,71% do gasto total em 2024, alavancando caminhos de cuidados integrados e ciclos de orçamento de capital. No entanto, os Centros de Cirurgia Ambulatorial (CSAs) estão programados para uma TCAC de 6,92%, espelhando um pivô global em direção à oftalmologia de casos do dia, especialmente procedimentos de catarata e LASIK. Incentivos governamentais que elevam a participação do setor privado para 68% até 2030 encorajam investidores a construir redes de CSA equipadas com lasers femtossegundo, plataformas de faco e diagnósticos no ponto de atendimento-todos obtidos do mercado de dispositivos oftálmicos da Arábia Saudita.

Clínicas oftálmicas especializadas também escalam rapidamente à medida que cadeias regionais expandem pegadas além das cidades de Tier-1. Essas clínicas se concentram em nichos de cuidados refrativos e de retina, comprando torres de imagem compactas e lasers portáteis para se adaptar a suítes cirúrgicas menores. Os hospitais ainda dominam casos complexos de oncologia ocular, pediátricos e trauma, garantindo demanda de linha de base para microscópios de alta acuidade e consoles de vitrectomia.

Cenário Competitivo

O mercado de dispositivos oftálmicos da Arábia Saudita apresenta uma concentração moderada. OEMs globais como Alcon, Carl Zeiss Meditec, Johnson & Johnson Vision e Bausch + Lomb dominam segmentos de alta tecnologia, alavancando portfólios amplos e redes de serviço. O Centro de Experiência da Alcon em Jeddah fornece treinamento de cirurgiões e demonstrações no local, consolidando sua influência sobre a aquisição de dispositivos premium. Multinacionais mantêm uma forte posição em imagem diagnóstica e descartáveis cirúrgicos, setores que requerem intensidade de capital e experiência regulatória.

Cadeias locais e regionais, incluindo Magrabi Health e Saudi German Hospital Group, competem na amplitude de serviços e cobertura geográfica, frequentemente fazendo parcerias com fornecedores globais para transferências de tecnologia e iniciativas de treinamento conjunto. A ascensão de plataformas de tele-retinopatia baseadas em IA cria espaço para entrantes orientados por software que se diferenciam através da precisão do algoritmo em vez do pedigree do hardware. Impostos de importação e cronogramas SFDA, no entanto, favorecem distribuidores estabelecidos que podem navegar a conformidade e financiar inventário.

Oportunidades de espaço em branco existem em unidades de triagem móveis, câmeras de fundo de olho portáteis de baixo custo e serviços de treinamento de técnicos. Startups internacionais oferecendo OCT portátil e imagem de segmento anterior baseada em smartphone podem ganhar tração se garantirem parcerias de representante autorizado e suporte técnico local. Licitações públicas sensíveis a preço ainda consideram valor sobre recursos premium, posicionando fornecedores de nível médio para ganhos de participação uma vez que os procedimentos SABER se estabilizem.

Líderes da Indústria de Dispositivos Oftálmicos da Arábia Saudita

-

Alcon Inc

-

Bausch Health Companies Inc

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care

-

EssilorLuxottica SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: O Conselho Mundial de Optometria escolheu Riad para sediar o 6º Congresso Mundial de Optometria em 2026, enfatizando colaboração educacional e de pesquisa.

- Março de 2025: A Alcon inaugurou seu primeiro Centro de Experiência Alcon em Jeddah, assinando pactos de treinamento com quatro hospitais líderes para aprofundar o desenvolvimento de habilidades cirúrgicas.

- Fevereiro de 2025: A Almoosa Health relatou crescimento de receita de 22,8% no exercício de 2024 para SAR 1.202,3 milhões e anunciou planos para dobrar a capacidade de leitos até 2028 em linha com os objetivos da Visão 2030.

- Novembro de 2024: A SFDA lançou MDS G002 versão 3.0, refinando caminhos para aprovações de dispositivos médicos inovadores, incluindo equipamentos oftálmicos.

- Janeiro de 2024: SASO adotou novos regulamentos de segurança de produtos aplicáveis a dispositivos oftálmicos, fortalecendo a aplicação de controle de qualidade.

Escopo do Relatório do Mercado de Dispositivos Oftálmicos da Arábia Saudita

Conforme o escopo do relatório, oftalmologia é um ramo da ciência médica que lida com estrutura, função e várias doenças relacionadas ao olho. Dispositivos oftálmicos são equipamentos médicos projetados para diagnóstico, cirúrgico e fins de correção visual. O Mercado de Dispositivos Oftálmicos da Arábia Saudita é segmentado por Dispositivo (Dispositivos Cirúrgicos, Dispositivos de Diagnóstico e Monitoramento e Dispositivos de Correção Visual). O relatório oferece o valor (em milhões USD) para os segmentos acima.

| Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo de Olho e Retina | |

| Autorrefratores e Ceratômetros | |

| Sistemas de Topografia Corneana | |

| Sistemas de Imagem por Ultrassom | |

| Perímetros e Tonômetros | |

| Outros Dispositivos de Diagnóstico e Monitoramento | |

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata |

| Dispositivos Cirúrgicos Vitreorretinianos | |

| Dispositivos Cirúrgicos Refrativos | |

| Dispositivos Cirúrgicos de Glaucoma | |

| Outros Dispositivos Cirúrgicos | |

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos |

| Lentes de Contato |

| Catarata |

| Glaucoma |

| Retinopatia Diabética |

| Outras Indicações de Doença |

| Hospitais |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirurgia Ambulatorial (CSAs) |

| Outros Usuários Finais |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo de Olho e Retina | ||

| Autorrefratores e Ceratômetros | ||

| Sistemas de Topografia Corneana | ||

| Sistemas de Imagem por Ultrassom | ||

| Perímetros e Tonômetros | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | ||

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | |

| Dispositivos Cirúrgicos Vitreorretinianos | ||

| Dispositivos Cirúrgicos Refrativos | ||

| Dispositivos Cirúrgicos de Glaucoma | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos | |

| Lentes de Contato | ||

| Por Indicação de Doença | Catarata | |

| Glaucoma | ||

| Retinopatia Diabética | ||

| Outras Indicações de Doença | ||

| Por Usuário Final | Hospitais | |

| Clínicas Oftálmicas Especializadas | ||

| Centros de Cirurgia Ambulatorial (CSAs) | ||

| Outros Usuários Finais | ||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos oftálmicos da Arábia Saudita?

O mercado está avaliado em USD 0,58 bilhão em 2025 e projetado para subir para USD 0,77 bilhão até 2030.

Qual categoria de dispositivo está expandindo mais rapidamente?

Dispositivos de Diagnóstico e Monitoramento estão previstos para crescer a uma TCAC de 7,86% entre 2025 e 2030, impulsionados pela adoção de imagem habilitada por IA.

Quão significativa é a retinopatia diabética na condução da demanda?

A retinopatia diabética afeta 31% dos diabéticos, estimulando a adoção rápida de triagem baseada em IA e tornando-se o segmento de doença de crescimento mais rápido com uma TCAC de 7,04%.

Por que os Centros de Cirurgia Ambulatorial estão ganhando tração?

Os CSAs se beneficiam de eficiências de custo e do impulso de privatização da Visão 2030, resultando em uma TCAC esperada de 6,9% até 2030 para procedimentos oftálmicos.

Quais regulamentos influenciam os preços de importação?

Registro SFDA, conformidade ISO 13485 e a plataforma SABER adicionam aos custos de importação, aumentando os preços em cerca de 15% para dispositivos de alta qualidade.

Onde estão concentradas as cirurgias eletivas premium?

Riad e Jeddah hospedam a maioria dos procedimentos premium de LASIK e catarata, apoiados por centros como Magrabi Health e novas instalações como o Centro de Experiência da Alcon.

Página atualizada pela última vez em: