Tamanho e Participação do Mercado Imobiliário Residencial do Vietnã

Análise do Mercado Imobiliário Residencial do Vietnã por Mordor Intelligence

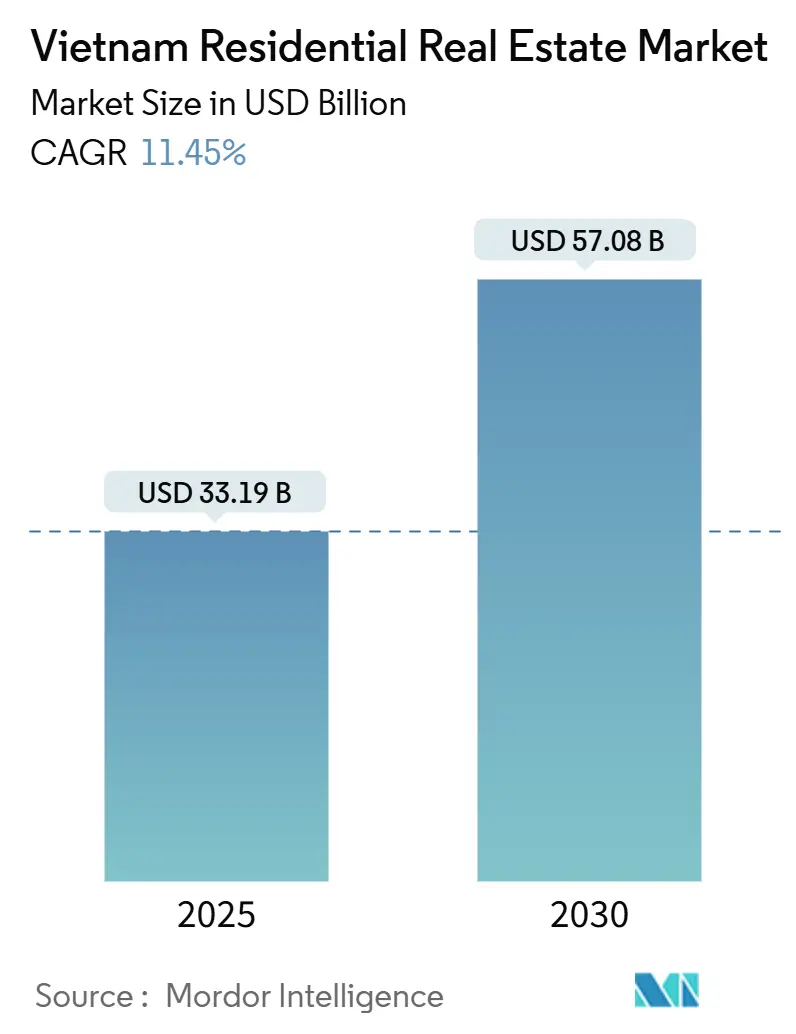

O tamanho do mercado imobiliário residencial do Vietnã está em USD 33,19 bilhões em 2025 e prevê-se que alcance USD 57,08 bilhões até 2030, traduzindo-se numa TCAC de 11,45% e sinalizando uma das perspectivas de crescimento mais dinâmicas do Sudeste Asiático. O momentum demográfico, um fluxo constante de investimento direto estrangeiro nos corredores industriais e regulamentações habitacionais simplificadas mantêm juntos a demanda residencial robusta em todas as faixas de preço. Projetos de transporte de grande escala como a Linha 2 do Metro da Cidade de Ho Chi Minh e o planejado Anel Rodoviário 4 estão progressivamente impulsionando a demanda para distritos peri-urbanos, ampliando a pegada geográfica da nova oferta. Moradias e casas térreas estão começando a fechar a lacuna de crescimento com apartamentos de alta elevação à medida que a riqueza doméstica se expande, enquanto plataformas hipotecárias digitais que reduzem os tempos de aprovação de empréstimos abaixo de cinco dias estão aumentando a velocidade das transações. Apesar da fragmentação moderada, o mercado beneficia-se de desenvolvedores profissionalizados cujos modelos integrados de township permitem subsídios cruzados de infraestrutura e ativos residenciais, limitando a exposição ao risco a nível de projeto.

Principais Conclusões do Relatório

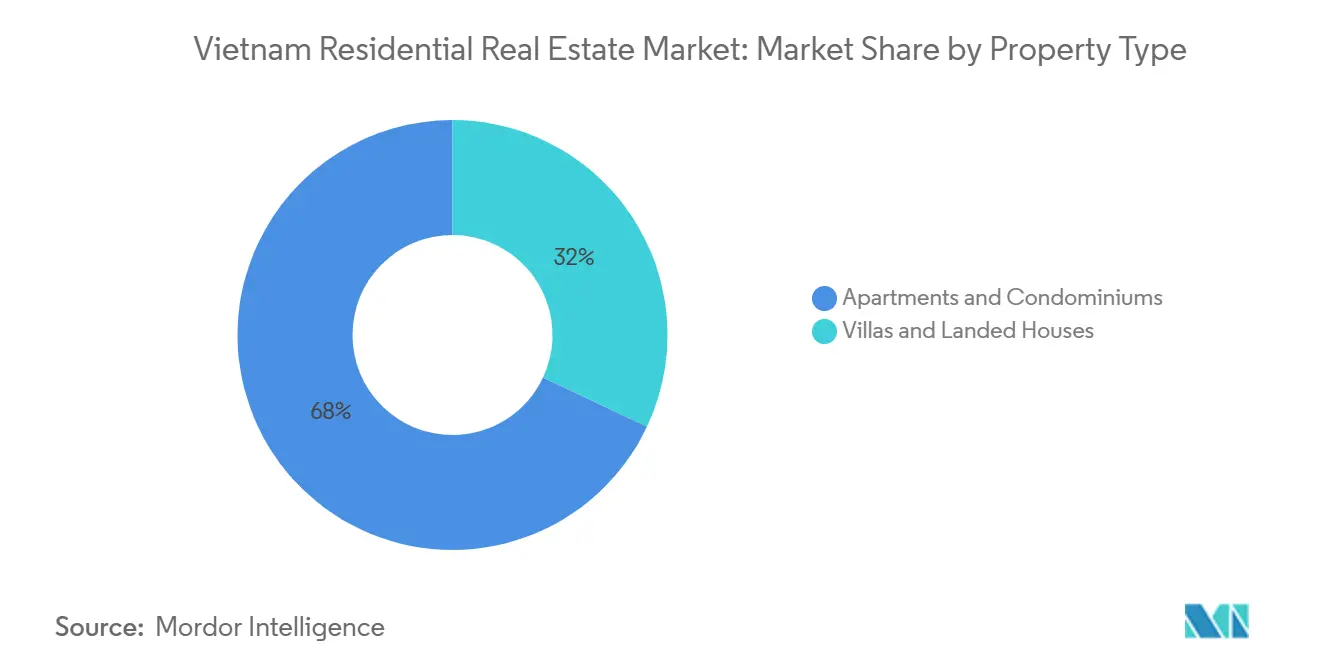

- Por tipo de propriedade, apartamentos e condomínios detiveram 68% da participação do mercado imobiliário residencial do Vietnã em 2024. O mercado imobiliário residencial do Vietnã para moradias e casas térreas está projetado para expandir a uma TCAC de 12,05% entre 2025-2030.

- Por faixa de preço, o segmento de mercado médio representou 45% do tamanho do mercado imobiliário residencial do Vietnã em 2024. O mercado imobiliário residencial do Vietnã para o segmento acessível está avançando a uma TCAC de 13,11% entre 2025-2030.

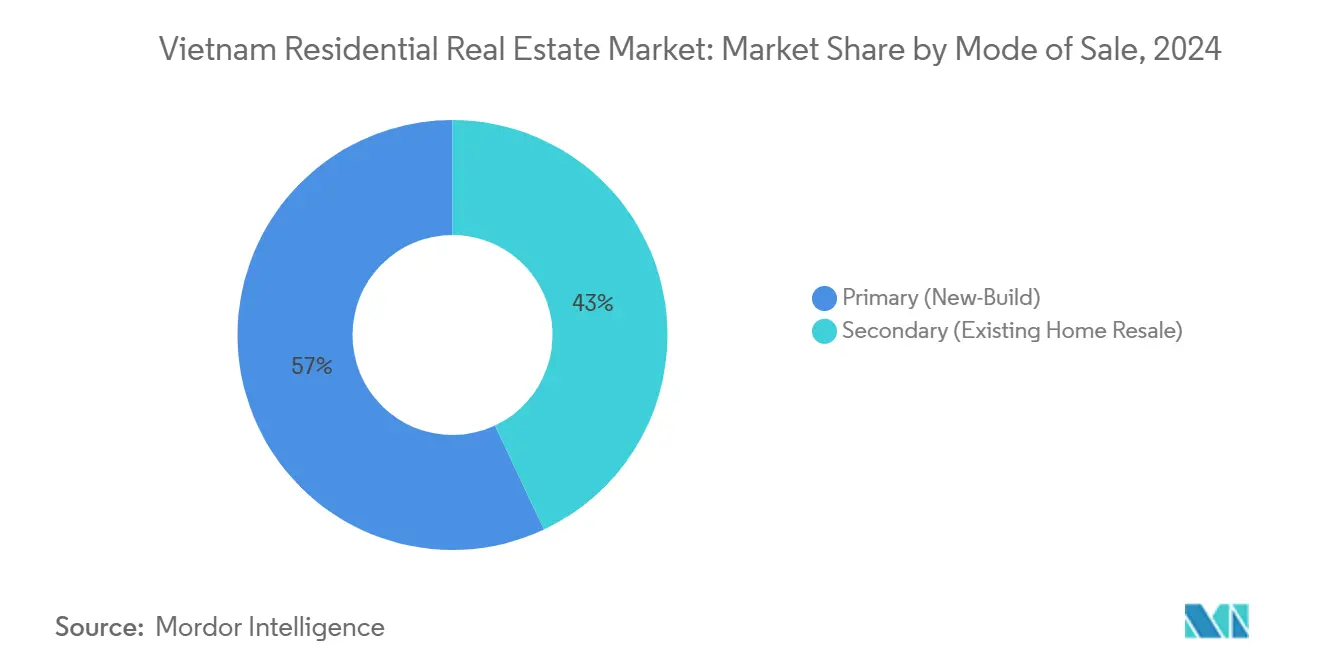

- Por modalidade de venda, transações primárias capturaram 57% da participação do mercado imobiliário residencial do Vietnã em 2024. O mercado imobiliário residencial do Vietnã para o segmento secundário está previsto para crescer a uma TCAC de 13,51% entre 2025-2030.

- Por modelo de vendas, vendas constituíram 86% do tamanho do mercado imobiliário residencial do Vietnã em 2024. O mercado imobiliário residencial do Vietnã para o segmento de aluguel está esperado para aumentar a uma TCAC de 12,35% entre 2025-2030.

- Por geografia, a Cidade de Ho Chi Minh contribuiu com 48% da receita do mercado imobiliário residencial do Vietnã em 2024. O mercado imobiliário residencial do Vietnã para Hai Phong está no caminho para uma TCAC de 13,28% entre 2025-2030.

Tendências e Insights do Mercado Imobiliário Residencial do Vietnã

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Classe Média Urbana em Ascensão e Formação de Domicílios em Cidades de Nível 1 e Nível 2 Emergentes | +2.80% | Cidade de Ho Chi Minh, Hanói, Danang, Hai Phong | Médio prazo (2-4 anos) |

| Corredores Industriais Liderados por IED em Ascensão Criando Demanda Habitacional Próximo a ZIs | +2.10% | Região sudeste, províncias industriais do norte | Longo prazo (≥ 4 anos) |

| Rápida Expansão de Projetos de MRT e Anel Rodoviário Desbloqueando Bancos de Terra Periféricos | +1.90% | Área metropolitana da Cidade de Ho Chi Minh, região capital de Hanói | Médio prazo (2-4 anos) |

| Remessas Crescentes (USD 14 Bi+) Canalizadas para Ativos Residenciais | +1.70% | Nacional, com concentração em HCMC e Hanói | Curto prazo (≤ 2 anos) |

| Tetos de Propriedade Estrangeira Relaxados nas Emendas de 2023 à Lei Habitacional | +1.40% | Principais centros urbanos, províncias costeiras | Curto prazo (≤ 2 anos) |

| Plataformas Hipotecárias Digitais Reduzindo o Tempo-para-Empréstimo abaixo de 5 Dias | +0.90% | Centros urbanos com penetração bancária digital | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Classe Média Urbana em Ascensão e Formação de Domicílios em Cidades de Nível 1 e Nível 2

A expansão do PIB do Vietnã no Q1 de 2025 foi o desempenho mais forte do primeiro trimestre desde 2020, elevando diretamente as rendas disponíveis e a formação de domicílios urbanos[1]Ministério do Planejamento e Investimento, "Relatório da Situação Socioeconômica Q1 2025," mpi.gov.vn. Jovens profissionais em cidades de nível 2 como Hai Phong estão ganhando poder de compra mais rapidamente que seus pares de nível 1 porque os custos de vida permanecem mais baixos, amplificando a acessibilidade. Desenvolvedores ampliaram os pipelines de projetos nessas localizações, confiantes de que investimentos em infraestrutura manterão os influxos migratórios estáveis. A atividade de construção registrou um aumento notável no início de 2025, espelhando o pipeline de demanda. O dividendo demográfico, portanto, entrega tanto absorção imediata quanto uma base compradora durável, ancorando o mercado imobiliário residencial do Vietnã aos fundamentos de consumo de longo prazo.

Corredores Industriais Liderados por IED em Ascensão Criando Demanda Habitacional Próximo a ZIs

O investimento direto estrangeiro alcançou USD 2,4 bilhões no Q1 de 2025, um salto de 46% ano após ano que está estreitamente correlacionado com lançamentos residenciais adjacentes a zonas industriais. Conglomerados coreanos estão pioneirizando ecossistemas integrados industrial-residenciais em províncias do norte onde engenheiros expatriados e trabalhadores qualificados locais preferem habitação de proximidade. Esses clusters desfrutam de taxas de captação previsíveis porque start-ups de fábricas desencadeiam demanda habitacional por fases. À medida que as rendas dos trabalhadores aumentam, um ciclo de atualização se forma, estimulando demanda de mercado médio e eventualmente de alta gama nas mesmas micro-áreas de captação. O nexo industrial-habitacional, portanto, incorpora um loop de crescimento auto-reforçante no mercado imobiliário residencial do Vietnã.

Tetos de Propriedade Estrangeira Relaxados nas Emendas de 2023 à Lei Habitacional

Emendas abrangentes de novembro de 2023 igualaram os direitos habitacionais dos vietnamitas no exterior com os cidadãos domésticos, efetivas em janeiro de 2025. Estima-se que 5,5 milhões de vietnamitas da diáspora assim ganharam caminhos legais claros para possuir propriedade sem estruturas de proxy, reduzindo o atrito transacional. Dados do mercado secundário do início de 2025 mostram um aumento notável em compras apoiadas por remessas em províncias costeiras atrativas para aposentadoria ou uso de férias. A Lei da Terra de 2024 reforçou esse momentum ao conceder direitos similares de uso da terra, reforçando a confiança do comprador. A cascata de políticas injeta capital fresco e amplia o pool de demanda, especialmente para unidades de nível médio e superior em recintos urbanos estabelecidos.

Rápida Expansão de Projetos de MRT e Anel Rodoviário Desbloqueando Bancos de Terra Periféricos

A Linha 2 do Metro da Cidade de Ho Chi Minh de USD 2 bilhões, em construção desde fevereiro de 2024, está redesenhando os mapas dos desenvolvedores ao transformar distritos periféricos em deslocamentos de 30 minutos. A conectividade confirmada permite que pré-vendas sejam lançadas com relações preço-renda favoráveis comparadas com distritos maduros do centro da cidade. Simultaneamente, o projeto do Anel Rodoviário 4 do governo fornece uma espinha dorsal de transporte externa que abrirá parcelas de campo verde para townships de grande escala[2]Banco Estatal do Vietnã, "Influxos de Remessas 2024-2025," sbv.gov.vn. Ao sequenciar infraestrutura e limpeza de terras, as autoridades reduzem o risco do projeto e melhoram a absorção para desenvolvedores, uma vantagem estrutural que fortalece o crescimento de longo prazo no mercado imobiliário residencial do Vietnã.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Sistema fragmentado de títulos de terra e burocracia prolongada | -1,8% | Nacional, novos desenvolvimentos | Longo prazo (≥ 4 anos) |

| Tetos periódicos de crédito em empréstimos imobiliários pelo SBV | -1,3% | Nacional, segmentos de alto valor | Médio prazo (2-4 anos) |

| Alta inflação de insumos de construção | -1,1% | Nacional | Curto prazo (≤ 2 anos) |

| Vulnerabilidade a ciclos de taxas de juros estrangeiras | -0,7% | Principais cidades expostas a dívida estrangeira | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Sistema Fragmentado de Títulos de Terra e Burocracia Prolongada para Certificados de Direitos de Uso da Terra

Desenvolvedores frequentemente enfrentam aprovações multi-etapas para garantir certificados de direitos de uso da terra, atrasando lançamentos e adicionando custos de manutenção. A liberação legal da Novaland para quase 7.000 unidades na Cidade de Ho Chi Minh destaca o fardo administrativo até mesmo para empresas bem-resourceadas. Embora a Lei da Terra de 2024 introduza listas anuais de preços da terra para substituir ciclos de cinco anos, a curva de aprendizado pode prolongar os tempos de processamento no prazo próximo. O arrasto nos cronogramas de projetos pode silenciar a resposta da oferta, elevando preços e reduzindo a acessibilidade no mercado imobiliário residencial do Vietnã.

Tetos Periódicos de Crédito em Empréstimos Imobiliários pelo SBV

O Banco Estatal do Vietnã mantém o crédito imobiliário dentro de limites prudenciais, sinalizando projetos de luxo para escrutínio especial quando os rácios de alavancagem disparam. Empréstimos imobiliários pendentes alcançaram VND 3.480 trilhões (USD 136,34 bilhões) no início de 2025, provocando nova orientação supervisora. Enquanto habitação acessível desfruta de isenções de quota, projetos de nível médio e alto podem enfrentar aperto súbito, forçando desenvolvedores a escalonar lançamentos. Essas oscilações políticas adicionam risco de timing que periodicamente tempera o mercado imobiliário residencial do Vietnã.

Análise de Segmento

Por Tipo de Propriedade: Densidade Urbana Impulsiona Domínio de Apartamentos

Apartamentos e condomínios controlaram 68% da participação do mercado imobiliário residencial do Vietnã em 2024, principalmente porque formatos de alta elevação otimizam terra urbana escassa e combinam com as expectativas de estilo de vida de domicílios mais jovens. O tamanho do mercado imobiliário residencial do Vietnã para apartamentos está projetado para permanecer dominante mas expandir a um ritmo ligeiramente mais lento que produtos térreoss à medida que as coortes demográficas envelhecem. Moradias e casas térreas estão no caminho para uma TCAC de 12,05% até 2030, sustentadas pela acumulação de riqueza e compradores da diáspora que retornam buscando propriedade da terra.

Hanói registrou um aumento de 9% trimestre sobre trimestre na oferta primária de apartamentos durante o Q1 de 2024, enquanto a Cidade de Ho Chi Minh viu uma queda trimestral de 35% devido a aprovações atrasadas, sinalizando desequilíbrios regionais. Preços secundários em ascensão estimulam movimentos de atualização para unidades maiores ou moradias suburbanas, estreitando a lacuna de preços. Para desenvolvedores, o segmento térreo oferece margens premium por metro quadrado e permite construção por fases que se alinha com a absorção da demanda, uma proteção estratégica contra volatilidade de aprovação no segmento vertical.

Por Faixa de Preço: Segmento Acessível Acelera Apesar da Liderança do Mercado Médio

Propriedades de mercado médio capturaram 45% do tamanho do mercado imobiliário residencial do Vietnã em 2024 ao entregarem uma mistura ótima de preço e amenidade para uma classe média em expansão. Mesmo assim, a categoria acessível está prevista para expandir a 13,11% TCAC até 2030 à medida que quotas de habitação social do governo e hipotecas com juros reduzidos elevam a elegibilidade para compradores abaixo de 35 anos.

A orientação de crédito do Banco Estatal direciona capital para esquemas acessíveis, isolando o segmento do aperto macro-prudencial que pesa sobre lançamentos de luxo. A Resolução 77, adotada em abril de 2025, reduziu ainda mais os impostos sobre clínquer para domar os custos de insumos de construção, permitindo que desenvolvedores sustentem preços unitários sem sacrificar margens. À medida que a rampa de oferta impulsionada por políticas se desenvolve, desenvolvedores equipados com designs padronizados e métodos de construção modular capturarão volume enquanto atendem metas ambientais e ESG.

Por Modalidade de Venda: Mercado Secundário Ganha Momentum

Lançamentos primários detiveram uma participação de 57% do mercado imobiliário residencial do Vietnã em 2024 com base na abundante nova oferta, ainda assim transações secundárias estão correndo à frente com uma TCAC de 13,51% para 2030, evidenciando um ecossistema em maturação. À medida que o tamanho do mercado imobiliário residencial do Vietnã se expande, simetria de informação melhorada e ferramentas de avaliação digital tornam a atividade de revenda mais transparente, encorajando mobilidade entre proprietários.

Apreciação rápida de preços em distritos urbanos centrais empurra alguns compradores em direção a estoque mais antigo que oferece plantas maiores a custos por metro quadrado mais baixos. Clareza aprimorada em torno da propriedade estrangeira, juntamente com aprovações hipotecárias digitais de cinco dias, ajuda o inventário reciclado a vender mais rapidamente, fornecendo liquidez que sustenta futuras compras primárias. No médio prazo, o giro secundário está definido para se tornar uma força estabilizadora que mitiga ciclos de boom-bust.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Vendas: Segmento de Aluguel Emerge como Impulsionador de Crescimento

A propriedade permanece culturalmente arraigada e representou 86% da receita de 2024, mas a categoria de aluguel está prevista para entregar uma TCAC de 12,35% até 2030, graças às crescentes necessidades de flexibilidade urbana. Apartamentos servidos Grau A já comandam USD 42 por m² mensais no CBD da Cidade de Ho Chi Minh, e ativos similares estão se espalhando para Danang e Hai Phong.

Investidores institucionais estão pilotando portfólios de construção-para-alugar que prometem fluxos de caixa estáveis não correlacionados com ciclos de vendas. Programas habitacionais sociais do governo também incorporam quotas de aluguel, reconhecendo que nem todos os domicílios podem atender limiares de depósito. À medida que os padrões profissionais de gestão melhoram, inquilinos ganham maior qualidade de serviço e segurança de posse, reforçando o movimento do mercado imobiliário residencial do Vietnã em direção a opções de posse diversificadas.

Análise Geográfica

A Cidade de Ho Chi Minh contribuiu com 48% do valor transacional de 2024, um testemunho de seu status como o centro comercial da nação e primeiro receptor de investimento de MRT em grande escala[3]Departamento de Construção da Cidade de Ho Chi Minh, "Visão Geral do Mercado Imobiliário Residencial 2024," hochiminhcity.gov.vn. Preços de apartamentos em distritos premium subiram 6% para USD 3.200-5.200 por m², restringidos por lançamentos novos limitados e demanda sólida de investidores. A Linha 2 do Metro e o Anel Rodoviário 4 são esperados para redistribuir demanda em direção à Cidade de Thu Duc e distritos periféricos, onde disponibilidade de campo verde permite mega-projetos de uso misto.

A perspectiva de TCAC de 13,28% de Hai Phong deriva de atualizações portuárias sinérgicas e expansão de zona industrial que geram empregos de manufatura bem pagos. Desenvolvedores como a Vinhomes já estão parcelando locais de 500-plus hectares para townships integrados que combinam habitação de trabalhadores, varejo e instalações logísticas, criando efeitos de localização virtuosos. Hanói, em contraste, opera sob controles de planejamento mais rigorosos que limitam a densidade de alta elevação, impulsionando ganhos de preços de 26% no mercado secundário durante 2024. A escassez motivou formatos eficientes em terra como micro-apartamentos e esquemas de co-living direcionados a jovens profissionais.

A cidade costeira central Danang alavanca turismo e terceirização de TI para atrair tanto compradores de casas de férias quanto inquilinos expatriados, ajudada por um aeroporto internacional atualizado. Aluguéis mensais para condomínios à beira-mar subiram 8% em 2024, superando médias nacionais. Can Tho no Delta do Mekong e Bac Ninh perto de Hanói representam mercados urbanos fronteiriços onde desenvolvedores tomam posições de campo verde antes das conclusões de vias expressas. Financiamento prioritário do governo para pontes e obras de mitigação de enchentes sublinha comprometimento com esses nós emergentes, sinalizando upside de longo prazo para o mercado imobiliário residencial do Vietnã.

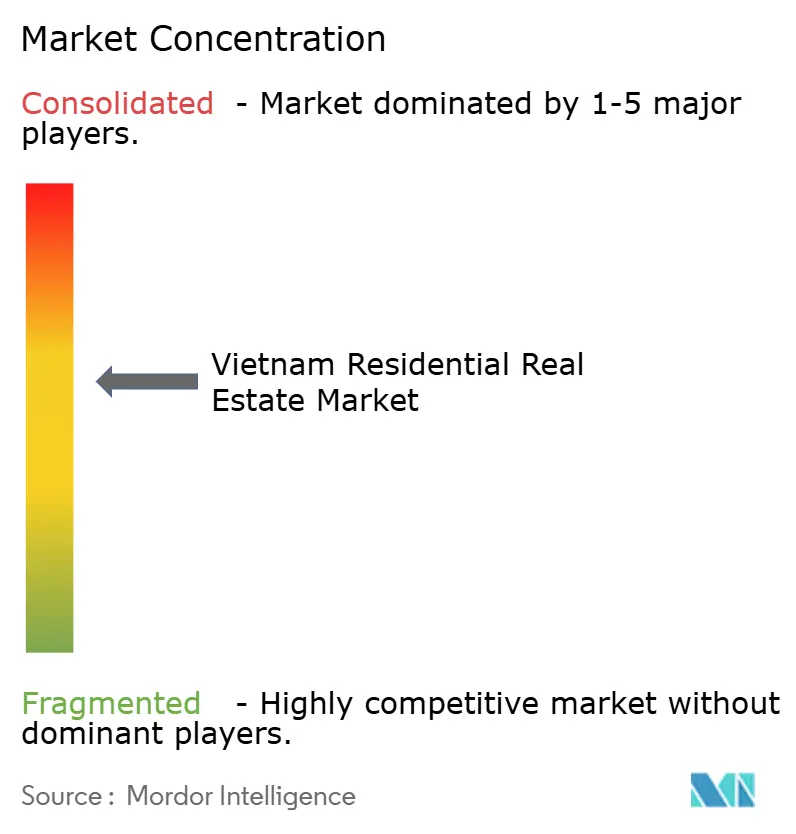

Cenário Competitivo

O campo competitivo permanece moderadamente concentrado, com os cinco principais desenvolvedores controlando coletivamente aproximadamente 55% dos lançamentos primários anuais. A Vinhomes lidera, aplicando um modelo integrado de township que mistura ativos residenciais, escritórios, educacionais e de trânsito, assim comandando preços premium e aprovações aceleradas. Sua meta de receita de 2025 de VND 180 trilhões (USD 6,9 bilhões) implica um aumento de 76% ano após ano, alimentado por Royal Island em Hai Phong e Global Gate em Hanói.

A Novaland, focada em projetos certificados ESG, alavanca materiais reciclados e financiamento verde para diferenciar seu pipeline e desbloquear empréstimos concessionais. Especialistas estrangeiros como a Lotte Land da Coreia esculpem nichos em clusters orientados a expatriados, incorporando formatos de varejo coreanos e currículos escolares que atraem sua clientela central. Enquanto isso, upstarts de PropTech oferecem tours virtuais e motores de preços impulsionados por IA, comprimindo custos de busca e melhorando a qualidade do match para compradores em todo o mercado imobiliário residencial do Vietnã.

A inflação de insumos, especialmente para aço e cimento, estimulou o governo a publicar a Resolução 77 em abril de 2025, coordenando alívio fiscal e escalamento de produção para estabilizar custos. Desenvolvedores que fixaram contratos de fornecimento de longo prazo em meados de 2024 agora desfrutam de proteção de margem, permitindo construção contínua quando competidores menores desaceleram a atividade. À medida que novas disposições da Lei da Terra simplificam compras de vietnamitas estrangeiros, empresas com redes de marketing no exterior provavelmente capturarão demanda incremental. Oportunidades persistem em vida sênior, casas certificadas verdes e espaços de co-living, segmentos ainda subpenetrados mas alinhados com mudanças demográficas e de estilo de vida.

Líderes da Indústria Imobiliária Residencial do Vietnã

-

Vinhomes

-

Novaland Group

-

Dat Xanh Group

-

Sun Group

-

Phat Dat Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: A Resolução Governamental 155/NQ-CP lançou uma estrutura piloto de habitação social que estabelece um fundo habitacional nacional e agiliza o licenciamento de desenvolvimento para projetos acessíveis na Cidade de Ho Chi Minh, Hanói e Hai Phong.

- Maio de 2025: Binh Duong aprovou dois esquemas de ecoturismo e resort abrangendo 680 ha liderados pelo Sun Group, visando integrar lazer e habitação de força de trabalho para 22.000 funcionários com capacidade diária de visitantes acima de 60.000.

- Abril de 2025: A Vinhomes anunciou o Green Paradise de 2.870 ha em Can Gio, prometendo co-financiamento de linha de metrô para garantir conectividade com o centro da Cidade de Ho Chi Minh.

- Abril de 2025: A Resolução 77 forneceu incentivos fiscais para produção doméstica de clínquer e expandiu o fornecimento de cimento para contrapor a inflação de insumos de construção afetando a viabilidade da habitação acessível.

Escopo do Relatório do Mercado Imobiliário Residencial do Vietnã

Imóveis residenciais são amplamente definidos como propriedade real (terra e quaisquer edifícios) usada para propósitos residenciais.

O relatório fornece uma análise de fundo abrangente do mercado de fachadas canadense, cobrindo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. Adicionalmente, o impacto da COVID-19 foi incorporado e considerado durante o estudo. O mercado imobiliário residencial do Vietnã está segmentado por tipo (moradias e casas térreas e condomínios e apartamentos) e por cidade (Cidade de Ho Chi Minh, Hanói, Danang, Quang Ninh e resto do Vietnã).

O relatório oferece tamanho de mercado e previsões para o mercado imobiliário residencial vietnamita em valor (USD) para todos os segmentos acima.

| Apartamentos e Condomínios |

| Moradias e Casas Térreas |

| Acessível |

| Mercado Médio |

| Luxo |

| Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) |

| Cidade de Ho Chi Minh |

| Hanói |

| Danang |

| Hai Phong |

| Resto do Vietnã |

| Por Tipo de Propriedade | Apartamentos e Condomínios |

| Moradias e Casas Térreas | |

| Por Faixa de Preço | Acessível |

| Mercado Médio | |

| Luxo | |

| Por Modalidade de Venda | Primário (Nova Construção) |

| Secundário (Revenda de Casa Existente) | |

| Por Principais Cidades e Províncias | Cidade de Ho Chi Minh |

| Hanói | |

| Danang | |

| Hai Phong | |

| Resto do Vietnã |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário residencial do Vietnã?

O setor está avaliado em USD 33,19 bilhões em 2025 e está projetado para atingir USD 57,08 bilhões até 2030 com uma TCAC de 11,45%.

Qual tipo de propriedade lidera o volume de vendas?

Apartamentos e condomínios lideram com uma participação de mercado de 68% em 2024 devido à densidade urbana e preferências de estilo de vida.

Por que o segmento acessível está crescendo mais rapidamente que outros?

Programas habitacionais sociais do governo e hipotecas preferenciais estão impulsionando uma TCAC de 13,11% em unidades acessíveis, superando categorias médias e altas.

Como a infraestrutura de transporte influenciará a demanda futura?

Projetos como a Linha 2 do Metro e o Anel Rodoviário 4 desbloqueiam novos bancos de terra e encurtam deslocamentos, ampliando a expansão geográfica de projetos residenciais viáveis.

Página atualizada pela última vez em: