Tamanho e Participação do Mercado Imobiliário Residencial do Brasil

Análise do Mercado Imobiliário Residencial do Brasil pela Mordor Intelligence

O tamanho do mercado imobiliário residencial do Brasil foi de USD 95,59 bilhões em 2024 e está projetado para avançar para USD 135,52 bilhões até 2030, refletindo uma TCAC de 5,99%. A demanda permanece robusta mesmo com o Banco Central mantendo a taxa Selic em 13,25% e sinalizando uma possível elevação para 15% até meados de 2025, porque programas de subsídio, medidas de adensamento urbano e fluxos de capital estrangeiro mantêm as transações em movimento. Os gastos governamentais com habitação, incluindo USD 4,52 bilhões destinados à iniciativa expandida Minha Casa Minha Vida (MCMV), ancoram os pipelines de novas habitações e reduzem o impacto das altas taxas hipotecárias. A atividade de construção no terreno é intensa: custos de materiais e mão de obra atingiram USD 348 por m² em abril de 2025, mas construtoras mitigam a pressão sobre margens com sistemas modulares e acordos de compra em lote. Plataformas digitais aceleram anúncios, aprovação de empréstimos e fechamentos, ampliando o acesso para compradores jovens e locadores. Investidores se voltam para ativos reais para proteção contra inflação, enquanto financiamentos vinculados a ESG direcionam capital para projetos energeticamente eficientes. Juntas, essas forças permitem que o mercado imobiliário residencial do Brasil cresça através de um ciclo monetário volátil.[1]Alexandre Schneider, "Programa Requalifica Centro," Prefeitura de São Paulo, prefeitura.sp.gov.br

Principais Conclusões do Relatório

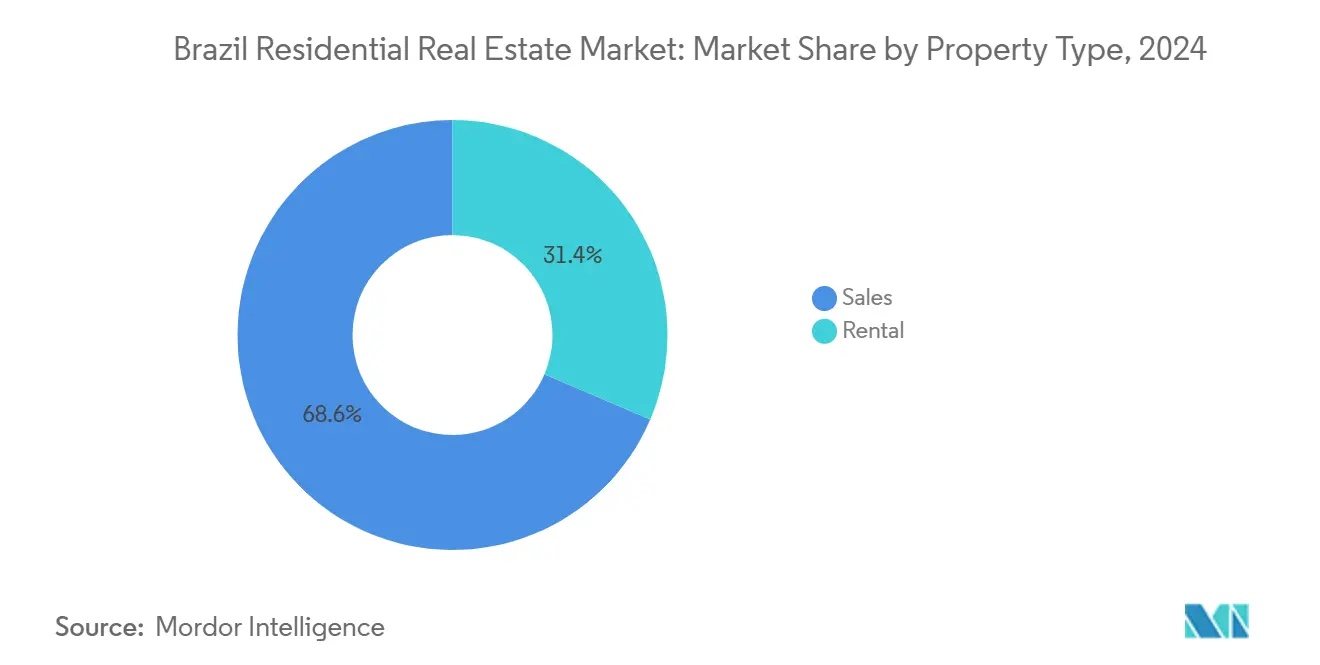

Por modelo de negócio, transações de vendas mantiveram 68,54% da participação do mercado imobiliário residencial do Brasil em 2024, e o modelo de aluguel está crescendo a uma TCAC de 5,81% até 2030.

Por tipo de propriedade, casas e terrenos dominaram com 77,9% do tamanho do mercado imobiliário residencial do Brasil (Modelo de Vendas) em 2024, enquanto apartamentos e condomínios registram o crescimento mais rápido a uma TCAC de 7,33% até 2030.

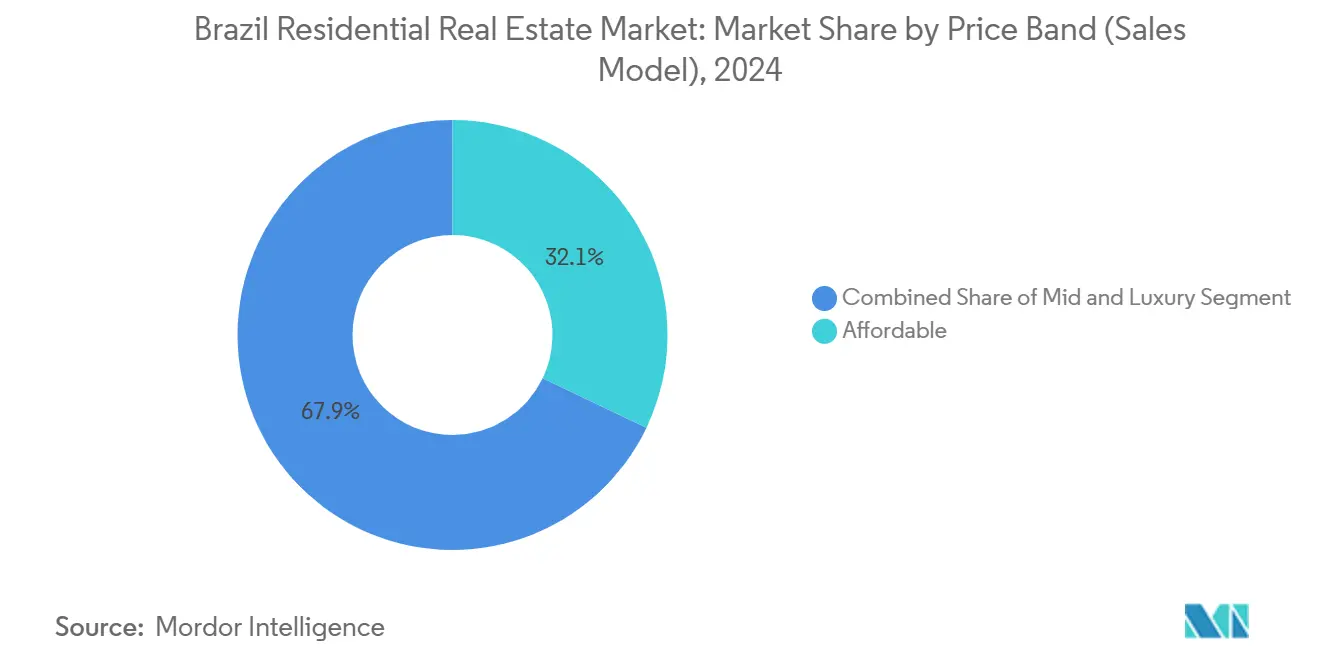

Por faixa de preço, unidades de mercado médio capturaram 49,1% da participação do tamanho do mercado imobiliário residencial do Brasil (Modelo de Vendas) em 2024; luxo está previsto para crescer a uma TCAC de 7,38% até 2030.

Por modo de venda, revendas secundárias comandaram 65,0% do tamanho do mercado imobiliário residencial do Brasil (Modelo de Vendas) em 2024, enquanto construções primárias novas avançam a uma TCAC de 7,10% até 2030.

Por geografia principal, Resto do Brasil contribuiu com 50,7% do mercado imobiliário residencial do Brasil (Modelo de Vendas) em 2024 e Rio de Janeiro apresenta a maior TCAC prevista de 6,90% até 2030.

Tendências e Insights do Mercado Imobiliário Residencial do Brasil

Análise do Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Subsídios hipotecários acelerados sob Minha Casa, Minha Vida | +1.2% | Nacional; mais forte em São Paulo, Rio de Janeiro, Minas Gerais | Médio prazo (2-4 anos) |

| Taxa Selic em declínio aumentando acessibilidade hipotecária | +0.8% | Centros urbanos nacionais | Curto prazo (≤ 2 anos) |

| Reforma de zoneamento urbano permitindo adensamento vertical | +0.6% | São Paulo, Rio de Janeiro, Brasília | Longo prazo (≥ 4 anos) |

| Corretagem digital e plataformas iBuyer | +0.4% | Principais áreas metropolitanas | Médio prazo (2-4 anos) |

| Incentivos de financiamento verde vinculados a ESG | +0.3% | Adoção inicial em São Paulo e Rio de Janeiro | Longo prazo (≥ 4 anos) |

| Capital estrangeiro buscando rendimentos de aluguel protegidos contra inflação | +0.2% | Principais mercados costeiros | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Subsídios hipotecários acelerados sob Minha Casa, Minha Vida

A Faixa 4 agora apoia famílias com renda mensal de USD 1.720-2.400, elevando o teto de empréstimo para USD 100.000 e cobrindo até metade do valor financiado. O governo destinou USD 4,7 bilhões para 2025, com 852.000 unidades em construção e meta de 2 milhões de unidades até 2026. A demanda por cimento subiu 5,9% ano a ano no T1 2025 com construtoras intensificando atividade. O mercado imobiliário residencial do Brasil beneficia diretamente porque subsídios protegem compradores de altas taxas de juros. Aprovações municipais oportunas, entretanto, são vitais para traduzir alocações orçamentárias em habitações entregues.

Taxa Selic em declínio aumentando acessibilidade hipotecária

Formuladores de política inicialmente sinalizaram afrouxamento, mas inflação persistente empurrou a Selic para 13,25% e pode chegar a 15% até o final de 2025. Mesmo assim, cada corte de 25 pontos base que eventualmente chegar pode desbloquear 20.000 hipotecas adicionais, especialmente em centros metropolitanos. Bancos permanecem cautelosos após inadimplências de 2022, mas linhas de crédito subsidiadas ajudam a manter volumes de originação. Se a inflação principal diminuir, alívio incremental nas taxas amplificará a demanda, reforçando a trajetória ascendente do mercado imobiliário residencial do Brasil.

Reforma de zoneamento urbano permitindo adensamento vertical

O programa Requalifica Centro de São Paulo isenta IPTU por três anos em reformas do centro enquanto sua taxa OODC captura ganhos de valor da terra para financiar melhorias no transporte. Medidas similares no Rio de Janeiro e Brasília incentivam projetos de arranha-céus perto de estações de metrô, reduzindo tempos de deslocamento e aumentando utilização de terrenos. No longo prazo, essas regras expandirão a oferta em bairros centrais, estabilizando preços e sustentando o pipeline de crescimento do mercado imobiliário residencial do Brasil.

Corretagem digital e plataformas iBuyer reduzindo atrito transacional

Mais de 955 startups PropTech agora operam nacionalmente. A Loft atingiu o ponto de equilíbrio e está adquirindo agências regionais para agrupar corretagem, crédito e serviços de título. A aprovação da COFECI em janeiro de 2025 de contratos blockchain pavimenta o caminho para tokenização instantânea de propriedades. Fechamentos mais rápidos e taxas menores aumentam liquidez, atraindo compradores millennials e locadores para o mercado imobiliário residencial do Brasil.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Inflação de custos de insumos de construção | -0.9% | Nacional; mais acentuada em São Paulo e Rio de Janeiro | Curto prazo (≤ 2 anos) |

| Atrasos de licenciamento municipal | -0.6% | Grandes metrópoles como São Paulo, Rio de Janeiro, Belo Horizonte | Médio prazo (2-4 anos) |

| Padrões de crédito bancário mais rígidos | -0.5% | Centros financeiros urbanos | Médio prazo (2-4 anos) |

| Alta exposição a riscos de desastre | -0.3% | Regiões costeiras e propensas a enchentes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Inflação de custos de insumos de construção pressionando margens de incorporadoras

INCC-M subiu 8,8% ano a ano até agosto de 2024; material e mão de obra agora custam USD 208,69 e USD 153,36 por m² respectivamente. Construtoras menores lutam para negociar taxas em lote, levando à consolidação. Técnicas de pré-fabricação oferecem alívio parcial mas requerem capital inicial e mão de obra qualificada. Custos elevados comprimem lucros, desacelerando aprovações de projetos e temperando crescimento de curto prazo no mercado imobiliário residencial do Brasil.

Atrasos de licenciamento municipal estendendo prazos de projetos

Apesar de um registro eletrônico nacional, cronogramas de aprovação ainda variam de três a 18 meses. São Paulo e Rio de Janeiro enfrentam acúmulos de fila ligados à falta de pessoal e revisões ambientais rigorosas. Custos de manutenção prolongados desencorajam novos lançamentos e mudam foco para cidades com licenciamento mais rápido, fragmentando oferta através do mercado imobiliário residencial do Brasil.

Análise de Segmento

Por Modelo de Negócio: Transações de Vendas Mantêm Primazia

Vendas mantiveram 68,54% do mercado imobiliário residencial do Brasil em 2024, reafirmando a prioridade cultural colocada na propriedade. Subsídios sob MCMV reduzem obstáculos de entrada para compradores, e saques do FGTS financiam entradas. Canais de REIT hipotecário aprofundam liquidez, sustentando uma TCAC de 6,54% para o segmento até 2030. Aluguéis, com 31,46%, ganham de migração urbana e flexibilidade de estilo de vida; rendimentos de 2,7-5,4% atraem locadores institucionais.[2]Ronaldo Cagiano, "Índice de Preços de Imóveis Residenciais 1T 2025," Câmara Brasileira da Indústria da Construção, cbic.org.br

Crescimento de aluguel remodela mix de projetos: torres build-to-rent emergem no distrito de Pinheiros em São Paulo, e regulamentação de aluguel de curta duração no Rio aperta oferta, elevando taxas. À medida que mandatos ESG exigem retrofits energeticamente eficientes, locadores alocam capex para medição inteligente e arranjos solares, melhorando retenção de inquilinos e valor de ativos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Propriedade (Modelo de Vendas): Casas Dominam mas Apartamentos Aceleram

Casas e terrenos representaram 77,9% das transações de 2024, refletindo normas históricas de propriedade de terra e disponibilidade de terra suburbana. O segmento beneficia de melhorias rodoviárias que tornam deslocamentos diários viáveis dos anéis externos. Apartamentos, embora apenas 22,1%, estão avançando a 7,33% TCAC, impulsionados por torres de luxo de arranha-céus como o Alto das Nações de 219 metros. Bônus de densidade sob planos diretores urbanos tornam construções verticais financeiramente atraentes, e pegadas de unidades menores mantêm preços de ingresso dentro de limiares de subsídio. O tamanho do mercado imobiliário residencial do Brasil para apartamentos expandirá rapidamente mesmo com casas permanecendo a maioria estatística.

Reguladores aprovam maiores proporções de sacada para melhorar habitabilidade em pegadas compactas, e fachadas pré-fabricadas encurtam tempos de ereção. Casas enfrentam zoneamento mais rigoroso por impacto ambiental, empurrando alguns compradores para comunidades verticais fechadas com áreas verdes compartilhadas.

Por Faixa de Preço (Modelo de Vendas): Mercado Médio Lidera, Luxo Acelera

Residências de mercado médio responderam por 49,1% do valor de vendas em 2024, ancoradas por crescimento salarial estável da classe média e elegibilidade para subsídios. Unidades populares expandem através das tranches Faixa 1-3 do MCMV, embora gargalos burocráticos limitem o ritmo de produção. Luxo-apenas uma participação de dígito único-mostra a subida mais rápida a 7,38% TCAC: um real fraco desconta preços de entrada em USD, e motivos de preservação de riqueza impulsionam compras à vista de coberturas à beira-mar.

Compradores estrangeiros da Europa e Oriente Médio se alinham para compras off-plan em Ipanema, frequentemente pré-pagando 40% de depósitos para proteger oscilações cambiais. Enquanto isso, projetos de luxo certificados ESG comandam um prêmio de 10%, incentivando incorporadoras a buscar credenciais Leadership in Energy and Environmental Design.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Modo de Venda (Modelo de Vendas): Mercado Primário Ganha Terreno

Revendas secundárias ainda representam 65,0% das transações de 2024 porque bairros estabelecidos oferecem vantagens de escola e transporte. Ainda assim, vendas do mercado primário crescem a 7,10% TCAC, impulsionadas por hipotecas MCMV pré-aprovadas e títulos verdes isentos de impostos que reduzem custos de financiamento. Construções novas permitem características de planta aberta e cabeamento de casa inteligente, que atraem compradores nativos digitais.

Incorporadoras protegem atrasos de aprovação bancando terra em múltiplos municípios; MRV, por exemplo, reduzirá inventário de terra paga em USD 269 milhões para liberar caixa para saques de construção. Financiadores sindicam negócios de clube para financiar comunidades master-planejadas multi-fases, aumentando certeza de entrega.

Análise Geográfica

Resto do Brasil comandou 50,7% do valor de transação de 2024, mostrando que a demanda não está mais confinada a um punhado de metrópoles. Implementações governamentais de estrada e fibra óptica atraem manufatura para estados do interior, gerando novos clusters habitacionais de renda média. Escores de desenvolvimento municipal melhoraram em 52,7% das cidades brasileiras em 2023, expandindo a pegada geográfica do mercado imobiliário residencial do Brasil

São Paulo permanece o maior nó urbano individual, impulsionado por empregadores de finanças e tecnologia. A cidade combina bônus de densidade com o feriado fiscal Requalifica Centro, convertendo blocos de escritório decrépitos em lofts de renda mista. Preços médios de revenda subiram 5,1% em 2024 e condomínios de primeira linha superam USD 4.000 por m², ainda assim a metrópole empurra 30% da nova oferta para faixas populares para equilibrar o pipeline.

Rio de Janeiro é a cidade principal de crescimento mais rápido com uma TCAC de 6,90%. Recuperação do turismo e revitalização da área portuária estimulam demanda por apartamentos de locação curta. Extensões de VLT planejadas desbloqueiam locais na Zona Norte, e investidores estrangeiros visam reformas de Copacabana antes de eventos esportivos internacionais. Regulamentações do Airbnb se apertam em 2026, mas perspectivas de ganhos de capital compensam compressão de rendimento. [3] Maria Claudia da Silva, "Boletim Estatístico de Crédito Imobiliário 1T 2025," Associação Brasileira das Entidades de Crédito Imobiliário e Poupança, abecip.org.br

O ritmo estável de Brasília depende da estabilidade da folha de pagamento federal: 448.000 servidores públicos alimentam absorção previsível de condomínios de mercado médio e casas suburbanas. Cidades-satélite planejadas sob o plano urbano PDOT alocam zoneamento de uso misto para 80.000 novas residências, harmonizando crescimento com metas de fluxo de tráfego. Incentivos ESG encorajam solar em telhados, reduzindo custos operacionais para auxílios-aluguel do governo.

Cenário Competitivo

A concorrência no mercado imobiliário residencial do Brasil é moderada, mas a adoção tecnológica crescente remodela hierarquias. MRV aproveita escala para negociar descontos de cimento em lote, embora corte inventário para liberar caixa. Cyrela mira tamanhos de ingresso maiores no centro de São Paulo, empurrando margens brutas acima de 34%. Direcional foca em cidades do Norte e Nordeste, combinando faixas de subsídio com níveis salariais locais.

PropTechs injetam velocidade digital. Loft alcançou ponto de equilíbrio e agora adquire corretores regionais para incorporar vendas de seguro-título. Regulamentação COFECI de escrituras tokenizadas permite que startups fracionalizem ativos; a primeira bolsa entra ao vivo em 2025 com 76 propriedades, 70% residencial. Corretores legados reagem oferecendo serviços híbridos online-offline.

Veículos de mercado de capitais expandem. O universo REIT supera 500 fundos; REITs hipotecários respondem por 40% dos USD 32,31 bilhões de ativos líquidos. A onda de aquisições da Pátria eleva ativos sob gestão para USD 4,4 bilhões, atingindo o limiar de tamanho de ativo para conquistar mandatos de fundos de pensão. Compradores de títulos ESG favorecem incorporadoras com painéis verificados de rastreamento de carbono, dando aos primeiros adotantes dívida mais barata.

Líderes da Indústria Imobiliária Residencial do Brasil

-

MRV Engenharia e Participações S.A.

-

Cyrela Brazil Realty S.A.

-

Direcional Engenharia S.A.

-

Construtora Tenda S.A.

-

Even Construtora e Incorporação S.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: QuintoAndar multado em USD 112.000 pelo Procon-SP por práticas abusivas, intensificando escrutínio de corretagens online.

- Maio de 2025: Cyrela sinaliza lançamentos maiores em 2025 após pré-vendas favoráveis.

- Abril de 2025: Governo emite portaria adicionando Faixa 4 ao MCMV, canalizando USD 3 bilhões do Fundo Social.

- Abril de 2025: MRV&Co planeja cortar inventário de terra paga em USD 280 milhões até 2029 para proteger margens.

Escopo do Relatório do Mercado Imobiliário Residencial do Brasil

Imóvel residencial é amplamente definido como propriedade real (terra e quaisquer edifícios nela) usado para fins residenciais, sendo o exemplo mais comum casas unifamiliares. Imóvel residencial é uma área desenvolvida para pessoas morarem. Como definido por ordenanças de zoneamento locais, imóvel residencial não pode ser usado para fins comerciais ou industriais.

O mercado imobiliário residencial no Brasil é segmentado por tipo (casas e terrenos e apartamentos e condomínios). O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho do mercado imobiliário residencial do Brasil em 2025?

O mercado imobiliário residencial do Brasil está avaliado em USD 101,07 bilhões em 2025 e está projetado para alcançar USD 135,54 bilhões até 2030.

Qual modelo de negócio lidera transações habitacionais?

Vendas mantêm 68,54% do valor total, refletindo forte cultura de propriedade e apoio de subsídios

Quão rápido está crescendo o segmento de habitação popular?

Unidades populares apoiadas pelo programa Minha Casa, Minha Vida estão previstas para expandir a uma TCAC de 5,57% até 2030.

Que tipo de propriedade está crescendo mais rápido?

Apartamentos e condomínios estão expandindo a uma TCAC de 7,33% conforme cidades incentivam construções verticais.

Por que a habitação de luxo está acelerando?

Fraqueza cambial e capital estrangeiro buscando proteção contra inflação empurram crescimento de luxo para TCAC de 7,38%.

Qual cidade mostra o maior crescimento previsto?

Rio de Janeiro lidera principais metrópoles com uma TCAC de 6,90% até 2030, impulsionado por turismo e melhorias de infraestrutura.

Página atualizada pela última vez em:

.webp)