Tamanho e Participação do Mercado Imobiliário Comercial da Espanha

Análise do Mercado Imobiliário Comercial da Espanha pela Mordor Intelligence

O mercado imobiliário comercial da Espanha foi avaliado em USD 83,33 bilhões em 2025 e está definido para atingir USD 111,2 bilhões até 2030, avançando a uma CAGR de 5,95% entre 2025 e 2030. O sólido crescimento do PIB de 2,6% esperado para 2025 e a posição do país como porta de entrada entre a Europa e a América Latina sustentam as perspectivas. O apetite dos investidores permanece forte à medida que fundos de pensão e seguradoras rotacionam capital de títulos voláteis para rendimentos imobiliários principais, enquanto e-commerce, near-shoring e recuperação do turismo remodelam os padrões de demanda através dos tipos de propriedades.

Principais Destaques do Relatório

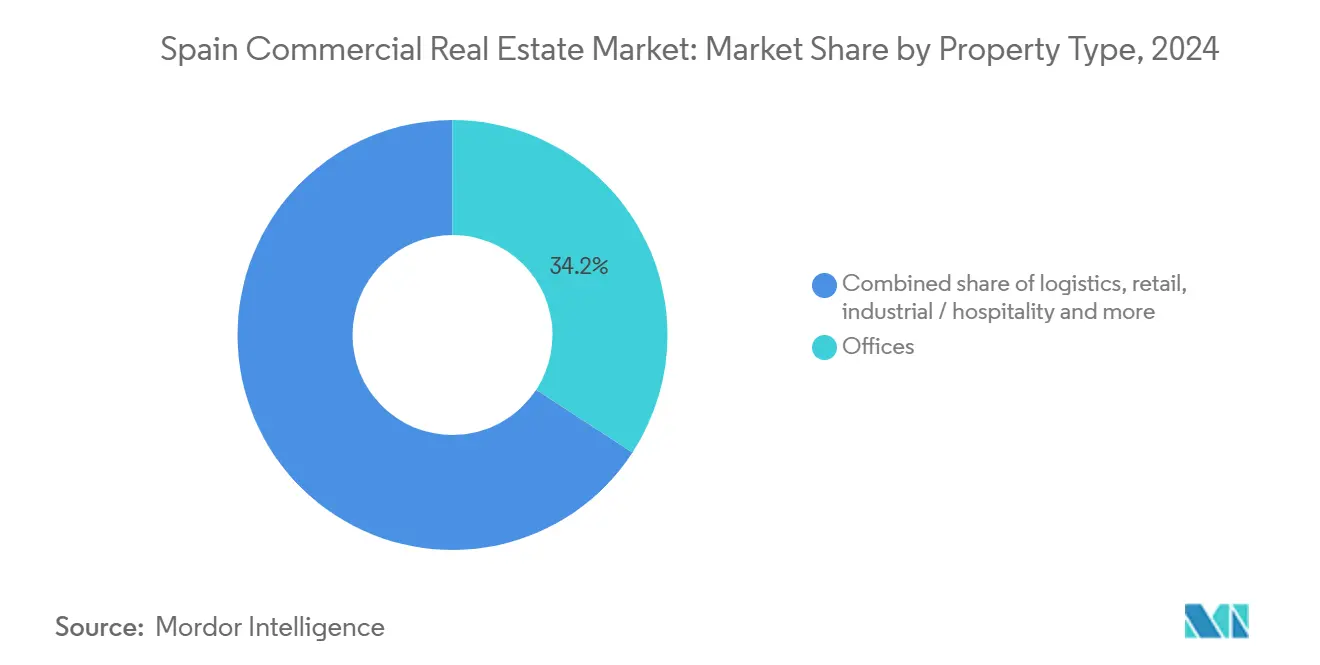

- Por tipo de propriedade, escritórios capturaram 34,2% da participação do mercado imobiliário comercial da Espanha em 2024; logística está prevista para expandir a uma CAGR de 7,00% até 2030.

- Por modelo de negócios, transações de vendas detinham 60,2% do tamanho do mercado imobiliário comercial da Espanha em 2024, enquanto a atividade de aluguel registra a maior CAGR projetada de 6,75% até 2030.

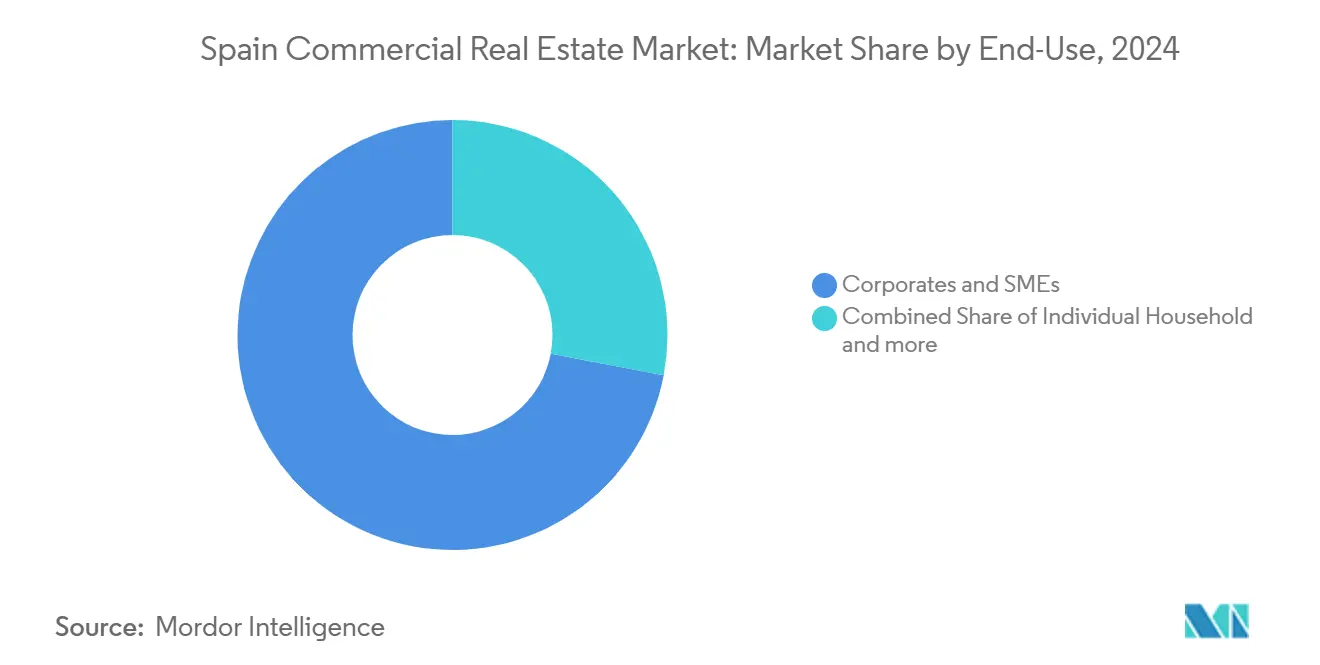

- Por usuário final, corporações e PMEs representaram 72,0% do tamanho do mercado imobiliário comercial da Espanha em 2024 e estão avançando a uma CAGR de 6,30% até 2030.

- Por geografia, Madrid liderou com uma participação de 45,1% do tamanho do mercado imobiliário comercial da Espanha em 2024; Málaga é a área de crescimento mais rápido com uma CAGR de 7,20% até 2030.

Tendências e Insights do Mercado Imobiliário Comercial da Espanha

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Relocação pós-pandemia impulsionando demanda logística | +1.2% | Madrid, Barcelona, Valência | Médio prazo (2-4 anos) |

| Migração para qualidade do estoque de escritórios em Madrid e Barcelona | +0.8% | Madrid, Barcelona | Curto prazo (≤ 2 anos) |

| Recuperação do turismo elevando ativos hoteleiros urbanos | +0.6% | Madrid, Barcelona, Valência, Málaga | Médio prazo (2-4 anos) |

| Taxonomia Verde da UE acelerando investimentos em retrofit | +0.9% | Nacional | Longo prazo (≥ 4 anos) |

| Near-shoring de empresas de tecnologia da América Latina para a Espanha | +0.4% | Madrid, Barcelona | Longo prazo (≥ 4 anos) |

| Rotação de capital institucional de títulos para rendimentos CRE principais | +0.7% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Relocação pós-pandemia impulsionando demanda logística

Vulnerabilidades da cadeia de suprimentos expostas em 2020 empurraram fabricantes a relocar a produção mais próxima dos consumidores europeus, elevando a participação logística do investimento no mercado imobiliário comercial da Espanha de 15% em 2014 para 34% em 2024. A Espanha Central registrou um salto de 25% na absorção anual, ajudado pela compra da CBRE Investment Management de um complexo de 90.000 m² em Pinto para entrega de última milha. Centros secundários agora atraem 37% da absorção total de armazéns, sinalizando a mudança de ocupantes conscientes de custos para longe de zonas premium. Os volumes de investimento podem atingir USD 1,9 bilhão em 2025, quase dobrando a participação do país nas alocações logísticas europeias de 2019.

Recuperação do turismo elevando ativos hoteleiros urbanos

O turismo gerou USD 198 bilhões em 2023, apoiando o mercado imobiliário hoteleiro. O investimento total em hotéis atingiu USD 4,7 bilhões em 2023, destacado pela saída de USD 121 milhões da Atom Hoteles em Tenerife, 83% acima do seu preço de compra de 2019. Esquemas de uso misto combinando quartos, varejo e co-working estão se beneficiando da mudança para viagens experienciais.

Taxonomia Verde da UE acelerando investimentos em retrofit

REITs espanhóis emitiram USD 770 milhões em títulos verdes para financiar melhorias de eficiência energética, enquanto a Lar España alcançou 98% de certificação BREEAM. A estrutura de financiamento verde da Merlin Properties visa emissão zero líquida até 2030, comprometendo-se com um corte de 85% nas emissões operacionais até 2028. [3]Merlin Properties SOCIMI S.A., "Green Financing Framework 2024," merlinproperties.com

Near-shoring de empresas de tecnologia da LATAM para a Espanha

A atividade de tecnologia da informação e comunicação contribui com 22,6% para o PIB, ancorada em Madrid e Catalunha, onde 160 centros de tecnologia geraram um impacto de USD 3,2 bilhões em 2024. A Estratégia Digital 2025 mobiliza USD 17,25 bilhões de fundos públicos, estimulando a demanda por escritórios modernos equipados com conectividade robusta. [1]ACCIÓ Catalonia Trade & Investment, "Tech Hubs in Catalonia 2024," accio.gencat.cat

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento dos custos de construção devido à escassez de mão de obra ibérica | -0.9% | Nacional | Curto prazo (≤ 2 anos) |

| Incerteza política sobre extensão da lei habitacional para CRE | -0.6% | Nacional | Médio prazo (2-4 anos) |

| Volatilidade das taxas de juros comprimindo avaliações | -0.5% | Madrid, Barcelona, Valência | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos custos de construção devido à escassez de mão de obra ibérica

As licenças de construção caíram 9% em 2024 à medida que os desenvolvedores absorveram salários mais altos e preços de materiais voláteis, ampliando a lacuna entre 1,53 milhão de início de habitações e 2,40 milhões de formações de famílias registradas desde 2008. Com 26% do estoque residencial paralisado, os empreiteiros priorizam ativos pré-alugados para gerenciar riscos.

Incerteza política sobre extensão da lei habitacional para CRE

A lei habitacional de 2023 limita aluguéis e taxa unidades vagas, acendendo debate sobre possível extensão para segmentos comerciais. Investidores estrangeiros devem agora passar por revisões governamentais em transações acima de USD 550 milhões, alongando ciclos de negócios. [2]Governo de España - La Moncloa, "Housing Act 2023 Explained," lamoncloa.gob.es

Análise de Segmento

Por Tipo de Propriedade: Escritórios lideram hoje enquanto logística acelera

Escritórios detinham 34,2% da participação do mercado imobiliário comercial da Espanha em 2024, reforçando seu status como a classe de ativos de referência apesar dos hábitos de trabalho em evolução. Aluguéis premium no CBD de Madrid situam-se 12% acima de 2015, e o leasing de Barcelona saltou 20% em 2024 à medida que ocupantes de tecnologia e finanças caçavam espaço pronto para ESG. Contudo, ativos logísticos registram a mais rápida CAGR de 7,00% até 2030 à medida que e-commerce e near-shoring alimentam demanda sustentada por armazéns. O investimento em corredores industriais secundários subiu para 37% da absorção anual, ilustrando a busca por terrenos com custo-benefício eficiente EY.

Migração para qualidade diferencia performance: 76% do estoque de escritórios legado enfrenta obsolescência sem retrofit, enquanto torres Grau-A registram vagas de dígito único. A expansão logística é igualmente de duas velocidades, com centros de última milha dentro do terceiro anel de Madrid comandando prêmios de aluguel enquanto instalações mid-box em Valência oferecem spreads de rendimento de 150 pontos base. Parques de varejo adicionam 850.000 m² de área bruta locável via 44 novos esquemas até 2026, refletindo uma pivotagem para formatos ancorados em conveniência e lazer. Hotelaria permanece resiliente: investimentos hoteleiros tocaram USD 4,7 bilhões em 2023, sublinhando o retorno do turismo.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócios: Vendas dominam, aluguéis ganham ritmo

Transações de vendas contribuíram com 60,21% para o mercado imobiliário comercial da Espanha em 2024, impulsionadas por fortes influxos de capital estrangeiro em ativos troféu através de Madrid, Barcelona e resorts costeiros. O caminho de aluguel, contudo, registra uma CAGR de 6,75% até 2030, superando o crescimento de vendas à medida que instituições caçam fluxos de renda recorrentes e ocupantes preferem leasing para preservar flexibilidade de balanço. Rendimentos residenciais premium são previstos para apertar 40 pontos base até 2028, validando o apelo de instrumentos de fluxo de caixa.

Mudanças demográficas apoiam crescimento de aluguel: tamanhos de famílias em queda, propriedade de casa atrasada e uma força de trabalho móvel sustentam demanda por co-living, habitação estudantil e escritórios flexíveis. Inquilinos corporativos estruturam contratos curtos com direitos de expansão, espelhando oscilações rápidas de headcount na base de serviços de tecnologia. No lado das vendas, investidores value-add estão mirando centros comerciais secundários e armazéns datados para reposicionamento, apostando na compressão de rendimento uma vez que melhorias ESG desbloqueiem liquidez.

Por Usuário Final: Necessidades corporativas e de PMEs direcionam demanda

Ocupantes corporativos e PMEs consumiram 72% do tamanho do mercado imobiliário comercial da Espanha em 2024, sustentados por um setor de serviços que gera 76% da produção nacional. Seus requisitos de espaço são esperados para crescer a uma CAGR de 6,30% até 2030, centrados em escritórios Grau-A com infraestrutura digital, armazéns prontos para robótica e esquemas de uso misto apoiando bem-estar dos funcionários.

Trabalho híbrido impulsiona pegada menor mas instalações de maior especificação: bancos líderes concentraram operações de Madrid em sedes inteligentes, enquanto grandes empresas de software americanas pré-alugaram 25.000 m² no distrito 22@ de Barcelona. Investidores individuais acessam produto comercial através de plataformas de tokenização que fracionam andares de escritório e parques de varejo, ampliando a base de compradores. Fundos institucionais participam tanto como proprietários quanto como parceiros de joint-venture com desenvolvedores para garantir visibilidade de pipeline.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Madrid reivindicou 45,1% da participação do mercado imobiliário comercial da Espanha em 2024, refletindo sua posição como núcleo político e financeiro. A vacância do CBD manteve-se em 4,3% e o crescimento de aluguel persistiu apesar dos custos elevados de novas construções à medida que multinacionais escolheram a capital para sedes servindo Ibéria e América Latina. Logística prospera dentro da rede de três anéis da cidade; a aquisição de 90.000 m² da CBRE Investment Management em Pinto sinaliza confiança em localizações de última milha. Investimento em data-centre de USD 6,72 milhões complementou subsídios governamentais de digitalização, entrincheirando o status de Madrid como principal centro de tecnologia da Espanha.

Barcelona é o segundo pilar da nação. A absorção de escritórios subiu 20% em 2024 e o suprimento futuro permanece largamente pré-alugado, indicando uma migração duradoura para qualidade. O ecossistema de centros de tecnologia da Catalunha entregou USD 3,2 bilhões em atividade em 2024 através de 160 incubadoras e espera empregar 42.752 profissionais até 2026. A recuperação do turismo atraiu investidores de hotéis de luxo, enquanto o roteiro carbon-neutral da autoridade portuária adicionou flutuabilidade aos desenvolvedores de armazéns visando fluxos comerciais multimodais.

Málaga, historicamente um paraíso de lazer, é o mercado regional de crescimento mais rápido com uma CAGR de 7,200% até 2030. Gigantes internacionais de tecnologia abriram escritórios satélite para aproveitar vantagens de qualidade de vida e custos mais baixos, acelerando demanda por espaço Classe-A. Valência beneficia-se da conectividade portuária e relocação da cadeia de suprimentos automotiva, ampliando sua pegada de manufatura e estimulando construções especulativas de armazéns apoiadas pelas previsões otimistas da Proequity. Cidades secundárias como Bilbao e Zaragoza atraem investidores buscando spreads de rendimento de 200 pontos base sobre o CBD de Madrid, tornados viáveis por ligações AVE de alta velocidade melhoradas que comprimem tempos de viagem.

Panorama Competitivo

Investidores internacionais forneceram mais da metade do capital total em 2024, tornando a Espanha o quarto maior destino europeu para fluxos imobiliários transfronteiriços. A propriedade de escritórios em Madrid e Barcelona está concentrada em torno das SOCIMIs listadas Merlin Properties e Colonial; a primeira emitiu USD 770 milhões em dívida verde para financiar retrofits, enquanto os resultados de 2024 da última sublinharam seu foco em torres troféu do CBD. Em logística, GIC de Singapura e Prologis continuam acumulação de locais, competindo contra o desenvolvedor local Montepino por terrenos ao longo do corredor A-2.

A competição está se intensificando em sustentabilidade. O portfólio 98% certificado BREEAM da Lar España sombreou seus ativos de USD 1,4 bilhão, contudo a Fitch rebaixou o REIT para "BB-" após alta alavancagem financiar uma oferta de compra por novos proprietários. Varejo está se consolidando: Helios RE completou um squeeze-out para adquirir 100% da Lar España em fevereiro de 2025, migrando o veículo para BME Scaleup para maior flexibilidade de financiamento. Operadores hoteleiros Travelodge e Barceló favorecem sale-and-leasebacks para liberar capital para pipelines de reforma visando cortes de uso de energia antes das metas de eficiência de 2030.

Espaços em branco e disruptores abundam. Co-desenvolvimentos de data-centre com utilities se multiplicam ao longo do anel externo de Madrid, onde terra é mais barata e acesso a energia mais fácil. Plataformas PropTech como Clikalia implementam avaliações de IA e transferência de títulos blockchain, reduzindo ciclos de transação em 30%. Empresas de tokenização Bricks&People e Reental fracionam ativos únicos em fatias de USD 100, expandindo participação de varejo. Proprietários tradicionais respondem lançando braços de venture para explorar tecnologia que reduz despesas operacionais e melhora retenção de inquilinos.

Líderes da Indústria Imobiliária Comercial da Espanha

-

MERLIN Properties SOCIMI

-

Colonial Av.

-

Lar España

-

Vía Célere

-

Kronos Real Estate Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro 2025: Helios RE completou a aquisição de 100% da Lar España Real Estate SOCIMI, criando uma plataforma de varejo de USD 1,4 bilhão.

- Fevereiro 2025: Colonial divulgou resultados de 2024 mostrando performance resiliente de escritórios em Madrid e Barcelona.

- Fevereiro 2025: Merlin Properties publicou contas auditadas de 2024 destacando progresso em direção a metas de emissão zero líquida.

- Janeiro 2025: Travelodge comprou um portfólio espanhol de seis hotéis e revelou projetos de pipeline em San Sebastián, Cádiz e Alicante.

Escopo do Relatório do Mercado Imobiliário Comercial da Espanha

Imobiliário comercial é uma propriedade que é usada exclusivamente para fins relacionados a negócios ou para fornecer um espaço de trabalho ao invés de como um espaço de vida, que constituiria imobiliário residencial. Imobiliário comercial é frequentemente alugado para inquilinos para conduzir atividades geradoras de renda. Uma análise completa de background do Mercado Imobiliário Comercial da Espanha, incluindo a avaliação da economia e contribuição de setores, visão geral do mercado, estimativa de tamanho de mercado para segmentos cruciais, tendências emergentes nos segmentos de mercado, dinâmicas de mercado, e tendências geográficas, e impacto da COVID-19 está presente no relatório.

O Mercado Imobiliário Comercial da Espanha é segmentado Por Tipo (Escritórios, Varejo, Industrial, Logística, Multifamiliar e Hotelaria) e Por Cidades-Chave (Madrid, Valência, Barcelona, Catalunha, Málaga e Outras Cidades). O relatório oferece tamanho de mercado e previsões para o Mercado Imobiliário Comercial da Espanha em valor (USD Bilhões) para todos os segmentos mencionados acima.

| Escritórios |

| Varejo |

| Logística |

| Outros (Industrial, Hotelaria, etc.) |

| Vendas |

| Aluguel |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| Madrid |

| Barcelona |

| Valência |

| Catalunha (ex-BCN) |

| Málaga |

| Outras Cidades |

| Por Tipo de Propriedade | Escritórios |

| Varejo | |

| Logística | |

| Outros (Industrial, Hotelaria, etc.) | |

| Por Modelo de Negócios | Vendas |

| Aluguel | |

| Por Usuário Final | Indivíduos / Famílias |

| Corporações e PMEs | |

| Outros | |

| Por Geografia (Cidade-Chave) | Madrid |

| Barcelona | |

| Valência | |

| Catalunha (ex-BCN) | |

| Málaga | |

| Outras Cidades |

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado imobiliário comercial da Espanha?

O mercado imobiliário comercial da Espanha está avaliado em USD 88,2 bilhões em 2024.

Qual tipo de propriedade detém a maior participação do mercado imobiliário comercial da Espanha?

Escritórios lideram com 34,20% da participação de mercado em 2024.

Qual segmento está crescendo mais rapidamente dentro do mercado imobiliário comercial da Espanha?

Propriedades logísticas estão projetadas para crescer a uma CAGR de 7,000% até 2030.

Por que a atividade de aluguel é esperada para superar as vendas?

Instituições buscam fluxos de renda estáveis e ocupantes favorecem leasing para flexibilidade de balanço, impulsionando uma CAGR de aluguel de 6,750% versus crescimento mais lento em transações de vendas.

Qual cidade domina o mercado imobiliário comercial da Espanha?

Madrid comanda 45,10% da participação de mercado nacional, apoiada por seu papel como capital política e financeira.

Como as regulamentações de sustentabilidade estão moldando decisões de investimento?

Regras da Taxonomia Verde da UE e mandatos ESG de investidores estão empurrando proprietários a financiar retrofits profundos, com REITs espanhóis emitindo USD 770 milhões de títulos verdes para melhorar performance energética.

Página atualizada pela última vez em: