Tamanho e Participação do Mercado de Imóveis Comerciais do Brasil

Análise do Mercado de Imóveis Comerciais do Brasil pela Mordor Intelligence

O tamanho do mercado de imóveis comerciais do Brasil está avaliado em USD 92,54 bilhões em 2025 e projetado para atingir USD 98,60 bilhões até 2030, crescendo a uma CAGR de 6,55% durante todo o período de previsão. Esta trajetória estável reflete o aprofundamento dos pools de capital institucional, o rápido crescimento dos FIIs brasileiros e as concessões de infraestrutura pública que ancoram a demanda nos principais corredores metropolitanos. Parques logísticos de Classe A ao longo do eixo São Paulo-Rio continuam a apertar, enquanto desenvolvimentos de escritórios certificados LEED ganham vantagens de custo através de incentivos de financiamento verde do BNDES. Ocupantes corporativos em fintech, serviços de nuvem e bens de consumo básico estão impulsionando a absorção nos sub-mercados premium de São Paulo. Enquanto isso, uma desaceleração na construção especulativa, causada pelas taxas SELIC elevadas, modera as adições de oferta de curto prazo, mas melhora as perspectivas de ocupação para projetos concluídos. Terrenos brownfield liberados através de privatizações de portos e aeroportos criam novos pipelines de desenvolvimento que ampliam o universo investível além dos núcleos urbanos tradicionais.

Principais Destaques do Relatório

- Por geografia, São Paulo deteve 45,2% da participação do mercado de imóveis comerciais do Brasil em 2024. O mercado de imóveis comerciais do Brasil para o Resto do Brasil está previsto para registrar 7,51% de CAGR entre 2025-2030.

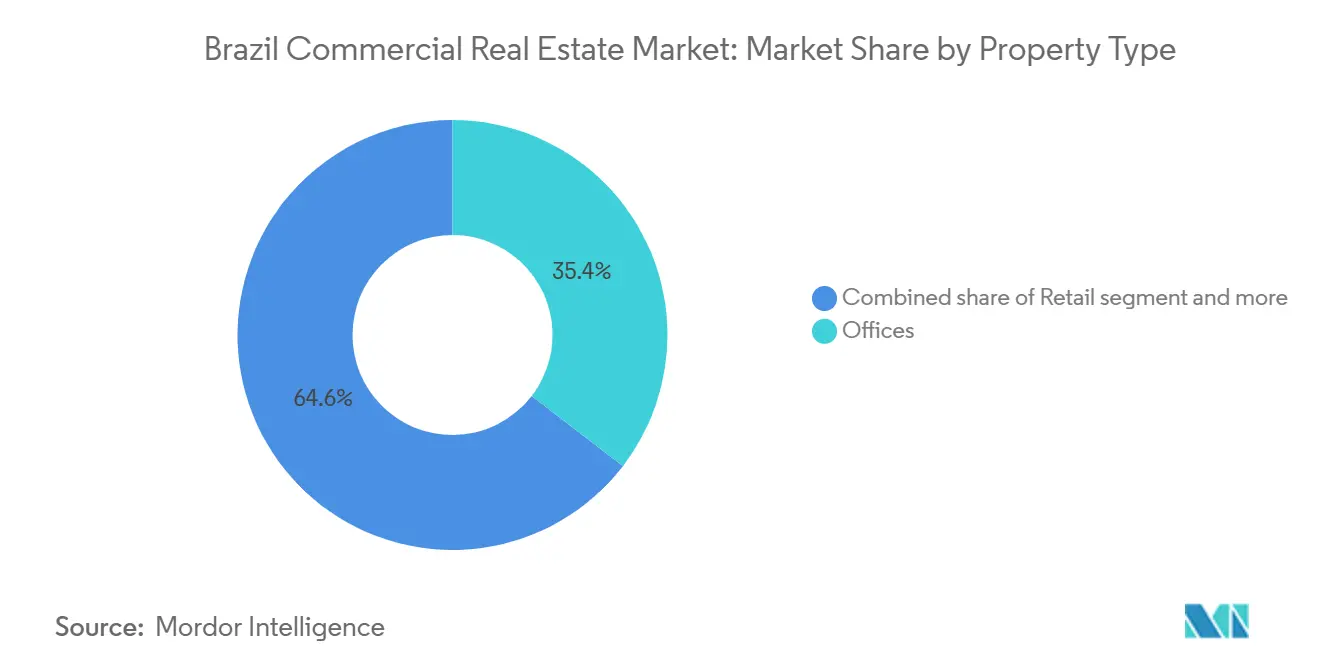

- Por tipo de propriedade, escritórios lideraram com 35,4% da participação de receita do mercado de imóveis comerciais do Brasil em 2024. O mercado de imóveis comerciais do Brasil para propriedades logísticas está projetado para avançar a uma CAGR de 7,85% entre 2025-2030.

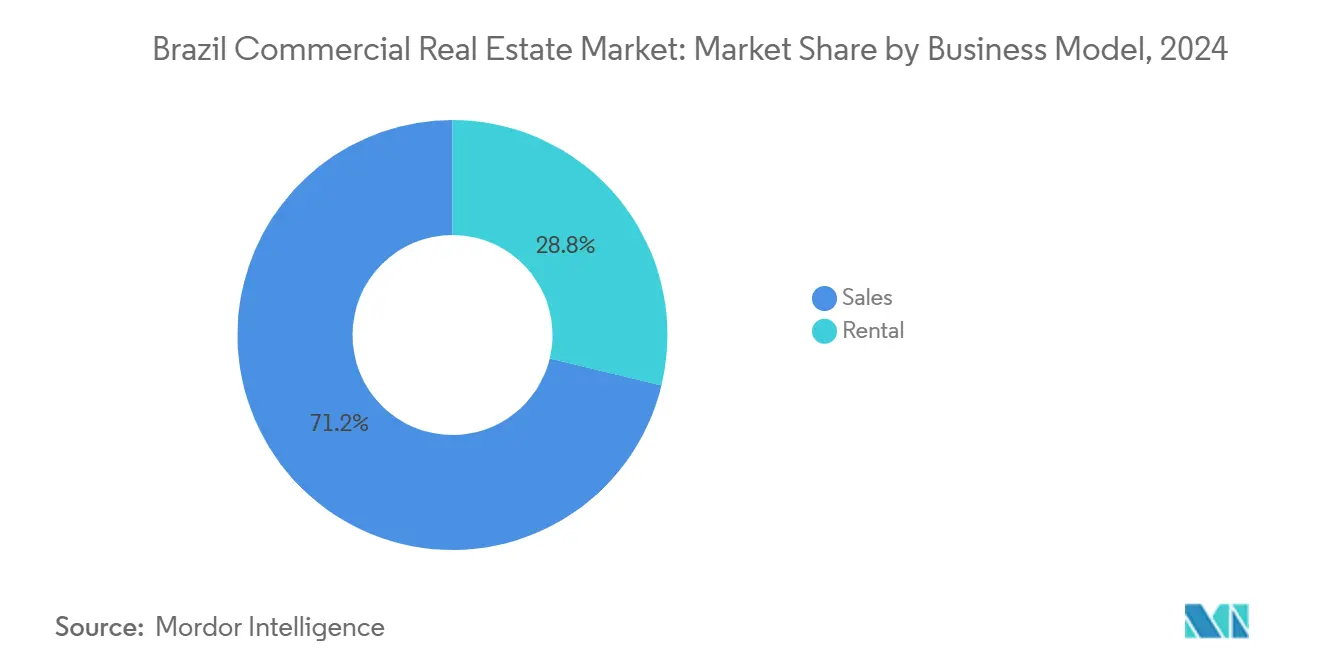

- Por modelo de negócio, transações de vendas representaram 71,2% da participação do tamanho do mercado de imóveis comerciais do Brasil em 2024. O mercado de imóveis comerciais do Brasil para operações de locação está expandindo a uma CAGR de 7,12% entre 2025-2030.

- Por usuário final, corporações e PMEs comandaram 76,1% da participação do mercado de imóveis comerciais do Brasil em 2024. O mercado de imóveis comerciais do Brasil para o segmento individual e familiar está definido para crescer a uma CAGR de 7,33% entre 2025-2030.

Tendências e Insights do Mercado de Imóveis Comerciais do Brasil

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na CAGR Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Pico de demanda liderado por near-shoring para parques logísticos de Classe A ao longo do corredor São Paulo-Rio | +1.2% | Região metropolitana de São Paulo, corredor do Rio de Janeiro | Médio prazo (2-4 anos) |

| Financiamento verde subsidiado pelo BNDES acelerando desenvolvimentos de escritórios certificados LEED | +0.8% | Nacional, concentrado em São Paulo e Rio de Janeiro | Longo prazo (≥ 4 anos) |

| Expansão dos FIIs (FIIs brasileiros) aprofundando o pool de capital institucional | +1.1% | Nacional com ênfase em São Paulo e metrópoles secundárias | Médio prazo (2-4 anos) |

| Boom de fintech e serviços de nuvem alimentando absorção de escritórios prime na Paulista e Faria Lima | +0.7% | Distritos financeiros de São Paulo | Curto prazo (≤ 2 anos) |

| Privatização de aeroportos e portos desbloqueando terrenos comerciais brownfield | +0.6% | Nacional, ganhos iniciais em São Paulo, Rio de Janeiro, Salvador | Longo prazo (≥ 4 anos) |

| On-shoring de data centers impulsionando campus industriais de propósito especial | +0.9% | São Paulo, Rio de Janeiro, Nordeste emergente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Pico de demanda liderado por near-shoring para parques logísticos de Classe A ao longo do corredor São Paulo-Rio

Em 2024, os aluguéis líquidos efetivos para instalações de distribuição Classe A no corredor São Paulo-Rio subiram 15%, refletindo sua posição como o principal hub logístico da região. As taxas de vacância caíram para 9,3% à medida que operadores pivotaram para modelos de near-shoring e última milha. Novas entregas enfrentaram obstáculos devido a questões de capacidade da rede elétrica e processos de licenciamento complexos. Consequentemente, a demanda mudou para nós emergentes como Castelo e Raposo. Desenvolvidos agora estão diversificando seus locais, visando aproveitar o boom do near-shoring enquanto navegam pelos desafios de infraestrutura. Esta paisagem em evolução não apenas aperta as taxas de ocupação, mas também aumenta os aluguéis alcançáveis, garantindo fluxos de caixa estáveis para fundos focados em logística.

Financiamento verde subsidiado pelo BNDES acelerando desenvolvimentos de escritórios certificados LEED

O BNDES está direcionando crescentemente fundos para projetos sustentáveis, particularmente aqueles focados na redução de custos para edifícios orientados ao LEED[1]Banco Nacional de Desenvolvimento Econômico e Social, "Relatório de Desembolsos BNDES 2023," bndes.gov.br . Mapeamento pela IFC revela que 55 municípios começaram a oferecer incentivos fiscais para promover construção verde[2]International Finance Corporation, "Green Buildings Market Intelligence Brazil," ifc.org. Legislação aprovada em novembro de 2024, sobre debêntures de infraestrutura, melhora o acesso ao capital com zero imposto de renda retido na fonte, aproximando desenvolvedores de investidores focados em ESG. Com incentivos federais, isenções fiscais locais e um impulso global de capital para resultados tangíveis de sustentabilidade, ativos certificados LEED estão se tornando alvos principais para demanda de locação de longo prazo.

Expansão dos FIIs (Fundos de Investimento Imobiliário) aprofundando o pool de capital institucional

O universo de FIIs listados do Brasil cresceu de BRL 20 bilhões (USD 3,60 bilhões) em 2014 para BRL 168 bilhões (USD 30,23 bilhões) em 2024, elevando a contagem de fundos listados para 534. FIIs hipotecários detêm 40% do valor patrimonial líquido, indicando um pivô estrutural em direção a portfólios de dívida focados em renda. Regulamentação proposta para basear distribuições de dividendos no lucro contábil poderia estabilizar fluxos de caixa e atrair alocações de pensões transfronteiriças. O aumento na contagem mínima de acionistas cria patamares de escala que encorajam consolidação, melhoram liquidez e padronizam qualidade de relatórios.

Boom de fintech e serviços de nuvem alimentando absorção de escritórios prime na Paulista e Faria Lima

A absorção bruta no estoque de escritórios Classe A de São Paulo excedeu 520.000 m² em 2024, a maior captação anual em dez anos. A vacância tendeu para baixo para 17,35%, enquanto os aluguéis médios solicitados atingiram BRL 131,50 (USD 23,66) por m² por mês. Inquilinos de tecnologia e financeiros impulsionaram mais da metade do volume de locação em sub-mercados como Rebouças, Marginal Pinheiros e Faria Lima. Entregas de pipeline de 250.000 m² em 2025 visam atender à demanda persistente por infraestrutura resiliente, layouts flexíveis e certificações de sustentabilidade.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na CAGR Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Taxas SELIC persistentemente altas restringindo desenvolvimentos especulativos | -1.8% | Nacional, arrasto mais forte em São Paulo e Rio de Janeiro | Curto prazo (≤ 2 anos) |

| Volatilidade cambial limitando alocação de capital estrangeiro | -1.1% | Nacional, impacto mais agudo em cidades porta de entrada internacionais | Médio prazo (2-4 anos) |

| Vacância estrutural no CBD do Rio deprimindo aluguéis de escritórios | -0.7% | CBD do Rio de Janeiro | Médio prazo (2-4 anos) |

| Zoneamento restritivo de zona patrimonial retardando ciclo de licenças | -0.4% | Distritos históricos de São Paulo e Rio | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Taxas SELIC persistentemente altas restringindo desenvolvimentos especulativos

A Associação Brasileira das Entidades de Crédito Imobiliário e Poupança prevê um declínio de 17% em hipotecas financiadas pelo SBPE durante 2025 em meio a uma postura monetária mais apertada[3]Associação Brasileira das Entidades de Crédito Imobiliário e Poupança, "Projeções para o Crédito Imobiliário 2025," abecip.org.br. O BNP Paribas projeta que a SELIC atinja o pico de 14,75% até meados de 2025, aumentando custos de dívida para projetos intensivos em capital. Desenvolvedores pivotam para empreendimentos pré-vendidos ou apoiados institucionalmente, enquanto investidores bem capitalizados monitoram oportunidades em dificuldades desencadeadas por covenants bancários mais apertados. O ambiente de taxas prioriza projetos com pré-locação ou apoio governamental, filtrando atividade especulativa através das principais metrópoles.

Vacância estrutural no CBD do Rio deprimindo aluguéis de escritórios

O CBD do Rio de Janeiro carrega uma taxa de vacância de 30,9%, quase o dobro de São Paulo, o que comprime aluguéis alcançáveis para USD 17,73 por m² e limita novos inícios a curto prazo. O declínio em sedes petrolíferas e downsizing do setor público remodelou padrões de demanda. Enquanto ativos logísticos dentro do cinturão metropolitano registram crescimento de aluguel, escritórios do CBD aguardam conversão ou redesenvolvimento que se alinha com formatos de uso misto ou hotelaria. Investidores com horizontes de longo prazo visam ativos com desconto posicionados perto de planos de regeneração de transporte ou orla marítima.

Análise de Segmentos

Por Tipo de Propriedade: Logística Impulsiona Crescimento Apesar da Dominância de Escritórios

O segmento de escritórios representou 35,4% da participação do mercado de imóveis comerciais do Brasil em 2024, sublinhando sua posição entrincheirada nas estratégias de localização corporativa. Ativos logísticos, no entanto, exibem a trajetória mais rápida, expandindo a uma CAGR de 7,85% até 2030 à medida que a penetração do varejo online, modelos de inventário just-in-time e near-shoring elevam a demanda nacional de armazéns. Parques logísticos prime ao redor de São Paulo e Rio capturam transbordamento de privatizações portuárias e relocalizações manufatureiras. Instalações Classe A comandam aluguéis premium, suportam menos de 10% de vacância e atendem requisitos crescentes de conformidade ESG. Propriedades de varejo mostram ocupação estável em shoppings de primeira linha gerenciados por operadores como Multiplan, ainda formatos de high-street continuam a racionalizar pegadas à medida que canais digitais escalam. Campus industriais voltados para atividade de data center estão recebendo compromissos consideráveis, incluindo uma fase inicial de USD 500 milhões para o maior hub da América Latina em Eldorado do Sul. Projetos hoteleiros e de uso misto se beneficiam da recuperação do turismo e melhoria da capacidade de transporte aéreo seguindo concessões aeroportuárias.

O desempenho superior de longo prazo da logística sinaliza uma mudança nas prioridades dos inquilinos em direção à velocidade de cumprimento, design controlado por temperatura e integração de energia renovável. Desenvolvedores empregam contratos build-to-suit com inquilinos de e-commerce e 3PL para garantir locações longas enquanto evitam risco especulativo. Em paralelo, o pipeline de escritórios integra sistemas touch-free, maior iluminação natural e fit-outs modulares para satisfazer expectativas de força de trabalho híbrida. O tamanho do mercado de imóveis comerciais do Brasil alocado para logística está previsto para expandir para 8% do estoque total até 2030, comparado com 6% em 2024. Proprietários de escritórios melhoram competitividade reposicionando ativos legados através de retrofits verdes financiados por crédito BNDES de baixo custo. Jogadores de varejo revertem exposição cíclica camadeando conceitos experienciais como gastronomia fina e serviços de saúde que estendem tempos de permanência e suportam sustentabilidade de aluguel.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Modelo de Negócio: Dominância de Vendas Muda para Crescimento de Locação

Transações de vendas compreenderam 71,2% do tamanho do mercado de imóveis comerciais do Brasil em 2024, refletindo uma preferência duradoura pela propriedade direta que é reforçada pela dedutibilidade fiscal de juros de hipoteca e tratamento favorável de ganhos de capital. No entanto, estratégias orientadas para locação registram uma CAGR de 7,12%, superando o crescimento geral do setor à medida que investidores institucionais ampliam FIIs dedicados a fluxos de renda estabilizados. Fundos de pensão e seguradoras diversificam longe de renda fixa comprando participações parciais em portfólios logísticos e de escritórios core. A participação de 90% do fundo de pensão PREVI no Prologis CCP Cajamar Industrial Park sinaliza um ponto de virada no apetite institucional doméstico por estoque logístico gerador de rendimento.

Desenvolvedores se ajustam estruturando plataformas build-to-rent, estendendo pacotes de melhorias para inquilinos e aproveitando proptech para manutenção preditiva. Consolidação de FIIs aumenta transparência e reduz spreads de negociação, o que melhora liquidez para participantes estrangeiros. Uma redução gradual na SELIC é esperada para escalar atividade de refinanciamento, liberando capital adicional para expansão de locação. Ao longo do horizonte de previsão, produtos de locação poderiam representar um terço das transações do mercado de imóveis comerciais do Brasil, sinalizando uma mudança de portfólio em direção à resistência de fluxo de caixa.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Demanda Corporativa Lidera Aceleração de Crescimento Individual

Ocupantes corporativos e PMEs sustentaram 76,1% da demanda total em 2024, ancorados por fintech, agronegócio e multinacionais de bens de consumo que expandiram pegadas em metrópoles core e secundárias. Estratégias de espaço de trabalho agora priorizam design eficiente em energia, sistemas de edifício inteligente e proximidade a hubs multimodais. Indivíduos e famílias, embora menores no presente, representam o segmento de crescimento mais rápido com uma CAGR de 7,33%. Programas governamentais como o Minha Casa, Minha Vida expandido ampliam elegibilidade para famílias ganhando até BRL 12.000 (USD 2.159,21) e encorajam participação de varejo em fundos mútuos imobiliários.

Democratização de imóveis de grau de investimento através de apps de ações fracionárias e barreiras de entrada mais baixas em FIIs públicos permite que investidores de classe média emergente ganhem exposição a shopping centers e armazéns estabilizados. Volumes de locação de PMEs aumentam à medida que linhas BNDES reabrem pós-pandemia, facilitando a compra de condomínios industriais leves fora do rodoanel de São Paulo. Com o tempo, o perfil de demanda mesclado melhora profundidade e liquidez, reduzindo risco de vacância para ativos multi-inquilinos.

Análise Geográfica

O mercado de imóveis comerciais do Brasil permanece ancorado em São Paulo, que capturou 45,22% da receita em 2024 e postou absorção de escritórios recorde acima de 520.000 m² durante 2024. Aluguéis médios solicitados subiram para BRL 131,50 (USD 23,66) por m² por mês e vacância aliviou para 17,35%, apoiado por alta captação na Paulista, Faria Lima e Chucri Zaidan. Clusters logísticos migraram para oeste para Castelo e Raposo à medida que terra em Cajamar e Guarulhos apertou. Privatizações portuárias em Santos impulsionam throughput, melhorando o papel da cidade como núcleo de distribuição.

A vacância de 30,9% do CBD do Rio de Janeiro sublinha desequilíbrios persistentes de oferta-demanda, ainda ativos logísticos dentro da Grande Rio igualam o crescimento de aluguel de 15% de São Paulo, refletindo atividade robusta de e-commerce. Investidores hoteleiros revisitam locais à beira-mar à medida que o turismo se recupera. Lotes brownfield liberados através da concessão do Aeroporto do Galeão atraem propostas de uso misto, embora recuperação de escritórios permaneça lenta até que inventário excessivo seja limpo.

O resto do Brasil está previsto para expandir a uma CAGR de 7,51%, sinalizando uma descentralização estrutural de crescimento. Iniciativas federais sob o Novo Programa de Aceleração do Crescimento financiam 2.000 projetos de infraestrutura que estendem corredores ferroviários e rodoviários para o Mato Grosso rico em agronegócio e o Nordeste. Consumo de cimento no Sudeste e Nordeste subiu 5,4% ano a ano em janeiro de 2025, corroborando atividade de construção elevada. Cidades de médio porte se beneficiam de custos de terra mais baixos, processos de licenciamento simplificados e incentivos oferecidos por governos locais ansiosos para atrair hubs logísticos e campus de data center. Nós secundários como Campinas, Goiânia e Recife ganham tração à medida que ocupantes ampliam critérios de seleção de locais além da conurbação São Paulo-Rio.

Cenário Competitivo

O mercado de imóveis comerciais do Brasil é moderadamente fragmentado, destacando um ambiente competitivo com uma gama diversificada de jogadores. Operadores globais Prologis e Goodman dominam as holdings logísticas do Brasil, ostentando um AUM combinado de mais de USD 90 bilhões e uma impressionante ocupação média de portfólio de 99%. Jogadores domésticos Cyrela, BR Properties e LOG Commercial Properties comandam escala em verticais de escritórios, varejo e industrial leve. Operadores de shopping center Multiplan e Iguatemi aproveitam mix de inquilinos de luxo curado que protegem rolls de aluguel de substituição pura de e-commerce. JHSF Participações integra desenvolvimento, gestão de propriedades e serviços de aviação privada, ilustrando uma estratégia verticalmente alinhada que trava receitas diversificadas.

Adoção de proptech acelera eficiência de portfólio: sensores IoT monitoram cargas de energia, algoritmos de locação orientados por IA visam inquilinos de alta probabilidade, e pilotos blockchain simplificam transferências de propriedade fracionária. Diferenciação ESG é um fator decisivo na alocação de capital; fundos fazem benchmark de pegadas de carbono, instalam fotovoltaicos de telhado e certificam através de programas EDGE ou LEED para desbloquear empréstimos verdes mais baratos. O mercado favorece força de balanço à medida que taxas restritivas elevam patamares de cobertura de juros. Negócios de ativos ocorrem crescentemente via acordos de compra a termo que mitigam risco de construção enquanto preservam upside na conclusão.

Movimentos estratégicos sublinham consolidação e especialização. Goodman iniciou um JV multi-ativo focado em instalações de cadeia fria servindo exportações agro-alimentares do Brasil. Multiplan alocou BRL 1,5 bilhão (USD 0,27 bilhão) para sete expansões de varejo que enfatizam gastronomia gourmet de alta margem, enquanto Iguatemi aposta BRL 236 milhões (USD 42,46 milhões) em extensões de floorplate premium para ancorar marcas de luxo globais. Scala Data Centers progride em uma primeira fase de USD 500 milhões em Eldorado do Sul que visa atender requisitos de nuvem hyperscale e impulsionar absorção de terra industrial.

Líderes da Indústria de Imóveis Comerciais do Brasil

-

Cyrela Commercial Properties S.A.

-

LOG Commercial Properties

-

Multiplan

-

BR Properties

-

Aliansce Sonae

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Multiplan lançou sete projetos de expansão totalizando BRL 1,5 bilhão (USD 0,27 bilhão), visando varejo de luxo e gastronomia gourmet.

- Abril de 2025: Iguatemi anunciou uma expansão de BRL 236 milhões (USD 42,46 milhões), 15.500 m² para fortalecer posicionamento de shopping premium.

- Outubro de 2024: Guardian Real Estate Investment Fund adquiriu 15 propriedades Atacadão por BRL 725 milhões (USD 130,45 milhões) via sale-leaseback, totalizando 264.000 m² GLA

- Setembro de 2024: Scala Data Centers comprometeu USD 500 milhões para desenvolver Scala AI City em Eldorado do Sul, projetado para se tornar o maior complexo de data center da América Latina.

Escopo do Relatório do Mercado de Imóveis Comerciais do Brasil

Imóveis comerciais, propriedade de investimento ou propriedade de renda planejam lucrar com ganhos de capital ou renda de aluguel. Uma análise completa de antecedentes do mercado de imóveis comerciais brasileiros, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave e tendências emergentes nos segmentos de mercado, dinâmicas de mercado e tendências geográficas e Impacto da Geopolítica e Pandemia no Mercado está coberto no relatório.

O mercado de imóveis comerciais brasileiros é segmentado por tipo (escritórios, varejo, industrial e logística, e hotelaria) e cidades-chave (Rio de Janeiro, São Paulo e o Resto do Brasil). O relatório oferece tamanho de mercado e previsões para todos os segmentos acima em valor (USD).

| Escritórios |

| Varejo |

| Logística |

| Outros (Industrial, Hotelaria, etc.) |

| Vendas |

| Locação |

| Indivíduos / Famílias |

| Corporações & PMEs |

| Outros |

| São Paulo |

| Rio de Janeiro |

| Resto do Brasil |

| Por Tipo de Propriedade | Escritórios |

| Varejo | |

| Logística | |

| Outros (Industrial, Hotelaria, etc.) | |

| Por Modelo de Negócio | Vendas |

| Locação | |

| Por Usuário Final | Indivíduos / Famílias |

| Corporações & PMEs | |

| Outros | |

| Cidades-Chave | São Paulo |

| Rio de Janeiro | |

| Resto do Brasil |

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de imóveis comerciais do Brasil?

O tamanho do mercado de imóveis comerciais do Brasil está em USD 92,54 bilhões em 2025 e está previsto para atingir USD 98,60 bilhões até 2030.

Qual tipo de propriedade está crescendo mais rapidamente?

Propriedades logísticas postam o maior crescimento, expandindo a uma CAGR de 7,85% impulsionadas por fulfillment de e-commerce e demanda de near-shoring.

Por que modelos de locação estão ganhando tração?

Investidores institucionais favorecem renda previsível de FIIs brasileiros, resultando em operações de locação avançando a uma CAGR de 7,12% comparado com crescimento mais lento em transações de vendas.

Quão dominante é São Paulo no mercado imobiliário comercial nacional?

São Paulo detém 45,22% da participação do mercado de imóveis comerciais do Brasil, apoiado por absorção robusta de escritórios e alta demanda logística.

Quais ventos contrários macro poderiam afetar o crescimento do mercado?

Taxas SELIC elevadas e volatilidade cambial aumentam custos de financiamento e moderam desenvolvimento especulativo, especialmente em projetos intensivos em capital.

Quais incentivos de sustentabilidade importam mais para desenvolvedores?

Empréstimos verdes BNDES de baixo custo e isenções fiscais municipais para edifícios certificados LEED reduzem custos de financiamento e alinham ativos com pools de capital ESG globais.

Página atualizada pela última vez em: