Tamanho e Participação do Mercado de Seguros Patrimoniais e de Responsabilidade civil da Índia

Análise do Mercado de Seguros Patrimoniais e de Responsabilidade civil da Índia pela Mordor inteligência

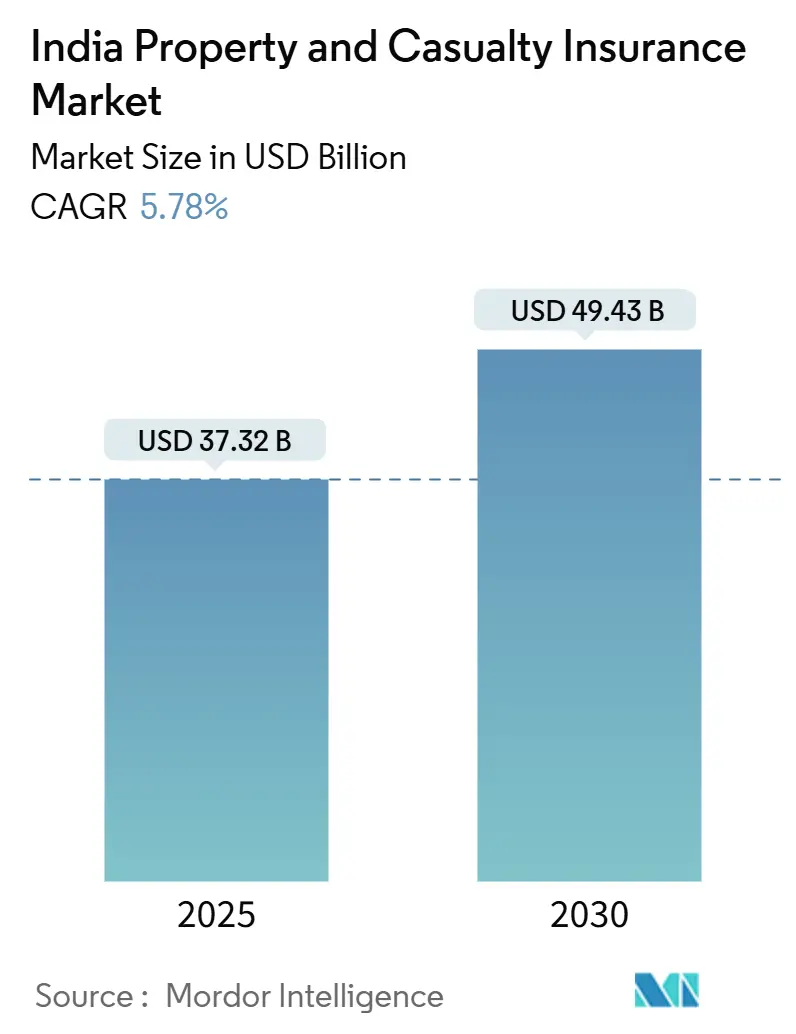

O mercado de seguros patrimoniais e de responsabilidade civil da Índia está avaliado em USD 37,32 bilhões em 2025 e tem previsão de alcançar USD 49,43 bilhões até 2030, traduzindo-se numa TCAC de 5,78% ao longo do poríodo. O crescimento robusto dos prêmios deriva de maiores registros de veículos, expansão de esquemas financiados pelo governo e o limite de 100% de ied que canaliza capital fresco e expertise global para operações domésticas. Perdas crescentes por catástrofes naturais, emissão obrigatória de apólices eletrônicas e digitalização contínua direcionam como seguradoras para modelos avançados de subscrição, soluções paramétricas e engajamento de clientes orientado por dados. um competição se intensifica conforme gigantes do setor público se reestruturem, players privados ampliem investimentos em tecnologia e operadoras exclusivamente digitais empreguem modelos operacionais de baixo custo para ganhar participação. um disciplina de subscrição permanece fundamental porque um competição agressiva de préços continua pressionando índices combinados, especialmente nas linhas automotiva e comercial.

Principais Conclusões do Relatório

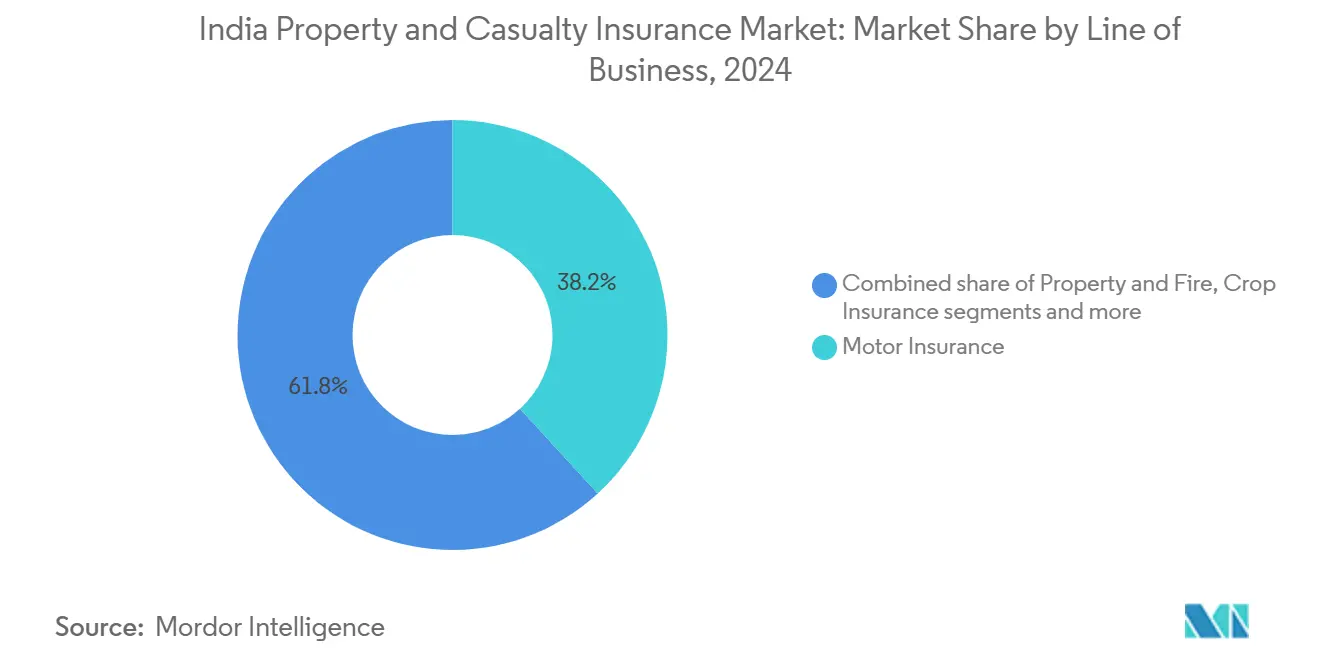

Por linha de negócio, o seguro automotivo liderou com 38,2% da participação do mercado de seguros patrimoniais e de responsabilidade civil da Índia em 2024; o seguro de responsabilidade civil deve registrar uma TCAC de 8,00% até 2030.

Por tipo de cliente, indivíduos representaram 54,5% da participação do tamanho do mercado de seguros patrimoniais e de responsabilidade civil da Índia em 2024, enquanto MPMEs são projetadas para expandir um uma TCAC de 7,00% em 2025-2030.

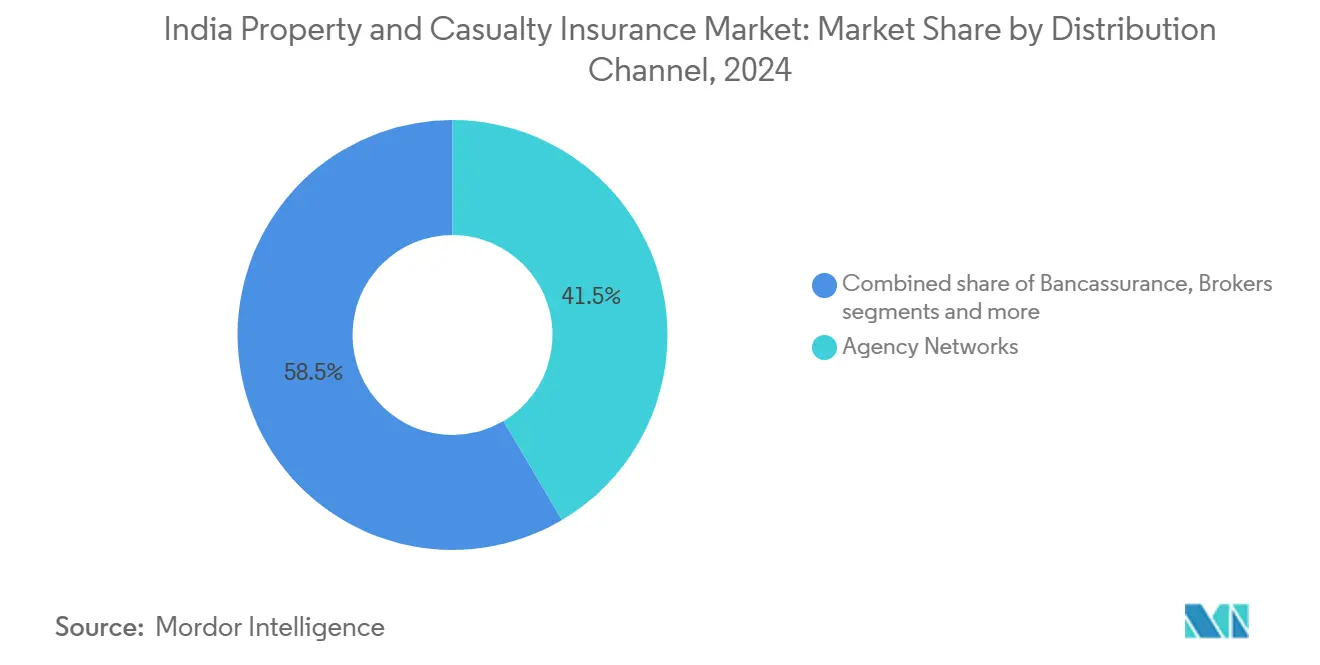

Por canal de distribuição, redes de agências detiveram 41,5% do mercado de seguros patrimoniais e de responsabilidade civil da Índia em 2024; agregadores digitais/web têm previsão de avançar um uma TCAC de 9,34% até 2030.

Por geografia, Índia Ocidental representou 23,3% dos prêmios totais em 2024, enquanto Índia Nordeste está definida para registrar o crescimento mais rápido um 6,50% de TCAC até 2030.

Por tipo de provedor, seguradoras gerais do setor público comandaram uma participação de 48,4% em 2024, contudo seguradoras exclusivamente digitais devem crescer um 10,12% de TCAC ao longo do poríodo de perspectiva.

Tendências e Insights do Mercado de Seguros Patrimoniais e de Responsabilidade civil da Índia

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Motorização crescente e cobertura obrigatória de terceiros | +1.2% | Nacional, concentrada na Índia Ocidental e do Sul | Médio prazo (2-4 anos) |

| Esquemas de saúde financiados pelo governo expandindo pool não-vida | +0.8% | Nacional, maior impacto na Índia Norte e central | Longo prazo (≥ 4 anos) |

| Distribuição insurtech digital-first reduzindo CAC | +0.9% | Nacional, adoção precoce na Índia Ocidental e do Sul | Curto prazo (≤ 2 anos) |

| Consciência de catástrofe relacionada ao clima impulsionando cobertura patrimonial | +0.7% | Nacional, maior relevância em regiões costeiras | Médio prazo (2-4 anos) |

| Elevação do limite de 100% de ied desbloqueando capital e expertise estrangeiros | +1.1% | Nacional, efeito imediato em centros financeiros da Índia Ocidental | Curto prazo (≤ 2 anos) |

| Sandbox 'Seguro para Todos 2047' da IRDAI e impulso de microprodutos | +0.6% | Nacional, foco na Índia Nordeste e áreas rurais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Motorização Crescente e Cobertura Obrigatória de Terceiros

Alto crescimento de dois dígitos em registros de veículos combinado com tetos de responsabilidade mais rigorosos elevou como taxas de prêmio em 15-20% em 2025, proporcionando uma alta imediata nos lucros para subscritores automotivos[1]PersonalFN Editorial, "Revisão de Prêmio de Seguro Automotivo," personalfn.com. como seguradoras se beneficiam ainda mais da remoção de franquias pelo regulador, que melhora um retenção em cada apólice e reduz vazamento de sinistros. O aumento de 23% da ICICI Lombard em prêmios de carros novos e uma melhoria de 7,2 pontos percentuais no índice de sinistralidade automotiva demonstram como operadoras em escala convertem ventos favoráveis regulatórios em expansão de margem. Dados de telemática de carros conectados são agora alimentados em motores de precificação, permitindo segmentação de risco em tempo real e ajudando um compensar riscos de seleção adversa conforme um adoção de veículos elétricos se acelera. Coberturas adicionais de proteção de bateria também estão emergindo, criando oportunidades de venda cruzada e aprofundando um densidade de apólices por veículo. Essas alavancas de receita em camadas reforçam coletivamente um contribuição positiva de 1,2% de TCAC do impulsionador no médio prazo.

Esquemas de Saúde Financiados pelo Governo Expandindo Pool Não-Vida

O enrollment de 56,80 crores de agricultores no Pradhan Mantri Fasal Bima Yojana e sinistros de USD 18,79 bilhões dão às operadoras não-vida uma espinha dorsal de prêmios estável e respaldada pelo estado[2]Analistas IBEF, "Penetração de Seguros na Índia," ibef.org. Imagens de satélite e drone adotadas sob o esquema encurtam ciclos de liquidação de perdas de meses para dias, estabelecendo prova de conceito para gatilhos paramétricos em portfólios patrimoniais mais amplos. Contudo, testes de estresse atuarial revelam distritos de alto risco onde índices de sinistralidade excedem 130%, paraçando debate sobre realinhamento de prêmios para precificação baseada em risco. O orçamento plurianual de USD 8,38 bilhões protege visibilidade de receita de curto prazo mas também incentiva operadoras privadas um co-criar microcoberturas que se alinhem com pools governamentais. Pilotos bem-sucedidos em Odisha agora combinam cobertura de cultivo com índice climático com complementos de acidentes pessoais, direcionando famílias rurais para adoção multilinha. No longo prazo, esses modelos híbridos devem elevar um penetração absoluta preservando sustentabilidade fiscal para o erário.

Distribuição Insurtech Digital-First Reduzindo CAC

O mandato de apólice eletrônica de abril de 2024 eliminou emissão em papel, reduzindo custos de onboarding em 25-35% e dando aos agregadores digitais uma vantagem estrutural[3]Bureau negócios Standard, "Índia Adota Apólices de e-Seguro," negócios-standard.com. Os planos de marketplace de arquitetura aberta do BimaSugam, financiados com USD 0,60 milhão inicial de operadoras líderes, visam padronizar APIs para precificação, emissão e sinistros através de linhas de vida e não-vida. insurtech em estágio inicial aproveitam essa conectividade para lançar microcoberturas situacionais, como seguro de viagem diário vendido inteiramente via fluxos de pagamento UPI. Os players relatam que clientes adquiridos digitalmente exibem conversão de venda cruzada 1,4 vezes maior conforme dados comportamentais e transacionais refinam modelos de propensão em tempo real. Não obstante, o sandbox do regulador apenas concede licençcomo condicionais, limitando limites de apólice e tamanhos de prêmio até que controles de risco amadureçam, o que modera picos de volume de curto prazo. No geral, o impulsionador sustenta um impulso positivo de 0,9% mas permanece contingente à velocidade de aprovações de licençcomo full-stack.

Consciência de Catástrofe Relacionada ao Clima Impulsionando Cobertura Patrimonial

um conta de USD 180 bilhões de danos climáticos da Índia de 1993-2022 elevou um percepção de risco corporativo e doméstico, empurrando taxas de seguro patrimonial para cima 3% no T4 2024. Resseguradoras apertaram capacidade em zonas expostas um enchentes, compelindo cedentes um diversificar comprando camadas paramétricas que disparam pagamentos uma vez que índices de chuva ou medidor de rio ultrapassem limites definidos. Operadoras domésticas estão colaborando com o Departamento Meteorológico Indiano para ingerir feeds climáticos granulares, habilitando modelagem de catástrofe ao nível de quilômetro previamente indisponível no mercado. micro, pequenas e médias empresas, frequentemente não seguradas, são agora direcionadas com coberturas adicionais paramétricas de enchente precificadas em INR 1.200-1.500 anualmente, entregando pagamentos instantâneoâneos dentro de 72 horas de certificação de evento. Embora um adoção seja nascente, adotantes precoces em Chennai e Guwahati relataram perdas de interrupção de negócios reduzidas em 18-22% durante como enchentes de monção de 2024, validando um proposição do produto. Esses desenvolvimentos reforçam o impulso de médio prazo de 0,7% do impulsionador para TCAC do mercado.

Análise de Impacto das Restrições

| Restrição | (≈) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Competição persistente de préços mantém índices combinados altos | -0.9% | Nacional, intensificada na Índia Ocidental e do Sul | Médio prazo (2-4 anos) |

| Baixa penetração em cidades Tier-3/4 limita escala | -0.6% | Áreas rurais e cidades Tier-3/4 | Longo prazo (≥ 4 anos) |

| Subprecificação de riscos cibernético emergentes | -0.4% | Nacional, severa em hubs tecnológicos | Curto prazo (≤ 2 anos) |

| Capacidade limitada de resseguro doméstico para eventos NatCat | -0.7% | Nacional, pronunciada em áreas costeiras | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Competição Persistente de Preços Mantém Índices Combinados Altos

Embora os índices combinados da indústria melhoraram para 103,3% em 2024, o ponto de equilíbrio permanece elusivo para muitos players de médio porte, especialmente aqueles dependentes de linhas comoditizadas automotivas e de incêndio[4]Equipe Rediff, "Rentabilidade das Seguradoras Gerais e Tendências do Segmento Automotivo," rediff.com. um fusão proposta de três seguradoras do setor público poderia desencadear desconto agressivo conforme um nova entidade EUA préço para defender sua participação de 31% enquanto racionaliza filiais sobrepostas. Operadoras privadas multilinha retaliam agrupando serviços de bem-estar ou auxiliarência rodoviária um custo marginal, diluindo disciplina de precificação de risco puro. Entrantes exclusivamente digitais agravam pressão aproveitando sistemas policy-admin que operam um custos unidadeários de 10-12 pontos-base, permitindo margens mais finas sem comprometer ROE. Resseguradoras, cautelosas de subprecificação prolongada, já elevaram custos de tratado de catástrofe em 4-6%, espremendo retenções líquidas. um menos que tarifas sejam reimpostas ou limites de solvência endurecidos, um restrição continuará reduzindo 0,9% da TCAC prevista.

Baixa Penetração em Cidades Tier-3/4 Limita Escala

um densidade de seguros situa-se em 3,7% do PIB, e em muitos distritos Tier-4, um penetração cai abaixo de 2%, sublinhando potencial latente de mercado mas também fricções de distribuição. Alta rotatividade de agentes e baixos tamanhos de ticket tornam um economia tradicional de filiais insustentável; escritórios de campo frequentemente equilibram apenas na 11ª apólice vendida por mês. Embora seguradoras de vida tenham revertido um contração da era COVID adicionando pontos de venda em cidades menores, players GI ficam atrás, citando ajuste limitado de produto e normas KYC complicadas. Experimentos com microcoberturas baseadas em WhatsApp mostram promessa na emissão de apólices em menos de três minutos e custo de atendimento 40% menor, contudo limites regulatórios em soma segurada restringem escalabilidade de receita. Pontuações de alfabetização financeira permanecem teimosamente baixas; campanhas de conscientização da IRDAI em Tripura e Assam visam alcance de 100% mas requerem financiamento sustentado ao longo de pelo menos cinco anos. Até que níveis de renda disponível e educação se elevem materialmente, um lacuna deve subtrair 0,6% da TCAC geral.

Análise de Segmento

Por Linha de Negócio: Liderança Automotiva e Ascensão de Responsabilidade

O seguro automotivo comanda uma participação de 38,2% do mercado de seguros patrimoniais e de responsabilidade civil da Índia, impulsionado pela demanda sustentada de veículos e mudançcomo regulatórias que elevaram tetos de prêmio. O segmento capturou aumentos de prêmio de 15-20% em 2025, demonstrando um flexibilidade de precificação construída nas regulamentações de cobertura obrigatória. O seguro de responsabilidade civil escala mais rápido com uma TCAC de 8,00% nas costas de requisitos crescentes de governançum corporativa e custos crescentes de ataques cibernéticos projetados em USD 10,5 trilhões até 2025. Linhas patrimoniais e de incêndio se beneficiam da expansão industrial e consciência elevada de risco climático, enquanto o crescimento marinho permanece moderado devido um volumes rasos de navegação doméstica.

O seguro de safra apoiado pelo governo recebe USD 8,38 bilhões em financiamento que ancora influxos de prêmio. Com investimentos em infraestrutura alcançando USD 134,94 bilhões, um demanda por coberturas de engenharia continua um crescer significativamente. Projetos de gasoduto, apoiados por garantias que variam de USD 0,18 um 6,02 milhões, expandem ainda mais o cenário de subscrição fornecendo garantia financeira para conclusão de projetos. Conforme gastos públicos em projetos de infraestrutura mantêm seu momento, seguradoras de engenharia estão cada vez mais aproveitando essas oportunidades para fortalecer sua presençum no mercado e capitalizar sobre os crescentes pipelines de projetos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Cliente: Momento MPME

No mercado de seguros patrimoniais e de responsabilidade civil indiano, indivíduos comandam uma participação de 54,5%, amplamente impulsionada pelo seguro automotivo obrigatório e uma ênfase crescente na cobertura de saúde. Esta dominância é atribuída à conscientização crescente dos benefícios do seguro e ao impulso do governo por penetração mais ampla de seguro de saúde. micro, Pequenas e Médias Empresas (MPMEs) estão testemunhando o crescimento mais rápido, ostentando uma TCAC de 7,00%, alimentada por processos de conformidade simplificados, incentivos governamentais e o advento do financiamento de prêmio digital, que melhora um acessibilidade. um adoção crescente de ferramentas e plataformas digitais por MPMEs apoia ainda mais esta trajetória de crescimento. Enquanto grandes corporações representam um segmento experiente do mercado, elas cada vez mais buscam soluções avançadas, incluindo programas cativos e gatilhos paramétricos, navegando através de paisagens regulatórias intrincadas. Essas corporações demandam estratégias inovadoras de gestão de risco para endereçar riscos operacionais complexos. Entidades governamentais, por outro lado, asseguram volumes consistentes mas tendem um focar mais na precificação de licitação do que na amplitude de cobertura, frequentemente priorizando eficiência de custo sobre proteção abrangente.

Com distribuição digital, seguradoras podem ajustar finamente produtos para alinhar com padrões de fluxo de caixa MPME, alcançando uma redução nos custos de aquisição de quase um terço comparado aos modelos tradicionais de agência. Esta abordagem melhora um acessibilidade e melhora um acessibilidade para negócios menores. Adicionalmente, uma mudançum potencial no licenciamento composto poderia empoderar seguradoras um mesclar produtos de vida e não-vida, amplificando assim sua participação no gasto do cliente através de coortes diversas. Tais mudançcomo regulatórias poderiam pavimentar o caminho para ofertas de seguro mais integradas e centradas no cliente.

Por Canal de Distribuição: Peso de Agência Encontra Velocidade Digital

Em 2024, redes de agências comandaram uma participação de mercado de 41,5%, sublinhando seu papel fundamental em fomentar confiançum dentro de uma paisagem orientada por relacionamentos. Essas redes continuam sendo uma pedra angular para interações face um face, que permanecem críticas na construção de relacionamentos de longo prazo com clientes. Um aumento notável de 62% nos números POSP femininos catalisou uma alta de 15% em prêmios originados de agências, mostrando um contribuição crescente das mulheres neste domínio. Bancassurance, exemplificada por parcerias como Bajaj Allianz com eixo banco, aproveita o poder de 5.250 filiais para penetrar mercados rurais efetivamente. Este canal permanece instrumental em preencher um lacuna entre seguradoras e regiões mal atendidas, assegurando inclusão financeira mais ampla.

Agregadores digitais e web, ostentando uma TCAC de 9,34%, brilham em áreas de transparência, emissão rápida e custos de aquisição minimizados. Essas plataformas ganharam tração devido à sua capacidade de oferecer emissão instantâneoânea de apólices e soluções custo-efetivas. O impulso para formatos obrigatórios de apólice eletrônica amplifica como vantagens econômicas para agregadores, permitindo que escalem operações eficientemente. Enquanto isso, corretores criam nichos especializados em linhas comerciais intrincadas, endereçando necessidades complexas de seguro que requerem expertise customizada. Conforme seguradoras misturam presençum tradicional de filial com serviços orientados por app, estratégias "físicas" estão pavimentando o caminho para experiências omnichannel fluidas, melhorando conveniência e engajamento do cliente.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Provedor de Seguros: Disrupção Exclusivamente Digital

Seguradoras gerais do setor público comandam 48,4% do mercado total de prêmios. Contudo, elas lidam com desafios de solvência e eficiência, incluindo estruturas operacionais desatualizadas e adoção tecnológica limitada. Isso levou um uma fusão proposta, visando consolidar uma participação de mercado de 31%, embora com uma necessidade urgente de atualizações tecnológicas para melhorar competitividade e eficiência operacional. Enquanto isso, players do setor privado, como ICICI Lombard com seu Projeto Orion, estão melhorando seus índices combinados através de automação e otimização de processos, que melhoram gestão de custos e atendimento ao cliente.

Seguradoras exclusivamente digitais, ostentando uma TCAC de 10,12%, aproveitam núcleos nativos em nuvem, subscrição orientada por IA e estratégias diretas ao consumidor para cortar significativamente custos operacionais enquanto oferecem soluções de seguro personalizadas. Seguradoras de saúde independentes observam consolidação, especialmente com LIC contemplando participações estratégicas para entrada no segmento, o que poderia remodelar o cenário competitivo. Destacando o potencial do segmento, o próximo IPO da Niva Bupa está definido contra um pano de fundo de um prêmio bruto emitido de USD 675,6 milhões para AF 2024, marcando uma impressionante TCAC de 41,27% ao longo de dois anos e sinalizando oportunidades robustas de crescimento no mercado de seguro de saúde.

Análise Geográfica

Em 2024, um Índia Ocidental representou 23,3% dos prêmios do mercado de seguros patrimoniais e de responsabilidade civil da Índia, impulsionada pelo ecossistema financeiro dinâmico de Mumbai e sua base industrial diversa. Com consciência elevada, seguradoras agora aproveitam precificação baseada em risco, como visto com uma alta de 3% nas taxas patrimoniais no T4 2024, apesar dos custos crescentes de resseguro. um presençum multinacional da região e cadeias de suprimento intrincadas alimentam uma demanda consistente por soluções cibernéticas e cobertura de responsabilidade de diretores e executivos. um Índia do Sul prospera nas costas de hubs tecnológicos em Bengaluru e Hyderabad, ao lado de clusters automotivos próximos um Chennai. Com um alto nível de prontidão digital, um região está pilotando portais diretos ao consumidor e produtos automotivos orientados por telemática. Além disso, corredores de infraestrutura em andamento e expansões portuárias estão revigorando um demanda por linhas de seguro marinho e de engenharia.

um Índia Norte colhe os benefícios de esquemas expansivos de seguro agrícola e iniciativas de saúde respaldadas pelo governo. Contudo, o crescimento de prêmios é sensível à precificação, um reflexo dos níveis de renda disponível relativamente modestos da região. um dependência da região em programas patrocinados pelo governo destaca um necessidade de seguradoras privadas inovarem produtos acessíveis customizados para populações rurais e semi-urbanas. Adicionalmente, um grande base populacional da região oferece potencial significativo não explorado para produtos de microsseguro, que poderiam impulsionar crescimento futuro se implementados efetivamente.

Enquanto isso, um Índia central está ganhando momento devido aos seus corredores industriais florescentes e parques logísticos, que estão amplificando um demanda por seguro comercial. Uma alta em exposições relacionadas ao clima fortalece ainda mais esta demanda. um localização estratégica da região como um hub logístico, combinada com investimentos crescentes em infraestrutura de armazenamento e transporte, está criando oportunidades para seguradoras expandirem seus portfólios. Além disso, um ascensão em riscos relacionados ao clima, como enchentes e eventos climáticos extremos, está empurrando negócios um buscar cobertura abrangente, contribuindo assim para o crescimento de prêmios da região.

um Índia Oriental apresenta uma situação mista: Enquanto Calcutá mantém uma tradição de seguros de longa dados, seus estados vizinhos lidam com crescimento econômico mais lento. Contudo, o boom do turismo em Odisha e Bihar está impulsionando uma demanda elevada por seguro de viagem e hospitalidade. como atrações culturais e naturais da região estão atraindo turistas domésticos e internacionais, criando um mercado de nicho para seguradoras oferecerem apólices de viagem customizadas. Partindo de uma base modesta, um Índia Nordeste está em uma trajetória de crescimento, ostentando um TCAC mais alta de 6,50% projetada para 2030. Este aumento é atribuído um campanhas agressivas de inclusão financeira e canais de distribuição móvel alcançando mercados até então não explorados. Notavelmente, como iniciativas de alfabetização da IRDAI em Tripura, visando 100% de consciência financeira, sugerem um futuro promissor para crescimento de prêmios. Os desafios geográficos únicos da região, incluindo localizações remotas e infraestrutura limitada, estão sendo endereçados através de soluções inovadoras baseadas em móvel, permitindo que seguradoras penetrem mais profundamente em áreas mal atendidas.

Cenário Competitivo

Os cinco principais players representam próximo à maioria dos prêmios brutos totais emitidos, indicando um ambiente moderadamente concentrado mas competitivo. Seguradoras do setor público aproveitam redes extensivas e apoio governamental, assegurando estabilidade e alcance generalizado. Seguradoras privadas, por outro lado, focam em melhorar eficiências operacionais através de estratégias orientadas por dados, permitindo que permaneçam competitivas. Enquanto isso, desafiantes exclusivamente digitais estão disrompendo o mercado escalando rapidamente suas operações com núcleos ágeis e orientados por tecnologia, direcionando segmentos de cliente de nicho. Em 2024, ICICI Lombard, Bajaj Allianz e novo Índia Assurance lideraram os gráficos de rentabilidade, registrando lucros líquidos de USD 231,3 milhões, USD 186,7 milhões e USD 136,1 milhões, respectivamente.

Seguindo o aumento do teto de ied para 100%, um participação estrangeira aumentou, destacada pelo investimento de USD 670 milhões da Zurich na Kotak em geral seguro. Este movimento reflete confiançum crescente no potencial do mercado de seguros indiano. O próximo articulação venture da Allianz com Jio financeiro sublinha os reinos em fusão de seguros e plataformas digitais, sinalizando uma mudançum para ecossistemas financeiros integrados. Focos tecnológicos chave incluem subscrição orientada por IA, que melhora precisão de avaliação de risco, blockchain para automação de sinistros para melhorar transparência e eficiência, e IoT para monitoramento de risco em tempo real, permitindo gestão proativa de risco.

Seguradoras estão forjando parcerias de ecossistema para fortalecer suas proposições de valor. Colaborações com hospitais visam expandir serviços de saúde sem dinheiro, melhorando conveniência e satisfação do cliente. Parcerias com fabricantes de VE focam em oferecer cobertura agrupada de motor e bateria, endereçando um demanda crescente por veículos elétricos. Esta evolução de competição centrada em produto para orientada por plataforma está remodelando expectativas de cliente, impulsionando seguradoras um investir em proposições de valor interconectadas e centradas no cliente que se alinham com um transformação digital mais ampla da indústria.

Líderes da Indústria de Seguros Patrimoniais e de Responsabilidade civil da Índia

-

novo Índia Assurance Co. Ltd.

-

ICICI Lombard em geral seguro

-

Bajaj Allianz em geral seguro

-

HDFC ERGO em geral seguro

-

unido Índia seguro

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho 2025: Um acidente da ar Índia leva um sinistros de seguro próximos de USD 475 milhões, destacando um volatilidade na cobertura de aviação. Este incidente sublinha os riscos financeiros associados ao seguro de aviação e os desafios que seguradoras enfrentam ao gerenciar sinistros de alto valor.

- Abril 2025: TATA AIG lançum Medicare Select, visando impulsionar um participação dos mercados Tier-2 e Tier-3 para 35% dos prêmios de saúde até 2027. O produto é desenhado para atender às necessidades específicas de saúde dessas regiões, refletindo um estratégia da empresa de expandir sua presençum em mercados mal atendidos.

- Março 2025: LIC intensifica discussões para garantir uma participação importante numa seguradora de saúde independente. Este movimento se alinha com um estratégia mais ampla da LIC de diversificar seu portfólio e fortalecer sua presençum no mercado crescente de seguro de saúde.

- Março 2025: Allianz faz parceria com Jio financeiro, selando um acordo preliminar para um empreendimento de seguro de saúde e geral na Índia. Esta colaboração visa alavancar um expertise global da Allianz e um extensa rede local da Jio financeiro para explorar o mercado de seguros em expansão da Índia.

- Março 2024: novo Índia Assurance e Niva Bupa cada uma investe USD 0,60 milhão na Bima Sugam Índia Federation, despertando debates de governançum. O investimento levanta questões sobre um transparência operacional da federação e o papel dos stakeholders-chave nos processos de tomada de decisão.

Escopo do Relatório do Mercado de Seguros Patrimoniais e de Responsabilidade civil da Índia

O seguro patrimonial e de responsabilidade civil (P&c) protege ativos dos segurados, abrangendo casas, veículos e pertences pessoais. Estende-se à cobertura de responsabilidade, protegendo indivíduos considerados legalmente responsáveis por acidentes resultando em lesão ou danos patrimoniais. Este relatório mergulha numa examinação aprofundada do mercado de seguros patrimoniais e de responsabilidade civil da Índia, abrangendo dinâmicas de mercado, tendências de segmento, projeções futuras de mercado e insights de produto. Adicionalmente, examina os players proeminentes e cenário competitivo dentro da indústria de seguros patrimoniais e de responsabilidade civil da Índia.

O mercado indiano de seguros patrimoniais e de responsabilidade civil é segmentado por tipo de produto e canal de distribuição. Por tipo de produto, o mercado é segmentado em incêndio, marítimo, aviação, engenharia, automotivo, responsabilidade civil e outros tipos de produto. Por canal de distribuição, o mercado é segmentado em negócios diretos, agentes, bancos, corretores, agentes de microsseguro e outros canais de distribuição. O relatório oferece tamanhos de mercado e previsões em termos de valor (USD) para todos os segmentos acima.

| Seguro Automotivo |

| Seguro Patrimonial e de Incêndio |

| Seguro de Safra |

| Seguro Marítimo |

| Seguro de Responsabilidade Civil |

| Seguro de Engenharia |

| Seguro de Viagem |

| Indivíduos |

| Micro, Pequenas e Médias Empresas (MPMEs) |

| Grandes Corporações |

| Entidades Governamentais e do Setor Público |

| Redes de Agências |

| Bancassurance |

| Corretores |

| Vendas Diretas Internas |

| Agregadores Digitais / Web |

| Canais de Afinidade e Parceria |

| Seguradoras Gerais do Setor Público |

| Seguradoras Gerais do Setor Privado |

| Seguradoras de Saúde Independentes |

| Seguradoras Exclusivamente Digitais |

| Índia Norte |

| Índia Sul |

| Índia Oriental |

| Índia Ocidental |

| Índia Central |

| Índia Nordeste |

| Por Linha de Negócio (Valor) | Seguro Automotivo |

| Seguro Patrimonial e de Incêndio | |

| Seguro de Safra | |

| Seguro Marítimo | |

| Seguro de Responsabilidade Civil | |

| Seguro de Engenharia | |

| Seguro de Viagem | |

| Por Tipo de Cliente (Valor) | Indivíduos |

| Micro, Pequenas e Médias Empresas (MPMEs) | |

| Grandes Corporações | |

| Entidades Governamentais e do Setor Público | |

| Por Canal de Distribuição (Valor) | Redes de Agências |

| Bancassurance | |

| Corretores | |

| Vendas Diretas Internas | |

| Agregadores Digitais / Web | |

| Canais de Afinidade e Parceria | |

| Por Tipo de Provedor de Seguros (Valor) | Seguradoras Gerais do Setor Público |

| Seguradoras Gerais do Setor Privado | |

| Seguradoras de Saúde Independentes | |

| Seguradoras Exclusivamente Digitais | |

| Por Região - Índia (Valor) | Índia Norte |

| Índia Sul | |

| Índia Oriental | |

| Índia Ocidental | |

| Índia Central | |

| Índia Nordeste |

Perguntas Principais Respondidas no Relatório

Qual é o tamanho atual do mercado de seguros patrimoniais e de responsabilidade civil da Índia?

O mercado situa-se em USD 37,32 bilhões em 2025 e é projetado para alcançar USD 49,43 bilhões até 2030.

Qual linha de negócio detém um maior participação do mercado de seguros patrimoniais e de responsabilidade civil da Índia?

O seguro automotivo lidera com uma participação de 38,2% em 2024, apoiado pelas reformas de cobertura obrigatória de terceiros.

Quão rápido o segmento de responsabilidade civil deve crescer?

O seguro de responsabilidade civil tem previsão de expandir um uma TCAC de 8,00% entre 2025 e 2030.

Qual canal de distribuição está crescendo mais rapidamente?

Agregadores digitais / web exibem um TCAC mais alta de 9,34% devido à emissão obrigatória de apólice eletrônica e custos de aquisição menores.

Por que um Índia Nordeste é o mercado regional de crescimento mais rápido?

Campanhas de inclusão financeira, conectividade melhorada e campanhas de alfabetização da IRDAI estão elevando um penetração, resultando numa TCAC de 6,50% para 2030.

Como o novo limite de 100% de ied afeta um competição?

O limite permite que seguradoras estrangeiras estabeleçam subsidiárias integralmente controladas, injetando capital e tecnologia e intensificando dinâmicas competitivas através de segmentos.

Página atualizada pela última vez em: