Tamanho e Participação do Mercado de Seguros de Danos e Responsabilidade da Áustria

Análise do Mercado de Seguros de Danos e Responsabilidade da Áustria pela Mordor Intelligence

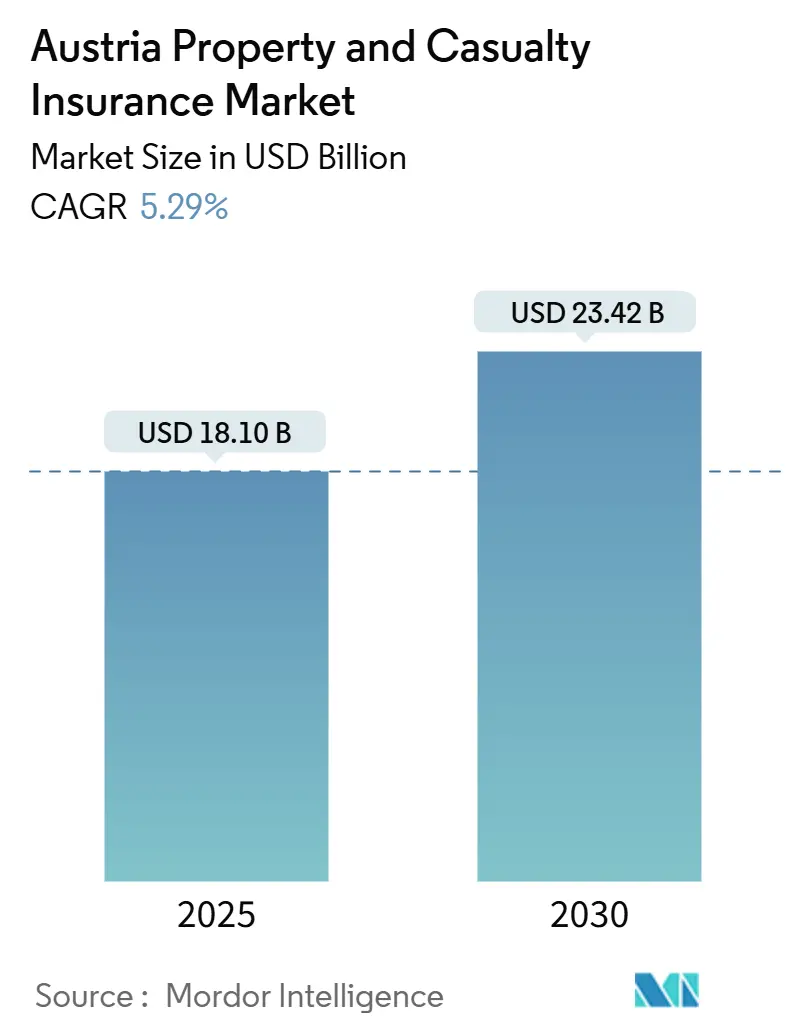

O tamanho do Mercado de Seguros de Danos e Responsabilidade da Áustria é estimado em USD 18,10 bilhões em 2025, e deverá atingir USD 23,42 bilhões até 2030, a uma TCAC de 5,29% durante o período de previsão. No entanto, a taxa de crescimento desafia a previsão do Banco Nacional Austríaco de -0,1% de crescimento real do PIB e 2,9% de inflação em 2025. Três forças estruturais impulsionam o crescimento. Primeiro, a reconstrução após as inundações centro-europeias de setembro de 2024 produziu EUR 550-650 milhões (USD 594-702 milhões) em perdas domésticas e elevou o fundo federal de desastres para EUR 1 bilhão (USD 1,08 bilhão). Segundo, as seguradoras de automóveis estão reajustando preços conforme a inflação de custos colide com um imposto anual de EUR 35 (USD 38) sobre carros recém-registrados, enquanto veículos elétricos a bateria permanecem isentos. Terceiro, os canais digitais e de bancassurance estão acelerando em taxas de dois dígitos, espelhando a adoção europeia mais ampla. Risco climático elevado, mandatos de sustentabilidade da UE e a Lei de Resiliência Operacional Digital estão pressionando os participantes a inovar, mesmo com baixos rendimentos de reinvestimento e concorrência de preços liderada por agregadores pesando sobre as margens. Portanto, o mercado de seguros de danos e responsabilidade da Áustria equilibra ventos contrários macroeconômicos com ventos favoráveis de produtos e canais.

Principais Conclusões do Relatório

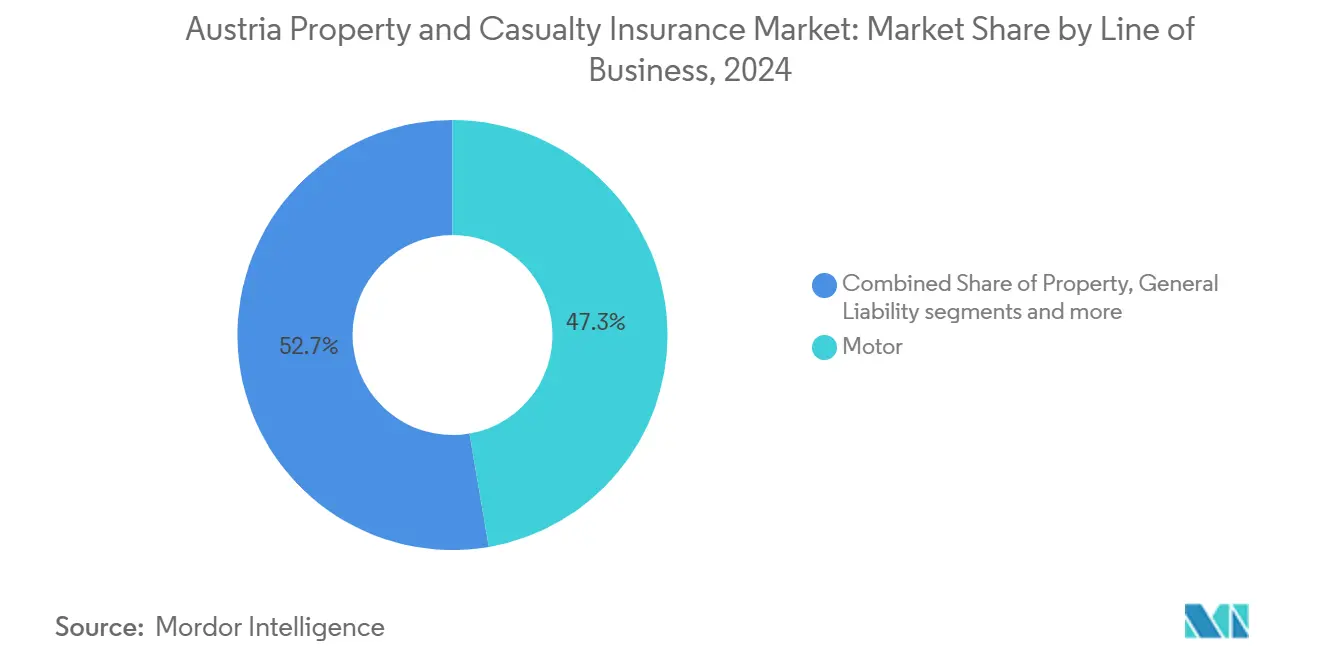

- Por linha de negócio, automóvel manteve a liderança com 47,3% da participação do mercado de seguros de danos e responsabilidade da Áustria em 2024, enquanto patrimonial comercial está projetado para expandir a uma TCAC de 6,85% até 2030.

- Por tipo de cliente, segurados individuais detiveram 63,1% da participação de receita em 2024; pequenas e médias empresas estão avançando a uma TCAC de 6,32% até 2030.

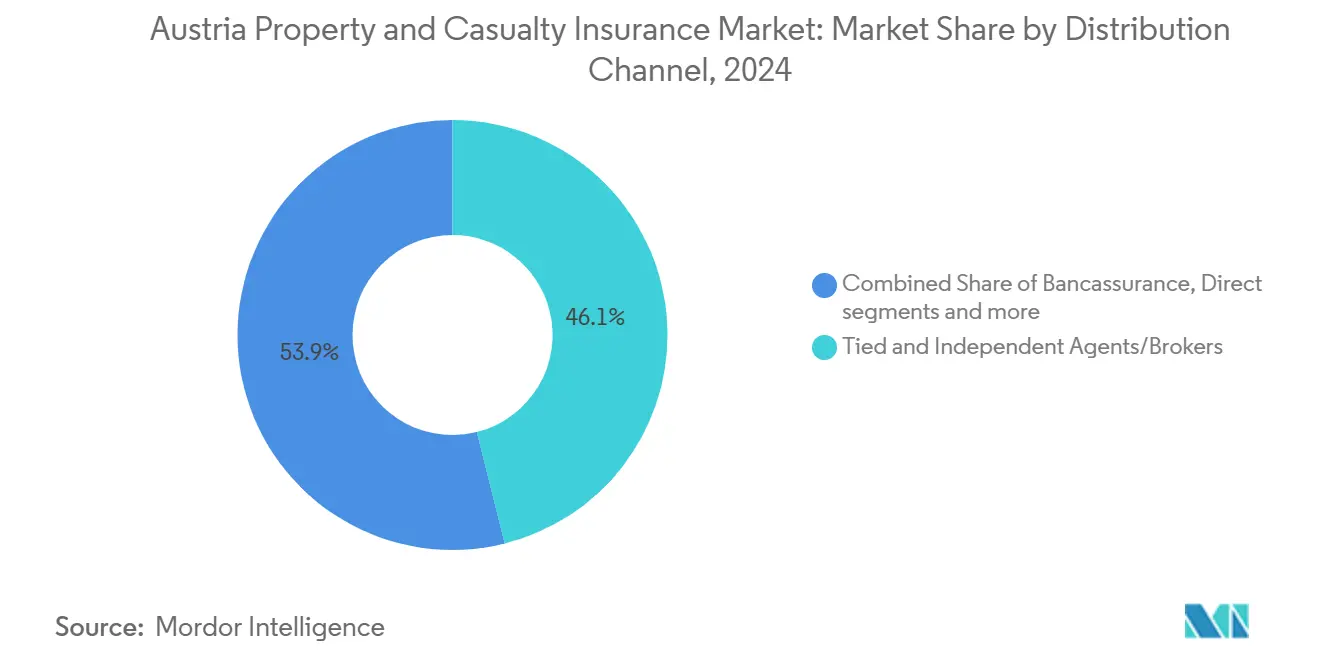

- Por canal de distribuição, corretores e intermediários representaram 46,1% do prêmio de 2024; agregadores digitais e online estão escalando a uma TCAC de 11,60% até 2030.

- Por região, Viena comandou 32,2% do tamanho do mercado de seguros de danos e responsabilidade da Áustria em 2024, enquanto Vorarlberg está crescendo a uma TCAC líder de mercado de 7,49%.

- Vienna Insurance Group e UNIQA juntas controlaram mais da metade do prêmio direto em 2024, destacando um cenário competitivo moderadamente concentrado.

Tendências e Insights do Mercado de Seguros de Danos e Responsabilidade da Áustria

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Exposição elevada a catástrofes naturais aumenta demanda por cobertura patrimonial | +1.2% | Nacional, focado na Baixa Áustria e Viena | Curto prazo (≤ 2 anos) |

| Custos de reparo automotivo impulsionados pela inflação elevam crescimento de prêmios | +0.9% | Nacional, foco urbano | Médio prazo (2-4 anos) |

| Canais digitais e bancassurance ampliam alcance de mercado | +0.7% | Nacional, ganhos em Viena, Salzburgo, Tirol | Médio prazo (2-4 anos) |

| Onda de renovação do "Acordo Verde" da UE eleva linhas patrimoniais | +0.8% | Nacional, ênfase em Viena, Alta Áustria, Estíria | Longo prazo (≥ 4 anos) |

| Regras de sustentabilidade corporativa aumentam demanda por responsabilidade | +0.5% | Nacional, clusters corporativos em Viena, Alta Áustria | Longo prazo (≥ 4 anos) |

| Ascensão da e-mobilidade cria nichos de seguros específicos para VEs | +0.4% | Nacional, adoção inicial em Viena, Salzburgo, Vorarlberg | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Exposição Elevada a Catástrofes Naturais Aumenta Demanda por Cobertura Patrimonial

A catástrofe de inundação de 2024 expôs vulnerabilidades, com quase 5.000 respostas de emergência na Baixa Áustria e intensidade de chuvas 15% maior em quatro décadas segundo estudo recente da Nature[1]Nature Editorial Team, "Rising Extremes in Central Europe," nature.com . O aumento do fundo de desastres para EUR 1 bilhão (USD 1,08 bilhão) confirma aceitação oficial de que compensação pós-evento é insuficiente. Seguradoras estão recalibrando preços baseados em risco, fazendo lobby por esquemas compulsórios de catástrofes naturais e introduzindo soluções paramétricas de inundação. O Instituto Austríaco de Pesquisa Econômica argumenta que cobertura obrigatória distribuiria risco mais equitativamente e aprofundaria o mercado de seguros de danos e responsabilidade da Áustria.

Custos de Reparo Automotivo Impulsionados pela Inflação Elevam Crescimento de Prêmios

Veículos modernos incorporam sensores caros e sistemas de assistência ao motorista que elevam a severidade dos sinistros. O Clube Automobilístico Austríaco observa um imposto anual de EUR 35 (USD 38) sobre novos registros a partir de 2025, enquanto as perspectivas de inflação empurram custos de peças para cima. O relatório de 2024 da UNIQA mostra prêmios de automóveis crescendo mais rápido que exposição, ilustrando poder de precificação apesar da pressão de custos[2]UNIQA Group, "Annual Report 2024," uniqagroup.com . A adoção de veículos elétricos introduz risco de substituição de bateria que pode exceder EUR 10.000 (USD 10.800), levando seguradoras a lançar coberturas específicas para BEV.

Canais Digitais e Bancassurance Ampliam Alcance de Mercado

A EIOPA constata que canais online já capturam 20% de novas apólices automobilísticas europeias, e a Áustria segue tendência similar [3]European Insurance and Occupational Pensions Authority, "Digitalisation Market Report 2024," eiopa.europa.eu. A recuperação de empréstimos do Erste Group alimenta potencial de venda cruzada, enquanto a análise FRISS da UNIQA reduziu USD 21 milhões em perdas por fraude e melhorou tempos de sinistros. A conformidade com a Lei de Resiliência Operacional Digital está catalisando atualizações de processos ponta a ponta, permitindo subscrição direta que melhora experiência do cliente e reduz índices de custos.

Onda de Renovação de Edifícios do "Acordo Verde" da UE Eleva Linhas Patrimoniais

A Diretiva 2024/1275 estabelece metas de emissão zero até 2050, enquanto a lei habitacional da Áustria aloca EUR 1 bilhão (USD 1,08 bilhão) em subsídios para 2024-2026 com integração fotovoltaica[4]Austrian Parliament, "Housing Subsidy Act 2024," parlament.gv.at. Renovações elevam somas seguradas e criam demanda por cobertura de bombas de calor, energia solar em telhados e sistemas de monitoramento digital. Exposição de responsabilidade para avaliadores de desempenho energético impulsiona demanda por indenização profissional, ampliando o mercado de seguros de danos e responsabilidade da Áustria.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rendimentos de reinvestimento persistentemente baixos comprimem margens de subscrição | -0,8% | Nacional | Médio prazo (2-4 anos) |

| Concorrência de preços intensificada via agregadores online | -0,6% | Nacional, centros urbanos | Curto prazo (≤ 2 anos) |

| Requisitos de capital mais rigorosos Solvência II e IFRS 17 | -0,4% | Nacional | Médio prazo (2-4 anos) |

| Litígio de inflação social eleva severidade de sinistros | -0,3% | Nacional, especialmente Viena | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Rendimentos de Reinvestimento Persistentemente Baixos Comprimem Margens de Subscrição

Mesmo com o Banco Central Europeu apertando sua política monetária, seguradoras encontram suas taxas de reinvestimento de portfólio presas abaixo de 2%. Esta limitação na receita de investimentos aperta margens de subscrição, particularmente em anos marcados por perdas significativas de catástrofes naturais (NatCat). Um exemplo é a UNIQA, que reportou um índice combinado de 93,6% em 2024, deixando pouco espaço para flutuações. Em uma tentativa de neutralizar a pressão sobre rendimentos, seguradoras estão cada vez mais gravitando para ativos alternativos, como dívida de infraestrutura e títulos verdes. No entanto, essas alternativas vêm com riscos de crédito elevados e impõem taxas de capital extras sob Solvência II, tensionando ainda mais o cenário financeiro.

Concorrência de Preços Intensificada Via Agregadores Online

Plataformas agregadoras estão reformulando setores de alto volume, como seguros de automóvel e residencial, onde preço agora reina supremo nas escolhas dos consumidores. Esta mudança exerce pressões elevadas de margem sobre seguradoras, impelindo-as a uma espiral descendente implacável. Em 2023, a Autoridade Federal de Concorrência Austríaca destacou seu compromisso com políticas pró-concorrência ao aplicar multas totalizando €51,2 milhões (USD 55,3 milhões). Consequentemente, intermediários menores lutam contra uma ameaça crescente de desintermediação, catalisando uma rápida consolidação através de canais de distribuição e diminuindo a influência de corretores tradicionais no mercado.

Análise de Segmentos

Por Linha de Negócio: Patrimonial Comercial Avança Enquanto Automóvel Mantém Escala

Prêmios de patrimonial comercial estão seguindo uma TCAC de 6,85%, elevados por financiamento de renovação da UE, enquanto automóvel mantém 47,3% da participação do mercado de seguros de danos e responsabilidade da Áustria. Revisões tarifárias vinculadas à inflação sustentam receita automotiva, enquanto atividade de construção, conscientização sobre inundações e instalações fotovoltaicas sustentam demanda patrimonial. Instalações solares requerem cobertura para falha de inversor e risco de incêndio, expandindo endossos auxiliares. Linhas não-vida de acidentes e saúde crescem constantemente conforme demografia envelhecida eleva complementos de acidentes pessoais. Coberturas marítimas, de aviação e transporte se beneficiam do status de hub logístico da Áustria.

A participação de patrimonial comercial no tamanho do mercado de seguros de danos e responsabilidade da Áustria está projetada para atingir 13,1% até 2030. Passaportes de renovação obrigatórios pela Diretiva 2024/1275 introduzem exposição de indenização profissional, e seguradoras oferecem soluções combinadas de todos os riscos de contratante e atraso no início. Gatilhos paramétricos para chuva e nível de rio são agrupados com indenização tradicional para encurtar tempos de ciclo de sinistros.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Cliente: Momentum PME Estreita Lacuna Com Indivíduos

Segurados individuais ainda impulsionam 63,1% do prêmio de 2024, ancorados por RCFV obrigatório, linhas residenciais e de responsabilidade privada. Prêmio PME, no entanto, está expandindo a 6,32% TCAC, apoiado por investimento digital e verde da UE que demanda cobertura de cyber e responsabilidade ambiental. Grandes corporações enfrentam maior risco de divulgação, levando a aumentos de limites em responsabilidade por danos ambientais, enquanto o setor público aproveita o fundo de desastres de EUR 1 bilhão (USD 1,08 bilhão) para co-segurar infraestrutura municipal.

O portal digital focado em PMEs da UNIQA reduz tempo de cotação para minutos, demonstrando que qualidade de serviço digital pode superar preço apenas. Parceiros de bancassurance usam dados transacionais para pré-preencher propostas, aumentando taxas de conversão tanto em segmentos PME quanto varejo.

Por Canal de Distribuição: Velocidade Digital Supera Alcance Legado

Corretores e intermediários escrevem 46,1% do prêmio, mas agregadores online crescem a 11,60% TCAC e estão previstos para superar 15% de participação até 2030. Bancassurance se beneficia da recuperação hipotecária do Erste Group; integração de empréstimos canaliza ofertas de apólices patrimoniais com pontuação de risco climático incorporada. Call centers de escritores diretos permanecem essenciais para riscos comerciais complexos, mas integram ajuste por vídeo para avaliação mais rápida de sinistros.

O mercado de seguros de danos e responsabilidade da Áustria depende cada vez mais de trocas habilitadas por API que suportam cotação em tempo real. O cockpit de corretor da VIG integra tarefas de ciclo de vida de apólice, melhorando produtividade do corretor e reforçando sua posição líder. Pressão de agregador força transportadoras a aprimorar segmentação de subscrição e refinar preços baseados em risco.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Viena domina o mercado de seguros de danos e responsabilidade da Áustria. Seu papel como hub regulatório e corporativo ancora demanda através de linhas patrimoniais, de responsabilidade e especializadas. Infraestrutura urbana densa resulta em valores segurados altos, e a cidade hospeda um cluster de start-ups InsurTech oferecendo produtos incorporados e paramétricos. Proximidade regulatória acelera aprovações piloto para novas coberturas.

Vorarlberg escreve o menor em prêmios ainda cresce mais rápido. Trabalhadores transfronteiriços compram coberturas de responsabilidade combinadas Áustria-Suíça, enquanto PMEs buscam proteção cyber multi-jurisdicional. Coberturas de frota baseadas em uso sob medida precificam quilômetros dirigidos em zonas de receita tanto em euro quanto franco suíço.

Alta Áustria e Estíria contribuem com participação significativa em prêmios, com indústria pesada se atualizando para atender metas de descarbonização. Seguradoras projetam coberturas envolventes combinando todos os riscos de construção, atraso no início e garantias de desempenho para instalações de bomba de calor e solar, reforçando o mercado de seguros de danos e responsabilidade da Áustria.

Tirol e Salzburgo contribuem moderadamente para participação de prêmio, focados em hospitalidade, responsabilidade de resort de esqui e resgate alpino. Volatilidade sazonal leva a gatilhos paramétricos de déficit de neve. Caríntia e Burgenland escrevem USD 1,00 bilhão, com banda larga rural e subsídios de construção verde apoiando demanda seguradora direcionada. O fundo de desastres de EUR 1 bilhão (USD 1,08 bilhão) equaliza exposição provincial a NatCat.

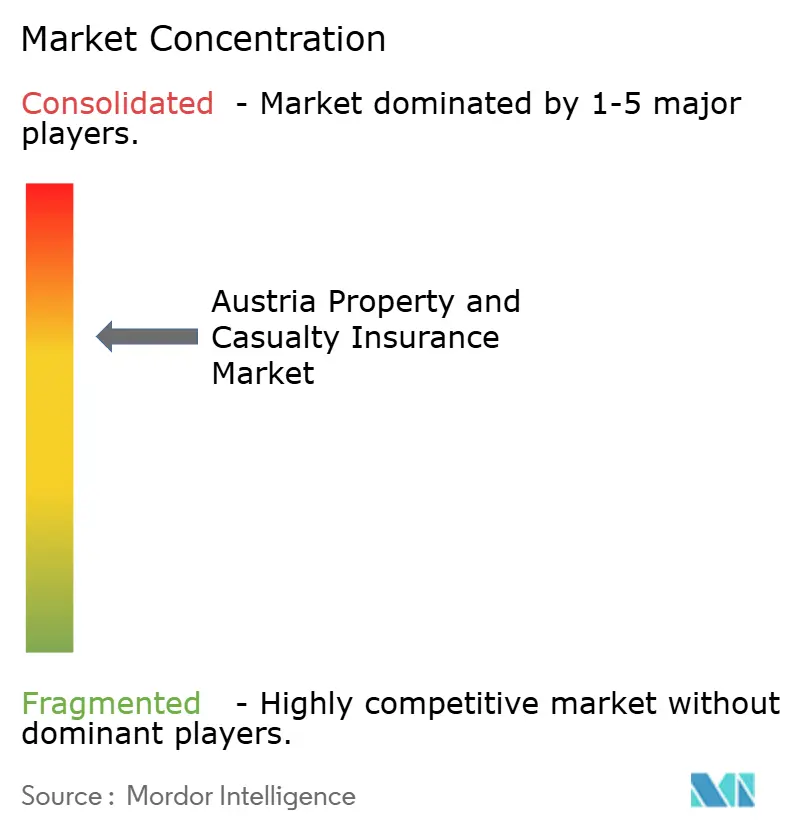

Cenário Competitivo

O mercado de seguros de danos e responsabilidade da Áustria é moderadamente concentrado. Vienna Insurance Group (VIG) e UNIQA detêm mais da metade do prêmio, enquanto Allianz, Generali e Zurich estão mais distantes, colocando as cinco principais participações próximas a três quartos do mercado.

A presença ativa da Generali em linhas de seguros de danos e responsabilidade permite subsidiar cruzadamente inovação austríaca. Allianz pilota tarifas telemáticas de pague-como-você-dirige, enquanto Zurich foca em emissão de programa multinacional alinhado com regras de divulgação da UE. Mútuas regionais como Oberösterreichische Versicherung dependem de atendimento local de sinistros, mas pressão de agregador desafia sua adequação tarifária.

Tecnologia é a fronteira competitiva. A implantação FRISS da UNIQA economizou USD 21 milhões em fraude ao longo de dois anos e ganhou prêmio Celent. O cockpit de corretor da VIG integra primeiro aviso de perda, emissão de apólice e análise, aumentando produtividade de vendas do corretor. Transportadoras menores sem orçamentos digitais fazem parceria com InsurTechs para produtos de marca branca. KPMG adverte que o Sanktionengesetz 2024 elevará overhead de conformidade, provavelmente acelerando fusões.

Oportunidades de espaço em branco incluem coberturas de garantia de bateria, proteção paramétrica contra inundação e garantias de desempenho vinculadas a ESG. A indústria de seguros de danos e responsabilidade da Áustria está assim inovando dentro de um cenário concentrado mas dinâmico.

Líderes da Indústria de Seguros de Danos e Responsabilidade da Áustria

-

Vienna Insurance Group (Wiener Städtische)

-

UNIQA Insurance Group

-

Allianz Österreich

-

Generali Versicherung

-

Zurich Österreich

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: UNIQA ingressou na Aliança Eurapco, ligando transportadoras que escrevem EUR 48,5 bilhões (USD 52,4 bilhões) anualmente.

- Fevereiro de 2025: Áustria promulgou o Sanktionengesetz 2024, estendendo verificações de sanções para seguradoras a partir de janeiro de 2026

- Dezembro de 2024: Programa habitacional do governo destinou EUR 1 bilhão (USD 1,08 bilhão) para construção e renovação acessíveis

- Maio de 2024: UE adotou Diretiva 2024/1275 obrigando edifícios de emissão zero até 2050. A onda de renovação de edifícios do "Acordo Verde" da UE deverá elevar linhas Patrimoniais

Escopo do Relatório do Mercado de Seguros de Danos e Responsabilidade da Áustria

Seguro de danos e responsabilidade é o tipo de cobertura que protege as coisas e propriedades do segurado, como casa, carro e outros pertences. Também inclui cobertura de responsabilidade, que protege você se for considerado legalmente responsável por um acidente que cause ferimentos a outra pessoa ou danos à sua propriedade.

O mercado de seguros de danos e responsabilidade da Áustria pode ser segmentado por tipo de produto, que inclui incêndio, automóvel, responsabilidade civil geral, roubo e furto, e outros seguros de danos e responsabilidade, e por canal de distribuição, incluindo corretores, intermediários, bancos e outros canais de distribuição.

O relatório oferece tamanho de mercado e previsões para o mercado de seguros de danos e responsabilidade na Áustria em termos de receita (USD) para todos os segmentos acima.

| Automóvel | RCFV |

| Casco | |

| Patrimonial - Residencial | |

| Patrimonial - Comercial e Industrial | |

| Responsabilidade Civil Geral | |

| Acidentes e Saúde (não-vida) | |

| Marítimo, Aviação e Transporte |

| Indivíduos / Linhas Pessoais |

| Pequenas e Médias Empresas |

| Grandes Corporações |

| Setor Público |

| Corretores/Intermediários Vinculados e Independentes |

| Bancassurance |

| Direto (Agência e Call-centre) |

| Agregadores Digitais / Online |

| Programas de Afinidade e Parceria |

| Viena |

| Baixa Áustria |

| Alta Áustria |

| Estíria |

| Tirol |

| Salzburgo |

| Caríntia |

| Vorarlberg |

| Burgenland |

| Por Linha de Negócio | Automóvel | RCFV |

| Casco | ||

| Patrimonial - Residencial | ||

| Patrimonial - Comercial e Industrial | ||

| Responsabilidade Civil Geral | ||

| Acidentes e Saúde (não-vida) | ||

| Marítimo, Aviação e Transporte | ||

| Por Tipo de Cliente | Indivíduos / Linhas Pessoais | |

| Pequenas e Médias Empresas | ||

| Grandes Corporações | ||

| Setor Público | ||

| Por Canal de Distribuição | Corretores/Intermediários Vinculados e Independentes | |

| Bancassurance | ||

| Direto (Agência e Call-centre) | ||

| Agregadores Digitais / Online | ||

| Programas de Afinidade e Parceria | ||

| Por Região | Viena | |

| Baixa Áustria | ||

| Alta Áustria | ||

| Estíria | ||

| Tirol | ||

| Salzburgo | ||

| Caríntia | ||

| Vorarlberg | ||

| Burgenland |

Principais Questões Respondidas no Relatório

Qual é o valor atual do mercado de seguros de danos e responsabilidade da Áustria?

O mercado de seguros de danos e responsabilidade da Áustria está em USD 18,10 bilhões em 2025 e está projetado para atingir USD 23,42 bilhões até 2030, crescendo a uma TCAC de 5,29%.

Qual linha de negócio está expandindo mais rapidamente?

Patrimonial comercial está crescendo a uma TCAC de 6,85%, impulsionado por mandatos de renovação da UE e conscientização elevada sobre inundações.

Quão significativos são os canais digitais?

Corretores e intermediários atualmente escrevem 46,0% do prêmio, mas agregadores online estão crescendo a 11,60% TCAC e espera-se que passem de 15% de participação até 2030

Por que os prêmios de automóvel estão aumentando?

Custos de reparo impulsionados pela inflação, um imposto de EUR 35 (USD 38) sobre carros novos e peças eletrônicas caras estão empurrando prêmios para cima, enquanto BEVs permanecem isentos de imposto.

Página atualizada pela última vez em: