Tamanho e participação do mercado de amplificadores de potência

Análise do mercado de amplificadores de potência pela Mordor Intelligence

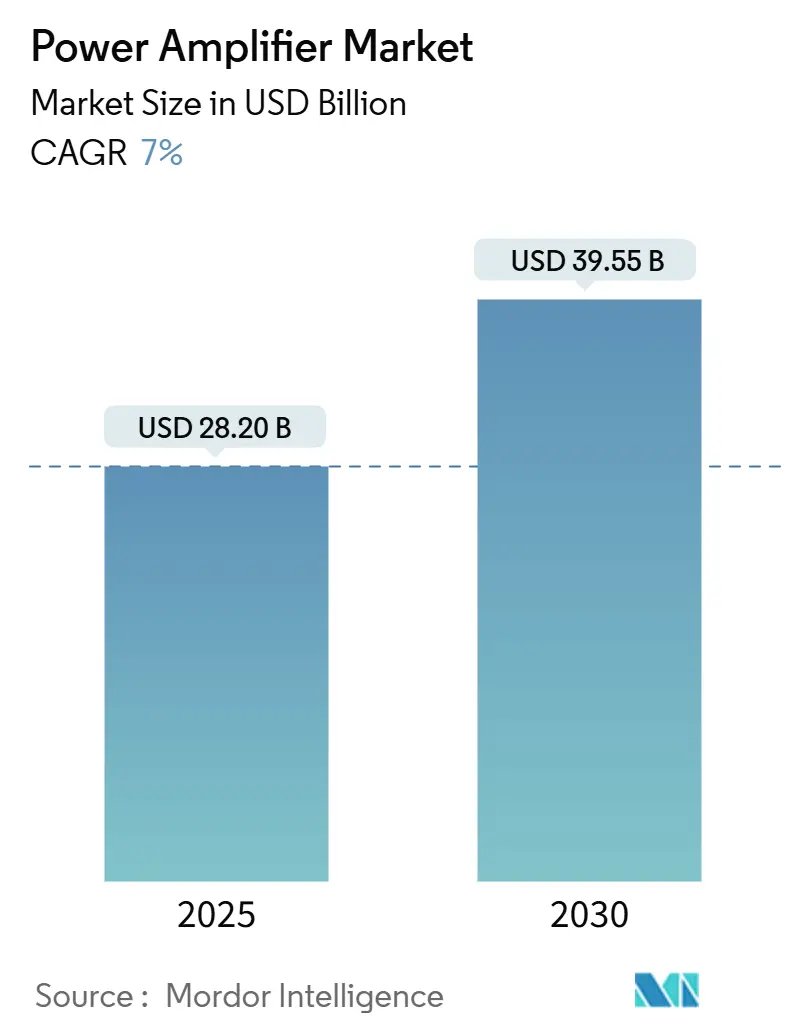

O tamanho do mercado de amplificadores de potência foi avaliado em USD 28,20 bilhões em 2025 e está previsto para atingir USD 39,55 bilhões até 2030, refletindo uma taxa de crescimento anual composta (TCAC) de 7,0%. Implantações rápidas de 5G, expansão dos ciclos de atualização Wi-Fi 6/7 e crescente demanda automotiva por plataformas de áudio Classe D de alta eficiência sustentaram a expansão de receita no último ano. Dispositivos GaN continuaram a substituir GaAs legado em rádios de macro-células, oferecendo maior densidade de potência e consumo de energia reduzido para operadoras. Enquanto isso, a Ásia-Pacífico manteve sua vantagem de liderança de custos na montagem de back-end de amplificadores de potência para handsets, permitindo que fornecedores regionais acelerassem o tempo de mercado para front-ends RF multibanda. O espectro de banda média (1-6 GHz) permaneceu como o ponto ideal de desempenho-preço tanto para infraestrutura quanto para eletrônicos de consumo, ainda assim amplificadores mmWave acima de 20 GHz registraram o crescimento de unidades mais rápido conforme banda larga por satélite e acesso sem fio fixo escalaram em 2024 e início de 2025.

Principais conclusões do relatório

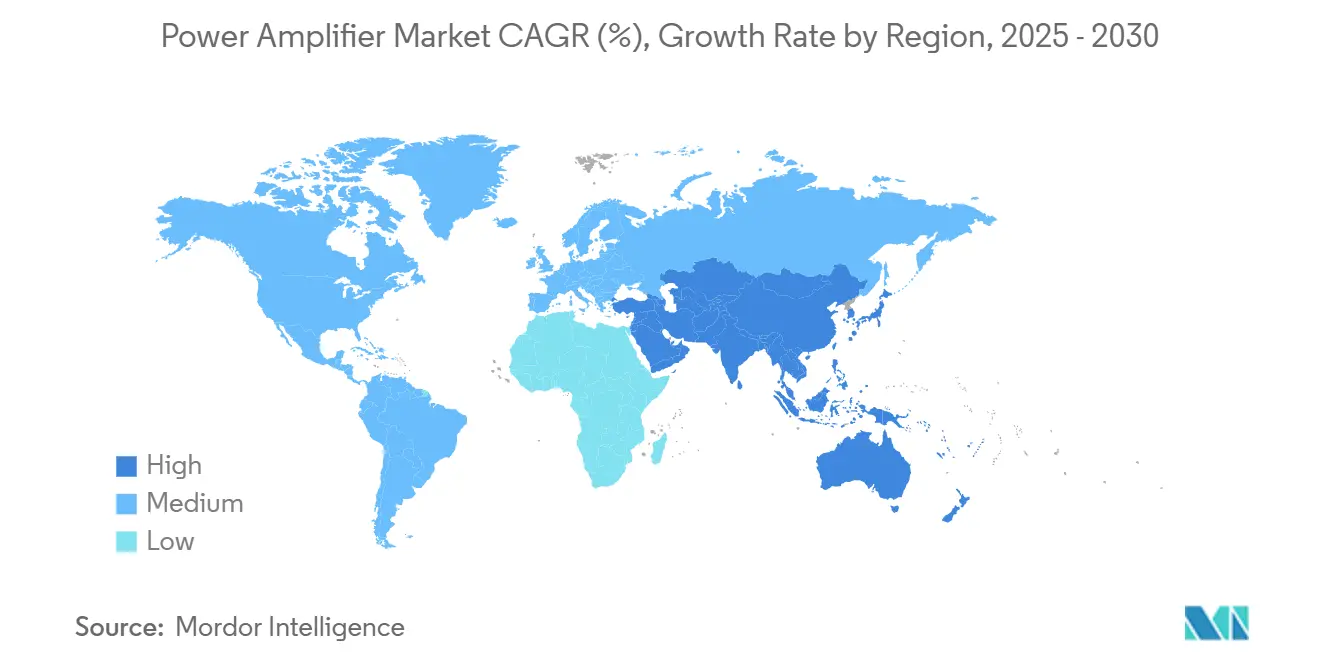

- Por geografia, a Ásia-Pacífico liderou com 48,7% de participação de receita em 2024; o Oriente Médio e África estão projetados para expandir a uma TCAC de 11,4% até 2030.

- Por segmento vertical da indústria, eletrônicos de consumo representaram 38,4% da participação do mercado de amplificadores de potência em 2024, enquanto automotivo está avançando a 12,1% TCAC até 2030.

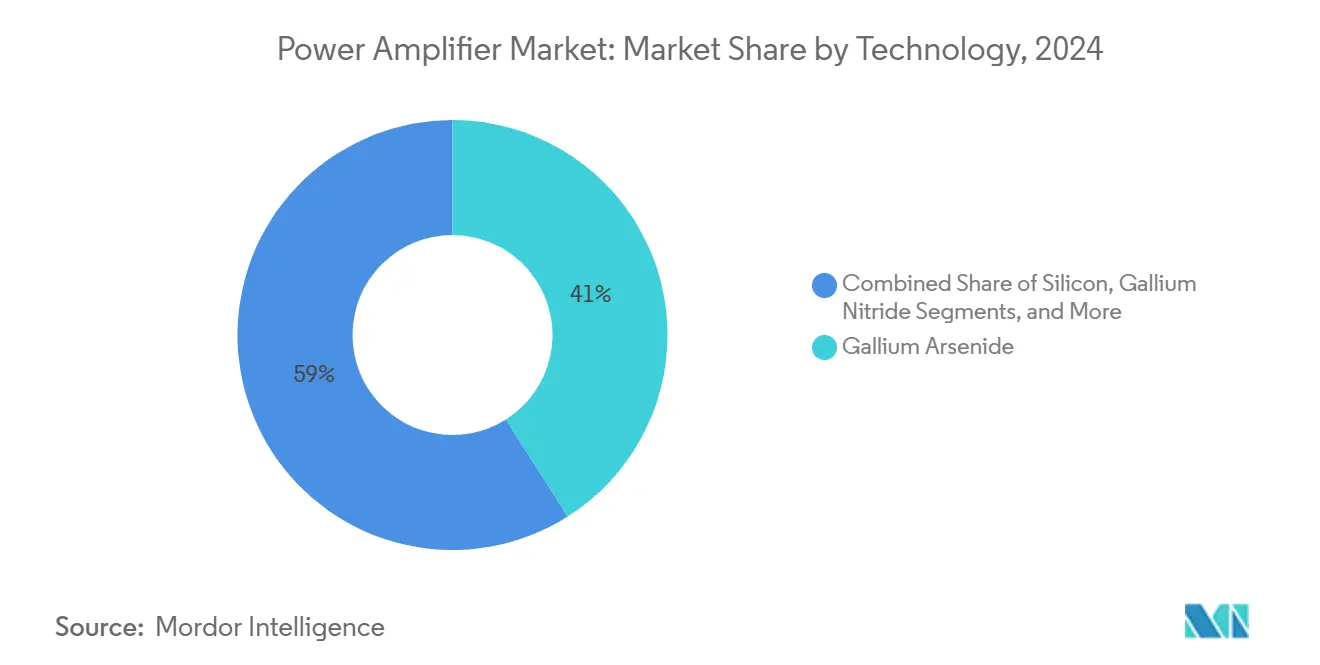

- Por tecnologia, GaAs manteve uma participação de 41,0% em 2024; GaN está previsto para crescer a uma TCAC de 17,5% no período 2025-2030.

- Por banda de frequência, 1 - 6 GHz representou 46,0% da participação do mercado de amplificadores de potência em 2024, enquanto o segmento >20 GHz está definido para registrar uma TCAC de 19,2% até 2030.

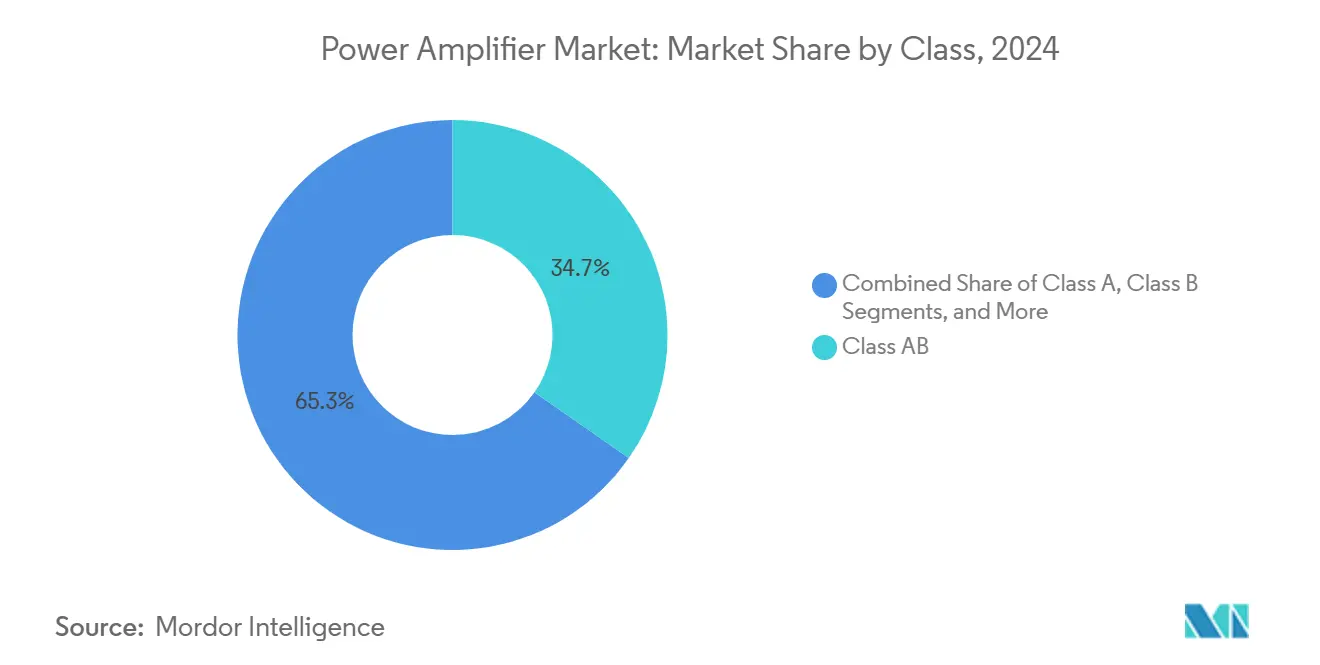

- Por classe, Classe AB comandou 34,7% do tamanho do mercado de amplificadores de potência em 2024; Classe D está escalando a 13,8% TCAC.

- Por produto, amplificadores RF/micro-ondas capturaram 57,3% da receita em 2024, enquanto amplificadores de áudio estão projetados para crescer a 9,9% TCAC.

Tendências e insights do mercado global de amplificadores de potência

Análise de impacto dos drivers

| Driver | (~) % Impacto na previsão TCAC | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| PAs GaN em massive-MIMO 5G | +1.8% | Leste Asiático, expansão para América do Norte | Médio prazo (2-4 anos) |

| Atualização de roteadores Wi-Fi 6/7 | +1.2% | América do Norte, Europa | Curto prazo (≤ 2 anos) |

| Áudio Classe D para infoentretenimento e ADAS em VE | +0.9% | Europa, América do Norte, China | Médio prazo (2-4 anos) |

| SSPAs banda Ku/Ka de satélites LEO | +1.3% | Global, força no Oriente Médio e África | Longo prazo (≥ 4 anos) |

| Aquecimento RF de fábricas inteligentes | +0.7% | Alemanha, Coreia do Sul, Japão | Médio prazo (2-4 anos) |

| Arquiteturas multi-fornecedor O-RAN | +1.1% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

PAs GaN em massive-MIMO 5G

reduzem o uso de energia por bit processado. Unidades de rádio de macro-células típicas operando de 1,35 GHz a 7,6 GHz relataram até 38% de eficiência de dreno em implantações de campo durante 2024, cortando despesas operacionais para operadoras.[1]RFHIC Corporation, "RFHIC and MaxLinear Collaborate to Introduce High-Efficiency Power Amplifier Solution for 5G Macrocell Radio Units," rfhic.com O menor footprint do die GaN permitiu painéis de antena mais densos e layouts térmicos simplificados, possibilitando que arrays 64-T/64-R fossem enviados em volume para projetos de densificação urbana. Operadoras regionais no Japão e Coreia do Sul capitalizaram nos ganhos de eficiência para cumprir roteiros de redução de carbono, reforçando a aquisição de módulos front-end GaN ao longo dos ciclos de licitação de 2025. Conforme os custos por watt continuam caindo, a penetração GaN no mercado de amplificadores de potência deve se aproximar da paridade com GaAs em macro-células antes de 2028.

Atualização de roteadores Wi-Fi 6/7

Fornecedores de pontos de acesso domésticos e empresariais aceleraram lançamentos de segunda geração Wi-Fi 6 e Wi-Fi 7 inicial em 2024, exigindo PAs lineares de média potência capazes de sustentar operação multi-link através de 5 GHz e 6 GHz. Soluções como a plataforma AP7988-002 da AsiaRF integraram um módulo front-end de alta potência que estendeu o throughput para 19 Gbps, elevando assim ASPs de unidades para front-ends RF. No Q1 2025, a HPE Aruba Networking lançou pontos de acesso Wi-Fi 7 tri-banda que melhoraram a capacidade agregada em 30%, intensificando a demanda por silício premium com especificações mais rigorosas de EVM e vazamento de canal adjacente. Este ciclo de atualização está definido para manter o mercado de amplificadores de potência em uma trajetória robusta de envios pelo menos até 2027.

Adoção de PAs de áudio Classe D em infoentretenimento e ADAS de VE

Plataformas de veículos elétricos a bateria (BEV) da Europa adotaram amplificadores Classe D de ponte quádrupla como o FDA801 da STMicroelectronics, que entrega 93% de eficiência a 50 W por canal e integra um DAC de baixa latência. Os dispositivos suportam tanto áudio imersivo quanto síntese de sons de alerta para funções de assistência ao motorista. Fornecedores tier-1 de infoentretenimento divulgaram que mover de Classe AB para Classe D economizou 0,5 kWh por ciclo de condução de 100 km, um valor material dada a ansiedade de autonomia. Conforme a penetração BEV sobe, design wins automotivos devem elevar a participação de receita da Classe D no mercado de amplificadores de potência a uma taxa significativa até 2030.

Constelações de satélites LEO impulsionando SSPAs banda Ku/Ka

Operadoras regionais no Oriente Médio e África continuaram a investir em centenas de gateways banda Ku emparelhados com amplificadores de potência de estado sólido que oferecem tempo médio entre falhas superior a 100.000 horas. A linha Endurance da Gilat substituiu amplificadores de tubo de onda viajante em vários sites de teleporto, reduzindo custo de manutenção e melhorando linearidade para QAM de alta ordem. Em paralelo, a MACOM começou a amostrar um MMIC GaN linearizado banda Q que eleva PAE acima de 25% a 45 GHz, pavimentando o caminho para links alimentadores de laser-com de maior throughput. Com quase 5.000 naves LEO lançadas durante 2024-2025, envios Ku/Ka estão posicionados para ancorar crescimento de receita de dois dígitos no tier de alta frequência do mercado de amplificadores de potência.

Análise de impacto das restrições

| Restrição | (~) % Impacto na previsão TCAC | Relevância geográfica | Cronograma de impacto |

|---|---|---|---|

| Restrições de fornecimento de wafer GaAs | -0.8% | Global, foco na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Limites de potência ociosa Eco-Design da UE | -0.6% | União Europeia | Longo prazo (≥ 4 anos) |

| Erosão de preços de PA CMOS de baixo custo | -0.5% | Global, Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Limites térmicos em PAs de silício >28 GHz | -0.7% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Restrições de fornecimento de wafer GaAs elevando custos de BOM

A disponibilidade de gálio se apertou no final de 2024 após medidas de controle de exportação restringirem a produção de refinarias chinesas, inflacionando preços de epi-wafer GaAs em até 18%. Módulos front-end RF multicamadas, portanto, enfrentaram maiores gastos de lista de materiais, pressionando margens de OEMs de handsets e encorajando uma transição acelerada para processos GaN-sobre-silício. A Finwave Semiconductor assinou um pacto de fundição com a GlobalFoundries para comercializar GaN-sobre-Si de modo de melhoria para telefones sub-6 GHz, visando neutralizar a volatilidade de custos GaAs. Embora a diversificação de longo prazo atenue o risco inflacionário, dificuldades de sourcing de curto prazo estão aparando a TCAC principal do mercado de amplificadores de potência em quase um ponto percentual.

Limites de potência ociosa Eco-Design da UE em PAs de áudio

Diretivas Eco-Design revisadas efetivas em 2024 determinaram consumo de potência ociosa abaixo de 1 W para equipamentos de áudio de consumo e comerciais vendidos na Área Econômica Europeia. Fornecedores como Extron atualizaram amplificadores de rede Classe D com modos Eco Standby que atingem 0,5 W de consumo quiescente sem comprometer wake-up rápido. Custos de engenharia de conformidade e testes de requalificação alongaram ciclos de desenvolvimento de produto, limitando a capacidade de marcas menores competirem e temperando demanda unitária em canais Classe AB legados.

Análise de segmentos

Por tecnologia: GaN perturba dominância GaAs

Dispositivos GaAs retiveram uma posição de receita de 41,0% em 2024 na força de soquetes de handsets entrincheirados 1-6 GHz, ainda assim envios GaN dispararam em roll-outs de macro-células e gateways banda Ku. A TCAC de 17,5% do GaN até 2030 está projetada para elevar sua porção do tamanho do mercado de amplificadores de potência para infraestrutura de acesso por rádio para quase metade até o final da janela de previsão. A Qorvo documentou uma redução de 15 °C na temperatura de junção com potência de saída idêntica após migrar um estágio Doherty 3,5 GHz para GaN-sobre-SiC, validando economias de custo de propriedade para operadoras.[2]Qorvo, "Qorvo GaN Solutions," qorvo.com

Silício-germânio permaneceu integral a núcleos de beamforming de arrays faseados, enquanto CMOS em bulk permaneceu relevante em nós IoT Bluetooth e Wi-Fi de baixa potência. Pesquisa na IMEC sobre estabilidade de bias de GaN MISHEMT removeu barreiras de gate-lag que anteriormente limitavam eficiência de dreno acima de 30 GHz, limpando um caminho para proliferação GaN em módulos mmWave de handset. Substratos GaN-sobre-diamante emergentes prometem maior margem térmica, um habilitador chave para design-ins subsequentes 6G e radar banda X.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por produto: amplificadores RF/micro-ondas lideram participação de mercado

Categorias RF e micro-ondas geraram 57,3% da receita de 2024, ancoradas por macros 5G, small cells e estações terrestres satcom. A Filtronic enviou MMICs GaN banda Ku classificados em 80 W que superaram line-ups GaAs precedentes em 40% PAE, desbloqueando aberturas de array mais compactas. Amplificadores de potência de áudio contribuíram com uma fatia menor mas de crescimento rápido: proliferação de alto-falantes inteligentes e entretenimento veicular multi-driver elevou envios, e FETs GaN removeram limitações de tempo morto que restringiam fidelidade de MOSFET de silício em placas classe-D de alta potência.

Geradores RF industriais e científicos para plasma e aquecimento também elevaram demanda de transistores SiC e GaN. A Texas Instruments expandiu seu catálogo de pré-driver LDMOS banda larga para servir estágios de potência de laser industrial e magneto MRI, reforçando o papel da categoria de produto RF como esteio de receita do mercado de amplificadores de potência.

Por banda de frequência: banda média domina, mmWave surge

O tier sub-6 GHz controlou 46,0% do faturamento de 2024, dadas alocações ubíquas de LTE e banda média 5G inicial. Contudo, o bracket >20 GHz está previsto para registrar uma TCAC de 19,2%, agregando valor desproporcional à participação do mercado de amplificadores de potência em backhaul de satélite e acesso sem fio fixo. O MMIC TGA4548-SM da Qorvo mostrou 25% PAE a 18 GHz enquanto entregava 10 W de potência saturada, marcando um avanço para radares banda X aerotransportados. Avaliações GaN-sobre-diamante conduzidas por consórcios acadêmicos registraram condutividade térmica próxima a 1.700 W/m·K, duas vezes a do SiC, pavimentando o caminho para nós de 40 GHz e superiores sob a agenda 6G.

Abaixo de 1 GHz permaneceu vital para rastreamento de ativos NB-IoT e medição de utilidades, mas potencial de receita apareceu limitado devido à compressão ASP. Bandas abrangendo 6-20 GHz ganharam elevação modesta de links de micro-ondas ponto-a-ponto que desafogaram backbones rurais escassos em fibra.

Por classe: Classe AB equilibra desempenho e eficiência

Classe AB reteve liderança em 34,7% das vendas de 2024 conforme suas métricas de linearidade satisfizeram máscaras de vazamento de canal adjacente em handsets celulares. Design wins abrangeram desde paging 700 MHz até boosters de roteador Wi-Fi 5 GHz. Em contraste, a TCAC de 13,8% da Classe D está convertendo soquetes automotivos e de alto-falantes inteligentes em velocidade; a família de amplificador NetPA Ultra da Extron demonstrou 77% de eficiência em uma unidade rack habilitada para Dante, sublinhando as credenciais verdes da classe.[3]Extron Electronics, "NetPA Ultra Network Power Amplifiers," extron.com Topologias switch-mode de alta eficiência como Classe E/F continuaram a surgir em transmissores de energia sem fio e blocos de energy-harvester, mas sua receita agregada permaneceu nicho.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por segmento vertical da indústria: eletrônicos de consumo lideram, automotivo acelera

Handsets, tablets e wearables sustentaram 38,4% do faturamento de 2024, garantindo a primazia do segmento vertical de eletrônicos de consumo no mercado de amplificadores de potência. OEMs de dispositivos incorporaram módulos front-end de conectividade dupla (5G + Wi-Fi 7) que aumentaram conteúdo RF por unidade em 12% ano a ano, impulsionando demanda por silício. A Skyworks previu um salto de 15% nas taxas de attach 5G para telefones de preço médio, reforçando seu pipeline de receita móvel.

Automotivo contribuiu com o crescimento mais rápido a 12,1% TCAC, moldado por controladores de domínio de infoentretenimento EV e radar que requerem amplificadores em cascata multi-die com baixo ruído de fase. A Microchip sublinhou que acabamentos premium de SUV implantam até 20 canais de áudio a 50 W cada, uma elevação material das figuras de 2023. Adoção industrial subiu junto com retrofits Indústria 4.0 que trocaram magnetrons por aquecedores RF de estado sólido, enquanto operadoras de telecom continuaram a impulsionar volume infraestrutural.

Análise geográfica

Ásia-Pacífico gerou 48,7% da receita global em 2024, ancorada pelos corredores de montagem de handsets da China, que consumiram mais da metade dos dies GaAs de banda baixa da região. Fabs coreanas alavancaram integração vertical para acelerar front-ends RF 5G, enquanto fornecedores de materiais japoneses expandiram produção de wafer SiC para mitigar lacunas de substrato GaN. Incentivos vinculados à produção da Índia para casas EMS de smartphones ampliaram demanda doméstica, criando um cluster nascente mas vibrante de empresas de teste e embalagem RF. No curto prazo, a ênfase política da Ásia em cadeias de suprimento de semicondutores compostos indígenas está posicionada para fortalecer controle regional sobre o mercado de amplificadores de potência.

América do Norte classificou-se em segundo por valor. Jogadores dominantes como Qorvo, Broadcom e Wolfspeed exploraram portfólios de patentes em densidade de potência GaN e embalagem térmica para capturar novos prêmios de defesa e 5G O-RAN. Programas de modernização de radar do Pentágono adotaram tiles GaN banda X, empurrando ASPs de dispositivos significativamente acima de graus comerciais. Operadoras de telecom permaneceram compradores centrais, atualizando portadoras de banda média para arrays 64T/64R em clusters urbanos densos.

A participação da Europa centrou-se na Alemanha e França, onde fabricantes automotivos e aeroespaciais absorveram PAs de alta linearidade para áudio in-cabin, ADAS e sat-comms multibanda. A regulação de potência ociosa Eco-Design da UE provocou uma transição rápida para Classe D, criando um descompasso temporário entre inventário legado e especificações de nova construção. Fabs do Reino Unido exploraram epitaxia GaN-sobre-diamante através de consórcios público-privados para reter competitividade contra pares asiáticos.

A região do Oriente Médio e África, embora menor, exibiu o crescimento mais rápido a uma TCAC de 11,4%, alimentada por expansão de teleporto banda Ka e programas soberanos de conectividade LEO. Operadoras nacionais na Arábia Saudita e Nigéria destinaram capex para gateways que integram SSPAs banda Ku de 40 W, ampliando a fatia endereçável do mercado de amplificadores de potência. América do Sul seguiu com absorção moderada, liderada por leilões de banda média 5G do Brasil e banda larga rural apoiada pelo estado.

Cenário competitivo

Cinco fornecedores líderes, Broadcom, Qorvo, Skyworks Solutions, Murata Manufacturing e Infineon Technologies, coletivamente detiveram a maioria da participação de receita global em 2024. Suas vantagens de escala derivaram de crescimento epi cativo, processamento de wafer e integração de módulo multi-chip que comprimiu curvas de custo. A Broadcom estendeu PAs Doherty GaN para infraestrutura de cabo, enquanto a Qorvo aprofundou capacidade GaN-sobre-SiC através de sua expansão de fab Richardson, Texas. A Skyworks ampliou participação alinhando-se com designs de referência de OEMs de handset chineses, contrariando entrantes CMOS agressivos de baixo custo.

Disruptores de espaço em branco exploraram mudanças arquitetônicas. A Falcomm introduziu arquiteturas Dual-Drive™ que registraram teóricos 78,5% de eficiência a 28 GHz, sinalizando uma inflexão potencial na economia de design mmWave. O roadmap GaN-sobre-Si de modo de melhoria da Finwave visou soquetes de handset historicamente dominados por GaAs. No nível de sistemas, macro-células open-ran abriram aquisição para fornecedores PA especializados, erodindo participação incumbente e intensificando competição em benchmarks linearidade-mais-eficiência.

Inovação de gestão térmica permaneceu um campo de batalha primário. Consórcios de pesquisa demonstraram resistência de junção GaN-sobre-diamante abaixo de 0,25 K mm²/W, habilitando dies mmWave de 10 W dentro de footprints de smartphone.[4]Journal of Semiconductors, "GaN-on-Diamond Technology for Next-Generation Power Devices," springer.com Fornecedores emparelhando avanços de material com ASICs de predistorção digital garantiram margens premium em defesa e satélite. Competição de preços persistiu no tier Bluetooth de baixa potência, com empresas chinesas fabless empurrando PAs CMOS de banda única abaixo de USD 0,05 em alto volume.

Líderes da indústria de amplificadores de potência

-

Broadcom Inc.

-

Qorvo Inc.

-

Skyworks Solutions Inc.

-

Qualcomm Technologies Inc.

-

Infineon Technologies AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos recentes da indústria

- Abril 2025: MACOM Technology Solutions exibiu uma linha High-Power Opto-Amp™ entregando 10-50 W para links de satélite e um PA MMIC GaN banda Q linearizado na SATELLITE 2025.

- Abril 2025: IMEC identificou uma faixa operacional estável para GaN MISHEMTs que mitiga instabilidade de bias positivo para PAs RF 5G+/6G.

- Abril 2025: HPE Aruba Networking lançou pontos de acesso Wi-Fi 7 tri-banda que aumentam capacidade sem fio em 30% e dependem de amplificadores RF de média potência atualizados.

- Março 2025: AsiaRF revelou a plataforma Wi-Fi 7 AP7988-002 com um módulo front-end de alta potência integrado.

Escopo do relatório do mercado global de amplificadores de potência

O amplificador de potência (PA) é um elemento fundamental em sistemas transmissores, cuja tarefa principal é aumentar o nível de potência de sinais em sua entrada até um nível predefinido. As características do PA são amplamente associadas aos níveis absolutos de potência de saída obteníveis, seguidos pelos maiores desempenhos de eficiência e linearidade.

| Silício (Si) |

| Arseneto de gálio (GaAs) |

| Nitreto de gálio (GaN) |

| Silício germânio (SiGe) |

| CMOS complementar (CMOS) |

| Outras tecnologias |

| Amplificadores de potência de áudio |

| Amplificadores de potência RF / micro-ondas |

| < 1 GHz |

| 1 - 6 GHz |

| 6 - 20 GHz |

| > 20 GHz |

| Classe A |

| Classe B |

| Classe AB |

| Classe D |

| Classe E/F e outras |

| Eletrônicos de consumo |

| Industrial |

| Telecomunicações |

| Automotivo |

| Outros segmentos verticais da indústria |

| América do Norte | Estados Unidos | |

| Canadá | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Suécia | ||

| Dinamarca | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| EAU | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por tecnologia | Silício (Si) | ||

| Arseneto de gálio (GaAs) | |||

| Nitreto de gálio (GaN) | |||

| Silício germânio (SiGe) | |||

| CMOS complementar (CMOS) | |||

| Outras tecnologias | |||

| Por produto | Amplificadores de potência de áudio | ||

| Amplificadores de potência RF / micro-ondas | |||

| Por banda de frequência | < 1 GHz | ||

| 1 - 6 GHz | |||

| 6 - 20 GHz | |||

| > 20 GHz | |||

| Por classe | Classe A | ||

| Classe B | |||

| Classe AB | |||

| Classe D | |||

| Classe E/F e outras | |||

| Por segmento vertical da indústria | Eletrônicos de consumo | ||

| Industrial | |||

| Telecomunicações | |||

| Automotivo | |||

| Outros segmentos verticais da indústria | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Suécia | |||

| Dinamarca | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Coreia do Sul | |||

| Índia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| EAU | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Questões-chave respondidas no relatório

Qual é o valor atual do mercado de amplificadores de potência?

O mercado de amplificadores de potência foi avaliado em USD 28,20 bilhões em 2025 e está projetado para atingir USD 39,55 bilhões até 2030.

Qual região detém a maior participação do mercado de amplificadores de potência?

Ásia-Pacífico liderou com 48,7% da receita global em 2024, impulsionada por manufatura robusta de eletrônicos e implantações agressivas de 5G.

Por que dispositivos GaN estão ganhando adoção sobre GaAs?

GaN oferece maior densidade de potência, desempenho térmico aprimorado e melhor eficiência, ajudando operadoras a reduzir custos de energia e encolher footprints de rádio.

Qual segmento vertical da indústria está expandindo mais rapidamente dentro do mercado de amplificadores de potência?

Automotivo está crescendo a uma TCAC de 12,1% até 2030 devido à crescente demanda por áudio Classe D de alta eficiência e sistemas de radar em veículos elétricos.

Como as regras Eco-Design da UE impactarão fornecedores de amplificadores?

Novos limites de potência ociosa abaixo de 1 W forçam redesigns para modos de standby mais eficientes, aumentando complexidade de engenharia mas favorecendo arquiteturas Classe D.

Qual é a perspectiva de crescimento para amplificadores de potência mmWave (>20 GHz)?

Segmentos mmWave estão previstos para crescer a 19,2% TCAC conforme constelações de satélites LEO e acesso sem fio fixo impulsionam demanda por PAs de alta frequência.

Página atualizada pela última vez em: