Análise de mercado de agroquímicos da América do Norte

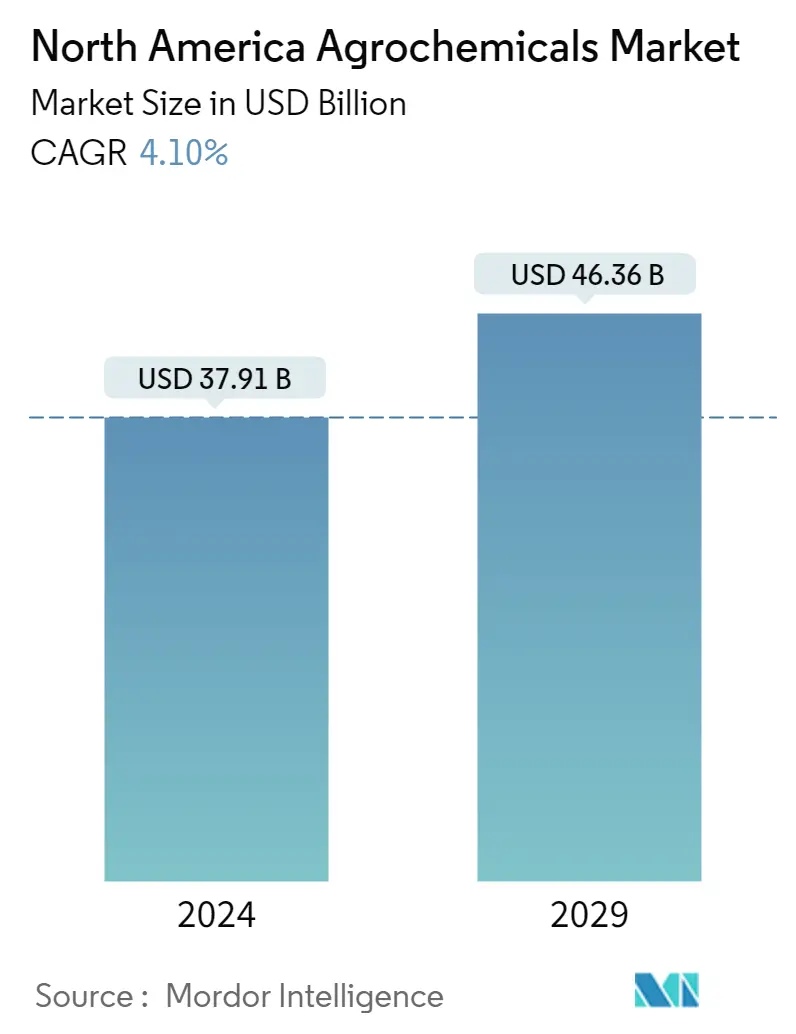

O tamanho do mercado de agroquímicos da América do Norte é estimado em US$ 37,91 bilhões em 2024, e deverá atingir US$ 46,36 bilhões até 2029, crescendo a um CAGR de 4,10% durante o período de previsão (2024-2029).

Devido ao surgimento da pandemia da COVID-19, houve uma perturbação na cadeia de abastecimento, uma vez que o sector agrícola teve de enfrentar indisponibilidade de mão-de-obra, barreiras de transporte, restrições ao acesso ao mercado e falta de inventários em algumas regiões. Muitos fabricantes de fertilizantes e pesticidas enfrentaram problemas devido à falta de disponibilidade de matéria-prima, o que levou à redução da fabricação de diversos produtos agroquímicos. Assim, o COVID-19 causou um impacto negativo no mercado norte-americano de agroquímicos.

A médio e longo prazo, as mudanças nas técnicas de produção e a necessidade de aumentar a produtividade impulsionariam o mercado. É necessário não só aumentar a produção para satisfazer a procura, mas também garantir que as necessidades nutricionais de uma população cada vez mais rica sejam satisfeitas. A aplicação de agroquímicos tornou-se crítica para aumentar a produção num contexto de diminuição das terras aráveis e perda de colheitas devido a ataques de pragas, levando ao desperdício.

A indústria agroquímica na região tem vindo a transformar-se ao longo dos anos, com um crescimento robusto, juntamente com mudanças nas tendências da mistura de culturas e regulamentações ambientais. A regulamentação desempenha um papel importante neste setor, o que resultou no surgimento de métodos de produção inovadores e ecológicos no mercado agroquímico.

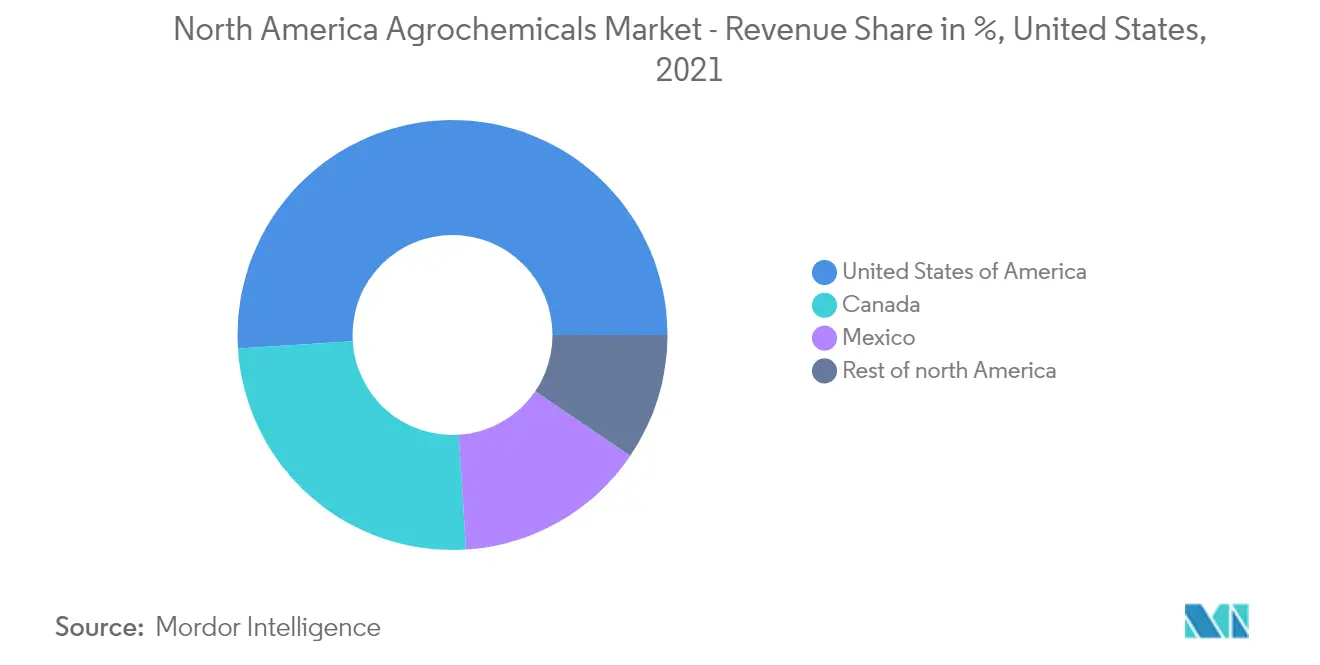

Os Estados Unidos detêm a maior fatia do mercado. De acordo com a FAO, o uso agrícola de fertilizantes nitrogenados nos Estados Unidos aumentou de 11.581,7 mil toneladas métricas em 2017 para 11.672,4 mil toneladas métricas em 2019. O uso agrícola de pesticidas foi de 407.779 toneladas métricas em 2019 e permaneceu estável nos últimos anos. anos. Juntamente com a crescente procura de alimentos nutritivos, surgiu a necessidade de aumentar a produção e a produtividade. Isto essencialmente obrigaria os agricultores a aplicar fertilizantes e pesticidas para evitar a perda de colheitas..

O mercado é caracterizado por grandes players fortalecendo a participação de mercado por meio de lançamentos de produtos exclusivos para atender aos problemas enfrentados pelos agricultores. Por exemplo, em 2021, a BASF Canada Agricultural Solutions (BASF) recebeu a expansão do rótulo PMRA da Health Canada para Serifel. Serifel agora está aprovado para uso em uma variedade de frutas, vegetais folhosos, raízes, cucúrbitas e frutas vermelhas, que foi previamente registrado para uso no combate ao oídio e botrítis em uvas.

Tendências do mercado de agroquímicos da América do Norte

Adoção rápida de agroquímicos de base biológica

Embora a prevalência de pesticidas sintéticos ou químicos continue na região, uma preferência emergente por pesticidas biológicos tem sido observada nos últimos anos, principalmente devido à rápida adopção de práticas agrícolas sustentáveis, tais como técnicas de gestão integrada de pragas (MIP) e agricultura biológica. Os produtos agroquímicos de base biológica que podem melhorar o rendimento e afetar positivamente o grau e o tamanho da colheita em culturas especiais, juntamente com o prazo de validade e a qualidade nutricional, estão a ganhar interesse.

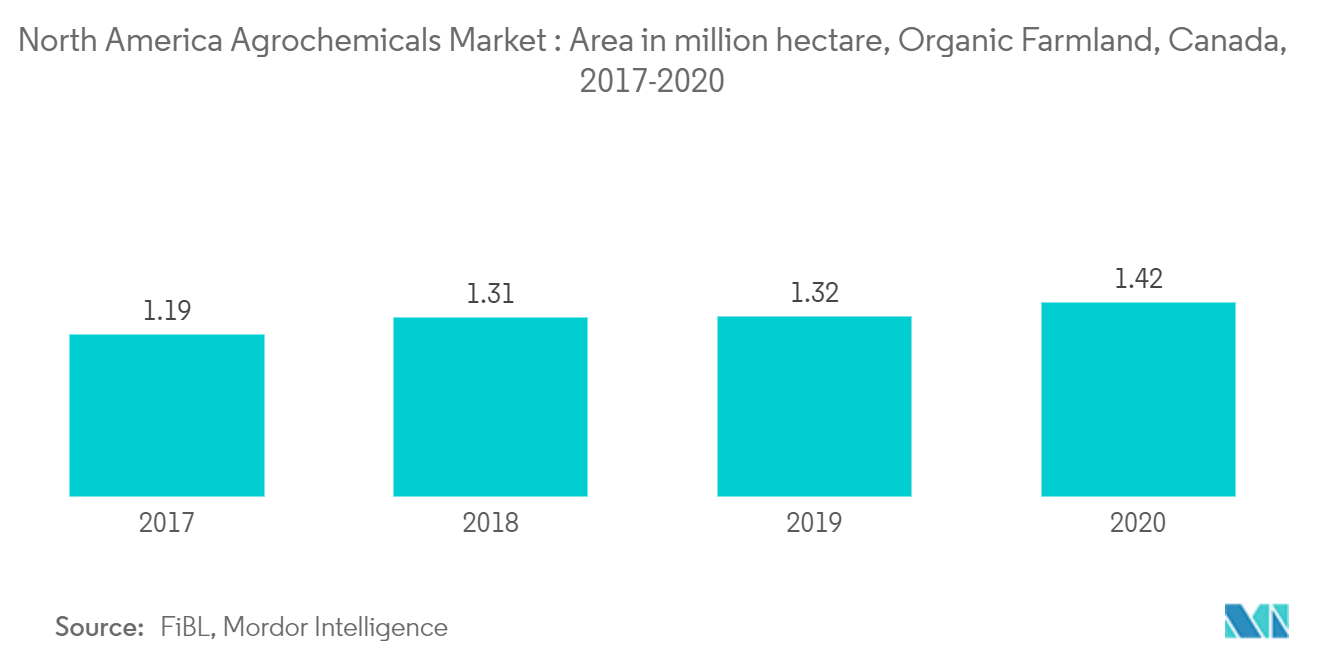

De acordo com o USDA, na pesquisa Orgânica de 2019, havia 16.585 fazendas orgânicas certificadas, um aumento de 17% em relação a 2016, que representaram 5,5 milhões de acres certificados, um aumento de 9% em relação a 2016. As terras agrícolas orgânicas aumentaram de 3,13 hectares para 3,65. hectares. À medida que as terras agrícolas aumentaram, as vendas de produtos orgânicos certificados aumentaram. As fazendas e ranchos dos EUA venderam quase 7,60 bilhões de dólares em produtos orgânicos certificados em 2019. Além disso, a área do Canadá sob terras agrícolas orgânicas aumentou de 1,19 milhão de hectares em 2017 para 1,42 milhão de hectares em 2020, de acordo com o Instituto de Pesquisa de Agricultura Orgânica (FiBL).

Um dos principais fatores que impulsionam o mercado de biopesticidas é o maior investimento em PD, uma vez que as grandes empresas agroquímicas estão aumentando seus investimentos em pesquisa e desenvolvimento de soluções biológicas novas e melhoradas. Por exemplo, a Seipasa, uma empresa espanhola especializada no desenvolvimento e fabricação de biopesticidas, bioestimulantes e fertilizantes para a agricultura, recebeu aprovação para registrar três novos produtos fitossanitários no México em 2020. Os produtos registrados incluem Pirecris (bioinsecticida), Sistema Seipa (biofungicida), e Seican (produto de ação de modo triplo).

Portanto, espera-se que uma rápida taxa de adoção da agricultura orgânica, juntamente com a participação ativa dos players na introdução de novos produtos, impulsione o mercado geral de agroquímicos durante o período de previsão..

Os Estados Unidos dominam o mercado

De acordo com estudo realizado pelo Departamento de Agricultura dos Estados Unidos , de acordo com a Agência de Proteção Ambiental (EPA), o clorpirifós e o acefato são os princípios ativos de pesticidas mais utilizados no setor agrícola do país.

Atualmente, milho, soja, trigo e algodão são responsáveis pelo maior uso de agroquímicos no mercado dos EUA. Conforme relatado pela FAO, o rendimento da soja aumentou de 31.875 kg/ha em 2019 para 33.785 kg/ha em 2020. De acordo com o Serviço Nacional de Estatísticas Agrícolas (NASS), cerca de 96% da safra de soja é cultivada nos estados do centro-oeste do país.

Montana é uma das principais áreas de cultivo na região oeste do país, com o máximo de terras destinadas ao cultivo de trigo. De acordo com o NASS, o uso de potássio no cultivo de trigo aumentou de 40 libras/acre em 2017 para 46 libras/acre em 2019. Isto indica o uso extensivo de agroquímicos, propondo um lucro lucrativo na região em questão.

Assim, como principal produtor de milho, soja e trigo, o país também é um grande consumidor de fertilizantes. No entanto, com o aumento da tecnologia e inovação para produtos agrícolas, prevê-se que o uso de fertilizantes nos Estados Unidos seja otimizado nos próximos anos.

Visão geral da indústria de agroquímicos da América do Norte

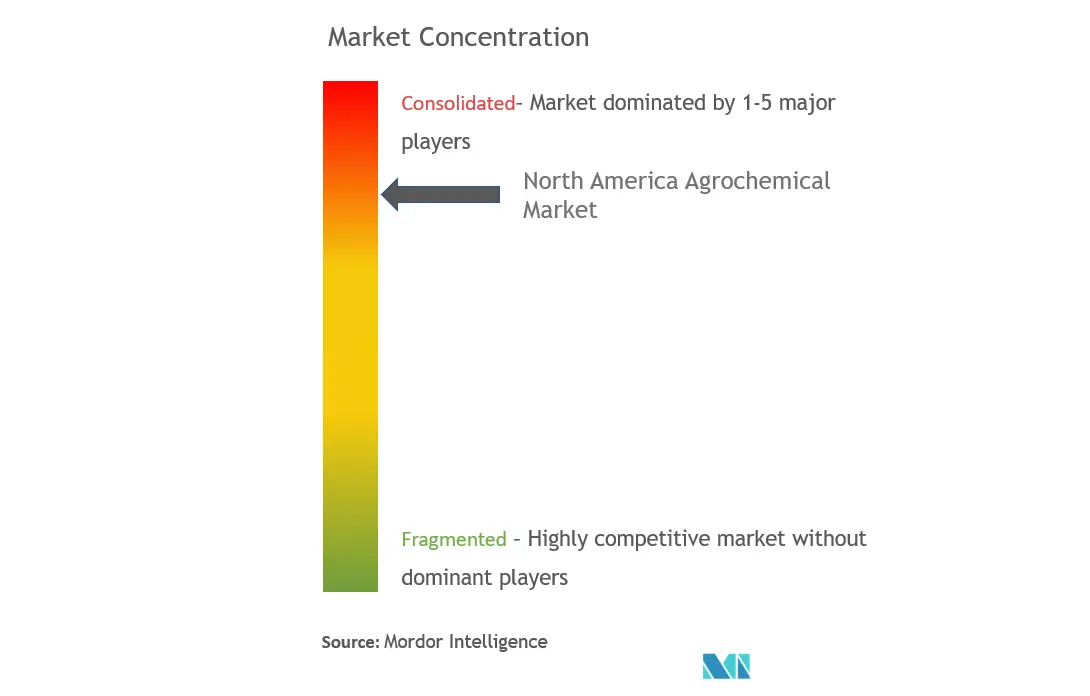

O mercado agroquímico norte-americano é um mercado altamente consolidado, com os principais players respondendo por uma grande participação no mercado em 2021. Empresas como Archer Daniels Midland Company (ADM), BASF SE, Bayer CropScience AG, Syngenta AG, Yara International ASA , Corteva Agriscience e FMC Corporation são os principais players do mercado. Esses players competem para manter uma participação consistente no mercado por meio de diversas estratégias, como fusões e aquisições, parcerias, expansões e lançamentos de produtos.

Líderes de mercado de agroquímicos da América do Norte

Bayer AG

Corteva Agriscience

BASF SE

Archer Daniels Midland Company (ADM)

Yara International ASA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de agroquímicos da América do Norte

Em agosto de 2021, a Corteva lançou dois novos produtos herbicidas, Resicore XL e Lumiderm. O produto Resicore XL é um herbicida que apresenta três princípios ativos/modos de ação - acetocloro, mesotriona e clopiralide. É um herbicida propelente para milho em pré e pós-emergência que oferecerá maior segurança à colheita e flexibilidade de aplicação em milho com mais de 11 polegadas de altura. O Lumiderm contém o princípio ativo ciantraniliprole e protege as mudas de soja contra espécies de insetos.

Em maio de 2021, a Corteva Agriscience e a BASF Canada Agricultural Solutions (BASF) formaram uma parceria para uma abordagem conjunta para o controle de ervas daninhas, recomendando o uso combinado dos herbicidas Liberty 200 SN e Enlist em hectares de soja Enlist E3TM. Essa parceria aumentará o uso de herbicidas, ampliando assim o mercado de agroquímicos.

Em agosto de 2020, a FMC e a Zymergen colaboraram para se concentrar na criação de soluções inovadoras de proteção de cultivos. A FMC e a Zymergen desenvolverão um processo novo e mais rápido de descoberta de produtos naturais que levará ao desenvolvimento de novas soluções de proteção de cultivos para produtores de todo o mundo.

Segmentação da indústria de agroquímicos da América do Norte

De acordo com a OCDE, os agroquímicos são compostos químicos produzidos comercialmente, geralmente sintéticos, utilizados na agricultura, como fertilizantes, pesticidas ou condicionadores de solo. As corporações da indústria agroquímica operam em formatos de negócios B2B e B2C. Para eliminar quaisquer erros de contagem dupla nas estimativas de mercado, os compradores a granel que adquirem agroquímicos para venda a retalho após agregação de valor através de processamento adicional não são considerados parte do mercado de agroquímicos.

O mercado norte-americano de agroquímicos é segmentado por tipo (fertilizantes, pesticidas, adjuvantes e reguladores de crescimento de plantas), aplicação (grãos e cereais, leguminosas e oleaginosas, frutas e vegetais, gramados e ornamentais e outras aplicações) e geografia (Estados Unidos). , Canadá, México e resto da América do Norte). O relatório oferece estimativa de mercado e previsão do mercado norte-americano de agroquímicos em valor (US$ milhões) para os segmentos acima mencionados.

| Fertilizantes |

| Pesticidas |

| Adjuvantes |

| Reguladores de crescimento vegetal |

| Grãos e Cereais |

| Leguminosas e Oleaginosas |

| Frutas e vegetais |

| Relva e Ornamentais |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte |

| Tipo | Fertilizantes | |

| Pesticidas | ||

| Adjuvantes | ||

| Reguladores de crescimento vegetal | ||

| Aplicativo | Grãos e Cereais | |

| Leguminosas e Oleaginosas | ||

| Frutas e vegetais | ||

| Relva e Ornamentais | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

Perguntas frequentes sobre pesquisa de mercado de agroquímicos na América do Norte

Qual é o tamanho do mercado de agroquímicos da América do Norte?

O tamanho do mercado de agroquímicos da América do Norte deve atingir US$ 37,91 bilhões em 2024 e crescer a um CAGR de 4,10% para atingir US$ 46,36 bilhões até 2029.

Qual é o tamanho atual do mercado de agroquímicos da América do Norte?

Em 2024, o tamanho do mercado de agroquímicos da América do Norte deverá atingir US$ 37,91 bilhões.

Quem são os principais atores do mercado de agroquímicos da América do Norte?

Bayer AG, Corteva Agriscience, BASF SE, Archer Daniels Midland Company (ADM), Yara International ASA são as principais empresas que operam no mercado de agroquímicos da América do Norte.

Que anos esse mercado de agroquímicos da América do Norte cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de agroquímicos da América do Norte foi estimado em US$ 36,42 bilhões. O relatório abrange o tamanho histórico do mercado de agroquímicos da América do Norte para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de agroquímicos da América do Norte para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Agroquímica da América do Norte

Estatísticas para a participação de mercado de agroquímicos da América do Norte em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise agroquímica da América do Norte inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.