Tamanho e Participação do Mercado de Coque de Agulha

Análise do Mercado de Coque de Agulha pela Mordor Intelligence

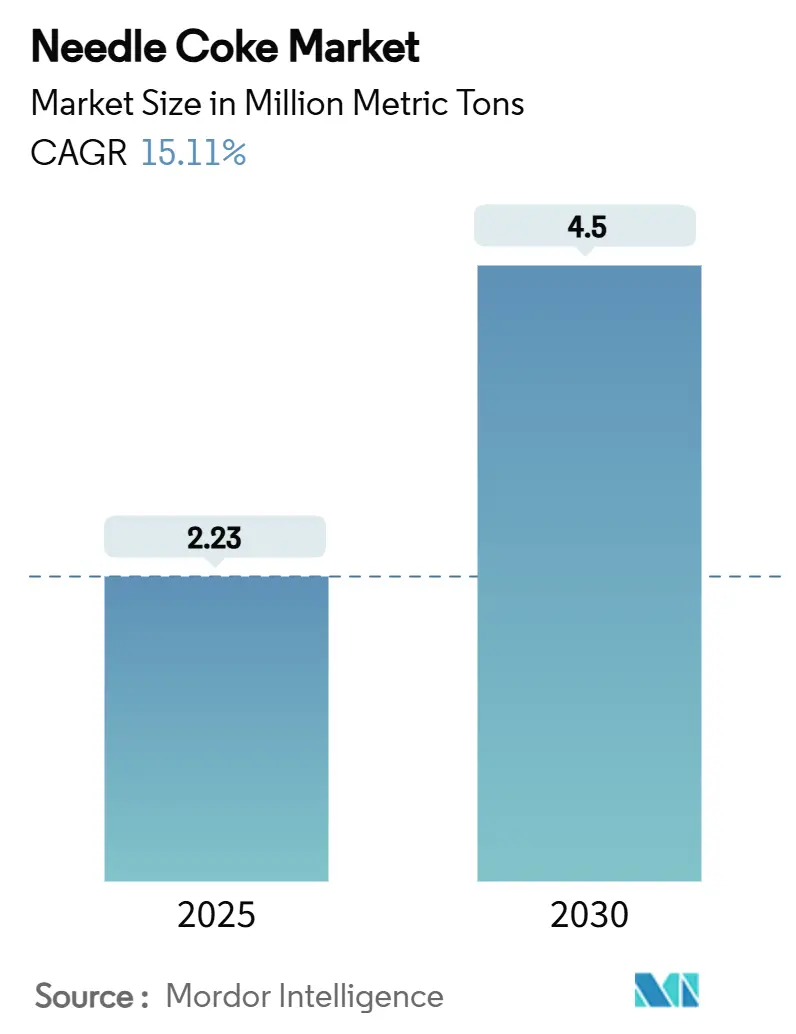

O tamanho do Mercado de Coque de Agulha é estimado em 2,23 milhões de toneladas métricas em 2025, e deve atingir 4,5 milhões de toneladas métricas até 2030, com uma CAGR de 15,11% durante o período de previsão (2025-2030). Este rápido crescimento decorre do aumento paralelo da produção de aço por forno elétrico a arco (FEA) e da fabricação de baterias de íon-lítio, dois setores que juntos reformulam a demanda global por materiais de carbono. O movimento da indústria siderúrgica em direção à tecnologia FEA está intensificando a demanda por eletrodos de grafite de ultra-alta potência, enquanto o boom dos veículos elétricos está expandindo os requisitos de ânodos de grafite sintético. A disponibilidade restrita de matérias-primas, concentração geográfica da produção e novos controles comerciais estão criando tensão persistente na oferta que reforça as tendências de alta de preços em todo o mercado de coque de agulha. Produtores com fornecimento seguro de óleo decantado e ativos avançados de coqueificação retardada continuam a controlar o poder de precificação.

Principais Conclusões do Relatório

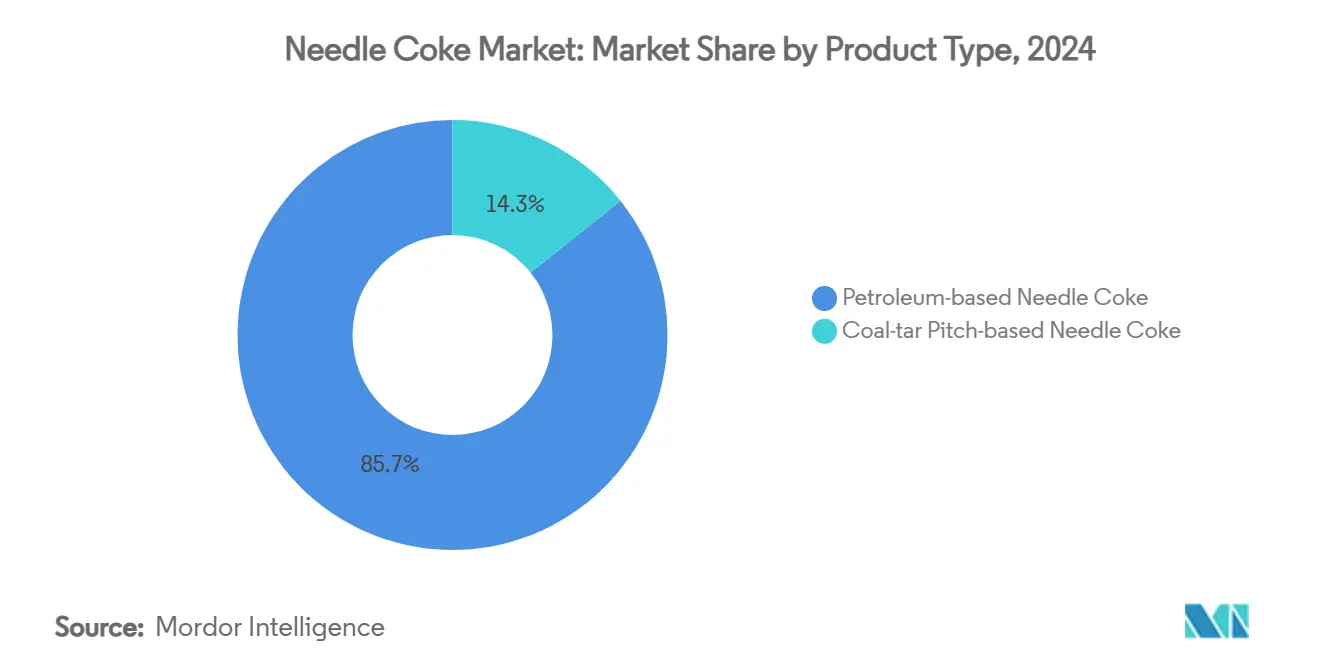

- Por tipo de produto, o material à base de petróleo liderou com 85,73% da participação do mercado de coque de agulha em 2024 e está projetado para registrar uma CAGR de 16,34% até 2030.

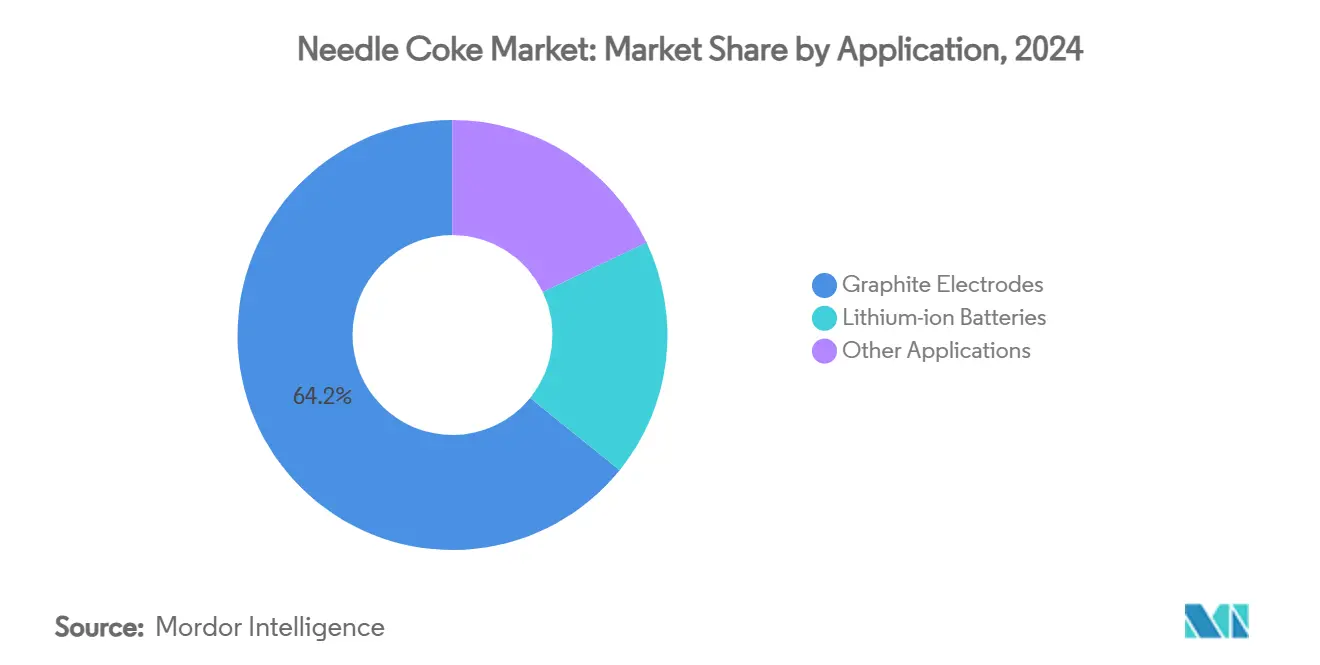

- Por aplicação, eletrodos de grafite representaram 64,17% do tamanho do mercado de coque de agulha em 2024, enquanto baterias de íon-lítio devem avançar a uma CAGR de 22,85% até 2030.

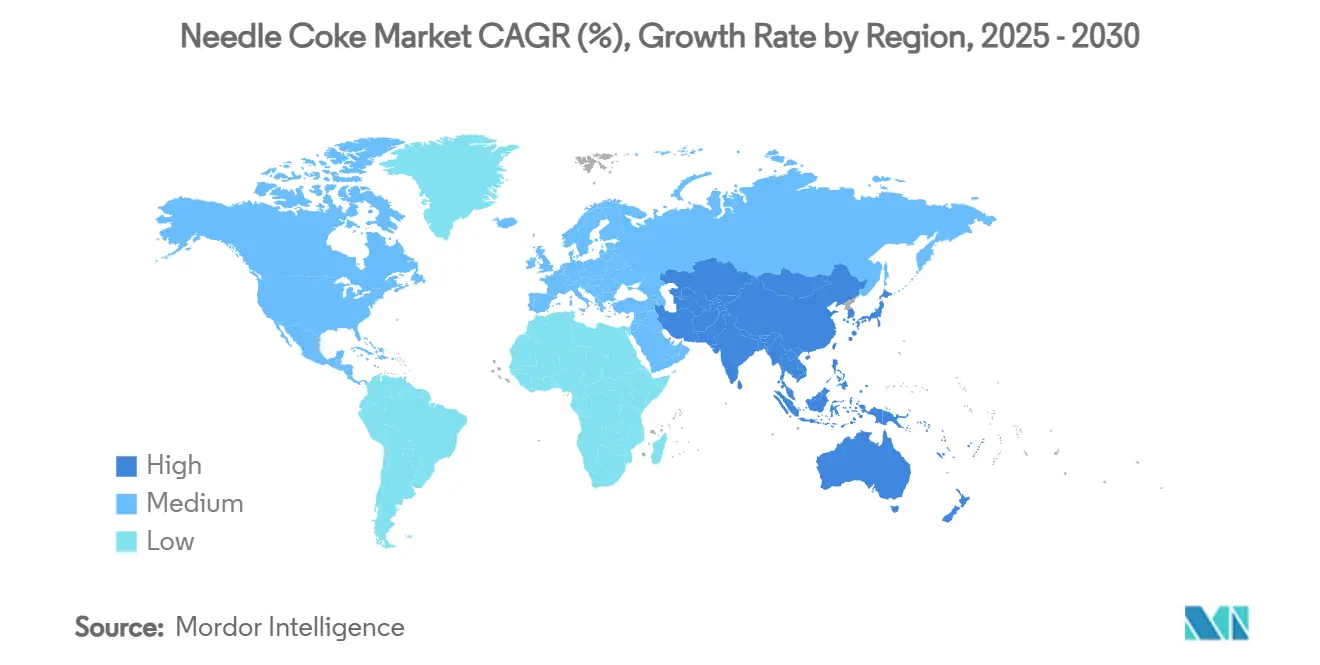

- Por geografia, a Ásia-Pacífico comandou 88,31% do mercado de coque de agulha em 2024 e deve entregar uma CAGR de 15,72% até 2030.

Tendências e Insights do Mercado Global de Coque de Agulha

Análise de Impacto dos Direcionadores

| Direcionadores | (~) % de Impacto na Previsão da CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento dos investimentos em capacidade de aço FEA | +4.2% | Global, com concentração na Ásia-Pacífico e América do Norte | Médio prazo (2-4 anos) |

| Produção crescente de baterias de íon-lítio para VEs | +5.8% | Global, liderado pela Ásia-Pacífico, expandindo para América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Mandatos de sucata de aço na China e UE | +2.1% | China e União Europeia principalmente | Médio prazo (2-4 anos) |

| Atualizações de refinarias impulsionando fornecimento de óleo decantado com baixo enxofre | +1.9% | América do Norte, Oriente Médio e Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Iniciativas de reciclagem de grafite em circuito fechado | +1.1% | Europa e América do Norte, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento dos Investimentos em Capacidade de Aço FEA

Siderúrgicas globais estão acelerando a transição de altos-fornos para tecnologia FEA para reduzir emissões de carbono e melhorar a flexibilidade de matérias-primas. Instalações de FEA já contribuem com 30% da produção mundial de aço e representam 43% das adições de capacidade planejadas para o final de 2025. A Política Nacional do Aço da Índia visa uma participação de FEA de até 40% até 2030, enquanto a China busca uma contribuição de FEA de 15% até 2025. Cada novo forno requer eletrodos de ultra-alta potência que dependem de coque de agulha de petróleo premium, então a descarbonização do aço diretamente amplia a demanda geral do mercado de coque de agulha. O gasto de capital em projetos FEA permanece focado na Ásia-Pacífico, mas grandes siderúrgicas norte-americanas também estão adicionando fornos a arco para atender objetivos de sustentabilidade e capitalizar no abundante suprimento de sucata. A tendência garante compromissos de compra de vários anos e encoraja produtores integrados de coque a expandir capacidade.

Produção Crescente de Baterias de Íon-Lítio para VEs

A fabricação de baterias de íon-lítio está escalando a um ritmo que supera previsões anteriores. Plantas globais de baterias para VEs consumiram mais de 630.000 toneladas de grafite em 2023, número esperado para se multiplicar até meados da década conforme novas gigafábricas iniciam operações. O grafite sintético possui vantagens críticas de desempenho em estabilidade de carga rápida e pureza, sustentando taxas crescentes de penetração dentro de ânodos de alta densidade energética. Para garantir fornecimento, OEMs automotivas firmaram acordos de longo prazo com fornecedores de grafite sintético baseado em coque de agulha, como o pacto da Panasonic Energy com a NOVONIX que inicia entregas em 2025[1]Panasonic Energy Co., "Panasonic Energy Partners with NOVONIX for Sustainable Synthetic Graphite Supply," na.panasonic.com . O aumento na demanda de ânodos desvia coque de agulha à base de petróleo de clientes tradicionais do aço, apertando o pool global de matéria-prima e apoiando margens elevadas para produtores qualificados dentro do mercado de coque de agulha.

Mandatos de Sucata de Aço na China e UE

Tanto a China quanto a União Europeia estão emitindo políticas que pressionam siderúrgicas a elevar a utilização de sucata. O Plano de Ação Especial da China para Conservação de Energia e Redução de Carbono visa remover 53 milhões de toneladas de CO₂ no período 2024-2025, em parte elevando a participação da produção FEA. A Diretiva revisada de Emissões Industriais da UE combina precificação de carbono com objetivos de economia circular, direcionando siderúrgicas para processos baseados em sucata. Pressões de conformidade se traduzem em aquisição obrigatória de eletrodos, garantindo um caminho de crescimento previsível para o mercado de coque de agulha. Regiões com fornecimento robusto de sucata e forte aplicação de políticas capturarão o aumento mais precoce da demanda, criando desequilíbrios localizados que favorecem fornecedores integrados de eletrodos e coque.

Atualizações de Refinarias Impulsionando Fornecimento de Óleo Decantado com Baixo Enxofre

A qualidade da matéria-prima para coqueificação retardada depende do conteúdo de enxofre e aromáticos do óleo decantado. Modernizações recentes de refinarias na América do Norte e Oriente Médio adicionaram flexibilidade para processar gamas mais amplas de petróleo bruto, ainda mantendo inventário de decantado com baixo enxofre adequado para conversão de coque de agulha. Operadores como Chevron Lummus Global estão licenciando refinamentos de esquemas de fluxo que aumentam o throughput de alimentação pesada enquanto segregam frações de coque ultra-premium. Essas melhorias tecnológicas salvaguardam a disponibilidade de alimentação de longo prazo e temperam marginalmente a pressão ascendente de preços no mercado de coque de agulha. Contudo, a maioria dos novos projetos de refino situa-se fora dos hubs tradicionais de coque, provocando realinhamento logístico para fabricantes de eletrodos.

Análise de Impacto das Restrições

| Restrições | (~) % de Impacto na Previsão da CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Riscos ocupacionais e ambientais na coqueificação retardada | -2.7% | Global, com aplicação mais rigorosa na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Volatilidade de preços de matérias-primas (óleo decantador, alcatrão de carvão) | -3.4% | Global, com impacto particular na Ásia-Pacífico e América do Norte | Curto prazo (≤ 2 anos) |

| Perspectiva de materiais de ânodo de carbono duro à base biológica | -1.8% | Europa e América do Norte inicialmente, expandindo globalmente | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Riscos Ocupacionais e Ambientais na Coqueificação Retardada

A regra de fornos de coque de 2024 da Agência de Proteção Ambiental dos EUA obriga portas de vedação zero e monitoramento contínuo de benzeno, empurrando operadores a retrofitar controles de emissão. Medidas similares sob 40 CFR Parte 63 apertam a supervisão de tambores de coqueificação de refinarias, escalando gastos de conformidade e risco de tempo de inatividade. Essas obrigações tensionam a produção no curto prazo, reduzem o apetite de expansão e podem deslocar nova capacidade para regiões com estruturas menos rigorosas. Para o mercado de coque de agulha, restrições de fornecimento se materializam mais rapidamente que a moderação da demanda, amplificando a volatilidade.

Volatilidade de Preços de Matérias-Primas

Matérias-primas de coque de agulha seguem spreads de petróleo bruto e tendências de coque metalúrgico. A escassez de petróleo bruto médio-azedo seguindo cortes da OPEP+ elevou prêmios de óleo decantado durante 2024, enquanto preços em declínio de coque grau ânodo corroeram margens dos produtores. A disponibilidade de piche de alcatrão de carvão permanece refém da produção de coque de alto-forno, que por si mesma declina conforme o aço FEA expande. Produtores fazem hedge da exposição através de pactos de fornecimento de longo prazo e diversificação de portfólio, ainda assim oscilações rápidas complicam planejamento de capacidade e estratégias de precificação no mercado de coque de agulha.

Análise de Segmentos

Por Tipo de Produto: Dominância de Matéria-Prima de Petróleo Enfrenta Risco Logístico

Material à base de petróleo capturou 85,73% da participação do mercado de coque de agulha em 2024 e está previsto para avançar a uma CAGR de 16,34% até 2030. O segmento se beneficia de infraestrutura estabelecida de coqueificação retardada, fornecimento confiável de óleo decantado FCC e orientação cristalina superior que atende tolerâncias de eletrodos de ultra-alta potência. Cresceu para aproximadamente 1,91 milhão de toneladas em 2025 e deve exceder 3,80 milhões de toneladas até 2030, sublinhando o tamanho crescente do mercado de coque de agulha de petróleo dentro da cadeia de valor maior de materiais de carbono. A adoção de ânodos de grafite sintético injeta momentum adicional, mas a racionalização de refinarias nos Estados Unidos e Europa Ocidental introduz escassez regional de alimentação. Refinadores asiáticos continuam a comissionar unidades flexi-coker, compensando perda parcial de fornecimento em outros lugares.

Produtos à base de piche de alcatrão de carvão ocupam o volume remanescente mas fornecem uma importante alavanca de diversificação para produtores de eletrodos e baterias. Apesar de obstáculos técnicos, as duas plantas comerciais de coque de carvão mantiveram produção estável durante 2024. Integração upstream com fornos de coque metalúrgico dá aos operadores vantagens incrementais de custo quando ciclos do aço são favoráveis. O potencial de crescimento permanece limitado pela disponibilidade restrita de piche, ainda assim debottlenecking incremental mantém o segmento relevante. Pesquisa contínua em grafitização assistida por catalisador pode elevar a qualidade do coque de carvão, ampliando sua participação endereçável no mercado de coque de agulha[2]ACS Omega Editorial Board, "Technology of Petroleum Needle Coke Production in Processing of Decant Oil," pubs.acs.org .

Por Aplicação: Crescimento de Baterias Reconfigura Demanda Tradicional

Eletrodos de grafite dominaram o consumo com 64,17% do tamanho do mercado de coque de agulha em 2024. O volume expandiu junto com instalações FEA, particularmente através de clusters costeiros chineses e mini-usinas do Sudeste Asiático. A aplicação permanece sensível a preço ainda tecnologicamente aderente porque nenhum eletrodo alternativo atende os parâmetros de choque térmico da produção de aço de ultra-alta potência.

Baterias de íon-lítio, no entanto, registram a aceleração mais rápida a 22,85% de CAGR até 2030. Capacidade garantida por projetos de gigafábricas anunciados implica que a demanda de grafite sintético grau bateria poderia subir para quase 1,20 milhão de toneladas até o final da década, absorvendo fornecimento incremental antes que atinja o comércio de eletrodos. O boom das baterias, portanto, desloca especificações de qualidade para menor enxofre e maior pureza, estimulando atualizações de processo entre incumbentes. Outras saídas como produtos de carbono especiais e refratários industriais retêm importância de nicho mas ficarão atrás do crescimento registrado por baterias e eletrodos, juntos enquadrando o mix de demanda em evolução dentro do mercado de coque de agulha.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Ásia-Pacífico lidera com 88,31% do mercado de coque de agulha e está projetada para preservar uma CAGR de 15,72% até 2030. A China ancora tanto oferta quanto demanda, produzindo mais de 900 milhões de toneladas de aço bruto em 2023 e operando a maior capacidade mundial de ânodos de bateria. O requisito de licença de exportação de Pequim para grafite de alta pureza introduzido no final de 2023 reduziu embarques para o exterior em 91% ano a ano, desenvolvimento que elevou a vigilância da cadeia de suprimentos entre compradores ocidentais. A Índia emerge como um multiplicador de demanda ao visar 240-260 milhões de toneladas de aço anual até 2035 e pretender elevar a penetração FEA para 40%.

A América do Norte responde por uma base menor ainda ganha relevância estratégica através da localização. Propostas tarifárias de 93,5% sobre grafite chinês sublinham o foco de Washington na autossuficiência. A Europa mantém crescimento moderado de volume conforme política favorece produção circular de aço e reciclagem de baterias. A planta de lignina-grafite da Stora Enso na Finlândia sinaliza compromisso com material de ânodo de menor carbono.

Outros territórios como América do Sul, Oriente Médio e África estão em estágios mais precoces de adoção mas registram interesse crescente. A Arábia Saudita concedeu à Chevron Lummus Global uma licença de complexo de coque de agulha de 75.000 TPA em 2024, marcando a primeira entrada em larga escala do Oriente Médio no coque especial, enquanto clusters emergentes de aço no Egito e Brasil exploram fornecimento local de eletrodos para reduzir exposição à importação.

Cenário Competitivo

Aproximadamente dez produtores integrados controlam a maioria da capacidade global, emprestando ao mercado de coque de agulha um perfil de alta concentração. Refinadores estatais chineses e casas japonesas de carbono especial dominam a produção da Ásia-Pacífico, enquanto GrafTech, Phillips 66 e SunCoke representam os principais players norte-americanos. Diferenciação tecnológica está ganhando peso conforme requisitos de bateria divergem das necessidades de eletrodos de aço. Produtores investem em regimes de calcinação micro-personalizados e catalisadores de redução de enxofre para atingir limites de pureza de ânodos.

Líderes da Indústria de Coque de Agulha

-

Baosteel Group

-

ENEOS Corporation

-

GrafTech International

-

Mitsubishi Chemical Group Corporation

-

Phillips 66 Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2024: Chevron Lummus Global venceu contrato de licença da TAQAT Development para um complexo de coque de agulha e grafite sintético de 75.000 TPA em Rabigh, Arábia Saudita.

- Novembro de 2024: A Petroquímica Jinzhou da PetroChina completou sua terceira unidade de coque de agulha, elevando a capacidade da planta para 350.000 TPA e habilitando produção de graus personalizados.

Escopo do Relatório Global do Mercado de Coque de Agulha

Coque de agulha é uma matéria-prima de carbono de alta qualidade produzida a partir de alcatrão de carvão e petróleo. É geralmente formado como carbonos altamente cristalinos semelhantes a grafeno exibindo ordem microestrutural de longo alcance com poucas impurezas e baixo coeficiente de expansão térmica. É usado principalmente para a fabricação de eletrodos de grafite e baterias de íon-lítio.

O mercado de coque de agulha é segmentado por tipo de produto, aplicação e geografia. Por tipo, é dividido em à base de petróleo e à base de piche de alcatrão de carvão. Por aplicação, é dividido em eletrodos de grafite, baterias de íon-lítio e outras aplicações. O relatório também cobre os tamanhos de mercado e previsões para o mercado de coque de agulha em 15 países através de grandes regiões. Para cada segmento, o dimensionamento de mercado e previsões foram feitos com base no volume (quilotoneladas).

| Coque de Agulha à Base de Petróleo |

| Coque de Agulha à Base de Piche de Alcatrão de Carvão |

| Eletrodos de Grafite |

| Baterias de Íon-Lítio |

| Outras Aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Coque de Agulha à Base de Petróleo | |

| Coque de Agulha à Base de Piche de Alcatrão de Carvão | ||

| Por Aplicação | Eletrodos de Grafite | |

| Baterias de Íon-Lítio | ||

| Outras Aplicações | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o volume de previsão para coque de agulha global até 2030?

O mercado de coque de agulha está projetado para atingir 4,50 milhões de toneladas métricas até 2030.

Qual aplicação crescerá mais rapidamente até 2030?

Ânodos de baterias de íon-lítio devem registrar a maior CAGR em 22,85% conforme a produção de gigafábricas escala mundialmente.

Por que o coque de agulha à base de petróleo domina a oferta?

Infraestrutura madura de coqueificação retardada, disponibilidade consistente de óleo decantado e requisitos de qualidade cristalina dão ao material à base de petróleo uma participação de 85,73%.

Como políticas comerciais estão influenciando cadeias de suprimento regionais?

Controles de exportação na China e tarifas propostas dos EUA encorajam compradores a diversificar fornecimento e apoiar nova capacidade na América do Norte e Oriente Médio.

Que regras ambientais afetam futuras adições de capacidade?

Padrões da EPA para fornos de coque e refinarias que exigem vedações zero e monitoramento de benzeno em tempo real elevam custos de conformidade e podem restringir novos projetos na América do Norte e Europa.

Página atualizada pela última vez em: