Tamanho e Participação do Mercado de Nafta

Análise do Mercado de Nafta pela Mordor Intelligence

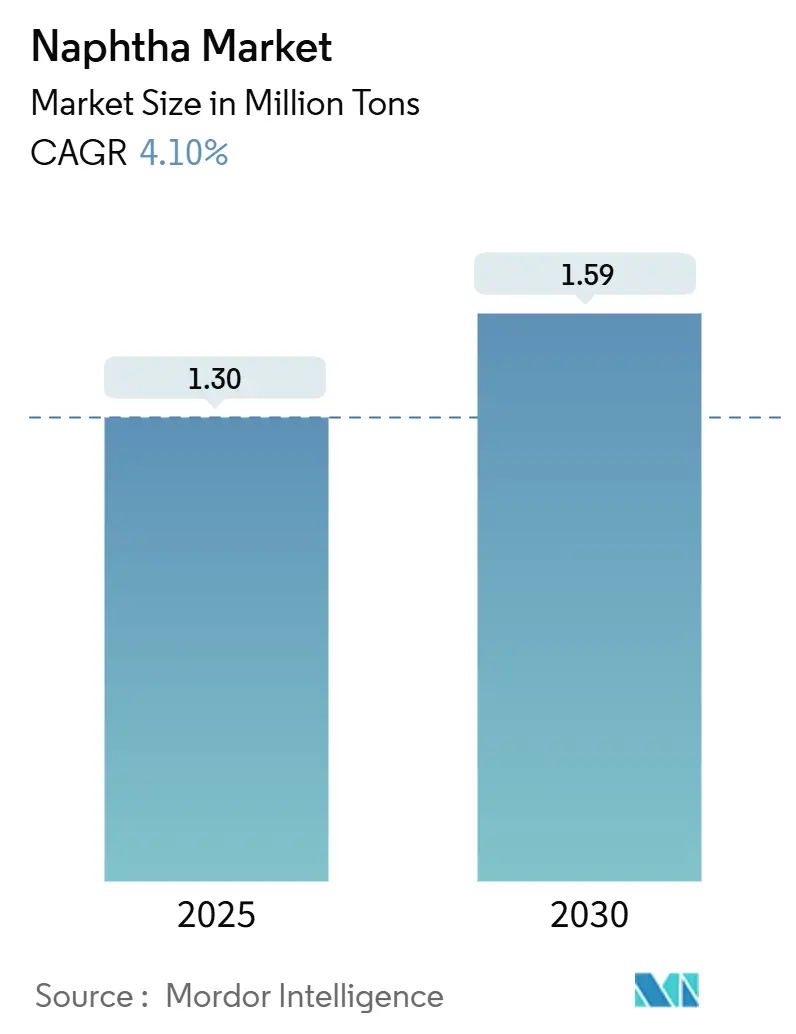

O tamanho do Mercado de Nafta é estimado em 1,30 milhão de toneladas em 2025, e espera-se que atinja 1,59 milhão de toneladas até 2030, com TCAC de 4,10% durante o período de previsão (2025-2030). A demanda está ancorada no papel da nafta como matéria-prima petroquímica dominante para olefinas e aromáticos, posição reforçada por craqueadores a vapor de grande escala que preferem frações leves para maiores rendimentos de etileno. Investimentos em divisores de condensado ao longo da Costa do Golfo dos EUA e novas refinarias integradas na Ásia estão remodelando os fluxos comerciais globais, enquanto adições de capacidade de bio-nafta fornecem um fluxo de suprimento complementar de baixo carbono. As principais refinarias integram suprimento de petróleo bruto a montante com conversão petroquímica a jusante para capturar valor ao longo da cadeia. No entanto, spreads voláteis de petróleo bruto-nafta, o crescente apelo dos líquidos de gás natural como matérias-primas alternativas e regulamentações de carbono cada vez mais rigorosas injetam incerteza na estabilidade das margens e decisões de alocação de capital.

Principais Pontos do Relatório

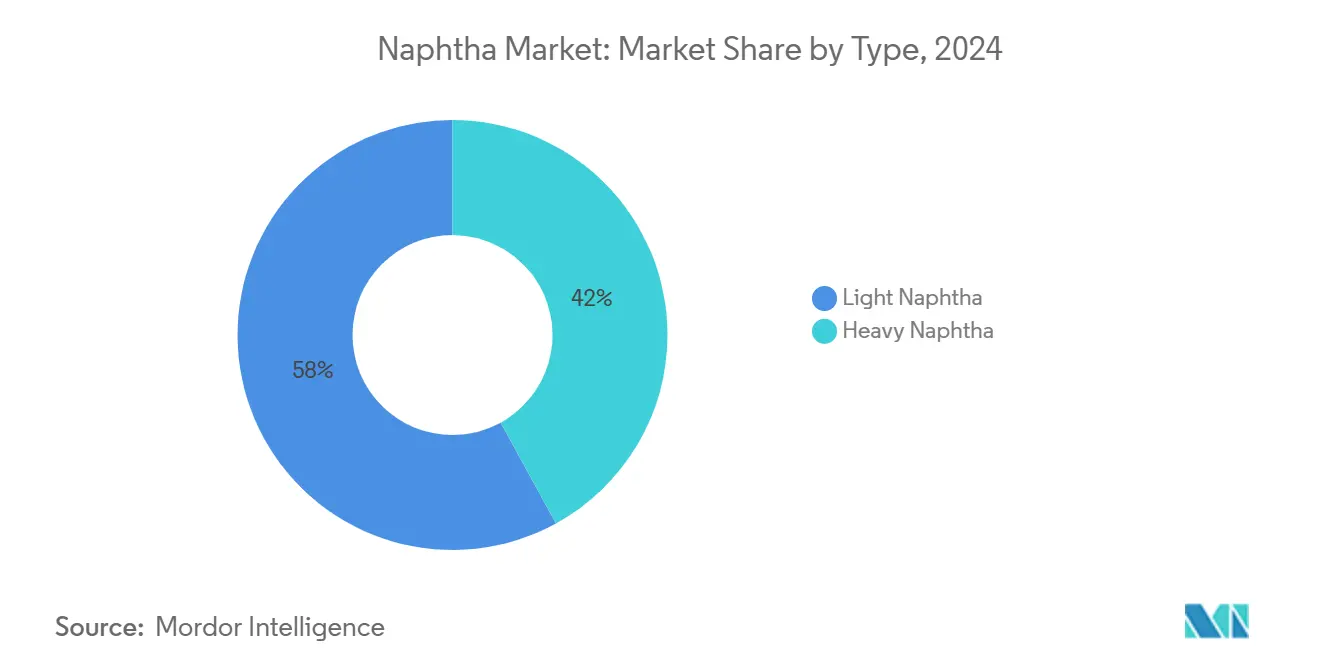

- Por tipo, a nafta leve capturou 58% da participação do mercado de nafta em 2024 e está definida para registrar a TCAC mais rápida de 4,80% até 2030.

- Por fonte, os graus derivados de refinaria mantiveram 80% da participação da receita em 2024; a bio-nafta está projetada para expandir a uma TCAC de 5,70% até 2030.

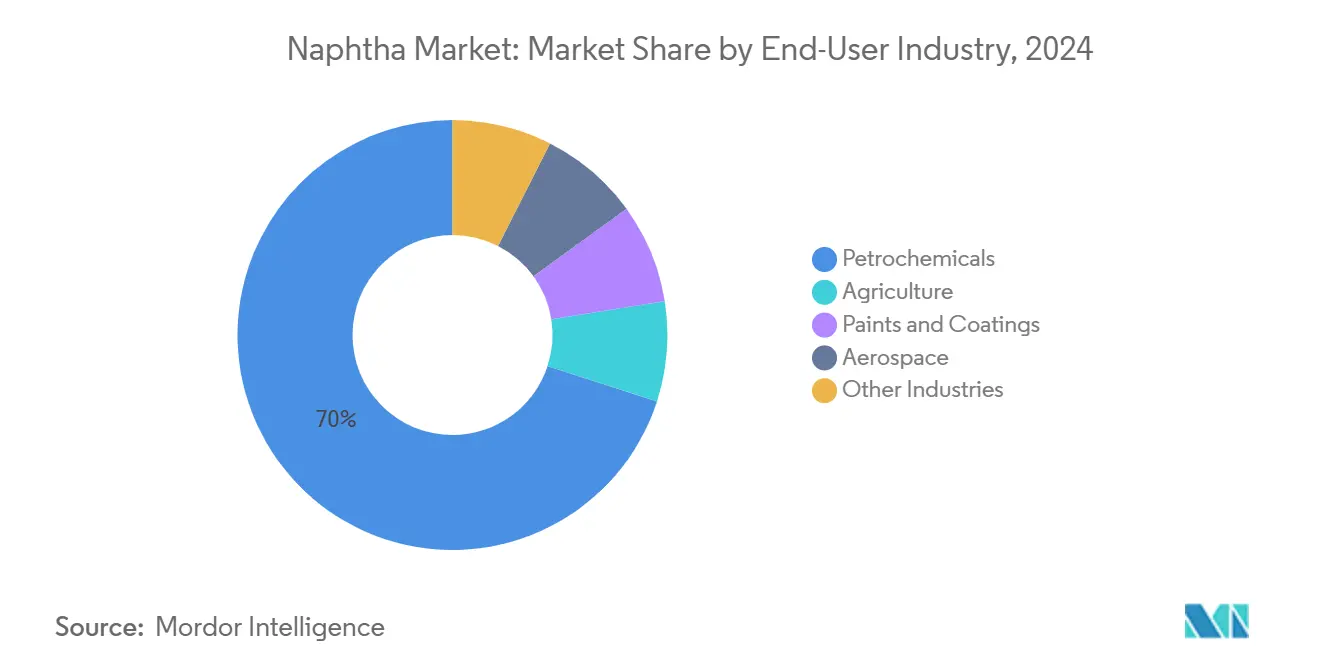

- Por indústria de usuário final, petroquímicos comandaram 70% do tamanho do mercado de nafta em 2024, e estão projetados para aumentar 4,60% anualmente até 2030.

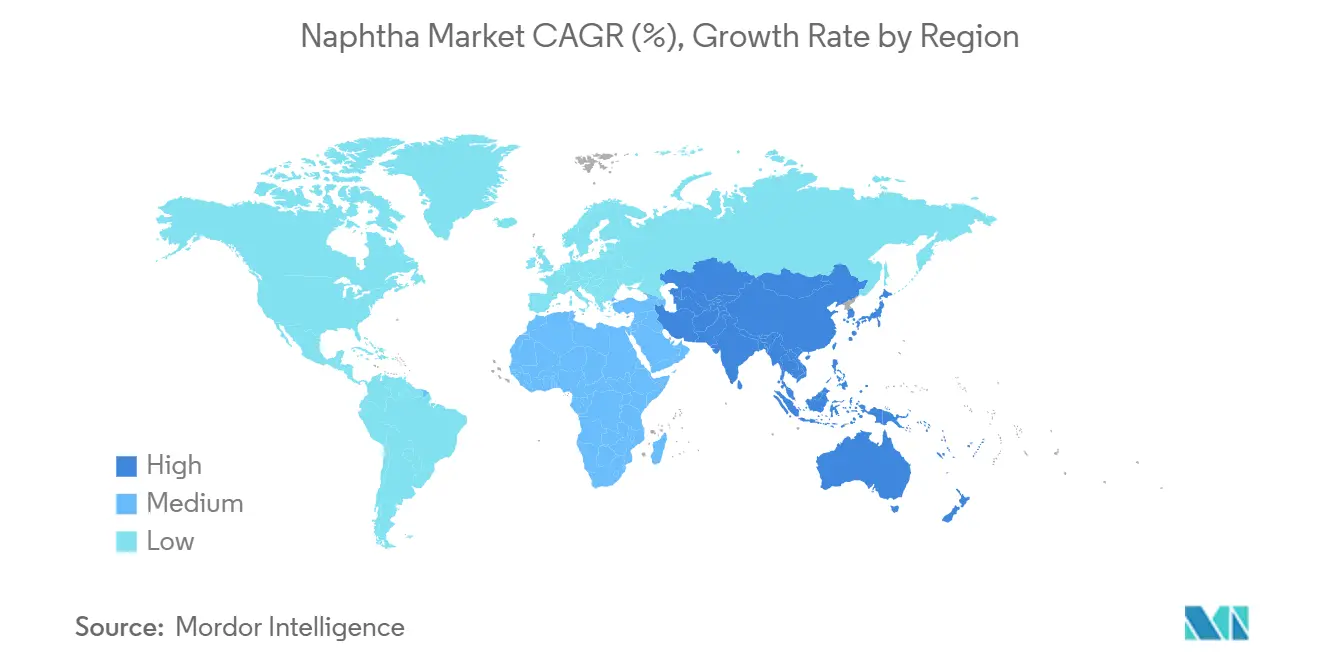

- Por região, a Ásia-Pacífico deteve 44% do mercado de nafta em 2024 e está avançando a uma TCAC de 4,9% até 2030.

Tendências e Insights do Mercado Global de Nafta

Análise de Impacto dos Direcionadores

| Direcionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda Crescente por Matérias-Primas de Olefinas e Aromáticos de Craqueadores a Vapor Asiáticos | +1.20% | Ásia-Pacífico, com transbordamento para o Oriente Médio | Médio prazo (2-4 anos) |

| Integração de Reformadores de Nafta com Projetos de Modernização de Refinarias no Oriente Médio | +0.80% | Oriente Médio, com impacto global de exportação | Médio prazo (2-4 anos) |

| Demanda Crescente por Fertilizantes na Índia | +0.60% | Índia, com influência regional no Sul da Ásia | Curto prazo (≤ 2 anos) |

| Investimentos Crescentes em Divisores de Condensado USGC Visando Produção de Nafta Leve | +0.70% | América do Norte, particularmente Costa do Golfo dos EUA | Médio prazo (2-4 anos) |

| Expansão da Bio-Nafta Apoiada por Mandatos de Combustível Renovável | +0.30% | Europa e América do Norte | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda Crescente por Matérias-Primas de Olefinas e Aromáticos de Craqueadores a Vapor Asiáticos

A China está comissionando uma onda de mega-craqueadores que elevam o consumo de nafta leve porque sua composição parafínica maximiza a produção de etileno. Nova capacidade totalizando 0,8-1,1 milhão b/d de throughput de refino até 2028 é projetada com divisores de condensado integrados que elevam as taxas de rendimento de nafta. Adições de capacidade na Hengli Petrochemical e Fujian Petrochemical manterão o momentum de demanda ascendente, traduzindo-se em importações estruturalmente maiores de petróleos ricos em condensado e impulsionando alinhamento de preços regional com o mercado de nafta mais amplo. Incentivos de segurança de suprimento estão levando a acordos de offtake de longo prazo entre produtores do Oriente Médio e craqueadores asiáticos, entrelaçando ainda mais as cadeias de valor regionais. Cálculos de net-back sugerem que cada complexo de craqueador a vapor incremental aumenta os requisitos regionais de nafta leve em 1,5 milhão de toneladas anualmente, sustentando a contribuição substancial do direcionador para o crescimento geral.

Integração de Reformadores de Nafta com Projetos de Modernização de Refinarias no Oriente Médio

O Programa de Modernização da Bapco do Bahrein e o complexo AMIRAL de USD 11 bilhões da Saudi Aramco ilustram a mudança estratégica em direção à co-localização de reformadores catalíticos com craqueadores de alimentação mista para melhorar a octanagem da gasolina e a produção aromática[1]TotalEnergies, "Amiral Petrochemical Complex," totalenergies.com . O modelo desvia nafta straight-run que anteriormente entrava no pool de combustível automotivo para fluxos petroquímicos de maior margem, melhorando as margens brutas gerais da refinaria. A integração oferece ganhos de eficiência energética através de utilidades compartilhadas e fornece menus flexíveis de matéria-prima que atenuam a volatilidade das margens. Com o AMIRAL sozinho requerendo cerca de 5 milhões de toneladas de nafta anualmente, a região torna-se um fornecedor swing para a Ásia, apertando os equilíbrios inter-regionais e apoiando um mercado de nafta mais robusto.

Demanda Crescente por Fertilizantes na Índia

A alocação de capital do governo indiano para capacidade química e de fertilizantes impulsiona plantas incrementais de amônia que dependem da nafta em regiões com cobertura limitada de gasodutos. A instalação de amônia de 500 KTPA da Deepak Fertilisers e a expansão de ácido nítrico de 1.600 KTPA exemplificam a resposta da indústria. Juntamente com o crescimento esperado de 300% no consumo industrial de gás natural até 2050, a demanda de nafta a curto prazo aumenta conforme os operadores fazem hedge contra riscos de suprimento de gás. Acordos de offtake ligados a fertilizantes garantem rotas de disposição de refinaria para graus de nafta pesada a média, assegurando utilização equilibrada através dos pontos de corte da refinaria. A demanda incremental da Índia adiciona profundidade ao mercado de nafta, compensando a erosão potencial da demanda em outros lugares.

Expansão da Bio-Nafta Apoiada por Mandatos de Combustível Renovável

Reduções legisladas de intensidade de carbono na Europa e América do Norte estão catalisando investimentos em diesel renovável e unidades de combustível sustentável de aviação que co-produzem bio-nafta. A biorrefinaria baseada em madeira da UPM na Finlândia produz 130.000 toneladas por ano de produção renovável, incluindo um fluxo de bio-nafta que atrai preços premium como matéria-prima petroquímica de baixo carbono. A capacidade de SAF dos EUA está subindo de 2.000 b/d para quase 30.000 b/d em 2025, implicando um ganho proporcional nos volumes de co-produto de nafta renovável. Embora a participação do segmento ainda seja modesta, as vantagens de carbono do ciclo de vida e a compatibilidade com craqueadores existentes posicionam a bio-nafta para garantir contratos dedicados de offtake com produtores de polímeros conscientes da marca. Os primeiros adotantes garantem diversidade de matéria-prima e fazem hedge de riscos regulatórios, apoiando o crescimento de longo prazo no mercado de nafta.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda por Líquidos de Gás Natural nos Estados Unidos | -0.90% | América do Norte, com efeitos no mercado global | Médio prazo (2-4 anos) |

| Spreads Voláteis de Petróleo Bruto-Nafta Prejudicando Margens de Crack | -0.60% | Global, com impacto pronunciado na Europa e Ásia | Curto prazo (≤ 2 anos) |

| Pressão Regulatória por Alternativas de Baixo Carbono e Matérias-Primas Recicladas | -0.30% | Europa, América do Norte, com adoção global gradual | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Spreads Voláteis de Petróleo Bruto-Nafta Prejudicando Margens de Crack

Incidentes geopolíticos e interrupções de capacidade de refino impulsionam oscilações bruscas nos spreads de crack de nafta, desafiando o cronograma da refinaria e levando a cortes de throughput. Um ataque a um navio-tanque de produtos no Golfo de Aden enviou os cracks de nafta asiáticos para uma alta de dois anos no início de 2024, mas os spreads retraíram rapidamente conforme cargas de arbitragem chegaram. Com a capacidade de refinaria dos EUA pós-2019 ainda 620.000 b/d abaixo do pico, os amortecedores de suprimento global permanecem escassos, magnificando a volatilidade. Esta instabilidade diminui as taxas de utilização da refinaria em até 8% em períodos adversos e aumenta os requisitos de capital de giro para traders, temperando a expansão do mercado de nafta.

Pressão Regulatória por Alternativas de Baixo Carbono e Matérias-Primas Recicladas

Os mandatos europeus de Combustível de Baixo Carbono agora reconhecem combustíveis de carbono reciclado, e o LCFS da Califórnia inclui incentivos para matérias-primas quimicamente recicladas[2]ResourceWise, "UK Low Carbon Mandates Now Include Recycled Carbon Fuels," resourcewise.com . Este cenário político acelera o investimento em óleo de pirólise e óleo vegetal hidrogenado, que competem com a nafta fóssil em craqueadores flexíveis. Embora a adoção seja gradual, produtores de polímeros com visão de futuro garantem volumes piloto para cumprir compromissos de conteúdo reciclado, substituindo nafta convencional em aplicações selecionadas. Refinarias respondem com retrofits de baixo capital para processar intermediários renováveis, desviando capital de ativos de nafta convencionais e reduzindo o crescimento agregado da demanda ao longo do horizonte longo.

Análise de Segmento

Por Tipo: Nafta Leve Impulsiona o Crescimento do Mercado

A nafta leve gerou 58% do mercado global de nafta em 2024, pois craqueadores modernos favorecem seu alto conteúdo de parafina para rendimento superior de etileno. O segmento está projetado para crescer a 4,80% TCAC até 2030, o ritmo mais acelerado entre os tipos de corte. Expansões de divisores de condensado nos Estados Unidos e Ásia são calibradas para produzir cortes parafínicos que se alinham com os requisitos de slate de craqueadores, reforçando a liderança do segmento no mercado de nafta. Cada divisor de 100.000 b/d produz cerca de 30.000 b/d de nafta leve, apertando os equilíbrios e apoiando prêmios para material de grau gasolina. Operadores integrados misturam fluxos de divisores com produção de reformadores para fazer hedge de ciclos de margem e melhorar a utilização geral de ativos.

A nafta pesada fica atrás com crescimento de dígito médio único devido ao seu maior conteúdo aromático e menor produtividade de etileno. No entanto, permanece uma matéria-prima essencial para reformadores catalíticos que melhoram a octanagem e geram benzeno, tolueno e xilenos. Investimentos em catalisadores bimetálicos de platina-estanho e platina-rênio melhoram a tolerância de severidade do reformador, ampliando a janela de processamento para graus mais pesados. Refinarias aproveitam acordos de marketing de aromáticos para monetizar cortes pesados quando spreads de gasolina comprimem, preservando uma contribuição apoiativa, embora menos dinâmica, ao mercado de nafta.

Por Fonte: Bio-Nafta Emerge como Líder de Crescimento

A nafta derivada de refinaria manteve uma participação de 80% no mercado global de nafta em 2024, beneficiando-se da logística estabelecida e integração dentro de refinarias complexas baseadas em petróleo bruto. O tamanho do mercado de nafta para graus de refinaria está previsto para subir de forma constante, embora sua participação diminua marginalmente conforme alternativas renováveis reivindicam demanda incremental. Refinarias investem em retrofits de eficiência energética, gerenciamento de hidrogênio e recuperação de gás de flare para reduzir emissões incorporadas, protegendo a competitividade do suprimento convencional.

A bio-nafta, embora de uma base baixa, registra a TCAC mais rápida de 5,70% até 2030, impulsionada por projetos de diesel renovável e SAF que co-produzem fluxos parafínicos compatíveis com craqueadores existentes. A planta de EUR 175 milhões da UPM em Lappeenranta valida a viabilidade comercial, enquanto a capacidade dos EUA ligada à produção de SAF escala dez vezes entre 2024 e 2025[3]U.S. Energy Information Administration, "U.S. SAF Production Capacity to Grow," eia.gov . Primeiros adotantes garantem acordos de offtake indexados a prêmios certificados de intensidade de carbono, fornecendo visibilidade para financiamento de projetos e acelerando a maturação deste pilar emergente do mercado de nafta. Fontes de carvão e gás para líquidos mantêm relevância de nicho em geografias ricas em matéria-prima, embora o escrutínio de emissões do ciclo de vida limite suas perspectivas de expansão de longo prazo.

Por Indústria de Usuário Final: Petroquímicos Mantêm Liderança do Mercado

O segmento petroquímico consumiu 70% da nafta global em 2024, ancorado pela produção de etileno e propileno via craqueamento a vapor. Onze complexos de craqueadores de nafta ou alimentação dupla indianos entregam uma capacidade combinada de etileno de 7,05 milhões tpa, ilustrando a escala de crescimento da demanda através de economias emergentes. O tamanho do mercado de nafta alocado aos petroquímicos está projetado para subir a uma TCAC de 4,60%, sustentado por aplicações downstream de embalagem, automotiva e construção. Craqueadores co-localizados com refinarias capturam sinergias de energia e hidrogênio, reduzindo custos de produção marginais e assegurando resistência em quedas cíclicas.

A agricultura, impulsionada pela produção de amônia e ácido nítrico para fertilizantes, serve como uma saída significativa. Em regiões com distribuição de gás restrita, a nafta permanece uma fonte indispensável de hidrogênio para unidades de gás de síntese. Tintas, revestimentos, combustíveis aeroespaciais e produtos químicos especiais preenchem o restante da demanda, cada um aproveitando os atributos de solvência ou cadeia de hidrocarbonetos da nafta para critérios de desempenho de nicho. Coletivamente, esses setores diversificam a exposição de uso final e mitigam o impacto de qualquer queda de uma única indústria no mercado de nafta mais amplo.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Ásia-Pacífico liderou o mercado de nafta com 44% de participação em 2024, e sua TCAC prevista de 4,90% até 2030 decorre do crescimento sincronizado em petroquímicos e fertilizantes. A China processou um recorde de 14,8 milhão b/d de petróleo bruto em 2023, sustentando a autossuficiência em matérias-primas, enquanto a demanda de polímeros da Índia está no caminho para atingir 35 milhões de toneladas até 2028. A participação de 10% da Aramco na Hengli Petrochemical e o projeto Fujian expandem ainda mais a integração regional, alinhando o suprimento do Oriente Médio com o crescimento da demanda do Leste Asiático.

A América do Norte permanece estruturalmente longa em nafta leve devido a investimentos em divisores de condensado e produção crescente de líquidos de xisto. A capacidade de refino dos EUA subiu 2% em 2023, levando a capacidade nominal operável para 18,4 milhão b/d no início de 2024. No entanto, a disponibilidade crescente de NGL desvia a demanda petroquímica, moderando o ritmo de expansão do mercado de nafta regional. O crescimento das exportações para a América Latina e arbitragem ocasional para a Europa equilibra superávits sazonais.

A demanda de nafta da Europa se contrai modestamente conforme a produção de combustível renovável desloca matérias-primas fósseis, mas a capacidade residual de reformadores abastece cadeias de aromáticos e misturas de gasolina de alta octanagem. Refinarias retrofitam unidades existentes para HVO e SAF em vez de construir ativos greenfield, liberando investimento para pilotos de captura de carbono que reduzem as emissões incorporadas da nafta convencional. O Oriente Médio capitaliza em projetos de integração que acoplam reformadores e craqueadores, posicionando-se como o fornecedor marginal para Ásia e Europa quando janelas de arbitragem se abrem. América do Sul e África ganham influência através de projetos como a refinaria Dangote da Nigéria, que produzirá até 80 kbd de gasolina e nafta, transformando gradualmente os equilíbrios comerciais regionais.

Cenário Competitivo

O mercado global de nafta exibe uma concentração altamente fragmentada. A Saudi Aramco exemplifica integração vertical ao adquirir participações seguras de matéria-prima, como sua participação de 10% na Hengli Petrochemical e uma joint venture no complexo AMIRAL. Esses movimentos garantem disposição de petróleo bruto e offtake petroquímico, ao mesmo tempo diversificando a exposição regional. A TotalEnergies adota um modelo de co-investimento, incorporando craqueadores de alimentação mista dentro de seu sistema de refinarias para capturar margem de upgrading e reduzir a intensidade de carbono.

Jogadores da Ásia-Pacífico como a China Petrochemical Corporation buscam escala através de capacidade greenfield, aproveitando a demanda doméstica e apoio estatal para desafiar exportadores incumbentes. Refinarias do Oriente Médio enfatizam especialização orientada à exportação, comercializando reformado, aromáticos e nafta leve para a Ásia sob contratos de suprimento de longo prazo que protegem a utilização da capacidade. Supermajors ocidentais concentram-se em debottlenecking de ativos existentes e adicionando flexibilidade de divisores ou hidrocraqueadores em vez de construir novas plantas grassroots, refletindo disciplina de capital e prioridades de transição energética.

A diferenciação tecnológica emerge em torno da bio-nafta e reciclagem química. Start-ups em upgrading de óleo de pirólise colaboram com refinarias estabelecidas para misturar matérias-primas recicladas em slates de craqueadores. A corrida competitiva depende cada vez mais de garantir moléculas de baixo carbono, otimizar eficiência energética e orquestrar portfólios de produtos equilibrados que mitigam riscos regulatórios.

Líderes da Indústria de Nafta

-

BP p.l.c.

-

China Petrochemical Corporation

-

Exxon Mobil Corporation

-

Shell plc

-

Saudi Arabian Oil Co.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: A QatarEnergy firmou um acordo marco de 20 anos com a Shell para fornecer até 18 milhões de toneladas métricas de nafta. Este acordo de longo prazo é esperado para melhorar a estabilidade do suprimento e fortalecer a posição da QatarEnergy no mercado global de nafta, potencialmente influenciando dinâmicas de preços e assegurando uma cadeia de suprimentos confiável para indústrias downstream.

- Janeiro de 2025: A Indian Oil Corporation Ltd. assinou um memorando de entendimento com o governo de Odisha para desenvolver um projeto de craqueador de nafta na cidade portuária de Paradip, com um investimento estimado de INR 61.000 crore. Este projeto é esperado para melhorar significativamente o mercado de nafta ao aumentar a capacidade de produção.

Escopo do Relatório do Mercado Global de Nafta

A nafta é um líquido inflamável leve contendo uma mistura de moléculas de hidrocarbonetos, tipicamente entre 5 e 10 átomos de carbono. Consiste principalmente de alcanos de cadeia reta (parafina), mas também pode ter ciclohexanos (naftenos) e aromáticos. O mercado de nafta é segmentado por tipo, indústria de usuário final e região. Por tipo, o mercado é segmentado em nafta leve e nafta pesada. Por indústria de usuário final, o mercado é segmentado em petroquímico, agricultura, tintas e revestimentos, aeroespacial e outras indústrias de usuário final. O relatório também cobre o tamanho do mercado e previsões para o mercado de nafta em 15 países através das principais regiões. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (toneladas métricas quilos).

| Nafta Leve |

| Nafta Pesada |

| Baseada em Refinaria |

| Bio-Nafta |

| Outras |

| Petroquímicos |

| Agricultura |

| Tintas e Revestimentos |

| Aeroespacial |

| Outras Indústrias |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| Emirados Árabes Unidos | |

| África do Sul | |

| Nigéria | |

| Resto do Oriente Médio e África |

| Por Tipo | Nafta Leve | |

| Nafta Pesada | ||

| Por Fonte | Baseada em Refinaria | |

| Bio-Nafta | ||

| Outras | ||

| Por Indústria de Usuário Final | Petroquímicos | |

| Agricultura | ||

| Tintas e Revestimentos | ||

| Aeroespacial | ||

| Outras Indústrias | ||

| Por Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| Emirados Árabes Unidos | ||

| África do Sul | ||

| Nigéria | ||

| Resto do Oriente Médio e África | ||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de nafta?

O mercado de nafta está avaliado em 1,30 milhão de toneladas em 2025 e está projetado para atingir 1,59 milhão de toneladas até 2030.

Qual segmento detém a maior participação do mercado de nafta?

A nafta leve liderou com uma participação de 58% em 2024 porque entrega o maior rendimento de etileno em craqueadores a vapor.

Quão rápido a bio-nafta é esperada para crescer?

A bio-nafta está prevista para expandir a uma TCAC de 5,70% de 2025 a 2030, a mais rápida entre todas as categorias de fonte.

Por que a Ásia-Pacífico é crítica para a demanda de nafta?

A Ásia-Pacífico comanda 44% da demanda global e continua a construir craqueadores a vapor e refinarias integradas que dependem de matérias-primas de nafta.

Quais são as principais restrições no mercado de nafta?

Substituição por líquidos de gás natural de baixo custo nos Estados Unidos, spreads voláteis de petróleo bruto-nafta e pressão regulatória por alternativas de baixo carbono restringem o crescimento do mercado.

Página atualizada pela última vez em: