Tamanho e Participação do Mercado de Sistemas Militares Eletro-ópticos e Infravermelhos

Análise do Mercado de Sistemas Militares Eletro-ópticos e Infravermelhos pela Mordor Intelligence

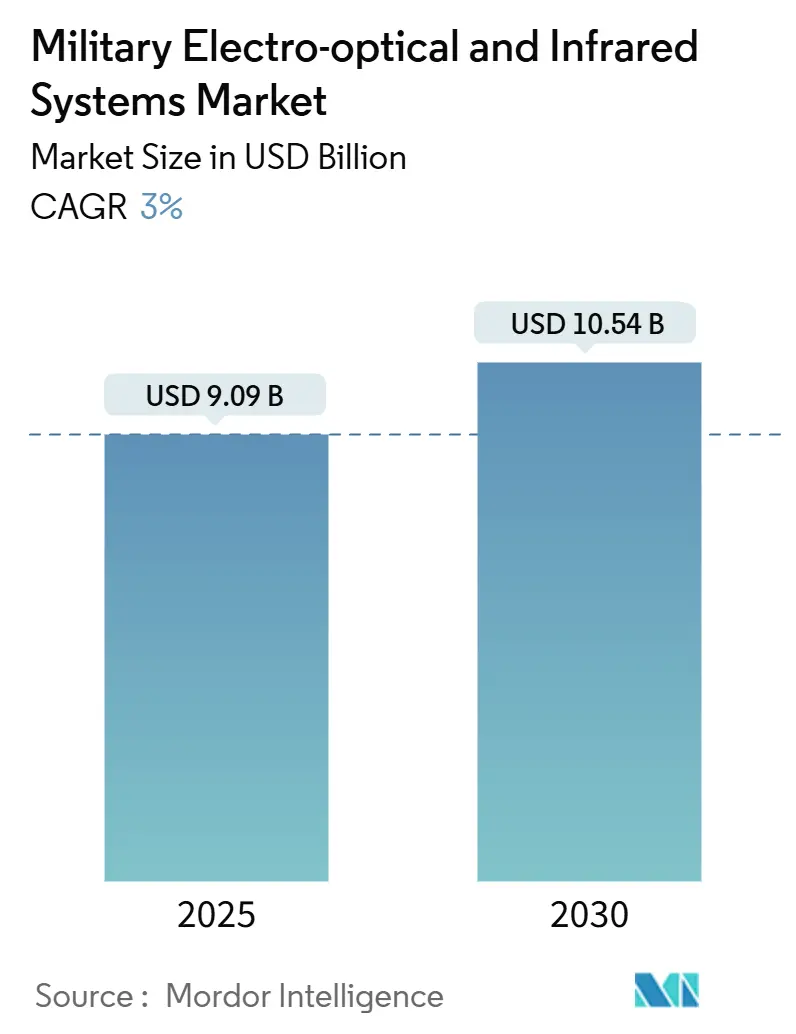

O tamanho do mercado de sistemas militares eletro-ópticos e infravermelhos (EO/IR) atingiu USD 9,09 bilhões em 2025 e está previsto para expandir para USD 10,54 bilhões até 2030, refletindo uma CAGR de 3,00%. O crescimento estável da linha de topo resulta de tensões geopolíticas sustentadas, rearmamento da OTAN e modernização das forças do Indo-Pacífico, tudo isso mantém ativos os pipelines de aquisição para sensores, óptica, processadores e cargas úteis integradas. Gastos elevados em defesa-USD 2,7 trilhões em 2024-continuam a impulsionar a demanda por alvejamento de longo alcance avançado, contra-drones e soluções marítimas montadas em mastro, enquanto melhorias incrementais em tamanho, peso e potência (SWaP) ampliam a adoção em equipamentos vestíveis por soldados. A concorrência permanece moderada conforme os principais fornecedores defendem sua participação através de P&D e contratos de longo prazo. No entanto, start-ups empregando inteligência artificial (IA) e sensoriamento quântico capturam programas de nicho, empurrando a indústria em direção a capacidades definidas por software. Regionalmente, os Estados Unidos, China, Japão e membros-chave europeus impulsionam o momentum de gastos, mantendo a América do Norte na liderança enquanto a Ásia-Pacífico registra o maior crescimento.

Principais Conclusões do Relatório

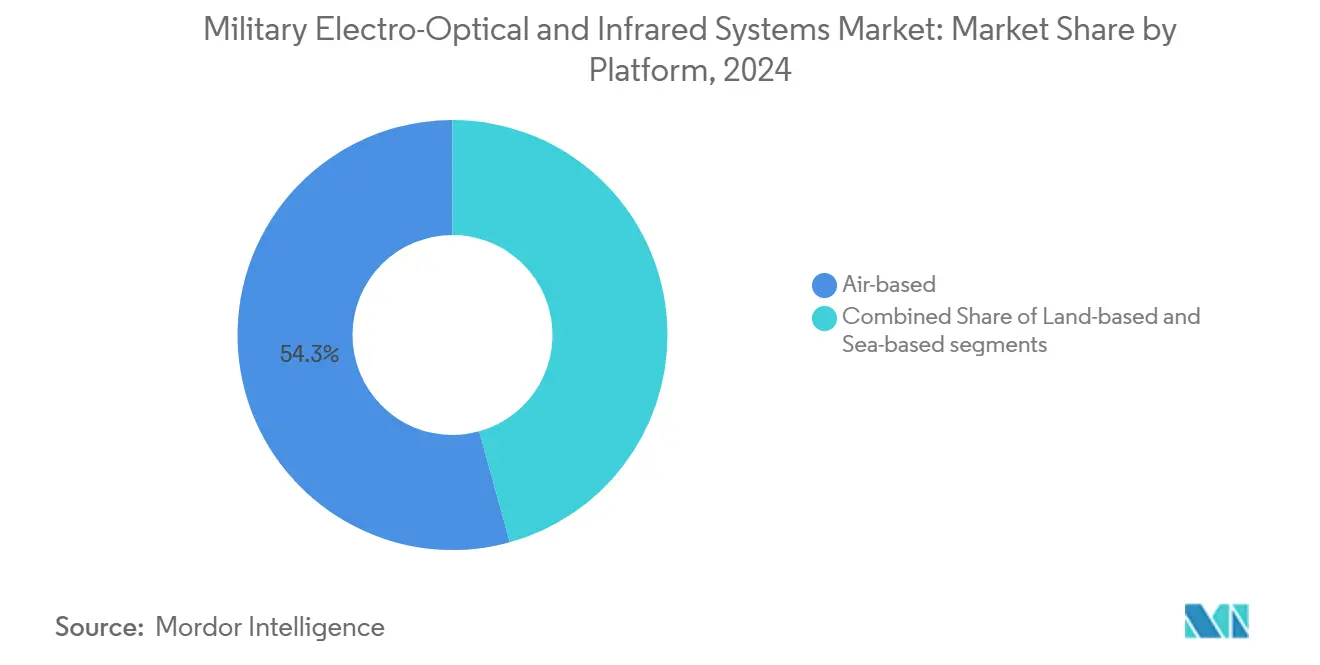

- Por plataforma, sistemas aéreos detiveram 54,30% da participação do mercado de sistemas militares EO/IR em 2024, enquanto plataformas terrestres estão projetadas para registrar uma CAGR de 5,49% até 2030.

- Por componente, sensores comandaram 32,76% da receita em 2024; processadores estão projetados para expandir a uma CAGR de 3,11% até 2030.

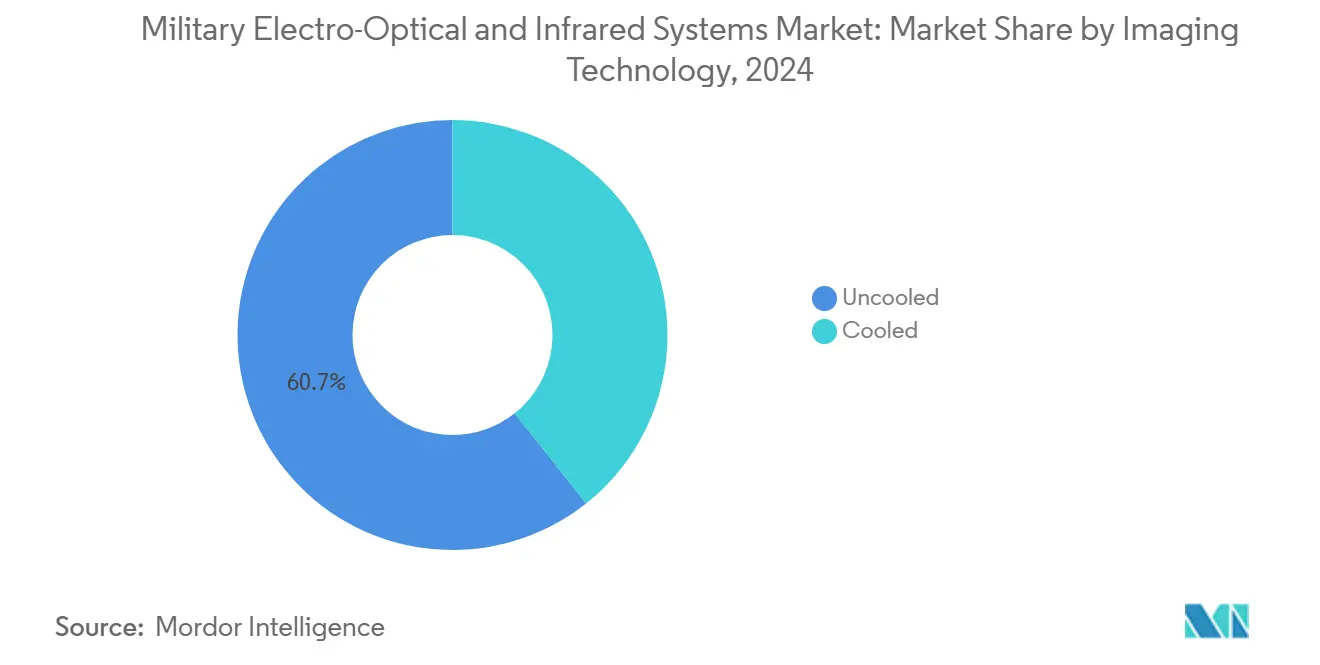

- Por tecnologia de imageamento, arranjos não refrigerados mantiveram 60,67% da participação da receita em 2024, enquanto arranjos refrigerados estão previstos para crescer a uma CAGR de 5,18%.

- Por usuário final, o segmento do exército capturou 41,98% em 2024; programas da marinha mostram a CAGR mais rápida de 4,26% até 2030.

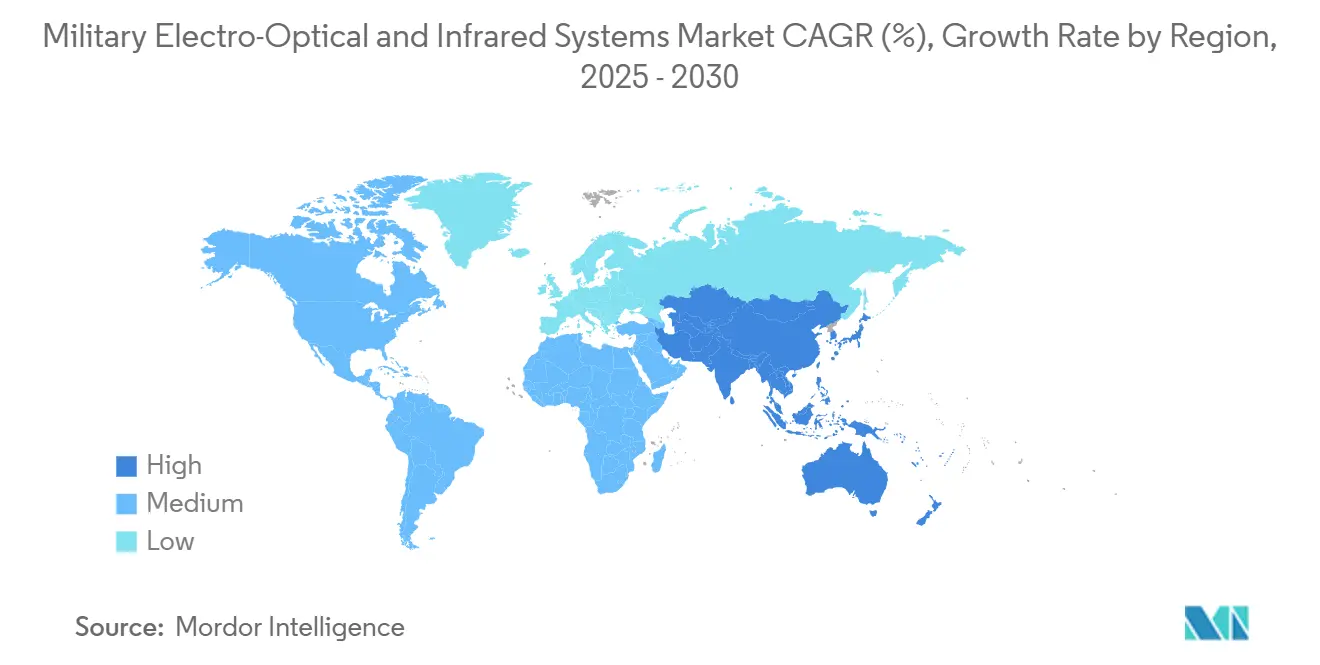

- Por geografia, a América do Norte contribuiu com 30,49% em 2024, ainda assim a Ásia-Pacífico está avançando a uma CAGR de 3,93% com base nos requisitos navais e de segurança interna do Indo-Pacífico.

Tendências e Insights Globais do Mercado de Sistemas Militares Eletro-ópticos e Infravermelhos

Análise de Impacto dos Impulsionadores

| Impulsionador | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por capacidades de alvejamento de longo alcance impulsionada por rivalidades estratégicas | +0.8% | Global, concentrada no Indo-Pacífico e Europa Oriental | Médio prazo (2-4 anos) |

| Proliferação de UAS de baixo custo impulsionando necessidade de cargas úteis EO/IR contra-UAS | +0.6% | Global, particularmente Oriente Médio e Europa Oriental | Curto prazo (≤ 2 anos) |

| Avanços na miniaturização de sensores otimizados para SWaP expandindo capacidades EO/IR vestíveis por soldados | +0.5% | América do Norte, Europa, mercados centrais da Ásia-Pacífico | Médio prazo (2-4 anos) |

| Adoção de processamento ISR habilitado por IA para reconhecimento de alvos em tempo real | +0.4% | Global, liderado por militares tecnologicamente avançados | Longo prazo (≥ 4 anos) |

| Esforços de modernização naval no Indo-Pacífico impulsionando demanda por sensores EO/IR montados em mastro | +0.3% | Ásia-Pacífico, com spillover para nações aliadas | Médio prazo (2-4 anos) |

| Realinhamento do orçamento de defesa em direção a operações multi-domínio apoiando investimentos EO/IR integrados | +0.2% | Países da OTAN, Japão, Coreia do Sul | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Capacidades de Alvejamento de Longo Alcance Impulsionada por Rivalidades Estratégicas

A competição estratégica força os militares a detectar, rastrear e engajar ameaças além do alcance visual. O programa de radar da China reivindica detecção de mísseis balísticos a 4.500 km, estimulando atualizações recíprocas de sensores ocidentais. O Exército dos EUA concedeu à Raytheon USD 117,5 milhões para sensores FLIR 3GEN que combinam arranjos de alta definição e banda dupla com desempenho em condições climáticas adversas. França e Reino Unido agora destinam fundos para ataques profundos e ISR de longo alcance, enquanto o orçamento de USD 59 bilhões do Japão para AF 2025 dedica USD 323,2 bilhões a constelações orbitais de rastreamento de ameaças. O IRST Block II da Boeing no F/A-18E/F permite direcionamento passivo sem emissão de radiofrequência, uma tática decisiva dentro de espectros eletromagnéticos contestados. Mísseis emergentes além do alcance visual com buscadores AESA elevam o padrão para controle de tiro EO/IR preciso, compelindo investimento sustentado.

Proliferação de UAS de Baixo Custo Impulsionando Necessidade de Cargas Úteis EO/IR Contra-UAS

Drones baratos agora povoam todos os níveis do campo de batalha, compelindo rápida adoção contra-UAS. O Cerberus XL da Teledyne FLIR une radar, EO/IR e efetores em um mastro móvel para proteger bases avançadas. As lentes IR de zoom contínuo da Ophir encurtam a cadeia de eliminação ao aprimorar a identificação de drones em alcances estendidos. A Marinha dos EUA alerta que enxames "Hellscape" de drones de ataque unidirecional saturarão pontos críticos do Indo-Pacífico, inflacionando a demanda por interceptadores EO/IR integrados.[1]Xavier Vavasseur, "US Navy grapples with 'Hellscape' drone threat," navalnews.com A Electro Optic Systems enfatiza precisão de energia direcionada para neutralizar enxames, sublinhando como controle de feixe e sensores térmicos convergem. O prêmio SBIR da Surface Optics Corporation para rastrear veículos planadores hipersônicos mostra aplicações contra-aéreas se espalhando além de quadricópteros básicos.

Avanços na Miniaturização de Sensores Otimizados para SWaP Expandindo Capacidades EO/IR Vestíveis por Soldados

Avanços na ciência de materiais estão encolhendo imageadores refrigerados e não refrigerados para fatores de forma de bolso. Pesquisadores fabricaram filtros IR mais finos que filme plástico que dispensam refrigeradores criogênicos pesados, mas ainda resolvem detalhes finos. A Série HRTV da Safran pesa 4,4 lb, mas hospeda canais térmicos refrigerados, coloridos diurnos e de baixa luminosidade para líderes de equipe em patrulha a pé. O Exército dos EUA comprometeu USD 275 milhões para binóculos LTLM II da Safran que empacotam vidro de visão direta, um imageador térmico não refrigerado e um telêmetro laser seguro para os olhos a um preço menor que kits legados. A Curtiss-Wright calcula que USD 30.000-60.000 são economizados por libra ao mover computação e armazenamento para processadores de missão miniaturizados para UAS Grupo 3-5. O ENVG-B da L3Harris funde visão noturna de fósforo branco e sobreposições térmicas, canalizando diretamente imagens de mira digitais para a viseira do capacete para aumentar a letalidade desmontada.

Adoção de Processamento ISR Habilitado por IA para Reconhecimento de Alvos em Tempo Real

Forças armadas digitalmente nativas agora veem a exploração de dados como crítica quanto o sensoriamento bruto. O Departamento de Defesa dos EUA reservou USD 21 bilhões para IA e aprendizado de máquina no AF 2025, isolando orçamentos de autonomia de cortes mais amplos de P&D. O software CERETRON da HENSOLDT envolve módulos de rede neural em torno de consoles de estação terrestre, entregando classificação de objetos quase em tempo real através de sensores federados. O conceito FALCONS do Exército mistura semi-autonomia com IA para buscar, confirmar e transferir alvos de longo alcance sob condições contestadas. A Booz Allen Hamilton construiu um motor de fusão de três camadas que mescla pistas algorítmicas, de sensor e de contexto para cortar falsos alarmes para comandantes navais. O kit RAIVEN da Raytheon acopla óptica EO/IR com IA embarcada, permitindo que aeronaves gerem coordenadas de precisão e auto-resolvam rotas logísticas quando datalinks são bloqueados.

Análise de Impacto das Restrições

| Restrição | ( ~ ) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Gargalos na cadeia de suprimentos na fabricação de FPA refrigerados | -0.4% | Global, particularmente afetando fabricantes não americanos | Curto prazo (≤ 2 anos) |

| Restrições ITAR e de licenças de exportação dificultando vendas internacionais | -0.3% | Global, principalmente afetando exportações de defesa dos EUA | Médio prazo (2-4 anos) |

| Requisitos elevados de refrigeração e energia para sistemas infravermelhos de onda longa (LWIR) | -0.2% | Global, afetando aplicações portáteis e de UAV | Médio prazo (2-4 anos) |

| Sobrecarga de dados e desafios de integração retardando implementações de fusão de sensores de espectro completo | -0.2% | Forças militares avançadas com redes de sensores complexas | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Gargalos na Cadeia de Suprimentos na Fabricação de FPA Refrigerados

Arranjos de plano focal refrigerados dependem de vidro calcogeneto, dewars a vácuo e micro-refrigeradores que enfrentam escassez intermitente. Fricções comerciais nas exportações de germânio da China intensificaram os tempos de entrega, compelindo fornecedores a explorar substitutos como o vidro BDNL4 da LightPath que imita o índice refrativo do germânio a um custo menor. O fornecedor europeu Lynred iniciou a construção de uma expansão de sala limpa de EUR 85 milhões em Grenoble para elevar a produção de bolômetros em 50% até 2025 e proteger programas aliados de atrasos das Regulamentações Internacionais de Tráfico de Armas dos EUA. Até que a capacidade se normalize, os militares adiam certas miras refrigeradas em favor de microbolômetros não refrigerados, amortecendo a expansão da receita de curto prazo.

Restrições ITAR e de Licenças de Exportação Dificultando Vendas Internacionais

Cargas úteis EO/IR críticas para missões frequentemente se qualificam como artigos de defesa sob ITAR, desencadeando revisões de licença prolongadas. Parceiros não-OTAN no Oriente Médio e Ásia-Pacífico relatam esperas de 6-12 meses, impedindo implementação oportuna mesmo quando o financiamento existe. Fabricantes europeus exploram esta janela, comercializando sensores livres de ITAR para compradores do Sudeste Asiático. Para principais fornecedores americanos, atrasos de licença permanecem o maior ponto de fricção único na penetração do mercado internacional, particularmente no Sudeste Asiático e Oriente Médio.

Análise de Segmento

Por Plataforma: Dominância Aérea Impulsiona Integração de Aeronaves de Combate

O mercado de sistemas militares EO/IR permanece fortemente ponderado em direção a frotas aéreas, com o segmento aéreo detendo uma participação de receita de 54,30% em 2024. Caças de asa fixa integram pods de busca e rastreamento infravermelho que permitem aos pilotos localizar aeronaves stealth sem emissões de radar, enquanto helicópteros modernos adotam gimbals para todas as condições climáticas para resgate e patrulha sobre água. A Guarda Costeira dos Estados Unidos encomendou 125 torretas ESS-M para helicópteros MH-60 e MH-65, sublinhando persistência aérea. A rápida proliferação de drones Grupo 2-5 adiciona demanda incremental de sensores conforme cada plataforma carrega esferas EO/IR dimensionadas para sua capacidade de carga útil. Através dos braços aéreos da OTAN, arranjos de onda média refrigerados dominam novas aquisições porque sua maior sensibilidade estende a identificação além de 30 km sob neblina do deserto.

Embora partindo de uma base menor, soluções terrestres estão projetadas para crescer a uma CAGR de 5,49%. Aqui, miras portáteis por soldados e periscópios de veículos blindados impulsionam aquisições. O pedido de USD 263 milhões da L3Harris para ENVG-B ilustra como combatentes desmontados agora esperam feeds térmicos e intensificados por imagem fundidos. Brigadas pesadas retrofitam módulos FLIR de terceira geração para que artilheiros possam detectar blindagem inimiga além de 6.000 m à noite.[2]U.S. Army, "Third-generation FLIR fact sheet," militaryaerospace.com Enquanto isso, sensores contra-UAS com torre protegem bases de operações avançadas, substituindo radares legados com rastreamentos verificados por EO que limitam fraticídio. A demanda marítima permanece estável conforme marinhas implantam panoramas embarcados como SPEIR para proteger combatentes de superfície de mísseis que voam rente ao mar.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Sensores Lideram Participação de Mercado com Processadores Mostrando Crescimento Rápido

Sensores representaram 32,76% do tamanho do mercado de sistemas militares EO/IR em 2024, graças à inovação contínua em arquiteturas de plano focal. Fabricantes agora implantam detectores de super-rede de camada tensionada operando a 150 K, cortando orçamentos de tamanho e energia em 40% comparado com variantes legadas de telureto de mercúrio-cádmio. Fabricantes de lentes perseguem designs de metamaterial impressos através de processos aditivos, reduzindo massa enquanto apoiam mudanças de campo de visão em tempo real. Blocos de estabilização incorporam giroscópios MEMS que cancelam vibração de 4 g, vital para UAVs pequenos.

Processadores são o componente de crescimento mais rápido a uma CAGR de 3,11% conforme IA refina exploração embarcada. Padrões abertos como SOSA promovem plug-and-play em nível de placa, permitindo aos serviços atualizar algoritmos sem re-certificar óptica. O front end definido por software da HENSOLDT demonstra que margens cada vez mais migram de vidro para código. Interfaces homem-máquina também avançam. O ARTIM da Thermoteknix sobrepõe simbologia intuitiva sobre imagens de visão noturna para que tropas possam compartilhar direções e pontos de alvo sem conversa de rádio.

Por Tecnologia de Imageamento: Sistemas Não Refrigerados Dominam com Tecnologias Refrigeradas Acelerando

Arranjos não refrigerados mantiveram 60,67% de participação em 2024 porque seus microbolômetros são enviados a menor custo unitário e funcionam com baterias padrão, adequados para binóculos, miras de rifle e drones de baixo custo. Evolução para pixels de 8 mícrons torna suas imagens nítidas o suficiente para muitas tarefas táticas. Dispositivos não refrigerados migram rapidamente para missões civis de fronteira e resposta a desastres, beneficiando-se de volumes de uso duplo que suavizam surtos militares.

Sistemas refrigerados crescerão mais rapidamente a uma CAGR de 5,18% conforme exércitos implantam designadores de alvo de longo alcance. A escassez de germânio ameaça a continuidade do suprimento, empurrando pesquisa em direção a substitutos de vidro calcogeneto e detectores de gálio-antimoneto. Módulos FLIR de terceira geração agora enviam resolução megapixel e fusão MWIR/LWIR de banda dupla para revelar blindagem camuflada a 15 km. O mercado de sistemas militares EO/IR agora vê sensores "micro-refrigerados" de nicho abrigando motores Stirling ou Joule-Thomson dentro de pegadas de mira de rifle, oferecendo aos atiradores de elite identificação positiva de 1.400 m mesmo em calor do deserto de 30°C.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Dominância do Exército com Marinha Mostrando Trajetória de Crescimento Mais Forte

Formações do exército capturaram 41,98% da receita de 2024 conforme cada esquadrão de infantaria recebe miras e rádios em rede. A ordem de entrega de USD 139 milhões da Elbit America para ENVG-B eleva o total de unidades implantadas além de 25.000, criando uma demanda base para sensores e pacotes de bateria sobressalentes. Veículos blindados integram miras panorâmicas de comandante que mesclam câmeras de luz do dia e sensores MWIR via vídeo de padrão aberto, encurtando a transferência de alvos. Mapas digitais de controle de tiro ingerem diretamente vídeo FLIR, aumentando a probabilidade de acerto no primeiro tiro à noite.

Usuários navais avançarão a uma CAGR de 4,26%. Frotas do Indo-Pacífico investem em panoramas montados em mastro para vigiar estreitos congestionados. A linha base SPEIR da Marinha dos EUA começa com destróieres Arleigh Burke, instalando uma suíte de 360 graus que atualiza a cada um sexto de segundo para detectar mísseis de cruzeiro que voam rente ao mar. Porta-aviões equipam E-2D Hawkeye com torretas EO/IR atualizadas que substituem radar em condições de ataque eletrônico. Comandos de operações especiais continuam a demandar kits modulares que trocam de barcos infláveis rígidos para aeronaves leves dentro de horas.

Análise Geográfica

A América do Norte liderou o mercado de sistemas militares EO/IR com uma participação de 30,49% em 2024, ancorada pelo orçamento de defesa de USD 920 bilhões dos Estados Unidos. Washington prioriza gastos em pesquisa, desenvolvimento, teste e avaliação, canalizando fundos para FLIR de terceira geração e reconhecimento de alvos habilitado por IA. O Canadá suplementa a demanda de sensores através da modernização do NORAD, adicionando uma vigilância EO/IR persistente ao longo de aproximações árticas. O México investe seletivamente em câmeras de segurança de fronteira e detecção de drones anti-cartel.

A Europa registrou 17% de crescimento de defesa ano a ano para USD 693 bilhões em 2024, o aumento mais acentuado da região desde a Guerra Fria. A Alemanha acelera atualizações de sensores de guerra eletrônica após comprometer-se com um fundo especial de EUR 100 bilhões. A França direciona gastos para pods de vigilância de longo alcance para caças Rafale, enquanto o Reino Unido testa IRST refrigerado em sua frota Typhoon. Aliados orientais Polônia e Romênia canalizam fundos da UE para óptica contra-UAS defendendo depósitos de munição.

A Ásia-Pacífico é o cluster regional de crescimento mais rápido a uma CAGR de 3,93%. O impulso de modernização da China visa alocar USD 360 bilhões para sensores e efetores até 2030. O Japão estabeleceu seu maior orçamento de USD 59 bilhões, destinando satélites EO/IR orbitais para alerta de mísseis. A Estratégia de Defesa 2024 da Austrália aumenta a demanda naval SPEIR, enquanto a Índia escala imageadores portáteis para vigilância do Himalaia. Em paralelo, forças do Oriente Médio gastam USD 243 bilhões, com Israel elevando orçamentos 65% para combater ameaças de drones e foguetes, criando oportunidades de exportação de curto prazo.

Cenário Competitivo

O mercado de sistemas militares eletro-ópticos e infravermelhos mostra concentração moderada. Integradores legados L3Harris Technologies Inc., Teledyne Technologies Incorporated, RTX Corporation, Northrop Grumman Corporation e Lockheed Martin Corporation aproveitam cadeias de suprimento centenárias e know-how classificado. A L3Harris obteve um pedido de USD 263 milhões para produção do segundo lote ENVG-B, fortificando sua franquia de óptica desmontada. A Teledyne FLIR garantiu USD 74,2 milhões para atualizar torretas aéreas da Guarda Costeira, ilustrando alcance inter-domínio. A Leonardo DRS obteve USD 94 milhões para miras de arma micro-refrigeradas, sublinhando especialização calibrada.

Empresas perseguem integração vertical para bloquear contratos de suporte de longo prazo. A Raytheon opera plantas de criocooler no Texas ao lado de fundições de arranjo em Indiana, reduzindo tempo de implantação para kits FLIR de terceira geração. A Lockheed Martin investe em dissipadores de calor de substrato de diamante para elevar tetos de temperatura de detectores, liberando espaço em caças para combustível extra. Airbus e HENSOLDT modernizam o pipeline de dados de missão de guerra eletrônica da Alemanha, mostrando como principais fornecedores casam hardware e analítica em licitações de fonte única.[3]HELSOLDT, CERETRON software enhances sensor fusion,

hensoldt.net

Disruptores como Anduril e Quantum Design miram nichos de espaço branco. A torre de sensor modular da Anduril funde radar, EO/IR e rede mesh, vencendo testes do Corpo de Fuzileiros Navais dos EUA trinta meses após o protótipo. Startups de sensoriamento quântico perseguem lidar baseado em emaranhamento que pode detectar periscópios através de desordem marítima além de 20 km, estendendo consciência situacional naval.[4] Atualizações definidas por software ganham peso conforme serviços insistem em algoritmos agnósticos de sensor que carregam em placas de processamento padrão, sinalizando competição futura na velocidade do código ao invés de precisão do vidro.

Líderes da Indústria de Sistemas Militares Eletro-ópticos e Infravermelhos

-

Teledyne Technologies Incorporated

-

RTX Corporation

-

L3Harris Technologies Inc.

-

Lockheed Martin Corporation

-

Northrop Grumman Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: L3Harris Technologies garantiu um contrato de USD 263 milhões do Exército dos EUA para produzir Enhanced Night Vision Goggle-Binoculars, com entregas totais excedendo 18.000 sistemas.

- Outubro de 2024: HENSOLDT e Raytheon (RTX Corporation) assinaram um Memorando de Entendimento para melhorar a cooperação e aprimorar a manutenção e prontidão operacional de sistemas Eletro-ópticos/Infravermelhos para forças da OTAN.

Escopo do Relatório Global do Mercado de Sistemas Militares Eletro-ópticos e Infravermelhos

Sistemas eletro-ópticos e infravermelhos, referidos como sistemas EO/IR, cobrem várias tecnologias distintas baseadas em alvos e suas missões. Esses sensores incluem sensores de espectro visível e infravermelho, devido aos quais sistemas eletro-ópticos/infravermelhos (EO/IR) fornecem consciência situacional total durante o dia e a noite, mesmo em condições de baixa luminosidade. Sensores EO/IR podem ser implantados de muitas maneiras. Eles são geralmente montados em aeronaves ou veículos usados no mar ou são carregados manualmente e podem identificar alvos, rastrear alvos em movimento e avaliar ameaças à distância. Suas aplicações incluem, mas não se limitam a, segurança aérea, combate, patrulha, vigilância, reconhecimento e operações de busca e resgate.

O mercado foi segmentado por plataforma e geografia. Por plataforma, o mercado é segmentado em terrestre, aéreo e marítimo. O relatório também cobre os tamanhos de mercado e previsões para o mercado de sistemas militares eletro-ópticos e infravermelhos nos principais países através de diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Aérea | Aeronaves de Combate de Asa Fixa |

| Aeronaves de Asa Rotativa e Tilt-Rotor | |

| Veículos Aéreos Não Tripulados | |

| Terrestre | Veículos de Combate Blindados |

| Miras Portáteis por Soldados e de Armas | |

| Sistemas de Vigilância Terrestre e Base de Operações Avançada (FOB) | |

| Marítima | Combatentes de Superfície e Embarcações de Patrulha |

| Submarinos e Plataformas Subaquáticas |

| Interfaces Homem-Máquina |

| Unidades de Estabilização |

| Sistemas de Controle |

| Sensores |

| Óptica |

| Processadores |

| Refrigerada |

| Não Refrigerada |

| Exército |

| Força Aérea |

| Marinha |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Plataforma | Aérea | Aeronaves de Combate de Asa Fixa | |

| Aeronaves de Asa Rotativa e Tilt-Rotor | |||

| Veículos Aéreos Não Tripulados | |||

| Terrestre | Veículos de Combate Blindados | ||

| Miras Portáteis por Soldados e de Armas | |||

| Sistemas de Vigilância Terrestre e Base de Operações Avançada (FOB) | |||

| Marítima | Combatentes de Superfície e Embarcações de Patrulha | ||

| Submarinos e Plataformas Subaquáticas | |||

| Por Componente | Interfaces Homem-Máquina | ||

| Unidades de Estabilização | |||

| Sistemas de Controle | |||

| Sensores | |||

| Óptica | |||

| Processadores | |||

| Por Tecnologia de Imageamento | Refrigerada | ||

| Não Refrigerada | |||

| Por Usuário Final | Exército | ||

| Força Aérea | |||

| Marinha | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de Sistemas Militares Eletro-ópticos e Infravermelhos?

O tamanho do mercado de sistemas militares eletro-ópticos e infravermelhos está em USD 9,09 bilhões em 2025 e está projetado para alcançar USD 10,54 bilhões até 2030, a uma CAGR de 3%.

Qual segmento de plataforma lidera o mercado hoje?

Plataformas aéreas lideram com 54,30% de participação em 2024, apoiadas por atualizações contínuas de sensores de caças, aeronaves ISR e drones.

Por que sistemas infravermelhos refrigerados estão crescendo mais rapidamente que sistemas não refrigerados?

Arranjos refrigerados entregam detecção de longo alcance superior e sensibilidade de banda dupla, impulsionando uma CAGR de 5,18% apesar do maior custo e consumo de energia.

Qual região é esperada crescer mais rapidamente até 2030?

Ásia-Pacífico mostra a maior CAGR de 3,93% devido à modernização de forças pela China, Japão, Índia e programas marítimos aliados.

Qual papel a inteligência artificial desempenha na modernização EO/IR?

IA permite reconhecimento de alvos em tempo real e fusão de sensores na borda, reduzindo carga de trabalho do operador e melhorando velocidade de decisão através de missões terrestres, marítimas e aéreas.

Quão concentrado é o cenário competitivo?

Os cinco principais fornecedores controlam pouco mais da metade do mercado, implicando concentração moderada onde principais estabelecidos coexistem com recém-chegados inovadores aproveitando IA e sensoriamento quântico.

Página atualizada pela última vez em: