Tamanho do mercado de proteínas no Oriente Médio

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 1.57 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 2.15 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 6.08 % | |

| Maior participação por país | Arábia Saudita | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteínas do Oriente Médio

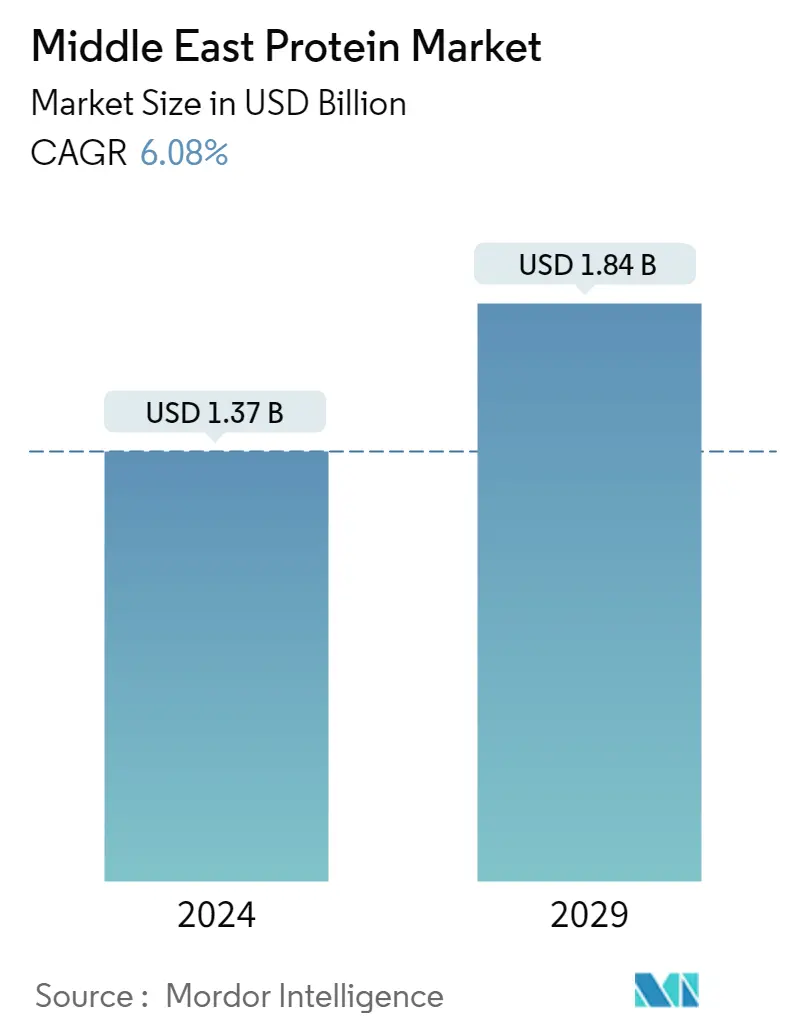

O tamanho do mercado de proteínas do Oriente Médio é estimado em US$ 1,37 bilhão em 2024, e deverá atingir US$ 1,84 bilhão até 2029, crescendo a um CAGR de 6,08% durante o período de previsão (2024-2029).

O aumento do número de consumidores veganos e flexitarianos no Médio Oriente resultou num aumento da quota de mercado do segmento de alimentos e bebidas na região

- O segmento de alimentos e bebidas liderou a aplicação de proteínas na região, respondendo por grande participação em volume. A parcela foi altamente influenciada pelas indústrias de laticínios, carnes alternativas e panificação, que representaram 42% da parcela de valor do total de proteínas consumidas no Oriente Médio em 2022. A parcela é impulsionada principalmente pelo número crescente de veganos e consumidores flexitarianos que dependem cada vez mais ou estão abertos a ofertas de produtos sem animais no mercado.

- Este segmento é seguido pelo segmento de alimentação animal, que é em grande parte impulsionado pela aplicação de proteínas vegetais. A inclusão de fontes sustentáveis de proteínas vegetais, principalmente proteínas de soja e trigo, impulsiona fortemente o segmento devido ao seu baixo custo, excelente digestibilidade e perfil de sabor neutro. Conseqüentemente, a proteína de ervilha tem oportunidades para amplas aplicações na alimentação animal e deverá ser o tipo de proteína de crescimento mais rápido no segmento de alimentação animal, com um CAGR de 8,8% em volume durante o período de previsão.

- O segmento de cuidados pessoais e cosméticos é o que mais cresce, com um CAGR projetado de 7,12% em valor durante o período de previsão. As proteínas são usadas em uma variedade de produtos cosméticos, incluindo emulsões, géis, xampus, condicionadores e cremes. Proteínas como colágeno, elastina e queratina também estão ganhando popularidade devido à sua maior eficácia no fortalecimento natural da pele e da textura do cabelo. Empresas como Estee Lauder, Neu Cosmetics DMCC e Guerlain estão investindo cada vez mais em PD para desenvolver fontes alternativas de proteína mais eficazes e sustentáveis. Esse fator está impulsionando ainda mais o escopo e a aplicação de ingredientes em produtos de cuidados pessoais, o que pode auxiliar no crescimento do mercado no futuro.

Com mais de metade da sua população a procurar consumir suplementos proteicos, a Arábia Saudita registou a quota máxima de mercado no mercado de proteínas da região

- Uma das tendências dietéticas e de consumo mais importantes da região é a mudança para dietas baseadas em vegetais, flexitarianas ou redutoras. Isto resultou na maior proporção de proteínas vegetais. As proteínas vegetais representaram um volume aplicado de 82% em 2022.

- A Arábia Saudita liderou o mercado em 2022. Os segmentos de alimentos e bebidas e ração animal detinham participações de volume de 52% e 41%, respectivamente, em 2022, contribuindo em grande parte para o crescimento do mercado. Isso se deveu ao alto nível de integração de produtos e ao ambiente altamente competitivo da Arábia Saudita. As empresas estão a reforçar a sua presença nacional através da aquisição de pequenas empresas, expandindo assim as suas unidades de produção de proteínas e portfólios de produtos.

- Prevê-se que o aumento dos estilos de vida activos na Arábia Saudita aumente o consumo de proteínas. Em 2021, 48,2% das pessoas em toda a Arábia Saudita praticavam atividades físicas e desportivas durante pelo menos 30 minutos por dia. O consumo de proteínas na Arábia Saudita representou um volume de 8.234,4 toneladas em 2022. Cerca de 50% das pessoas fisicamente ativas consumiram suplementos proteicos em 2020. Cerca de 56,1% das pessoas ativas consomem suplementos proteicos para ganhar músculos, seguidos por 28,6% das pessoas que usam suplementos de proteína para compensar a deficiência de proteína.

- O Irã é o segundo maior consumidor de proteínas. Projeta-se que o Irã registre o CAGR mais rápido de 8,4% em termos de volume durante o período de previsão. As proteínas vegetais dominaram o mercado iraniano, impulsionadas pela procura dos setores de alimentos e bebidas e de alimentação animal.

- Os Emirados Árabes Unidos são outro mercado importante de proteínas na região, liderado pela proteína de soja. A proteína de soja representou 55,90% da participação de valor do mercado de proteínas dos Emirados Árabes Unidos em 2022. A proteína de soja é impulsionada principalmente pelas indústrias de ração animal e de alimentos e bebidas.

Tendências do mercado de proteínas no Oriente Médio

- O baixo perfil nutricional em bebês está aumentando a demanda por suplementos para bebês

- Vendas de produtos de panificação artesanal impulsionarão mercado de panificação

- O declínio do consumo de álcool está impulsionando fortemente a demanda por bebidas saudáveis

- Cereais matinais para viagem em alta demanda

- Ingredientes funcionais, molhos ricos, temperos e condimentos que atraem a atenção dos consumidores

- Demanda por chocolate impulsiona segmento de confeitaria

- A conscientização sobre a saúde está impactando fortemente o mercado

- O aumento do envelhecimento da população está impulsionando o mercado

- Crescente inclinação para carne de camelo

- Alimentos prontos para consumo no jantar (RTE) ganhando destaque

- Os lanches saudáveis estão aumentando nos países do Oriente Médio

- As iniciativas dos governos do Médio Oriente estão a impulsionar o crescimento

- Feed composto terá grande participação

- O aumento dos gastos com cuidados pessoais está impulsionando o mercado

- Consumo de proteínas vegetais para testemunhar um crescimento constante

- Região continua a depender da importação para atender às demandas

Visão geral da indústria de proteínas do Oriente Médio

O Mercado de Proteínas do Oriente Médio é fragmentado, com as cinco principais empresas ocupando 17,13%. Os principais players neste mercado são Cargill, Incorporated, Fonterra Co-operative Group Limited, International Flavors Fragrances Inc., Kerry Group PLC e Royal FrieslandCampina NV (classificados em ordem alfabética).

Líderes do mercado de proteínas do Oriente Médio

Cargill, Incorporated

Fonterra Co-operative Group Limited

International Flavors & Fragrances Inc.

Kerry Group PLC

Royal FrieslandCampina NV

Other important companies include Croda International Plc, Hilmar Cheese Company Inc., Lactoprot Deutschland GmbH, MEGGLE GmbH & Co.KG, Prolactal, Wilmar International Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Proteínas do Oriente Médio

- Abril de 2021 A FrieslandCampina Ingredients lançou um novo portfólio, incluindo Excellion Calcium Caseinate S, para auxiliar na produção de barras de proteína mais macias. Outros produtos lançados incluíram Nutri Whey 800F, Nutri Whey Isolate, Biotis GOS e Excellion EM9, bem como o novo Excellion Textpro. O portfólio foi elaborado como uma solução fundamental para resolver o problema de endurecimento que muitos formuladores enfrentam atualmente.

- Fevereiro de 2021 NZMP, negócio de ingredientes lácteos da Fonterra, lançou um novo ingrediente proteico que fornece 10% mais proteína do que outras ofertas padrão de proteína de soro de leite.

- Fevereiro de 2021 A Nutrition Biosciences da DuPont e a empresa de ingredientes IFF anunciaram sua fusão em 2021. A empresa combinada continuará a operar sob o nome IFF. Os portfólios complementares conferem à empresa posições de liderança em uma variedade de ingredientes, incluindo proteína de soja.

Relatório de Mercado de Proteínas do Oriente Médio – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.2.2 Plantar

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.3.2 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 Emirados Árabes Unidos e Arábia Saudita

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Fonte

- 4.1.1 Animal

- 4.1.1.1 Por tipo de proteína

- 4.1.1.1.1 Caseína e Caseinatos

- 4.1.1.1.2 Colágeno

- 4.1.1.1.3 Proteína de Ovo

- 4.1.1.1.4 Gelatina

- 4.1.1.1.5 Proteína de Inseto

- 4.1.1.1.6 Proteína do leite

- 4.1.1.1.7 Proteína de soro

- 4.1.1.1.8 Outras proteínas animais

- 4.1.2 Microbiano

- 4.1.2.1 Por tipo de proteína

- 4.1.2.1.1 Proteína de Algas

- 4.1.2.1.2 Micoproteína

- 4.1.3 Plantar

- 4.1.3.1 Por tipo de proteína

- 4.1.3.1.1 Proteína de Cânhamo

- 4.1.3.1.2 Proteína de Ervilha

- 4.1.3.1.3 Proteína de Batata

- 4.1.3.1.4 Proteína de Arroz

- 4.1.3.1.5 Eu sou proteína

- 4.1.3.1.6 Proteína de Trigo

- 4.1.3.1.7 Outras proteínas vegetais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Irã

- 4.3.2 Arábia Saudita

- 4.3.3 Emirados Árabes Unidos

- 4.3.4 Resto do Médio Oriente

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Cargill, Incorporated

- 5.4.2 Croda International Plc

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 MEGGLE GmbH & Co.KG

- 5.4.9 Prolactal

- 5.4.10 Royal FrieslandCampina NV

- 5.4.11 Wilmar International Ltd

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteínas do Oriente Médio

Animal, Microbiano e Planta são cobertos como segmentos pela Fonte. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Irã, Arábia Saudita e Emirados Árabes Unidos são cobertos como segmentos por país.

- O segmento de alimentos e bebidas liderou a aplicação de proteínas na região, respondendo por grande participação em volume. A parcela foi altamente influenciada pelas indústrias de laticínios, carnes alternativas e panificação, que representaram 42% da parcela de valor do total de proteínas consumidas no Oriente Médio em 2022. A parcela é impulsionada principalmente pelo número crescente de veganos e consumidores flexitarianos que dependem cada vez mais ou estão abertos a ofertas de produtos sem animais no mercado.

- Este segmento é seguido pelo segmento de alimentação animal, que é em grande parte impulsionado pela aplicação de proteínas vegetais. A inclusão de fontes sustentáveis de proteínas vegetais, principalmente proteínas de soja e trigo, impulsiona fortemente o segmento devido ao seu baixo custo, excelente digestibilidade e perfil de sabor neutro. Conseqüentemente, a proteína de ervilha tem oportunidades para amplas aplicações na alimentação animal e deverá ser o tipo de proteína de crescimento mais rápido no segmento de alimentação animal, com um CAGR de 8,8% em volume durante o período de previsão.

- O segmento de cuidados pessoais e cosméticos é o que mais cresce, com um CAGR projetado de 7,12% em valor durante o período de previsão. As proteínas são usadas em uma variedade de produtos cosméticos, incluindo emulsões, géis, xampus, condicionadores e cremes. Proteínas como colágeno, elastina e queratina também estão ganhando popularidade devido à sua maior eficácia no fortalecimento natural da pele e da textura do cabelo. Empresas como Estee Lauder, Neu Cosmetics DMCC e Guerlain estão investindo cada vez mais em PD para desenvolver fontes alternativas de proteína mais eficazes e sustentáveis. Esse fator está impulsionando ainda mais o escopo e a aplicação de ingredientes em produtos de cuidados pessoais, o que pode auxiliar no crescimento do mercado no futuro.

| Animal | Por tipo de proteína | Caseína e Caseinatos |

| Colágeno | ||

| Proteína de Ovo | ||

| Gelatina | ||

| Proteína de Inseto | ||

| Proteína do leite | ||

| Proteína de soro | ||

| Outras proteínas animais | ||

| Microbiano | Por tipo de proteína | Proteína de Algas |

| Micoproteína | ||

| Plantar | Por tipo de proteína | Proteína de Cânhamo |

| Proteína de Ervilha | ||

| Proteína de Batata | ||

| Proteína de Arroz | ||

| Eu sou proteína | ||

| Proteína de Trigo | ||

| Outras proteínas vegetais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Irã |

| Arábia Saudita |

| Emirados Árabes Unidos |

| Resto do Médio Oriente |

| Fonte | Animal | Por tipo de proteína | Caseína e Caseinatos |

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Microbiano | Por tipo de proteína | Proteína de Algas | |

| Micoproteína | |||

| Plantar | Por tipo de proteína | Proteína de Cânhamo | |

| Proteína de Ervilha | |||

| Proteína de Batata | |||

| Proteína de Arroz | |||

| Eu sou proteína | |||

| Proteína de Trigo | |||

| Outras proteínas vegetais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Irã | ||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.