Tamanho e Participação do Mercado de Dispositivos Oftálmicos do México

Análise do Mercado de Dispositivos Oftálmicos do México pela Mordor Intelligence

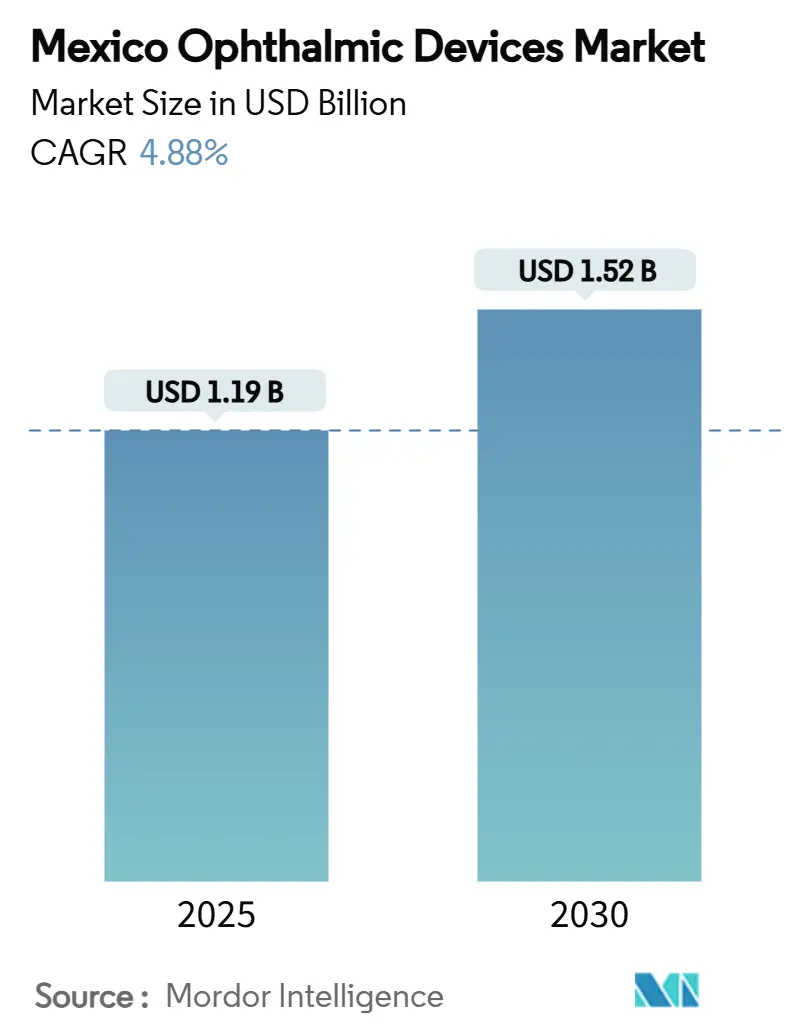

O tamanho do mercado de dispositivos oftálmicos do México está avaliado em USD 1,19 bilhão em 2025 e previsto para alcançar USD 1,52 bilhão até 2030, avançando a uma CAGR de 4,88% durante o período. A demanda aumenta à medida que o rastreamento nacional de diabetes descobre complicações que ameaçam a visão, enquanto novas fábricas de lentes encurtam os ciclos de importação para produtos básicos de visão. Erros refrativos permanecem generalizados, então redes de varejo expandem oficinas de ajuste rápido que entregam óculos com prescrição em horas. Módulos de inteligência artificial incorporados em plataformas de diagnóstico aumentam a velocidade e precisão de leitura, levando clínicas primárias a modernizar suítes de imagem. Clusters hospitalares urbanos ancoram vendas cirúrgicas de alta tecnologia, mas muitos distritos rurais ainda operam abaixo da capacidade devido à infraestrutura limitada e equipe clínica.

Principais Conclusões do Relatório

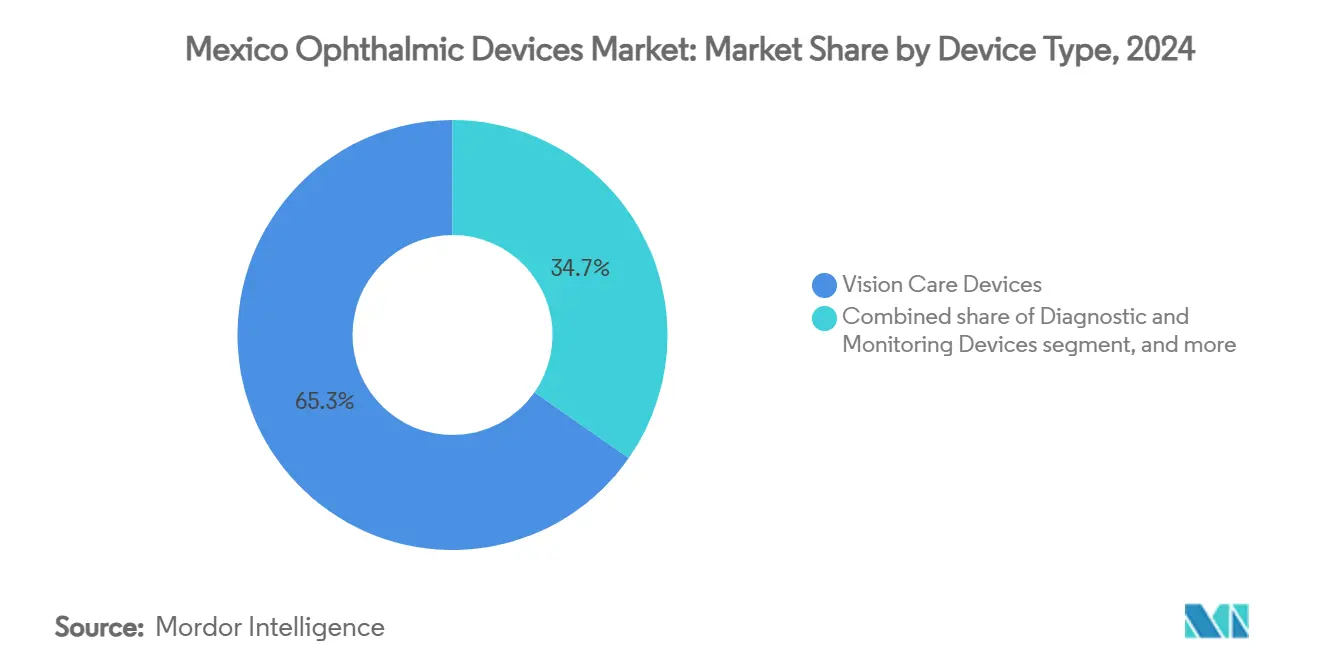

- Por tipo de dispositivo, cuidados visuais detiveram 65,2% da participação do mercado de dispositivos oftálmicos do México em 2024; dispositivos de diagnóstico e monitoramento são projetados para crescer a uma CAGR de 7,0% até 2030.

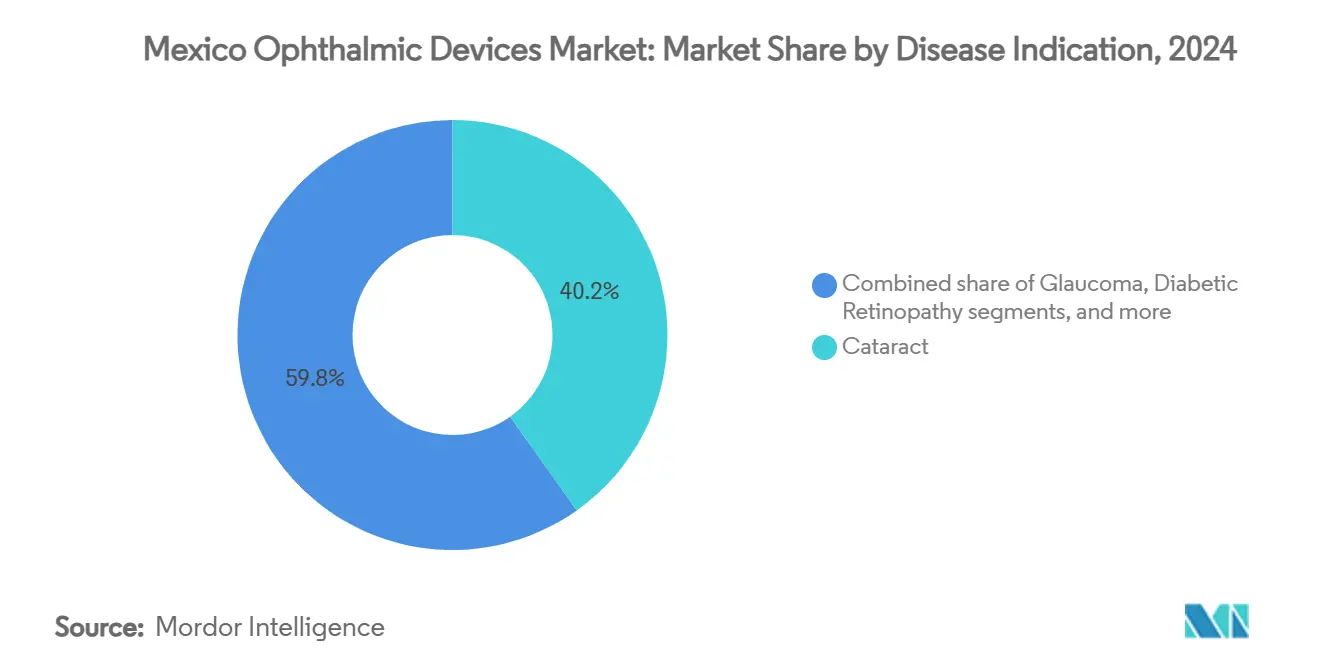

- Por indicação de doença, catarata representou 40,2% da participação do tamanho do mercado de dispositivos oftálmicos do México em 2024, enquanto a retinopatia diabética está definida para expandir a uma CAGR de 6,2% até 2030.

- Por usuário final, hospitais dominaram com 46,4% da receita em 2024, enquanto centros de cirurgia ambulatorial devem registrar uma CAGR de 6,0% entre 2025 e 2030.

Tendências e Insights do Mercado de Dispositivos Oftálmicos do México

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Prevalência crescente de retinopatia diabética e catarata relacionada à idade | +1.2% | Nacional | Longo prazo (≥ 4 anos) |

| Programa governamental "Salud Visual" impulsionando volumes cirúrgicos | +1.0% | Nacional | Médio prazo (2-4 anos) |

| Expansão de cadeias privadas de oftalmologia em centros urbanos | +0.8% | Cidade do México, Guadalajara, Monterrey | Médio prazo (2-4 anos) |

| Surto de miopia impulsionado por smartphones entre jovens mexicanos | +0.6% | Distritos escolares urbanos | Longo prazo (≥ 4 anos) |

| Adoção de lasers femtossegundo e SLT pós-aprovações COFEPRIS | +0.5% | Principais centros cirúrgicos | Curto prazo (≤ 2 anos) |

| Demanda de turismo médico por LIOs premium em estados fronteiriços | +0.4% | Baja California, Nuevo León | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Carga de Retinopatia Diabética

Um em cada três adultos mexicanos com diabetes tipo 2 mostra danos na retina que requerem tomografia de coerência óptica de rotina e fotografia de fundo[1]Silvia Silva-Tinoco, "Prevalence of Diabetic Retinopathy in Mexican Adults with Type 2 Diabetes," Investigación Clínica, investigacionclinica.org. A eficiência do rastreamento é alta, com um caso positivo detectado para cada três pacientes avaliados, uma proporção que justifica grandes pedidos de equipamentos para hospitais públicos.

Programas Federais "Salud Visual" e MAS-Bienestar

A plataforma nacional de saúde oferece cuidados oculares primários gratuitos, enquanto a iniciativa "Vive Saludable, Vive Feliz" rastreia 11 milhões de crianças em idade escolar para erros refrativos. Registros eletrônicos de saúde obrigatórios direcionam pacientes para centros credenciados, promovendo a aquisição de autorrefratores interoperáveis e kits de diagnóstico pediátrico.

Expansão de Cadeias Privadas de Oftalmologia de Alto Volume

salaUno e redes similares adotam linhas cirúrgicas padronizadas que encurtam os tempos de procedimento de catarata. Alto rendimento aumenta a demanda por máquinas de faco, microscópios e consumíveis descartáveis, embora o crescimento se concentre em centros urbanos onde as rendas disponíveis são maiores.

Surto de Miopia Relacionada a Smartphones entre Jovens

Longa exposição diária a telas correlaciona-se com crescimento axial mais rápido, empurrando famílias em direção a lentes especializadas que retardam a progressão. Autorrefratores portáteis acompanham equipes de extensão escolar, introduzindo crianças a testes de visão no local.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Reembolso limitado para LIOs premium e procedimentos refrativos | −0.7% | Nacional | Médio prazo (2-4 anos) |

| Escassez de cirurgiões oftálmicos treinados em regiões rurais | −0.5% | Estados do sul e centro | Longo prazo (≥ 4 anos) |

| Tarifas de importação e cronogramas de registro COFEPRIS demorados | −0.4% | Nacional | Curto prazo (≤ 2 anos) |

| Depreciação do peso infla custo de equipamentos importados | −0.3% | Nacional | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Reembolso Limitado para LIOs Premium

O seguro público exclui lentes multifocais e ajustáveis à luz, então os pacientes financiam as atualizações por conta própria. Uma intervenção padrão de catarata custa USD 1.045, o que é uma carga pesada para muitas famílias.

Escassez de Cirurgiões Oftálmicos Treinados

O México tem uma média de menos de 10 oftalmologistas por 100.000 habitantes, com a maioria praticando em grandes cidades[2]Serge Resnikoff, "Global Distribution of Ophthalmologists," World Health Organization, who.int. Hospitais rurais frequentemente operam equipamentos modernos abaixo da capacidade porque especialistas certificados não estão disponíveis todos os dias.

Análise de Segmento

Por Tipo de Dispositivo: Cuidados Visuais Mantêm Escala, Diagnósticos Ganham Velocidade

Cuidados visuais geraram 65,2% da receita total em 2024, uma vez que fábricas domésticas fornecem óculos e lentes de contato de baixo custo. O complexo de USD 172 milhões da EssilorLuxottica em Tijuana fabrica 10 milhões de pares anualmente, posicionando a fábrica como um centro de exportação regional Essilorluxottica.com. O tamanho do mercado de dispositivos oftálmicos do México para cuidados visuais é projetado em USD 0,99 bilhão até 2030 junto com um ciclo de substituição estável.

Dispositivos de diagnóstico e monitoramento registram a trajetória mais rápida com uma CAGR de 7,0% até 2030. Módulos de inteligência artificial dentro de scanners OCT aumentam a precisão de leitura para 88,6%, superando clínicos no início da carreira[3]Guillermo Camacho-García-Formentí, "AI Performance in Ophthalmic Diagnosis," unam.mx. Iniciativas governamentais de diabetes adicionam clínicas comunitárias à lista de modernização, empurrando o mercado de dispositivos oftálmicos do México a instalar câmeras de fundo compactas que fazem upload de imagens para repositórios em nuvem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indicação de Doença: Catarata Comanda Volume, Retinopatia Diabética Acelera

Intervenções de catarata capturaram 40,2% das vendas de 2024, apoiadas por caravanas sem fins lucrativos que rendem 12 pesos em valor social para cada peso investido. Kits consumíveis adaptados para teatros móveis garantem que as cirurgias prossigam apesar do fornecimento de energia instável.

A retinopatia diabética é o segmento de crescimento mais rápido com uma CAGR de 6,2%, refletindo a prevalência de 33,6% entre adultos com diabetes tipo 2. A terapia intravítrea anti-VEGF alcança ganhos visuais marcados, então a demanda aumenta por injetores e módulos de angiografia de alta definição.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Hospitais Dominam, CSAs Escalam Rapidamente

Hospitais entregaram 46,4% da receita de 2024 porque ambientes multidisciplinares abrigam suítes vitreorretinianas complexas. A cobertura MAS-Bienestar eleva o fluxo de pacientes, impulsionando compras de lâmpadas de fenda interoperáveis e biômetros de ultrassom.

Centros de cirurgia ambulatorial crescem a uma CAGR de 6,0% oferecendo preços em pacote e listas de espera curtas. Consoles de faco compactos com tela sensível ao toque cabem em teatros menores, permitindo rotatividade rápida. Clínicas especializadas privadas usam preços de subsídio cruzado para manter as taxas básicas de catarata baixas enquanto financiam atualizações premium.

Cenário Competitivo

O mercado de dispositivos oftálmicos do México apresenta concentração moderada; os cinco maiores fornecedores detêm cerca de 55% da receita. A EssilorLuxottica desfruta de integração vertical através de blanks de lentes, revestimentos e distribuição no varejo, garantindo margens estáveis mesmo em níveis sensíveis ao preço. A Alcon registra crescimento de 12% em cuidados visuais e 5% cirúrgico para 2024, sustentado pelo sistema de faco CENTURION e lentes de contato DAILIES. A Johnson & Johnson Vision se diferencia através do iDesign Refractive Studio, que funde topografia e análise de frente de onda para melhorar a precisão do LASIK.

Cadeias especializadas como salaUno replicam linhas cirúrgicas enxutas inspiradas no modelo Aravind da Índia, alcançando alto rendimento de catarata enquanto mantêm estruturas de taxas acessíveis. Montadores domésticos fornecem lâmpadas de fenda e autorrefratores com preços acessíveis para optometristas independentes, remarcando hardware OEM chinês sob marcas locais. A atividade de capital de risco sinaliza futura consolidação, com contratos empresariais provavelmente mudando a aquisição para centros de estoque conectados à nuvem.

Parcerias tecnológicas importam mais a cada ano. Desenvolvedores de IA se alinham com empresas de imagem para integrar análises no dispositivo que sinalizam patologia em tempo real, encurtando ciclos de leitura em clínicas movimentadas. Alianças de treinamento entre fabricantes de equipamentos e hospitais de ensino fornecem bolsas de estudo e laboratórios de simulação que familiarizam residentes com plataformas proprietárias no início de suas carreiras.

Líderes da Indústria de Dispositivos Oftálmicos do México

-

Alcon Inc

-

Nidek Co. Ltd

-

Johnson & Johnson

-

Essilor International SA

-

Carl Zeiss Meditec AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A Alcon lançou seu Relatório de Sustentabilidade e Impacto Social de 2024 destacando vendas líquidas de USD 9,8 bilhões e sete próximas inovações de dispositivos.

- Março de 2025: O IMSS lançou "Vive Saludable, Vive Feliz", rastreando 11 milhões de crianças em idade escolar e licitando rastreadores de visão portáteis.

- Outubro de 2024: A Academia Americana de Oftalmologia apresentou resultados de estudo mostrando óculos ajustáveis impressos em 3D de custo de USD 1 melhoraram a visão para crianças em Ensenada.

- Janeiro de 2024: A EssilorLuxottica inaugurou instalações de lentes de USD 172 milhões em Tijuana, adicionando 2.000 empregos e 10 milhões de pares extras de capacidade anual.

Escopo do Relatório do Mercado de Dispositivos Oftálmicos do México

O termo 'dispositivos oftálmicos' refere-se a dispositivos usados em diagnóstico oftálmico, monitoramento e cirurgias oftálmicas, junto com dispositivos usados para correção visual, como lentes de contato. O Mercado de Dispositivos Oftálmicos do México é segmentado por Dispositivos (Dispositivos Cirúrgicos (Dispositivos de Drenagem de Glaucoma, Stents e Implantes de Glaucoma, Lentes Intraoculares, Lasers e Outros Dispositivos Cirúrgicos), Dispositivos de Diagnóstico e Monitoramento (Autorrefratores e Ceratômetros, Sistemas de Topografia Corneana, Sistemas de Imagem Ultrassônica Oftálmica, Oftalmoscópios, Scanners de Tomografia de Coerência Óptica e Outros Dispositivos de Diagnóstico e Monitoramento), Dispositivos de Correção Visual (Óculos e Lentes de Contato). O relatório oferece o valor (Em USD Milhões) para os segmentos acima.

| Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | |

| Autorrefratores e Ceratômetros | |

| Sistemas de Topografia Corneana | |

| Sistemas de Imagem Ultrassônica | |

| Perímetros e Tonômetros | |

| Outros Dispositivos de Diagnóstico e Monitoramento | |

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata |

| Dispositivos Cirúrgicos Vitreorretinianos | |

| Dispositivos Cirúrgicos Refrativos | |

| Dispositivos Cirúrgicos de Glaucoma | |

| Outros Dispositivos Cirúrgicos | |

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos |

| Lentes de Contato |

| Catarata |

| Glaucoma |

| Retinopatia Diabética |

| Outras Indicações de Doença |

| Hospitais |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirurgia Ambulatorial (CSAs) |

| Outros Usuários Finais |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Scanners OCT |

| Câmeras de Fundo e Retina | ||

| Autorrefratores e Ceratômetros | ||

| Sistemas de Topografia Corneana | ||

| Sistemas de Imagem Ultrassônica | ||

| Perímetros e Tonômetros | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | ||

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | |

| Dispositivos Cirúrgicos Vitreorretinianos | ||

| Dispositivos Cirúrgicos Refrativos | ||

| Dispositivos Cirúrgicos de Glaucoma | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos | |

| Lentes de Contato | ||

| Por Indicação de Doença | Catarata | |

| Glaucoma | ||

| Retinopatia Diabética | ||

| Outras Indicações de Doença | ||

| Por Usuário Final | Hospitais | |

| Clínicas Oftálmicas Especializadas | ||

| Centros de Cirurgia Ambulatorial (CSAs) | ||

| Outros Usuários Finais | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos oftálmicos do México?

O mercado está em USD 1,19 bilhão em 2025 e previsto para alcançar USD 1,52 bilhão até 2030 a uma CAGR de 4,88%.

Qual categoria de dispositivo lidera a receita?

Dispositivos de cuidados visuais contribuem com 65,2% da receita de 2024, impulsionados pela alta demanda por óculos e lentes de contato econômicos.

Por que a retinopatia diabética é uma área importante de crescimento?

Uma prevalência de 33,6% entre adultos com diabetes tipo 2 impulsiona a demanda sustentada por scanners OCT, câmeras de fundo e sistemas de terapia intravítrea.

Como os programas governamentais estão influenciando a demanda?

MAS-Bienestar e rastreamentos escolares do IMSS ampliam pipelines de pacientes, empurrando hospitais e clínicas a adquirir dispositivos de diagnóstico e pediátricos.

O que limita a adoção de lentes intraoculares premium?

O seguro público exclui lentes multifocais e ajustáveis à luz, então altos custos diretos confinam a adoção a pacientes urbanos afluentes.

Onde estão as oportunidades de investimento mais fortes?

Dispositivos de diagnóstico com suporte de IA, centros de cirurgia ambulatorial e plataformas de extensão rural oferecem o potencial de crescimento mais rápido até 2030.

Página atualizada pela última vez em: