Tamanho e Participação do Mercado de Hidróxido de Lítio

Análise do Mercado de Hidróxido de Lítio pela Mordor Intelligence

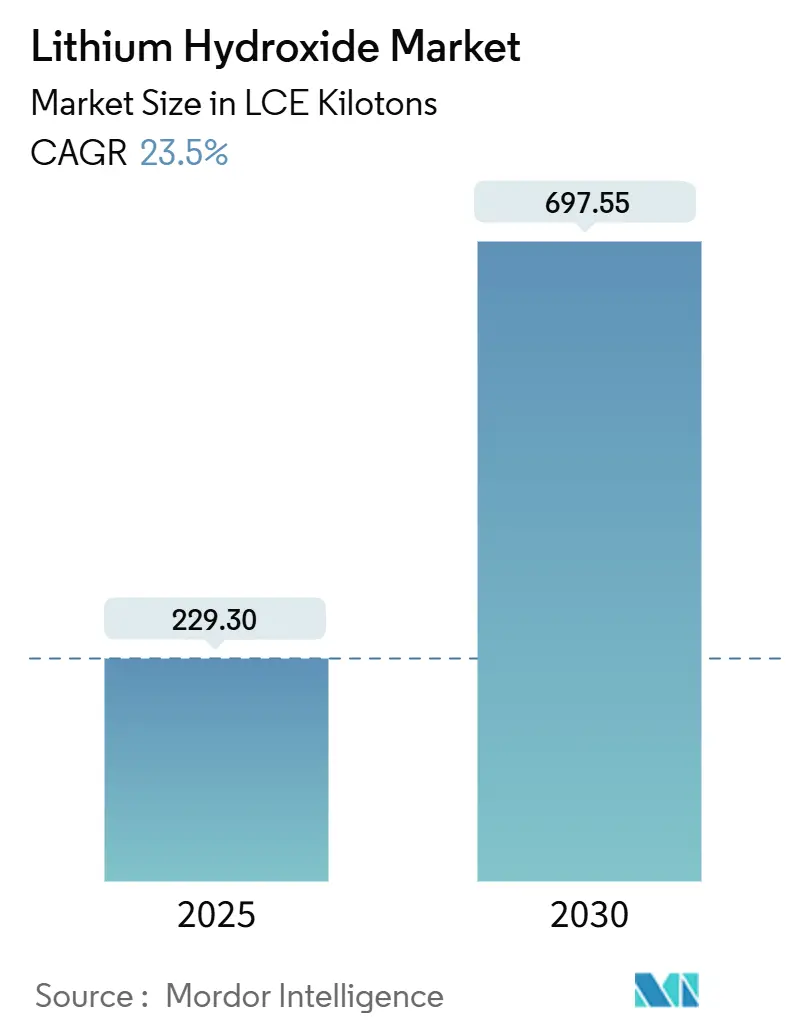

O tamanho do Mercado de Hidróxido de Lítio está estimado em 229,30 quilotoneladas LCE em 2025, e espera-se que atinja 697,55 quilotoneladas LCE até 2030, com uma CAGR de 23,5% durante o período de previsão (2025-2030). A intensificação da competição por químicos de grau para bateria, o rápido crescimento das vendas de veículos elétricos (VE) e o aumento da escala das tecnologias de extração direta de lítio (DLE) estão remodelando as redes de fornecimento mundialmente. A Ásia-Pacífico comanda a maior posição regional com 40% do consumo global, apresentando a taxa de crescimento mais rápida de 27,66% até 2030. As montadoras fecharam contratos de aquisição de longo prazo em 2024 para garantir matéria-prima de alta pureza, e vários fabricantes de baterias aceleraram estratégias de integração vertical para se proteger contra oscilações de preços. Ao mesmo tempo, a volatilidade acentuada dos preços da matéria-prima-de USD 81.500/t para USD 22.500/t durante 2023-continua desafiando modelos de financiamento de projetos.

Principais Destaques do Relatório

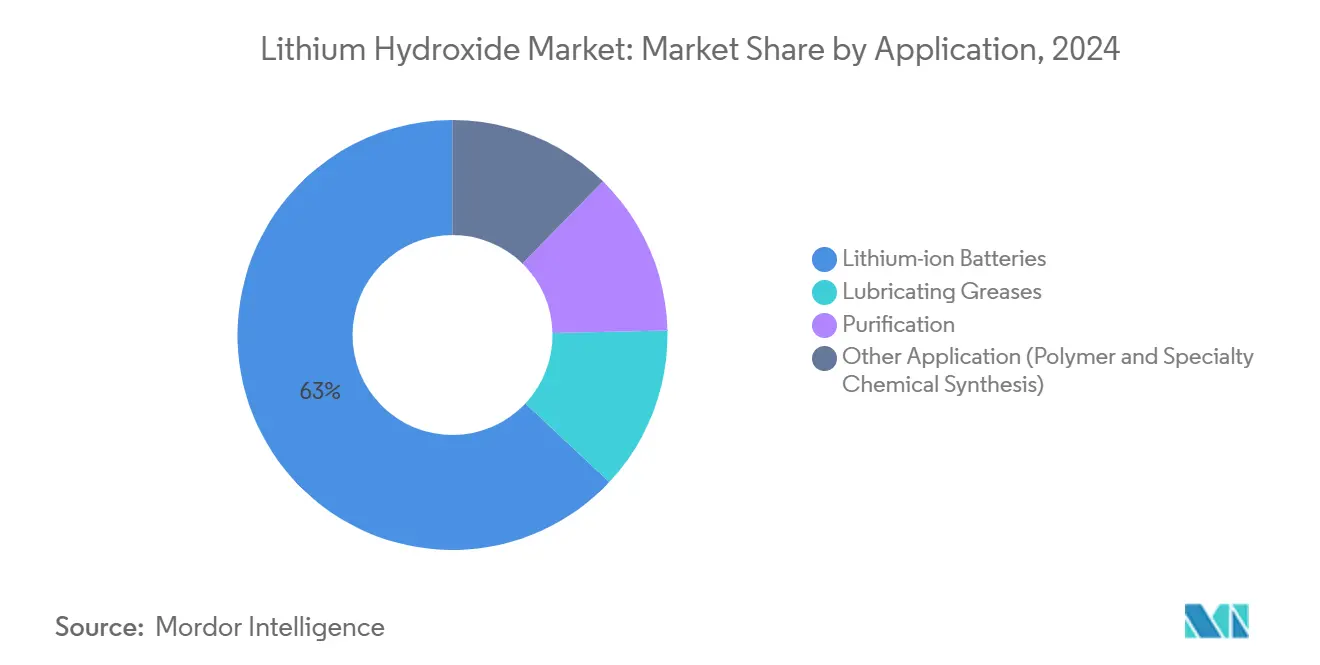

- Por aplicação, as baterias de íons de lítio detiveram 63% da receita de 2024 e estão projetadas para expandir a uma CAGR de 26,77% até 2030.

- Por grau, o material de grau para bateria capturou 70% da participação em 2024; o mesmo segmento avança a uma CAGR de 25,55% até 2030.

- Por forma, o monohidratado liderou com 65% da produção de 2024; o anidro registra a CAGR mais rápida de 25,77% durante 2025-2030.

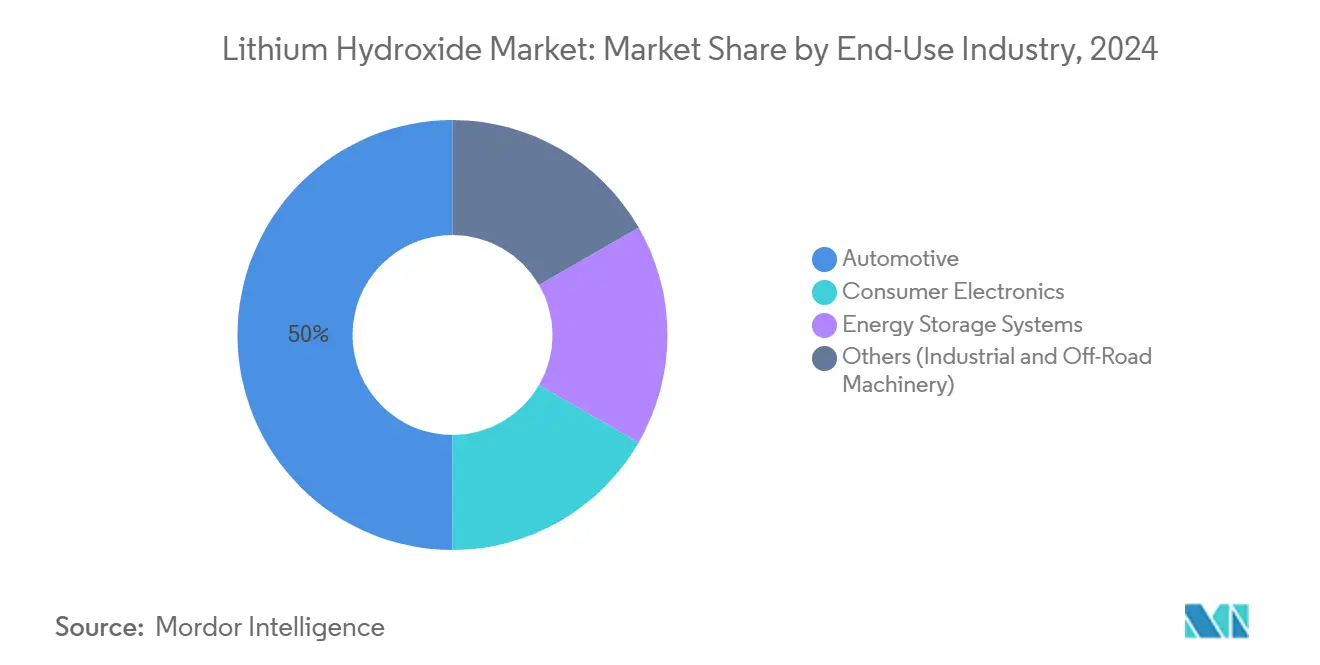

- Por setor de uso final, o automotivo respondeu por 50% do total de 2024; os sistemas de armazenamento de energia crescem mais rapidamente a uma CAGR de 25%.

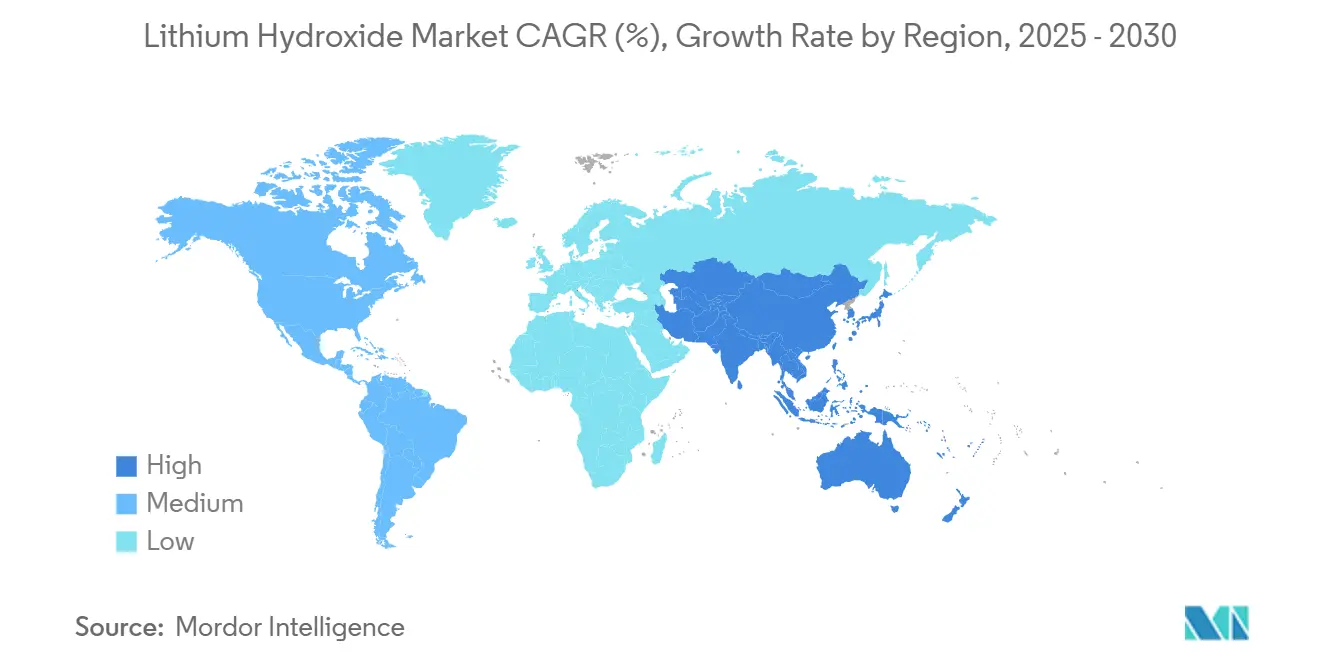

- Por geografia, a Ásia-Pacífico comandou 40% da participação em 2024 e também registra a maior CAGR de 27,66% até 2030.

Tendências e Insights do Mercado Global de Hidróxido de Lítio

Análise de Impacto dos Drivers

| Driver | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Demanda por Veículos Elétricos | +8.50% | China, Europa, América do Norte | Médio prazo (2-4 anos) |

| Crescente Demanda por Ferramentas Elétricas | +2.30% | América do Norte, Europa, Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Comercialização da Extração Direta de Lítio (DLE) Desbloqueando Matéria-Prima de Hidróxido de Baixo Custo | +6.80% | América Latina, América do Norte | Médio prazo (2-4 anos) |

| Contratos de Longo Prazo Apoiados por OEMs Reduzindo Riscos de Nova Capacidade de Hidróxido na América Latina | +3.20% | América Latina (efeito na cadeia de suprimentos global) | Médio prazo (2-4 anos) |

| Políticas Governamentais de Apoio às Cadeias de Suprimentos de Baterias | +5.70% | América do Norte, Europa, Índia, China | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Ferramentas Elétricas

As ferramentas elétricas sem fio estão substituindo as alternativas com fio na construção e manutenção industrial porque os packs de íons de lítio oferecem maior tempo de funcionamento e uma relação potência-peso superior. Os fabricantes lançaram formatos de células otimizados para ciclos de alta descarga, um perfil que favorece os cátodos de níquel-cobalto-manganês ricos em hidróxido de lítio. A adoção é mais forte entre empreiteiros profissionais na América do Norte e Europa, onde mercados de trabalho apertados valorizam ganhos de produtividade. A adoção contínua de fluxos de trabalho de modelagem de informações de construção acelera ainda mais a penetração de ferramentas sem fio porque as equipes requerem mobilidade sem amarras no local. Embora menor que a demanda por VE, este nicho produz realização de preços acima da média para produtores de hidróxido que fornecem misturas de cátodos especializadas.

Comercialização da Extração Direta de Lítio (DLE) Desbloqueando Matéria-Prima de Baixo Custo

O sucesso em escala industrial na planta da IBAT em Utah, utilizando colunas modulares de adsorção, demonstrou 80-90% de recuperação de lítio em horas versus os meses necessários para evaporação convencional em lagoas. O Projeto ATLiS na Califórnia garantiu uma garantia de empréstimo condicional de USD 1,36 bilhão para entregar 20.000 t/ano de hidróxido de lítio de salmoura geotermal, confirmando a confiança dos credores na escalabilidade da DLE[1]U.S. Department of Energy, "Conditional Commitment for Project ATLiS," energy.gov . Maiores rendimentos reduzem a intensidade de capital por tonelada e permitem operações em regiões com escassez de água porque muitas variantes de troca iônica e membrana consomem menos água de reposição que sistemas de lagoas. Essas condições econômicas fortalecem a perspectiva de fornecimento de longo prazo para o mercado de hidróxido de lítio enquanto reduzem as pegadas ambientais.

Contratos de Longo Prazo Apoiados por OEMs Reduzindo Riscos de Nova Capacidade na América Latina

As montadoras expandiram a participação direta em negócios upstream durante 2024 para garantir volumes e visibilidade de custos. O acordo plurianual da Hyundai com a Ganfeng, a aquisição de USD 6,7 bilhões da Arcadium Lithium pela Rio Tinto e seu subsequente investimento de USD 2,5 bilhões em uma mina argentina ilustram a mudança estratégica. Compromissos vinculativos melhoram a bancabilidade do financiamento de projetos, encurtam períodos de payback e sustentam trens maiores capazes de alcançar economias de escala-fatores que coletivamente expandem o mercado de hidróxido de lítio.

Políticas Governamentais de Apoio às Cadeias de Suprimentos de Baterias

O financiamento do setor público mudou decisivamente em direção a ecossistemas localizados de baterias. O Departamento de Energia dos EUA destinou USD 725 milhões para subsídios de processamento de materiais para baterias e separados USD 88 milhões para pesquisa de veículos avançados em 2025. O Esquema da Índia para Fabricação de Carros Elétricos concede taxas de importação concessional para montadoras que investem USD 500 milhões em novas plantas de VE na condição de 50% de adição de valor doméstico[2]Investment Policy Monitor, "Incentives for EV Infrastructure," investmentpolicy.unctad.org . Por outro lado, as restrições de exportação propostas pela China sobre tecnologias de processamento de baterias e lítio destacam sensibilidades geopolíticas e podem reforçar a diversificação regional de fornecimento. No geral, esses movimentos políticos incentivam investimentos upstream e aceleram a curva de capacidade instalada do mercado de hidróxido de lítio.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Altos Custos de Produção | -4.20% | Global | Médio prazo (2-4 anos) |

| Volatilidade de Preços da Matéria-Prima Prejudicando o Financiamento de Projetos | -3.80% | Global (maior em mercados emergentes) | Curto prazo (≤ 2 anos) |

| Preocupação Crescente Sobre a Toxicidade | -2.10% | Europa, América do Norte, mercados desenvolvidos da APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Altos Custos de Produção

As plantas de hidróxido de lítio de grau para bateria exigem controle sofisticado de impurezas e circuitos de cristalização caros. A Albemarle interrompeu a expansão de sua instalação Kemerton na Austrália, cortando a capacidade nominal planejada pela metade e reduzindo a força de trabalho no local em 40%. Períodos de payback plurianuais, licenciamento ambiental rigoroso e um pool limitado de talentos hidro-metalúrgicos mantêm altas barreiras de entrada e desaceleram o momentum de novas construções, especialmente em regiões com tarifas de energia elevadas.

Volatilidade de Preços da Matéria-Prima Prejudicando o Financiamento de Projetos

Os preços do hidróxido de lítio caíram 72% durante 2023. A orientação de capex da Albemarle caiu de USD 2,1 bilhões em 2023 para USD 1,6-1,8 bilhões para 2024, e a empresa reportou uma perda líquida de USD 188 milhões no Q2 2024 versus um lucro de USD 650 milhões um ano antes. Tais oscilações se traduzem em taxas de desconto mais amplas usadas pelos credores e forçam desenvolvedores a atrasar decisões finais de investimento. Se a lacuna de investimento persistir, o mercado de hidróxido de lítio pode enfrentar déficits de fornecimento no meio da década quando a penetração de VE acelerar novamente, criando outro ciclo de feedback de picos de preços e corridas de projetos.

Análise de Segmentação

Por Aplicação: Segmento de baterias consolida dominância

As baterias de íons de lítio geraram 63% da demanda de 2024 e estão previstas para expandir a uma CAGR de 26,77% até 2030. Este segmento sozinho representa a maior fatia do tamanho do mercado de hidróxido de lítio e entrega a maior tonelagem incremental. Químicas orientadas para alcance como níquel-cobalto-manganês (NCM) e níquel-cobalto-alumínio (NCA) requerem hidróxido de lítio para síntese em vez de carbonato, ancorando demanda estrutural. Em contraste, graxas lubrificantes, sistemas de ar purificado e síntese especializada permanecem contribuintes constantes mas modestos. Mandatos crescentes de reciclagem na União Europeia devem gerar um canal de fornecimento secundário mais tarde no período de previsão, moderando mas não deslocando a demanda primária.

Implementações de armazenamento de energia formam a sub-aplicação de crescimento mais rápido. Fazendas de baterias de larga escala ligadas a ativos renováveis precisam de químicas de longa vida útil de ciclo. Projetos como as instalações multi-gigawatt-hora da Califórnia especificam cada vez mais cátodos ricos em níquel, reforçando o consumo de hidróxido. À medida que os custos declinam, sistemas comerciais e industriais menores behind-the-meter se juntam ao conjunto de oportunidades, garantindo que o mercado de hidróxido de lítio mantenha um motor de crescimento diversificado através de domínios estacionários e móveis.

Nota: Participações de todos os segmentos individuais disponíveis na compra do relatório

Por Grau: Prêmios de pureza de grau para bateria se ampliam

O material de grau para bateria manteve uma participação dominante de 70% em 2024 e registra uma CAGR prevista de 25,55%, a mais alta dentro desta segmentação. Controles rigorosos de impureza sobre sódio, cálcio e metais pesados sustentam diferenciais de preço sobre o grau técnico. Fabricantes como a Livent investiram em módulos adicionais de recristalização e troca iônica para alcançar limites de impureza agregada inferiores a 100 ppm. Esse investimento eleva a intensidade de capital mas também aprofunda fossos competitivos. O grau técnico atende mercados de graxa e cerâmica onde limiares de tolerância são mais flexíveis, enquanto o grau industrial atende tratamento de água e rotas de síntese selecionadas.

A participação do mercado de hidróxido de lítio para grau de bateria continuará crescendo à medida que as folhas de especificação dos OEMs se alargam. Projetos de próxima geração de estado sólido e ânodos de alto silício dependem de estequiometria precisa e conteúdo de umidade ultra-baixo, fatores que amplificam prêmios de qualidade. Produtores com matéria-prima de salmoura ou rocha dura verticalmente integrada mais purificação interna estão melhor posicionados para capturar este pool de margem.

Por Forma: Monohidratado mantém liderança; anidro acelera

O monohidratado (LiOH·H₂O) controlou 65% da produção em 2024 devido à sua estabilidade relativa e natureza não deliquescente durante o transporte[3]ScienceDirect, "Lithium Hydroxide - an overview," sciencedirect.com . A produção tipicamente envolve reagir carbonato de lítio com hidróxido de cálcio, produzindo cristais com cerca de 57% de conteúdo de LiOH ativo. Material anidro, livre de água estrutural, contém maior LiOH por unidade de peso e é preferido para receitas de cátodo ou eletrólito sensíveis à umidade. Embora mais desafiador de produzir, cresce a uma CAGR de 25,77% até 2030, superando o monohidratado conforme a demanda por químicas de células avançadas aumenta.

Inovações de processo facilitam conversão flexível entre formas, permitindo que plantas pivô a mistura de produção alinhada com carteiras de pedidos. Durante 2025-2027, várias refinarias chinesas e sul-coreanas planejam projetos de debottlenecking visando maiores rendimentos anidros, ampliando opções de fornecimento para o mercado de hidróxido de lítio.

Por Setor de Uso Final: Automotivo lidera, armazenamento de energia dispara à frente

As montadoras automotivas consumiram 50% da tonelagem de 2024, refletindo vendas crescentes de VE e capacidades médias crescentes de baterias. Fabricantes de veículos estão incorporando fornecimento de lítio em estratégias globais de eletrificação, com Albemarle, SQM e Ganfeng todas firmando acordos de fornecimento plurianuais com marcas globais. Eletrônicos de consumo, abrangendo smartphones, laptops e wearables, permanece o próximo maior usuário final mas registra crescimento mais lento conforme a densidade de energia dos packs de baterias aumenta mais rapidamente que volumes de vendas de dispositivos.

Sistemas de armazenamento de energia de nível de rede registram a CAGR mais forte de 25% até 2030, apoiados por pipelines de licitação governamental e metas de integração renovável. Fabricantes de equipamentos off-highway estão começando a eletrificar caminhões de mineração e maquinário agrícola, uma tendência que adicionará outra perna de demanda na metade final da década. Juntas, essas mudanças mantêm fundamentos multi-segmento fortes para o mercado de hidróxido de lítio.

Nota: Participações de todos os segmentos individuais disponíveis na compra do relatório

Análise Geográfica

A Ásia-Pacífico, com uma participação de mercado de hidróxido de lítio de 40% em 2024, beneficia-se de capacidade de fabricação de células incomparável e um cluster denso de montadores downstream de cátodo, ânodo e packs. Diretrizes políticas chinesas agora favorecem fornecimento doméstico, motivando desenvolvimento ativo de salmoura de lagos salinos do interior bem como participações acionárias no exterior, enquanto Japão e Coreia do Sul alavancam expertise de longa data em ciência de materiais para permanecer competitivos. A Índia entrou na disputa com uma Missão Nacional de Manufatura e isenções de tarifas para minerais críticos sob o Orçamento da União 2025-26, estimulando propostas de conversão de hidróxido locais.

A expansão da América do Norte repousa em pacotes de financiamento de larga escala. O subsídio de USD 150 milhões do DOE para a Albemarle apoia um concentrador de espodumênio em Kings Mountain capaz de alimentar 1,6 milhão de VEs anualmente. O Hyundai Motor Group e SK On aprovaram uma planta de células de bateria de USD 5 bilhões na Geórgia, ancorando demanda regional de cátodo para hidróxido produzido localmente. Essas iniciativas visam reduzir dependência de cadeias de fornecimento asiáticas e atender limiares de fornecimento do Ato de Redução da Inflação dos EUA.

A América do Sul permanece o hub primário de matéria-prima. A Estratégia Nacional de Lítio do Chile convida participação privada enquanto salvaguarda supervisão estatal, e novas pesquisas geológicas elevaram reservas estimadas em 28%. A Argentina atraiu o investimento de USD 2,5 bilhões em mina da Rio Tinto e múltiplos offtakes de OEMs. O Brasil viu vendas de VE saltarem 85% em 2024, lideradas pela BYD com 70% de participação, sugerindo futuros requisitos de conversão de hidróxido doméstico.

A Europa acelera capacidade com regulamentações rigorosas de CO₂ e mandatos abrangentes de reciclagem. A Alemanha lidera P&D sobre cátodos de próxima geração, enquanto a Regulamentação de Baterias da UE estabelece cotas mínimas de recuperação de lítio a partir de 2025. Várias plantas de conversão greenfield na Finlândia, França e Portugal estão programadas para comissionamento até 2027, adicionando diversidade à base de fornecimento do mercado de hidróxido de lítio. O impulso do bloco por autonomia estratégica pode remodelar fluxos comerciais, especialmente se a China promulgar restrições propostas de exportação de tecnologia.

Cenário Competitivo

O mercado de hidróxido de lítio exibe concentração altamente consolidada, com os cinco principais produtores controlando mais da metade da capacidade global de conversão. A Albemarle implementou uma estrutura funcional integrada no final de 2024 e reprorizou capex para ativos com curvas de custo fortes, particularmente nos EUA e Chile.

O momentum de consolidação se intensificou quando a Rio Tinto ofereceu USD 6,7 bilhões pela Arcadium Lithium, combinando ativos de rocha dura e salmoura e projetando um aumento de capacidade de 130% até 2028. Integração vertical é outro tema definidor: vários fabricantes de cátodos agora co-investem em linhas de hidróxido upstream para garantir qualidade e volumes. Empresas chinesas de médio porte como Yahua Industrial e Chengxin Lithium assinaram contratos plurianuais com montadores de baterias coreanos, refletindo um pivô em direção a relacionamentos de fornecimento regionalizados.

A inovação permanece um diferenciador chave. Produtores estão pilotando calor de processo de baixo carbono usando energia renovável e explorando valorização de subprodutos de sulfato de sódio. Jogadores selecionados estão testando fluxos híbridos de DLE-conversão misturando extração de salmoura e refino convencional para cortar intensidade de energia, sinalizando que liderança tecnológica moldará margens de longo prazo através do mercado de hidróxido de lítio.

Líderes da Indústria de Hidróxido de Lítio

-

Albemarle Corporation

-

SQM S.A.

-

Ganfeng Lithium Group Co. Ltd.

-

Tianqi Lithium Corporation

-

Arcadium Lithium

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: A Vulcan Energy produziu hidróxido de lítio monohidratado (LHM) de grau para bateria pela primeira vez em sua Planta Central de Otimização de Eletrólise de Lítio (CLEOP) em Frankfurt-Höchst, Alemanha, usando um processo livre de combustíveis fósseis.

- Janeiro de 2024: O Hyundai Motor Group assinou um acordo de quatro anos com o Ganfeng Lithium Group para fornecer hidróxido de lítio de grau para bateria de suas operações na Argentina para produção de veículos elétricos. Esta parceria deve fortalecer o mercado de hidróxido de lítio ao impulsionar a demanda e fomentar estabilidade na cadeia de suprimentos.

- Janeiro de 2024: Livent e Allkem se fundiram para formar a Arcadium Lithium, estabelecendo um produtor global líder de químicos de lítio com capacidades expandidas de produção de hidróxido de lítio através de múltiplas regiões. Este desenvolvimento deve fortalecer a cadeia de suprimentos e impulsionar o crescimento no mercado de hidróxido de lítio.

Escopo do Relatório Global do Mercado de Hidróxido de Lítio

O Hidróxido de Lítio é um composto químico inorgânico que consiste em lítio, hidrogênio e oxigênio. O hidróxido de lítio é um sólido cristalino branco com alta solubilidade em água. O hidróxido de lítio é usado principalmente na produção de baterias de íons de lítio, que são baterias recarregáveis comumente encontradas em veículos elétricos (VEs), dispositivos eletrônicos portáteis (como smartphones, laptops e tablets) e sistemas de armazenamento de energia. Serve como um componente chave no material do cátodo das baterias de íons de lítio, permitindo o armazenamento e liberação de energia elétrica.

O Mercado de Hidróxido de Lítio é segmentado por aplicações e geografia. Com base na aplicação, o mercado é segmentado em baterias, graxa lubrificante, purificação e outras aplicações (produção de polímeros). O relatório também cobre o tamanho do mercado e previsões para o Mercado de Hidróxido de Lítio em 27 países através das principais regiões.

Para cada segmento, o dimensionamento e previsões do mercado foram feitos com base no volume (toneladas LCE).

| Baterias de Íons de Lítio |

| Graxas Lubrificantes |

| Purificação |

| Outras Aplicações (Síntese de Polímeros e Químicos Especializados) |

| Automotivo |

| Eletrônicos de Consumo |

| Sistemas de Armazenamento de Energia |

| Outros (Maquinário Industrial e Off-Road) |

| Grau para Bateria (Maior ou igual a 56,5% LiOH·H₂O) |

| Grau Técnico |

| Grau Industrial |

| Monohidratado |

| Anidro |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Países Nórdicos | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Chile | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Aplicação | Baterias de Íons de Lítio | |

| Graxas Lubrificantes | ||

| Purificação | ||

| Outras Aplicações (Síntese de Polímeros e Químicos Especializados) | ||

| Por Setor de Uso Final | Automotivo | |

| Eletrônicos de Consumo | ||

| Sistemas de Armazenamento de Energia | ||

| Outros (Maquinário Industrial e Off-Road) | ||

| Por Grau | Grau para Bateria (Maior ou igual a 56,5% LiOH·H₂O) | |

| Grau Técnico | ||

| Grau Industrial | ||

| Por Forma | Monohidratado | |

| Anidro | ||

| Por Geografia | Ásia-Pacífico | China |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Países Nórdicos | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Chile | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de hidróxido de lítio?

O mercado está avaliado em 229,30 quilotoneladas LCE em 2025 e está projetado para subir para 697,55 quilotoneladas LCE até 2030, refletindo uma CAGR de 23,50%.

Por que o hidróxido de lítio é preferido sobre o carbonato de lítio em baterias?

Cátodos de alto níquel como NCM e NCA requerem hidróxido de lítio para alcançar maior densidade de energia e carregamento mais rápido, razão pela qual as montadoras o favorecem cada vez mais.

Como a extração direta de lítio afetará o fornecimento?

Plantas comerciais de DLE alcançam até 90% de recuperação e tempos de processamento mais curtos, reduzindo custos e desbloqueando recursos anteriormente considerados antieconômicos, expandindo assim o fornecimento global.

Qual região lidera o crescimento da demanda de hidróxido de lítio?

A Ásia-Pacífico lidera tanto na participação de consumo de 2024 (40%) quanto na taxa de crescimento (CAGR de 27,66% até 2030) devido à sua extensa base de fabricação de baterias.

Quais são os principais desafios enfrentados pelos produtores de hidróxido de lítio?

Altos custos de capital para pureza de grau para bateria e extrema volatilidade de preços complicam o financiamento de projetos e podem atrasar expansões de capacidade.

Como os governos estão apoiando a produção doméstica de hidróxido de lítio?

As medidas incluem subsídios multi-centenas de milhões de dólares do DOE dos EUA para plantas de processamento e incentivos tarifários da Índia para fabricantes de VE, enquanto alguns países, notavelmente a China, contemplam restrições de exportação de tecnologia.

Página atualizada pela última vez em: