Análise do mercado de aditivos alimentares na Índia

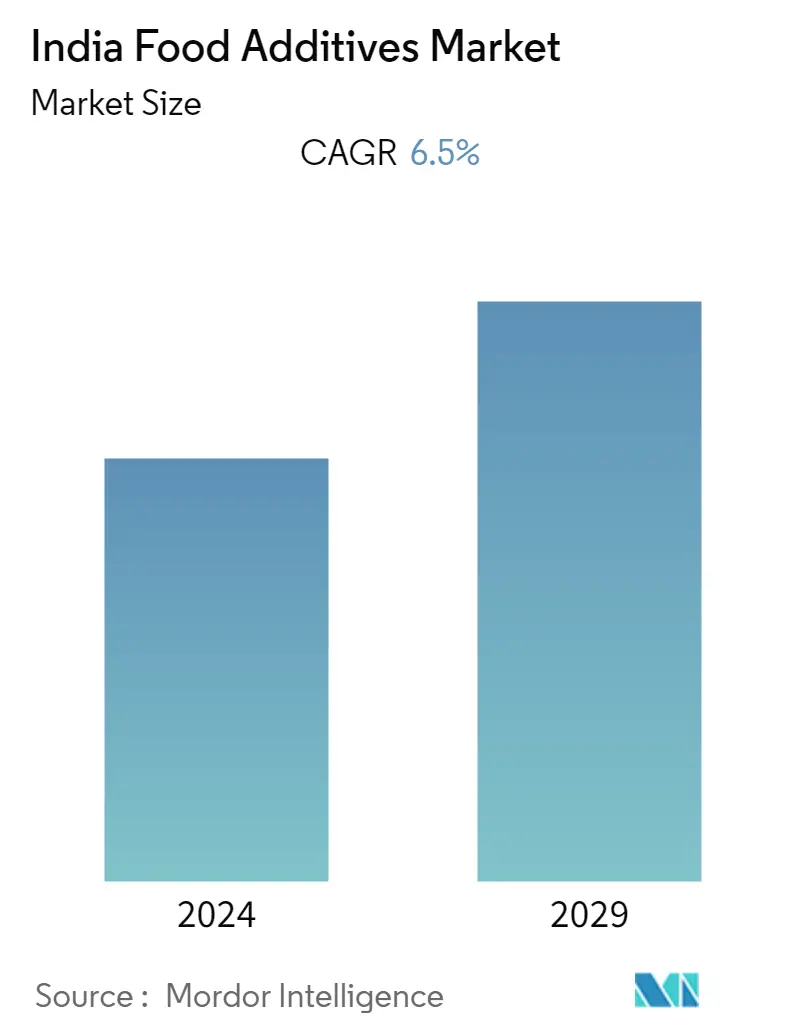

Prevê-se que o mercado de aditivos alimentares da Índia registre um CAGR de 6,5% durante o período de previsão.

- A multifuncionalidade de aditivos como amidos e hidrocolóides está impulsionando a demanda por aditivos alimentares no mercado. Esses aditivos são utilizados em diversos segmentos do processo de fabricação de alimentos, desde a estruturação de alimentos e bebidas até a melhoria do perfil nutricional e do sabor, o que os torna altamente desejáveis para empresas alimentícias.

- Os aditivos alimentares desempenham um papel crucial na melhoria do sabor e aroma dos alimentos, preservando-os, aumentando o seu prazo de validade e colorindo-os. Aditivos alimentares sintéticos ou naturais são adicionados aos alimentos para melhorar o seu sabor, textura ou aparência. A procura por alimentos de conveniência e processados também é um impulsionador significativo da procura no mercado.

- A cor dos alimentos é um fator essencial, pois afeta a forma como os alimentos são percebidos e saboreados. Os corantes são adicionados aos alimentos e bebidas para criar uma aparência atraente. Eles também podem realçar a cor dos alimentos que podem ter se deteriorado devido ao processamento de alimentos, tornando-os mais desejáveis para os consumidores.

- Para estabelecer padrões de segurança comuns, várias organizações, como a Food and Drug Administration (FDA) e a Organização Mundial da Saúde (OMS), introduziram o Padrão Geral para Aditivos Alimentares (GSFA), aumentando assim a popularidade dos aditivos alimentares no país.

- A Índia é o maior produtor de leite do mundo, e a demanda por leite aromatizado, leite recombinado feito de leite em pó e leite com chocolate impulsiona a demanda por aditivos, como sabores alimentares, na indústria de laticínios. Além disso, aditivos como emulsificantes, especialmente o E4701, que é um derivado de um monodiglicerídeo, são utilizados na indústria de sorvetes para fornecer propriedades funcionais como viscosidade, estabilidade e redução de gordura.

Tendências do mercado de aditivos alimentares na Índia

Sabores naturais têm demanda crescente no mercado

- A Índia possui uma das maiores indústrias de processamento de alimentos do mundo e o seu mercado de alimentos processados está crescendo rapidamente, tornando-a uma área promissora para aditivos alimentares. À medida que os consumidores se tornam mais preocupados com a saúde e com as preocupações com a segurança alimentar, a procura por aditivos alimentares naturais aumentou. Esta mudança nas preferências dos consumidores levou a um maior interesse em produtos derivados de fontes naturais, como frutas e vegetais.

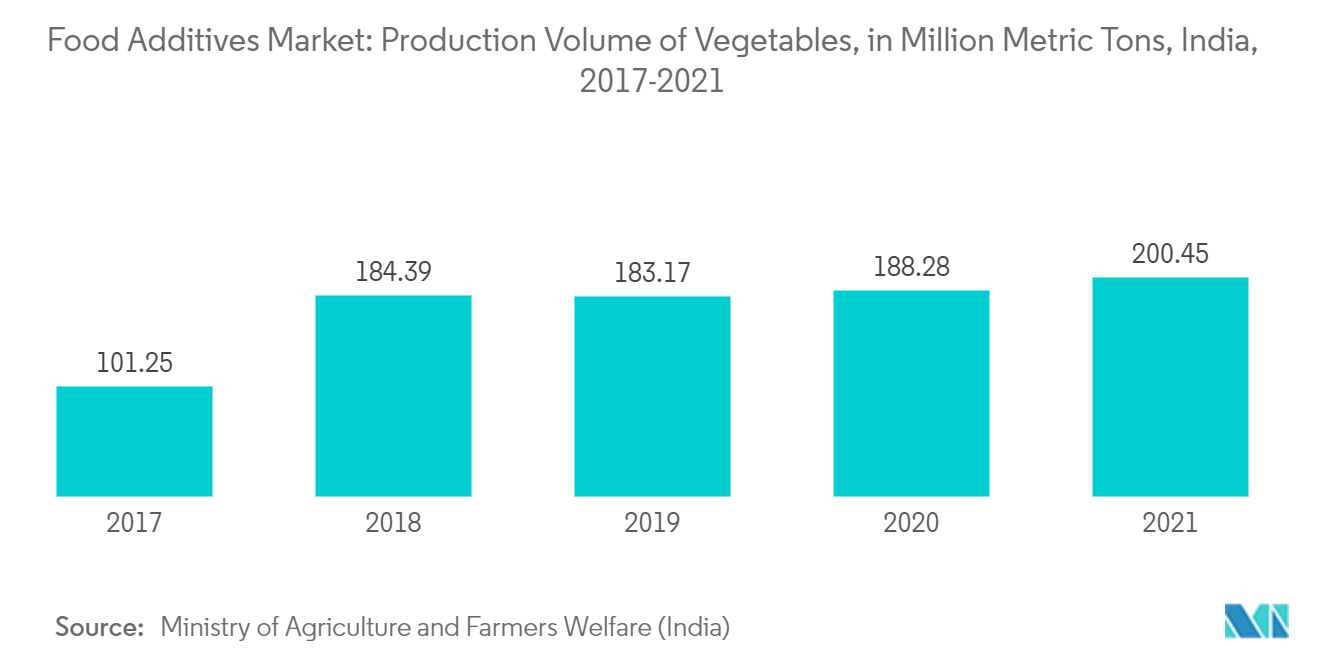

- A produção de vegetais do país também aumentou, criando um terreno fértil para os fabricantes derivarem deles aditivos alimentares naturais, como corantes. Por exemplo, em 2021, a produção total de vegetais na Índia representou cerca de 200,45 milhões de toneladas métricas. Com o aumento da procura de aromas de rótulo limpo, particularmente em países em desenvolvimento como a Índia, espera-se que o mercado de aromas alimentares naturais se expanda ainda mais. Os consumidores preferem rótulos simples e limpos, levando as empresas alimentares a incorporar aditivos naturais.

- Muitos superalimentos, como arroz preto, açaí e maqui berry em pó, contêm antocianinas que atuam como corante alimentar natural. A percepção positiva do termo natural e a alta funcionalidade dos superalimentos têm sido os impulsionadores da crescente demanda por aditivos alimentares naturais no país.

Aplicações de bebidas tiveram uma participação proeminente

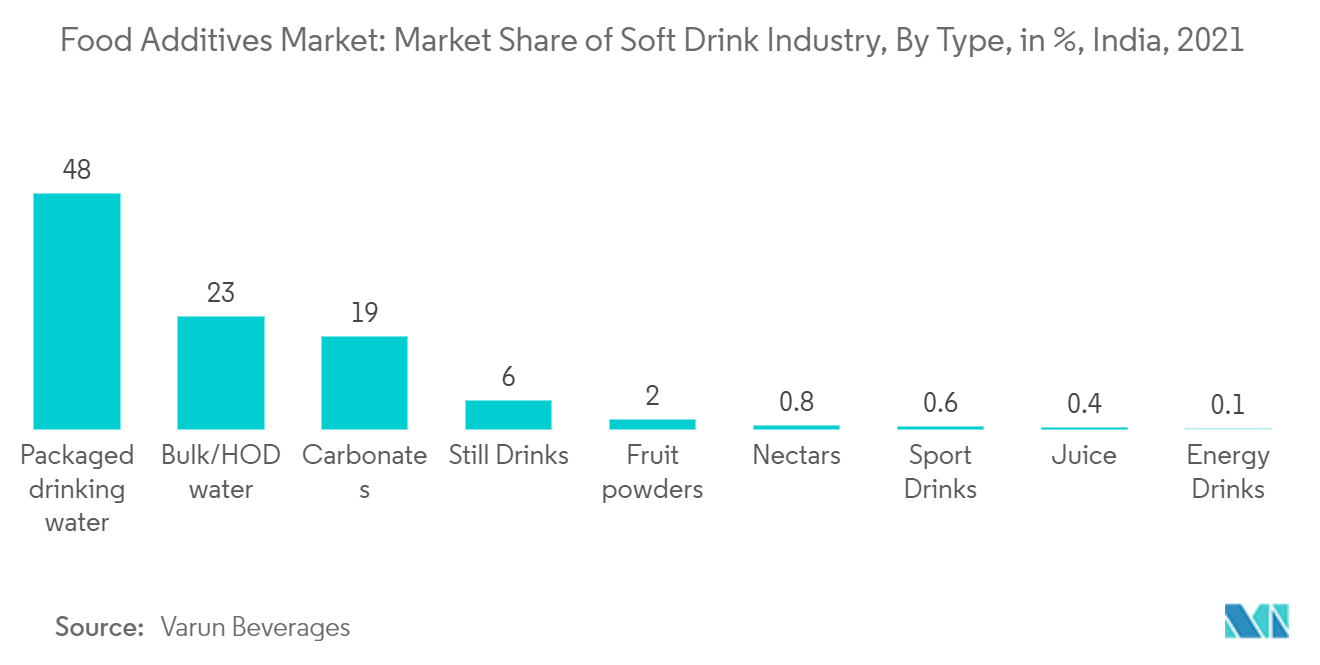

- A indústria de bebidas na Índia tem experimentado um crescimento significativo nos últimos anos, principalmente devido à crescente demanda por conveniência e à preferência da população millennial. A crescente demanda por sabores tropicais em bebidas não alcoólicas, como refrigerantes, sucos e águas aromatizadas, levou a um aumento no uso de aditivos alimentares no país. A presença de grandes players no mercado, principalmente no segmento de carbonatos, tem contribuído para o crescimento da indústria. Os carbonatos representaram cerca de 19% da participação no mercado de refrigerantes na Índia em 2021, de acordo com a Varun Beverages.

- Aditivos alimentares como sabores, corantes, adoçantes e enzimas são comumente adicionados à indústria de bebidas na Índia. Enzimas como celulase, alfa-amilase e beta-glucanase são usadas na indústria cervejeira para melhorar a separação do malte, o rendimento da extração, a filtração da cerveja e a estabilização. O uso de aditivos melhorou a aplicação desses produtos na indústria de bebidas, impulsionando suas vendas.

- Os consumidores na Índia estão cada vez mais preocupados com a saúde, levando a um aumento na procura de ingredientes naturais e produtos de rótulo limpo. Os intervenientes na indústria das bebidas estão a responder incorporando aditivos com menos vestígios químicos, levando ao crescimento de ingredientes naturais e produtos de rótulo limpo. Por exemplo, a Stevia, um adoçante natural, é amplamente utilizada em bebidas como chás, cafés, refrigerantes, águas aromatizadas e bebidas alcoólicas. A estévia é uma excelente alternativa ao açúcar, proporcionando sabor semelhante ao açúcar, sem calorias, de origem 100% natural e sendo amiga dos dentes, não fermentadora, altamente solúvel, pH, calor, foto (luz) e estável em armazenamento.

- Além disso, os fabricantes de ingredientes corantes estão expandindo seus portfólios de produtos adicionando novos corantes naturais para atender à crescente demanda por corantes alimentícios naturais e alimentos com rótulo limpo em bebidas. Os carotenóides também são amplamente utilizados como corantes naturais na fabricação de bebidas como cidra, bebidas de malte e bebidas aromatizadas à base de água. No geral, a indústria de bebidas na Índia está a crescer, impulsionada pela procura de conveniência, consciência de saúde e ingredientes naturais.

Visão geral da indústria de aditivos alimentares na Índia

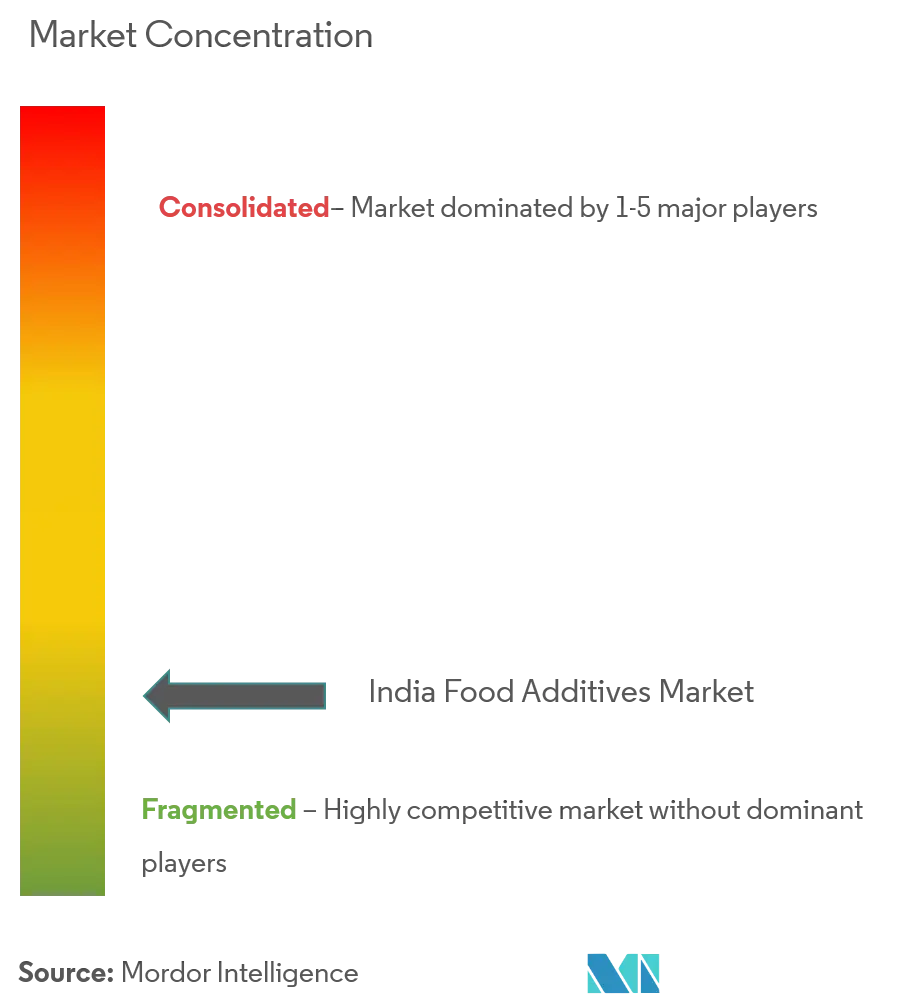

O mercado de aditivos alimentares da Índia é altamente competitivo e dominado pelos principais players globais, mas também está fragmentado com vários outros players presentes. Os principais players do mercado incluem Cargill, Incorporated, BASF SE, International Flavors Fragrances, Inc., Koninklijke DSM NV e Ingredion Incorporated. Esses líderes de mercado têm uma vantagem no mercado devido à sua gama mais ampla de ofertas de produtos e aos fortes canais de distribuição.

Para se manterem competitivos, os principais intervenientes no mercado estão a lançar novas mercadorias, que podem ajudar a impulsionar as vendas e atrair consumidores, aumentando, em última análise, o valor da sua marca. Além disso, as empresas estão a expandir as suas capacidades de produção e a abrir centros de inovação para obter e desenvolver novos sabores de fontes regionais, bem como introduzir novas linhas de ingredientes de sabores.

Líderes de mercado de aditivos alimentares na Índia

Cargill, Incorporated

BASF SE

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Koninklijke DSM N.V.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de aditivos alimentares na Índia

- Outubro de 2021 Mane Kancor Ingredients Private Limited, uma empresa que oferece corantes alimentícios, inaugurou seu novo, altamente equipado e moderno centro de inovação em Kochi, em Kerala, Índia.

- Setembro de 2021 A empresa indiana Divi's Nutraceuticals lançou o CaroNat, um ingrediente alimentar de origem natural destinado à coloração amarelo escuro a laranja de uma variedade de alimentos e bebidas, incluindo a indústria de laticínios.

- Janeiro de 2021 GNT International fez parceria e nomeou a Anshul Life Sciences para distribuir seus corantes Exberry em toda a Índia. A empresa alegou que o acordo segue a publicação de uma notificação de uma nova norma para corantes alimentares pela Autoridade de Segurança e Padrões Alimentares da Índia (FSSAI) em 29 de dezembro de 2020.

Segmentação da indústria de aditivos alimentares na Índia

Os aditivos alimentares são substâncias adicionadas aos alimentos para manter ou melhorar a sua segurança, frescura, sabor, textura ou aparência.

O mercado de aditivos alimentares da Índia é segmentado por tipo e aplicação. Por tipo, o mercado é segmentado em conservantes, adoçantes, substitutos do açúcar, emulsificantes, agentes antiaglomerantes, enzimas, hidrocolóides, sabores e intensificadores de alimentos, corantes alimentares e acidulantes. Por aplicação, o mercado é segmentado em laticínios e congelados, panificação, carnes e frutos do mar, bebidas, confeitaria, entre outros.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Conservantes |

| Adoçante |

| Substitutos do Açúcar |

| Emulsionante |

| Agentes Antiaglomerantes |

| Enzimas |

| Hidrocolóides |

| Sabores e Intensificadores de Alimentos |

| Corantes Alimentares |

| Acidulantes |

| Laticínios e Congelados |

| Padaria |

| Carnes e frutos do mar |

| Bebidas |

| Confeitaria |

| Outras aplicações |

| Tipo | Conservantes |

| Adoçante | |

| Substitutos do Açúcar | |

| Emulsionante | |

| Agentes Antiaglomerantes | |

| Enzimas | |

| Hidrocolóides | |

| Sabores e Intensificadores de Alimentos | |

| Corantes Alimentares | |

| Acidulantes | |

| Aplicativo | Laticínios e Congelados |

| Padaria | |

| Carnes e frutos do mar | |

| Bebidas | |

| Confeitaria | |

| Outras aplicações |

Perguntas frequentes sobre pesquisa de mercado de aditivos alimentares na Índia

Qual é o tamanho atual do mercado de aditivos alimentares na Índia?

O mercado indiano de aditivos alimentares deverá registrar um CAGR de 6,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado indiano de aditivos alimentares?

Cargill, Incorporated, BASF SE, Ingredion Incorporated, International Flavors & Fragrances, Inc., Koninklijke DSM N.V. são as principais empresas que operam no mercado indiano de aditivos alimentares.

Que anos este mercado de aditivos alimentares da Índia cobre?

O relatório abrange o tamanho histórico do mercado de aditivos alimentares da Índia para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de aditivos alimentares da Índia para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Aditivos Alimentares da Índia

Estatísticas para a participação de mercado de Aditivos Alimentares da Índia em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Aditivos Alimentares da Índia inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.