Tamanho e Participação do Mercado de Gestão de Instalações da Índia

Análise do Mercado de Gestão de Instalações da Índia pela Mordor Intelligence

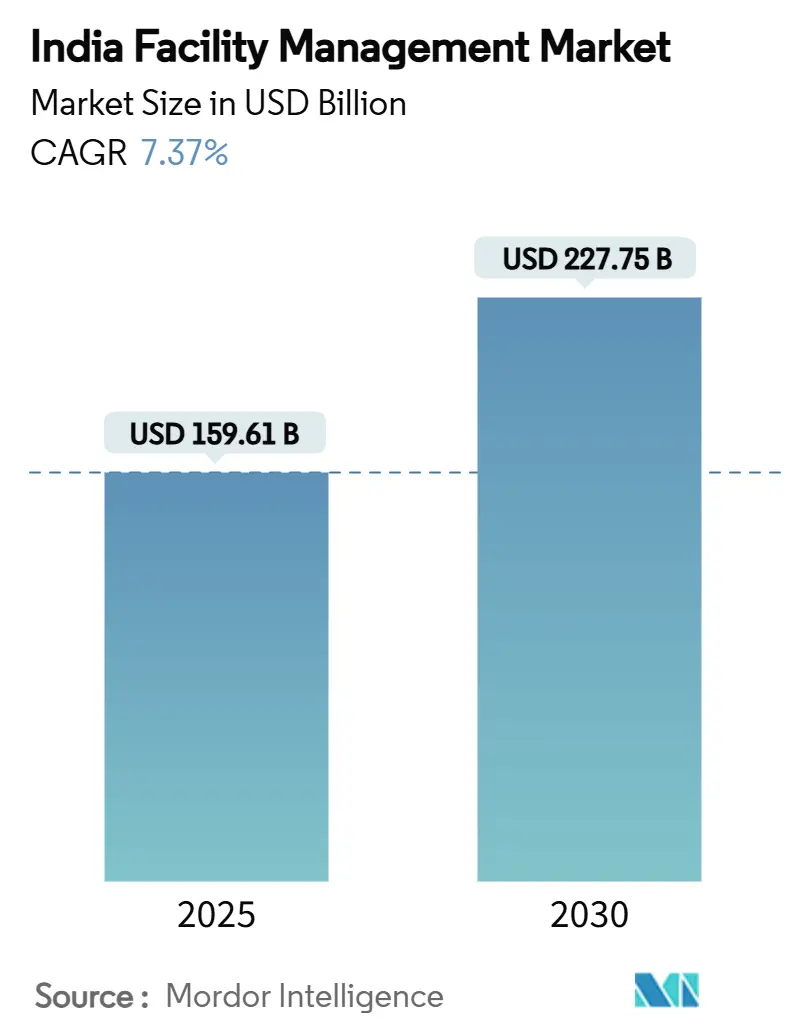

O tamanho do mercado de gestão de instalações da Índia atingiu USD 159,61 bilhões em 2025 e está projetado para subir para USD 227,75 bilhões até 2030, refletindo uma TCAC de 7,37% durante o período de previsão. A trajetória ascendente é sustentada pelo rápido desenvolvimento de imóveis comerciais, ampliação da adoção de tecnologia e a mudança acelerada de modelos de serviço interno para terceirizado. Os serviços técnicos continuam a ancorar o mercado de gestão de instalações da Índia, mas a demanda por serviços de apoio está subindo à medida que os empregadores enfatizam a experiência no local de trabalho e o bem-estar. A integração tecnológica-particularmente sensores IoT, análises orientadas por IA e plataformas de automação-está remodelando as estruturas de custos e permitindo manutenção preditiva que reduz os custos operacionais em até 20%. A terceirização permanece como a abordagem de entrega preferida, mas vários grandes ocupantes estão seletivamente reconstruindo equipes internas para reter o controle de dados, forçando os fornecedores a aprimorar propostas de valor baseadas em resultados de desempenho mensuráveis. A intensidade competitiva está aumentando à medida que as grandes empresas globais consolidam especialistas regionais para montar portfólios integrados capazes de atender contratos agrupados de alto valor.

Principais Conclusões do Relatório

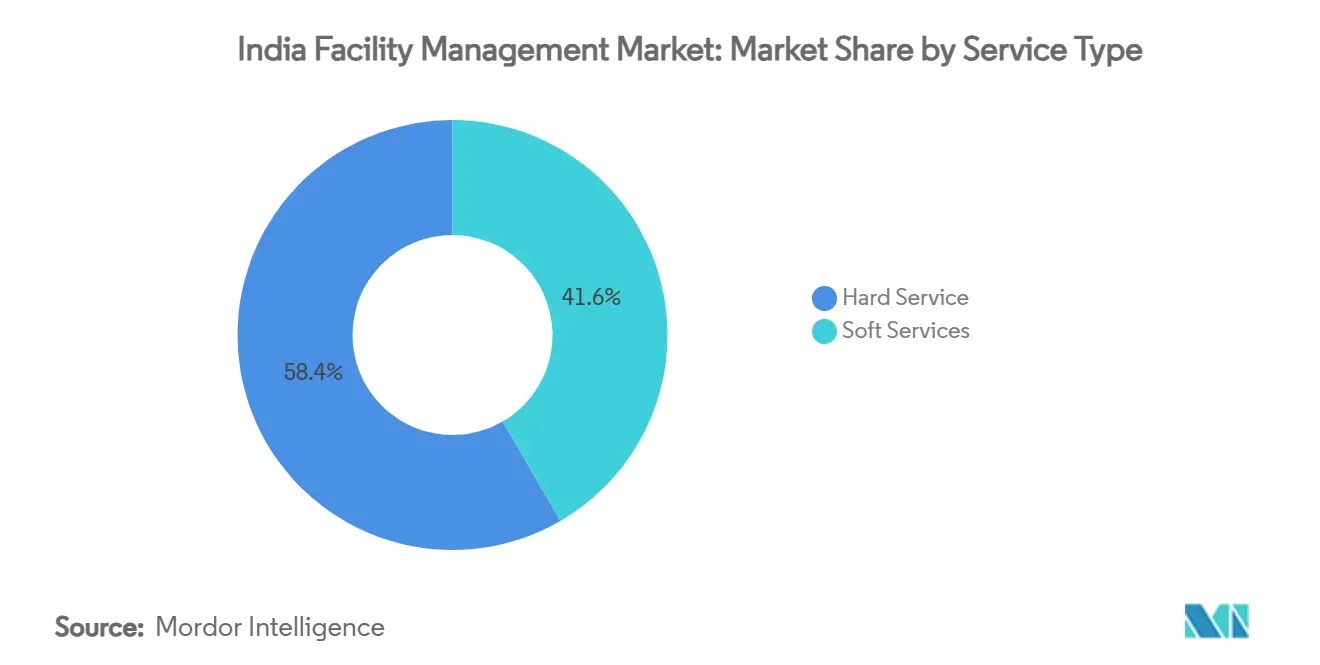

- Por tipo de serviço, os serviços técnicos lideraram com 58,37% de participação na receita em 2024; os serviços de apoio estão posicionados para expandir a uma TCAC de 7,89% até 2030.

- Por tipo de oferta, o modelo terceirizado deteve 62,33% da participação do mercado de gestão de instalações da Índia em 2024, enquanto a gestão interna está prevista para crescer a uma TCAC de 7,81% até 2030.

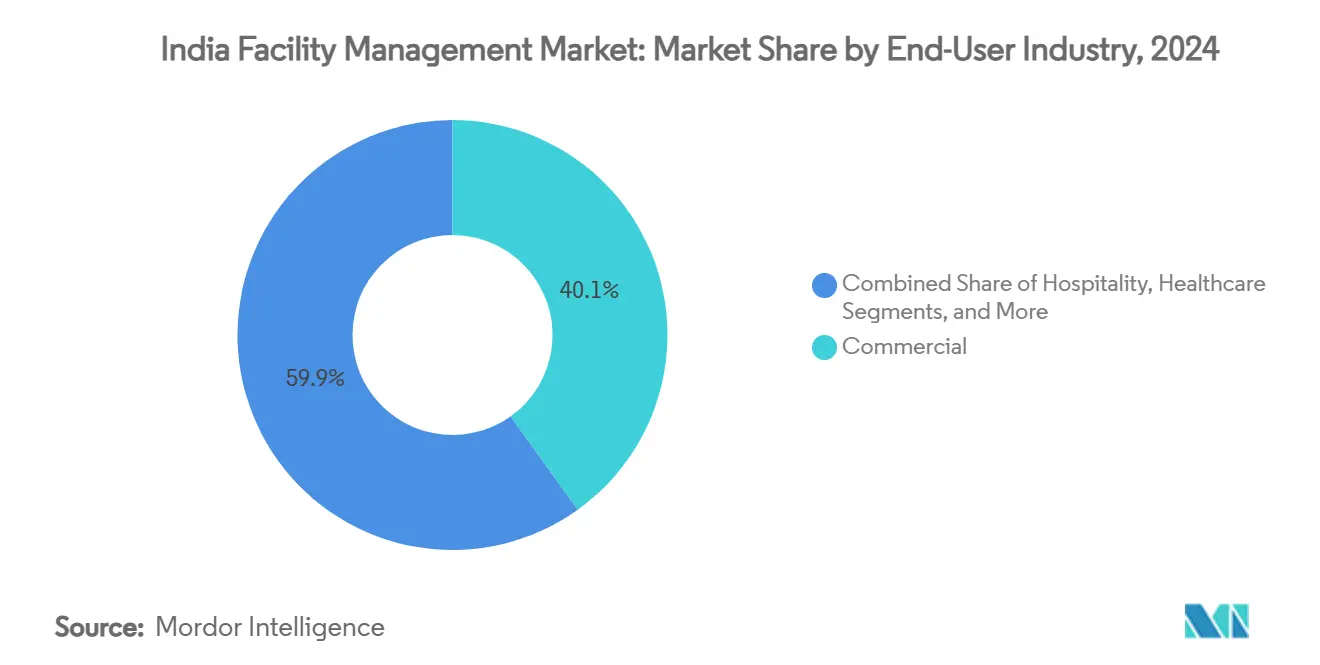

- Por setor de usuário final, instalações comerciais representaram 40,11% do tamanho do mercado de gestão de instalações da Índia em 2024, enquanto instalações de saúde estão avançando a uma TCAC de 7,69% até 2030.

Tendências e Insights do Mercado de Gestão de Instalações da Índia

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida Expansão de Imóveis Comerciais | +1.8% | Nacional, com concentração em Mumbai, Delhi NCR, Bangalore, Hyderabad | Médio prazo (2-4 anos) |

| Integração Tecnológica (IoT, IA, Automação) | +1.5% | Cidades de nível 1 expandindo para metrópoles de nível 2 | Longo prazo (≥ 4 anos) |

| Crescente Tendência de Terceirização | +1.1% | Global, com adoção acelerada na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Crescente Foco na Experiência no Local de Trabalho e Bem-estar dos Funcionários | +0.9% | Centros urbanos com concentração corporativa | Médio prazo (2-4 anos) |

| Crescimento de Espaços de Coworking e Modelos de Escritório Flexíveis | +0.7% | Áreas metropolitanas com ecossistemas de startups | Curto prazo (≤ 2 anos) |

| Mandatos de Conformidade de Higiene e Saúde Pós-Pandemia | +0.6% | Nacional, com aplicação mais rigorosa na saúde e hotelaria | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Expansão de Imóveis Comerciais

Novos escritórios Grau A e armazéns em Bangalore, Hyderabad, Pune e Ahmedabad exigem serviços técnicos e de apoio integrados desde o primeiro dia de ocupação, criando fluxos de receita de longa duração para fornecedores. Equipes de instalações agora devem projetar regimes de manutenção, painéis de energia e análises de planejamento espacial durante a construção em vez de adaptar posteriormente. Desenvolvedores cada vez mais exigem especificações de edifícios inteligentes, como testes automatizados de segurança contra incêndio e inventários de ativos baseados na nuvem, tornando a capacidade tecnológica um critério de pré-qualificação para contratos de serviço. O crescente influxo de Centros de Capacidade Global em cidades de nível 2 diversifica a demanda geográfica, mas intensifica a escassez de técnicos certificados, levando grandes fornecedores a estabelecer academias de treinamento regionais. Como cada projeto comercial novo tipicamente garante acordos de serviço de vários anos, o mercado de gestão de instalações da Índia assegura receita recorrente nas categorias de HVAC, elétrica, segurança e higiene.

Integração Tecnológica (IoT, IA, Automação)

Dispositivos IoT integrados em resfriadores, bombas, iluminação e elevadores alimentam dados em tempo real para motores de IA que detectam anomalias, programam intervenções just-in-time e prolongam a vida útil dos ativos. Implementações iniciais mostram economias de energia de 15-20% e até 30% menos quebras de emergência, traduzindo-se em períodos de retorno tangíveis de menos de 24 meses. Fornecedores que agrupam painéis de análise com serviços de mão de obra convencionais ganham poder de precificação e relacionamentos com clientes mais duradouros. Expertise em cibersegurança e governança de dados tornaram-se diferenciadores à medida que os dados de edifícios migram para plataformas na nuvem. A adoção de tecnologia também desbloqueia precificação baseada em resultados na qual fornecedores garantem limites de intensidade energética ou índices de qualidade do ar interno em vez de cobrar apenas horas de trabalho. Consequentemente, competência digital é agora requisito básico para ganhar grandes contratos integrados dentro do mercado de gestão de instalações da Índia.

Crescente Tendência de Terceirização

Empresas de TI, logística de varejo e manufatura leve estão acelerando a terceirização da gestão de instalações para liberar recursos internos para funções de negócio essenciais. Clientes cada vez mais exigem contratos de fornecedor único que unem limpeza, manutenção técnica e serviços de apoio sob governança unificada, reduzindo a sobrecarga de gestão de fornecedores enquanto desbloqueiam economias de escala para provedores. Contratos integrados tipicamente custam 10-15% menos em uma base de custo total de propriedade comparado com fornecedores fragmentados, mas clientes estipulam cláusulas de desempenho vinculadas a métricas de energia, tempo de atividade e satisfação do usuário. Para fornecedores, terceirização agrupada amplia a participação na carteira, mas também eleva a responsabilidade, estimulando investimentos em tecnologia, mão de obra com treinamento cruzado e procedimentos operacionais compatíveis com ESG. O impulso da terceirização está projetado para superar o crescimento do PIB, reforçando seu papel central na expansão do mercado de gestão de instalações da Índia.

Crescente Foco na Experiência no Local de Trabalho e Bem-estar dos Funcionários

Modelos de trabalho híbrido redefiniram escritórios como centros de colaboração onde qualidade do ar interno, acesso à luz do dia e conveniência de amenidades influenciam atração e retenção de funcionários. A demanda por Gerentes de Experiência no Local de Trabalho triplicou em três anos, sublinhando a mudança de entrega de serviços puramente operacional para orientada à hospitalidade. [1]ISS World, "The Critical Role of the Workplace Experience Manager," ISSWORLD.COM Equipes de instalações agora monitoram níveis de CO₂, conforto acústico e utilização ergonômica para apoiar programas de bem-estar. O campus da Rubrik India em Bengaluru, por exemplo, implantou filtração ativa de ar, iluminação circadiana e layouts que favorecem movimento para promover o bem-estar dos ocupantes. [2]Space Matrix, "All's Well That Works WELL," SPACEMATRIX.COM Fornecedores capazes de traduzir dados de bem-estar em insights acionáveis garantem precificação premium e contratos de longo prazo. Consequentemente, design de serviço centrado no funcionário está emergindo como uma alavanca de crescimento central dentro do mercado de gestão de instalações da Índia.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez de Mão de Obra e Lacunas de Habilidades | -1.1% | Nacional, com impacto agudo em cidades de nível 2 e nível 3 | Longo prazo (≥ 4 anos) |

| Pressão sobre Margens devido ao Aumento de Custos Operacionais | -0.7% | Nacional, com inflação de custos de materiais afetando todas as regiões | Médio prazo (2-4 anos) |

| Alta Sensibilidade de Preço do Cliente e Práticas de Aquisição Fragmentadas | -0.6% | Nacional, com impacto particular em setores sensíveis ao custo | Curto prazo (≤ 2 anos) |

| Complexidade Regulatória e Pagamentos Atrasados em Contratos do Setor Público | -0.5% | Nacional, com variações estaduais na implementação | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez de Mão de Obra e Lacunas de Habilidades

O aumento das implantações de edifícios inteligentes amplifica a escassez de técnicos certificados em automação de HVAC, sistemas de segurança contra incêndio e análises de BMS. Cidades de nível 2 e nível 3 sofrem escassez mais profunda, inflacionando prêmios salariais em 15-20% acima dos níveis metropolitanos e corroendo margens de fornecedores. Provedores líderes lançaram programas de aprendizagem que combinam instrução em sala de aula com rotações no local, mas o efeito do pipeline fica atrás das necessidades imediatas do mercado. Lacunas persistentes elevam a dependência de horas extras, aumentam violações de nível de serviço e impedem mobilização rápida de contratos, limitando em última análise o potencial de crescimento do mercado de gestão de instalações da Índia.

Pressão sobre Margens devido ao Aumento de Custos Operacionais

Preços crescentes de insumos, de produtos químicos de limpeza a peças de reposição MEP, comprimem margens EBIT já estreitas que fazem média de 6-8% em todo o setor. Taxas administrativas ocultas e escaladores de custo ajustados pela inflação incorporados em contratos de vários anos corroem a previsibilidade orçamentária para clientes. [3]NEST IFM, "The Hidden Impact of Fees on Inflation," ENTERNEST.COM Fornecedores mitigam a erosão através de software de agendamento de equipe, robótica para limpeza repetitiva e monitoramento central habilitado por IoT que permite equipes de site mais enxutas. Ainda assim, o desembolso de capital para essas atualizações pesa na rentabilidade de curto prazo. Sustentar a saúde das margens depende, portanto, de inovação contínua de processos, aquisição estratégica e capacidades de renegociação baseadas em dados não uniformemente distribuídas entre concorrentes dentro do mercado de gestão de instalações da Índia.

Análise de Segmentos

Por Tipo de Serviço: Serviços Técnicos Sustentam Operações Centrais

Serviços técnicos comandaram 58,37% do mercado de gestão de instalações da Índia em 2024, refletindo seu papel indispensável na conformidade e confiabilidade de ativos. Categorias de alta prioridade como manutenção elétrica, otimização de HVAC e inspeções de segurança contra incêndio absorvem a maior parte dos orçamentos de instalações, particularmente em setores centrados em dados onde custos de tempo de inatividade são punitivos. Serviços de apoio ficam atrás em participação absoluta, mas registram uma TCAC de 7,89% até 2030 à medida que ocupantes priorizam limpeza, segurança e hospitalidade para apoiar forças de trabalho híbridas. O tamanho do mercado de gestão de instalações da Índia atribuído a serviços de apoio está previsto para ampliar constantemente à medida que programas vinculados ao bem-estar se tornam obrigatórios contratuais. A tecnologia está borrando a linha entre as duas categorias-robôs agora esfregam pisos enquanto alimentam dados operacionais nas mesmas plataformas de análise que rastreiam desempenho de resfriadores-permitindo que fornecedores façam vendas cruzadas de soluções agrupadas.

A crescente demanda por certificações de edifícios verdes empurra equipes de serviços técnicos a adotar software de benchmarking de energia e detecção de falhas habilitada por IoT, elevando requisitos de habilidade. Simultaneamente, operadores de espaços de trabalho flexíveis estão terceirizando despensa e serviços de frente de casa em termos baseados em resultados que vinculam recompensas de fornecedores a índices de satisfação de inquilinos. Serviços de segurança cada vez mais integram análises de CCTV habilitadas por IA que cortam headcount de guardas enquanto impulsionam precisão de resposta a incidentes. Juntas, essas mudanças reposicionam tanto categorias técnicas quanto de apoio de itens de linha commoditizados em alavancas estratégicas para diferenciação de ocupantes dentro do mercado mais amplo de gestão de instalações da Índia.

Por Tipo de Oferta: Terceirização Mantém Liderança, mas Modelos Híbridos Evoluem

Contratos terceirizados representaram 62,33% do mercado de gestão de instalações da Índia em 2024, impulsionados por grandes empresas buscando cobertura escalável multi-site e responsabilidade de ponto único de contato. Negócios de FM integrados que combinam engenharia, limpeza, paisagismo e serviços alimentares sob SLAs unificados reduzem pontos de contato de fornecedores e permitem economias de custo total de 8-12% versus aquisição fragmentada. No entanto, equipes internas estão se recuperando a uma TCAC de 7,81% à medida que prioridades de soberania de dados, cibersegurança e continuidade de negócios aumentam-especialmente em setores regulamentados como farmacêuticos e saúde. O tamanho do mercado de gestão de instalações da Índia dedicado a estruturas híbridas, onde clientes retêm gestão de sistemas estratégicos mas terceirizam tarefas intensivas em mão de obra, está subindo rapidamente.

Esta dualidade força fornecedores a demonstrar comparações granulares de custo-benefício que justifiquem terceirização completa. Alguns provedores agora oferecem painéis na nuvem "FM-como-Serviço" que concedem aos clientes visibilidade em tempo real em tickets de manutenção, pegadas de energia e listas de verificação de conformidade, aliviando barreiras de confiança. Outros posicionam pools de pessoal flexível que se integram perfeitamente com plataformas CMMS geridas por clientes, efetivamente atuando como um mercado de trabalho sob demanda. À medida que clientes iteram entre ciclos de insourcing e outsourcing, portfólios de serviços devem flexibilizar adequadamente, mantendo o mercado de gestão de instalações da Índia fluido e orientado à inovação.

Por Setor de Usuário Final: Instalações Comerciais Dominam; Saúde Acelera

Escritórios comerciais, campus de TI e instalações de armazenamento geraram 40,11% da receita de 2024, aproveitando a capacidade dos fornecedores de harmonizar resistência de engenharia com conforto do ocupante. Operadores de coworking, varejistas e empresas de logística terceirizada cada vez mais valorizam contratos integrados que unificam planejamento espacial, monitoramento de inventário e gestão de energia de última milha. Inversamente, ambientes de saúde registram a TCAC mais rápida de 7,69%, catalisada por modernização hospitalar, mandatos de controle de infecção e requisitos especialistas de equipamentos. Conformidade com normas NABH e ISO de salas limpas eleva complexidade, aumentando taxas médias de serviço por metro quadrado em 12-15% em comparação com propriedades comerciais genéricas.

Hotelaria, campus institucionais e plantas industriais contribuem paisagens de demanda diversificadas: hotéis focam em pontuações de experiência do hóspede, universidades em KPIs de tempo de atividade e sustentabilidade, e fábricas em auditorias de segurança e utilitários de tempo de inatividade zero. Cada nicho compele fluxos de trabalho sob medida, mas cada vez mais utiliza a mesma pilha de manutenção baseada na nuvem, permitindo que fornecedores reutilizem infraestrutura digital entre setores. A mistura de participação do mercado de gestão de instalações da Índia, portanto, inclinará gradualmente em direção a soluções verticais especializadas, mas a transferência de melhores práticas entre setores permanece uma vantagem competitiva para players integrados.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Metrópoles de nível 1-Mumbai, Delhi NCR, Bangalore e Hyderabad-representam a maior parcela de gastos através de imóveis corporativos de alta densidade e expectativas de serviço premium. Ocupantes nessas cidades rotineiramente solicitam certificações LEED, WELL ou IGBC, promovendo soluções de FM ricas em tecnologia, implantação de robótica e regimes rigorosos de SLA. A concorrência de fornecedores é intensa, mas valores de contrato são grandes, tornando as metrópoles campo de treinamento para ofertas de serviços avançados que posteriormente se espalham para mercados menores.

Cidades de nível 2 como Pune, Ahmedabad, Coimbatore e Kochi são o atual ponto de crescimento dentro do mercado de gestão de instalações da Índia. Elas abrigam novos Centros de Capacidade Global, centros de fulfillment de e-commerce e corredores de saúde emergentes que exigem FM profissional, mas permanecem sensíveis ao preço. Fornecedores se diferenciam através de pipelines de talentos regionais e centros de comando móveis que supervisionam remotamente clusters de sites dispersos, reduzindo custos de viagem e headcount. UDS, por exemplo, dobrou sua força de trabalho local ao longo de dezoito meses para capturar contratos industriais e institucionais em expansão em cinturões de nível 2 do sul.

Territórios rurais e de nível 3, embora nascentes, mostram tração inicial em infraestrutura pública, educação e instalações de saúde primária. Conectividade digital e custos decrescentes de sensores permitem monitoramento centralizado, significando que provedores de serviço podem gerenciar múltiplos sites remotos de forma econômica. Esquemas governamentais voltados para utilitários de vilarejos inteligentes e atualizações de centros de saúde distritais canalizarão demanda incremental até 2030. Fornecedores que adaptam escopos de serviço a orçamentos enxutos enquanto garantem padrões de conformidade ganharão vantagem de primeiro movimento, expandindo ainda mais a pegada geográfica do mercado de gestão de instalações da Índia.

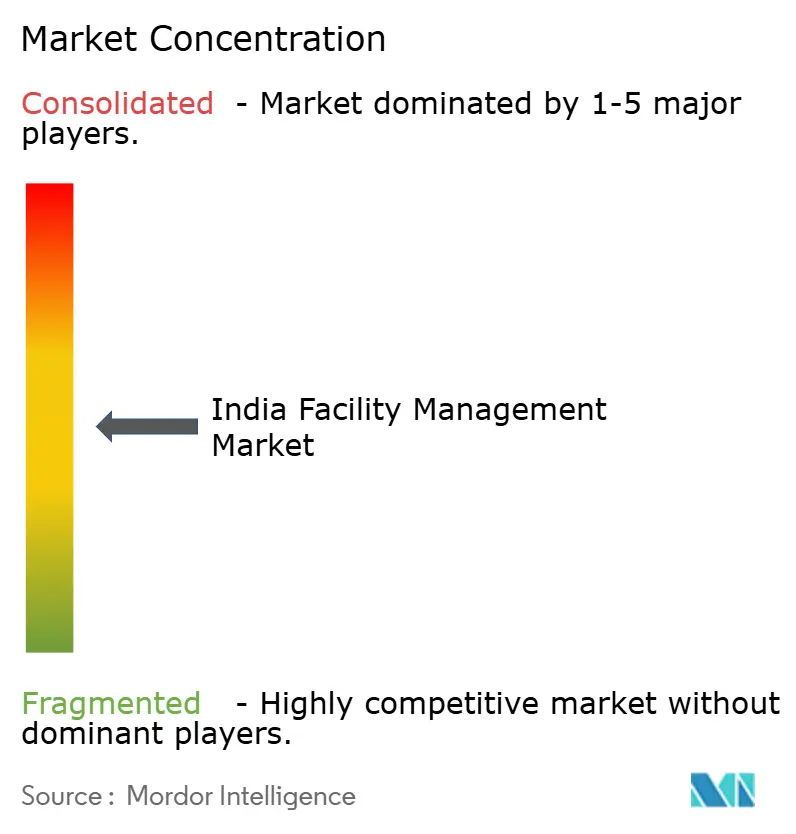

Cenário Competitivo

O mercado de gestão de instalações da Índia é moderadamente fragmentado: incumbentes globais como ISS, Sodexo e Compass competem ao lado de grandes integradores nacionais como Quess, BVG India, UDS e Updater Services. Economias de escala importam, mas know-how hiperlocal e familiaridade regulatória permanecem decisivos em contratos multi-estaduais. O momentum de consolidação persiste à medida que majors adquirem especialistas de nicho para preencher lacunas de capacidade evidenciadas pelo investimento da Unity Partners em 2024 na Katsam Property Services para impulsionar profundidade de gestão de propriedades.

Tecnologia é o campo de batalha fundamental. ISS, por exemplo, estabeleceu um centro global para liderança ESG e lançou plataformas de local de trabalho ricas em dados que avaliam desperdício de alimentos, intensidade energética e sentimento de funcionários em tempo real. Concorrentes regionais respondem com bots de help-desk alimentados por IA, etiquetagem de ativos por código QR e inspeções de fachada assistidas por drones. Parcerias entre provedores de FM e empresas PropTech proliferam, tricotando dados de sensores, repositórios BIM e instruções de trabalho de realidade aumentada em painéis de operador unificados.

Amplitude de serviço, resultados medidos e alinhamento ESG cada vez mais impulsionam renovações de contratos. Clientes favorecem fornecedores capazes de se comprometer com reduções de emissões de carbono, metas de reciclagem de água e cortes de uso de plástico. Provedores que podem substanciar impacto usando dados verificáveis comandam margens premium e extensões multi-ano. À medida que investidores valorizam fluxos de caixa previsíveis, a participação de private equity está destinada a se aprofundar, profissionalizando ainda mais a governança e acelerando a adoção de tecnologia em todo o mercado de gestão de instalações da Índia.

Líderes da Indústria de Gestão de Instalações da Índia

-

ISS Facility Management

-

Sodexo Facilities Management Services India Pvt. Ltd.

-

Quess Corporation

-

Updater Services Pvt. Ltd.

-

BVG India Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: SILA Group lançou soluções de gestão de instalações orientadas por tecnologia centradas em sensores IoT e análises de IA para permitir manutenção preditiva em portfólios comerciais

- Julho de 2024: Unity Partners completou um investimento na Katsam Property Services, apoiando expansão em ofertas de gestão de propriedades

- Junho de 2024: Bosch apresentou seu campus inteligente em Bangalore, mostrando sistemas integrados de gestão predial que automatizam controles de energia, segurança e conforto

- Novembro de 2024: ISS nomeou um novo Chefe de Grupo de ESG, sublinhando compromisso com entrega de serviços alinhada à sustentabilidade

Escopo do Relatório do Mercado de Gestão de Instalações da Índia

Gestão de Instalações abrange várias disciplinas que vão desde serviços complexos como serviços de estrutura física, elevadores, etc., até benefícios suaves como interação humana, limpeza, etc. FMs contribuem para o resultado final do negócio através de sua responsabilidade por frequentemente manter os ativos mais significativos e valiosos de uma organização, como propriedade, equipamentos, edifícios e outros ambientes que abrigam pessoal, produtividade, inventário e outros elementos da operação. O objetivo do FM profissional como função de negócio interdisciplinar é coordenar a demanda e oferta de instalações e serviços em organizações públicas e privadas. O mercado indiano para terceirização de tais instalações deverá crescer nos próximos anos, devido aos esforços da organização para se concentrar no crescimento do processo central.

O mercado de gestão de instalações na Índia é segmentado por tipo de serviço (serviços técnicos [gestão de ativos, serviços MEP e HVAC, sistemas de incêndio e segurança, e outros serviços FM técnicos] e serviços de apoio [suporte de escritório e segurança, serviços de limpeza, serviços de catering, e outros serviços FM de apoio]), tipo de oferta (interno e terceirizado [FM único, FM agrupado, e FM integrado]), e por usuário final (comercial, hotelaria, infraestrutura institucional e pública, saúde, setor industrial e de processos, e outros). Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Serviços Técnicos | Gestão de Ativos |

| Serviços MEP e HVAC | |

| Sistemas de Incêndio e Segurança | |

| Outros Serviços FM Técnicos | |

| Serviços de Apoio | Suporte de Escritório e Segurança |

| Serviços de Limpeza | |

| Serviços de Catering | |

| Outros Serviços FM de Apoio |

| Interno | |

| Terceirizado | FM Único |

| FM Agrupado | |

| FM Integrado |

| Comercial (TI e Telecom, Varejo e Armazéns) |

| Hotelaria (Hotéis, Restaurantes, Restaurantes) |

| Infraestrutura Institucional e Pública (Governo, Educação, Transporte) |

| Saúde (Instalações Públicas e Privadas) |

| Industrial e de Processos (Manufatura, Energia, Mineração) |

| Outros Setores de Usuários Finais (Multi-habitação, Entretenimento, Esportes e Lazer) |

| Por Tipo de Serviço | Serviços Técnicos | Gestão de Ativos |

| Serviços MEP e HVAC | ||

| Sistemas de Incêndio e Segurança | ||

| Outros Serviços FM Técnicos | ||

| Serviços de Apoio | Suporte de Escritório e Segurança | |

| Serviços de Limpeza | ||

| Serviços de Catering | ||

| Outros Serviços FM de Apoio | ||

| Por Tipo de Oferta | Interno | |

| Terceirizado | FM Único | |

| FM Agrupado | ||

| FM Integrado | ||

| Por Setor de Usuário Final | Comercial (TI e Telecom, Varejo e Armazéns) | |

| Hotelaria (Hotéis, Restaurantes, Restaurantes) | ||

| Infraestrutura Institucional e Pública (Governo, Educação, Transporte) | ||

| Saúde (Instalações Públicas e Privadas) | ||

| Industrial e de Processos (Manufatura, Energia, Mineração) | ||

| Outros Setores de Usuários Finais (Multi-habitação, Entretenimento, Esportes e Lazer) | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de gestão de instalações da Índia?

O mercado está em USD 159,61 bilhões em 2025 e está previsto para atingir USD 227,75 bilhões até 2030.

Qual categoria de serviço lidera o mercado de gestão de instalações da Índia?

Serviços técnicos, cobrindo gestão de ativos e manutenção MEP/HVAC, detiveram 58,37% de participação de mercado em 2024.

Quão rápido está crescendo o segmento de serviços de apoio?

Serviços de apoio, incluindo limpeza e segurança, estão se expandindo a uma TCAC de 7,89% até 2030.

Por que a integração tecnológica é importante para provedores de gestão de instalações?

Sensores IoT e análises de IA permitem manutenção preditiva que corta custos operacionais em até 20% e impulsiona o tempo de atividade dos ativos.

Qual setor de usuário final está crescendo mais rapidamente?

Instalações de saúde exibem o maior crescimento, avançando a uma TCAC de 7,69% à medida que hospitais se modernizam e adotam padrões rigorosos de conformidade.

Qual é a maior restrição para fornecedores no mercado de gestão de instalações da Índia?

Escassez persistente de mão de obra, especialmente em cidades de nível 2 e nível 3, limita a implantação escalável de técnicos qualificados e suprime o crescimento geral.

Página atualizada pela última vez em: