Tamanho do mercado de proteína animal da Índia

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 522.03 Milhões de dólares | |

| Tamanho do Mercado (2029) | 730.91 Milhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 6.51 % | |

| Crescimento mais rápido por usuário final | Cuidados Pessoais e Cosméticos | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína animal da Índia

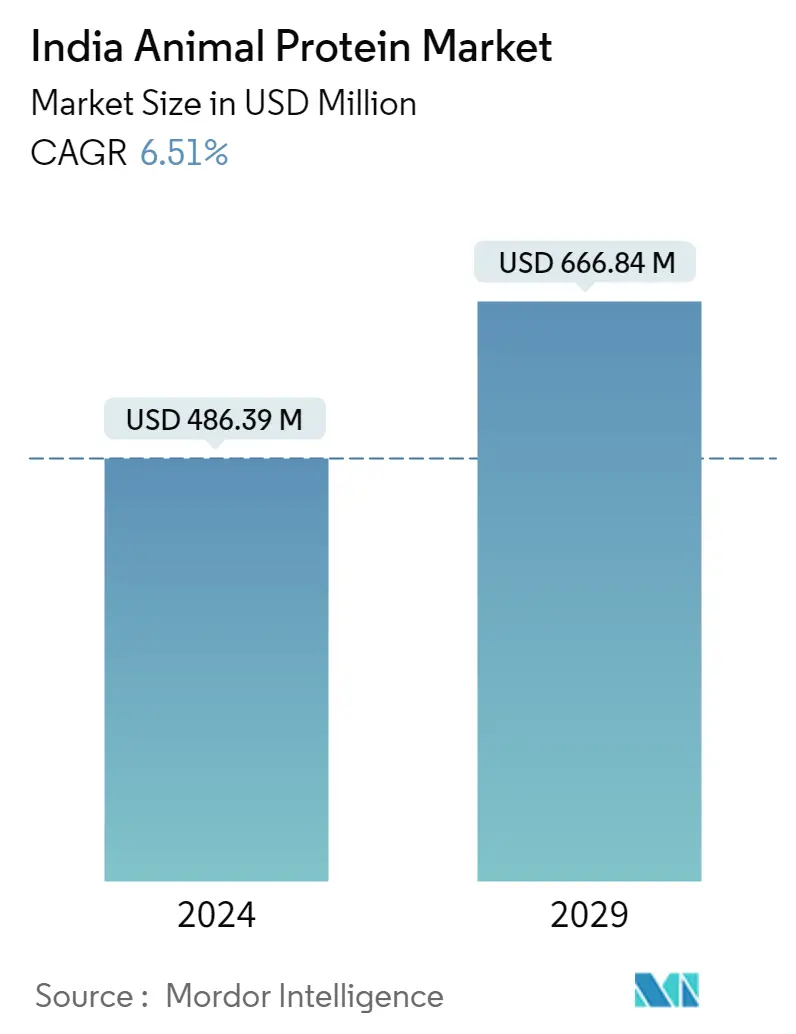

O tamanho do mercado indiano de proteína animal é estimado em US$ 486,39 milhões em 2024, e deverá atingir US$ 666,84 milhões até 2029, crescendo a um CAGR de 6,51% durante o período de previsão (2024-2029).

A inclinação do consumidor por refeições à base de proteínas domina o setor de alimentos e bebidas em todo o país

- Por usuário final, o setor de FB continuou sendo o maior, prevendo-se que registre um CAGR de 6,33%, em volume, no período de previsão. A procura foi liderada principalmente pela indústria de snacks devido ao número crescente de profissionais activos e à sua crescente inclinação para opções de refeições saudáveis e para levar. Cerca de 70% dos indianos estão dispostos a se concentrar na melhoria da saúde geral e na imunidade e na redução do estresse e da ansiedade, priorizando mudanças na dieta.

- A pandemia da COVID-19 expôs a vulnerabilidade do sector regional de serviços alimentares, o que direcionou ainda mais os consumidores para o sector retalhista. Esta tendência beneficiou em grande parte o subsegmento alimentar RTE/RTC, que registou um crescimento de dois dígitos de 19,60% em volume em 2020 em comparação com o ano anterior. A pandemia reforçou ainda mais a procura de produtos alimentares prontos a cozinhar, como refeições congeladas e pizzas, diretamente posicionados para compensar o consumo fora de casa dos consumidores. A demanda por proteínas deverá continuar devido ao crescente consumo de alimentos prontos para consumo no país. Assim, projeta-se que o subsegmento de alimentos RTE/RTC registre um CAGR de 6,71% durante o período de previsão.

- Espera-se que o segmento de cuidados pessoais e cosméticos cresça mais rapidamente e registre um CAGR de 9,59% durante o período de previsão. A necessidade de componentes totalmente naturais no setor cosmético indiano está impulsionando as aplicações de proteína animal. As crescentes funções da proteína whey, como suavização da pele e condicionamento do cabelo, também estão aumentando a demanda no mercado. Com o aumento da procura de ingredientes bioactivos por parte dos consumidores indianos, os fabricantes estão a tentar incluir estes ingredientes no sector.

Tendências do mercado de proteína animal na Índia

- Preocupações crescentes com a nutrição infantil estão impulsionando o mercado

- A crescente penetração do setor de panificação organizado provavelmente impactará o mercado

- Prevê-se que as bebidas não alcoólicas apoiem o crescimento do mercado

- Tendências de fortificação e embalagens inovadoras para influenciar o mercado de cereais matinais

- A comida caseira está impulsionando o mercado

- Crescente consumo per capita e infraestrutura de varejo impulsionando o crescimento do mercado

- Alternativas lácteas testemunharão uma taxa de crescimento significativa

- Aumento da população geriátrica impulsiona segmento

- Preferência crescente por dieta rica em proteínas para influenciar o crescimento do segmento

- Forte participação da RTE/RTC na indústria de processamento de alimentos

- A opção de lanche mais saudável está impulsionando o mercado

- O aumento da conscientização está aumentando a base de consumidores no mercado

- Alimentos compostos apoiando a demanda por ração animal

- Premiumização e ingredientes naturais estão tomando conta do mercado do segmento

Visão geral da indústria de proteína animal da Índia

O mercado indiano de proteína animal é fragmentado, com as cinco principais empresas ocupando 6,29%. Os principais players neste mercado são Fonterra Co-operative Group Limited, Glanbia PLC, Hilmar Cheese Company Inc., Kerry Group PLC e Nakoda Dairy Private Limited (classificados em ordem alfabética).

Líderes do mercado de proteína animal na Índia

Fonterra Co-operative Group Limited

Glanbia PLC

Hilmar Cheese Company Inc.

Kerry Group PLC

Nakoda Dairy Private Limited

Other important companies include EnNutrica, Jellice Pioneer Private Limited, Nitta Gelatin Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína animal da Índia

- Janeiro de 2021 Nitta Gelatin India introduziu uma gelatina de qualidade fina de padrão internacional no negócio de hotelaria/restaurante/catering (HoReCa). A gelatina de qualidade superior é produzida com tecnologia japonesa de acordo com as Boas Práticas de Fabricação (GMP) e o sistema de Análise de Perigos e Pontos Críticos de Controle (HACCP), em linha com os padrões de higiene do Regulamento Europeu (CE). Esta gelatina é derivada de fontes naturais que contêm todos os aminoácidos essenciais, exceto o triptofano.

- Abril de 2020 A Fonterra lançou o SureProteinTM Optibar 892, um isolado de proteína de soro de leite que é mais coeso e ajuda a ajustar a textura e a composição enquanto formula barras com alto teor de proteína e baixo teor de açúcar. Com este lançamento, a empresa pretende cobrir a tendência aspiracional de 1 g de proteína para 1 g de composição tipo açúcar sem tornar as barras mastigáveis.

- Julho de 2019 Nitta Gelatin India Limited obteve a certificação OHSAS para suas divisões de Gelatina e Osseína, conquistando uma ampla base de consumidores no país e nos mercados internacionais por meio de exportações.

Relatório de mercado de proteína animal da Índia – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Índia

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína e Caseinatos

- 4.1.2 Colágeno

- 4.1.3 Proteína de Ovo

- 4.1.4 Gelatina

- 4.1.5 Proteína de Inseto

- 4.1.6 Proteína do leite

- 4.1.7 Proteína de soro

- 4.1.8 Outras proteínas animais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alimentícios RTE/RTC

- 4.2.2.1.8 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 EnNutrica

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Glanbia PLC

- 5.4.4 Hilmar Cheese Company Inc.

- 5.4.5 Jellice Pioneer Private Limited

- 5.4.6 Kerry Group PLC

- 5.4.7 Nakoda Dairy Private Limited

- 5.4.8 Nitta Gelatin Inc.

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNAS

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise Global da Cadeia de Valor

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína animal da Índia

Caseína e caseinatos, colágeno, proteína de ovo, gelatina, proteína de inseto, proteína de leite, proteína de soro de leite são cobertos como segmentos por tipo de proteína. Ração animal, alimentos e bebidas, cuidados pessoais e cosméticos, suplementos são cobertos como segmentos por usuário final.

- Por usuário final, o setor de FB continuou sendo o maior, prevendo-se que registre um CAGR de 6,33%, em volume, no período de previsão. A procura foi liderada principalmente pela indústria de snacks devido ao número crescente de profissionais activos e à sua crescente inclinação para opções de refeições saudáveis e para levar. Cerca de 70% dos indianos estão dispostos a se concentrar na melhoria da saúde geral e na imunidade e na redução do estresse e da ansiedade, priorizando mudanças na dieta.

- A pandemia da COVID-19 expôs a vulnerabilidade do sector regional de serviços alimentares, o que direcionou ainda mais os consumidores para o sector retalhista. Esta tendência beneficiou em grande parte o subsegmento alimentar RTE/RTC, que registou um crescimento de dois dígitos de 19,60% em volume em 2020 em comparação com o ano anterior. A pandemia reforçou ainda mais a procura de produtos alimentares prontos a cozinhar, como refeições congeladas e pizzas, diretamente posicionados para compensar o consumo fora de casa dos consumidores. A demanda por proteínas deverá continuar devido ao crescente consumo de alimentos prontos para consumo no país. Assim, projeta-se que o subsegmento de alimentos RTE/RTC registre um CAGR de 6,71% durante o período de previsão.

- Espera-se que o segmento de cuidados pessoais e cosméticos cresça mais rapidamente e registre um CAGR de 9,59% durante o período de previsão. A necessidade de componentes totalmente naturais no setor cosmético indiano está impulsionando as aplicações de proteína animal. As crescentes funções da proteína whey, como suavização da pele e condicionamento do cabelo, também estão aumentando a demanda no mercado. Com o aumento da procura de ingredientes bioactivos por parte dos consumidores indianos, os fabricantes estão a tentar incluir estes ingredientes no sector.

| Caseína e Caseinatos |

| Colágeno |

| Proteína de Ovo |

| Gelatina |

| Proteína de Inseto |

| Proteína do leite |

| Proteína de soro |

| Outras proteínas animais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Tipo de proteína | Caseína e Caseinatos | ||

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A Taxa de Penetração é definida como a porcentagem do Volume do Mercado de Usuários Finais Fortificados com Proteínas no Volume Geral do Mercado de Usuários Finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.