Tamanho e Participação do Mercado Global de Leite UHT

Análise do Mercado Global de Leite UHT pela Mordor Intelligence

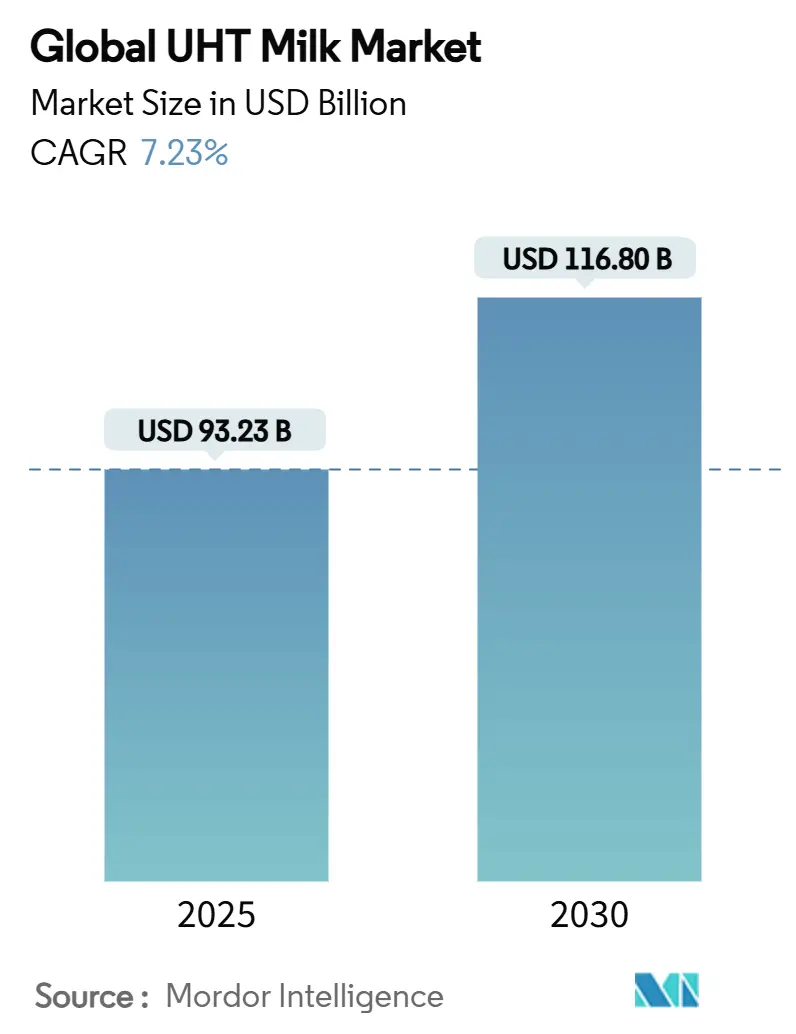

O tamanho do mercado de leite UHT atingiu USD 93,23 bilhões em 2025 e está previsto para subir para USD 116,80 bilhões até 2030, refletindo uma CAGR de 7,23% durante o período. A expansão constante demonstra como os formatos lácteos de prateleira estável atendem às rotinas de consumo em mudança, apoiam a logística ambiente e ajudam os processadores a reduzir riscos de perda de alimentos. Os avanços contínuos no tratamento de temperatura ultra-alta protegem os níveis de vitaminas e proteínas enquanto estendem a vida útil comercial muito além de seis meses, o que reduz a dependência de cadeias de suprimento refrigeradas e amplia o acesso no varejo. Regiões maduras continuam a migrar para proposições premium sem lactose e fortificadas, enquanto mercados emergentes se concentram em acessibilidade e nutrição básica; essa divergência permite aos fabricantes escalonar portfólios de produtos sem reformular a infraestrutura de produção principal. A intensidade competitiva aumenta conforme barreiras assépticas livres de alumínio, trocadores de calor de próxima geração e controles de processo orientados por IA comprimem custos e elevam credenciais de sustentabilidade. Pressões de bebidas à base de plantas, escrutínio do uso de energia e volatilidade de materiais de embalagem aguçam a necessidade de histórias de marca diferenciadas que combinam nutrição, conveniência e progresso ambiental verificado.

Tendências e Insights do Mercado Global de Leite UHT

Análise de Impacto dos Impulsionadores

| Impulsionadores | (~)% Impacto na Previsão de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aceitação de Conveniência e Longa Vida Útil | +1.8% | Global, com maior impacto na APAC e MEA | Médio prazo (2-4 anos) |

| Demanda Crescente da Classe Média Urbana na APAC | +2.1% | Núcleo APAC, transbordamento para América Latina | Longo prazo (≥ 4 anos) |

| Crescimento do Cumprimento de E-commerce de Lácteos Ambiente | +1.2% | América do Norte e UE, expandindo para APAC | Curto prazo (≤ 2 anos) |

| Mudança para Alternativas de Cadeia Fria Sustentáveis e de Baixo Carbono | +0.9% | UE e América do Norte, influência regulatória espalhando globalmente | Longo prazo (≥ 4 anos) |

| Preferência do Setor de Alimentação por Leite UHT Estável para Micro-espuma | +0.7% | Centros urbanos globais, mercados de cultura do café | Médio prazo (2-4 anos) |

| Premiumização via Variantes Sem Lactose e Fortificadas | +1.1% | América do Norte e UE, emergindo na APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Aceitação de Conveniência e Longa Vida Útil

À medida que os consumidores priorizam cada vez mais a conveniência, a adoção do leite UHT está ganhando impulso, especialmente em áreas que carecem de infraestrutura robusta de cadeia fria. A tecnologia UHT oferece uma solução revolucionária: uma vida útil de 6-9 meses sem a necessidade de refrigeração. Isso não apenas enfrenta obstáculos logísticos em mercados emergentes, mas também atende aos estilos de vida urbanos que exigem consumo em movimento. Pesquisas recentes destacam uma preferência pronunciada pelo leite UHT entre a Geração Z na Indonésia, amplamente atribuída à sua conveniência. Impressionantes 90% dos indivíduos pesquisados citam benefícios nutricionais como sua razão principal para o consumo de leite, com muitos valorizando a vida útil estendida. Essa tendência sublinha uma mudança na demanda, à medida que consumidores mais jovens favorecem cada vez mais a conveniência sobre o apelo tradicional do leite fresco. Sublinhando ainda mais a importância do leite UHT, programas de aquisição militar, notavelmente a Agência de Logística de Defesa, integraram produtos UHT em rações operacionais, capitalizando suas vantagens de armazenamento ambiente. Dado o alinhamento das tendências de conveniência do consumidor e endossos institucionais, é evidente que esse ímpeto persistirá bem durante o período de previsão.

Demanda Crescente da Classe Média Urbana na APAC

O mercado lácteo da China passou por uma transformação significativa, destacada pela introdução da tecnologia UHT durante sua fase de mecanização rápida de 1979 a 2007. Esse salto tecnológico impulsionou a produção láctea da China para impressionantes 30,546 milhões de toneladas até 2023. Dominando a paisagem, o duplo oligopólio de Yili e Mengniu comanda quase 80% do mercado de leite UHT da China. Esses players estabelecidos habilmente aproveitam redes de distribuição e reconhecimento de marca, aproveitando a onda de uma classe média em crescimento. Reforçando esse crescimento, iniciativas governamentais, como programas de leite escolar, estimularam a demanda. Simultaneamente, avanços tecnológicos garantiram a entrega eficiente de produtos estáveis em prateleira para uma ampla base de consumidores. Essa vantagem demográfica fomenta um ciclo auto-reforçante: à medida que as rendas aumentam, a urbanização acelera e as preferências dietéticas se diversificam, o momentum de crescimento da região permanece robusto e sustentado.

Crescimento do Cumprimento de E-commerce de Lácteos Ambiente

A distribuição de leite UHT está passando por uma transformação, graças à expansão dos canais de e-commerce. Esses canais não apenas estão eliminando a necessidade de logística de cadeia fria, mas também abrindo caminho para modelos de entrega direta ao consumidor. Com a capacidade de armazenar produtos em temperaturas ambiente, varejistas online estão otimizando suas operações de armazém e cortando custos de entrega de última milha. Isso é especialmente significativo dado que os canais de varejo online estão testemunhando um crescimento robusto de CAGR de 9,11% no segmento de leite UHT. As inovações da Tetra Pak em embalagem asséptica reforçam essa tendência, garantindo que a integridade do produto seja mantida durante armazenamento e transporte prolongados. A pandemia de COVID-19 agiu como catalisador, acelerando a adoção do e-commerce. Os consumidores crescentemente se sentem à vontade comprando produtos lácteos estáveis em prateleira online, levando a mudanças comportamentais duradouras que favorecem as vendas de leite UHT. Uma análise da Roland Berger esclarece mercados do Sudeste Asiático, sublinhando o pivô para canais de comércio moderno e e-commerce como estratégias de distribuição fundamentais para empresas lácteas. Essa evolução nos canais de distribuição é especialmente vantajosa para marcas de leite UHT menores e regionais, permitindo que contornem guardiões tradicionais do varejo e se conectem diretamente com consumidores via plataformas digitais.

Mudança para Alternativas de Cadeia Fria Sustentáveis e de Baixo Carbono

Impulsionado por imperativos de sustentabilidade ambiental, o leite UHT está emergindo como uma alternativa de menor carbono à distribuição tradicional de lácteos refrigerados. Estudos mostram que o processamento UHT supera a pasteurização tradicional em termos de impacto ambiental, alcançando emissões de gases de efeito estufa notavelmente menores por unidade de leite processado. Estruturas regulatórias estão cada vez mais inclinando-se para sistemas de distribuição ambiente. Notavelmente, diretivas de sustentabilidade da UE e mecanismos de precificação de carbono estão fornecendo incentivos econômicos que reforçam a adoção UHT. Avaliações de ciclo de vida destacam a vantagem ambiental do leite UHT: consome menos energia para transporte e armazenamento, possui uma vida útil estendida que reduz o desperdício de alimentos e faz uso mais eficiente de materiais de embalagem. Essas vantagens de sustentabilidade ressoam com compromissos corporativos de ESG e a crescente consciência ambiental entre consumidores, fazendo um forte argumento para a adoção do leite UHT em mercados desenvolvidos.

Análise de Impacto das Restrições

| Restrições | (~)% Impacto nas Previsões de CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacuna de Percepção de Sabor Fresco vs Leite Pasteurizado | -1.4% | América do Norte e UE, mercados de preferência do consumidor | Médio prazo (2-4 anos) |

| Competição de Alternativas Lácteas à Base de Plantas | -1.8% | Global, mais forte na América do Norte e UE | Longo prazo (≥ 4 anos) |

| Intensidade Energética do Processamento UHT e Escrutínio ESG | -0.9% | UE e América do Norte, regiões de conformidade regulatória | Longo prazo (≥ 4 anos) |

| Risco de Suprimento de Folha de Alumínio de Caixa Asséptica | -0.6% | Cadeia de suprimento global, risco de concentração de fabricação | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Competição de Alternativas Lácteas à Base de Plantas

Alternativas de leite à base de plantas estão ganhando participação de mercado, graças à sua imagem ecológica e adaptabilidade a dietas diversas. Segundo dados do Departamento de Agricultura dos Estados Unidos[1]Departamento de Agricultura dos Estados Unidos, "Consumo à Base de Plantas na Alemanha", www.fas.usda.gov de 2023, 1,58 milhão de pessoas na Alemanha consumiram alimentos e bebidas à base de plantas. Avaliações de impactos ambientais consistentemente destacam as vantagens das opções à base de plantas. Bebidas de aveia e soja, por exemplo, emitem menos gases de efeito estufa e usam menos água que suas contrapartes lácteas. No entanto, essas bebidas à base de plantas frequentemente precisam de fortificação para igualar os níveis de micronutrientes encontrados em lácteos. O reconhecimento da indústria sobre a competição crescente é evidente, como visto com a Tetra Pak adaptando sua tecnologia de processamento UHT direto para essas bebidas à base de plantas. A Tetra Pak aperfeiçoou seus métodos de processamento para garantir estabilidade de proteína vegetal e retenção de cor. Além disso, consumidores mais jovens estão cada vez mais se voltando para opções à base de plantas, impulsionados por preocupações éticas e ambientais. Essa mudança representa um desafio de longo prazo para produtos lácteos tradicionais, incluindo leite UHT.

Intensidade Energética do Processamento UHT e Escrutínio ESG

Compromissos corporativos de ESG e mandatos regulatórios para reduzir emissões de carbono estão intensificando o escrutínio sobre os requisitos energéticos do processamento UHT. Estudos de consumo de energia revelam que plantas de processamento de leite fluido consomem 0,14 MJ/kg de energia elétrica e 0,13 MJ/kg de gás natural para pasteurização convencional, enquanto sistemas UHT exigem entradas de energia mais altas para alcançar temperaturas ultra-altas, como observado no Journal of Dairy Science. Embora avaliações de pegada de carbono indiquem que o processamento UHT gera emissões diretas mais altas durante a produção, os benefícios de ciclo de vida de necessidades reduzidas de refrigeração compensam parcialmente essas penalidades energéticas. Estruturas regulatórias, particularmente na UE, estão cada vez mais impondo melhorias de eficiência energética e reduções de emissões de carbono através de diretivas de sustentabilidade e mecanismos de precificação de carbono. Em resposta, a Tetra Pak desenvolveu sua tecnologia de Trocador de Calor Tubular, que reduz o consumo de energia no processamento de lácteos em até 40%, demonstrando o compromisso da indústria com melhorias de eficiência. No entanto, os requisitos termodinâmicos fundamentais para esterilização UHT limitam o potencial para ganhos de eficiência, criando um desafio persistente entre necessidades de processamento e metas ambientais.

Análise por Segmento

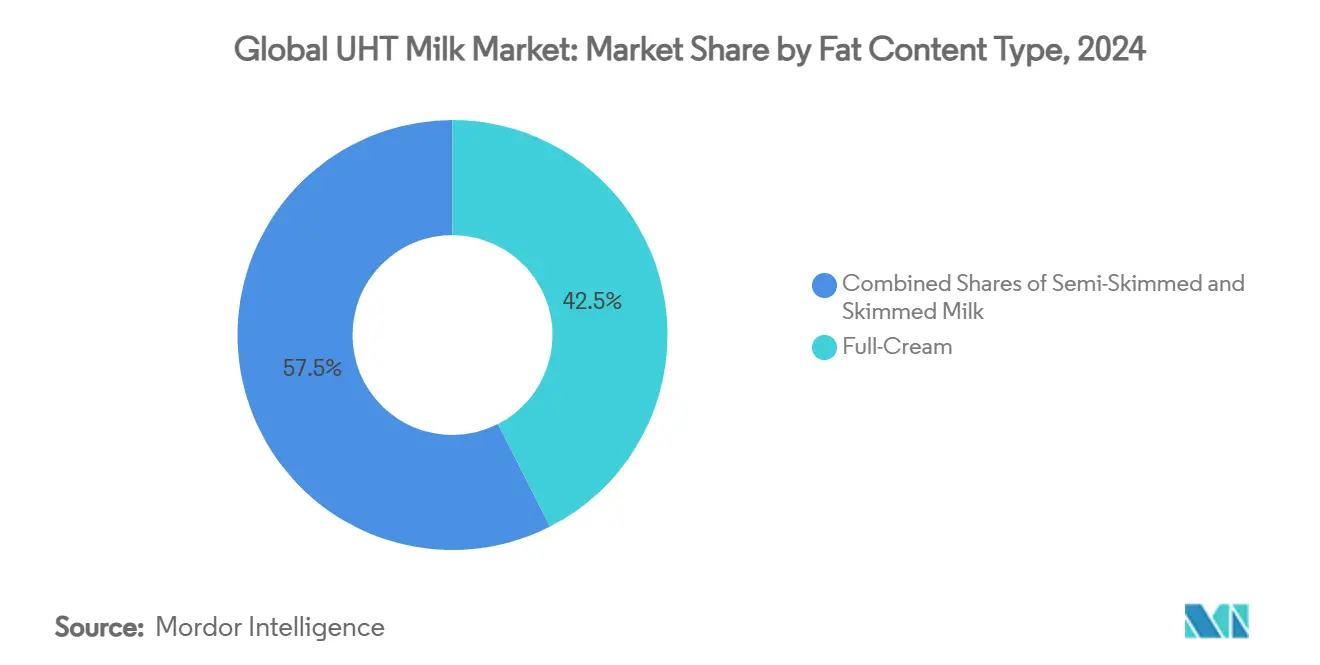

Por Tipo de Teor de Gordura: Integral Domina Posicionamento Premium

O leite integral detém uma participação significativa de 42,5% do mercado, destacando sua dominância sustentada e preferência do consumidor. Este segmento continua a prosperar devido à sua textura rica, sabor cremoso e forte apelo tradicional. O maior teor de gordura no leite integral não apenas realça seu sabor e sensação na boca, mas também o torna uma escolha preferida para uso em uma ampla gama de aplicações, incluindo produtos à base de lácteos, confeitaria e itens de padaria. Sua versatilidade e capacidade de melhorar a qualidade dos produtos finais solidificam ainda mais sua posição no mercado.

O leite desnatado, reconhecido por seu baixo teor de gordura, está antecipado para experimentar crescimento substancial, com uma CAGR projetada de 8,45% durante o período de previsão de 2025-2030. Essa trajetória de crescimento é atribuída ao aumento da consciência sobre saúde entre os consumidores, uma mudança para preferências dietéticas de baixa gordura e calorias controladas, e demanda crescente de grupos específicos de consumidores. Esses grupos incluem entusiastas de fitness buscando opções mais saudáveis, populações envelhecendo priorizando necessidades nutricionais, e indivíduos com restrições dietéticas requerendo alternativas de baixa gordura. A ênfase crescente na saúde e bem-estar deve impulsionar a adoção do leite desnatado em várias demografias.

Por Tipo: Leite Sem Lactose Domina o Mercado, enquanto segmento Saborizado Cresce

O leite sem lactose atualmente domina o mercado com uma participação substancial de 70,34%. Essa liderança é amplamente impulsionada pela crescente prevalência de intolerância à lactose globalmente, aumento da consciência sobre saúde e preferência dos consumidores por alternativas lácteas facilmente digeríveis. Segundo dados da MediPlus[2]MediPlus, "Intolerância à lactose: Enciclopédia Médica MedlinePlus", www.mediplus.gov de 2024, 30 milhões de pessoas nos Estados Unidos eram intolerantes à lactose. O leite sem lactose apela a uma demografia ampla, incluindo populações envelhecendo, entusiastas de fitness e indivíduos com sensibilidades digestivas. O segmento também está vendo penetração aumentada através de inovações como tecnologias de remoção enzimática de lactose que mantêm o sabor natural e valor nutricional do leite. O crescimento do e-commerce e disponibilidade no varejo está acelerando ainda mais o acesso e adoção do consumidor.

O leite UHT saborizado está previsto para crescer rapidamente com uma CAGR de 8,56% durante 2025-2030, refletindo uma demanda crescente do consumidor por opções lácteas convenientes, saborosas e prontas para beber. Inovações de produtos no leite saborizado-como variantes de chocolate, baunilha e infundidas com frutas-estão atraindo consumidores mais jovens e expandindo o mercado para ocasiões de consumo em movimento e impulso. Este crescimento é apoiado pela expansão de canais de distribuição, incluindo supermercados, lojas de conveniência e plataformas online.

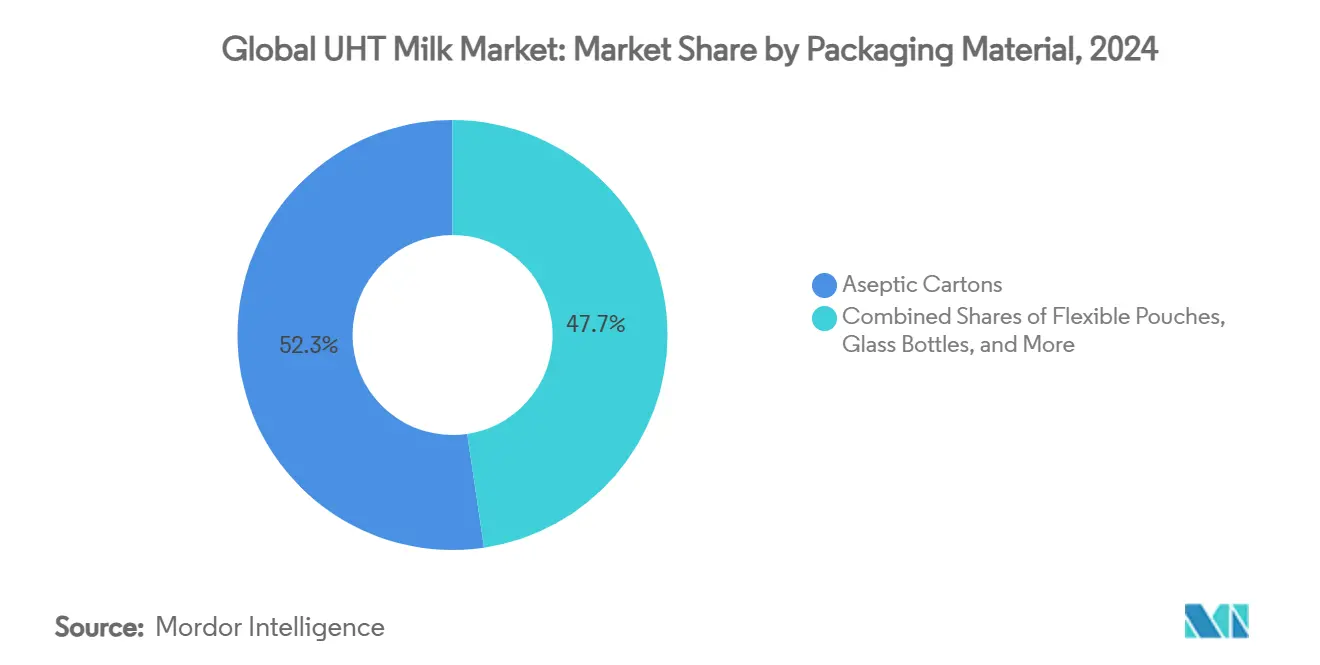

Por Material de Embalagem: Inovação Asséptica Impulsiona Sustentabilidade

Em 2024, caixas assépticas comandam uma participação de mercado líder de 52,34%, impulsionadas por avanços implacáveis na tecnologia de barreira e compromisso com sustentabilidade. O lançamento da Tetra Pak de barreiras à base de papel não apenas reduz a dependência do alumínio, mas também corta a pegada de carbono em 33%, navegando habilmente vulnerabilidades da cadeia de suprimento e imperativos ambientais. Enquanto isso, bolsas flexíveis, impulsionadas por uma CAGR de 8,60%, aproveitam eficiências de custo e controle de porções, tornando-se um sucesso em mercados sensíveis a preços e para necessidades de porção única. Garrafas plásticas atendem a segmentos priorizando vedação reselável, enquanto garrafas de vidro, apesar de incorrer em custos de transporte mais altos, esculpem um nicho no mercado premium.

Inovações de embalagem estão se concentrando em reciclabilidade e otimização de materiais. A barreira livre de alumínio da SIG, ostentando 90% de conteúdo de papel, garante uma vida útil de 12 meses, sublinhando a viabilidade de alternativas de embalagem sustentável. Como parte do impulso para uma economia circular, infraestruturas de reciclagem estão evoluindo. Por exemplo, processos de hidrapolpação podem recuperar 75% dos materiais de caixas assépticas, embora separar completamente o alumínio apresente desafios. Adicionalmente, a aprovação da FDA para esterilização com peróxido de hidrogênio abre caminho para aplicações mais amplas de materiais em embalagem, tudo mantendo padrões de segurança alimentar.

Por Canal de Distribuição: Crescimento Online Transforma Cenário de Varejo

Em 2024, supermercados e hipermercados comandam uma participação de mercado de 34,56%, reforçados por hábitos de compra estabelecidos dos consumidores e estratégias promocionais robustas. Enquanto isso, canais de varejo online estão em trajetória ascendente, ostentando um crescimento de CAGR de 9,11%, amplamente atribuído aos benefícios de armazenamento ambiente do leite UHT. A ascensão do e-commerce está remodelando o cenário, diminuindo os requisitos de cadeia fria antes dominantes nos quais lojas físicas dependiam. Essa mudança abre caminho para entregas diretas ao consumidor e serviços de assinatura. Lojas de conveniência continuam a prosperar, capitalizando compras por impulso e suas localizações urbanas. Ao mesmo tempo, pontos de venda especializados atendem aos mercados premium e orgânico, enfatizando sua expertise nesses segmentos de nicho.

À medida que a transformação digital avança, está impulsionando estratégias diversas de canal no setor de leite UHT. A análise da Roland Berger do mercado do Sudeste Asiático sublinha uma mudança fundamental: canais de comércio moderno e e-commerce estão emergindo como os pilares da evolução da distribuição. A vantagem de armazenamento ambiente não apenas reduz custos de armazenamento para varejistas online, mas também simplifica sua logística. Serviços de assinatura estão aproveitando a longa vida útil do leite UHT, promovendo compras em volume e entregas automatizadas. Isso não apenas aumenta a conveniência do consumidor, mas também aprimora o gerenciamento de estoque para varejistas.

Análise Geográfica

Em 2024, a América do Norte detém uma participação comandante de 37,56% do mercado, sublinhando sua infraestrutura madura e aceitação estabelecida do consumidor de produtos lácteos estáveis em prateleira. A logística avançada de cadeia fria da região não apenas otimiza custos, mas também reforça a preparação para emergências, impulsionando ainda mais a adoção do leite UHT. Em 2023, as exportações lácteas dos EUA[3]Conselho de Exportações Lácteas dos EUA, "Barreiras Comerciais Estrangeiras para Exportações dos EUA para 2024", www.usdec.org atingiram USD 8,1 bilhões, representando 17% da produção total de leite da nação. Produtos UHT, beneficiando-se de vantagens de envio ambiente, desempenharam um papel fundamental neste comércio internacional, como destacado pela USDEC. O endosso da FDA do processamento UHT como método de esterilização legítimo sublinha o suporte regulatório que reforça o crescimento do mercado. Movimentos recentes da indústria incluem o investimento da Suntado de mais de USD 100 milhões em uma nova instalação de processamento UHT em Idaho, ostentando uma capacidade de processamento diário de 800.000 a 1 milhão de libras de leite, com espaço para expansão.

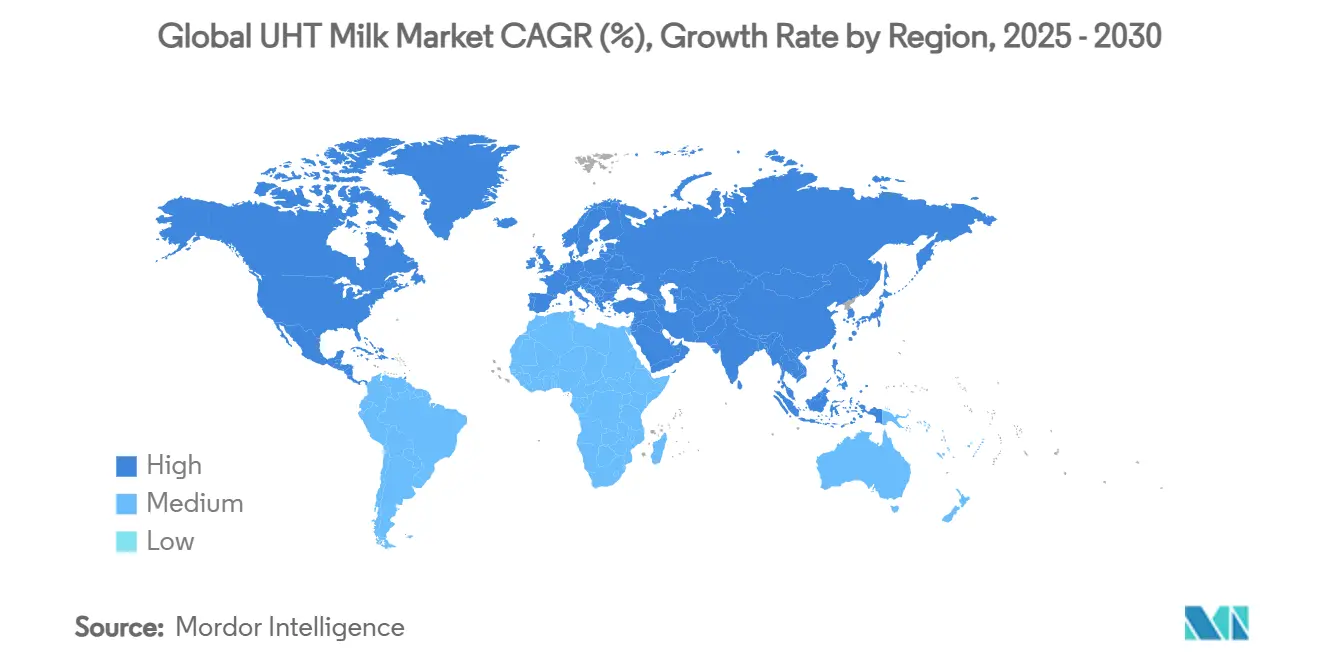

A Ásia-Pacífico está definida para superar outras com uma CAGR projetada de 8,78% até 2030. Este crescimento é alimentado por urbanização rápida e uma classe média em crescimento em busca de soluções nutricionais convenientes. Na Índia, o mercado está testemunhando consolidação notável, destacada pela aquisição estratégica da Hatsun Agro Product da Milk Mantra Dairy, conforme relatado pela Just Food. Iniciativas como programas de alimentação escolar, apoiados por entidades como a Tetra Pak, estão garantindo que 64 milhões de crianças em 49 nações recebam leite nutritivo, solidificando uma demanda consistente. Além disso, parcerias com fabricantes de equipamentos estão acelerando a adoção de tecnologia, levando a aumentos rápidos de capacidade e melhorias de qualidade em toda a região.

O consumo de UHT na Europa, especialmente em nações do sul onde constitui mais de 80% da ingestão de leite fluido, sublinha a presença de mercado entrincheirada da região. A Europa está na vanguarda da sustentabilidade, impulsionada tanto por mandatos regulatórios quanto por compromissos corporativos. Uma consolidação notável é a fusão Arla-DMK, dando à luz a maior cooperativa de propriedade de fazendeiros do continente, visando uma receita anual de USD 22,14 bilhões. O compromisso da Arla é ainda mais evidente com uma infusão de USD 401,91 milhões em cinco sites no Reino Unido, visando reforçar a infraestrutura e estender a vida útil do produto. Enquanto isso, o Oriente Médio e África estão emergindo como pontos quentes, com a MB Plc da Etiópia estabelecendo uma linha de processamento UHT com capacidade diária de 40.000 litros e a Pearl Dairy de Uganda diversificando suas ofertas com novas linhas de embalagem. Tais movimentos destacam o reconhecimento crescente da importância do leite UHT em reforçar a segurança nutricional e impulsionar o crescimento econômico nessas regiões em desenvolvimento.

Cenário Competitivo

O mercado de leite UHT opera com dinâmicas competitivas fragmentadas, pontuando 3 de 10 em medidas de concentração, criando oportunidades tanto para corporações multinacionais quanto especialistas regionais capturarem participação de mercado através de estratégias diferenciadas. Players estabelecidos como Nestlé, Lactalis e FrieslandCampina aproveitam redes de distribuição globais e expertise de processamento, enquanto marcas regionais emergentes capitalizam preferências de sabor locais e vantagens de custo.

Padrões de adoção de tecnologia revelam diferenciação estratégica através de inovações de processamento, com a tecnologia de vaso de infusão sem costura da SPX FLOW reduzindo incrustação de produto e permitindo corridas de produção mais longas, enquanto o processamento UHT direto da Tetra Pak otimiza a qualidade de bebidas à base de plantas. A integração de inteligência artificial demonstra posicionamento competitivo de próxima geração, com instalações de processamento de lácteos alcançando melhorias de eficiência de 20-40% através da otimização de aprendizado de máquina de parâmetros de produção.

Oportunidades de espaço em branco emergem em segmentos premium através de variantes sem lactose e fortificadas, inovações de embalagem focadas em sustentabilidade e aplicações de serviços de alimentação requerendo estabilidade de micro-espuma. Estruturas de conformidade regulatória, incluindo padrões de pasteurização da FDA e diretivas de sustentabilidade da UE, criam fossos competitivos para empresas investindo em tecnologias de processamento avançadas e melhorias de desempenho ambiental. Atividade de patentes em embalagem asséptica e inovações de tecnologia de barreira sugere competição tecnológica contínua, com empresas como a SIG desenvolvendo soluções livres de alumínio que reduzem a pegada de carbono em 25% mantendo requisitos de estabilidade em prateleira.

Líderes da Indústria Global de Leite UHT

-

Nestlé S.A.

-

Groupe Lactalis SA

-

Fonterra Co-operative Group Limited

-

Royal FrieslandCampina N.V.

-

Danone SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril de 2025: Malo Dairy, parte da Sill Enterprises, lançou leite UHT embalado em uma caixa Pure-Pak sustentável projetada pela Elopak. A empresa lançou este produto como sua estratégia sustentável.

- Março de 2025: Arla Foods abriu uma nova planta de produção de leite UHT no Reino Unido. A empresa investiu USD 124,72 milhões nesta expansão. A planta foi aberta na Escócia, e a empresa produziu leite UHT sem lactose e regular.

- Fevereiro de 2025: O Ministro da União Rajiv Ranjan Singh e o Ministro Chefe de Jammu & Kashmir Omar Abdullah inauguraram conjuntamente uma nova Planta de Processamento de Leite de Temperatura Ultra Alta (UHT) em Satwari, Jammu, com capacidade de 50.000 litros por dia. Este evento marco sublinha o compromisso do governo em reforçar a infraestrutura de pecuária e lácteos da região, visando elevar a produção de leite, otimizar o processamento e fomentar oportunidades de emprego rural.

Escopo do Relatório do Mercado Global de Leite UHT

Leite UHT é leite obtido aquecendo leite em temperaturas ultra-altas por um tempo fixo ou estendido. O mercado global de leite UHT é segmentado por tipo de produto, canal de distribuição e geografia. Baseado no tipo de produto, o mercado é segmentado em leite UHT integral, leite UHT desnatado e leite UHT semi-desnatado. Baseado no canal de distribuição, o mercado é segmentado em hipermercados e supermercados, varejistas especialistas, lojas de conveniência, lojas de varejo online e outros canais de distribuição. Baseado na geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. Para cada segmento, o dimensionamento e previsão do mercado foram feitos com base no valor (em milhões de USD).

| Leite UHT Integral |

| Leite UHT Semi-desnatado |

| Leite UHT Desnatado |

| Leite UHT Sem Lactose |

| Leite UHT Saborizado |

| Leite UHT Orgânico / A2 / Funcional |

| Caixas Assépticas (Tetra Pak et al.) |

| Garrafas Plásticas (HDPE, PET) |

| Bolsas e Sachês Flexíveis |

| Garrafas de Vidro |

| On-Trade | |

| Off-Trade | Hipermercados / Supermercados |

| Especialista/Mercearia | |

| Lojas de Conveniência | |

| Lojas de Varejo Online |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Teor de Gordura | Leite UHT Integral | |

| Leite UHT Semi-desnatado | ||

| Leite UHT Desnatado | ||

| Por Tipo | Leite UHT Sem Lactose | |

| Leite UHT Saborizado | ||

| Leite UHT Orgânico / A2 / Funcional | ||

| Por Material de Embalagem | Caixas Assépticas (Tetra Pak et al.) | |

| Garrafas Plásticas (HDPE, PET) | ||

| Bolsas e Sachês Flexíveis | ||

| Garrafas de Vidro | ||

| Por Canal de Distribuição | On-Trade | |

| Off-Trade | Hipermercados / Supermercados | |

| Especialista/Mercearia | ||

| Lojas de Conveniência | ||

| Lojas de Varejo Online | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Questões Respondidas no Relatório

Qual é o tamanho do Mercado Global de Leite UHT?

O tamanho do Mercado Global de Leite UHT deve atingir USD 93,23 bilhões em 2025 e crescer a uma CAGR de 7,23% para atingir USD 116,80 bilhões até 2030.

Qual região lidera as vendas de leite UHT e qual está se expandindo mais rapidamente?

A América do Norte detém a primeira posição com 37,56% da participação de mercado de 2024, enquanto a Ásia-Pacífico mostra o ritmo mais rápido, registrando uma CAGR de 8,78% até 2030.

Quem são os principais players no Mercado Global de Leite UHT?

Nestlé S.A., Groupe Lactalis SA, Fonterra Co-operative Group Limited, Royal FrieslandCampina N.V. e Danone SA são as principais empresas operando no Mercado Global de Leite UHT.

Qual é a região de crescimento mais rápido no Mercado Global de Leite UHT?

A Ásia-Pacífico está estimada para crescer na CAGR mais alta durante o período de previsão (2025-2030).

Por que os canais de e-commerce são importantes para a distribuição de leite UHT?

Caixas estáveis em prateleira eliminam a necessidade de envio refrigerado, permitindo que mercearias online cortem custos logísticos e ofereçam pacotes de assinatura, o que impulsiona uma CAGR de 9,11% em vendas digitais.

Página atualizada pela última vez em: