Análise de mercado de IP de design de SRAM e ROM

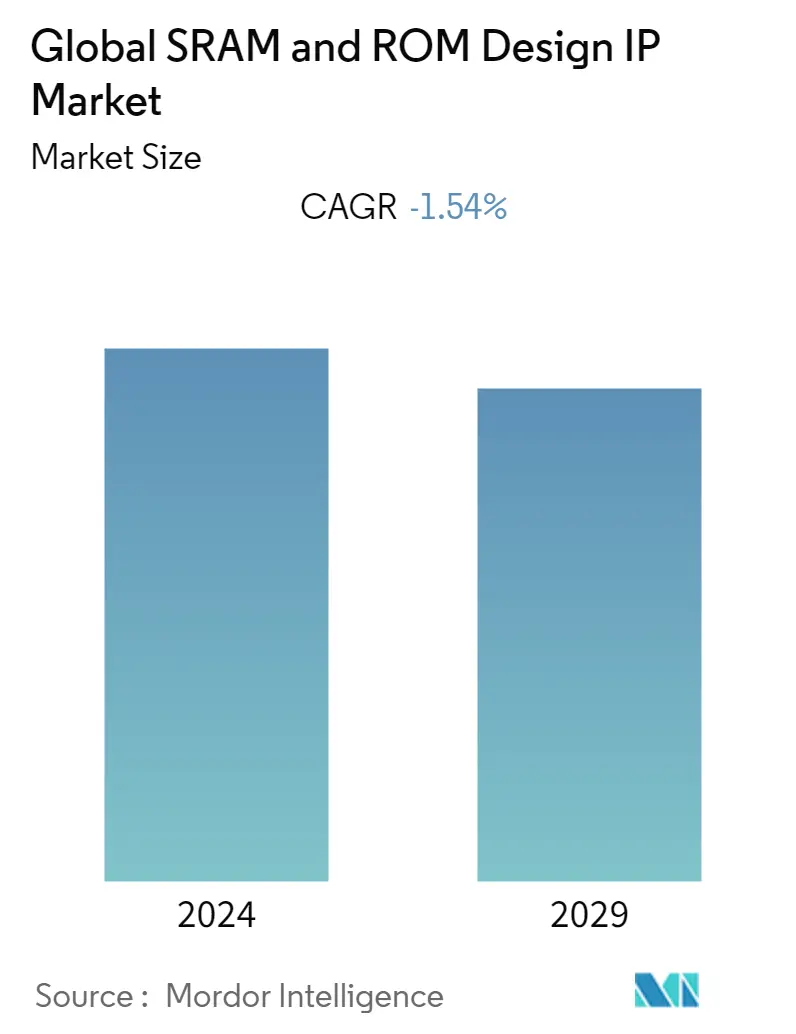

O mercado global de SRAM Design IP foi avaliado em US$ 627,26 milhões em 2020, e deve atingir US$ 563,15 milhões até 2026, registrando um CAGR de -1,54% e o mercado global de ROM Design IP foi avaliado em US$ 190,54 milhões em 2020, e espera-se atingir 201,04 milhões de dólares até 2026, registando uma CAGR de 0,87%, durante o período 2021-2026.

- O rápido crescimento do volume de dados e a crescente preferência por conteúdo online incentivaram os produtores de armazenamento a inovar continuamente. A demanda por componentes eletrônicos no segmento de eletrônicos de consumo e microcontroladores, sistemas embarcados, dispositivos programáveis e ICs específicos de aplicação no setor industrial e científico, indústria automotiva, continua a aumentar o mercado de SRAM.

- Os fornecedores de SRAM estão investindo significativamente para desenvolver formas mais eficientes de tecnologias SRAM. Por exemplo, os fabricantes OEM estão integrando tipos de tecnologias mais compactas em suas ofertas de produtos e exigindo pequenos módulos SRAM para suas respectivas ofertas de produtos. Por exemplo, em dezembro de 2019, o Vision FPGA System on Module (SoM) da TinyVision.ai oferecia visão computacional de baixo consumo de energia e aprendizado de máquina no dispositivo em um pacote compacto. A placa é baseada no FPGA Lattice iCE40UP5k, com flash qSPI de 4Mb e SRAM qSPI de 64Mb.

- O tipo ROM de tecnologia de memória semicondutora é usado principalmente para armazenar programas e dados que devem sobreviver mesmo se um computador ou processador for desligado. Nos últimos anos, a memória ROM está sendo cada vez mais substituída pela memória flash. Em geral, a capacidade máxima da memória ROM está atrasada em relação à memória flash (4 a 8 vezes) e, em muitas das aplicações originais, a ROM é substituída pela memória flash, que experimentou um crescimento significativamente alto em capacidade e volume de mercado.

- No entanto, o crescente avanço no segmento EEPROM, especialmente em 2019, e o surgimento de diversas novas aplicações para microcontroladores, são alguns dos fatores significativos que dão suporte ao mercado IP de design de ROM. Espera-se que inovações de produtos, em 2019, como chips de memória EEPROM, desenvolvidos por fornecedores de semicondutores para IoT e aplicações sem fio nos setores médico, de serviços públicos e vários outros setores de usuários finais, expandam o escopo do design de ROM IP.

- Por exemplo, em novembro de 2019, a STMicroelectronics lançou sua nova geração de chips de memória EEPROM para aplicações sem fio e IoT. A família de chips EEPROM da Atmel, subsidiária da Microchip Technology, é compatível com SPI, oferece ciclos máximos de gravação de 5 ms e retenção de dados de 100 anos. Esses chips fornecem 4.096 bits de EEPROM serial e gravação de página de 8 bytes. Em julho de 2019, a NXP com sede na Europa também lançou uma EEPROM serial de 4 Mbit que oferece WLCSP como o M95M04-DR.

Tendências do mercado IP de design de SRAM e ROM

Aumento da demanda por aplicativos de armazenamento empresarial para impulsionar o crescimento da MRAM

- O armazenamento empresarial está testemunhando um crescimento significativo na demanda, devido ao aumento da IoT, da IA e de aplicações de big data. Espera-se que a introdução de redes sem fio avançadas, como 5G, aumente ainda mais a demanda no data center, bem como na borda. O atual mercado de hardware de armazenamento empresarial é dominado por fornecedores proeminentes, como HPE, Dell EMC e NetApp, que vendem arrays de armazenamento tradicionais, juntamente com opções totalmente flash, soluções definidas por software (SDS) e infraestrutura hiperconvergente (HCI)..

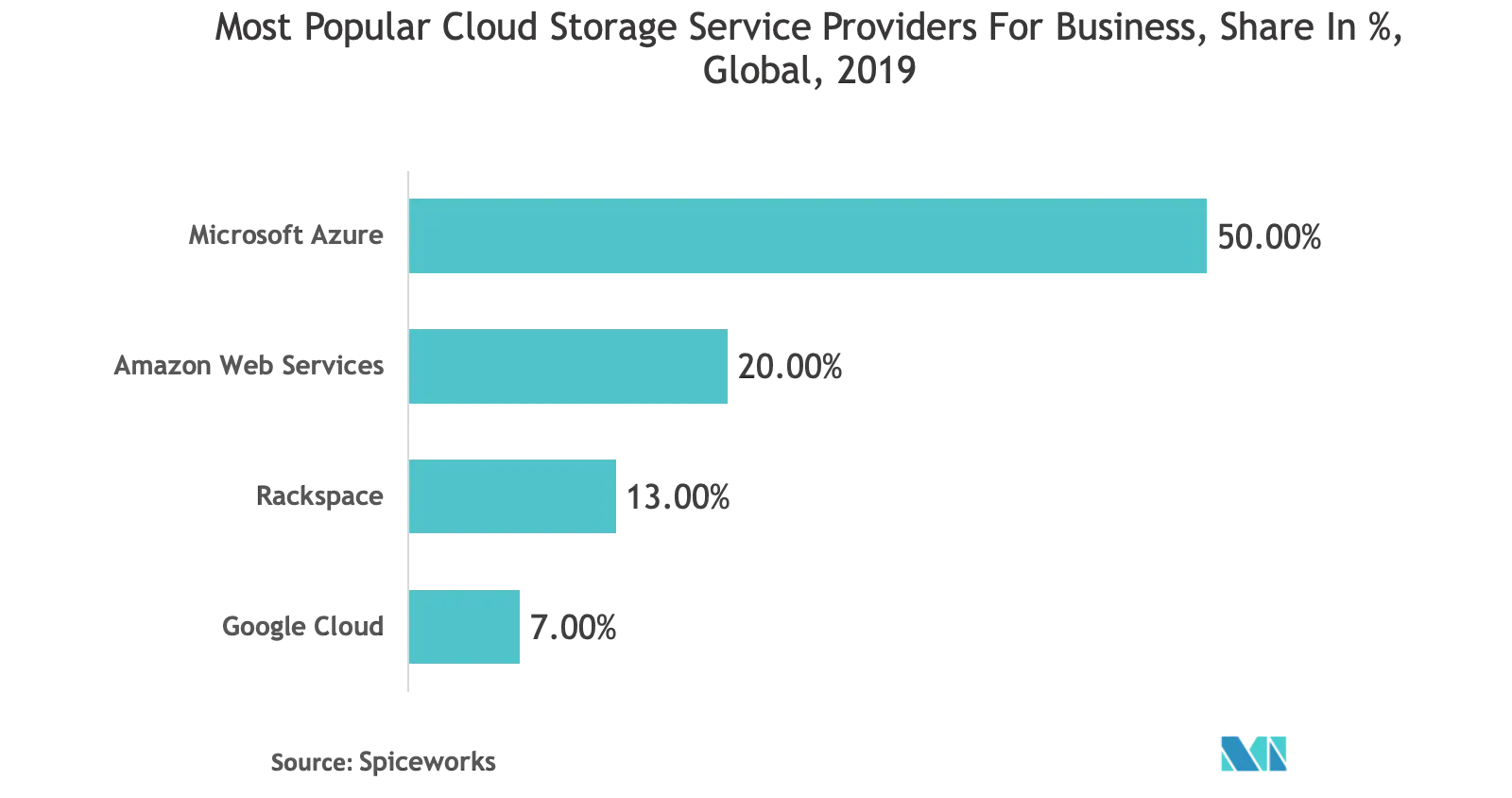

- Espera-se que as empresas registrem um crescimento de dois dígitos nos próximos dois anos e, até 2022, mais 20% das empresas planejam usar infraestrutura de armazenamento em nuvem, devido ao aumento na demanda por unidades de disco rígido de alta capacidade, todas armazenamento flash e serviços em nuvem, de acordo com Spiceworks. Uma grande parte da demanda de armazenamento empresarial é impulsionada pelo armazenamento em nuvem, e espera-se que a adoção do armazenamento em nuvem no setor empresarial testemunhe um crescimento exponencial durante o período de previsão. De acordo com a Spiceworks, cerca de 39% das empresas usam infraestrutura de armazenamento em nuvem e mais de 20% das empresas planejam fazê-lo até 2022.

- À medida que o preço do armazenamento totalmente flash cai, a demanda por soluções de alto desempenho aumenta. Atualmente, cerca de 18% das empresas usam arrays de armazenamento totalmente flash e, além disso, 14% planejam migrar para arrays totalmente flash.

- Espera-se que tais desenvolvimentos e a proliferação das tecnologias de armazenamento existentes, como HDDs e SSDs, aumentem a demanda do mercado. No entanto, recentemente, o eNVM testemunhou um aumento na implementação. Algumas soluções NVMe-oF estão se tornando sistemas híbridos baseados em flash e HDD, que usam cada vez mais três bits por célula e quatro bits por célula NAND para aplicações de memória flash de alta densidade, de acordo com a Forbes.

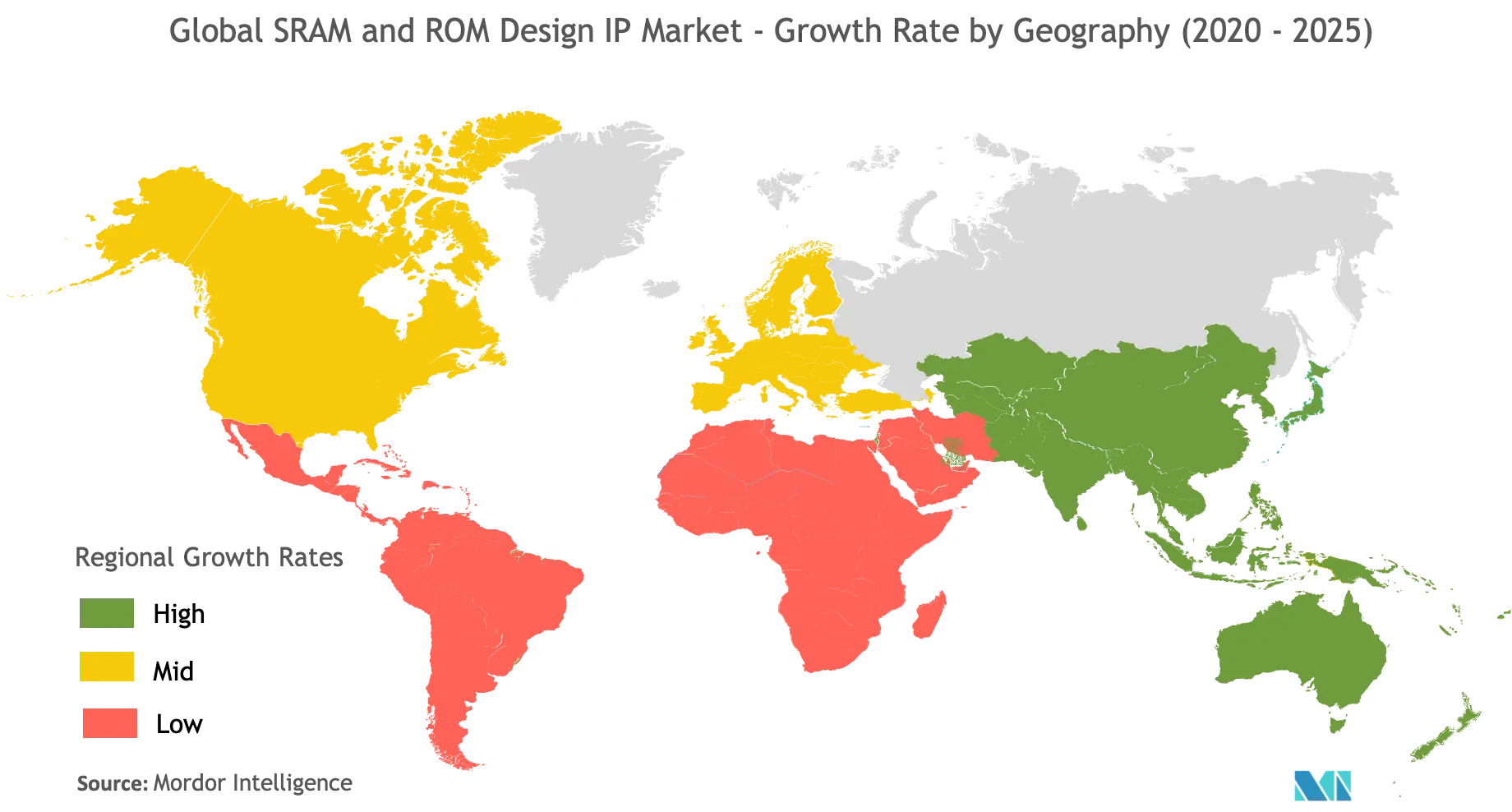

Ásia-Pacífico testemunhará o maior crescimento

- As vendas de semicondutores na região Ásia-Pacífico, excluindo China e Japão, durante 2019 foram de 113,9 mil milhões de dólares, de acordo com a SIA. Além destes, as vendas de semicondutores apenas na China durante 2019 ascenderam a 143,7 mil milhões de dólares. Tais desenvolvimentos na região estão a aumentar ainda mais a procura de vários produtos electrónicos na região.

- Além disso, a procura da região por diversas soluções de armazenamento está a aumentar significativamente e espera-se que seja o principal impulsionador da procura global por soluções de armazenamento empresarial, juntamente com a procura industrial por soluções de memória. Por exemplo, em Abril de 2020, a Alibaba anunciou 28,2 mil milhões de dólares em centros de dados com o objectivo de acelerar a recuperação da Covid-19 na região.

- Além disso, a China é um dos líderes globais em OSAT devido ao JCET, que representa uma parte proeminente das receitas do país provenientes da indústria de semicondutores. Além da China, Taiwan é outro grande player na indústria de semicondutores, que abriga fundições regionais proeminentes, como a TSMC, e também fundições nacionais operadas por vários fornecedores de semicondutores. De acordo com o MOF (Taiwan), o valor total das importações de equipamentos de fabricação de semicondutores no país durante 2018 foi de 7,59 bilhões de dólares.

- Taiwan também é um importante player da OSAT e, nos últimos anos, a mudança tecnológica nas empresas regionais está capacitando a base de design IP no país. A TSMC formou alianças e parcerias com vários fornecedores de design e IP; além disso, a empresa está cada vez mais focada na redução da sua dependência de fornecedores de design IP. Por exemplo, TSMS e Synopsys formaram uma aliança para desenvolver um portfólio de design IP para diversas soluções de memória

Visão geral da indústria de IP de design de SRAM e ROM

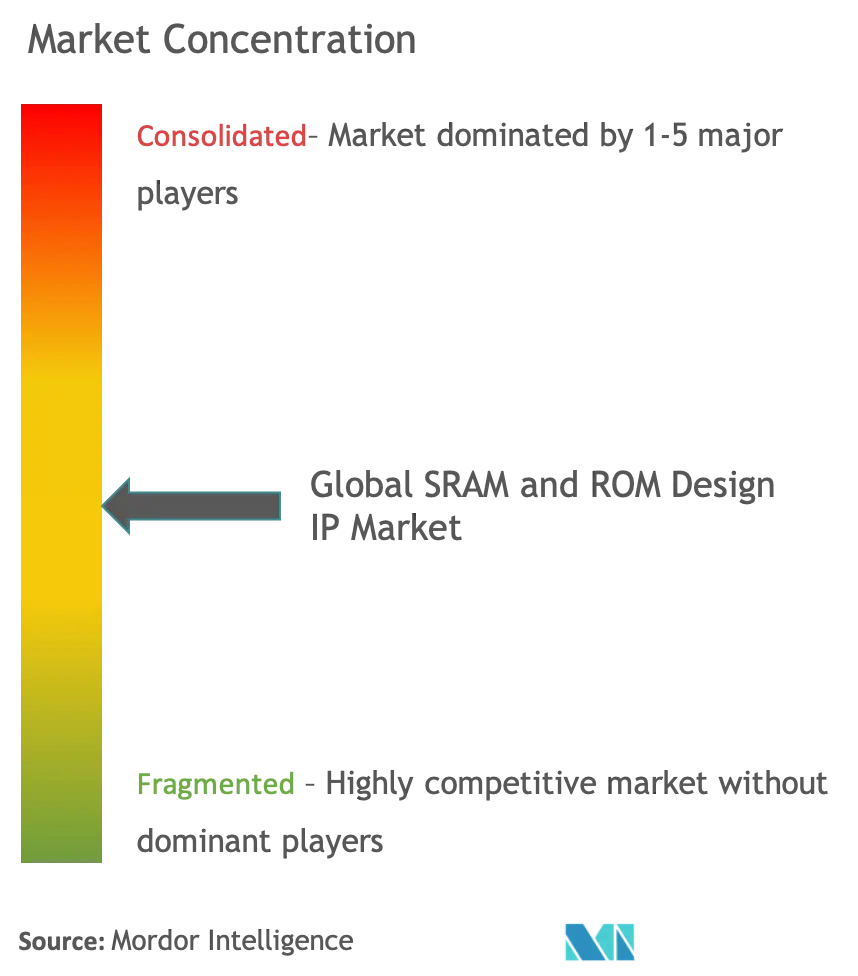

O mercado global de SRAM e ROM Design IP está moderadamente fragmentado. Os players do mercado estão inovando suas ofertas de acordo com as tendências tecnológicas e os últimos desenvolvimentos. Além disso, concentram-se na colaboração estratégica para aumentar a sua quota de mercado. Alguns dos principais desenvolvimentos do mercado são:.

- Em maio de 2020 - A Mentor Graphics Corporation anunciou que obteve a certificação para uma ampla gama de ferramentas de design de circuitos integrados (IC) Mentor para as tecnologias de processo N5 e N6 líderes do setor da TSMC. Além disso, a colaboração da Mentor com a TSMC se estendeu à tecnologia de embalagem avançada, aproveitando ainda mais a tecnologia de embalagem 3DSTACK da plataforma Caliber da Mentor para oferecer suporte às plataformas de embalagem avançadas da TSMC.

- Em março de 2020 - Everspin Technologies Inc. alterou seu acordo de desenvolvimento conjunto (JDA) de torque de transferência de rotação (STT-MRAM) com a GLOBALFOUNDRIES (GF), uma fundição especializada. Everspin e GF foram parceiros nos processos de desenvolvimento e fabricação de STT-MRAM de 40 nm, 28 nm e 22 nm. Eles atualizaram seu acordo para definir os termos de um projeto futuro, em uma solução FinFET MRAM avançada de 12 nm.

Líderes de mercado de IP de design de SRAM e ROM

Xilinx Inc.

Dolphin Technology Inc.

eMemory Technology, Inc.

Avalanche Technology Inc.

TDK Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Segmentação da indústria IP de design de SRAM e ROM

O estudo analisa o design geral do IP, em termos de tendências, lista de IP oferecido, cenário geral do mercado e principais fornecedores de IP, especificamente para tecnologias SRAM e ROM. Além disso, o estudo também analisa o cenário geral do mercado de tecnologias MRAM, em termos de receitas acumuladas, tendências tecnológicas, desenvolvimentos mais recentes, aplicações (autônomas vs. incorporadas) e roteiro, em termos de nós tecnológicos e principais fornecedores que oferecem produtos MRAM.

Perguntas frequentes sobre pesquisa de mercado IP de design de SRAM e ROM

Quem são os principais atores do mercado global de SRAM e ROM Design IP?

Xilinx Inc., Dolphin Technology Inc., eMemory Technology, Inc., Avalanche Technology Inc., TDK Corporation são as principais empresas que operam no mercado global de SRAM e ROM Design IP.

Qual é a região que mais cresce no mercado global de SRAM e ROM Design IP?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de SRAM e ROM Design IP?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado global de SRAM e ROM Design IP.

Que anos este mercado global de SRAM e ROM Design IP cobre?

O relatório abrange o tamanho histórico do mercado global de SRAM e ROM Design IP para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de SRAM e ROM Design IP para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório global da indústria IP de design de SRAM e ROM

Estatísticas para a participação de mercado global de SRAM e ROM Design IP de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise global de SRAM e ROM Design IP inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra de esta análise da indústria como um relatório gratuito para download em PDF.