Tamanho do mercado de ingredientes de proteína de ervilha

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 2.5 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 3.38 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 7.66 % | |

| Maior participação por região | Ásia-Pacífico | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteína de ervilha

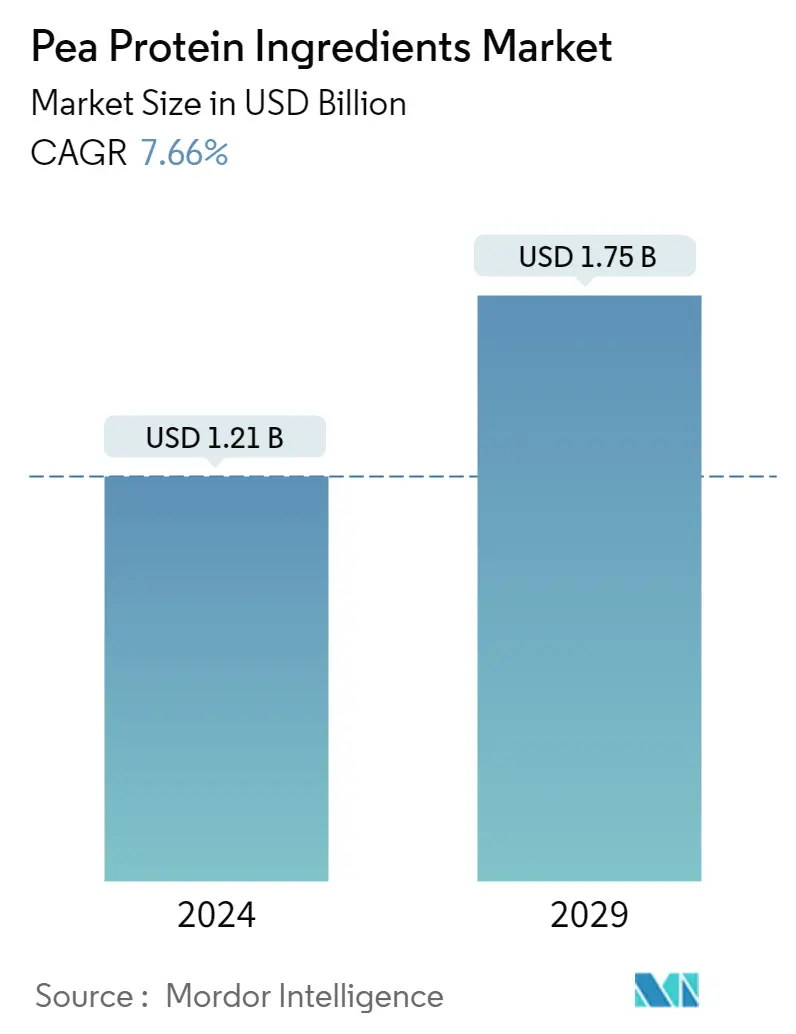

O tamanho do mercado de ingredientes de proteína de ervilha é estimado em US$ 1,21 bilhão em 2024, e deverá atingir US$ 1,75 bilhão até 2029, crescendo a um CAGR de 7,66% durante o período de previsão (2024-2029).

Com uma crescente cultura vegana, a demanda por ingredientes de proteína de ervilha aumentou em toda a região

- Os isolados de proteína de ervilha são responsáveis pela maior participação de aplicações no mercado global. Em 2022, o segmento de alimentos e bebidas foi responsável pelo maior consumo de 88,48% em volume entre todos os segmentos de aplicação. A proteína de ervilha é considerada um ingrediente hipoalergênico que pode ser usado com uma combinação de ingredientes para proporcionar sabor, textura e nutrição balanceada.

- O segmento de suplementos é impulsionado principalmente pelo subsegmento de nutrição esportiva/desempenho, que deverá registrar um CAGR de 6,37% durante o período de previsão. Embora os laticínios e a soja dominem o mercado de bebidas proteicas, 30% dos consumidores de bebidas proteicas nos Estados Unidos apoiam o uso de proteínas vegetais em bebidas proteicas. Apenas 10% dos consumidores do Reino Unido evitam a soja porque eles ou um membro da família têm alergia ou intolerância alimentar. Os restantes 10% evitam a soja como parte de um estilo de vida saudável em geral. A proteína de ervilha também se beneficiará do aumento do uso de alegações populares como sem glúten e sem OGM. Espera-se que o subsegmento de nutrição esportiva seja responsável por uma das aplicações significativas da proteína de ervilha devido à sua composição de aminoácidos.

- O segmento de alimentação animal é responsável pela segunda maior participação de aplicação de ingredientes de proteína de ervilha em todo o mundo, depois do segmento de alimentos e bebidas. Os isolados de proteína de ervilha representaram a maior parcela de aplicação no segmento de alimentação animal, com 41,97% em volume em 2022. Adicionar ervilhas à dieta de uma vaca pode ser uma forma econômica de fornecer proteína adicional durante a gravidez. Durante o terceiro trimestre, uma vaca de 1.000 libras precisa ganhar quase meio quilo diariamente, tornando as necessidades nutricionais muito críticas. Os agricultores geralmente complementam esta exigência com farinhas de milho ou soja, que as farinhas de proteína de ervilha podem facilmente substituir a um preço mais barato.

A proteína de ervilha está ganhando popularidade como substituto da proteína do ovo, apoiada pela disseminação do veganismo em toda a região

- A Ásia-Pacífico domina o mercado global de proteína de ervilha, impulsionado pelo segmento FB, que representou 95% da participação de mercado em volume em 2022. Além disso, a proteína de ervilha fornece viscosidade e cremosidade suficientes, então os fabricantes locais usam a proteína de ervilha como um substituto para ovos em produtos como maionese. A proteína de ervilha tem sido apontada como uma alternativa adequada ao rótulo, sem glúten e sem soja. Além de deter a maior participação, o segmento regional Ásia-Pacífico está crescendo significativamente e deverá registrar um CAGR de 6,53% durante o período de previsão.

- A Ásia-Pacífico é seguida pela Europa, liderada principalmente pelo segmento de alimentos e bebidas, que representou cerca de 93% das proteínas de ervilha usadas na região em 2022. A demanda por proteína de ervilha como fonte alternativa de proteína tem crescido à medida que as dietas veganas estão se tornando mais popular nos países desenvolvidos da região. A Alemanha continuou a ser o maior consumidor de proteína de ervilha no período do estudo devido ao crescente veganismo e à crescente dependência dos consumidores em produtos alternativos à carne.

- Prevê-se que o Médio Oriente seja o segmento regional de crescimento mais rápido, uma vez que a procura de ingredientes naturais e sustentáveis está a crescer rapidamente devido ao aumento da consciência sobre a saúde entre os consumidores. Durante o período de previsão, a região deverá registrar um CAGR de 12,21% em volume. A Arábia Saudita impulsiona principalmente o mercado de proteína de ervilha no Oriente Médio devido à crescente conscientização sobre o uso da proteína de ervilha, fazendo com que a população do país a adote em suas dietas. No entanto, estas proteínas têm aplicações no segmento de AB, que foi impulsionado maioritariamente pelo subsegmento de carnes e produtos alternativos à carne, com uma quota de 37% em volume em 2022.

Tendências globais do mercado de ingredientes de proteína de ervilha

- Ásia-Pacífico detinha grande participação de mercado

- A forte influência do setor retalhista está a apoiar o crescimento do mercado

- Tendências saudáveis em bebidas impactando o crescimento do mercado

- Preferência crescente por opções convenientes de café da manhã

- Aumento na demanda por pacotes de dose única pode aumentar a produção

- Aumento do consumo doméstico e da procura por produtos de confeitaria saudáveis

- Alternativa láctea testemunhará um crescimento significativo

- Crescentes preocupações nutricionais para populações idosas

- Alternativas à proteína da carne estão revolucionando o segmento de carnes

- Alimentos prontos para cozinhar e congelados tiveram aumento nas vendas

- Preferência por lanches saudáveis para apoiar o crescimento do mercado

- Aumento da conscientização sobre a saúde e crescente demanda da geração Y

- Crescente demanda por alimentos compostos para animais

- Ingredientes naturais impulsionando fortemente as vendas segmentadas

- A crescente população flexitariana ou vegana está oferecendo oportunidades para os fabricantes

Visão geral da indústria de ingredientes de proteína de ervilha

O Mercado de Ingredientes de Proteína de Ervilha está moderadamente consolidado, com as cinco maiores empresas ocupando 44,45%. Os principais players neste mercado são Archer Daniels Midland Company, Cargill Incorporated, Ingredion Incorporated, International Flavors Fragrances, Inc. e Kerry Group (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteína de ervilha

Archer Daniels Midland Company

Cargill Incorporated

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group

Other important companies include Cosucra Groupe Warcoing SA, Emsland Group, Roquette Frère, Yantai Shuangta Food Co. Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteína de ervilha

- Junho de 2022 Roquette, player global em ingredientes vegetais e pioneira em proteínas vegetais, anunciou o lançamento de sua nova linha NUTRALYS® de proteínas orgânicas texturizadas derivadas de ervilha e fava

- Julho de 2021 O Banco Europeu de Investimento (BEI), a Société Régionale d'Investissement de Wallonie (SRIW) e a Sofiprotéol, um braço financeiro do Grupo Avril, planejaram contribuir com 10 milhões de euros para uma oferta de títulos da Cosucra. Com o apoio deste financiamento, espera-se que a Cosucra aumente a sua capacidade de produção e solidifique a sua posição como líder de mercado na Europa. Permitirá à Cosucra aumentar os níveis de produção e aumentar a eficiência da sua maquinaria industrial, elevando a empresa à posição de maior produtor europeu de proteína de ervilha.

- Abril de 2021 A Ingredion Inc. adicionou dois novos ingredientes ao seu segmento de proteína de ervilha vegetal. Lançou o isolado de proteína de ervilha Vitessense Pulse 1853 e o amido de ervilha Purity P 1002, que são 100% provenientes de fazendas norte-americanas de forma sustentável.

Relatório de mercado de ingredientes de proteína de ervilha – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 China

- 3.4.2 Alemanha

- 3.4.3 Índia

- 3.4.4 Japão

- 3.4.5 Estados Unidos

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Isolados

- 4.1.3 Texturizado/Hidrolisado

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 Região

- 4.3.1 África

- 4.3.1.1 Por formulário

- 4.3.1.2 Por usuário final

- 4.3.1.3 Por país

- 4.3.1.3.1 Nigéria

- 4.3.1.3.2 África do Sul

- 4.3.1.3.3 Resto da África

- 4.3.2 Ásia-Pacífico

- 4.3.2.1 Por formulário

- 4.3.2.2 Por usuário final

- 4.3.2.3 Por país

- 4.3.2.3.1 Austrália

- 4.3.2.3.2 China

- 4.3.2.3.3 Índia

- 4.3.2.3.4 Indonésia

- 4.3.2.3.5 Japão

- 4.3.2.3.6 Malásia

- 4.3.2.3.7 Nova Zelândia

- 4.3.2.3.8 Coreia do Sul

- 4.3.2.3.9 Tailândia

- 4.3.2.3.10 Vietnã

- 4.3.2.3.11 Resto da Ásia-Pacífico

- 4.3.3 Europa

- 4.3.3.1 Por formulário

- 4.3.3.2 Por usuário final

- 4.3.3.3 Por país

- 4.3.3.3.1 Bélgica

- 4.3.3.3.2 França

- 4.3.3.3.3 Alemanha

- 4.3.3.3.4 Itália

- 4.3.3.3.5 Holanda

- 4.3.3.3.6 Rússia

- 4.3.3.3.7 Espanha

- 4.3.3.3.8 Peru

- 4.3.3.3.9 Reino Unido

- 4.3.3.3.10 Resto da Europa

- 4.3.4 Médio Oriente

- 4.3.4.1 Por formulário

- 4.3.4.2 Por usuário final

- 4.3.4.3 Por país

- 4.3.4.3.1 Irã

- 4.3.4.3.2 Arábia Saudita

- 4.3.4.3.3 Emirados Árabes Unidos

- 4.3.4.3.4 Resto do Médio Oriente

- 4.3.5 América do Norte

- 4.3.5.1 Por formulário

- 4.3.5.2 Por usuário final

- 4.3.5.3 Por país

- 4.3.5.3.1 Canadá

- 4.3.5.3.2 México

- 4.3.5.3.3 Estados Unidos

- 4.3.5.3.4 Resto da América do Norte

- 4.3.6 América do Sul

- 4.3.6.1 Por formulário

- 4.3.6.2 Por usuário final

- 4.3.6.3 Por país

- 4.3.6.3.1 Argentina

- 4.3.6.3.2 Brasil

- 4.3.6.3.3 Resto da América do Sul

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Cargill Incorporated

- 5.4.3 Cosucra Groupe Warcoing SA

- 5.4.4 Emsland Group

- 5.4.5 Ingredion Incorporated

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group

- 5.4.8 Roquette Frère

- 5.4.9 Yantai Shuangta Food Co. Ltd

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise Global da Cadeia de Valor

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteína de ervilha

Concentrados, Isolados, Texturizados/Hidrolisados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. África, Ásia-Pacífico, Europa, Médio Oriente, América do Norte e América do Sul são abrangidos como segmentos por região.

- Os isolados de proteína de ervilha são responsáveis pela maior participação de aplicações no mercado global. Em 2022, o segmento de alimentos e bebidas foi responsável pelo maior consumo de 88,48% em volume entre todos os segmentos de aplicação. A proteína de ervilha é considerada um ingrediente hipoalergênico que pode ser usado com uma combinação de ingredientes para proporcionar sabor, textura e nutrição balanceada.

- O segmento de suplementos é impulsionado principalmente pelo subsegmento de nutrição esportiva/desempenho, que deverá registrar um CAGR de 6,37% durante o período de previsão. Embora os laticínios e a soja dominem o mercado de bebidas proteicas, 30% dos consumidores de bebidas proteicas nos Estados Unidos apoiam o uso de proteínas vegetais em bebidas proteicas. Apenas 10% dos consumidores do Reino Unido evitam a soja porque eles ou um membro da família têm alergia ou intolerância alimentar. Os restantes 10% evitam a soja como parte de um estilo de vida saudável em geral. A proteína de ervilha também se beneficiará do aumento do uso de alegações populares como sem glúten e sem OGM. Espera-se que o subsegmento de nutrição esportiva seja responsável por uma das aplicações significativas da proteína de ervilha devido à sua composição de aminoácidos.

- O segmento de alimentação animal é responsável pela segunda maior participação de aplicação de ingredientes de proteína de ervilha em todo o mundo, depois do segmento de alimentos e bebidas. Os isolados de proteína de ervilha representaram a maior parcela de aplicação no segmento de alimentação animal, com 41,97% em volume em 2022. Adicionar ervilhas à dieta de uma vaca pode ser uma forma econômica de fornecer proteína adicional durante a gravidez. Durante o terceiro trimestre, uma vaca de 1.000 libras precisa ganhar quase meio quilo diariamente, tornando as necessidades nutricionais muito críticas. Os agricultores geralmente complementam esta exigência com farinhas de milho ou soja, que as farinhas de proteína de ervilha podem facilmente substituir a um preço mais barato.

| Concentrados |

| Isolados |

| Texturizado/Hidrolisado |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| África | Por formulário | |

| Por usuário final | ||

| Por país | Nigéria | |

| África do Sul | ||

| Resto da África | ||

| Ásia-Pacífico | Por formulário | |

| Por usuário final | ||

| Austrália | ||

| China | ||

| Índia | ||

| Indonésia | ||

| Japão | ||

| Malásia | ||

| Nova Zelândia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Vietnã | ||

| Resto da Ásia-Pacífico | ||

| Europa | Por formulário | |

| Por usuário final | ||

| Bélgica | ||

| França | ||

| Alemanha | ||

| Itália | ||

| Holanda | ||

| Rússia | ||

| Espanha | ||

| Peru | ||

| Reino Unido | ||

| Resto da Europa | ||

| Médio Oriente | Por formulário | |

| Por usuário final | ||

| Irã | ||

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente | ||

| América do Norte | Por formulário | |

| Por usuário final | ||

| Canadá | ||

| México | ||

| Estados Unidos | ||

| Resto da América do Norte | ||

| América do Sul | Por formulário | |

| Por usuário final | ||

| Argentina | ||

| Brasil | ||

| Resto da América do Sul | ||

| Forma | Concentrados | ||

| Isolados | |||

| Texturizado/Hidrolisado | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| Região | África | Por formulário | |

| Por usuário final | |||

| Por país | Nigéria | ||

| África do Sul | |||

| Resto da África | |||

| Ásia-Pacífico | Por formulário | ||

| Por usuário final | |||

| Austrália | |||

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Nova Zelândia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

| Europa | Por formulário | ||

| Por usuário final | |||

| Bélgica | |||

| França | |||

| Alemanha | |||

| Itália | |||

| Holanda | |||

| Rússia | |||

| Espanha | |||

| Peru | |||

| Reino Unido | |||

| Resto da Europa | |||

| Médio Oriente | Por formulário | ||

| Por usuário final | |||

| Irã | |||

| Arábia Saudita | |||

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

| América do Norte | Por formulário | ||

| Por usuário final | |||

| Canadá | |||

| México | |||

| Estados Unidos | |||

| Resto da América do Norte | |||

| América do Sul | Por formulário | ||

| Por usuário final | |||

| Argentina | |||

| Brasil | |||

| Resto da América do Sul | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuários finais é o volume consolidado de todos os tipos e formas de produtos de usuários finais no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.