Tamanho e Participação do Mercado de Dispositivos para Pé e Tornozelo

Análise do Mercado de Dispositivos para Pé e Tornozelo pela Mordor Intelligence

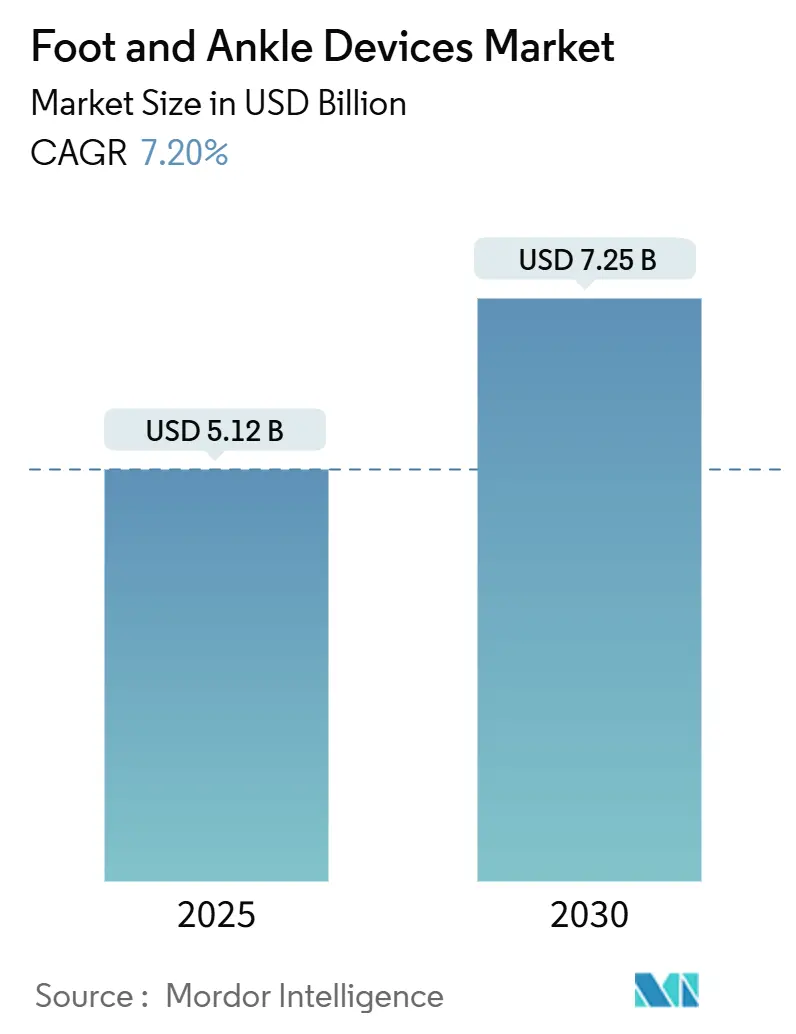

O tamanho do Mercado de Dispositivos para Pé e Tornozelo é estimado em USD 5,12 bilhões em 2025, e deve atingir USD 7,25 bilhões até 2030, a uma TCAC de 7,20% durante o período de previsão (2025-2030).

A crescente aceitação clínica de implantes impressos em 3D sob medida para pacientes, o aumento dos volumes de procedimentos ambulatoriais e a inovação contínua em materiais de fixação estão expandindo tanto a quantidade de procedimentos quanto os preços médios de venda. Lançamentos de dispositivos singulares que mimetizam a arquitetura natural do osso estão reformulando as expectativas dos cirurgiões, enquanto a forte demanda ligada a traumas esportivos e complicações relacionadas ao diabetes mantém o crescimento de unidades estável. As aprovações regulamentares para dispositivos personalizados agora chegam mais rapidamente que no passado, incentivando inovadores menores a comercializar soluções de nicho. Grandes empresas ortopédicas estão respondendo adquirindo players especializados para oferecer plataformas de tratamento completas em todo o mercado de dispositivos para tornozelo e pé.

Principais Conclusões do Relatório

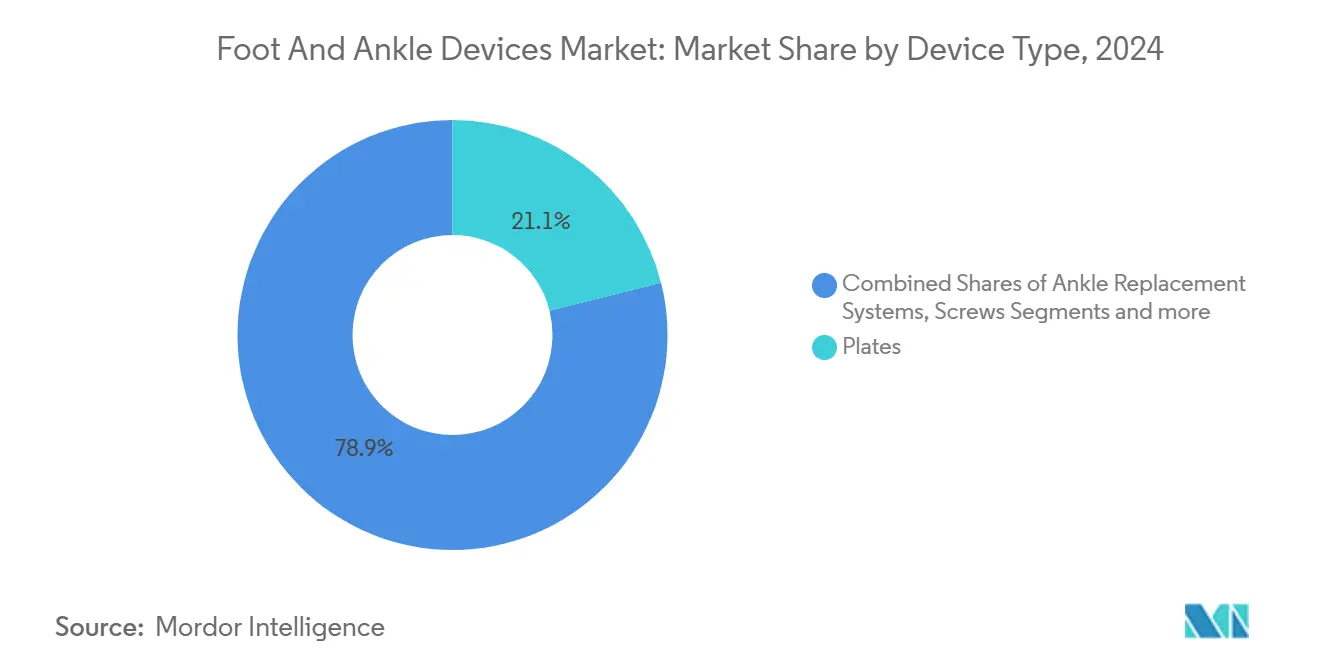

- Por tipo de dispositivo, as placas lideraram o mercado com 21,11% da participação do mercado de dispositivos para tornozelo e pé em 2024; os sistemas de substituição de tornozelo devem avançar a uma TCAC de 9,42% até 2030.

- Por procedimento, o reparo de fraturas respondeu por uma participação de 38,54% do tamanho do mercado de dispositivos para tornozelo e pé em 2024, enquanto fusão/artrodese está posicionada para uma TCAC de 8,68% até 2030.

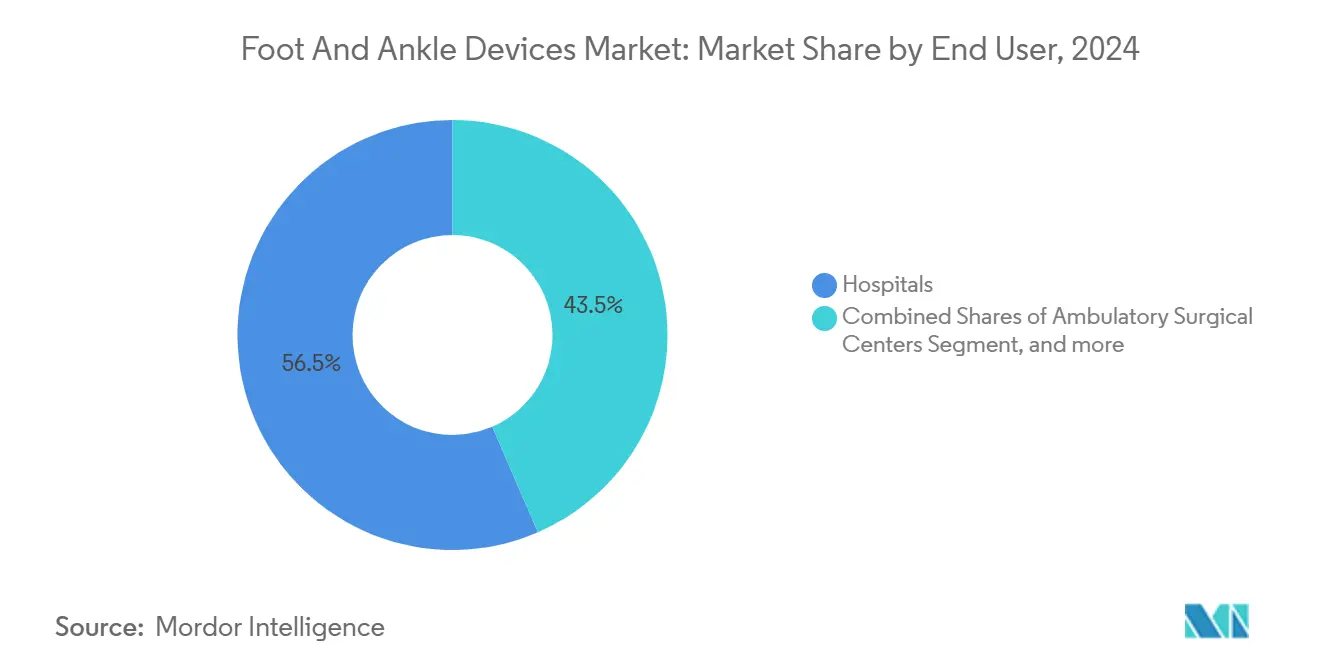

- Por usuário final, os hospitais comandaram uma participação de receita de 56,54% em 2024; os centros cirúrgicos ambulatoriais representam a trajetória mais rápida, com uma TCAC de 8,99% de 2025 a 2030.

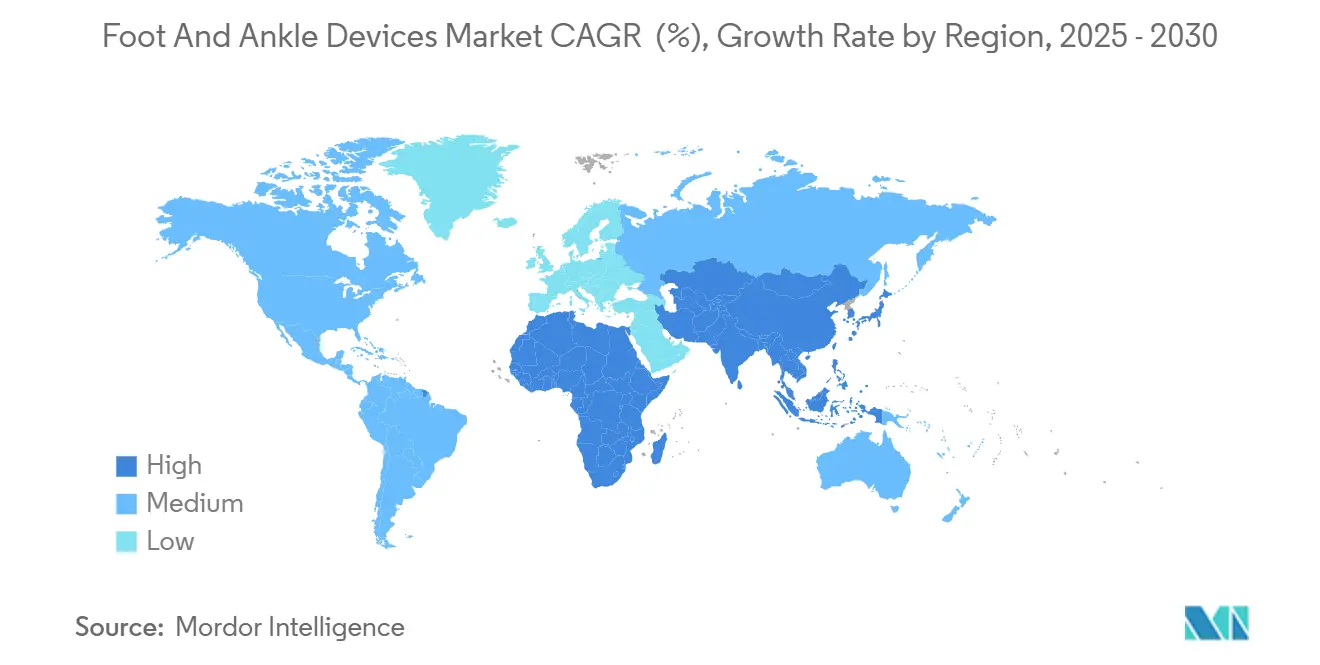

- Por geografia, a América do Norte deteve 36,21% do mercado de dispositivos para tornozelo e pé em 2024, enquanto a Ásia deve crescer mais rapidamente com uma TCAC de 9,27% no mesmo período.

Tendências e Insights Globais do Mercado de Dispositivos para Pé e Tornozelo

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Incidência crescente de lesões esportivas e de trânsito | +1.6% | Global, com alta demanda de cuidados agudos na América do Norte e Europa | Curto prazo (≤ 2 anos) |

| Aumento de casos de úlcera do pé diabético e artropatia de Charcot | +1.9% | América do Norte, Ásia (especialmente China e Índia) | Longo prazo (≥ 4 anos) |

| Rápida adoção de implantes de tornozelo impressos em 3D sob medida para pacientes | +2.1% | América do Norte, Europa | Médio prazo (2-4 anos) |

| Mudança para cirurgias ambulatoriais de pé e tornozelo | +1.4% | Global, mais forte nos Estados Unidos | Médio prazo (2-4 anos) |

| Expansão de modelos de reembolso de cuidados baseados em valor | +1.2% | Estados Unidos, Europa Ocidental | Médio prazo (2-4 anos) |

| População geriátrica em ascensão com condições osteoporóticas do pé | +1.5% | Global, pronunciada no Japão e Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Incidência Crescente de Lesões Esportivas e de Trânsito

Fraturas de tornozelo de alta energia em atletas adolescentes e adultos mantêm os volumes cirúrgicos elevados durante todo o ano. Os cirurgiões estratificam ativamente os pacientes por risco de comorbidade, direcionando fumantes e indivíduos com doença pulmonar obstrutiva crônica para construções de fixação reforçadas que resistem à falha precoce. Programas de medicina esportiva também estão padronizando protocolos pós-operatórios de sustentação de peso, o que acelera a transição da recuperação hospitalar para a reabilitação domiciliar e impulsiona indiretamente as vendas de dispositivos ambulatoriais de maior margem.[1]Journal of Orthopaedic Surgery and Research, "Unplanned Readmissions After ORIF for Ankle Fracture," biomedcentral.com Coletivamente, estes fatores fortalecem o poder de precificação para dispositivos de próxima geração projetados para demandas atléticas rigorosas em todo o mercado de dispositivos para tornozelo e pé.

Surto em Casos de Úlcera do Pé Diabético e Artropatia de Charcot

O aumento da prevalência de diabetes impulsiona a demanda de longo prazo por hardware de salvamento de membros. Úlceras do pé diabético atingem 15-25% de todos os pacientes diabéticos, com gastos de tratamento que começam em USD 8.000 e sobem além de USD 63.100 por caso. O acompanhamento clínico confirma que 34% dos pacientes diabéticos enfrentam um risco vitalício de ulceração, posicionando essa comorbidade como uma das principais causas de amputações não traumáticas nos Estados Unidos. Placas de travamento especializadas, fixadores externos circulares e cages de fusão de titânio que toleram osso osteopênico são agora padrão para reconstruções de Charcot. Os pagadores apoiam cada vez mais intervenções cirúrgicas preventivas porque os dados mostram que a fixação anterior encurta as internações hospitalares e limita episódios severos de infecção, alimentando crescimento constante e de longa duração para o mercado de dispositivos para tornozelo e pé.

Rápida Adoção de Implantes de Tornozelo Impressos em 3D Sob Medida para Pacientes

A manufatura aditiva passou de estudos piloto para uso clínico mainstream. A aprovação da FDA em novembro de 2023 do restor3D Total Talus Replacement destacou uma taxa de sobrevivência de 96,3%, demonstrando que implantes totalmente personalizados podem rivalizar com dispositivos pré-fabricados. Os cirurgiões apreciam a congruência anatômica e os tempos operatórios reduzidos, enquanto os hospitais observam custos de inventário reduzidos. Dados de médio prazo em cages de titânio impressos em 3D para artrodese do retropé revelam reduções de dor de um NRS médio de 6,6 para 2,0, reforçando a confiança em designs de malha porosa que encorajam a osseointegração. À medida que os hubs de impressão escalam, os custos de fabricação por unidade continuam a declinar, ampliando o acesso a hospitais comunitários menores e alimentando uma aceitação mais ampla em todo o mercado de dispositivos para tornozelo e pé.

Mudança para Cirurgias Ambulatoriais de Pé e Tornozelo

A pressão econômica favorece centros ambulatoriais, e evidências clínicas apoiam a mudança. Uma revisão de coorte pareada descobriu que ORIF ambulatorial para fraturas isoladas de tornozelo custou USD 1.834 versus USD 4.137 para cuidados hospitalares, reduzindo o gasto da instalação em 56% sem elevar as taxas de complicação ou readmissão. O tempo em sala cirúrgica diminuiu em ambientes ambulatoriais, liberando capacidade e aumentando o throughput de casos para cirurgiões.[2]American College of Foot and Ankle Surgeons, "Cost Analysis of Outpatient Versus Inpatient Ankle ORIF," acfas.org O segmento de centros cirúrgicos ambulatoriais deve registrar uma TCAC de 8,99% entre 2025 e 2030, comandando crescimento desproporcional em volumes de chapeamento, parafusos e substituição de pequenas articulações. Fabricantes de dispositivos agora projetam embalagens para fluxos de trabalho de alta no mesmo dia, uma abordagem que acelera ainda mais a mudança nas configurações de procedimentos dentro do mercado de dispositivos para tornozelo e pé.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Lacunas de reembolso para fixação bio-integrativa | -1.3% | Estados Unidos, mercados europeus selecionados | Médio prazo (2-4 anos) |

| Diretrizes regulamentares rigorosas | -1.6% | Global, mais aguda na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Alto custo de dispositivos | -1.4% | Global, pronunciado em mercados emergentes | Médio prazo (2-4 anos) |

| Volatilidade da cadeia de suprimentos para matérias-primas de titânio e PEEK | -1.1% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Lacunas de Reembolso para Fixação Bio-Integrativa

Os caminhos de cobertura ficam atrás da ciência. Parafusos e placas metálicas tradicionais se beneficiam de códigos de cobrança bem definidos, mas compósitos biorreabsorvíveis mais novos incorporando β-fosfato tricálcico carecem de reconhecimento consistente dos pagadores. Como resultado, os cirurgiões frequentemente evitam esses implantes a menos que os pacientes tenham seguro suplementar ou capacidade de pagamento próprio. Os hospitais permanecem cautelosos porque o reembolso atrasado compromete margens ambulatoriais extremamente baixas. A incerteza política retarda o aumento de volume mesmo que ensaios randomizados confirmem que construções reabsorvíveis eliminam procedimentos posteriores de remoção e reduzem o risco de infecção. Preencher essa lacuna requer lobby coordenado e dados robustos de custo-efetividade para garantir adoção sustentável em todo o mercado de dispositivos para tornozelo e pé.

Diretrizes Regulamentares Rigorosas

Desenvolvedores de dispositivos lutam com obstáculos de conformidade específicos de manufatura aditiva. O caminho de novo da FDA empregado para dispositivos como o Sistema Dermapace ilustra a caracterização extensiva demandada para durabilidade e biocompatibilidade. Na Ásia-Pacífico, estruturas de aprovação fragmentadas forçam empresas a navegar auditorias país por país, prolongando cronogramas e consumindo talentos regulatórios escassos. A produção no ponto de cuidado de implantes específicos para pacientes introduz complexidade adicional porque controles GMP tradicionais foram criados para instalações centralizadas de alto volume. Inovadores menores frequentemente fazem parceria com fabricantes contratados ou compradores estratégicos globais para assumir esses fardos, ainda assim o tempo geral de lançamento no mercado se prolonga, moderando a velocidade de lançamento de dispositivos de curto prazo no mercado de dispositivos para tornozelo e pé.

Análise de Segmento

Por Tipo de Dispositivo: Impressão 3D Redefine Arquitetura de Implante

O segmento de placas garantiu 21,11% da participação do mercado de dispositivos para tornozelo e pé em 2024 e permanece a âncora de receita porque volumes de reparo de fraturas dominam salas de trauma. No entanto, a coorte de substituição de tornozelo, que detinha uma base menor, deve registrar uma TCAC de 9,42%, superando todas as outras classes de dispositivos. A publicação contínua de taxas de sobrevivência de 9 anos de quase 88,3% alimenta a confiança do cirurgião de que a artroplastia total de tornozelo pode emular o sucesso da substituição de quadril e joelho. O lançamento da Exactech de seu implante tibial impresso em 3D, construído para replicar osso trabecular, incorpora essa mudança em direção ao biomimetismo. O design promove fixação precoce, reduzindo micromovimento que historicamente limitou a longevidade do componente de tornozelo e reforçando as taxas de adoção em todo o mercado de dispositivos para tornozelo e pé.

Fornecedores agora alocam orçamentos de P&D para otimização de design de malha, testes de fadiga sob carga cíclica e tratamentos de superfície que aceleram a osseointegração. Placas ainda evoluem, com grampos de nitinol e revestimentos antibióticos entrando em kits padrão para combater o risco de infecção observado em casos de comorbidade de alto risco. Sistemas híbridos placa-haste abordam fraturas complexas peri-tornozelo em ossos geriátricos, fechando lacunas de tratamento documentadas por registros de trauma. Métricas de alta durabilidade importam porque aposentados ativos demandam sustentação de peso anterior e retorno rápido ao golfe, caminhada e esportes de baixo impacto. Guerras de preços competitivos persistem em conjuntos de parafusos commoditizados, mas sistemas de substituição de tornozelo premium continuam a comandar margem porque permanecem diferenciados. Essas dinâmicas apoiam a expansão da contribuição de receita de implantes de reconstrução sem erodir a fundação estabelecida que as placas fornecem ao mercado de dispositivos para tornozelo e pé.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Procedimento: Técnicas de Precisão Alteram Mix de Casos

O reparo de fraturas representou 38,54% do tamanho do mercado de dispositivos para tornozelo e pé em 2024, devido aos influxos constantes de lesões esportivas, acidentes de trabalho e trauma de trânsito. Esse domínio se mantém durante o período de previsão, ainda assim as linhas de fusão e artrodese mostram a maior TCAC de procedimento em 8,68%, refletindo apresentações crescentes de artrite de tornozelo em estágio terminal e colapso de Charcot diabético. Abordagens modernas de fixação sindesmótica, incluindo construções flexíveis de botão-sutura, visivelmente reduzem o risco de osteoartrite pós-traumática garantindo redução anatômica. Registros clínicos demonstram que limites de redução precisos abaixo de 2 mm se correlacionam diretamente com melhores scores PROMIS e FAOS. À medida que as taxas de revisão caem, a disposição do pagador para financiar esses dispositivos de alto valor cresce, incentivando hospitais a ampliar portfólios de procedimentos.

A adoção de artroplastia total de tornozelo sobe dentro de cargas de casos eletivos. Uma revisão de 27.595 pacientes revelou que a participação da artroplastia cresceu de 73% para 78% dos casos reconstrutivos à medida que cirurgiões favoreceram soluções preservadoras de movimento para adultos idosos sem deformidade severa.[3]Journal of Clinical Medicine, "Total Ankle Arthroplasty Versus Arthrodesis Outcomes," mdpi.com Artrodese permanece o padrão de cuidado para pacientes com diabetes descontrolado ou históricos significativos de tabagismo porque a fusão tolera melhor a qualidade óssea comprometida. A mudança de mix força fabricantes a equilibrar produção entre placas de trauma de alto volume e implantes de artroplastia de maior margem, um determinante chave da rentabilidade do portfólio no mercado de dispositivos para tornozelo e pé.

Por Usuário Final: Centros Ambulatoriais Aceleram Expansão

Hospitais detiveram 56,54% do tamanho do mercado de dispositivos para tornozelo e pé em 2024, atuando como hub de referência para trauma complexo e salvamento de membros diabéticos. Ainda assim, centros cirúrgicos ambulatoriais exibem a trajetória mais rápida, projetada em uma TCAC de 8,99%, impulsionada por incentivos de bundling de procedimentos e forte preferência do paciente por alta no mesmo dia. Pagadores abraçam configurações ASC após evidência confirmar reduções de custo de 56% para ORIF ambulatorial sem aumentar complicações. Fornecedores de dispositivos responderam encolhendo pegadas de kits, introduzindo instrumentos estéreis de uso único e projetando descartáveis personalizáveis que se alinham com cronogramas rigorosos de rotatividade de ASC. Tais inovações melhoram a eficiência do inventário e impulsionam volumes de procedimentos atraídos para ambientes de cuidados menos intensivos em capital.

Clínicas ortopédicas especializadas estão capitalizando na demanda eletiva para correções de joanetes, transferências de tendões e reparo de cartilagem, capturando coortes de pacientes que valorizam expertise focada. Clínicas aproveitam imagens avançadas e impressão 3D interna para planejar correções de deformidade, melhorando a precisão cirúrgica e comprimindo tempos de espera. Elas tipicamente compram implantes através de contratos de compra em grupo, o que eleva a transparência de preços mas amplia o alcance. Fornecedores que apoiam fluxos de trabalho digitais simplificados frequentemente garantem status de fornecedor preferencial. Essas dinâmicas redirecionam coletivamente fluxos de receita para longe de centros terciários em direção a nós de cuidados descentralizados, remodelando ainda mais as estratégias de distribuição dentro do mercado de dispositivos para tornozelo e pé.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte contribui com 36,21% da receita do mercado de dispositivos para tornozelo e pé em 2024, ancorada por alta densidade de procedimentos e políticas de cobertura generosas que reembolsam implantes avançados em ambientes hospitalares e ASC. Os Estados Unidos impulsionam uma participação desproporcional de vendas unitárias porque redes de trauma fortes alimentam demanda confiável por placas, e o gerenciamento generalizado de diabetes cria fluxo constante de casos de reconstrução de Charcot. Aprovações da FDA para implantes específicos para pacientes frequentemente estabelecem benchmarks de segurança globais; uma vez que a agência aprova um dispositivo como o restor3D Total Talus Replacement, muitos reguladores não americanos referenciam essas descobertas, encurtando ciclos de revisão subsequentes. Programas regionais de treinamento também atraem fellows internacionais que carregam preferências de dispositivos de volta para seus mercados domésticos, reforçando a influência norte-americana nos padrões de consumo mundial.

A Europa comanda uma infraestrutura robusta de pesquisa clínica que acelera a geração de evidências para novos biomateriais. Alemanha, Reino Unido e França mantêm cada um registros ortopédicos bem apoiados, permitindo vigilância em tempo real da sobrevivência de implantes e ajudando cirurgiões a refinar indicações. A advocacia do paciente por soluções preservadoras de movimento estimula endosso rápido de substituições totais de tornozelo em sistemas de saúde escandinavos, onde registros articulares há muito melhoram resultados para implantes de quadril e joelho. A estrutura regulamentária rigorosa mas transparente da Europa recompensa empresas que demonstram biocompatibilidade e resistência mecânica, empurrando a linha entre melhorias de design incrementais e verdadeiramente inovadoras. Esses fatores mantêm uma base de receita estável enquanto estimulam adoção seletiva de parafusos biorreabsorvíveis, placas revestidas com antibióticos e cages de fusão impressos em 3D.

A Ásia registra a expansão mais rápida, com uma TCAC de 9,27% projetada de 2025 a 2030 à medida que rendas disponíveis crescentes e cobertura de seguro mais ampla elevam volumes de procedimentos eletivos. A China lidera o crescimento de unidades de implante depois que esquemas provinciais de aquisição em massa de medicamentos-dispositivos começam a incluir hardware ortopédico, reduzindo preços médios mas criando populações endereçáveis maiores. A Índia segue, impulsionada pelo turismo médico que atrai pacientes ocidentais buscando substituição de tornozelo custo-efetiva enquanto treina cirurgiões locais em implantes premium. Não obstante, empresas de medtech devem adaptar táticas de vendas a hábitos de gastos frugais e lacunas de infraestrutura; por exemplo, pequenos hospitais comunitários frequentemente carecem de autoclaves capazes de processar bandejas de instrumentos complexos, levando fornecedores a priorizar conjuntos estéreis de uso único. Diversidade regulamentária, estendendo-se do PMDA do Japão ao NMPA da China e CDSCO da Índia, complica lançamentos regionais, embora iniciativas de harmonização mostrem progresso. Apesar desses desafios, o momentum demográfico garante que a Ásia permaneça fundamental para a expansão de longo prazo do mercado de dispositivos para tornozelo e pé.

Cenário Competitivo

A competição se centra na amplitude do portfólio e proeza de manufatura aditiva. Stryker, Smith & Nephew e Zimmer Biomet dominam as vendas de primeira linha porque emparelham produtos de trauma centrais com ofertas de reconstrução em expansão. A aquisição de USD 1,1 bilhão da Paragon 28 pela Zimmer Biomet anunciada em janeiro de 2025 destaca o prêmio anexado a empresas especialistas focadas no segmento de tornozelo e pé. A compra forneceu à Zimmer Biomet o Phantom ActivCore Nail e sistemas APEX 3D Total Ankle, permitindo cobertura contínua desde trauma do pé até substituição complexa. Planos de integração pedem aproveitar a distribuição global da Zimmer para acelerar a base de receita centrada nos EUA da Paragon através da Europa e Ásia, apertando lacunas competitivas no mercado de dispositivos para tornozelo e pé.

Diferenciação tecnológica permanece a principal alavanca para ganho de participação. Exactech se moveu cedo, comercializando componentes tibiais fabricados com estruturas de malha que mimetizam osso esponjoso, entregando fixação inicial melhorada. Feedback inicial de cirurgiões destaca subsidência reduzida e retorno mais rápido à atividade, levando a compromissos de volume de redes ambulatoriais de alto throughput. Simultaneamente, Enovis lançou seu sistema de reparo Enofix com Tecnologia Constrictor, anunciando desempenho superior de carga cíclica que aborda falhas observadas em populações de pacientes obesos. Inovadores menores se agrupam em torno de indicações altamente especializadas, como substituições de tálus específicas para pacientes para pacientes de necrose avascular sem encaixes de implantes padrão. Uma vez que evidência clínica se acumula, esses players de nicho frequentemente se tornam alvos de aquisição para estratégicos maiores procurando tampar lacunas de portfólio.

Pressão de preços persiste em conjuntos convencionais de parafusos de aço inoxidável à medida que fornecedores asiáticos de baixo custo cortejam consórcios de compras hospitalares. Ainda assim, sistemas de artroplastia premium sustentam preços de lista devido à commoditização limitada e a necessidade de kits de instrumentação abrangentes. Empresas protegem margens empacotando implantes com software de planejamento pré-operatório e módulos de navegação intraoperatória, oferecendo pacotes de valor integrados que amortecem comparações diretas de preços. Contratos de serviço cobrindo esterilização e logística de instrumentação entrincheiram ainda mais relacionamentos de fornecedores, ancorando receita recorrente. Ciclos de atualização contínua de portfólio, reforçados pela inovação de manufatura aditiva, mantêm players estabelecidos à frente de entrantes que erodem margem e reforçam lealdade de marca no mercado de dispositivos para tornozelo e pé.

Líderes da Indústria de Dispositivos para Pé e Tornozelo

-

Smith & Nephew

-

Arthrex Inc.

-

Stryker Corporation (Wright Medical Group N.V.)

-

Zimmer Biomet

-

Johnson & Johnson (DePuy Synthes)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro de 2025: Zimmer Biomet anunciou a aquisição da Paragon 28 por aproximadamente USD 1,1 bilhão para melhorar seu portfólio de dispositivos cirúrgicos ortopédicos, particularmente no segmento de pé e tornozelo.

- Outubro de 2024: Rothman Orthopaedics destacou avanços na cirurgia de substituição total de tornozelo, incluindo implantes impressos em 3D personalizados, técnicas minimamente invasivas e cirurgia assistida por robótica.

- Setembro de 2024: Exactech completou as primeiras cirurgias totais de tornozelo usando seus novos implantes tibiais Vantage Ankle 3D e 3D+, apresentando tecnologia impressa em 3D que imita a natureza trabecular do osso para fixação inicial aprimorada.

- Abril de 2023: Enovis Corporation lançou Enofix com Tecnologia Constrictor, a mais recente adição ao conjunto crescente de produtos para pé e tornozelo da Enovis. Enofix com Tecnologia Constrictor é um sistema de reparo que demonstra fixação superior sob carregamento cíclico.

Escopo do Relatório Global do Mercado de Dispositivos para Pé e Tornozelo

Conforme o escopo deste relatório, dispositivos para pé e tornozelo são usados para tratar lesões causadas por doenças ou distúrbios, como osteoporose, artrite reumatoide, osteoartrite, pé diabético, joanetes e várias outras condições, como trauma e distúrbios neurológicos. O mercado de dispositivos para pé e tornozelo é segmentado por tipo de dispositivo (dispositivos de substituição de tornozelo, dispositivos de fixação externa, placas, parafusos, biológicos e implantes, e outros tipos de dispositivos), procedimento (osteotomia, reparo de fratura, procedimentos de fusão e outros procedimentos) e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório do mercado também cobre os tamanhos de mercado estimados e tendências para 17 países através das principais regiões globalmente. O relatório oferece o valor (em USD) para os segmentos acima.

| Ferramentas Elétricas para Ossos Grandes |

| Ferramentas Elétricas para Ossos Pequenos |

| Ferramentas Elétricas de Alta Velocidade |

| Alargadores Ortopédicos |

| Brocas Cirúrgicas |

| Serras Cirúrgicas |

| Acessórios (Lâminas, Fresas, Baterias) |

| Sistemas Alimentados por Eletricidade |

| Sistemas Alimentados por Bateria |

| Sistemas Alimentados Pneumaticamente |

| Sistemas Modulares Híbridos |

| Sistemas Reutilizáveis |

| Sistemas de Uso Único / Descartáveis |

| Hospitais |

| Centros Cirúrgicos Ambulatoriais |

| Clínicas Ortopédicas Especializadas |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Dispositivo | Ferramentas Elétricas para Ossos Grandes | |

| Ferramentas Elétricas para Ossos Pequenos | ||

| Ferramentas Elétricas de Alta Velocidade | ||

| Alargadores Ortopédicos | ||

| Brocas Cirúrgicas | ||

| Serras Cirúrgicas | ||

| Acessórios (Lâminas, Fresas, Baterias) | ||

| Por Tecnologia | Sistemas Alimentados por Eletricidade | |

| Sistemas Alimentados por Bateria | ||

| Sistemas Alimentados Pneumaticamente | ||

| Sistemas Modulares Híbridos | ||

| Por Modalidade de Uso | Sistemas Reutilizáveis | |

| Sistemas de Uso Único / Descartáveis | ||

| Por Usuário Final | Hospitais | |

| Centros Cirúrgicos Ambulatoriais | ||

| Clínicas Ortopédicas Especializadas | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

O que está impulsionando o crescimento no mercado de dispositivos para tornozelo e pé?

Os principais catalisadores de crescimento são altos volumes de procedimentos de trauma e diabetes, rápida adoção de implantes impressos em 3D específicos para pacientes e a mudança para configurações cirúrgicas ambulatoriais.

Qual segmento de dispositivo está se expandindo mais rapidamente?

Sistemas de substituição de tornozelo devem registrar uma TCAC de 9,42% até 2030, superando placas, parafusos e fixadores externos.

Por que os centros cirúrgicos ambulatoriais são importantes para vendas futuras?

Evidências mostram que procedimentos ORIF ambulatoriais custam 56% menos que cuidados hospitalares sem comprometer resultados, levando pagadores e cirurgiões a favorecer ambientes ambulatoriais, que devem crescer a uma TCAC de 8,7%.

Quão significativa é a população de pacientes diabéticos para a demanda de dispositivos?

Úlceras do pé diabético afetam até 25% dos pacientes diabéticos, e casos de artropatia de Charcot estão aumentando, criando uma grande base de clientes de longo prazo para dispositivos especializados de fixação e reconstrução.

Que papel a impressão 3D desempenha em novos lançamentos de implantes?

A manufatura aditiva permite geometrias sob medida para pacientes que melhoram ajuste e sobrevivência; implantes aprovados pela FDA como o restor3D Total Talus Replacement mostram 96,3% de sobrevivência, demonstrando viabilidade clínica.

Página atualizada pela última vez em: