Tamanho e Participação do Mercado de software de Comércio digital

Análise do Mercado de software de Comércio digital pela Mordor inteligência

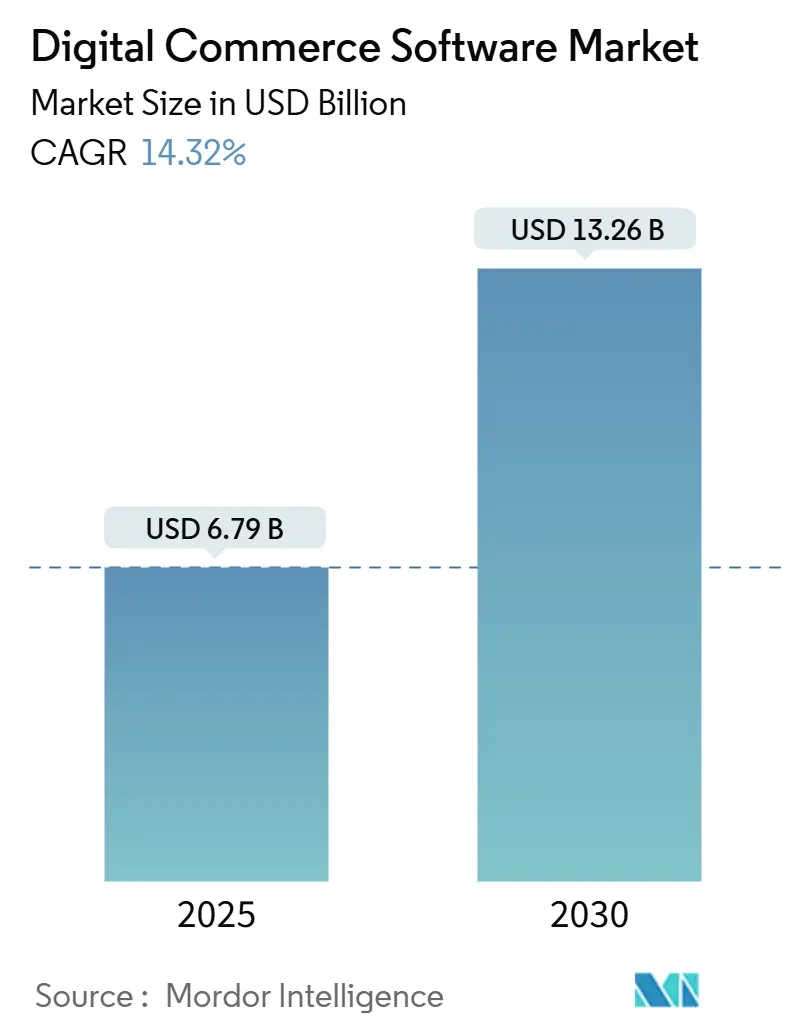

O mercado de software de comércio digital gerou USD 6,79 bilhões em 2025 e está previsto para alcançar USD 13,26 bilhões até 2030, avançando um uma TCAC de 14,32%. um expansão é impulsionada por empresas modernizando infraestrutura legada, adotando arquiteturas componíveis e respondendo às expectativas de consumidores móvel-first que requerem experiências unificadas em canais físicos e digitais. um implantação nativa em nuvem tornou-se um escolha padrão, reduzindo o custo total de propriedade enquanto acelera ciclos de lançamento. um adoção de comércio móvel e social continua um redefinir jornadas de compradores, estimulando investimento em plataformas API-first que se integram facilmente com serviços de pagamento e stacks de marketing. Ao mesmo tempo, organizações grandes priorizam integrações profundas de ERP e POS, enquanto pequenas e médias empresas (PMEs) estão aproveitando SaaS para acessar capacidades sofisticadas que anteriormente demandavam extensos orçamentos de capital. [1]Adobe Inc., "Adobe comércio," adobe.com

Principais Conclusões do Relatório

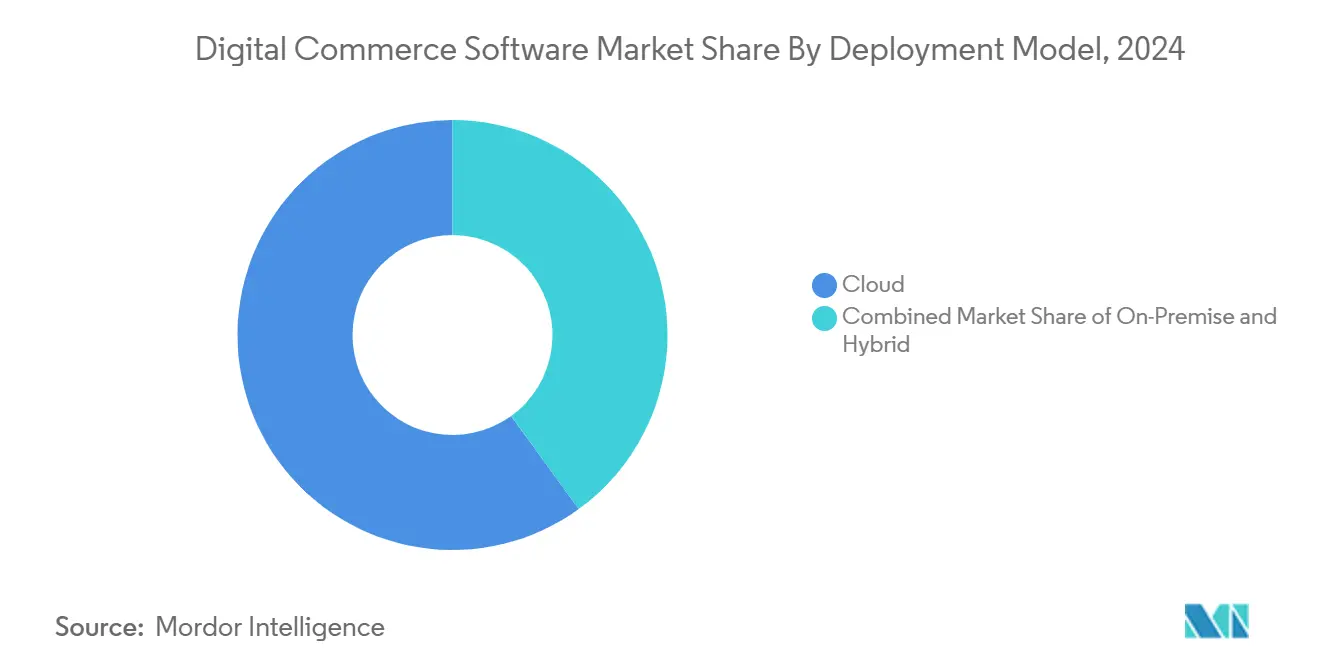

- Por modelo de implantação, soluções baseadas em nuvem detiveram 62,0% da participação do mercado de software de comércio digital em 2024, e o segmento está definido para expandir um uma TCAC de 15,4% até 2030.

- Por componente, software de plataforma dominou com 71,5% de participação de receita em 2024, enquanto serviços são projetados para registrar um mais rápida TCAC de 16,1% até 2030.

- Por modelo de negócio, B2C capturou 56,0% de participação de receita em 2024, ainda assim plataformas de marketplace são previstas para registrar uma TCAC de 14,7% até 2030.

- Por tamanho da organização, grandes empresas representaram 58,3% do tamanho do mercado de software de comércio digital em 2024, mas PMEs são projetadas para crescer um uma TCAC de 16,3%.

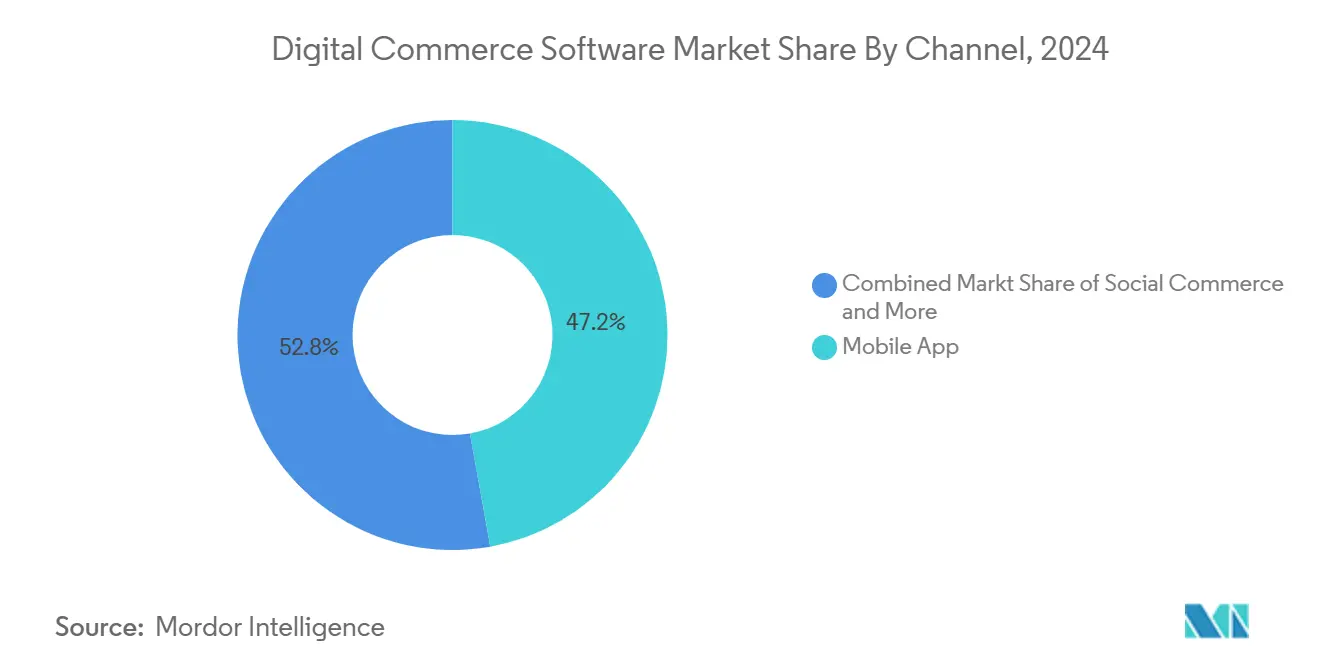

- Por canal de comércio, aplicações móveis entregaram 47,2% do valor de transações em 2024, enquanto comércio social está avançando um uma TCAC de 16,6% até 2030.

- Por indústria de usuário final, varejo e e-comércio lideraram com 32,5% do tamanho do mercado de software de comércio digital em 2024, enquanto aplicações B2B estão no caminho para alcançar uma TCAC de 15,4%.

- Por geografia, América do Norte contribuiu com 35,4% de participação de receita em 2024, e Ásia-Pacífico é projetada para registrar uma TCAC de 15,8% até 2030.

Tendências e Insights do Mercado Global de software de Comércio digital

Análise de Impacto dos Drivers

| motorista | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda por compras omnichannel | +3.2% | Global (América do Norte, Europa lideram) | Médio prazo (2-4 anos) |

| Rápida adoção de plataformas SaaS de comércio nativas em nuvem | +4.1% | Global (APAC, América do Norte) | Curto prazo (≤ 2 anos) |

| Proliferação de comércio móvel e carteiras digitais | +2.8% | APAC essencial, expansão América Latina e MEA | Curto prazo (≤ 2 anos) |

| Aumento na monetização de assinaturas e bens digitais | +1.9% | América do Norte, Europa expandindo para APAC | Médio prazo (2-4 anos) |

| Mudançum para arquitetura componível e micro-serviços | +1.7% | Mercados empresariais globais | Longo prazo (≥ 4 anos) |

| Ascensão do comércio headless e API-first | +1.5% | América do Norte, Europa com adoção inicial APAC | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda por Compras Omnichannel

Empresas estão implementando stacks de comércio unificado para sincronizar inventário, precificação e perfis de clientes em pontos de contato. Pesquisas mostram que empresas excepcionais em retenção omnichannel mantêm 89% de seus clientes, superando amplamente pares com estratégias fracas. Cadeias de supermercados, eletrônicos de consumo e vestuário agora incorporam atendimento na calçada, quiosques na loja e opções clique-e-colete em uma camada central de gerenciamento de pedidos. Fabricantes estão igualmente re-plataformando para suportar portais de autoatendimento, encurtando ciclos de re-pedido e elevando precisão de pedidos. Essas mudançcomo estão elevando expectativas na aquisição B2B, onde compradores querem um mesma experiência sem atrito encontrada em canais de consumo. Consequentemente, fornecedores que empacotam módulos pré-integrados de POS, CRM e fidelidade estão ganhando tração entre varejistas perseguindo crescimento liderado por experiência.

Rápida Adoção de Plataformas SaaS de Comércio Nativas em Nuvem

Princípios nuvem-first estão remodelando o mercado de software de comércio digital conforme 90% das empresas usam serviços em nuvem de alguma forma. Ambientes gerenciados por fornecedores oferecem escalonamento automatizado, análises incorporado e atualizações sem tempo de inatividade, permitindo que varejistas reduzam custos operacionais em 40% e acelerem lançamentos de recursos em 25%. Kubernetes, micro-serviços e orquestração de contêineres sustentam esses ganhos, facilitando pipelines de integração contínua. AWS, Microsoft Azure e Google nuvem coletivamente suportam um maior parte dos novos lançamentos de comércio, enquanto bancos de dados gerenciados como MongoDB Atlas simplificam tarefas DevOps para vitrines construídas em frameworks como Vue Storefront. Participantes de serviços financeiros e seguros estão implantando arquiteturas híbridas para atender mandatos de soberania de dados sem comprometer elasticidade.

Comércio Móvel e Proliferação de Carteiras Digitais

smartphones geraram 76% das visitas um sites de varejo dos Estados Unidos em 2024. O valor do comércio social do Sudeste Asiático está previsto para alcançar USD 42 bilhões em 2025 com base em jornadas de descoberta lideradas por influenciadores. Carteiras digitais continuam um superar cartões; os trilhos Pix do Brasil são projetados para se tornarem o método de pagamento on-linha líder até 2025. Esquemas locais similares estão remodelando fluxos de checkout através da América Latina, África e Oriente Médio. Comerciantes otimizando para carteiras de um clique e métodos locais relatam menor abandono de carrinho e maior conversão de repetição. Gateways de pagamento que empacotam triagem de fraude e canais de pagamento alternativos são assim integrais à seleção de plataforma.

Aumento na Monetização de Assinaturas e Bens Digitais

Modelos de receita recorrente se estendem além de transmissão para abranger equipamentos industriais, suprimentos de saúde e software B2B. Motores de comércio que incorporam precificação um nível de catálogo, medição de uso e renovações automatizadas posicionam marcas para capturar fluxos de caixa previsíveis. Motores de recomendação orientados por IA elevam sucesso de upsell ao personalizar ofertas de pacotes, enquanto hierarquias avançadas de contas lidam com fluxos de trabalho de aprovação complexos em cenários de compra corporativa. Provedores de saúde estão adotando assinaturas direto-ao-consumidor para testes laboratoriais e pacotes de telemedicina, impulsionando receita de comércio eletrônico projetada para USD 738,8 bilhões até 2028. Fornecedores que pré-integram gerenciamento de assinaturas reduzem tempo-ao-mercado para empresas explorando novos caminhos de monetização.

Análise de Impacto das Restrições

| Restrição | % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada de riscos de cibersegurançum e privacidade de dados | -2.1% | Global com aplicação rigorosa na Europa e América do Norte | Curto prazo (≤ 2 anos) |

| Complexidade de integração com stacks legados de ERP e POS | -1.8% | Global, afetando grandes empresas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Escalada de Riscos de Cibersegurança e Privacidade de Dados

Violações no varejo custam em média USD 4,88 milhões por incidente e regulamentações mais rigorosas magnificam penalidades. O Ato de Serviços Digitais da UE sujeita plataformas um multas de até 6% do faturamento anual quando regras de transparência, remoção e publicidade são violadas. Estados norte-americanos estão ampliando mandatos estilo CCPA, elevando custos de conformidade. Executivos têm que incorporar frameworks de privacidade por design, conduzir auditorias trimestrais e formalizar minimização de dados para sustentar confiançum do consumidor. Fornecedores nativos em nuvem respondem com criptografia um nível de campo, tokenização e ferramentas de conformidade contínua, ainda assim escassez de talentos em operações de segurançum prolonga janelas de vulnerabilidade. Comerciantes servindo regiões com baixa inclusão financeira também enfrentam desafios de autenticação, aumentando exposição um fraudes.

Complexidade de Integração com Stacks Legados de ERP e POS

Plataformas de ERP, gerenciamento de armazém e ponto de venda com décadas frequentemente carecem de APIs modernas, complicando sincronização de inventário e préços em tempo real. Grandes varejistas devem orquestrar centenas de micro-serviços enquanto garantem operações ininterruptas de checkout e atendimento durante migrações. Middleware personalizado eleva custos de manutenção e desacelera lançamentos de novos recursos. PMEs experimentam menos dores de cabeçum de integração mas ainda requerem conectores pré-construídos para contabilidade, CRM e gerenciamento de frete. Fornecedores promovendo integração baixo-code, transmissão de eventos e modelos de dados canônicos reduzem complexidade, embora desafios de gerenciamento de mudançcomo persistam onde habilidades internas favorecem sistemas monolíticos.

Análise de Segmento

Por Modelo de Implantação: Dominância da Nuvem Acelera

Implantações em nuvem representaram 62,0% da participação do mercado de software de comércio digital em 2024 e estão no curso para uma TCAC de 15,4% até 2030. Esta posição dominante destaca o desejo por escalabilidade instantâneoânea e atualizações de segurançum gerenciadas por fornecedores. O tamanho do mercado de software de comércio digital para soluções em nuvem é projetado para mais que dobrar até 2030, espelhando investimentos em micro-serviços, funções sem servidor e ferramentas de observabilidade. Empresas migrando de suítes sobre-premise relatam 40% menor custo total de propriedade dentro de dois anos.

Economias de custo não são o único motorista. Equipes de negócios valorizam velocidade, usando ambientes sandbox para testar novas promoções em horas ao invés de trimestres. Nuvem híbrida está emergindo em verticais sensíveis um dados como seguros, onde 73% das seguradoras retêm algumas cargas de trabalho em stacks privados para atender regras de soberania. Adoção múltiplo-nuvem em 89% sublinha demanda por redundância de fornecedores. Essas dinâmicas garantem que o mercado de software de comércio digital permaneçum centrado na inovação nativa em nuvem.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Software de Plataforma Lidera Crescimento de Serviços

software de plataforma garantiu 71,5% de participação de receita em 2024, ainda assim serviços estão subindo um uma TCAC de 16,1% conforme empresas navegam adoção componível. Parceiros de implementação empacotam gerenciamento de mudançcomo, migração de dados e construções de front-end headless, capturando gastos que uma vez fluíam para TI interna. Serviços de integração focam em mapear conjuntos de dados legados de ERP, PIM e POS para novas APIs de comércio. O tamanho do mercado de software de comércio digital para serviços alcançou USD x bilhões em 2025 e é antecipado para expandir rapidamente conforme empresas buscam suporte de otimização.

Fornecedores de plataforma ainda ancoram discussões de compra porque motores transacionais, catálogo e checkout permanecem centrais. Diferenciação agora gira em torno de merchandising orientado por IA, busca nativa e orquestração baixo-code. Commercetools introduziu modelos de aprendizado de máquina que limpam dados de produto B2B e automatizam precificação um nível de segmento. Designs API-first cortam tempo de implementação, permitindo que clientes lancem vitrines internacionais dentro de semanas, cimentando liderançum do software de plataforma no mercado de software de comércio digital.

Por Modelo de Negócio: Modelos de Marketplace Rompem Liderança B2C

B2C deteve 56,0% de participação de receita em 2024; entretanto marketplaces são previstos para superar todos os outros sub-segmentos um 14,7% TCAC. O mercado de software de comércio digital está respondendo um varejistas que querem sortimento de terceiros sem risco de inventário. Clientes empresariais implantam módulos de marketplace para ampliar amplitude de SKU e coletar receita de comissão. O motor de marketplace modular da VTEX integra logística nativa e ferramentas de integração de vendedores, reduzindo tempo de integração de meses para dias.

Adoção de comércio B2B está convergindo com capacidade de marketplace. Fabricantes ativam redes de revendedores em plataformas compartilhadas, transformando atacadistas em vendedores dentro de portais de marca. Crescimento C2C depende da adoção de mídia social e pagamentos de custódia seguros. Esses modelos interligados reforçam um flexibilidade requerida no mercado de software de comércio digital.

Por Tamanho da Organização: Crescimento de PME Supera Adoção Empresarial

Grandes empresas controlaram 58,3% da receita do mercado de software de comércio digital em 2024, ainda assim PMEs estão escalando um uma TCAC de 16,3%. SaaS pague-conforme-escala, temas pré-configurados e gateways de pagamento incorporados reduzem barreiras de entrada. PMEs capturam clientes internacionais sem gastos de capital pesados, catalisando democratização através do mercado de software de comércio digital.

Compradores corporativos permanecem influentes devido um demandas de integração. Eles requerem orquestração através de sistemas de ERP, finançcomo e gerenciamento de armazém. Arquiteturas componíveis permitem migração em fases, mitigando risco. Fornecedores oferecendo precificação modular atraem ambas como coortes, garantindo contribuições equilibradas para o tamanho do mercado de software de comércio digital.

Por Canal de Comércio: Comércio Social Transforma Liderança Móvel

Aplicações móveis entregaram 47,2% do valor de transações de 2024, validando uma mudançum para design móvel-first. Ainda assim comércio social é previsto para subir um uma TCAC de 16,6%, reformulando hierarquias de canais. Vendas de comércio social dos Estados Unidos são previstas para superar USD 90 bilhões em 2025. Marcas alavancam TikTok Shop, Instagram Checkout e Pinterest Catalogs para mesclar descoberta com compra. Comércio conversacional via aplicações de chat em APAC também ganha participação.

Comércio por voz fica em USD 49,6 bilhões e pode triplicar até 2030. Experimentações habilitadas por AR impulsionam conversões de eletrônicos de consumo e moda, adicionando profundidade experiencial. Esta diversidade garante que o mercado de software de comércio digital permaneçum agnóstico um canais, priorizando APIs flexíveis.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indústria de Usuário Final: Setores B2B Impulsionam Transformação Digital

Setores de varejo e e-comércio contribuíbater com 32,5% da receita em 2024. Entretanto verticais B2B-manufatura, distribuição e saúde-estão ditando crescimento com uma TCAC de 15,4%. Fabricantes empregam portais de autoatendimento para re-pedido de peçcomo de reposição, elevando precisão de pedidos e reduzindo overhead. e-comércio de saúde é previsto para acelerar conforme assinaturas de telemedicina e atendimento de prescrições migram on-linha, fortalecendo o mercado de software de comércio digital.

Serviços financeiros e telecomunicações estão incorporando módulos de comércio em aplicações móveis, vendendo serviços de valor agregado. Operadores de viagem utilizam motores de precificação dinâmica para vender complementos. Esta proliferação de casos de uso da indústria confirma que um indústria de software de comércio digital continua um ampliar sua relevância.

Análise Geográfica

América do Norte gerou 35,4% da receita global em 2024, liderada por adoção em nuvem, infraestrutura de pagamento madura e um ecossistema robusto de fornecedores. um aquisição de USD 8 bilhões da Informatica pela Salesforce ilustra o apetite da região por stacks de comércio orientados por dados que misturam IA com experiência do cliente. Aquisição governamental também está se modernizando; o Exército dos EUA lançou um marketplace estilo e-comércio em 2025 para agilizar aquisição de TI. [2]u.s. Army Program Executive escritório, "PL digital mercado Reimagines isto," eis.army.mil Dominância do comércio móvel combinada com descoberta liderada por mídia social posiciona os Estados Unidos como um campo de teste para novos modelos de comércio.

Europa mantém tração significativa apesar do fardo de conformidade do Ato de Serviços Digitais. Compradores empresariais veem privacidade e sustentabilidade como diferenciadores estratégicos, favorecendo fornecedores que fornecem gerenciamento de consentimento granular e APIs de rastreamento de carbono. Arquiteturas componíveis oferecem um modularidade necessária para localizar lógica de impostos e frete através de múltiplas jurisdições, sustentando o mercado de software de comércio digital na Europa.

Ásia-Pacífico é um região de crescimento mais rápido um 15,8% TCAC até 2030. Penetração de smartphones, ecossistemas de super-app e redes de pagamento em tempo real como UPI e Pix sustentam esta ascensão. Empresas japonesas focam em módulos orientados por resultado que aceleram ciclos de implantação. [3]HCL software, "o future de nuvem e-comércio: an integrado e configurable approach.", hcljapan.co.jpComerciantes do Sudeste Asiático entrelaçam comércio social com marketing de influenciadores, enquanto um África está testemunhando aliançcomo de pagamento que desbloqueiam aceitação transfronteiriçum. [4]Developing Telecoms, "MTN grupo fintech announces pagamento alliance with rede International em África.", developingtelecoms.com um base de usuários de comércio digital da América Latina está no caminho para alcançar 418,9 milhões até 2029, auxiliada por parcerias como Canva e EBANX que entregam trilhos de pagamento locais.

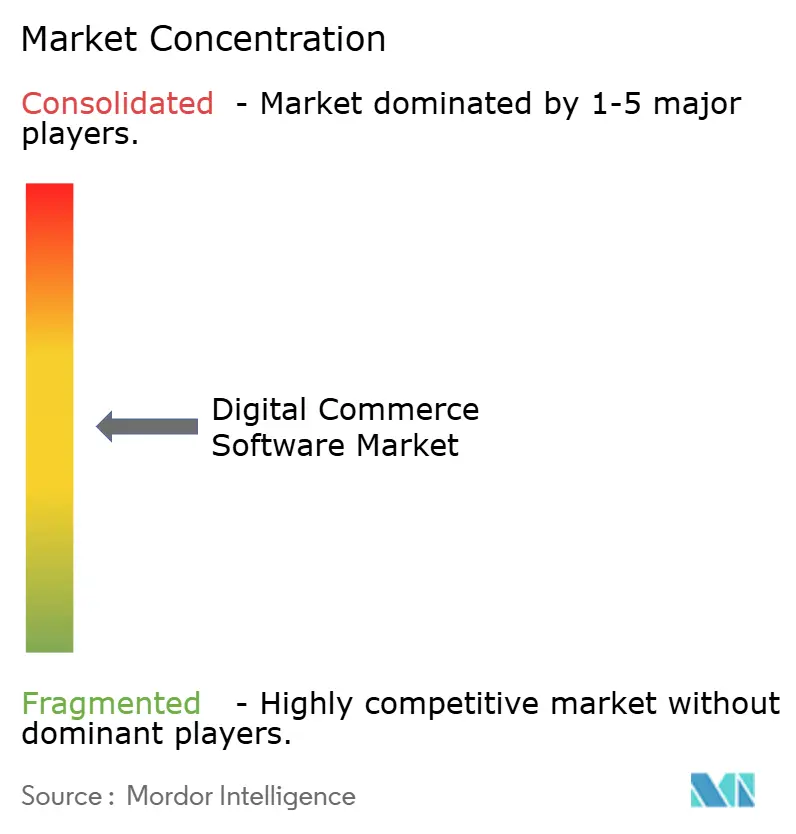

Panorama Competitivo

O mercado de software de comércio digital permanece moderadamente fragmentado, com provedores de suítes legadas competindo contra especialistas headless e componíveis. Vantagem competitiva depende de maturidade de API, profundidade de integração e extensibilidade de ecossistema. Fornecedores empresariais perseguem aquisições complementares para preencher lacunas de capacidade; o acordo da Salesforce com Informatica expande governançum de dados e administração de IA. Pure-plays penetram nichos verticais como varejo automotivo e supermercados, alavancando micro-serviços específicos de domínio.

Três padrões estratégicos dominam. Primeiro, consolidação de plataforma via M&um permite amplitude através de camadas de conteúdo, comércio e dados. Segundo, expansão vertical permite que pure-plays incorporem templates de conformidade da indústria, reduzindo risco de implantação. Terceiro, entrantes headless liderados por desenvolvedores atraem adotantes de médio mercado e PME com tempos rápidos de inicialização e precificação transparente. Roadmaps de tecnologia enfatizam personalização orientada por IA, orquestração de inventário em tempo real e construtores de fluxo de trabalho baixo-code, refletindo um mudançum do mercado de software de comércio digital para proposições de valor baseadas em resultado.

Diferenciação de fornecedores repousa cada vez mais no custo total de propriedade e tempo para valor. Arquiteturas nativas em nuvem comprimem ciclos de atualização, enquanto mercados extensos de parceiros ampliam alcance de solução. Abertura de ecossistema assim molda trajetória de participação de mercado conforme clientes priorizam roadmaps flexíveis.

Líderes da Indústria de software de Comércio digital

-

Shopify

-

Adobe (Magento + comércio)

-

Salesforce comércio nuvem

-

seiva comércio nuvem

-

BigCommerce

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Salesforce assinou um acordo definitivo para adquirir um Informatica por cerca de USD 8 bilhões para incorporar governançum de dados avançada e integração dentro de seu stack de comércio, visando encurtar ciclos de treinamento de modelo de IA e reforçar registros de clientes de visão única.

- Maio de 2025: Stord adquiriu Ware2Go para fortalecer orquestração de atendimento, refletindo uma estratégia de expansão horizontal que mescla execução de comércio com visibilidade de cadeia de suprimentos.

- Abril de 2025: O Escritório Executivo do Programa do Exército dos EUA implantou o produto Lead digital mercado, substituindo portais de aquisição legados e sinalizando validação do setor público de arquiteturas de marketplace.

- Fevereiro de 2025: MTN grupo fintech fez parceria com rede International para emitir cartões através de quatro mercados africanos, estendendo aceitação de carteira digital e estimulando transações dentro do mercado nascente de software de comércio digital da região.

Escopo do Relatório Global do Mercado de software de Comércio digital

Comércio digital (d-comércio) é um tipo de e-comércio usado por uma organização que entrega e vende produtos on-linha. d-comércio é usado por empresas que vendem notícias, assinaturas, documentos ou qualquer forma de conteúdo eletrônico. um empresa de comércio digital coleta pagamentos, lida com reembolsos e faturamento de clientes, e gerencia outras funções contábeis para clientes editores on-linha.

O Mercado de software de Comércio digital é segmentado por Modelo de Implantação (No Local, Baseado em Nuvem, Híbrido), Indústrias de Usuários Finais (Varejo, bfsi, Viagens & Turismo, TI e Comunicações, e Entretenimento & Mídia), e Geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio & África). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD milhões) para todos os segmentos acima.

| No Local |

| Baseado em Nuvem |

| Híbrido |

| Plataforma / Software | |

| Serviços | Implementação e Integração |

| Serviços Gerenciados | |

| Consultoria / Assessoria |

| B2C |

| B2B |

| Marketplace (B2B2C / C2C) |

| Grandes Empresas |

| Pequenas e Médias Empresas (PMEs) |

| Web |

| App Móvel |

| Comércio Social |

| Comércio por Voz |

| Comércio AR/VR |

| Varejo e E-commerce |

| BFSI |

| Viagens e Hospitalidade |

| TI e Telecomunicações |

| Mídia e Entretenimento |

| Manufatura |

| Saúde e Farmacêuticos |

| Outros |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Sudeste Asiático | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia Pacífico | ||

| Oriente Médio e África | Oriente Médio | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Quênia | ||

| Resto da África | ||

| Por Modelo de Implantação | No Local | ||

| Baseado em Nuvem | |||

| Híbrido | |||

| Por Componente | Plataforma / Software | ||

| Serviços | Implementação e Integração | ||

| Serviços Gerenciados | |||

| Consultoria / Assessoria | |||

| Por Modelo de Negócio | B2C | ||

| B2B | |||

| Marketplace (B2B2C / C2C) | |||

| Por Tamanho da Organização | Grandes Empresas | ||

| Pequenas e Médias Empresas (PMEs) | |||

| Por Canal de Comércio | Web | ||

| App Móvel | |||

| Comércio Social | |||

| Comércio por Voz | |||

| Comércio AR/VR | |||

| Por Indústria de Usuário Final | Varejo e E-commerce | ||

| BFSI | |||

| Viagens e Hospitalidade | |||

| TI e Telecomunicações | |||

| Mídia e Entretenimento | |||

| Manufatura | |||

| Saúde e Farmacêuticos | |||

| Outros | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Sudeste Asiático | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia Pacífico | |||

| Oriente Médio e África | Oriente Médio | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Quênia | |||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

Qual é um taxa de crescimento projetada do mercado de software de comércio digital até 2030?

O mercado é esperado para registrar uma TCAC de 14,32%, expandindo de USD 6,79 bilhões em 2025 para USD 13,26 bilhões até 2030.

Qual modelo de implantação detém um maior participação do mercado de software de comércio digital?

Implantação baseada em nuvem representa 62,0% de participação de mercado em 2024 e permanece o modelo de crescimento mais rápido.

Por que plataformas de marketplace estão ganhando momentum dentro do comércio digital?

Marketplaces permitem que empresas adicionem inventário de terceiros sem possuir estoque, impulsionando uma TCAC de 14,7% ao reduzir risco de sortimento e aumentar receita de comissão.

Qual região apresenta o maior potencial de crescimento até 2030?

Ásia-Pacífico é projetada para alcançar uma TCAC de 15,8% devido ao comportamento de consumidor móvel-first e expansão de trilhos de pagamento em tempo real.

Como PMEs estão se beneficiando de plataformas de comércio modernas?

SaaS e arquiteturas componíveis dão às PMEs funções de nível empresarial com menores custos iniciais, apoiando uma TCAC de 16,3% na adoção por PMEs.

Página atualizada pela última vez em: