Tamanho e Participação do Mercado de Dispositivos Oftálmicos da França

Análise do Mercado de Dispositivos Oftálmicos da França pela Mordor Intelligence

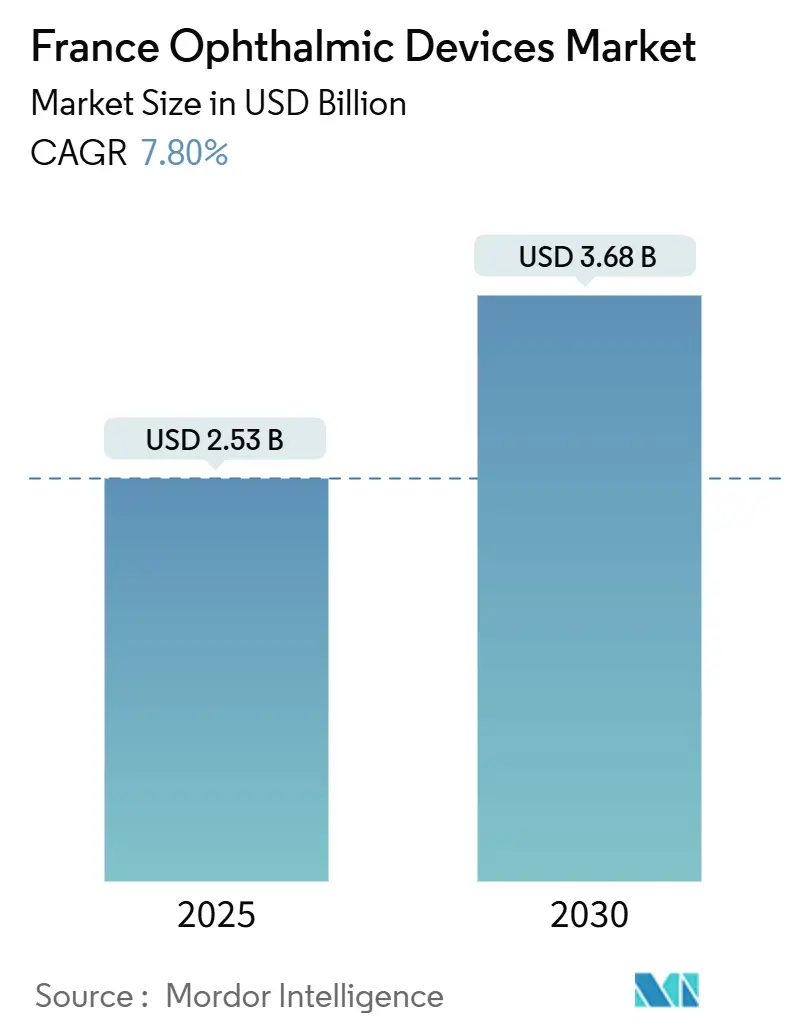

O tamanho do mercado de dispositivos oftálmicos da França situa-se em um valor atual de USD 2,35 bilhões, e analistas projetam que alcançará USD 3,68 bilhões até 2030, refletindo uma taxa de crescimento anual composta (TCAC) de 7,80% de 2025 a 2030. A expansão constante do mercado de dispositivos oftálmicos da França é sustentada por um aumento no uso de lentes intraoculares (LIO) premium em hospitais públicos, maior implantação da tomografia de coerência óptica (OCT) em práticas comunitárias e incentivos governamentais que recompensam a tecnologia médica fabricada localmente. Marcas globais e inovadores franceses aceleraram as introduções de produtos, enquanto software de inteligência artificial (IA) que suporta imagens diagnósticas está rapidamente passando de programas piloto para fluxos de trabalho rotineiros de rastreamento de retinopatia diabética. Eficiências de custo orientadas por tecnologia estão permitindo que centros de cirurgia ambulatorial (CSA) capturem uma maior participação de procedimentos de catarata e refrativos, adicionando mais impulso ao mercado de dispositivos oftálmicos da França. Ao mesmo tempo, obstáculos de reembolso para hardware novo e uma distribuição desigual de oftalmologistas fora das grandes cidades moderam o crescimento ao atrasar a adoção de dispositivos em regiões mal atendidas, ainda que o vento de cauda demográfico de longo prazo ligado ao envelhecimento populacional mantenha as perspectivas positivas.

Principais Conclusões do Relatório

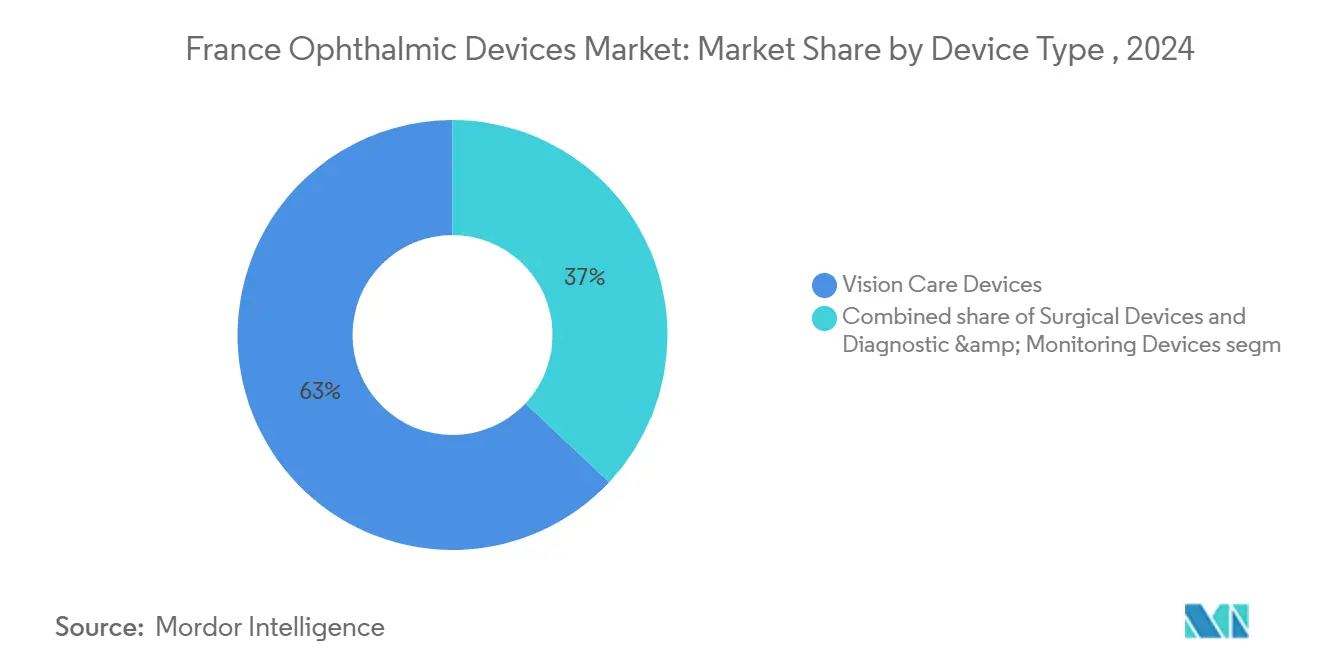

- Por tipo de dispositivo, produtos de cuidados visuais lideraram com 63,0% da participação do mercado de dispositivos oftálmicos da França em 2024; dispositivos de diagnóstico e monitoramento estão projetados para avançar a uma TCAC de 9,95% até 2030.

- Por indicação de doença, catarata representou 39,2% da participação do tamanho do mercado de dispositivos oftálmicos da França em 2024, enquanto Retinopatia Diabética está se expandindo a uma TCAC de 9,11% no período 2025-2030.

- Por usuário final, hospitais mantiveram 43,6% dos gastos no mercado de dispositivos oftálmicos da França em 2024; CSAs registram o crescimento mais rápido com TCAC de 8,98% conforme o governo empurra a cirurgia ambulatorial para 80,0% dos casos elegíveis até 2030.

Tendências e Insights do Mercado de Dispositivos Oftálmicos da França

Análise de Impacto dos Impulsionadores

| Análise de Impacto dos Impulsionadores | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção de LIO premium em hospitais públicos | +1,8 | Nacional, mais forte em Paris, Lyon, Marseille | Médio prazo (2-4 anos) |

| Penetração de OCT em redes comunitárias | +1,2 | Centros urbanos expandindo para subúrbios | Médio prazo (2-4 anos) |

| Programas nacionais de rastreamento de retinopatia diabética | +0,9 | Regiões mal atendidas | Longo prazo (≥ 4 anos) |

| Aumento do volume de cirurgia refrativa | +1,1 | Região de Paris e grandes áreas metropolitanas | Curto prazo (≤ 2 anos) |

| Incentivos governamentais para fabricação doméstica sob o plano "França 2030" | +0,7 | Nacional, focado em centros de inovação | Longo prazo (≥ 4 anos) |

| Integração de algoritmos de suporte à decisão baseados em IA em imagens | +1,3 | Inicialmente centros urbanos, expandindo nacionalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Adoção de Lentes Intraoculares Premium em Procedimentos Pós-Catarata

Cirurgiões em hospitais públicos estão se movendo decisivamente em direção a LIOs corretoras de presbiopia e tóricas, encorajados por pacientes que agora solicitam ativamente independência de óculos e por decisões recentes da Haute Autorité de Santé (HAS) que abriram caminhos de reembolso parcial para implantes premium selecionados. As famílias VIVITY e PANOPTIX da Alcon continuam a definir o ritmo de adoção, beneficiando-se do alcance de fornecimento global da empresa e programas direcionados de treinamento de cirurgiões. Um aumento de 27,0% nas cirurgias de catarata desde 2020, juntamente com 64% dos procedimentos agora realizados em base ambulatorial, posiciona o mercado de dispositivos oftálmicos da França para crescimento sustentado de lentes premium conforme a população acima de 65 anos aumenta[1]Organização Mundial da Saúde, "Relatório mundial sobre visão," who.int. A aceitação entusiástica do consumidor é evidente em pesquisas que mostram 38% dos pacientes de catarata pedindo explicitamente modelos de LIO de alta qualidade em consultas pré-operatórias, uma cifra que era apenas 10% cinco anos atrás. A inovação contínua na óptica e materiais de design de lentes deve ampliar as indicações, elevando ainda mais o potencial de receita no horizonte de previsão.

Crescente Penetração da Tomografia de Coerência Óptica em Redes de Oftalmologia Comunitária

Unidades OCT de domínio espectral compactas e de fonte varrida, agrupadas com software de compartilhamento de imagem em nuvem segura, alcançaram clínicas comunitárias e locais de cogestão de optometristas, reduzindo a lacuna diagnóstica entre centros terciários e cuidados primários. O reembolso para consultas de teleoftalmologia introduzido em 2018 elimina a necessidade de uma consulta presencial prévia, permitindo detecção mais precoce de patologia macular e simplificando encaminhamentos. Evidências de Paris mostram que regiões implantando OCT no nível de prática geral reduziram a incidência de perda de visão comparado com áreas que dependiam apenas de serviços baseados em hospitais. Fornecedores estão correndo para incorporar ferramentas de segmentação de camadas habilitadas por IA e análise de progressão automatizada diretamente no console OCT, reduzindo tempos de leitura para clínicos ocupados e acelerando o throughput diagnóstico.

Programas Nacionais de Rastreamento para Retinopatia Diabética Impulsionando a Adoção de Dispositivos Diagnósticos

A rede telemédica OPHDIAT da França, agora compreendendo 16 nós ao redor da capital, rastreou mais de 15.000 pacientes com câmeras de fundo não midriáticas, detectando retinopatia diabética em 23,4% dos encontros. A adoção de análise de imagem baseada em IA atingiu 7,2% dos rastreamentos nacionais e entregou 100% de sensibilidade com 94,4% de especificidade em estudos iniciais. O projeto subsequente EviRed combina OCT e OCT-A em uma estrutura de classificação renovada que promete substituir a escala ETDRS desatualizada, melhorando a estratificação de risco para os 3,7 milhões de diabéticos do país[2]Carl Zeiss Meditec AG, "ZEISS revela Plataforma de Dados de Pesquisa alimentada por IA," zeiss.com.

Aumento nos Volumes de Cirurgia Refrativa Alimentando Demanda por Lasers Excimer e Femtossegundo

O rebote de procedimentos eletivos após restrições da pandemia e marketing agressivo de técnicas de laser de recuperação rápida elevaram o volume de cirurgia refrativa em 15,0% em 2024, uma tendência que não mostra sinais de diminuir. A epidemia de miopia adiciona demanda estrutural, com previsões apontando para 6,1% de crescimento anual no pool de pacientes subjacente na próxima década. Avanços em algoritmos de ablação guiada por frente de onda e plataformas femtossegundo de alta frequência ampliam a elegibilidade para córneas complexas, enquanto cirurgia bilateral no mesmo dia comprime ciclos de tratamento e maximiza a utilização de equipamentos. Fabricantes relatam carteiras de pedidos preenchidas até meados de 2026, indicando vendas sustentadas de equipamentos de capital.

Análise de Impacto das Restrições

| Análise de Impacto das Restrições | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Barreiras de reembolso HAS para dispositivos novos | -1,2 | Nacional, maior carga em start-ups | Médio prazo (2-4 anos) |

| Escassez de oftalmologistas treinados | -0,9 | França rural e semiurbana | Longo prazo (≥ 4 anos) |

| Alto custo de capital de plataformas cirúrgicas avançadas para clínicas pequenas | -0,7 | Nacional, ênfase em práticas menores | Curto prazo (≤ 2 anos) |

| Disrupções da cadeia de suprimentos pós-Covid afetando semicondutores | -0,5 | Nacional, impacto em cascata na produção | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Barreiras Rigorosas de Reembolso HAS Limitando a Adoção de Dispositivos Novos

As métricas de avaliação Service Médical Rendu e Amélioration du Service Médical Rendu exigem prova inequívoca de benefício clínico antes que um novo produto possa reivindicar reembolso, prolongando o tempo até o mercado e pressionando fabricantes menores que carecem de pacotes de dados de nível de fase 4. Mesmo dispositivos que passam pela barreira clínica enfrentam conversas protratadas de preços do Comitê Econômico para Produtos de Cuidados de Saúde, que fixam tarifas a benchmarks de custo-efetividade, às vezes abaixo do custo de produção para especialidades de baixo volume. Como resultado, vários inovadores contornam a França e fazem piloto em mercados vizinhos primeiro, atrasando o acesso doméstico a soluções de ponta.

Escassez de Oftalmologistas Criando Disparidades Geográficas na Utilização de Dispositivos

A França conta com aproximadamente 3.800 oftalmologistas praticantes, muito aquém das 5.300 posições necessárias para cobertura equitativa, e com 56,0% concentrados nas regiões Île-de-France, Auvergne-Rhône-Alpes e Provence-Alpes-Côte d'Azur. A baixa densidade profissional em departamentos centrais e do sul prejudica a adoção de plataformas de imagem e laser intensivas em capital, pois volumes de procedimentos falham em justificar investimento. Centros de saúde multiprofissionais apoiados pelo governo e cabines de teleconsulta são soluções temporárias emergentes, mas ciclos de treinamento longos e aposentadorias ameaçam piorar o desequilíbrio até 2030.

Análise de Segmento

Por Tipo de Dispositivo: Cuidados Visuais Dominam Enquanto Diagnósticos Aceleram

Produtos de Cuidados Visuais lideraram o mercado de dispositivos oftálmicos da França em 2024, com EssilorLuxottica e outros fornecedores capturando 63,0% do valor através de uma mistura de óculos de prescrição, lentes de contato e intervenções de gestão de miopia. O tamanho do mercado de dispositivos oftálmicos da França para Cuidados Visuais atingiu USD 1,48 bilhão em 2024 e se expandirá constantemente com base nas lentes de controle de miopia Stellest, cujos dados do mundo real mostram uma desaceleração média de 67,0% no alongamento axial entre usuários em idade escolar. Inovações em materiais de silicone-hidrogel e gradiente de água estão elevando o conforto de uso, cimentando formatos descartáveis diários como a subcategoria de crescimento mais rápido. O impulso corporativo em óculos inteligentes que integram displays heads-up e biosensores diferencia ainda mais as ofertas de produtos e aprofunda barreiras à entrada.

Dispositivos de Diagnóstico e Monitoramento representam a fatia mais dinâmica do mercado de dispositivos oftálmicos da França, exibindo uma TCAC de 9,95% até 2030 conforme unidades OCT, câmeras de fundo e perímetros incorporam módulos de rastreamento de IA. Fornecedores estão pivotando de margens de hardware para modelos de assinatura que agrupam análises em nuvem e caminhos de upgrade, suavizando a visibilidade de receita. A miniaturização libera vendas para optometristas comunitários e farmácias, aumentando significativamente bases instaladas em áreas anteriormente mal atendidas por imagens hospitalares. Esquemas de compras colaborativas entre agências regionais de saúde também estão encorajando pedidos em lote, reduzindo custos unitários e acelerando ciclos de renovação.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Indicação de Doença: Catarata Lidera Enquanto Retinopatia Diabética Acelera

A terapia de catarata manteve a maior participação do mercado de dispositivos oftálmicos da França em 2024 com 39,2%, correspondendo a USD 921,0 milhões do tamanho do mercado de dispositivos oftálmicos da França. A estrutura de cirurgia ambulatorial agora cobre dois terços das remoções de catarata, comprimindo o tempo de permanência e elevando a capacidade de throughput. Hospitais e CSAs igualmente estão investindo em aberrometria intraoperatória e sistemas de catarata de laser femtossegundo para otimizar resultados de LIO premium, reforçando a base de receita do segmento. A migração de pacientes idosos para centros de cirurgia diurna acelera o ciclo de substituição para consoles de facoemulsificação, mantendo os pipelines de pedidos dos fornecedores cheios.

Soluções de retinopatia diabética entregam o crescimento mais rápido, expandindo a uma TCAC de 9,11%. Mandatos nacionais de rastreamento, juntamente com ferramentas de classificação de IA, trazem pacientes anteriormente não diagnosticados para o funil de tratamento, estimulando vendas de câmeras de fundo não midriáticas e módulos OCT-A. Entrantes do mercado oferecendo unidades de imagem portáteis e alimentadas por bateria estão abordando lacunas de cobertura rural, e seu software baseado em assinatura treina continuamente em conjuntos de dados em expansão, refinando a precisão. A participação do mercado de dispositivos oftálmicos da França para equipamentos de retinopatia diabética está definida para subir além de 12% até 2030 conforme o reembolso muda para pacotes baseados em resultados que recompensam a detecção precoce.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Hospitais Lideram Enquanto CSAs Mostram Crescimento Rápido

Hospitais geraram a maior porção dos gastos de 2024, representando 43,6% do mercado de dispositivos oftálmicos da França graças à infraestrutura superior, equipes multidisciplinares e alavancagem em contratos de aquisição com fornecedores. Institutos emblemáticos como o Hôpital national des 15-20, que alcançou uma pontuação de conformidade de 97% na última auditoria HAS, continuam a pilotar dispositivos de ponta que depois se espalham para centros provinciais. Linhas de serviço de alto volume, incluindo catarata e vitrectomia, sustentam economias atrativas que incentivam a renovação contínua de equipamentos.

CSAs, no entanto, são os performers de crescimento estrela, com TCAC de 8,98% até 2030 conforme formuladores de políticas visam 80% de penetração de cirurgia no mesmo dia[3]Le Quotidien du Médecin, "Como aumentar sua taxa de cirurgia ambulatorial para 80%," lequotidiendumedecin.fr. O apoio de private equity alimentou uma onda de aquisições, levantando capital para instalar microscópios cirúrgicos otimizados para LIO premium e plataformas femtossegundo anteriormente confinadas a hospitais terciários. O tamanho do mercado de dispositivos oftálmicos da França para CSAs deve superar USD 1 bilhão até 2029, refletindo a preferência do paciente por caminhos simplificados e menor risco de infecção. Clínicas oftálmicas especializadas ficam atrás em escala, mas ganham relevância ao agrupar diagnósticos, cirurgia e reabilitação pós-operatória sob um teto.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Paris, Lyon e Marseille ancoram as maiores taxas de penetração de tecnologia no mercado de dispositivos oftálmicos da França, apoiadas por clusters densos de oftalmologistas e hospitais intensivos em pesquisa que catalisam adoção precoce. A região Île-de-France sozinha hospeda 16 centros de rastreamento OPHDIAT mais o laboratório de excelência recém-inaugurado da EssilorLuxottica, reforçando um ciclo virtuoso de inovação e validação clínica. Esses centros urbanos atraem cirurgiões treinados em fellowship proficientes com LIOs premium e sistemas de laser avançados, entregando volumes de tratamento que justificam rotatividade rápida de dispositivos.

Inversamente, departamentos rurais em Centre-Val de Loire, Nouvelle-Aquitaine e Occitanie exibem menor densidade de equipamentos de imagem, uma disparidade intimamente ligada à escassez nacional de oftalmologistas. Pesquisa correlacionando densidade de praticantes com odds ratios de baixa visão confirma que regiões abaixo da mediana nacional para especialistas suportam taxas de comprometimento mais altas. Cabines de teleconsulta, financiadas através de parcerias público-privadas, estão preenchendo parte da lacuna ao hospedar anexos de lâmpada de fenda, câmeras de fundo e software de análise de visão, encaminhando imagens para centros de leitura urbanos para interpretação. Auditorias iniciais revelam uma redução de 32% em diagnósticos perdidos de glaucoma em comunas adotando o modelo de cabine versus locais de controle.

Unidades de rastreamento móveis ativas há 11 anos na Borgonha demonstram outra ferramenta para equidade geográfica, registrando mais de 18.000 encontros de pacientes e reduzindo atrasos de encaminhamento em 40,0%. A estratégia industrial França 2030 destina USD 450,0 milhões em subsídios e empréstimos com juros baixos para acelerar a fabricação doméstica de dispositivos médicos, estipulando benchmarks de implantação regional que favorecem zonas historicamente mal atendidas. Iniciativas complementares de saúde digital como o consórcio gêmeo virtual MEDITWIN prometem personalizar planejamento pré-operatório, democratizando ainda mais o acesso a cuidados cirúrgicos sofisticados em todos os departamentos.

Cenário Competitivo

O mercado de dispositivos oftálmicos da França situa-se em um nível de consolidação moderado, com os três principais grupos-EssilorLuxottica SA, Alcon, Inc. e Johnson & Johnson Vision Care-comandando cerca de 66,0% das receitas de Cuidados Visuais, cirúrgicas e diagnósticas. EssilorLuxottica alavanca integração vertical, um portfólio de marcas patrimoniais e de moda, e um pivô estratégico em med-tech, evidente em sua compra da Heidelberg Engineering e compromisso com P&D de lentes inteligentes. A empresa registrou USD 30,04 bilhões em receita global em 2024, alta de 4,38% ano a ano, e alocou USD 415,0 milhões para expansões de P&D e fabricação francesas.

Alcon foca em LIOs premium e plataformas avançadas de catarata, relatando crescimento de receita de um dígito alto em implantáveis para Q2 2024. A rápida adoção de sua lente trifocal PanOptix e modelo EDOF não difrativo Vivity reflete forte confiança do cirurgião e alcance educacional direto ao consumidor. Johnson & Johnson Vision está consolidando sua presença através de lentes de contato multifocais e o laser femtossegundo Catalys, pareando hardware com software de planejamento personalizado.

Desafiantes domésticos como Precilens, Lumibird Medical e Quantel Medical prosperam em óptica de nicho, lasers e biomicroscopia ultrassônica, frequentemente desfrutando de proximidade à base industrial de defesa e aeroespacial da França para capacidades de usinagem de precisão. Start-ups incluindo OpthAI, que garantiu marcação CE para triagem de imagem de fundo baseada em IA com 100,0% de sensibilidade, ilustram a mudança em direção à vantagem competitiva de software-como-dispositivo-médico jfo. Parcerias-como a colaboração da Zeiss com Boehringer Ingelheim para co-desenvolver análises de doenças retinianas-sublinham a importância de alianças intersetoriais para acelerar progressão de pipeline e compartilhar risco regulatório.

Líderes da Indústria de Dispositivos Oftálmicos da França

-

EssilorLuxottica SA

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

Johnson & Johnson Vision Care

-

Topcon Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: EssilorLuxottica inaugurou um novo laboratório de excelência em Paris, posicionando o local como um centro para prototipagem de lentes inteligentes e colaboração clínica. A instalação sublinha esforços nacionais para ancorar fabricação de alto valor na França.

- Janeiro 2024: O consórcio MEDITWIN lançou com apoio governamental, visando construir gêmeos virtuais que personalizam caminhos de tratamento oftálmico e se integram perfeitamente com dispositivos de imagem.

- Agosto 2024: Haute Autorité de Santé emitiu uma decisão favorável de reembolso para EYLEA (aflibercepte) na degeneração macular relacionada à idade neovascular, reforçando apoio político para inovações baseadas em evidência.

- Maio 2024: A Cúpula Escolha França anunciou promessas de investimento em cuidados de saúde de EUR 15 bilhões (USD 16,3 bilhões), sinalizando influxos de capital sustentados para projetos de tecnologia médica.

Escopo do Relatório do Mercado de Dispositivos Oftálmicos da França

Conforme o escopo do relatório, oftalmologia é um ramo das ciências médicas, que lida com a estrutura, função e várias doenças relacionadas ao olho. Os dispositivos oftálmicos são equipamentos médicos projetados para propósitos de diagnóstico, cirúrgicos e correção de visão. O Mercado de Dispositivos Oftálmicos da França é segmentado por Dispositivos (Dispositivos Cirúrgicos, Dispositivos de Diagnóstico e Monitoramento, Dispositivos de Correção de Visão). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Dispositivos de Diagnóstico e Monitoramento | Scanners OCT | |

| Câmeras de Fundo e Retina | ||

| Autorrefratores e Ceratômetros | ||

| Sistemas de Topografia Corneana | ||

| Sistemas de Imagem Ultrassônica | Lasers Excimer | |

| Perímetros e Tonômetros | Lasers Femtossegundo | |

| Outros Dispositivos de Diagnóstico e Monitoramento | Lasers YAG | |

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | |

| Dispositivos Cirúrgicos Vitreoretinianos | ||

| Dispositivos Cirúrgicos Refrativos | ||

| Dispositivos Cirúrgicos de Glaucoma | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos | |

| Lentes de Contato | ||

| Catarata | |

| Glaucoma | |

| Retinopatia Diabética | Lentes de Contato Gelatinosas |

| Outras Indicações de Doença | Lentes Rígidas Gás-Permeáveis |

| Hospitais |

| Clínicas Oftálmicas Especializadas |

| Centros de Cirurgia Ambulatorial (CSAs) |

| Outros Usuários Finais |

| Por Tipo de Dispositivo | Dispositivos de Diagnóstico e Monitoramento | Scanners OCT | |

| Câmeras de Fundo e Retina | |||

| Autorrefratores e Ceratômetros | |||

| Sistemas de Topografia Corneana | |||

| Sistemas de Imagem Ultrassônica | Lasers Excimer | ||

| Perímetros e Tonômetros | Lasers Femtossegundo | ||

| Outros Dispositivos de Diagnóstico e Monitoramento | Lasers YAG | ||

| Dispositivos Cirúrgicos | Dispositivos Cirúrgicos de Catarata | ||

| Dispositivos Cirúrgicos Vitreoretinianos | |||

| Dispositivos Cirúrgicos Refrativos | |||

| Dispositivos Cirúrgicos de Glaucoma | |||

| Outros Dispositivos Cirúrgicos | |||

| Dispositivos de Cuidados Visuais | Armações e Lentes de Óculos | ||

| Lentes de Contato | |||

| Por Indicação de Doença | Catarata | ||

| Glaucoma | |||

| Retinopatia Diabética | Lentes de Contato Gelatinosas | ||

| Outras Indicações de Doença | Lentes Rígidas Gás-Permeáveis | ||

| Por Usuário Final | Hospitais | ||

| Clínicas Oftálmicas Especializadas | |||

| Centros de Cirurgia Ambulatorial (CSAs) | |||

| Outros Usuários Finais | |||

Questões-Chave Respondidas no Relatório

Qual é o valor atual do mercado de dispositivos oftálmicos da França?

O tamanho do mercado de dispositivos oftálmicos da França é USD 2,53 bilhões em 2025.

Quão rápido o mercado deve crescer?

Analistas preveem uma TCAC de 7,80% de 2025 a 2030, elevando o valor para USD 3,68 bilhões até o final do período.

Qual categoria de dispositivo detém a maior participação?

Cuidados Visuais dominam com 63,0% da participação do mercado de dispositivos oftálmicos da França, liderados pelo extenso portfólio de óculos e lentes de contato da EssilorLuxottica.

Por que os centros de cirurgia ambulatorial estão crescendo tão rapidamente?

A política governamental visa empurrar procedimentos elegíveis para configurações ambulatoriais, e CSAs oferecem custos menores e retorno mais rápido, resultando em uma TCAC de 8,98%.

Qual é a maior oportunidade de crescimento por indicação de doença?

Dispositivos de retinopatia diabética estão se expandindo a uma TCAC de 9,11% devido a programas nacionais de rastreamento e plataformas diagnósticas orientadas por IA.

Como as regras de reembolso afetam a adoção de dispositivos?

Avaliações rigorosas da HAS podem atrasar a entrada no mercado para dispositivos novos, reduzindo a adoção de curto prazo, mas incentivando geração forte de evidência clínica para sucesso de longo prazo.

Página atualizada pela última vez em: