Tamanho do mercado de ônibus satélite da Europa

|

|

Período de Estudo | 2017 - 2029 |

|

|

Tamanho do Mercado (2024) | 0.98 Bilhões de dólares |

|

|

Tamanho do Mercado (2029) | 2.11 Bilhões de dólares |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR (2024 - 2029) | 19.09 % |

|

|

Maior participação por país | Reino Unido |

|

|

Concentração do Mercado | Alto |

Principais jogadores |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de Mercado de Ônibus Satélite da Europa

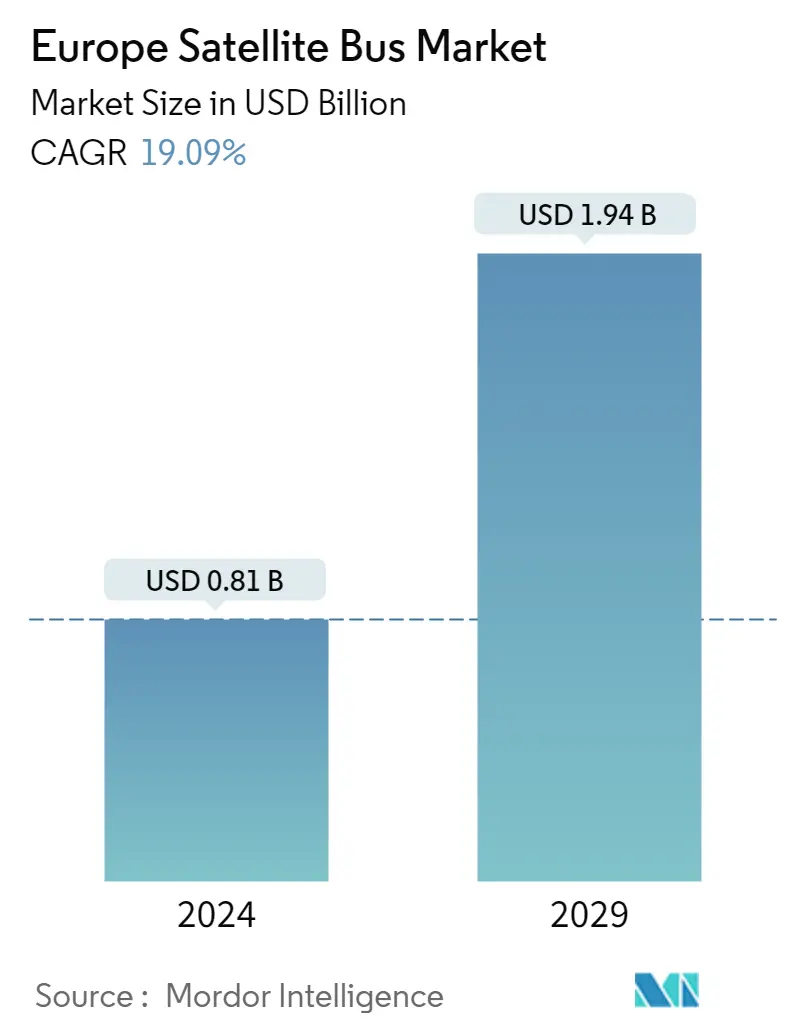

O tamanho do mercado Ônibus satélite da Europa é estimado em USD 0.81 bilhões em 2024 e deve atingir USD 1.94 bilhões até 2029, crescendo a um CAGR de 19.09% durante o período de previsão (2024-2029).

0,81 Bilhão

Tamanho do mercado em 2024 (USD)

1,94 bilhão

Tamanho do mercado em 2029 (USD)

20.01 %

CAGR (2017-2023)

19.09 %

CAGR (2024-2029)

Maior Mercado por Massa de Satélite

65.83 %

Participação no valor, 100-500kg, 2022

Minissatélites com capacidade ampliada para dados corporativos (varejo e bancos), petróleo, gás e mineração, e governos em países desenvolvidos representam alta demanda. A demanda por minissatélites com LEO está aumentando devido à sua capacidade expandida.

Maior mercado por aplicativo

78.69 %

value share, Comunicação, 2022

Governos, agências espaciais, agências de defesa, empreiteiros privados de defesa e atores privados da indústria espacial estão enfatizando o aprimoramento das capacidades de rede de comunicação para várias aplicações públicas e militares de reconhecimento.

Maior mercado por classe de órbita

72.49 %

participação de valor, LEÃO, 2022

Os satélites LEO estão sendo cada vez mais adotados nas modernas tecnologias de comunicação. Estes satélites desempenham um papel importante em aplicações de observação da Terra.

Maior mercado por usuário final

69.05 %

value share, Comercial, 2022

Espera-se que o segmento comercial ocupe uma parcela significativa devido ao uso crescente de satélites para diversos serviços de telecomunicações.

Líder de Mercado

24 %

participação de mercado, Corporação Lockheed Martin, 2022

A Lockheed Martin é líder no mercado de ônibus via satélite da Europa. Tem um forte portfólio de produtos e seus clientes incluem clientes civis e militares. Isso facilitou a empresa na captura da maior fatia do mercado.

O aumento dos lançamentos de satélites na órbita LEO para várias aplicações de satélite está impulsionando a demanda do mercado

- Os satélites LEO são usados para várias aplicações, incluindo monitoramento do tempo, observação da Terra e sensoriamento remoto. Na Europa, ônibus satélites como o ônibus SSTL-150 desenvolvido pela Surrey Satellite Technology Limited (SSTL) são usados para satélites LEO. O barramento SSTL-150 é uma plataforma versátil que pode suportar uma variedade de cargas úteis, incluindo câmeras, receptores AIS (Automatic Identification System) e pequenos satélites. Entre 2017 e 2022, aproximadamente 531 satélites foram lançados no LEO.

- Os satélites GEO são usados para aplicações como transmissão de televisão por satélite, previsão do tempo e sistemas de comunicação militar. Os fabricantes de satélites europeus usam projetos de barramento, como o Spacebus NEO desenvolvido pela Thales Alenia Space para satélites GEO. O Spacebus NEO é uma plataforma altamente capaz que pode suportar uma ampla gama de cargas úteis, incluindo grandes antenas de transmissão de televisão e amplificadores de alta potência. Entre 2017 e 2022, cerca de 16 satélites foram lançados no GEO.

- Os satélites MEO são utilizados para sistemas globais de navegação (GNSS), tais como o GPS e o Galileo, e serviços de banda larga via satélite. Os fabricantes europeus de satélites utilizam um variedade de projetos de ônibus para aplicações MEO, incluindo o ônibus Eurostar E3000 desenvolvido pela Airbus Defense and Space. O ônibus Eurostar E3000 é um plataforma que tem sido utilizada para inúmeras aplicações MEO. O padronizado plataforma do autocarro permite aos fabricantes de satélites construir uma gama de MEO satélites para diferentes aplicações com alto grau de confiabilidade e custo-efetividade. Entre 2017 e 2022, cerca de 16 satélites foram lançado na MEO. E o mercado geral deve crescer 19,43% entre 2023 e 2029.

Tendências do mercado de ônibus via satélite da Europa

A indústria europeia de satélites beneficia de uma arquitectura sólida para a concepção e fabrico de satélites, concebida para satisfazer necessidades específicas de aplicação

- Classificar espaçonaves por massa é uma das principais métricas para determinar o tamanho do veículo lançador e o custo de lançamento de satélites em órbita. O sucesso de uma missão de satélite depende muito da precisão de sua medição de massa pré-voo e do equilíbrio adequado do satélite para gerar massa dentro dos limites.

- Os satélites são classificados de acordo com sua massa, e as principais classificações de massa são grandes satélites com mais de 1.000 kg. Entre 2017 e 2022, foram lançados mais de 35+ grandes satélites pertencentes a organizações europeias. Um satélite de médio porte tem uma massa entre 500 kg e 1.000 kg. As organizações europeias operaram mais de 15+ satélites que foram lançados durante o período histórico. Satélites com massa inferior a 500 kg são considerados satélites pequenos, e cerca de 460+ pequenos satélites foram lançados na região.

- Há uma tendência crescente para satélites menores na região devido aos seus tempos de desenvolvimento mais curtos, o que pode reduzir os custos gerais da missão. Esses satélites permitiram reduzir significativamente o tempo necessário para a obtenção de resultados científicos e tecnológicos. Pequenas missões espaciais tendem a ser flexíveis e podem responder melhor a novas oportunidades ou necessidades tecnológicas. A indústria de pequenos satélites na Europa é apoiada pela presença de uma estrutura robusta para projetar e fabricar pequenos satélites adaptados para atender a perfis de aplicação específicos. Espera-se que o número de operações na região europeia aumente durante 2023-2029, impulsionado pela crescente demanda nos setores espacial comercial e militar.

Espera-se que o aumento das despesas espaciais das diferentes agências espaciais tenha um impacto positivo na indústria europeia de satélites

- O aumento da demanda por satélites dos setores civil/governamental, comercial e militar tem sido testemunhado nos últimos anos. Atualmente, alguns países europeus, como França e Alemanha, possuem capacidades adequadas no campo da fabricação de ônibus via satélite. No entanto, devido à crescente mudança para a fabricação de satélites menores, espera-se que a base de fabricação de ônibus satélites se expanda por toda a Europa.

- Os países europeus estão reconhecendo a importância de vários investimentos no domínio espacial e aumentando seus gastos em áreas como observação da Terra, navegação por satélite, conectividade, pesquisa espacial e inovação para se manterem competitivos e inovadores na indústria espacial global.

- Nesta nota, em novembro de 2022, a ESA anunciou que havia proposto um aumento de 25% no financiamento espacial nos próximos três anos, projetado para manter a liderança da Europa na observação da Terra, expandir os serviços de navegação e permanecer um parceiro na exploração com os Estados Unidos. A Agência Espacial Europeia (ESA) pediu aos seus 22 países que apoiem um orçamento de 18,5 mil milhões de euros para 2023-2025. Em setembro de 2022, a França anunciou seus planos de aumentar os gastos com programas espaciais nacionais e europeus, enquanto a ESA trabalha para garantir compromissos para seu próprio aumento significativo do orçamento. O governo anunciou seus planos de alocar mais de US$ 9 bilhões para atividades espaciais, um aumento de cerca de 25% nos últimos três anos.

OUTRAS TENDÊNCIAS IMPORTANTES DO SETOR COBERTAS NO RELATÓRIO

- O aumento da importância da miniaturização por satélite tem ajudado o crescimento do mercado

Visão geral da indústria de ônibus via satélite da Europa

O mercado de ônibus por satélite da Europa está bastante consolidado, com as cinco principais empresas ocupando 71%. Os principais players deste mercado são Airbus SE, Honeywell International Inc., Lockheed Martin Corporation, Northrop Grumman Corporation e Thales (classificados em ordem alfabética).

Líderes do mercado de ônibus via satélite da Europa

Airbus SE

Honeywell International Inc.

Lockheed Martin Corporation

Northrop Grumman Corporation

Thales

Other important companies include Ball Corporation, Nano Avionics, NEC, OHB SE, Sierra Nevada Corporation.

*Ressalva: Os principais jogadores são classificados em ordem alfabética

Notícias do Mercado de Ônibus Satélite da Europa

- Outubro de 2020 A NanoAvionics expandiu sua presença no Reino Unido iniciando operações em sua nova instalação em Basingstoke para montagem, integração e testes de satélites (AIT), bem como vendas, suporte técnico e atividades de P&D.

- Agosto de 2020 A SNC introduziu duas novas plataformas de satélite em suas ofertas de espaçonaves, o barramento de satélite SN-200M, projetado para órbita média da Terra (MEO), e o SN-1000.

- Julho de 2020 A SNC recebeu um contrato da Defense Innovation Unit (DIU) para reaproveitar seu veículo de transporte Shooting Star para um Posto Avançado Orbital Não Tripulado, um espaço escalável e autônomo.

Grátis com este Relatório

Relatório de mercado de ônibus satélite da Europa - Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Miniaturização de satélite

- 4.2 Massa do Satélite

- 4.3 Gastos em programas espaciais

-

4.4 Quadro regulamentar

- 4.4.1 França

- 4.4.2 Alemanha

- 4.4.3 Rússia

- 4.4.4 Reino Unido

- 4.5 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

-

5.1 Aplicativo

- 5.1.1 Comunicação

- 5.1.2 Observação da Terra

- 5.1.3 Navegação

- 5.1.4 Observação Espacial

- 5.1.5 Outros

-

5.2 Massa do Satélite

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Abaixo de 10kg

- 5.2.5 acima de 1000kg

-

5.3 Classe de órbita

- 5.3.1 GEO

- 5.3.2 LEÃO

- 5.3.3 MEU

-

5.4 Usuário final

- 5.4.1 Comercial

- 5.4.2 Militar e governamental

- 5.4.3 Outro

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

-

6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Airbus SE

- 6.4.2 Ball Corporation

- 6.4.3 Honeywell International Inc.

- 6.4.4 Lockheed Martin Corporation

- 6.4.5 Nano Aviônica

- 6.4.6 NEC

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Thales

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

8. APÊNDICE

-

8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de ônibus via satélite da Europa

Comunicação, Observação da Terra, Navegação, Observação Espacial, Outros são cobertos como segmentos por Aplicação. 10-100kg, 100-500kg, 500-1000kg, abaixo de 10 kg, acima de 1000kg são cobertos como segmentos por Satellite Mass. GEO, LEO, MEO são cobertos como segmentos por Classe de Órbita. Comercial, Militar e Governo são cobertos como segmentos pelo Usuário Final.

- Os satélites LEO são usados para várias aplicações, incluindo monitoramento do tempo, observação da Terra e sensoriamento remoto. Na Europa, ônibus satélites como o ônibus SSTL-150 desenvolvido pela Surrey Satellite Technology Limited (SSTL) são usados para satélites LEO. O barramento SSTL-150 é uma plataforma versátil que pode suportar uma variedade de cargas úteis, incluindo câmeras, receptores AIS (Automatic Identification System) e pequenos satélites. Entre 2017 e 2022, aproximadamente 531 satélites foram lançados no LEO.

- Os satélites GEO são usados para aplicações como transmissão de televisão por satélite, previsão do tempo e sistemas de comunicação militar. Os fabricantes de satélites europeus usam projetos de barramento, como o Spacebus NEO desenvolvido pela Thales Alenia Space para satélites GEO. O Spacebus NEO é uma plataforma altamente capaz que pode suportar uma ampla gama de cargas úteis, incluindo grandes antenas de transmissão de televisão e amplificadores de alta potência. Entre 2017 e 2022, cerca de 16 satélites foram lançados no GEO.

- Os satélites MEO são utilizados para sistemas globais de navegação (GNSS), tais como o GPS e o Galileo, e serviços de banda larga via satélite. Os fabricantes europeus de satélites utilizam um variedade de projetos de ônibus para aplicações MEO, incluindo o ônibus Eurostar E3000 desenvolvido pela Airbus Defense and Space. O ônibus Eurostar E3000 é um plataforma que tem sido utilizada para inúmeras aplicações MEO. O padronizado plataforma do autocarro permite aos fabricantes de satélites construir uma gama de MEO satélites para diferentes aplicações com alto grau de confiabilidade e custo-efetividade. Entre 2017 e 2022, cerca de 16 satélites foram lançado na MEO. E o mercado geral deve crescer 19,43% entre 2023 e 2029.

| Comunicação |

| Observação da Terra |

| Navegação |

| Observação Espacial |

| Outros |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| Abaixo de 10kg |

| acima de 1000kg |

| GEO |

| LEÃO |

| MEU |

| Comercial |

| Militar e governamental |

| Outro |

| Aplicativo | Comunicação |

| Observação da Terra | |

| Navegação | |

| Observação Espacial | |

| Outros | |

| Massa do Satélite | 10-100kg |

| 100-500kg | |

| 500-1000kg | |

| Abaixo de 10kg | |

| acima de 1000kg | |

| Classe de órbita | GEO |

| LEÃO | |

| MEU | |

| Usuário final | Comercial |

| Militar e governamental | |

| Outro |

Definição de mercado

- Aplicação - Várias aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação e outras. As finalidades listadas são aquelas autodeclaradas pelo operador do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de Lançamento MTOW - O PMD (peso máximo à descolagem) do veículo lançador significa o peso máximo do veículo lançador durante a descolagem, incluindo o peso da carga útil, do equipamento e do combustível.

- Classe Orbit - As órbitas dos satélites estão divididas em três grandes classes GEO, LEO e MEO. Satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e órbitas de satélites categorizadas com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão por satélite foram classificados como sistemas de propulsão elétricos, de combustível líquido e de gás.

- Massa de satélite - Neste segmento, diferentes tipos de sistemas de propulsão por satélite foram classificados como sistemas de propulsão elétricos, de combustível líquido e de gás.

- Subsistema de Satélites - Todos os componentes e subsistemas que incluem propulsores, barramentos, painéis solares, outros hardwares de satélites estão incluídos neste segmento.

| Palavra-chave | Definição |

|---|---|

| Controle de Atitude | A orientação do satélite em relação à Terra e ao Sol. |

| INTELSAT | A Organização Internacional de Telecomunicações por Satélite opera uma rede de satélites para transmissão internacional. |

| Órbita Geoestacionária da Terra (GEO) | Satélites geoestacionários na órbita da Terra 35.786 km (22.282 milhas) acima do equador na mesma direção e na mesma velocidade que a Terra gira em seu eixo, fazendo-os parecer fixos no céu. |

| Órbita Terrestre Baixa (LEO) | Os satélites de órbita terrestre baixa orbitam de 160 a 2000 km acima da Terra, levam aproximadamente 1,5 horas para uma órbita completa e cobrem apenas uma parte da superfície da Terra. |

| Órbita Terrestre Média (MEO) | Os satélites MEO estão localizados acima do LEO e abaixo dos satélites GEO e normalmente viajam em uma órbita elíptica sobre o Polo Norte e Sul ou em uma órbita equatorial. |

| Terminal de Abertura Muito Pequena (VSAT) | Terminal de abertura muito pequena é uma antena que normalmente tem menos de 3 metros de diâmetro |

| CubeSat | CubeSat é uma classe de satélites em miniatura baseada em um fator de forma composto por cubos de 10 cm. Os CubeSats não pesam mais de 2 kg por unidade e normalmente usam componentes disponíveis comercialmente para sua construção e eletrônica. |

| Veículos Lançadores de Pequenos Satélites (SSLVs) | Small Satellite Launch Vehicle (SSLV) é um veículo de lançamento de três estágios configurado com três estágios de propulsão sólida e um módulo de corte de velocidade (VTM) baseado em propulsão líquida como um estágio terminal |

| Mineração Espacial | A mineração de asteroides é a hipótese de extrair material de asteroides e outros asteroides, incluindo objetos próximos à Terra. |

| Nano Satélites | Os nanossatélites são vagamente definidos como qualquer satélite com peso inferior a 10 quilogramas. |

| Sistema de Identificação Automática (AIS) | O sistema de identificação automática (AIS) é um sistema de rastreamento automático usado para identificar e localizar navios através da troca de dados eletrônicos com outros navios próximos, estações base AIS e satélites. Satélite AIS (S-AIS) é o termo usado para descrever quando um satélite é usado para detectar assinaturas AIS. |

| Veículos lançadores reutilizáveis (RLVs) | Veículo lançador reutilizável (RLV), um veículo lançador concebido para regressar à Terra substancialmente intacto e, por conseguinte, pode ser lançado mais do que uma vez ou que contém fases do veículo que podem ser recuperadas por um operador lançador para utilização futura na operação de um veículo lançador substancialmente semelhante. |

| Apogeu | O ponto em uma órbita de satélite elíptica que está mais distante da superfície da Terra. Satélites geossíncronos que mantêm órbitas circulares ao redor da Terra são lançados pela primeira vez em órbitas altamente elípticas com apogeus de 22.237 milhas. |

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Passo-1 Identificar variáveis-chave: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Passo-2 Construa um Modelo de Mercado: As estimativas do tamanho do mercado para os anos históricos e de previsão foram fornecidas em termos de receita e volume. Para conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Passo-3 Validar e finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os respondentes são selecionados em todos os níveis e funções para gerar uma visão holística do mercado estudado.

- Passo-4 Resultados da Pesquisa: Relatórios Sindicalizados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.