Tamanho e Participação do Mercado Europeu de Sistema de Gestão de Baterias para Veículos Elétricos

Análise do Mercado Europeu de Sistema de Gestão de Baterias para Veículos Elétricos pela Mordor Intelligence

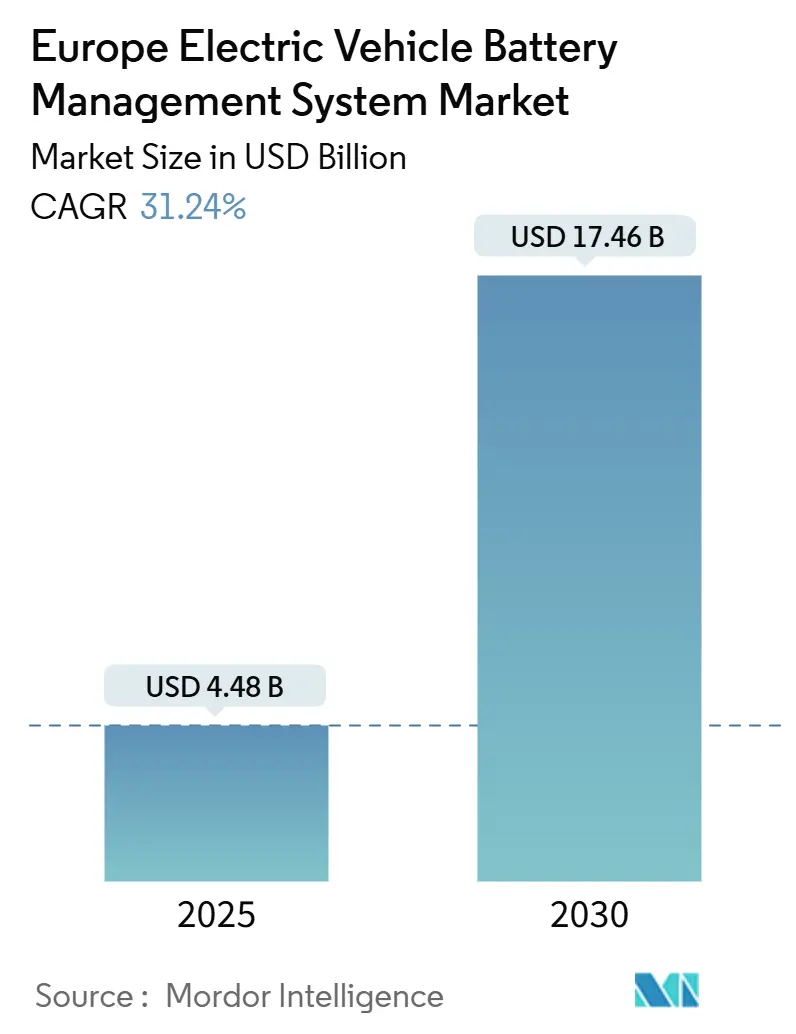

O mercado europeu de sistema de gestão de baterias para veículos elétricos está avaliado em USD 4,48 mil milhões em 2025 e prevê-se que alcance USD 17,46 mil milhões até 2030, avançando a uma TCAC de 31,24%. Esta expansão reflete os rigorosos limites de emissões de CO₂ da frota da UE que exigem que todos os veículos de passageiros novos sejam de emissão zero até 2035, a conversão acelerada do segmento premium para plataformas elétricas de 800 V, e a vigorosa construção de gigafábricas na Europa Central. A procura também beneficia das regras de rastreabilidade de baterias lideradas pelas seguradoras e dos primeiros pilotos de passaporte de bateria que pressionam os OEMs a instalarem software de gestão de baterias mais capaz e ciberseguro. O impulso adicional vem das arquiteturas modulares de pacotes de bateria que reduzem o custo de design e aceleram o lançamento de plataformas elétricas multimarcas. As pressões permanecem na disponibilidade de semicondutores e nas filas de certificação de alta tensão, mas a maioria dos OEMs prioriza investimentos em BMS para evitar pesadas penalidades de CO₂ e custos de recall ligados a incidentes de fuga térmica.

Principais Conclusões do Relatório

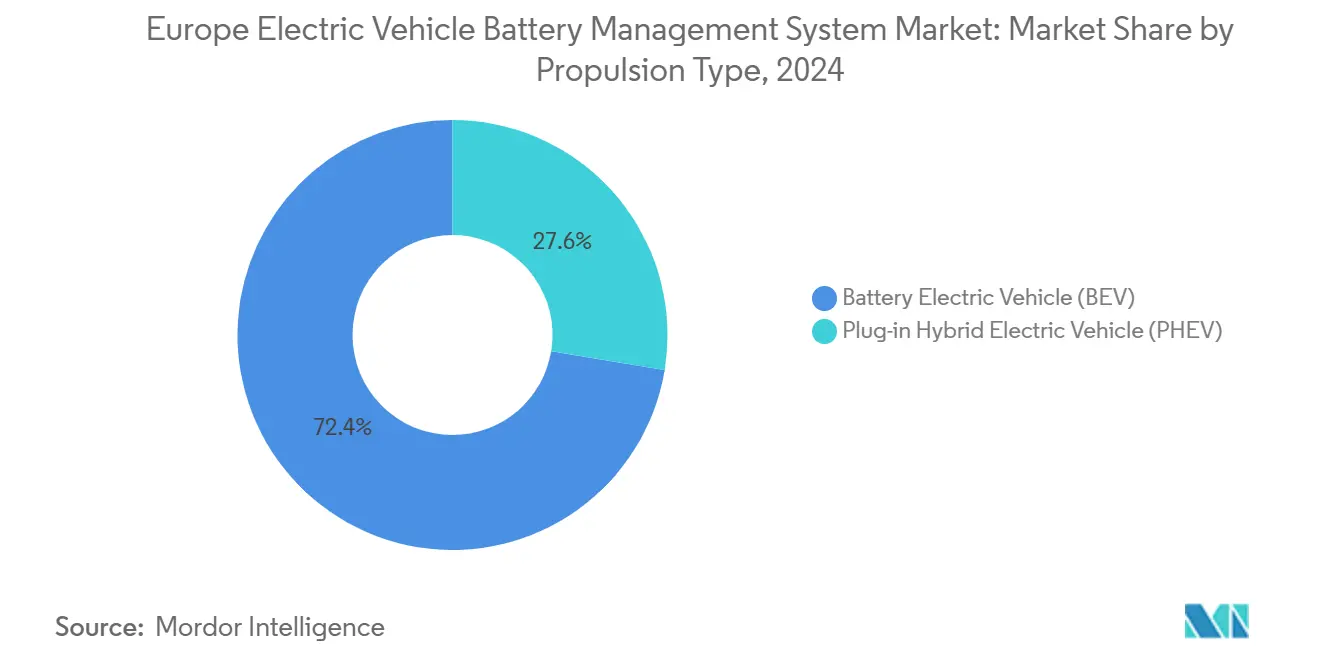

- Por tipo de propulsão, os Veículos Elétricos a Bateria lideraram com 72,48% da participação de receita do mercado europeu de sistema de gestão de baterias para veículos elétricos em 2024, registando uma TCAC de 32,86% até 2030.

- Por tipo de veículo, os carros de passageiros detiveram 67,91% da procura do mercado europeu de sistema de gestão de baterias para veículos elétricos em 2024; as soluções de duas rodas e micromobilidade registam a TCAC mais forte de 32,64% até 2030.

- Por química da bateria, os íons de lítio comandaram uma participação de 90,57% do tamanho do mercado europeu de sistema de gestão de baterias para veículos elétricos em 2024, enquanto a tecnologia de estado sólido está projetada para crescer a 43,17% de TCAC até 2030.

- Por topologia, os sistemas modulares capturaram 45,18% da participação da receita do mercado europeu de sistema de gestão de baterias para veículos elétricos em 2024 e permanecem o segmento mais rápido, expandindo a 33,08% de TCAC.

- Por país, o resto da Europa contribuiu com 37,77% de participação na receita do mercado europeu de sistema de gestão de baterias para veículos elétricos em 2024; Espanha é o mercado nacional de crescimento mais rápido, acelerando a 35,72% de TCAC até 2030.

Tendências e Insights do Mercado Europeu de Sistema de Gestão de Baterias para Veículos Elétricos

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regras de Frota CO₂ Apenas VE para 2035 | +8.5% | UE-wide, mais forte na Alemanha, França | Longo prazo (≥ 4 anos) |

| Mudança Rápida dos OEM para Arquiteturas de 800-V | +6.2% | Alemanha, Suécia, segmentos premium | Médio prazo (2-4 anos) |

| Construção Crescente de Gigafábricas na Europa Central | +5.8% | Eslováquia, República Checa, Hungria, Polónia | Médio prazo (2-4 anos) |

| Atualizações BMS Over-the-Air (OTA) Ciberseguras | +4.3% | Global, liderado pela Alemanha e países nórdicos | Médio prazo (2-4 anos) |

| Plataformas de Rastreabilidade de Baterias Obrigatórias pelas Seguradoras | +3.1% | UE-wide, adoção precoce nos Países Baixos, Alemanha | Curto prazo (≤ 2 anos) |

| Pilotos de Passaporte de Bateria da UE (Sob CSRD) | +2.9% | UE-wide, programas piloto na Alemanha, França | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regras de Frota CO₂ Apenas VE para 2035

O mandato da União Europeia que exige 100% de vendas de veículos de emissão zero até 2035 cria um catalisador de procura irreversível para soluções BMS sofisticadas, pois os fabricantes de automóveis enfrentam penalidades de EUR 95 por grama por excederem os limites de CO₂[1]"Powering the EU's future: Strengthening the battery industry", European Parliament, europarl.europa.eu.. Este quadro regulamentar força os fabricantes a acelerar a produção de BEV para além da atual penetração de mercado de 13,5%, exigindo uma taxa de crescimento anual de 14% que necessita capacidades avançadas de gestão de baterias para pacotes de maior tamanho e maiores densidades energéticas. O efeito secundário da regulamentação força as companhias de seguros a exigir sistemas abrangentes de monitorização de baterias, criando fluxos de receita adicionais para fornecedores BMS que podem demonstrar deteção preditiva de falhas e redução de custos de garantia. Os fabricantes premium estão respondendo investindo pesadamente em arquiteturas de 800V que exigem gestão térmica mais sofisticada e algoritmos de balanceamento de células, beneficiando diretamente fornecedores BMS com conhecimentos avançados em eletrónica de potência. O cronograma de conformidade cria um gargalo na cadeia de fornecimento onde a certificação BMS se torna o item do caminho crítico, dando vantagens competitivas significativas aos players estabelecidos com credenciais de segurança funcional ISO 26262 sobre novos entrantes.

Mudança Rápida dos OEM para Arquiteturas de 800-V

A migração da indústria automóvel para arquiteturas elétricas de 800V representa uma mudança fundamental que exige designs BMS inteiramente novos capazes de gerir diferenças de tensão mais elevadas e dinâmicas térmicas mais complexas. A parceria da BMW com a Rimac Technology para pacotes de baterias de próxima geração e a colaboração da Volvo com a Vitesco Technologies demonstram como os fabricantes premium priorizam capacidades de carregamento rápido que exigem sofisticados algoritmos de monitorização de tensão e balanceamento de células. Esta transição arquitetónica cria barreiras significativas à entrada para fornecedores BMS que carecem de conhecimentos de alta tensão, pois os requisitos de certificação sob a ISO 26262 tornam-se exponencialmente mais complexos nos níveis operacionais de 800V. A mudança permite sessões de carregamento de 10 minutos para 200 milhas de autonomia, mas coloca stress térmico extremo nas células da bateria que os designs BMS tradicionais não conseguem gerir adequadamente, forçando os fornecedores a integrar algoritmos avançados de arrefecimento e modelação térmica preditiva. Os fabricantes europeus estão alavancando esta transição para se diferenciarem dos concorrentes chineses que predominantemente usam sistemas de 400V, criando um fosso tecnológico temporário que beneficia fornecedores BMS locais com capacidades avançadas de eletrónica de potência.

Crescente Construção de Gigafábricas na Europa Central

A emergência da Europa Central como hub de fabrico de baterias cria procura concentrada para soluções BMS, com a Eslováquia albergando a parceria da InoBat com a Gotion, a República Checa expandindo a produção da Vitesco Technologies, e a Hungria atraindo investimentos da Samsung SDI e FORVIA-BYD. Esta concentração geográfica permite que os fornecedores BMS alcancem economias de escala através do suporte de engenharia localizado e cadeias de fornecimento encurtadas, beneficiando de forças de trabalho automóveis qualificadas e custos laborais competitivos. O posicionamento estratégico da região entre os OEMs automóveis alemães e os mercados emergentes da Europa Oriental cria vantagens logísticas naturais para a distribuição BMS, particularmente quando os fabricantes procuram reduzir a dependência de fornecedores asiáticos após perturbações recentes na cadeia de fornecimento. Só a capacidade de produção de baterias da Eslováquia está projetada para exceder 40 GWh anualmente até 2027, exigindo soluções BMS sofisticadas para controlo de qualidade e integração da linha de produção que as abordagens tradicionais de gestão de baterias não conseguem abordar. O efeito de agrupamento acelera a transferência de tecnologia e inovação, pois os fornecedores BMS estabelecem centros regionais de I&D para servir múltiplos clientes de gigafábricas simultaneamente, criando vantagens competitivas sustentáveis através da proximidade e especialização.

Atualizações BMS Over-the-Air (OTA) Ciberseguras

Integrar capacidades de atualização OTA na arquitetura BMS representa uma mudança de paradigma em direção à gestão de baterias definida por software, permitindo que os fabricantes otimizem o desempenho e abordem questões de segurança sem recalls físicos. O desenvolvimento pela HARMAN de soluções OTA conformes com a ISO 24089 demonstra como os requisitos de cibersegurança estão tornando-se integrais ao design BMS, pois os veículos conectados criam novos vetores de ataque que podem comprometer os sistemas de segurança da bateria. Esta capacidade torna-se crítica pois incidentes de fuga térmica como aqueles que afetam os modelos Mercedes EQB e BMW Mini Cooper SE podem ser mitigados através de ajustes remotos de parâmetros e algoritmos de monitorização aprimorados. O lançamento pela LG Energy Solution da plataforma de gestão de baterias "B.around" exemplifica como os fornecedores estão monetizando as capacidades OTA através de serviços de diagnóstico baseados em subscrição e ofertas de manutenção preditiva[2]"LG Energy Solution to Pioneer Battery Safety Diagnostics Software Business, Exploring Unlimited Business Extension Opportunities", LG Energy Solution, lgensol.com. . A tecnologia permite otimização em tempo real do perfil de carregamento baseado em padrões de uso e condições ambientais, estendendo a vida útil da bateria e melhorando o desempenho do veículo de maneiras que configurações BMS estáticas não conseguem alcançar. Os fabricantes europeus estão particularmente focados na segurança OTA dados os requisitos de conformidade GDPR e a consciência elevada sobre cibersegurança, criando oportunidades para fornecedores BMS que podem demonstrar encriptação robusta e protocolos de comunicação seguros.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Apertões na Cadeia de Fornecimento de Semicondutores | -4.7% | Global, agudo no setor automóvel alemão | Curto prazo (≤ 2 anos) |

| Gargalos de Certificação BMS de Alta Tensão | -3.2% | UE-wide, atrasos na aprovação regulamentar | Médio prazo (2-4 anos) |

| Recalls de Fuga Térmica Prejudicando a Confiança do Consumidor | -2.8% | UE-wide, impactos específicos da marca | Curto prazo (≤ 2 anos) |

| Escassez de Engenheiros de Segurança Funcional | -2.1% | Alemanha, países nórdicos, escassez de competências | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Apertões na Cadeia de Fornecimento de Semicondutores

A escassez global de semicondutores continua a restringir a capacidade de produção BMS, com chips de grau automóvel experimentando prazos de entrega superiores a 26 semanas e criando atrasos em cascata nos cronogramas de fabrico de VE europeus. Esta restrição impacta particularmente os designs BMS avançados que exigem ICs especializados de gestão de energia e microcontroladores capazes de lidar com arquitetura de 800V e algoritmos térmicos complexos. Os fornecedores BMS europeus enfrentam pressão adicional pois competem com fabricantes de eletrónica de consumo por alocação limitada de chips, frequentemente perdendo prioridade devido a compromissos de volume mais baixos do que aplicações de smartphones e computação. A escassez força os fabricantes a redesenhar a arquitetura BMS em torno de componentes disponíveis, potencialmente comprometendo a otimização de desempenho e estendendo os ciclos de desenvolvimento em 12-18 meses. A resiliência da cadeia de fornecimento torna-se um fator competitivo crítico, com empresas mantendo buffers de inventário estratégico e desenvolvendo relacionamentos alternativos de sourcing para garantir continuidade de produção. A restrição cria oportunidades para fabricantes de semicondutores europeus capturarem quota de mercado dos fornecedores asiáticos, mas requer investimento de capital significativo e cronogramas de desenvolvimento de 2-3 anos que podem não abordar necessidades imediatas de fornecimento.

Gargalos de Certificação BMS de Alta Tensão

A transição para arquitetura de 800V cria desafios de certificação sem precedentes sob os padrões de segurança funcional ISO 26262, pois os requisitos de teste tornam-se exponencialmente mais complexos em níveis de tensão mais elevados e os órgãos regulamentares carecem de capacidade suficiente para processar aplicações eficientemente. As autoridades de certificação europeias estão experimentando atrasos de 6-12 meses para aprovações BMS de alta tensão, criando atrasos de caminho crítico para fabricantes correndo para cumprir prazos de conformidade CO₂ de 2025. O gargalo afeta particularmente fornecedores BMS menores que carecem dos recursos para manter equipas dedicadas de assuntos regulamentares e navegar processos complexos de aprovação multi-jurisdicionais em estados membros da UE. As limitações da infraestrutura de teste agravam o problema, pois instalações especializadas de teste de alta tensão operam à capacidade e exigem cronogramas de reserva de mês para validação abrangente de segurança. Esta restrição favorece players estabelecidos como Continental AG e Robert Bosch GmbH que têm relacionamentos de certificação existentes e podem aproveitar economias de escala em múltiplas linhas de produtos, potencialmente consolidando quota de mercado longe de startups inovadoras com tecnologia superior mas experiência regulamentar limitada.

Análise de Segmentos

Por Tipo de Propulsão: BEVs Dominam Trajetória de Crescimento

Os Veículos Elétricos a Bateria comandam uma quota de mercado de 72,48% em 2024 e lideram as projeções de crescimento a 32,86% de TCAC até 2030, refletindo a mudança decisiva do mercado em direção a trens de força elétricos puros conforme os fabricantes abandonam estratégias híbridas em favor da simplificação de plataformas. O domínio do segmento BEV deriva da pressão regulamentar sob as regras de frota CO₂ da UE e da preferência do consumidor por experiências de propriedade simplificadas sem ansiedade de autonomia associada à complexidade híbrida plug-in[3]"Global EV Outlook 2024", International Energy Agency, iea.blob.core.windows.net.. Os Veículos Elétricos Híbridos Plug-in (PHEVs) mantêm relevância em aplicações comerciais onde a flexibilidade operacional permanece crítica, mas enfrentam investimento declinante conforme os fabricantes realocam recursos de I&D em direção a plataformas BEV que oferecem economias de escala superiores. A dinâmica do segmento revela um ponto de inflexão crítico onde os requisitos BMS divergem significativamente entre tipos de propulsão, com BEVs exigindo gestão térmica sofisticada para pacotes de baterias maiores, enquanto PHEVs exigem algoritmos complexos de arbitragem de energia para coordenação de trem de força duplo.

Arquiteturas BMS avançadas para BEVs incorporam crescentemente algoritmos de machine learning para modelação térmica preditiva. A plataforma B.around da LG Energy Solution analisa dados de mais de 130.000 células de bateria para otimizar perfis de carregamento e estender a vida útil do pacote. Esta sofisticação tecnológica cria barreiras à entrada para fornecedores automóveis tradicionais que carecem de conhecimentos de software, permitindo que novos entrantes como a Munich Electrification capturem quota de mercado através de soluções BMS especializadas para sistemas de armazenamento de energia até 1500V. A segmentação por tipo de propulsão reflete crescentemente a consolidação mais ampla da indústria em torno de plataformas BEV, com implicações para fornecedores BMS que devem escolher entre servir mercados PHEV em declínio ou investir pesadamente em tecnologias BEV de próxima geração.

Nota: Quotas de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Veículo: Frotas Comerciais Impulsionam Inovação

Os carros de passageiros representam 67,91% da procura por tipo de veículo em 2024, mas o segmento de duas rodas e micromobilidade exibe um crescimento TCAC notável de 32,64% até 2030, impulsionado pela transformação da logística urbana e expansão de plataformas de mobilidade partilhada nas cidades europeias. Os veículos comerciais ocupam um meio-termo estratégico onde os requisitos BMS enfatizam durabilidade e manutenção preditiva sobre otimização de desempenho, criando oportunidades para fornecedores que podem demonstrar vantagens de custo total de propriedade. O surto de micromobilidade reflete mudanças fundamentais nos padrões de transporte urbano, onde designs BMS leves devem equilibrar restrições de custo com requisitos de segurança para aplicações de veículos partilhados que experimentam ciclos de uso intensivos e condições ambientais variadas.

Os operadores de frota exigem crescentemente análises sofisticadas de bateria para manutenção preditiva e otimização operacional, impulsionando a adoção de soluções BMS conectadas à nuvem que agregam dados de desempenho de populações de veículos e identificam padrões emergentes de falha antes de impactarem a disponibilidade do serviço. A parceria da Daimler Truck com a BMZ Polónia para sistemas de bateria exemplifica como os fabricantes de veículos comerciais priorizam fornecedores BMS que podem fornecer gestão abrangente do ciclo de vida em vez de soluções de hardware autónomas. A segmentação por tipo de veículo revela requisitos tecnológicos divergentes, onde o BMS de carros de passageiros foca no desempenho e experiência do utilizador enquanto os sistemas de veículos comerciais enfatizam confiabilidade e eficiência de custos, ao passo que as aplicações de micromobilidade exigem designs ultracompactos com conectividade sem fios para integração de gestão de frota.

Por Química da Bateria: Emergência de Estado Sólido Remodela Paisagem

A tecnologia de íons de lítio mantém um domínio esmagador de 90,57% do mercado em 2024, mas as baterias de estado sólido comandam atenção com um crescimento TCAC projetado de 43,17% até 2030, pois a Mercedes-Benz visa a comercialização em 2030 e a Samsung SDI prepara-se para capacidades de produção em massa em 2027. A paisagem da química reflete uma transição fundamental onde os sistemas tradicionais de eletrólito líquido enfrentam desafios inerentes de gestão térmica que a tecnologia de estado sólido pode potencialmente eliminar, exigindo arquiteturas BMS inteiramente novas otimizadas para diferentes modos de falha e características de carregamento. Outras químicas de bateria servem aplicações especializadas onde a otimização de custos supera os requisitos de densidade energética, particularmente em segmentos de veículos comerciais onde a economia operacional impulsiona a seleção tecnológica sobre métricas de desempenho.

A frota de demonstração da Stellantis visando implementação em 2026 e o acordo marco da PowerCo com a QuantumScape para 40 GWh de capacidade de produção anual demonstram a tecnologia de estado sólido transitando de curiosidade laboratorial para realidade comercial. A segmentação química cria desafios estratégicos para fornecedores BMS que devem simultaneamente suportar implementações de íons de lítio existentes enquanto desenvolvem capacidades de próxima geração para sistemas de estado sólido que operam sob características térmicas e elétricas fundamentalmente diferentes. Os fabricantes europeus estão alavancando esta transição para estabelecer diferenciação tecnológica dos concorrentes chineses que dominam a produção tradicional de íons de lítio, criando oportunidades para fornecedores BMS especializados que podem navegar a complexidade do suporte de plataformas multi-química.

Nota: Quotas de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Topologia: Arquitetura Modular Ganha Momentum

A topologia modular capturou uma quota de mercado de 45,18% em 2024 e lidera as projeções de crescimento a 28,08% de TCAC até 2030, refletindo a preferência dos fabricantes por arquiteturas escaláveis que permitem partilha de plataforma rentável em segmentos de veículos e processos de fabrico simplificados. Esta vantagem de topologia torna-se crítica conforme fabricantes como a Hyundai implementam a Arquitetura Modular Integrada (IMA) e a General Motors escala sua plataforma Ultium em múltiplas marcas, exigindo designs BMS que possam adaptar-se a configurações de pacote variadas sem reengenharia extensiva. Os sistemas centralizados mantêm relevância em aplicações sensíveis ao custo onde a simplicidade supera a flexibilidade, enquanto as arquiteturas distribuídas servem requisitos especializados onde o monitoramento individual de células fornece vantagens de segurança apesar da maior complexidade e custo.

A abordagem modular permite que os fabricantes otimizem a funcionalidade BMS para aplicações específicas mantendo plataformas de hardware comuns, reduzindo custos de desenvolvimento e acelerando o tempo de chegada ao mercado para novas variantes de veículos. O uso contínuo da Tesla de arquitetura centralizada demonstra como a seleção de topologia reflete escolhas estratégicas mais amplas sobre integração vertical e filosofia de fabrico. A segmentação de topologia reflete crescentemente a consolidação da indústria em torno de plataformas modulares que podem acomodar transições tecnológicas futuras, incluindo baterias de estado sólido e sistemas avançados de gestão térmica, criando vantagens competitivas para fornecedores BMS que podem demonstrar flexibilidade arquitetónica e escalabilidade em múltiplos programas de veículos.

Análise Geográfica

O resto da Europa capturou 37,77% do valor de mercado de 2024 através de uma mistura de procura alemã madura, especialidades BMS de clima frio nórdico, e gigafábricas emergentes da Europa Central. Espanha lidera o crescimento a 35,72% de TCAC, impulsionada pela fábrica de células de EUR 4,1 mil milhões da Stellantis-CATL em Valencia que incorpora linhas de validação BMS locais. A proximidade a abundantes pools de energia solar oferece vantagens de custo energético e fortalece o caso regional para conformidade com passaporte de bateria desde o primeiro dia.

A Alemanha retém o maior pool de receita nacional individual, suportado pelo agrupamento denso de Tier 1 e um banco profundo de engenheiros de segurança funcional. Ainda assim, os diferenciais de custo laboral aceleram a migração de capacidade para leste, levando Berlim a aumentar financiamento para infraestrutura de teste de alta tensão e fábricas de semicondutores de carbeto de silício. As nações nórdicas fornecem condições de caldeirão para algoritmos de temperatura extrema; testes de inverno finlandeses ajudam a refinar o controlo de aquecedor de baixo SoC, depois alimentam atualizações de software de volta às frotas do sul pelo ar.

França centra-se na legislação de economia circular que incentiva o armazenamento estacionário de segunda vida, exigindo assim plataformas BMS capazes de classificar pacotes usados e reportar capacidade residual. O Reino Unido navega complexidade alfandegária pós-Brexit; fornecedores devem certificar sob regimes duplos mantendo componentes rastreáveis para passaportes de bateria da UE. A região da Lombardia em Itália, recentemente apoiada por alocações do Plano Industrial do Acordo Verde, emerge como base para maquinação de barramento de alumínio, ligando fornecedores BMS a módulos condutores de baixa indutância. Países Baixos e Bélgica diferenciam-se através da densidade da rede de carregamento, estimulando procura por firmware capaz de veículo-para-rede que programa descarga quando prevalecem taxas de grossista de pico.

Cenário Competitivo

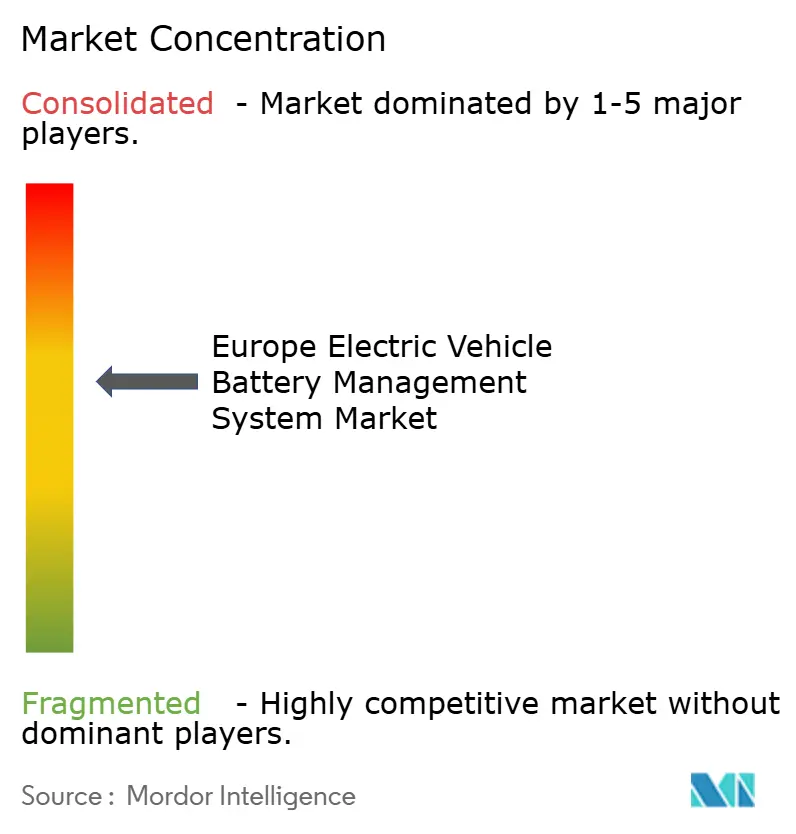

Em 2024, fornecedores asiáticos estão fazendo incursões notáveis, intensificando a competição. Incumbentes europeus, incluindo Bosch e Continental, estão contrariando esta tendência. Ao agrupar hardware, software e serviços de certificação, eles garantem contratos lucrativos e fortalecem suas margens contra o ataque de importações de baixo custo. Globalmente, apenas sete fornecedores alcançaram o prestigioso status de Tier One da Benchmark Mineral Intelligence. Alarmantemente, nenhum destes está baseado na Europa continental, sublinhando uma necessidade premente de operações localizadas.

Vantagens de escala favorecem ofertas integradas célula-mais-BMS da CATL Europe e BYD Europe, ainda assim OEMs europeus procuram sourcing duplo para proteger risco geopolítico. Munich Electrification e TWAICE perseguem diferenciação através de modelos de envelhecimento baseados em física e análises em nuvem; ganhando design wins com marcas premium ansiosas por insights do ciclo de vida da bateria. Empresas software-first como Breathe Battery Technologies ganham tração na promessa de velocidades de carga 20% mais rápidas sem redesign de células. Isto destaca uma viragem em direção a receitas SaaS recorrentes dentro do mercado europeu de sistema de gestão de baterias para veículos elétricos.

Movimentos estratégicos reforçam esta tendência. A Porsche adquiriu uma participação controladora na V4Drive da VARTA para garantir células cilíndricas de alta potência e co-desenvolver stacks BMS correspondentes. A LG Energy Solution lançou a plataforma "B.around", agrupando diagnósticos de segurança e manutenção preditiva como subscrições. Entretanto, a QuantumScape alinhou-se com a PowerCo da Volkswagen para garantir 40 GWh de capacidade de estado sólido pareada com firmware BMS de sensor de pressão personalizado. Estas ações sublinham uma mudança de controladores commoditizados em direção a ecossistemas de gestão energética ricos em dados.

Líderes da Indústria Europeia de Sistema de Gestão de Baterias para Veículos Elétricos

-

Denso Corporation

-

Robert Bosch GmbH

-

Panasonic Corporation

-

LG Energy Solution

-

Continental AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: A LG Energy Solution revelou seus produtos ESS LFP de escala de rede de próxima geração com ciclos de vida de 15.000 ciclos e conformidade piloto com o Passaporte de Bateria. Isto destaca o compromisso da LG com a liderança do mercado europeu e aderência às regulamentações de rastreabilidade e sustentabilidade de baterias da UE.

- Abril de 2025: A Nyobolt levantou USD 30 milhões para escalar sua tecnologia de bateria de alta potência, permitindo carregamento de VE de 5 minutos. A empresa reportou USD 9 milhões em receita, refletindo forte tração de mercado. O investimento destaca a crescente procura por capacidades BMS avançadas para gerir taxas de carregamento extremas preservando a vida útil da bateria.

Âmbito do Relatório do Mercado Europeu de Sistema de Gestão de Baterias para Veículos Elétricos

Um sistema de gestão de baterias de veículos elétricos (BMS) é um componente crucial que monitoriza e controla o desempenho do pacote de baterias num veículo elétrico. Garante o carregamento, descarregamento e saúde geral óptimos da bateria, melhorando a segurança, eficiência e longevidade do sistema de armazenamento de energia do veículo elétrico.

O mercado europeu de sistema de gestão de baterias para veículos elétricos está segmentado por tipo de propulsão (veículo elétrico híbrido plug-in e veículo elétrico a bateria), tipo de veículo (carro de passageiros e veículo comercial), e país (Alemanha, Reino Unido, França, Noruega, e resto da Europa).

O relatório oferece tamanho de mercado e previsões para o sistema de gestão de baterias de veículos elétricos europeu para todos os segmentos acima em valor (USD).

| Veículo Elétrico Híbrido Plug-in (PHEV) |

| Veículo Elétrico a Bateria (BEV) |

| Carros de Passageiros |

| Veículos Comerciais |

| Duas Rodas e Micromobilidade |

| Íons de lítio |

| Estado sólido (pré-comercial) |

| Outras Químicas |

| Centralizada |

| Distribuída |

| Modular |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Noruega |

| Países Baixos |

| Suécia |

| Resto da Europa |

| Por Tipo de Propulsão | Veículo Elétrico Híbrido Plug-in (PHEV) |

| Veículo Elétrico a Bateria (BEV) | |

| Por Tipo de Veículo | Carros de Passageiros |

| Veículos Comerciais | |

| Duas Rodas e Micromobilidade | |

| Por Química da Bateria | Íons de lítio |

| Estado sólido (pré-comercial) | |

| Outras Químicas | |

| Por Topologia | Centralizada |

| Distribuída | |

| Modular | |

| Por País | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Noruega | |

| Países Baixos | |

| Suécia | |

| Resto da Europa |

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado europeu de Sistema de Gestão de Baterias para Veículos Elétricos?

O mercado europeu de sistema de gestão de baterias para veículos elétricos será de USD 4,48 mil milhões em 2025 e crescerá para USD 17,46 mil milhões até 2030, registando uma TCAC de 31,24%.

Que tipo de propulsão domina a procura?

Os Veículos Elétricos a Bateria representam 72,48% da quota de receita em 2024 e são o segmento de propulsão de crescimento mais rápido a 32,86% de TCAC.

Que país mostra a maior taxa de crescimento?

Espanha é o mercado nacional de expansão mais rápida com uma TCAC de 35,72% até 2030 devido a investimentos em fábricas de células de grande escala.

Como afetam as escassezes de semicondutores o mercado?

A produção de BMS de alta tensão enfrenta atrasos devido aos prazos de entrega de chips consistentemente excederem 26 semanas, causando uma revisão notável na previsão TCAC.

Página atualizada pela última vez em: