Análise de mercado de serviços petrolíferos digitais

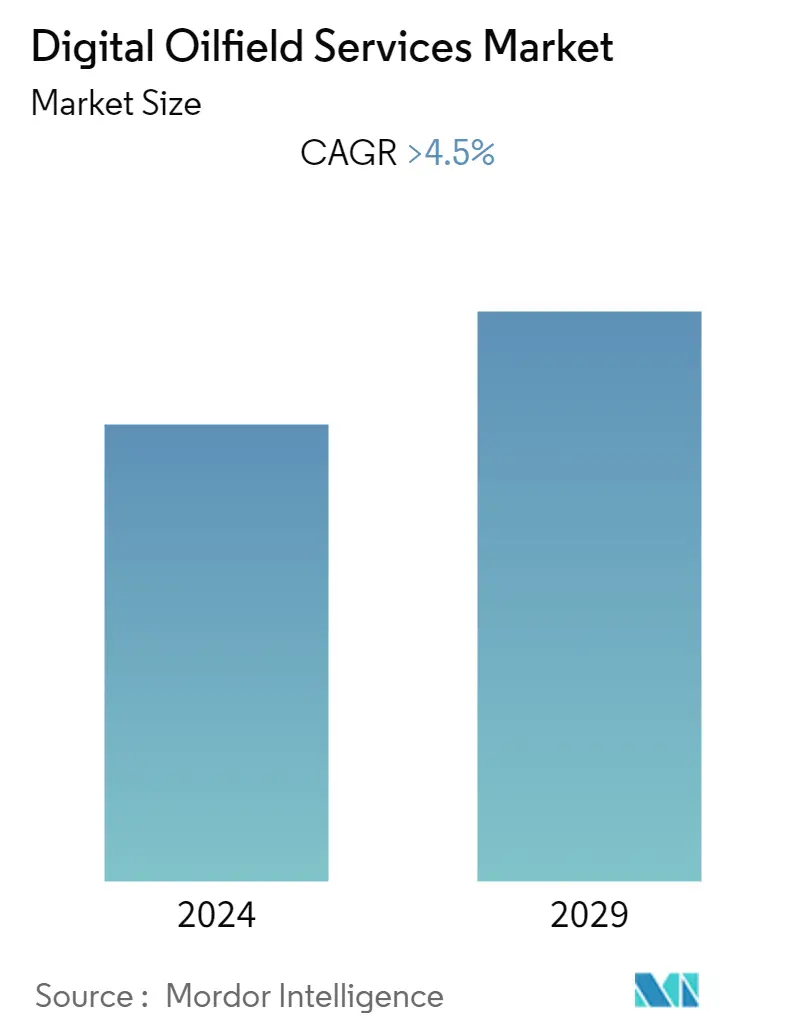

Espera-se que o mercado global de serviços petrolíferos digitais registre um CAGR de cerca de 4,5% durante o período de previsão 2022-2027. Devido à pandemia da COVID-19, a indústria do petróleo e do gás testemunhou um declínio significativo na procura devido aos bloqueios e restrições impostos pelos governos em todo o mundo. Além disso, o surto de COVID-19 no primeiro trimestre de 2020 resultou no atraso de projetos de perfuração significativos a nível mundial. Por exemplo, em abril de 2020, a Beach Energy enviou um aviso de rescisão à Diamond Offshore para o seu programa de perfuração offshore de um ano na bacia de Otway, no sul da Austrália, com o semi-submersível Ocean Onyx, citando as dificuldades logísticas causadas pela pandemia da COVID-19.. O cenário volátil dos preços do petróleo mudou o foco das grandes empresas do petróleo e do gás para a instalação de soluções digitais, que proporcionam benefícios imediatos na redução de custos, como a tecnologia de nuvem e a Internet das Coisas (IoT), que, por sua vez, está a impulsionar o digital. mercado de serviços de campos petrolíferos. Além disso, os operadores de petróleo e gás estão a esforçar-se para obter a produção máxima de campos maduros, e um campo petrolífero digital é uma solução viável que ajuda no planeamento rápido e eficaz de técnicas de intervenção em poços, impulsionando assim o mercado global. No entanto, espera-se que os ataques cibernéticos e a falta de financiamento no processo de automação do petróleo e do gás restrinjam o mercado global de serviços digitais em campos petrolíferos.

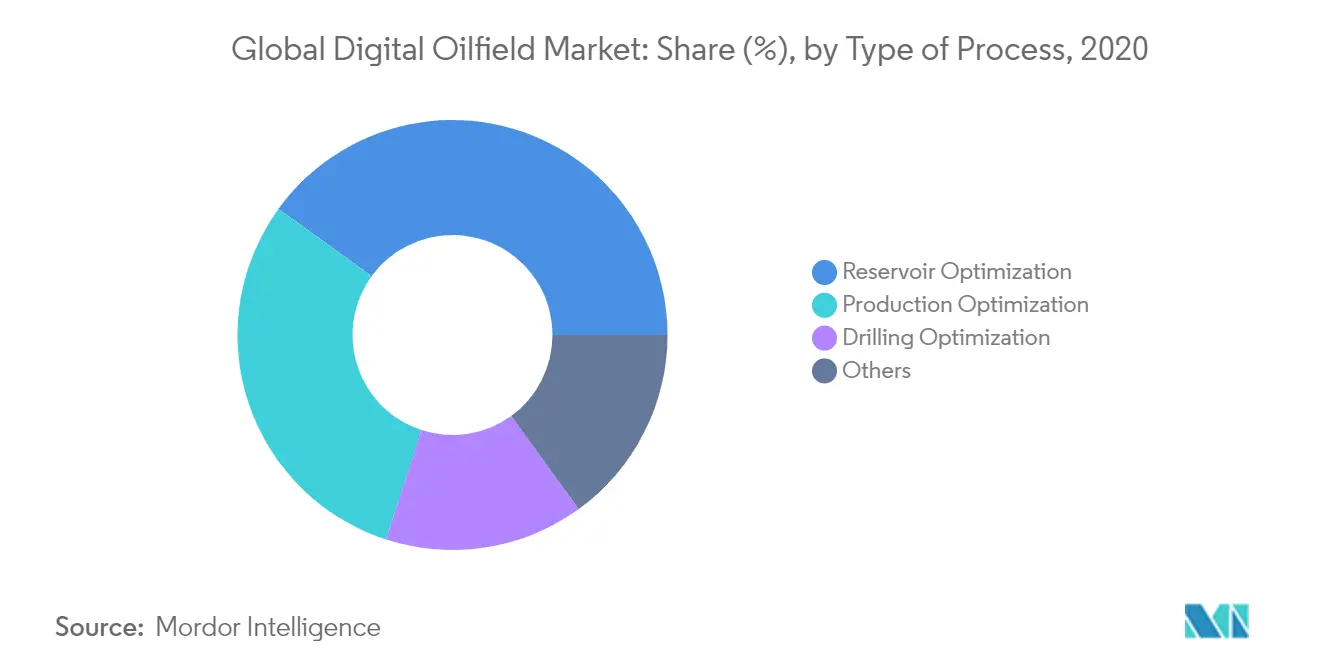

O segmento de otimização de reservatórios, que envolve a preparação da estratégia de exploração e desenvolvimento com base em dados adquiridos durante todas as fases da vida do campo de petróleo ou gás, impulsiona a demanda por campos petrolíferos digitais e deve impulsionar o mercado durante o período de previsão.

De acordo com o Fundo de Defesa Ambiental (EDF), a indústria mundial do petróleo e do gás está a perder até 34 mil milhões de dólares por ano em metano vazado, ventilado e queimado. Para reduzir as emissões de metano, a transformação digital da gestão do metano provavelmente criará enormes oportunidades para o mercado digital de serviços de campos petrolíferos.

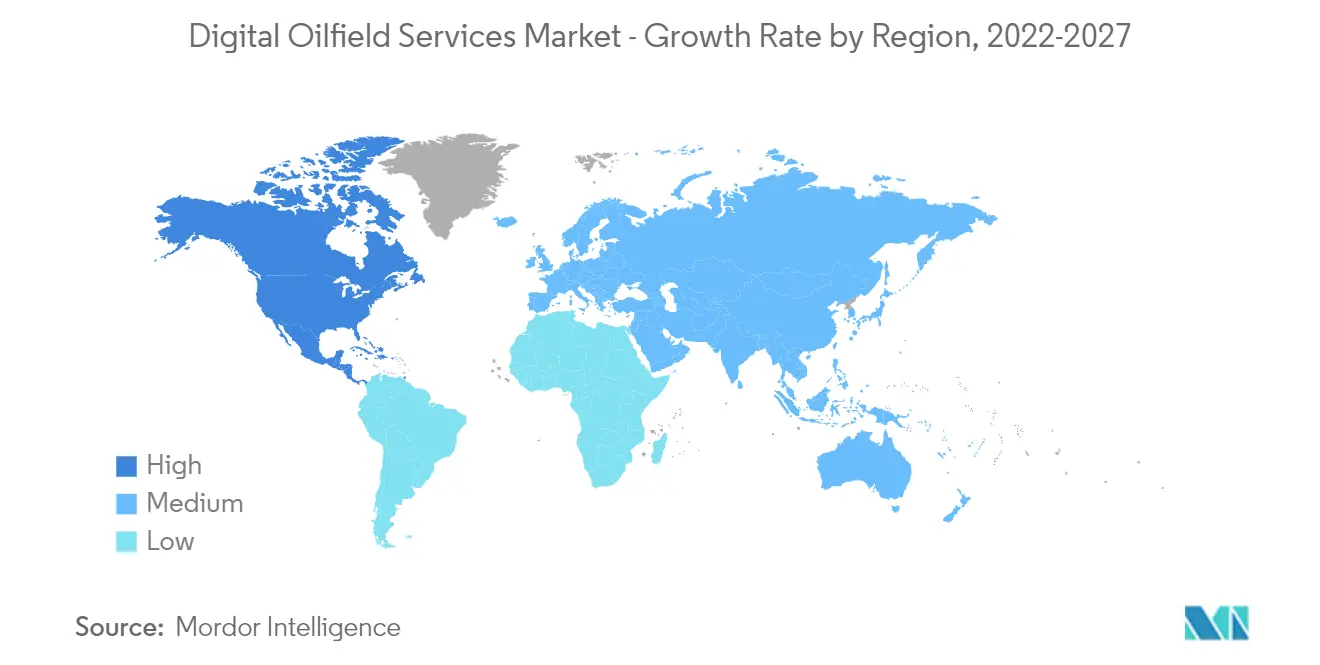

Devido à produção recorde, ao aumento da atividade offshore e à produção dos campos de xisto, espera-se que a América do Norte continue a ser o maior mercado durante o período de previsão, com a procura máxima dos EUA.

Tendências do mercado de serviços petrolíferos digitais

Segmento de otimização de reservatórios para dominar o mercado

Esperava-se que o subsegmento de otimização de reservatórios dominasse o mercado global de serviços digitais de campos petrolíferos, com uma participação significativa de 40% em 2020.

A otimização de reservatórios envolve o tratamento dos dados adquiridos durante pesquisas sísmicas, avaliação geofísica, avaliação de fluidos de reservatórios, dados de perfuração e dados de produção.

Os serviços de análise de big data auxiliam na análise dos dados durante esse processo de diversas maneiras, como encontrar tendências nos dados e identificar anomalias, entre outras, o que por sua vez, auxilia na redução de incertezas além de economizar tempo no processo, melhorando a produtividade de a força de trabalho e, mais importante, permitindo uma melhor tomada de decisões.

As decisões tomadas durante a otimização do reservatório afetam a vida útil da produção do campo. Assim, reduzir erros no processo pode economizar uma quantia considerável de dinheiro para a empresa operadora ao longo da vida produtiva do campo.

As crescentes atividades de exploração na região offshore e o aumento das atividades de produção na região Permiana do Texas e no Golfo Federal do México exigem a otimização dos reservatórios para garantir a produção máxima. Por exemplo, em setembro de 2020, a Barron Petroleum anunciou uma descoberta de poço no condado de Val Verde, Texas, onde encontraram cerca de 417 (bilhões de pés cúbicos) Bcf, aproximadamente (74,2 milhões de barris), em reservas de petróleo e gás.

Portanto, com o aumento da demanda por otimização de reservatórios, espera-se que o mercado global de serviços digitais de campos petrolíferos cresça durante o período de previsão.

América do Norte dominará o mercado

A América do Norte dominou o mercado digital de serviços petrolíferos em 2020 e espera-se que continue a dominar nos próximos anos. A região é constituída por grandes países petrolíferos e de gás, que possuem algumas das maiores reservas de petróleo do mundo, o que permite às empresas utilizar técnicas de digitalização para aumentar a eficiência da produção.

A indústria do petróleo e do gás está a crescer nesta região; portanto, espera-se que muitos campos petrolíferos maduros se tornem digitalizados nos próximos anos e, assim, impulsionem o mercado global.

Em termos de política e apoio governamental, o governo federal dos EUA lançou um leilão de mais de 80,9 milhões de acres a serem arrendados para produção de petróleo e gás em 2021.

Além disso, o recente desenvolvimento dos campos de xisto, da perfuração horizontal e do fracking resultou num aumento maciço da procura do país pela implantação de serviços digitais em campos petrolíferos. Por exemplo, em 2020, foram comunicadas extensões e descobertas de 92 milhões de barris de novas reservas comprovadas de petróleo bruto, principalmente provenientes de operadores que perfuram poços horizontais na Bacia de Uinta, Colorado, EUA.

Espera-se que estes desenvolvimentos impulsionem a actividade de exploração e produção offshore e, portanto, a procura de soluções digitais para campos petrolíferos deverá aumentar no futuro.

Além disso, espera-se que o aumento das atividades de desenvolvimento de campos offshore no Golfo do México e o cumprimento dos regulamentos de saúde e segurança impulsionem o mercado de serviços digitais de campos petrolíferos durante o período de previsão na região.

Visão geral da indústria de serviços digitais para campos petrolíferos

O mercado de serviços digitais para campos petrolíferos está moderadamente fragmentado. Alguns dos principais players deste mercado são Baker Hughes Company, Schlumberger Ltd, Weatherford International Ltd, Siemens Energy AG, Halliburton Company e Kongsberg Gruppen AS, entre outros.

Líderes de mercado de serviços digitais para campos petrolíferos

Halliburton Company

Schlumberger Ltd.

Siemens Energy AG

Baker Hughes Company

Weatherford International Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de serviços petrolíferos digitais

Em janeiro de 2022, a empresa de serviços de campos petrolíferos Petrofac anunciou que havia garantido uma extensão de contrato de cinco anos para gestão de poços e serviços de operação de poços com a NEO Energy. Pelo contrato, a empresa fornecerá uma estrutura de cinco anos para gerenciamento de poços e suporte ao operador de poços para 27 poços nos campos de Affleck, Balloch, Dumbarton, Lochranza e Finlaggan localizados no Mar do Norte Central, no Reino Unido.

Em dezembro de 2021, a Weatherford International PLC anunciou que recebeu um contrato de campo petrolífero digital de três anos da Kuwait Oil Company (KOC), uma vez que tem como objetivo apoiar a estratégia de transformação digital da KOC no campo petrolífero pesado do Norte do Kuwait, implantando sua Plataforma Integrada de Excelência Empresarial em todo o KOC.

Segmentação da indústria de serviços digitais para campos petrolíferos

O sumário do mercado Serviços digitais de campos petrolíferos inclui:.

| Otimização de Reservatórios |

| Otimização da Produção |

| Otimização de Perfuração |

| Outros tipos de processos |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América do Sul |

| Médio Oriente e África |

| Tipo de Processo | Otimização de Reservatórios |

| Otimização da Produção | |

| Otimização de Perfuração | |

| Outros tipos de processos | |

| Geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América do Sul | |

| Médio Oriente e África |

Perguntas frequentes sobre pesquisa de mercado de serviços petrolíferos digitais

Qual é o tamanho atual do mercado de serviços petrolíferos digitais?

O Mercado de Serviços de Campo Petrolífero Digital deverá registrar um CAGR superior a 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de serviços digitais de campos petrolíferos?

Halliburton Company, Schlumberger Ltd., Siemens Energy AG, Baker Hughes Company, Weatherford International Ltd. são as principais empresas que operam no mercado de serviços digitais de campos petrolíferos.

Qual é a região que mais cresce no Mercado de Serviços Digitais de Campo Petrolífero?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de serviços digitais de campos petrolíferos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Serviços de Campo Petrolífero Digital.

Que anos este mercado de serviços petrolíferos digitais cobre?

O relatório abrange o tamanho histórico do mercado de serviços digitais de campos petrolíferos para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de serviços digitais de campos petrolíferos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Tecnologia Digital de Campos Petrolíferos

Estatísticas para a participação de mercado de tecnologia de campos petrolíferos digitais em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Digital Oilfields Technology inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.