Tamanho e Participação do Mercado de Imóveis Comerciais do México

Análise do Mercado de Imóveis Comerciais do México pela Mordor Intelligence

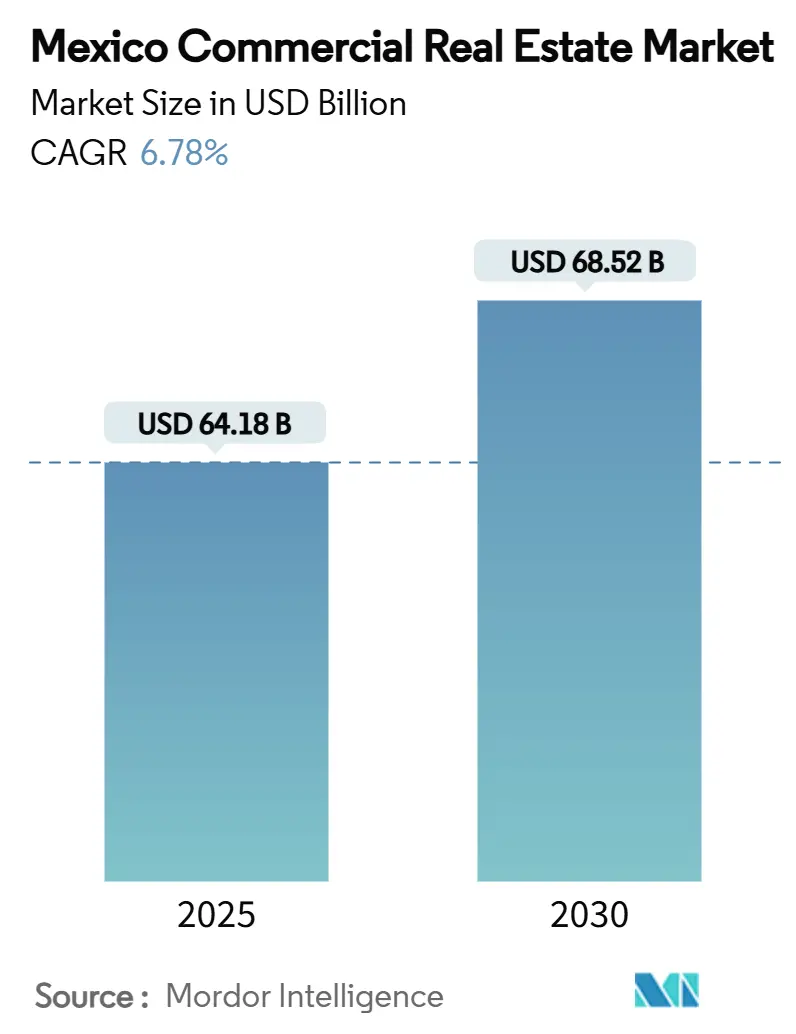

O mercado de imóveis comerciais do México atingiu USD 64,18 bilhões em 2025 e está projetado para alcançar USD 68,52 bilhões até 2030, refletindo uma CAGR estável de 6,78% até 2030. O nearshoring sustentado tem empurrado ativos industriais e logísticos para o primeiro plano, com aluguéis de cidades fronteiriças avançando em dígitos duplos por três anos consecutivos, à medida que os fabricantes substituem fornecedores asiáticos por capacidade mexicana PGIM. O crescimento paralelo no e-commerce está remodelando as pegadas de armazéns em direção a instalações menores, urbanas-periféricas, que permitem entrega no mesmo dia, incorporando automação e sistemas de inventário orientados por IA Mexico Business News. Operadores de nuvem em hiperescala estão catalisando uma nova onda de construção de data centers, particularmente em Querétaro, onde backbones de fibra robustos e acesso à energia renovável suportam arrendamentos de longo prazo com alto consumo de energia Data Center Knowledge. Enquanto isso, investidores estão navegando por custos de empréstimos mais altos decorrentes da postura política restritiva do Banxico e inflação de insumos de construção, promovendo maior dependência de dívida privada, acordos de compra antecipada e financiamento de títulos verdes para manter os projetos em andamento Banco de México. A estabilidade do peso e plataformas digitais de propriedade fracionária também estão trazendo um pool crescente de investidores individuais para o jogo, diversificando a estrutura de capital e reforçando a liquidez em mercados principais e secundários

Principais Conclusões do Relatório

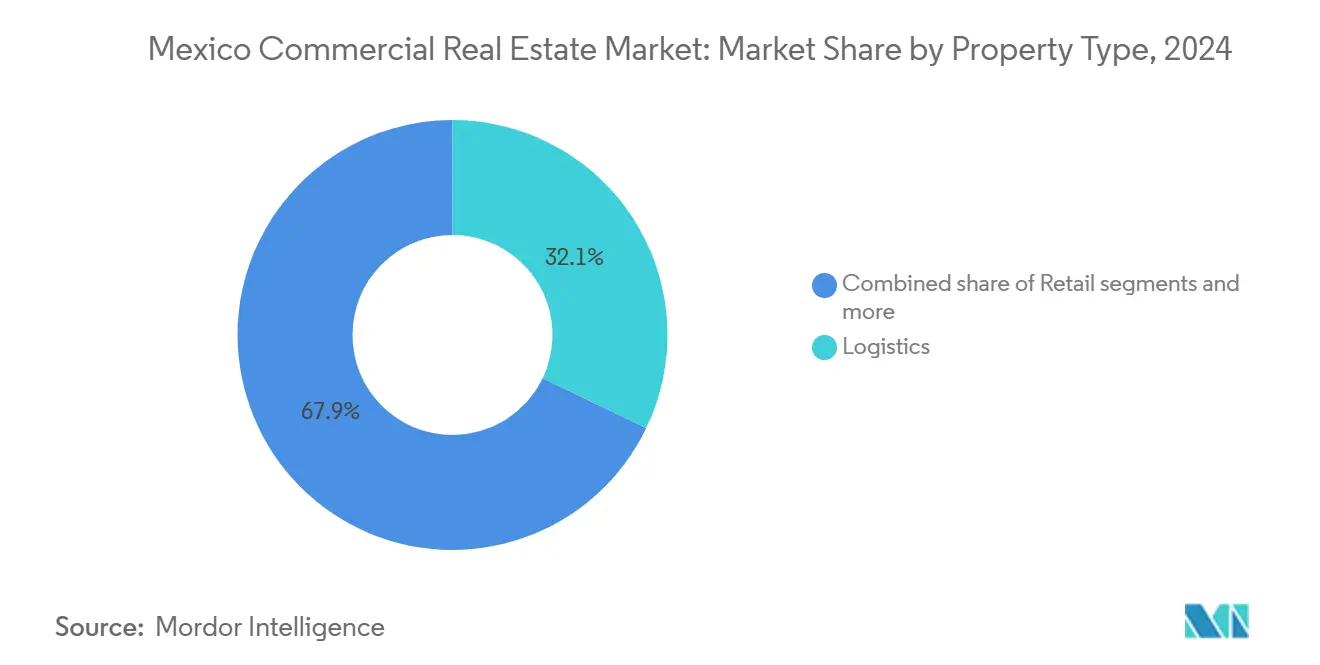

- Por tipo de propriedade, instalações logísticas lideraram com 32,1% da participação do mercado de imóveis comerciais do México em 2024. O mercado de imóveis comerciais do México para este segmento logístico está previsto para crescer a uma CAGR de 8,02% entre 2025-2030.

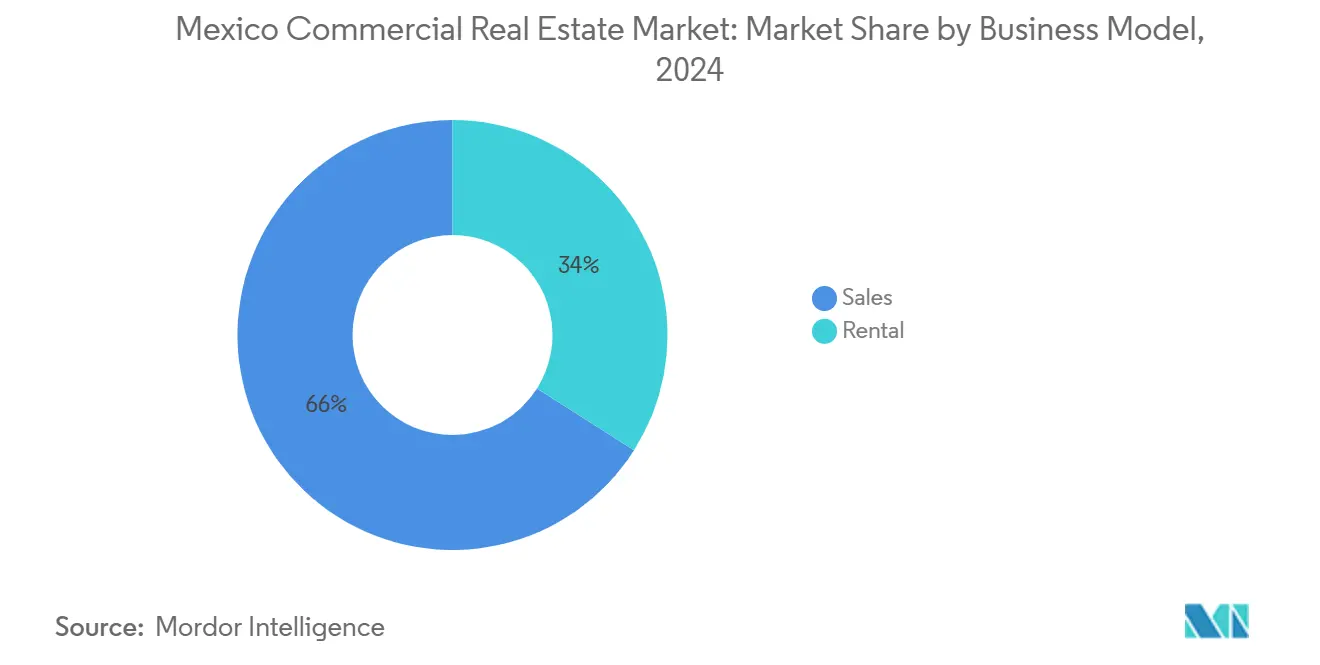

- Por modelo de negócio, transações de vendas capturaram 66,0% do tamanho do mercado de imóveis comerciais do México em 2024. O mercado de imóveis comerciais do México para o modelo de locação está projetado para expandir a 7,46% CAGR entre 2025-2030.

- Por usuário final, ocupantes corporativos e PMEs detiveram uma participação de 71,0% do tamanho do mercado de imóveis comerciais do México em 2024. O mercado de imóveis comerciais do México para o segmento de pessoas físicas/famílias está avançando a uma CAGR de 7,67% entre 2025-2030.

- Por geografia, a Cidade do México manteve 22,0% da participação do mercado de imóveis comerciais do México em 2024. O mercado de imóveis comerciais do México para Querétaro está posicionado para a CAGR mais rápida de 7,21% entre 2025-2030.

Tendências e Insights do Mercado de Imóveis Comerciais do México

Análise de Impacto dos Drivers

| Driver | ( ~ )% Impacto na CAGR Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda industrial induzida pelo nearshoring ao longo da fronteira EUA-México | +1.8% | Estados da fronteira norte, região do Bajío | Médio prazo (2-4 anos) |

| Expansão do e-commerce impulsionando logística de última milha | +1.2% | Cidade do México, Guadalajara, Monterrey | Curto prazo (≤ 2 anos) |

| Investimentos em data centers habilitados por upgrades de fibra | +0.9% | Querétaro, Cidade do México | Longo prazo (≥ 4 anos) |

| Estabilidade do peso atraindo investimento estrangeiro em escritórios | +0.7% | Cidade do México, Monterrey | Médio prazo (2-4 anos) |

| Corredores de transporte PPP aumentando o fluxo de varejo | +0.5% | Cidades secundárias, Bajío | Longo prazo (≥ 4 anos) |

| Rápida urbanização na região do Bajío | +0.6% | Querétaro, León, Aguascalientes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Demanda industrial induzida pelo nearshoring ao longo da fronteira EUA-México

A migração de manufatura da Ásia para o México produziu demanda estrutural por estoque industrial que se desacopla dos ciclos econômicos normais. A participação do México nas importações dos Estados Unidos atingiu 15% em 2023, estabelecendo um corredor comercial de USD 1,3 trilhão sob o USMCA. Os mercados do norte já detêm 40% da ocupação nacional de armazéns, com Monterrey arrendando 50.000 m² em novembro de 2024 e Saltillo ocupando 30.000 m². Os incentivos para semicondutores no CHIPS and Science Act estão empurrando fornecedores-chave a se co-localizarem no México, reforçando ecossistemas de fornecedores em torno de fábricas da primeira onda. Macquarie. Vacância abaixo de 1% em nós fronteiriços centrais sublinha oferta limitada que deve preservar poder de precificação até 2030. Consequentemente, players logísticos continuam a pré-arrendar novos shells até 18 meses antes da entrega.

Expansão do e-commerce impulsionando espaço logístico de última milha

A penetração do varejo online mexicano continua subindo, pressionando correios a reengenharia das pegadas de distribuição para velocidade e cobertura urbana[1]Mexico Business News, "Logistics Real Estate Sees Record Pipeline," mexicobusiness.news. O hub de 20.000 m² da Kerry Logistics em Tepotzotlán, construído para entregas no mesmo dia, será escalado para 50.000 m² e é espelhado por construções em Guadalajara e Monterrey. Armazéns de cross-dock menores próximos a centros populacionais estão substituindo mega-galpões únicos na periferia da cidade, remodelando prioridades de uso da terra. Classificação automatizada e roteamento de inventário orientado por IA, embora mais caros de instalar, estão melhorando os tempos de ciclo e reduzindo taxas de retorno. Os desenvolvedores estão, portanto, sobrepondo nós de micro-fulfillment em esquemas de uso misto que também abrigam funções de varejo e escritório, maximizando rendimentos do local.

Expansão de investimentos em data centers impulsionada por upgrades de fibra

A adoção de nuvem e cargas de trabalho de IA estão posicionando o México como uma ponte continental de data center. A ODATA energizou 200 MW de seu campus de Querétaro, com um plano de USD 3,3 bilhões para 400 MW de capacidade total. O programa de nuvem multirregional da Microsoft está adicionando empregos de construção e permanentes, exigindo 100% de energia renovável até 2025. Backbones de fibra atualizados aliviaram preocupações de latência para aplicações sensíveis à latência, elevando Querétaro a um nó de data center top-cinco da América Latina. Altas cargas elétricas e demandas de redundância estão impulsionando prêmios bem acima do aluguel industrial convencional, bloqueando inquilinos em arrendamentos de 10 a 15 anos. Demanda de transbordamento por escritórios adjacentes e baías logísticas está emergindo, já que fornecedores precisam de instalações locais de armazenamento e manutenção.

Estabilidade do peso está atraindo investidores institucionais estrangeiros para escritórios

Um peso relativamente estável reduziu os custos de hedge que anteriormente corroíam retornos estrangeiros, reacendendo o apetite por escritórios premium. As vagas da Cidade do México tocaram 20% em 2024, mas torres Classe A bem localizadas com credenciais ESG ainda estão alcançando aluguéis premium. A Aberdeen Investments relata alocações renovadas por fundos de pensão asiáticos, citando economias de hedge de moeda aproximando-se de 120 pontos base versus níveis de 2019. Inquilinos de tecnologia e serviços financeiros estão liderando a absorção de espaço flexível, pronto para híbrido, enquanto estoque mais antigo luta. Certificações verdes como LEED e EDGE tornaram-se guardiões para capital internacional, dando aos ativos conformes uma vantagem competitiva.

Análise de Impacto das Restrições

| Restrição | ( ~ )% Impacto na CAGR Previsão | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Postura monetária restritiva do Banxico elevando custos de empréstimos | -1.4% | Nacional, alto impacto na Cidade do México e Guadalajara | Curto prazo (≤ 2 anos) |

| Cronogramas prolongados de aprovação de zoneamento na Cidade do México | -0.8% | Área Metropolitana da Cidade do México | Médio prazo (2-4 anos) |

| Inflação de insumos de construção comprimindo margens | -1.1% | Nacional, principais metrópoles | Curto prazo (≤ 2 anos) |

| Preocupações de segurança desencorajando inquilinos internacionais | -0.6% | Estados da fronteira norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Postura monetária restritiva do Banxico elevando custos de empréstimos

O banco central manteve taxas de política em níveis restritivos durante 2024, enquanto a inflação principal teve média de 4,55%. Taxas de referência mais altas elevaram spreads de empréstimos imobiliários, apertando balanços de desenvolvedores e atrasando início de obras. Bancos comerciais mudaram para crédito de manufatura de menor prazo, encolhendo linhas de construção de longo prazo, enquanto depósitos tradicionais cresceram apenas 4% ano a ano. Com o Banxico não esperado para alcançar sua meta de inflação de 3% até final de 2026, custos de financiamento elevados persistirão, empurrando mais patrocinadores em direção a dívida privada e equity estruturado.

Inflação de insumos de construção comprimindo margens de desenvolvimento

Custos de materiais subiram 12% em 2024, incluindo um salto de 32,4% no alumínio e um aumento de 13,5% em maquinário especializado. Margens de lucro em construções residenciais e comerciais deslizaram para aproximadamente 7% versus altos históricos acima de 15%[2]Cámara Mexicana de la Industria de la Construcción, "Construction Cost Index 2024," cmic.org. Desenvolvedores enfrentam uma escolha estratégica: absorver choque de custos, corroendo lucratividade, ou repassar aumentos para compradores e arriscar amortecer pré-vendas. Alguns estão adotando construção modular e contratos de hedge de longo prazo para mitigar volatilidade.

Análise de Segmentos

Por Tipo de Propriedade: Logística impulsiona transformação industrial

Ativos logísticos representaram 32,1% do tamanho do mercado de imóveis comerciais do México em 2024 e estão previstos para expandir a uma CAGR de 8,02% até 2030, solidificando seu papel como o principal motor de crescimento. Aluguéis industriais em Tijuana e Saltillo subiram 18,2% e 26,5%, respectivamente, durante 2024, refletindo demanda de nearshoring desproporcionalmente grande. Espaço de escritório está enfrentando 20% de vacância na Cidade do México, embora corredores centrados em tecnologia estejam contrariando a tendência, já que empresas priorizam pegadas ESG-conformes e flexíveis.

A dominância da logística está acelerando investimento de transbordamento em instalações de cadeia fria e logística reversa de apoio. Esquemas de varejo agora anexam nós de micro-fulfillment para atender expectativas de entrega no mesmo dia, misturando funções de showroom e armazém sob um teto. Enquanto isso, ativos de hospitalidade estão revivendo em destinos de lazer, já que o tráfego aéreo se normaliza e a força do peso impulsiona gastos de turismo doméstico. Desenvolvedores de parques industriais têm 20 milhões de m² sob planejamento, dos quais 19% visam manufatura e 19% logística, sinalizando oferta equilibrada para demanda de médio prazo. O mercado de imóveis comerciais do México continua a realocar capital em direção a categorias de uso alinhadas com manufatura de exportação, infraestrutura digital e consumo urbano.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Modelo de Negócio: Dominância das vendas enfrenta evolução do mercado de locação

As vendas ainda comandam 66% do tamanho do mercado de imóveis comerciais do México, sublinhando preferências culturais por propriedade absoluta. No entanto, o segmento de locação, beneficiando-se de uma perspectiva CAGR de 7,46%, está corroendo essa dominância, já que investidores buscam rendimento sem navegar pelos complexos protocolos de títulos de terra do México. Capital institucional favorece receitas de aluguel estabilizadas e agora pode fazer hedge da exposição ao peso de forma mais eficiente, melhorando a atratividade das estruturas de renda.

Regulamentações recentes da Cidade do México limitando aumentos de aluguel à inflação e exigindo registro digital de arrendamento podem amortecer rendimentos de locação na capital, empurrando desenvolvedores a focar em mercados secundários com supervisão mais leve. Corporações optam por arrendamentos para manter agilidade de balanço durante incerteza econômica, enquanto plataformas de pagamento digital e verificações de crédito baseadas em IA estão simplificando o onboarding de inquilinos. Consequentemente, o mercado de imóveis comerciais do México está testemunhando uma mudança gradual de construir-para-vender para construir-para-alugar, especialmente dentro de subsegmentos logísticos e multifamiliares.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Demanda corporativa impulsiona interesse de investimento individual

Ocupantes corporativos e PMEs detiveram 71% de participação do tamanho do mercado de imóveis comerciais do México em 2024, ancorados por fabricantes exportadores e empresas de tecnologia expandindo em antecipação à demanda americana. Empresas chinesas quintuplicaram sua pegada industrial mexicana entre 2019 e 2023, sublinhando uma mudança estrutural de oferta Leste-Norte da América. Em paralelo, a base de compradores pessoas físicas/famílias deve acelerar a 7,67% CAGR, impulsionada por aplicativos de propriedade fracionária e aumento de poupanças da classe média.

Inquilinos corporativos crescentemente solicitam armazéns prontos para automação, energia renovável no local e sistemas de gerenciamento de edifícios ricos em dados. Investidores individuais gravitam em direção a pods de varejo estratificado de alto rendimento e pequenos escritórios em cidades secundárias onde cap rates permanecem atraentes. Entidades governamentais e fundos de pensão, agrupados na categoria 'Outros', alocam para ativos especializados como data centers e instalações de saúde para corresponder a passivos de longa duração. À medida que pools de capital diversificados se aprofundam, a indústria de imóveis comerciais do México ganha resiliência contra oscilações cíclicas.

Análise Geográfica

A Cidade do México manteve 22% da participação do mercado de imóveis comerciais do México em 2024, suportada por sua contribuição de 23% ao PIB nacional e influxos de IED de USD 12 bilhões[3]OECD, "Metropolitan Outlook: Mexico City," oecd.org . Submercados premium experimentaram ganhos de preço anuais até 30%, embora a acessibilidade habitacional permaneça tensa após preços residenciais médios terem subido 36% desde 2019. Projetos de infraestrutura em andamento, como o Aeroporto Internacional Felipe Ángeles e extensões do Metro, visam aliviar congestionamento e desbloquear crescimento periférico.

Nuevo León continua a ancorar expansão industrial do norte. Monterrey registrou 50.000 m² de demanda de armazém somente em novembro de 2024, já que fornecedores automotivos e eletrônicos buscam proximidade próxima à fronteira. Jalisco, marcado como o hub tecnológico da nação, exportou USD 42,5 bilhões em 2024 e detém 20 parques industriais, levando a um aumento de 18,3% em valores de propriedade. Querétaro lidera o ranking de crescimento com uma CAGR prevista de 7,21%, impulsionada pelo campus de hiperescala da ODATA e abundantes opções de energia renovável.

O corredor do Bajío beneficia-se de custos de terra mais baixos, incentivos estaduais generosos e grades rodoviárias em melhoria, posicionando-o para projetos de centro urbano de uso misto. Cidades da fronteira norte coletivamente ocupam 40% do armazenamento nacional, mas a vacância está subindo gradualmente à medida que entregas especulativas atingem o mercado; Tijuana agora tem 300.000 m² sob construção e 3,6% de vacância, acima dos mínimos históricos. Nós emergentes no Estado do México capturam demanda de transbordamento da capital, enquanto cidades secundárias do interior aproveitam corredores PPP para atrair investimento em varejo e hospitalidade.

Cenário Competitivo

O mercado de imóveis comerciais do México é fragmentado, com holdings industriais concentrados entre FIBRAs líderes e ativos de varejo e escritório dispersos entre players regionais. Holdings industriais líderes são dominados por FIBRAs de topo como Fibra Uno, Fibra Prologis e Terrafina. Em contraste, ativos de varejo e escritório permanecem dispersos entre players regionais. A Fibra Uno possui um portfólio de 613 ativos, alcançando uma impressionante taxa de ocupação de 95,3%. Além disso, sua proposta fusão com Terrafina e o portfólio Jupiter visa consolidar quase 490 propriedades, desbloqueando um potencial de desenvolvimento de 5,4 milhões de m². Este movimento estratégico destaca uma tendência mais ampla da indústria: a busca por economias de escala para reduzir custos de financiamento e aprimorar ofertas de inquilinos.

Tecnologia é um diferenciador principal: monitoramento de energia orientado por IA, fluxos de trabalho de arrendamento digital e painéis ESG atraem inquilinos globais exigindo transparência. A Fibra Danhos registrou 11,9% de crescimento de receita no Q1 2025, creditando retrofits de edifícios inteligentes em seus centros de varejo. Especialistas logísticos internacionais, incluindo Prologis, implantam energia solar em telhados e carregamento de caminhões elétricos para garantir arrendamentos de longa duração de gigantes do e-commerce.

Oportunidades de espaço em branco persistem em metrópoles secundárias onde capital internacional é escasso, e em formatos de nicho como armazenamento frio e laboratórios de ciências da vida. Credores alternativos, veículos de crowdfunding e títulos verdes estão ampliando avenidas de financiamento, intensificando competição por locais centrais. Conversas intensificadas de M&A sugerem consolidação adicional, já que patrocinadores buscam escala operacional e exposição a data centers.

Líderes da Indústria de Imóveis Comerciais do México

-

Fibra Uno (FUNO)

-

Prologis México (FIBRA Prologis)

-

Terrafina

-

Vesta

-

GICSA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: ODATA energizou 200 MW em seu campus DC QR03 em Querétaro, parte de uma construção de USD 3,3 bilhões para 400 MW de capacidade total.

- Março 2025: Kerry Logistics completou um armazém de última milha de 20.000 m² em Tepotzotlán, com um roteiro para 50.000 m² e locais simultâneos em Guadalajara, Monterrey e no Bajío

- Janeiro 2025: Fitch Ratings atribuiu uma classificação BBB- às notas sênior planejadas de USD 800 milhões da Fibra Uno, suportando extensão de maturidade de dívida.

- Dezembro 2024: Corporación Inmobiliaria Vesta fechou uma linha de crédito sustentável sindicada global de USD 545 milhões, marcando um dos maiores financiamentos verdes do México .

Escopo do Relatório do Mercado de Imóveis Comerciais do México

Imóveis comerciais (CRE) referem-se a propriedades não-residenciais que servem para gerar renda. Isso inclui shopping centers, hotéis e espaços de escritório, entre outros.

Uma análise completa de background do Mercado de Imóveis Comerciais do México, incluindo a avaliação da economia e contribuição de setores na economia, visão geral do mercado, estimativa de tamanho de mercado para segmentos-chave, e tendências emergentes nos segmentos de mercado, dinâmicas de mercado, e tendências geográficas, e impacto da COVID-19 está incluída no relatório.

O mercado de imóveis comerciais do México é segmentado por tipo (escritório, varejo, industrial, logística, multifamiliar e hospitalidade) e cidades-chave (Cidade do México, Oaxaca, Chiapas e Puebla). O tamanho de mercado e previsões para o mercado de imóveis comerciais do México são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Escritórios |

| Varejo |

| Logística |

| Outros (Industrial, Hospitalidade, etc.) |

| Vendas |

| Locação |

| Pessoas Físicas / Famílias |

| Corporações e PMEs |

| Outros |

| Cidade do México (CDMX) |

| Nuevo León |

| Jalisco |

| Querétaro |

| Estado do México (Edomex) |

| Resto do México |

| Por Tipo de Propriedade | Escritórios |

| Varejo | |

| Logística | |

| Outros (Industrial, Hospitalidade, etc.) | |

| Por Modelo de Negócio | Vendas |

| Locação | |

| Por Usuário Final | Pessoas Físicas / Famílias |

| Corporações e PMEs | |

| Outros | |

| Por Estados | Cidade do México (CDMX) |

| Nuevo León | |

| Jalisco | |

| Querétaro | |

| Estado do México (Edomex) | |

| Resto do México |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de imóveis comerciais do México?

O tamanho do mercado de imóveis comerciais do México foi de USD 64,18 bilhões em 2025 e está projetado para alcançar USD 68,52 bilhões até 2030.

Qual tipo de propriedade detém a maior participação?

Instalações logísticas capturaram 32,12% da receita de 2024, a maior entre todos os tipos de propriedades.

Por que ativos logísticos estão crescendo tão rapidamente?

Nearshoring da Ásia para o México, combinado com expansão do e-commerce, está criando demanda sustentada por armazéns modernos ao longo da fronteira americana e em grandes metrópoles.

Como o crescimento de data centers influenciará os imóveis comerciais?

Grandes campus de hiperescala em Querétaro e Cidade do México estão empurrando aluguéis para cima, estimulando demanda por locais resistentes a energia e espaços complementares de escritório e logística.

Qual impacto a política monetária do Banxico tem sobre desenvolvedores?

Taxas de política elevadas aumentam custos de empréstimos, atrasando novos inícios e empurrando patrocinadores em direção a estruturas de financiamento alternativas até que as taxas se normalizem.

Locação ou vendas é o modelo de negócio preferido daqui para frente?

As vendas ainda dominam, mas o modelo de locação deve crescer mais rápido a uma CAGR de 7,46%, já que investidores institucionais buscam fluxos de renda estáveis e inquilinos favorecem flexibilidade de balanço.

Página atualizada pela última vez em: