Tamanho e Participação do Mercado Imobiliário Comercial da Europa

Análise do Mercado Imobiliário Comercial da Europa pela Mordor Intelligence

O mercado imobiliário comercial europeu está em USD 1,55 trilhão em 2025 e está previsto para alcançar USD 2,05 trilhões até 2030, refletindo uma TCAC de 5,8% à medida que ampla liquidez retorna e investidores se voltam para ativos de alta qualidade e sustentáveis. Uma recuperação de 25% nos volumes de transações para EUR 213 bilhões em 2025 sinaliza confiança renovada, estimulada pelas reduções de taxas do Banco Central Europeu e melhores condições de financiamento [1].Christine Lagarde, "ECB Monetary Policy Decisions - 11 April 2025," European Central Bank, ecb.europa.eu O capital está gravitando em direção a instalações logísticas Grau-A e escritórios certificados verdes, enquanto projetos de uso misto "living-as-a-service" ganham tração por sua resistência e alinhamento com novos estilos de vida urbanos. O desempenho regional está cada vez mais polarizado: o Reino Unido mantém liderança de escala, Europa Central e Oriental aceleram na demanda de near-shoring, e Europa Meridional aproveita incentivos de zona econômica especial para atrair capital fresco. Mandatos corporativos de net-zero, realinhamentos demográficos e preferências em evolução dos ocupantes sustentam coletivamente as perspectivas de crescimento do mercado imobiliário comercial europeu até 2030.

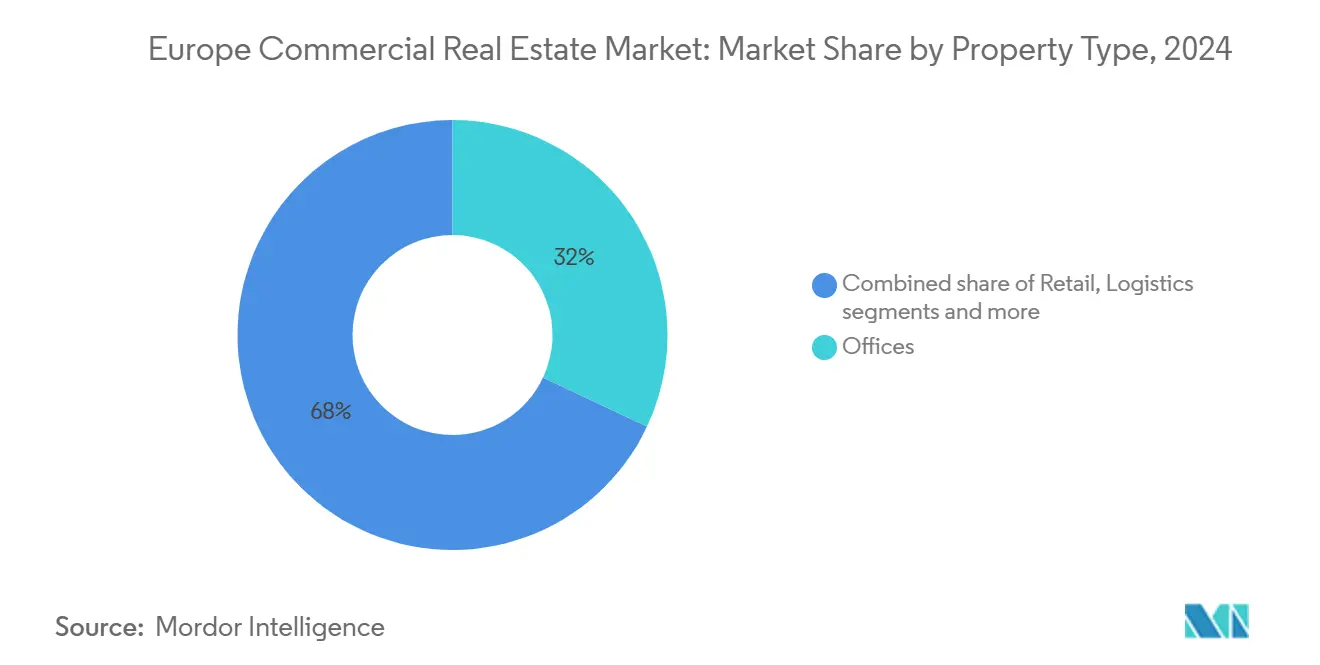

• Por tipo de propriedade, escritórios detiveram 32% da participação do mercado imobiliário comercial europeu em 2024, enquanto ativos logísticos estão projetados para expandir a uma TCAC de 7,1% até 2030.

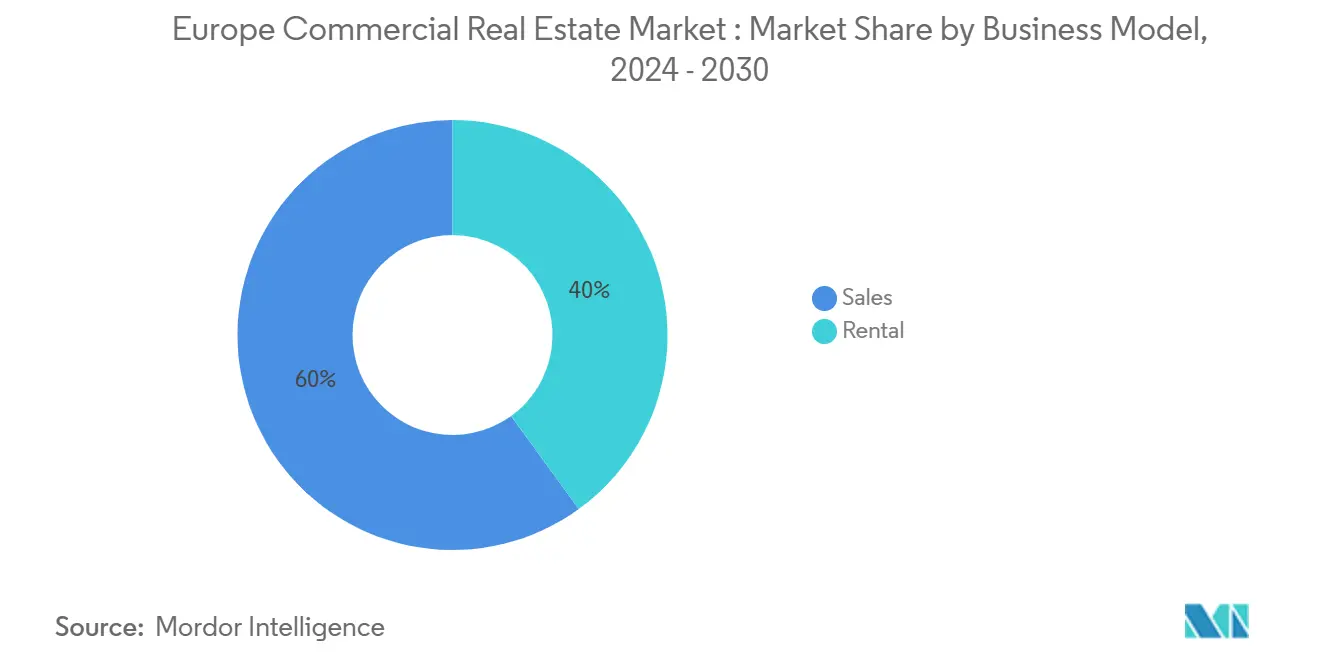

• Por modelo de negócios, o segmento de vendas representou 60% do tamanho do mercado imobiliário comercial europeu em 2024; o segmento de aluguel está avançando a uma TCAC de 6,2% entre 2025-2030.

• Por usuário final, corporações e PMEs comandaram 70% da participação do tamanho do mercado imobiliário comercial europeu em 2024 e estão crescendo a uma TCAC de 6,7% até 2030.

• Por geografia, a Alemanha liderou com 28% da participação do mercado imobiliário comercial europeu em 2024, enquanto a Polônia está prevista para registrar a mais rápida TCAC de 6,5% de 2025-2030.

Tendências e Insights do Mercado Imobiliário Comercial da Europa

Análise de Impacto dos Direcionadores

| Direcionador | (~)% Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Clusters de urbanização liderados pela demografia | +1.1% | Alemanha, Reino Unido, expansão para Holanda e França | Médio prazo (2-4 anos) |

| Demanda acelerada de e-commerce por ativos logísticos | +1.9% | Pan-Europeu, especialmente Polônia, Holanda, Alemanha | Curto prazo (≤ 2 anos) |

| Near-shoring e re-industrialização na Europa Central e Oriental | +1.6% | Polônia, República Tcheca, Romênia | Médio prazo (2-4 anos) |

| Mandatos corporativos de net-zero para escritórios Grau-A | +1.4% | Reino Unido, França, Alemanha, Holanda | Médio prazo (2-4 anos) |

| Incentivos fiscais vinculados a ZEE | +0.8% | Espanha, Itália, Grécia, Portugal | Longo prazo (≥ 4 anos) |

| Ascensão dos formatos living-as-a-service | +1.0% | Centros urbanos em toda a Europa | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Clusters de Urbanização Liderados pela Demografia Remodelando Prioridades de Desenvolvimento

Cidades secundárias como Manchester, Birmingham, Munique e Hamburgo estão absorvendo crescimento populacional que supera as médias nacionais, comprimindo a vacância de escritórios 2-3 pontos percentuais abaixo dos mercados primários. Os volumes de investimento nestes centros alemães cresceram 23% em 2024 à medida que capital institucional busca rendimentos estáveis fora das capitais saturadas. Desenvolvimentos de varejo e uso misto adaptados aos centros emergentes de vida-trabalho dominam novos pipelines, refletindo a mudança do mercado imobiliário comercial europeu em direção a nós de crescimento descentralizados [2] Eurostat, "Population Change and Urbanisation Trends in the EU, 2024 Edition," Eurostat, ec.europa.eu. Desenvolvedores agora priorizam plantas flexíveis e comodidades orientadas à comunidade que correspondem ao perfil demográfico de forças de trabalho jovens e móveis. A tendência deve influenciar o planejamento do uso do solo, gastos em infraestrutura e estruturas de financiamento antecipado ao longo do médio prazo.

Aceleração do E-commerce Transforma Panorama Logístico

A penetração do varejo online está projetada para alcançar 25% do total de vendas europeias até 2030, intensificando a demanda por centros de distribuição modernos ao longo de corredores-chave na Polônia, Holanda e Alemanha. Centros logísticos urbanos dentro de 30 minutos de carro das principais populações comandam prêmios de aluguel de 15-20% e quase 98% de ocupação. O leasing antecipado frequentemente garante projetos inteiros antes da conclusão, sublinhando a escassez de estoque escalável e pronto para automação. Sistemas avançados de separação e classificação são incorporados em 73% dos novos armazéns à medida que operadores buscam velocidade de atendimento e menor custo por pacote. O mercado imobiliário comercial europeu está, portanto, vendo os yields logísticos comprimirem mais rapidamente que qualquer outro setor, estabelecendo novos benchmarks para desempenho de primeira categoria.

Iniciativas de Near-shoring Impulsionam Boom do Setor Imobiliário Industrial

Programas de re-industrialização canalizam estimados EUR 4,7 trilhões em direção à Europa Central e Oriental nos próximos três anos, catalisando clusters em torno de automotivo, eletrônicos e farmacêuticos. Somente na Polônia, a absorção industrial saltou 25% ano a ano em 2024 à medida que fabricantes realocam capacidade da Ásia para mitigar risco geopolítico. Instalações construídas sob medida com energia especializada, carga de piso e credenciais ESG obtêm aluguéis premium, ilustrando como a resistência da cadeia de suprimentos está moldando diretamente o mercado imobiliário comercial europeu. Governos apoiam a tendência através de incentivos fiscais e licenciamento simplificado, criando efeitos positivos para emprego local e infraestrutura de transporte.

Mandatos de Sustentabilidade Corporativa Redefinem Padrões de Qualidade dos Escritórios

Entre 80-85% do leasing em 2025 visa edifícios certificados verdes, elevando a ocupação para 80-90% e prêmios de aluguel até 25% para estoque conforme ESG. Ocupantes da Europa Ocidental se consolidam em espaços menos numerosos, mas de maior especificação, que apresentam energia renovável no local, gestão avançada de energia e design biofílico. Ativos não conformes exibem taxas de vacância 7-10 pontos mais altas, acelerando a obsolescência e desencorajando financiamento de dívida. O mercado imobiliário comercial europeu, portanto, recompensa proprietários que retrofitam cedo, com estruturas de títulos verdes e empréstimos vinculados à sustentabilidade emergindo como canais de financiamento preferidos para pipelines de redesenvolvimento.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Custos de upgrade de classe EPC sob Taxonomia da UE | -1.2% | França, Alemanha, Holanda | Médio prazo (2-4 anos) |

| Volatilidade de financiamento sob política monetária restritiva | -0.8% | Pan-Europeu, mais agudo em mercados alavancados | Curto prazo (≤ 2 anos) |

| Prêmio de risco geopolítico | -0.6% | Europa Oriental | Médio prazo (2-4 anos) |

| Saturação do varejo de rua principal premium | -0.5% | Reino Unido, França, Alemanha, Itália, Espanha | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Custos de Conformidade Regulatória Tensionam Retornos de Investimento

Requisitos de desempenho energético da UE obrigam proprietários na Alemanha, França, Espanha e Itália a gastar EUR 165 bilhões em retrofits até 2024 ou arriscar encalhamento de ativos na próxima década. Renovações podem exceder 30% do valor do ativo, desencorajando upgrades em estoque de menor categoria e ampliando a diferença de avaliação entre participações prime e secundárias. Financiamento para ativos de capex pesado é escasso, direcionando capital para edifícios já conformes e amplificando um mercado de duas camadas. Como consequência, o mercado imobiliário comercial europeu está vendo fundos oportunistas mirar inventários secundários com desconto para estratégias de reposicionamento verde profundo que podem desbloquear valor pós-conformidade.

Condições de Financiamento Criam Incerteza no Mercado

Embora as taxas base tenham caído, as margens de empréstimo permanecem acima dos níveis pré-pandemia, comprimindo yields e forçando repricing, especialmente para jogadas de value-add. Cerca de EUR 114 bilhões de dívida imobiliária comercial europeia vence até 2027, expondo tomadores a spreads de refinanciamento que poderiam corroer retornos. Bancos aplicam covenants mais rígidos em ativos de escritório enfrentando obsolescência, provocando top-ups de capital ou vendas de ativos. Compradores anticíclicos com acesso a linhas de títulos corporativos ou crédito privado ganham vantagens de aquisição, reforçando a importância da agilidade de capital no mercado imobiliário comercial europeu.

Análise de Segmentos

Por Tipo de Propriedade: Logística Prospera em Meio à Reconfiguração da Cadeia de Suprimentos

Escritórios mantiveram a maior participação de 32% da receita de 2024, mas modelos de trabalho em mudança e imperativos de sustentabilidade forçam proprietários a reposicionar portfólios. Torres prime de CBD e campi de reutilização adaptativa superam, enquanto estoque suburbano legado cai em território value-add ou oportunista. Varejo está se estabilizando em torno de flagships experienciais que integram conceitos nativos digitais, registrando 3,5% de crescimento anual de aluguel em distritos de rua principal de primeira categoria. Enquanto isso, data centers, laboratórios de ciências da vida e hotelaria estão expandindo mais rapidamente que o mercado imobiliário comercial europeu mais amplo, apoiados por cargas de trabalho de IA, recuperações de viagem demográficas e demanda especializada de operadores.

Ativos logísticos estão projetados para registrar a mais rápida TCAC de 7,1% entre 2025-2030, impulsionados por near-shoring, e-commerce e a necessidade de redes de distribuição resistentes. A ocupação para instalações de nova geração permanece próxima de 95% apesar de pipelines robustos de desenvolvimento, evidenciando suboferta estrutural. A demanda dos inquilinos enfatiza prontidão para automação, certificação ESG e proximidade a nós multimodais, atributos que permitem aos proprietários repassar escalações de aluguel indexadas. Nos cálculos do tamanho do mercado imobiliário comercial europeu, a contribuição de receita incremental da logística está definida para superar escritórios através do horizonte de previsão.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Modelo de Negócios: Setor de Aluguel Evolui Além do Leasing Tradicional

O modelo de vendas, detendo 60% do valor de 2024, centra-se em ativos prime geradores de receita procurados por fundos de pensão e investidores soberanos buscando fluxos de caixa estáveis dentro do mercado imobiliário comercial europeu. Estruturas híbridas como sale-leasebacks conectam ambas as abordagens, liberando capital corporativo enquanto preservam controle operacional.

Plataformas focadas em aluguel estão avançando a uma TCAC de 6,2% à medida que ocupantes favorecem flexibilidade e ambientes ricos em serviços. Co-working, escritórios gerenciados e suítes logísticas turnkey incorporam sobreposições de tecnologia que otimizam a utilização do espaço e previsibilidade de custos. Proprietários cada vez mais se diferenciam através de aplicativos digitais de experiência do inquilino, manutenção preditiva e painéis de relatório ESG.

A crescente demanda por soluções turnkey comprime a diferença de desempenho entre arranjos de leasing tradicional e orientados a serviços. Modelos de receita agora misturam aluguel base com taxas de serviços auxiliares para conectividade, bem-estar e características de sustentabilidade, desbloqueando maior yield sobre custo. Inovação de estrutura de capital-variando de dívida participante de receita a empréstimos vinculados a desempenho verde-fornece aos proprietários avenidas para monetizar essas ofertas integradas e permanecer competitivos dentro do mercado imobiliário comercial europeu em evolução.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final: Corporações Impulsionam Demanda por Edifícios Sustentáveis

Corporações e PMEs representaram 70% dos gastos em 2024 e estão previstas para expandir a uma TCAC de 6,7% à medida que imóveis se tornam uma alavanca estratégica para aquisição de talentos e sinalização de marca. Mandatos de lease cada vez mais referenciam pegadas de carbono, limites de qualidade do ar interno e certificações de edifícios inteligentes. Inquilinos de primeiro nível também estão assinando leases verdes mais longos em centros de conhecimento produtivos, reduzindo rotatividade em portfólios prime através do mercado imobiliário comercial europeu. Empresas de tecnologia e serviços profissionais ancoram a demanda, embora ocupantes de manufatura e logística agora especifiquem contratos de energia renovável e infraestrutura de VE como cláusulas padrão de fit-out.

A demanda residencial de indivíduos cresce constantemente em meio à suboferta habitacional; investidores institucionais de build-to-rent mobilizam capital escalonado para entregar portfólios habitacionais em massa. Entidades do setor público apoiam infraestrutura de saúde, educação e cívica, frequentemente dentro de estruturas de parceria público-privada que reduzem riscos de entrega. Através de todas as categorias de usuário final, a digitalização acelera manutenção preditiva, otimização de energia e design centrado no usuário, garantindo que ativos permaneçam à prova de futuro dentro do mercado imobiliário comercial europeu.

Análise Geográfica

A Alemanha agora captura 28% da participação do mercado imobiliário comercial europeu, refletindo seu expansivo inventário de ativos centrais e profundo pool de investidores domésticos. Os volumes de transação se aproximaram de EUR 40 bilhões em 2024 à medida que o financiamento se estabilizou e capital internacional mirou Frankfurt, Munique e Berlim por sua liquidez e fundamentos robustos de ocupantes. Logística ao longo dos corredores Rhine-Ruhr e Hanover-Berlim viram pré-aluguéis recordes, enquanto Munique e Hamburgo lideraram absorção de escritórios em desenvolvimentos prontos para net-zero. Os incentivos de eficiência energética do governo alemão aceleram retrofits, aumentando ainda mais o valor em estoque conforme.

A Polônia lidera projeções de crescimento com uma TCAC de 6,5% até 2030, seguindo EUR 5 bilhões de negócios concluídos em 2024 que dobraram os totais de 2023. Fabricantes de near-shoring estimularam demanda build-to-suit através de Wroclaw, Poznan e Lodz, enquanto o CBD de Varsóvia viu leasing flight-to-quality que apertou taxas de vacância próximas a mínimos históricos. Upgrades de infraestrutura nacional, incluindo expansões de autoestradas e novos centros intermodais, sustentam interesse sustentado de desenvolvedores e validam a emergência da Polônia como o nó mais dinâmico no mercado imobiliário comercial europeu.

França, Holanda, Espanha e Itália completam o quadro continental. Paris atrai varejo de luxo e alocações de escritórios prime em meio à oferta restrita, contribuindo materialmente para estratégias core-plus pan-europeias. A Holanda registrou 425.000 m² de absorção logística no início de 2025, com instalações de cadeia fria vinculadas ao porto de Roterdã alcançando aluguéis principais recordes. Espanha e Itália se beneficiam de incentivos orientados por ZEE e recuperações de turismo, energizando reformas de parques de varejo e redesenvolvimentos costeiros de uso misto que diversificam ainda mais o mercado imobiliário comercial europeu.

Panorama Competitivo

A concorrência é moderadamente fragmentada, apresentando gestores de ativos globais, investidores específicos da região e desafiantes habilitados por tecnologia. A consolidação aumentou 17% por valor de negócios em 2024 à medida que escala se torna essencial para atender à divulgação da taxonomia da UE, acessar financiamento verde e espalhar custos de retrofit. Líderes institucionais se concentram em portfólios prime alinhados com ESG, deixando oportunidades value-add em estoque secundário que pode ser reposicionado para capturar demanda verde crescente dentro do mercado imobiliário comercial europeu.

Gêmeos digitais, sensores Internet das Coisas e análise de dados sustentam gestão de desempenho de ativos através de grandes portfólios, permitindo que proprietários façam benchmark da intensidade energética e otimizem despesas de capital. A plataforma de financiamento verde da Blackstone Property Partners Europe ilustra a mudança em direção ao capital estruturado vinculado a metas de emissões, enquanto entrantes proptech menores pioneirizam modelos space-as-a-service que agrupam análise de local de trabalho, curadoria de comunidade e termos de lease flexíveis. Incumbentes do mercado respondem formando parcerias estratégicas com fornecedores de software e consultores de sustentabilidade, reforçando a evolução orientada a serviços do mercado imobiliário comercial europeu. [3]Blackstone Property Partners Europe, "Green Financing Framework (2025 Update)," Blackstone, bppeh.blackstone.com

Estratégias de M&A cada vez mais focam em operadores especialistas em logística, residencial, ciências da vida e data centers, refletindo apetite de investidores por verticais de crescimento secular. A aquisição do Empira Group pela Partners Group e a compra de portfólio de empréstimos da Hayfin destacam movimentos para construir expertise temática e escala. No geral, dinâmicas competitivas dependem do desempenho de sustentabilidade, acesso a plataformas de capital alternativo e capacidade de misturar fundamentos imobiliários com tecnologia, todos os quais moldam posicionamento de longo prazo no mercado imobiliário comercial europeu.

Líderes da Indústria Imobiliária Comercial da Europa

-

Covivio

-

Blackstone Inc.

-

Hines

-

Strabag Group

-

Servotel

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Partners Group adquiriu Empira Group, adicionando um portfólio residencial de EUR 14 bilhões com fortes prioridades de sustentabilidade.

- Fevereiro 2025: PGIM Real Estate garantiu três portfólios de casas unifamiliares através do sul e sudoeste da Inglaterra, trazendo seu compromisso de Habitação Acessível do Reino Unido acima de EUR 310 milhões

- Janeiro 2025: Espanha propôs um imposto de compra de propriedade de 100% para compradores não-UE, mirando aquisições especulativas totalizando 27.000 unidades em 2023

- Dezembro 2024: Coldwell Banker Commercial entrou na Polônia integrando Nuvalu Poland em sua rede.

Escopo do Relatório do Mercado Imobiliário Comercial da Europa

Imóveis comerciais (CRE) referem-se a propriedade para fins relacionados a negócios ou para fornecer um espaço de trabalho em vez de um espaço habitacional. O relatório de mercado inclui uma análise de dinâmicas de mercado, tendências tecnológicas, insights e iniciativas governamentais.

O mercado de gestão de propriedade comercial na Europa é segmentado por tipo (escritório, varejo, industrial, logística, multifamiliar e hotelaria) e país (Reino Unido, Alemanha, França, Rússia e Resto da Europa). O relatório oferece tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Escritórios |

| Varejo |

| Logística |

| Outros (imóveis industriais, imóveis hoteleiros, etc.) |

| Vendas |

| Aluguel |

| Indivíduos / Famílias |

| Corporações e PMEs |

| Outros |

| Reino Unido |

| Alemanha |

| França |

| Holanda |

| Espanha |

| Itália |

| Suécia |

| Polônia |

| Rússia |

| Resto da Europa |

| Por Tipo de Propriedade | Escritórios |

| Varejo | |

| Logística | |

| Outros (imóveis industriais, imóveis hoteleiros, etc.) | |

| Por Modelo de Negócios | Vendas |

| Aluguel | |

| Por Usuário Final | Indivíduos / Famílias |

| Corporações e PMEs | |

| Outros | |

| Por País | Reino Unido |

| Alemanha | |

| França | |

| Holanda | |

| Espanha | |

| Itália | |

| Suécia | |

| Polônia | |

| Rússia | |

| Resto da Europa |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado imobiliário comercial europeu?

O mercado está avaliado em USD 1.555,89 bilhões em 2025 e está previsto para alcançar USD 2.053,32 bilhões até 2030

Qual tipo de propriedade está crescendo mais rapidamente na Europa?

Instalações logísticas lideram com uma TCAC de 7,1% até 2030, estimuladas pela demanda de e-commerce e near-shoring.

Por que escritórios certificados verdes estão comandando prêmios de aluguel?

Cerca de 80-85% do leasing agora visa edifícios alinhados com ESG, elevando prêmios até 25% devido a mandatos corporativos de net-zero e maior ocupação.

Qual país europeu oferece as mais fortes perspectivas de crescimento?

A Polônia está projetada para registrar uma TCAC de 6,5% até 2030, aproveitando seu status de centro logístico e investimento estrangeiro sustentado.

Como as condições de financiamento estão influenciando estratégias de investimento?

Margens de empréstimo elevadas e EUR 114 bilhões em vencimentos de dívida futuros encorajam investidores ricos em capital próprio a buscar aquisições value-add a preços atrativos.

Qual papel a tecnologia desempenha na gestão de ativos?

Gêmeos digitais, sensores IoT e análise otimizam uso de energia e manutenção, aumentando retornos e apoiando conformidade regulatória através de portfólios imobiliários comerciais europeus.

Página atualizada pela última vez em: