Análise do mercado de saúde animal complementar da China

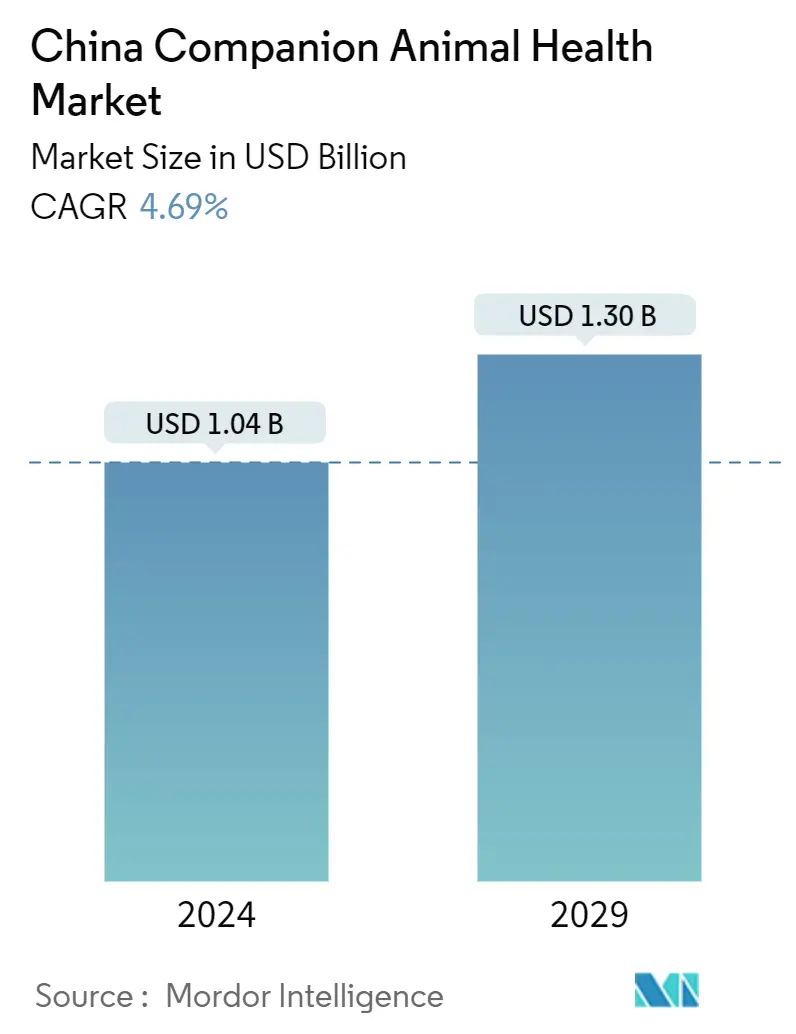

O tamanho do mercado de saúde animal de companhia da China é estimado em US$ 1,04 bilhão em 2024, e deverá atingir US$ 1,30 bilhão até 2029, crescendo a um CAGR de 4,69% durante o período de previsão (2024-2029).

- Foram observadas interrupções no fornecimento e escassez de medicamentos veterinários na China, principalmente devido aos bloqueios temporários dos locais de produção e ao aumento da procura de medicamentos para tratar a COVID-19. Um artigo publicado no Journal of Animals em julho de 2021 indicou que durante o confinamento imposto pela pandemia de COVID-19, as pessoas foram obrigadas a deixar os seus animais de estimação para trás, afetando significativamente o crescimento do mercado.

- Além disso, algumas organizações na China anunciaram campanhas para matar quaisquer gatos ou cães encontrados ao ar livre para prevenir a transmissão de doenças. Tais atividades que afetam a vida dos animais de estimação afetaram drasticamente o crescimento do mercado de saúde animal de companhia no país durante a pandemia COVID-19. No entanto, o mercado recuperou e a procura por serviços de saúde para acompanhantes aumentou à medida que o número de adoções de animais de estimação aumentou durante a pandemia. Além disso, espera-se que o mercado cresça em todo o seu potencial durante o período de previsão.

- O mercado chinês de saúde de animais de companhia é impulsionado principalmente pela crescente popularidade da posse de animais de estimação, pelos crescentes gastos com saúde animal e pela crescente conscientização sobre os vários tratamentos disponíveis para doenças de animais de companhia.

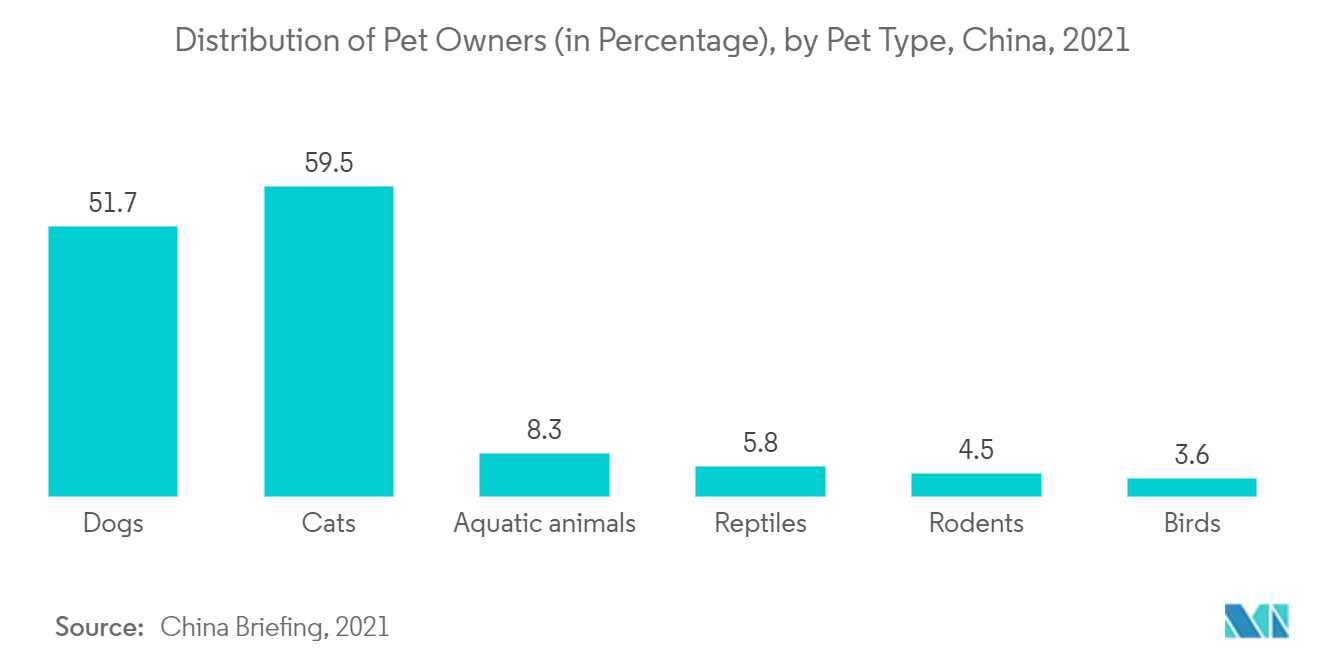

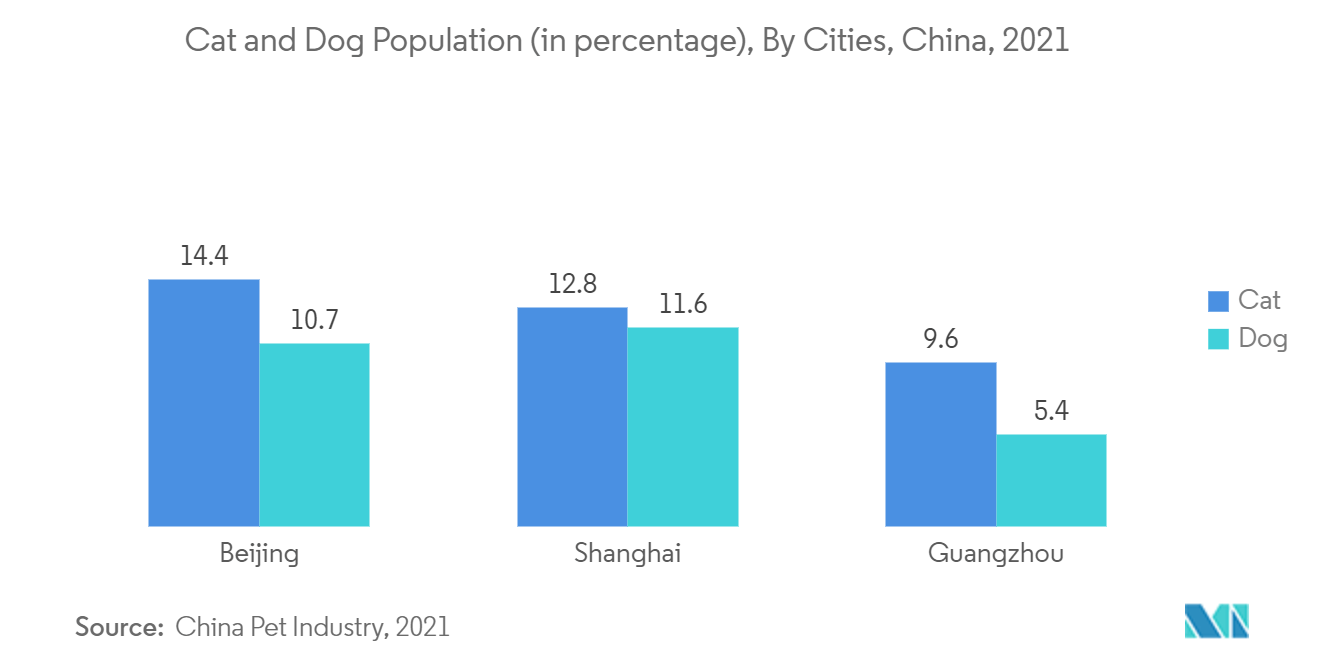

- Nos últimos anos, houve um aumento significativo na adoção de cães e gatos na China, por serem os companheiros preferidos do ser humano. De acordo com artigo publicado na Sixth Tone em agosto de 2022, havia mais de 58 milhões de gatos de estimação na China em 2021, um aumento de 19,4% em relação ao ano anterior, enquanto havia 54 milhões de cães de estimação em 2021. Com o aumento do número de animais de companhia, os proprietários estão cada vez mais conscientes da saúde e nutrição dos seus animais de estimação e também procuram serviços veterinários. Isto, por sua vez, está criando uma demanda crescente por produtos de saúde para animais de companhia, impulsionando assim o crescimento do mercado.

- Além disso, há também iniciativas crescentes por parte do governo e de associações de bem-estar animal para conscientizar sobre as diversas doenças que afetam os animais de companhia, o que aumentará o crescimento do mercado, pois a conscientização pode prevenir diversas doenças relacionadas aos animais. Por exemplo, em abril de 2022, Empoderando 10.000 varejistas de animais de estimação na China foi uma iniciativa iniciada pela China International Pet Show (CIPS) para conscientizar sobre medicamentos para animais de companhia. Até o final de 2022, a equipe realizou 200 seminários, eventos e treinamentos em seis cidades diferentes. Espera-se que isto crie consciência entre os varejistas de animais de estimação sobre produtos de medicina complementar, que deverão impulsionar o crescimento do mercado chinês de saúde veterinária. Além disso, espera-se que o aumento das iniciativas de organizações públicas na China para educar as pessoas sobre a adoção de animais vadios impulsione o crescimento do mercado chinês de cuidados de saúde veterinários. Por exemplo, em Junho de 2021, as organizações de direitos dos animais na China abriram um novo centro de bem-estar para educar o público sobre os animais e incentivar a adopção de animais vadios, embora não existam leis para os proteger. Espera-se que isso impulsione ainda mais o crescimento no cuidado de animais vadios, impulsionando assim este mercado.

- Além disso, os crescentes investimentos no desenvolvimento de fábricas de produtos para cuidados com animais de estimação também são um dos principais contribuintes para o crescimento do mercado chinês de saúde animal de companhia. Por exemplo, em fevereiro de 2021, a Delvigent abriu a sua nova fábrica de aditivos alimentares na China. A primeira fase da fábrica de última geração tem capacidade de 60 mil toneladas por ano para a produção de aditivos para rações com ácidos graxos de cadeia curta e média e óleos essenciais como componentes principais, com possibilidade de expansão para 120.000 toneladas métricas de aditivos para rações por ano no futuro.

- Assim, espera-se que todos os fatores acima mencionados, como a crescente adoção de animais de estimação e o lançamento de iniciativas de conscientização e atividades estratégicas pelos players do mercado, impulsionem o crescimento do mercado durante o período de previsão. No entanto, a disponibilidade de um número considerável de produtos e medicamentos falsificados de origem animal no mercado, incluindo vários medicamentos falsificados ou copiados para animais de companhia, é identificada como uma obstrução ao crescimento do mercado chinês de saúde de animais de companhia.

Tendências do mercado de saúde animal de companhia na China

As vacinas contribuíram com significativa participação de mercado em termos de receitas no segmento terapêutico

- As vacinas são uma parte crucial dos cuidados de saúde preventivos para animais de companhia. Elas são categorizadas como vacinas essenciais e vacinas não essenciais. As vacinas essenciais são obrigatórias para todos os animais de companhia, enquanto as vacinas não essenciais são indicadas pelo estilo de vida do animal de companhia ou com base na área geográfica. Na China, as novas vacinas avançadas contêm componentes geneticamente modificados derivados desses agentes de doenças. Em cães, raiva, cinomose, hepatite/adenovírus, parvovírus e parainfluenza são as vacinas essenciais, enquanto Bordetella, leptospirose, doença de Lyme, giárdia e gripe canina H3N8 são as vacinas não essenciais. Em gatos, FVRCP (cinomose) é a vacina para proteção contra rinotraqueíte (herpes felino), calicivírus e panleucopenia. Além disso, as vacinas contra a raiva FeLV (leucemia felina) são administradas aos gatos.

- Espera-se que o aumento das iniciativas de organizações públicas na China para educar as pessoas sobre a adoção de animais vadios impulsione o crescimento do mercado de saúde veterinária da China. Por exemplo, em Junho de 2021, organizações de direitos dos animais na China abriram um novo centro de bem-estar para educar o público sobre os animais e encorajar a adopção de animais vadios, embora não existam leis para os proteger. Isto impulsionará ainda mais o crescimento no cuidado de animais desabrigados, impulsionando este mercado.

- Além disso, espera-se que o segmento das vacinas seja impulsionado por inovações em vacinas, pela crescente sensibilização para a saúde animal, pelo aumento dos investimentos por parte de organismos e associações governamentais e pelo aumento das despesas com os cuidados de saúde dos animais de companhia. Em Setembro de 2021, a ACTAsia, um parceiro educacional da WSAVA, conduziu clínicas de imunização contra a raiva em aldeias chinesas. Além disso, espera-se que as crescentes atividades de pesquisa e desenvolvimento para o desenvolvimento de vacinas animais impulsionem o crescimento do mercado. Por exemplo, em Outubro de 2022, cientistas na China apressaram-se a criar uma vacina para o surto de doença animal mais significativo da história, a gripe suína africana. Os cientistas esperam ter uma vacina para porcos pronta para uso até o final de 2024.

- Assim, espera-se que a crescente adoção de vacinas no tratamento de doenças animais e o lançamento de produtos pelos players do mercado impulsionem o crescimento do segmento.

O segmento de cães detém participação significativa no mercado durante o período de previsão

- Animais de companhia, como cães, proporcionam companhia aos seres humanos. A crescente prevalência de doenças entre os animais e o aumento da posse de animais de companhia impulsionam o crescimento do mercado.

- Os cães estão se tornando companheiros de estimação populares entre a população idosa, e os jovens que não têm filhos ou são solteiros pensam que os cães são uma opção melhor. A maioria das famílias chinesas tem animais de estimação, incluindo cães e gatos. Os donos de animais de estimação também estão cada vez mais preocupados com os alimentos que alimentam seus animais, porque algumas refeições para animais de estimação podem causar alergias e prejudicar sua saúde e boa forma geral. De acordo com os dados globais sobre animais de estimação publicados em fevereiro de 2023, havia 112,3 milhões de cães urbanos na China em 2021, um aumento de 11,4% em relação ao ano anterior. Na China, os cães de 1 a 5 anos representam 50,3% de todos os cães, enquanto os cães mais velhos representam 37% e os filhotes 12,7%. Assim, espera-se que a enorme população de cães e gatos do país aumente a adoção, impulsionando assim o crescimento do segmento.

- Além disso, espera-se que os avanços tecnológicos na saúde dos animais de estimação, especialmente para cães na China, impulsionem ainda mais o crescimento do segmento na China. Por exemplo, em outubro de 2021, a JD Health expandiu os seus serviços de telemedicina para incluir cães. A JD Health e a JD Pet iniciaram o JD Pet Hospital, uma plataforma de serviços de saúde O2O que abrange toda a vida dos cães, desde a prevenção e diagnóstico de doenças até o gerenciamento abrangente da saúde. Espera-se que as crescentes iniciativas de telessaúde na saúde veterinária, especialmente para cães e gatos, impulsionem ainda mais o crescimento deste segmento na China.

- Além disso, espera-se que o crescente número de lançamentos de produtos para cães e gatos impulsione o crescimento do segmento. Por exemplo, em março de 2022, a ADM introduziu a Equilibrio, uma nova marca premium de alimentos para animais de estimação, no mercado chinês. A empresa oferece refeições voltadas para questões específicas de saúde, como controle de bolas de pelo e bem-estar digestivo, para cães de todos os tamanhos e fases da vida.

- Portanto, espera-se que fatores como a crescente adoção de cães e iniciativas como a telessaúde na medicina veterinária impulsionem o crescimento deste segmento na China.

Visão geral da indústria de saúde animal complementar da China

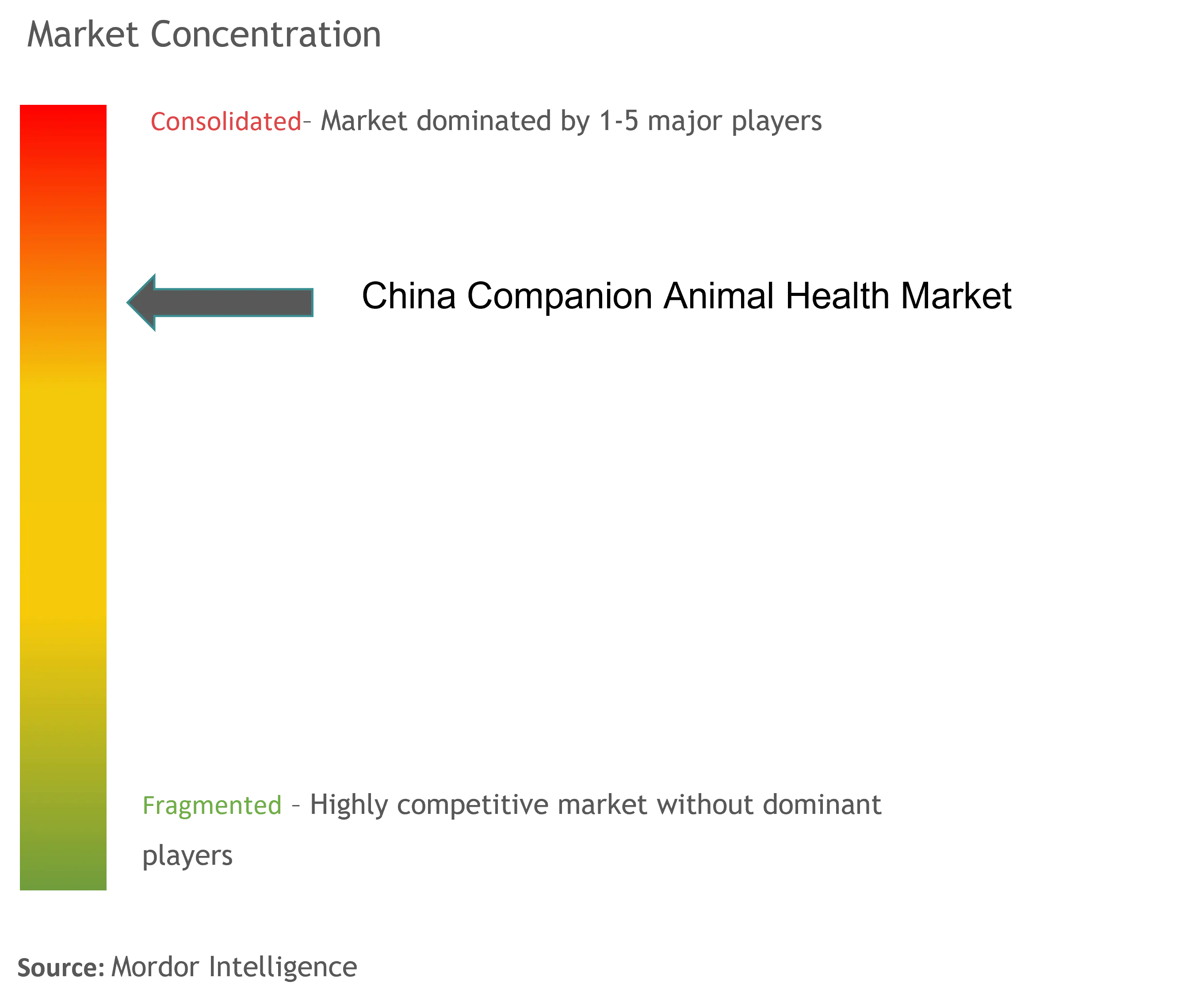

O mercado de saúde animal de companhia da China é um mercado consolidado com poucos participantes dominantes. Os players do mercado adotam diversas estratégias como lançamentos de produtos, fusões e aquisições e parcerias para se manterem competitivos no mercado. Os principais players do mercado incluem China Animal Husbandry Co. Ltd, Shenyang Dachang Medical Imaging Technology Co., Ltd., Elanco Animal Health, Merck Co., Vetoquinol SA, Virbac e Zoetis Inc., entre outros.

Líderes do mercado de saúde animal de companhia na China

Elanco Animal Health

Merck & Co.

Virbac

Zoetis Inc.

IDEXX Laboratories, Inc

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde animal de companhia na China

- Março de 2023 i-Tail Corporation PCL relatou um contrato de exclusividade com Nanjing Jiabei PetCare Products Co., Ltd, uma importadora e distribuidora de produtos para cuidados com animais de estimação. A parceria é fundamental para apoiar o crescimento dos negócios da ITC na China.

- Julho de 2022 JD Health adquiriu uma empresa de cuidados para animais de estimação relacionada à compra de categorias de produtos de saúde para animais de estimação, incluindo medicamentos prescritos/dietas prescritas, nutrição para animais de estimação, desparasitação para animais de estimação, leite em pó para animais de estimação, limpeza de boca, ouvidos e olhos para animais de estimação e muito mais.

Segmentação da indústria de saúde animal complementar da China

Os animais de companhia proporcionam companhia aos seres humanos, bem como guardam suas casas e escritórios. Atualmente, os diversos tipos de doenças de saúde nos animais têm aumentado a procura por vacinas e testes diagnósticos. Este aumento na procura deve-se principalmente à necessidade de tratar e curar uma variedade de doenças associadas à saúde de cães e gatos.

O mercado de saúde animal de companhia da China é segmentado por produtos (terapêuticos (vacinas, parasiticidas, anti-infecciosos, aditivos medicinais para rações e outras terapêuticas) e diagnósticos (testes de imunodiagnóstico, diagnóstico molecular, diagnóstico por imagem e outros diagnósticos)) e tipo de animal ( cães, gatos, cavalos e outros animais de companhia).

O relatório oferece o valor em dólares americanos para os segmentos acima.

| Terapêutica | Vacinas |

| Parasiticidas | |

| Antiinfecciosos | |

| Aditivos medicamentosos para rações | |

| Outras Terapêuticas | |

| Diagnóstico | Testes imunodiagnósticos |

| Diagnóstico Molecular | |

| Diagnóstico por imagem | |

| Outros diagnósticos |

| Cães |

| Gatos |

| Cavalos |

| Outros animais de companhia |

| Por produtos | Terapêutica | Vacinas |

| Parasiticidas | ||

| Antiinfecciosos | ||

| Aditivos medicamentosos para rações | ||

| Outras Terapêuticas | ||

| Diagnóstico | Testes imunodiagnósticos | |

| Diagnóstico Molecular | ||

| Diagnóstico por imagem | ||

| Outros diagnósticos | ||

| Por tipo de animal | Cães | |

| Gatos | ||

| Cavalos | ||

| Outros animais de companhia | ||

Perguntas frequentes sobre pesquisa de mercado de saúde animal de companhia na China

Qual é o tamanho do mercado de saúde animal de companhia da China?

O tamanho do mercado de saúde animal de companhia da China deverá atingir US$ 1,04 bilhão em 2024 e crescer a um CAGR de 4,69% para atingir US$ 1,30 bilhão até 2029.

Qual é o tamanho atual do mercado de saúde animal de companhia da China?

Em 2024, o tamanho do mercado de saúde animal de companhia da China deverá atingir US$ 1,04 bilhão.

Quem são os principais atores do mercado de saúde animal de companhia da China?

Elanco Animal Health, Merck & Co., Virbac, Zoetis Inc., IDEXX Laboratories, Inc são as principais empresas que operam no mercado de saúde animal de companhia da China.

Que anos esse mercado de saúde animal companheiro da China cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de saúde animal de companhia da China foi estimado em US$ 0,99 bilhão. O relatório abrange o tamanho histórico do mercado de saúde animal de companhia da China para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de saúde de animais de companhia da China para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da indústria de saúde animal de companhia da China

Estatísticas para a participação de mercado de Saúde Animal Companheiro da China em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da China Companion Animal Health inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.