Análise do Mercado Farmacêutico do Canadá

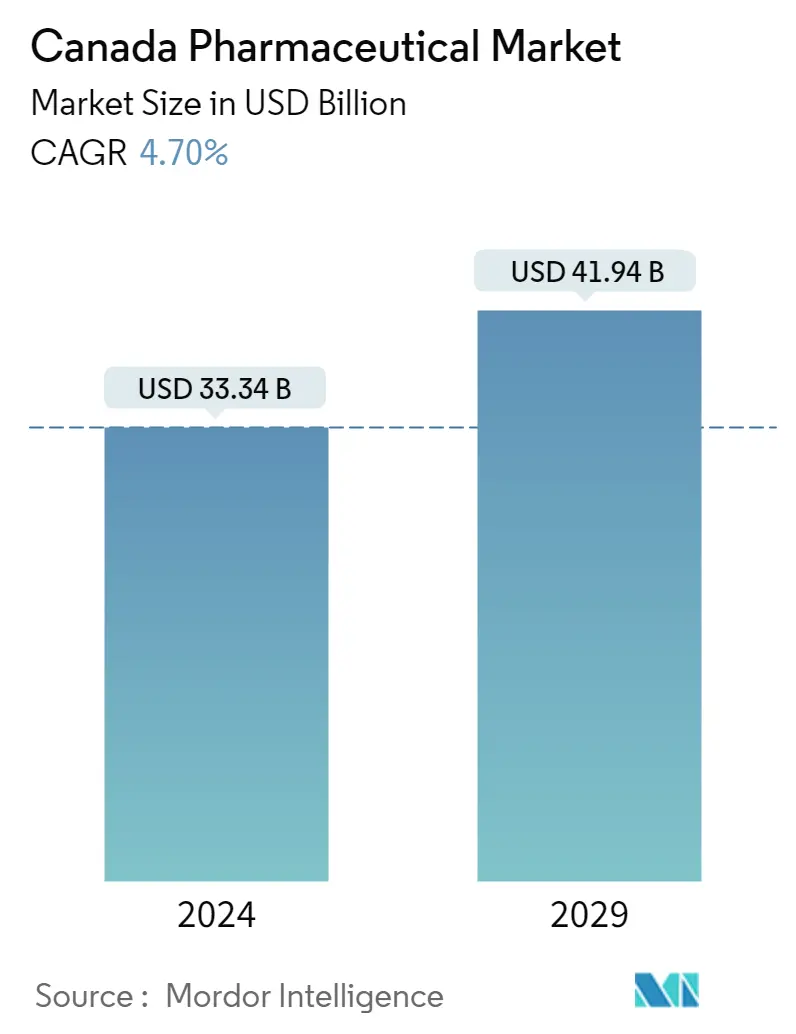

O tamanho do mercado farmacêutico do Canadá é estimado em US$ 33,34 bilhões em 2024, e deverá atingir US$ 41,94 bilhões até 2029, crescendo a um CAGR de 4,70% durante o período de previsão (2024-2029).

Em meio à pandemia de COVID-19, as empresas canadenses de saúde e ciências biológicas enfrentaram desafios significativos, como a baixa oferta de itens médicos (equipamentos de proteção individual, máscaras e ventiladores) e de profissionais de saúde (médicos, enfermeiros, voluntários), a implementação forçada de protocolos de segurança (plexiglas, desinfetantes, corredores de mão única), jornada de trabalho mais curta e aumento do tempo de doença da força de trabalho. Para ajudar a retardar a propagação da COVID-19 na comunidade, os governos federal e provincial instaram os canadianos a praticarem o distanciamento social e o auto-isolamento conforme necessário. Da mesma forma, de acordo com o comunicado de imprensa do Governo do Canadá, em Março de 2021, investiu mais de mil milhões de dólares no avanço da investigação e desenvolvimento de produtos farmacêuticos, biofabricação e vacinas. O governo também demonstra o seu apoio contínuo às vacinas e terapêuticas fabricadas no Canadá para combater a COVID-19, com um investimento de 150 milhões de dólares para ajudar as empresas nas fases iniciais de investigação e desenvolvimento. Da mesma forma, 6 vacinas candidatas e 7 candidatas terapêuticas já receberam apoio consultivo e financiamento totalizando mais de 37 milhões de dólares do Programa de Assistência à Pesquisa Industrial do Conselho Nacional de Pesquisa do Canadá (NRC IRAP). Os restantes 113 milhões de dólares serão utilizados para avançar os mais promissores destes candidatos para a próxima fase de desenvolvimento clínico, afirmou o comunicado de imprensa.

Um aumento na população geriátrica acabará por impulsionar a procura de vários medicamentos, uma vez que esta faixa etária é mais vulnerável a uma variedade de distúrbios metabólicos e de estilo de vida, funções corporais diminuídas, deficiência cognitiva e menos mobilidade. Além disso, espera-se que um aumento na incidência de doenças crônicas entre a população canadense, bem como nas comorbidades associadas às doenças, impacte positivamente o crescimento do mercado farmacêutico durante o período de previsão. Por exemplo, hipertensão, osteoartrite, doença cardíaca isquêmica (DIC), osteoporose, diabetes, asma, câncer e doença pulmonar obstrutiva crônica estão entre as principais doenças e condições crônicas mais comuns entre os canadenses, de acordo com as estatísticas da Agência de Saúde Pública do Canadá para 2021 De acordo com as estimativas do Canadian Community Health Survey (CCHS), aproximadamente 37% dos idosos tinham pelo menos duas das dez doenças crónicas mais comuns em 2021, com quase metade das pessoas com 85 anos ou mais a relatarem multimorbilidade. Além disso, de acordo com a Statistics Canada, aproximadamente 54.44.600 pessoas com idade entre 18 e 65 anos ou mais sofriam de pressão alta no ano de 2021. Cerca de 2.285.200 pessoas com 12 anos ou mais tinham diabetes e 2.802.700 tinham asma. Além disso, a mesma fonte afirmou que cerca de 5.915.900 indivíduos com 15 anos ou mais tinham artrite. Assim, com o aumento de doenças como asma e artrite, espera-se que o mercado estudado testemunhe um forte crescimento durante o período de previsão.

No entanto, espera-se que o alto custo associado a alguns medicamentos farmacêuticos afete negativamente o crescimento do mercado nos próximos anos.

Tendências do mercado farmacêutico do Canadá

Espera-se que o segmento do trato alimentar e metabolismo apresente grande crescimento durante o período de previsão

O trato alimentar e o metabolismo são seções do Sistema de Classificação Anatômica Terapêutica Química. Sob este, o canal alimentar consiste em boca, esôfago, estômago, intestino grosso, intestino delgado e ânus. O metabolismo é o processo interno das reações bioquímicas envolvidas na manutenção da condição de vida das células de um organismo. Fatores como aumento de distúrbios metabólicos e lançamentos e aprovações de produtos são fatores-chave para o crescimento do mercado.

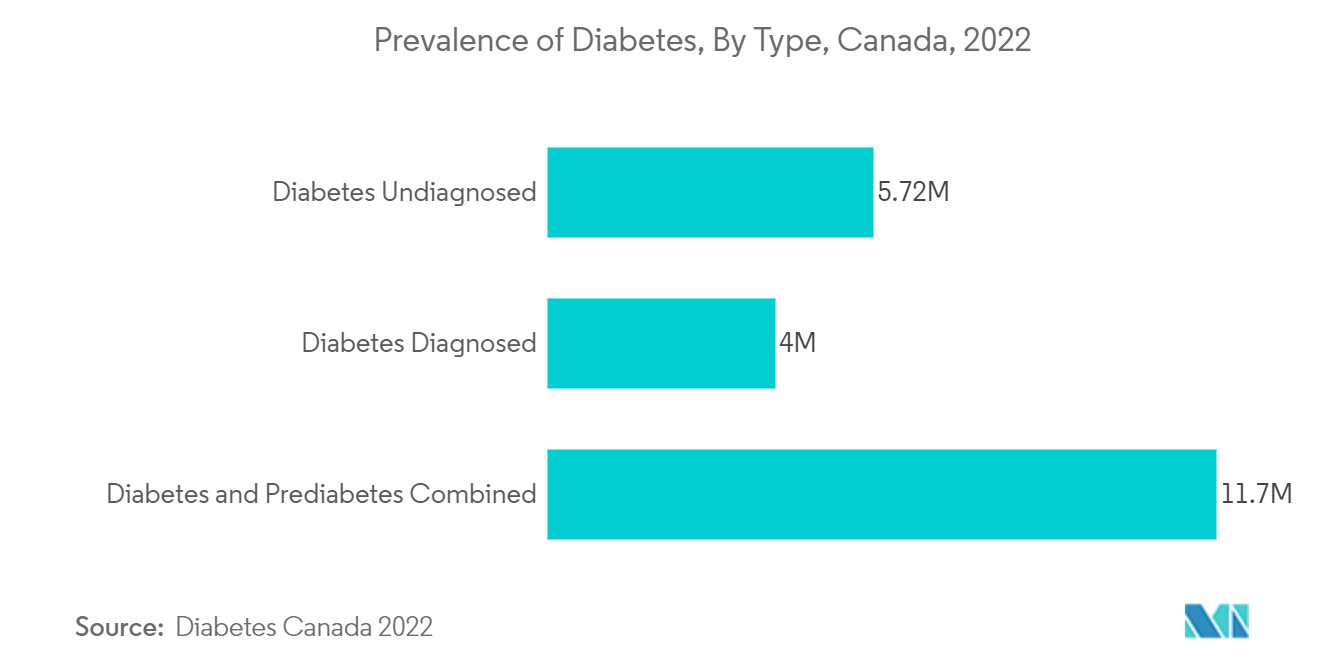

O relatório Diabetes in Canada 2021 afirmou que mais de 11 milhões de pessoas vivem com diabetes ou pré-diabetes no Canadá. Espera-se que a prevalência da diabetes atinja 4.891.000 em 2030. No entanto, a diabetes e a pré-diabetes combinadas deverão atingir 13.559.000 até 2030. A crescente prevalência da doença aumentará a procura de abordagens farmacológicas. Com o aumento do diabetes, a necessidade de mais medicamentos no mercado é essencial.

O governo também está se concentrando mais na indústria farmacêutica em todo o país, o que está alimentando o crescimento do mercado. Por exemplo, em agosto de 2021, o governo do Canadá anunciou novos investimentos na investigação da diabetes. Um investimento de cerca de 15 milhões de dólares foi planeado pelo governo na investigação da diabetes. Espera-se que tais investimentos contribuam em grande parte para o crescimento do mercado no Canadá.

Observa-se que a Health Canada aprovou cerca de 25 novos medicamentos no Canadá nos primeiros seis meses de 2022. Com o aumento do lançamento de produtos em todo o país, espera-se que o segmento testemunhe um forte crescimento durante o período de previsão.

Espera-se que os medicamentos OTC testemunhem um crescimento significativo durante o período de previsão

Medicamentos de venda livre (OTC) são medicamentos sem receita médica que podem ser adquiridos sem receita médica e são seguros para uso seguindo as instruções do rótulo e conforme orientação do profissional de saúde. Dados do Governo do Canadá publicados em outubro de 2022 sugeriram que a pandemia de COVID-19 aumentou significativamente o uso de medicamentos OTC no Canadá. Isso foi atribuído principalmente aos primeiros sintomas do COVID-19, como febre, resfriado e dores no corpo.

Além disso, a crescente prevalência de distúrbios tópicos no Canadá é um dos principais fatores responsáveis pelo crescimento do mercado. Por exemplo, de acordo com um artigo publicado pela Associação Canadense de Dermatologia em outubro de 2021, cerca de 17% dos canadenses sofreram dermatite atópica (DA) em algum momento de suas vidas. A dermatite atópica (DA) é frequentemente caracterizada como pele inflamada e com coceira e é a forma mais comum de eczema. Para a DA, as pessoas tendem a comprar medicamentos isentos de prescrição, o que agrega valor ao crescimento do segmento.

Além disso, existem muitos medicamentos disponíveis para o tratamento da dermatite atópica no Canadá. Por exemplo, anti-histamínicos, hidratantes, emolientes, antibióticos, corticosteróides, etc. Porém, existem muitos lançamentos de produtos para o tratamento desta doença. Em outubro de 2021, o medicamento para dermatite atópica da AbbVie, RINVOQ, recebeu a aprovação da Health Canada. Foi aprovado para o tratamento de adolescentes com 12 anos ou mais e adultos com DA moderada a grave refratária, quando os tratamentos sistêmicos são inadequados ou desaconselháveis.

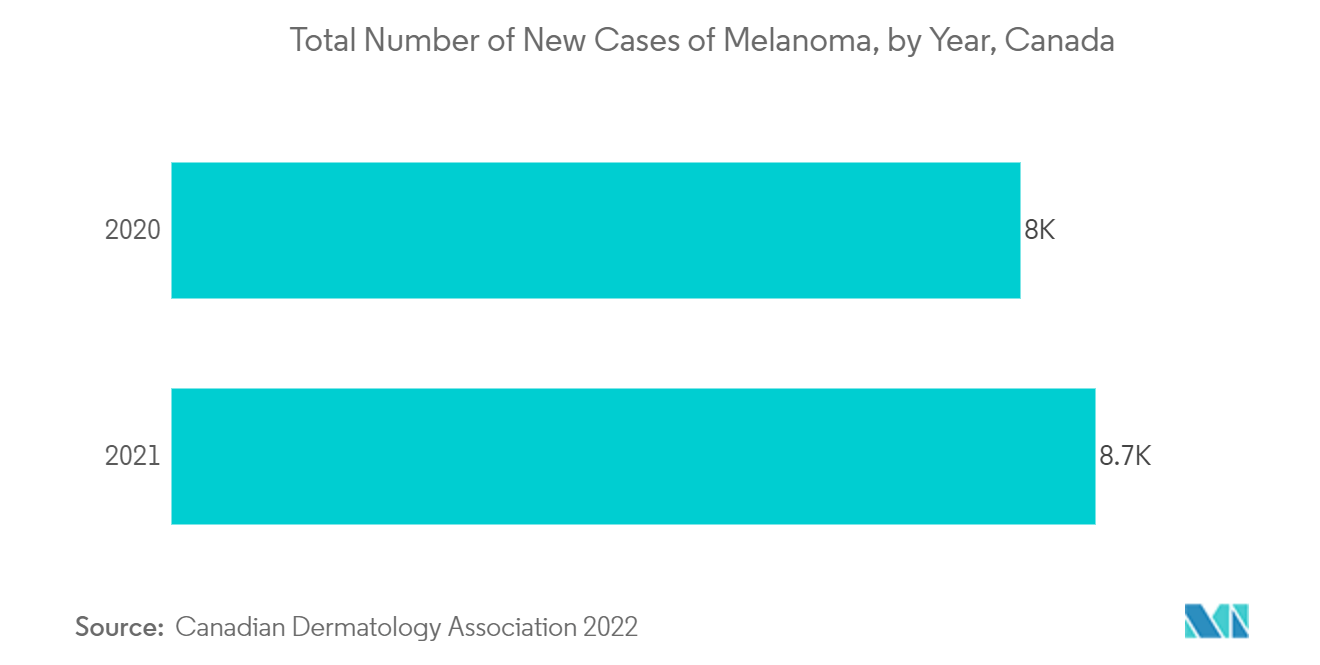

Além disso, observa-se que outras doenças de pele como o melanoma também contribuem bastante para o crescimento do segmento. No melanoma, os primeiros sintomas incluem escurecimento da pele, alterações na cor das manchas ou manchas na pele com bordas irregulares. Para os primeiros sintomas, os pacientes usam medicamentos de venda livre, a menos que o câncer seja diagnosticado. De acordo com os dados da Associação Canadense de Dermatologia publicados em junho de 2022, observa-se que a prevalência do melanoma aumenta consideravelmente a cada ano no Canadá, o que aumenta a demanda por medicamentos tópicos de venda livre.

Assim, com a crescente prevalência de doenças como a dermatite atópica no Canadá, acredita-se que o segmento testemunhe um forte crescimento nos próximos anos.

Visão geral da indústria farmacêutica do Canadá

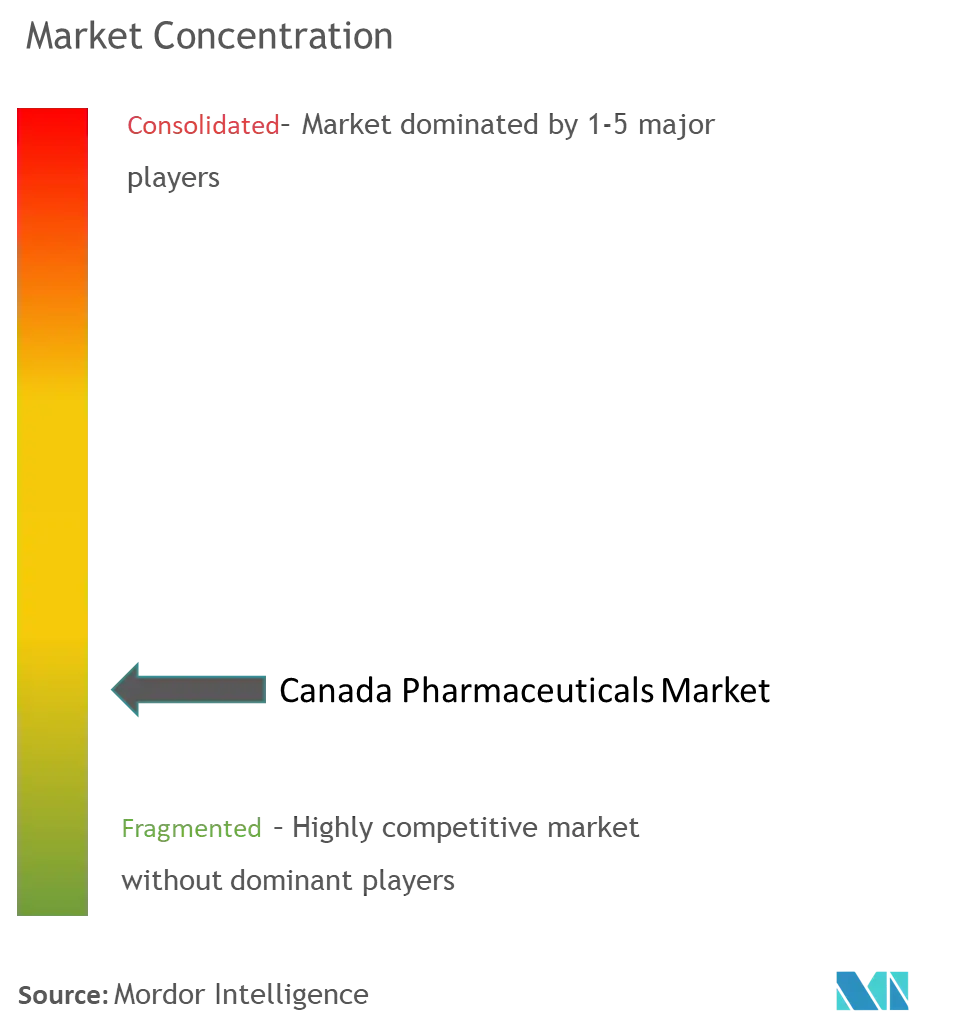

O mercado farmacêutico canadense é altamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, alguns dos principais players estão atualmente dominando o mercado. Alguns intervenientes proeminentes estão a fazer aquisições e joint ventures vigorosamente com outras empresas para consolidar as suas posições de mercado no país. Algumas das principais empresas que atualmente dominam o mercado são Johnson Johnson, Novartis International AG, Merck Co. Inc., Pfizer Inc. e Bayer AG.

Líderes do mercado farmacêutico do Canadá

Johnson & Johnson

Novartis International AG

Merck & Co., Inc.

Pfizer Inc.

Bayer AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado farmacêutico do Canadá

- Outubro de 2022 A Alvotech e o JAMP Pharma Group (uma empresa farmacêutica canadense) anunciaram a expansão de sua parceria exclusiva para comercializar biossimilares (AVT16 e AVT33) desenvolvidos e fabricados pela Alvotech.

- Maio de 2022 Biocon Biologics e Viatris (anteriormente Mylan) lançaram o medicamento contra o câncer bevacizumabe sob a marca Abevmy no Canadá.

- Abril de 2022 AMP Pharma Group, uma empresa farmacêutica de propriedade canadense, anunciou o lançamento do SIMLANDI, um biossimilar de alta concentração, baixo volume e sem citrato do Humira (adalimumabe), desenvolvido e fabricado pela Alvotech.

- Janeiro de 2022 A Pfizer Canadá firmou uma parceria de três anos com a Fundação Canadense de Relações Raciais (CRRF) para conduzir uma série de diálogos sobre igualdade na saúde e preocupações que afetam o acesso das comunidades racializadas aos serviços de saúde e saúde mental.

- Janeiro de 2022 Eli Lilly and Company firmou uma parceria de pesquisa e colaboração com a Entos Pharmaceuticals no Canadá. Este acordo apoiará o desenvolvimento de terapias para múltiplos distúrbios neurológicos.

Segmentação da Indústria Farmacêutica do Canadá

De acordo com o âmbito deste relatório, os produtos farmacêuticos são referidos como medicamentos ou medicamentos que se destinam a prevenir, diagnosticar, tratar ou curar uma doença. Eles podem ser medicamentos prescritos ou não prescritos. Esses medicamentos podem ser adquiridos por pessoa física com ou sem receita médica e são seguros para consumo no tratamento de diversas doenças. O Mercado Farmacêutico Canadense é segmentado por ATC/Classe Terapêutica (Trato Alimentar e Metabolismo, Sangue e Órgãos Formadores de Sangue, Sistema Cardiovascular, Dermatológicos, Sistema Genito Urinário e Hormônios Sexuais, Preparações Hormonais Sistêmicas, Antiinfecciosos para Uso Sistêmico, Agentes Antineoplásicos e Imunomoduladores, Músculo -Sistema esquelético, sistema nervoso, produtos antiparasitários, inseticidas e repelentes, sistema respiratório, órgãos sensoriais e diversas outras classes ATC/terapêuticas), por tipo de medicamento (tipo de prescrição (de marca e genérico) e medicamentos de venda livre). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Trato Alimentar e Metabolismo |

| Sangue e órgãos formadores de sangue |

| Sistema cardiovascular |

| Dermatológicos |

| Sistema Genito Urinário e Hormônios Sexuais |

| Preparações Hormonais Sistêmicas, |

| Antiinfecciosos para uso sistêmico |

| Agentes Antineoplásicos e Imunomoduladores |

| Sistema musculo-esquelético |

| Sistema nervoso |

| Produtos Antiparasitários, Inseticidas e Repelentes |

| Sistema respiratório |

| Órgãos sensoriais |

| Várias outras aulas ATC/terapêuticas |

| Por tipo de prescrição | De marca |

| Genérico | |

| Medicamentos OTC |

| Por ATC/Aula Terapêutica | Trato Alimentar e Metabolismo | |

| Sangue e órgãos formadores de sangue | ||

| Sistema cardiovascular | ||

| Dermatológicos | ||

| Sistema Genito Urinário e Hormônios Sexuais | ||

| Preparações Hormonais Sistêmicas, | ||

| Antiinfecciosos para uso sistêmico | ||

| Agentes Antineoplásicos e Imunomoduladores | ||

| Sistema musculo-esquelético | ||

| Sistema nervoso | ||

| Produtos Antiparasitários, Inseticidas e Repelentes | ||

| Sistema respiratório | ||

| Órgãos sensoriais | ||

| Várias outras aulas ATC/terapêuticas | ||

| Por tipo de medicamento | Por tipo de prescrição | De marca |

| Genérico | ||

| Medicamentos OTC | ||

Perguntas frequentes sobre pesquisa de mercado farmacêutico do Canadá

Qual é o tamanho do mercado farmacêutico do Canadá?

Espera-se que o tamanho do mercado farmacêutico do Canadá atinja US$ 33,34 bilhões em 2024 e cresça a um CAGR de 4,70% para atingir US$ 41,94 bilhões até 2029.

Qual é o tamanho atual do mercado farmacêutico do Canadá?

Em 2024, o tamanho do mercado farmacêutico do Canadá deverá atingir US$ 33,34 bilhões.

Quem são os principais atores do mercado farmacêutico canadense?

Johnson & Johnson, Novartis International AG, Merck & Co., Inc., Pfizer Inc., Bayer AG são as principais empresas que operam no Mercado Farmacêutico do Canadá.

Que anos este Mercado Farmacêutico do Canadá cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado farmacêutico canadense foi estimado em US$ 31,84 bilhões. O relatório abrange o tamanho histórico do mercado farmacêutico do Canadá para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado farmacêutico do Canadá para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria Farmacêutica no Canadá

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Farmacêutica no Canadá em 2024, criadas pela Mordor Intelligence™ Industry Reports. A análise farmacêutica no Canadá inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.