Tamanho e Participação do Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes

Análise do Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes pela Mordor inteligência

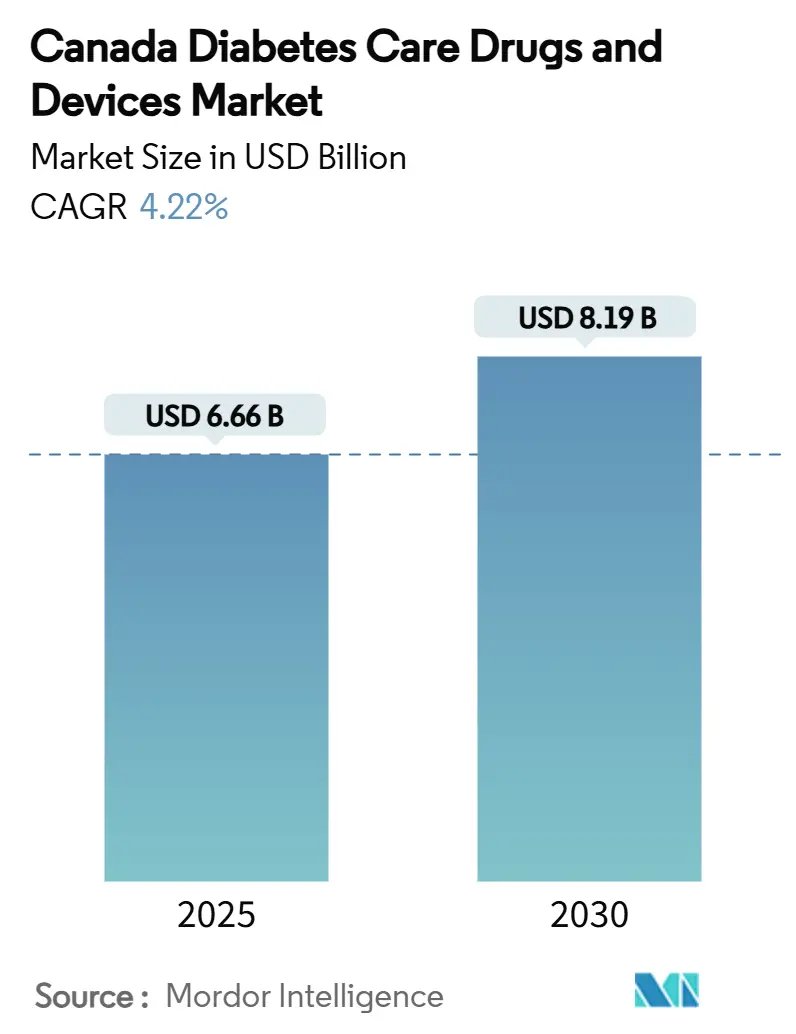

O tamanho do Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes é estimado em USD 6,66 bilhões em 2025, e deve atingir USD 8,19 bilhões até 2030, um uma TCAC de 4,22% durante o poríodo de previsão (2025-2030).

O farmacêutico universal, envelhecimento populacional e rápida inovação de dispositivos atuam em conjunto para manter um demanda em uma trajetória estável de crescimento. um cobertura federal para medicamentos para diabetes, financiamento provincial para monitoramento contínuo de glicose (CGM) e bombas de insulina, e um chegada de insulinas de aplicação semanal estão ampliando o acesso dos pacientes enquanto elevam um visibilidade de receita para fornecedores. Aliançcomo estratégicas que unem sensores, bombas e software de suporte à decisão estão remodelando fronteiras competitivas, e seguradoras privadas começaram um testar modelos premium vinculados um resultados glicêmicos. No entanto, práticas de licitação provinciais díspares, altos custos de insulina pagos pelo paciente e preocupações de privacidade no monitoramento baseado em nuvem continuam um moderar o ritmo de adoção.

Principais Conclusões do Relatório

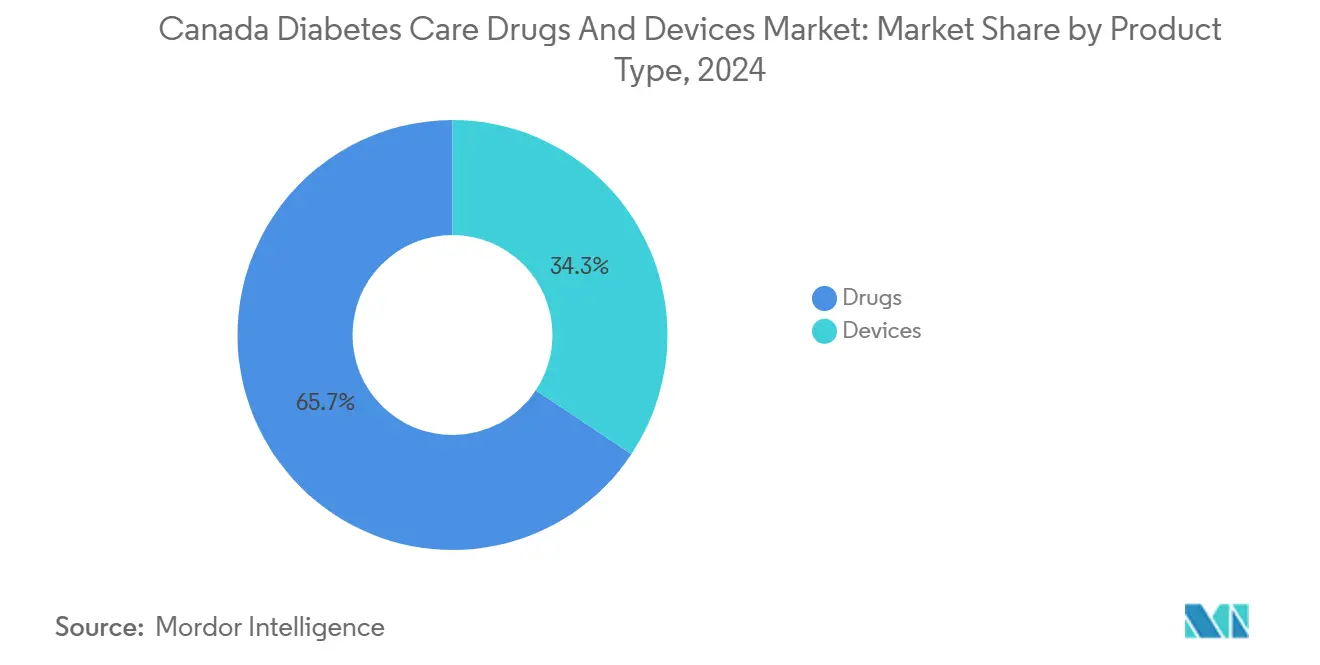

- Por tipo de produto, medicamentos representaram 65,67% da participação do mercado canadense de medicamentos e dispositivos para cuidados com diabetes em 2024, enquanto dispositivos estão projetados para crescer um uma TCAC de 4,98% até 2030.

- Por tipo de diabetes, Tipo 2 dominou com 90,12% da participação de receita em 2024; Tipo 1 deve avançar um uma TCAC de 5,03% até 2030.

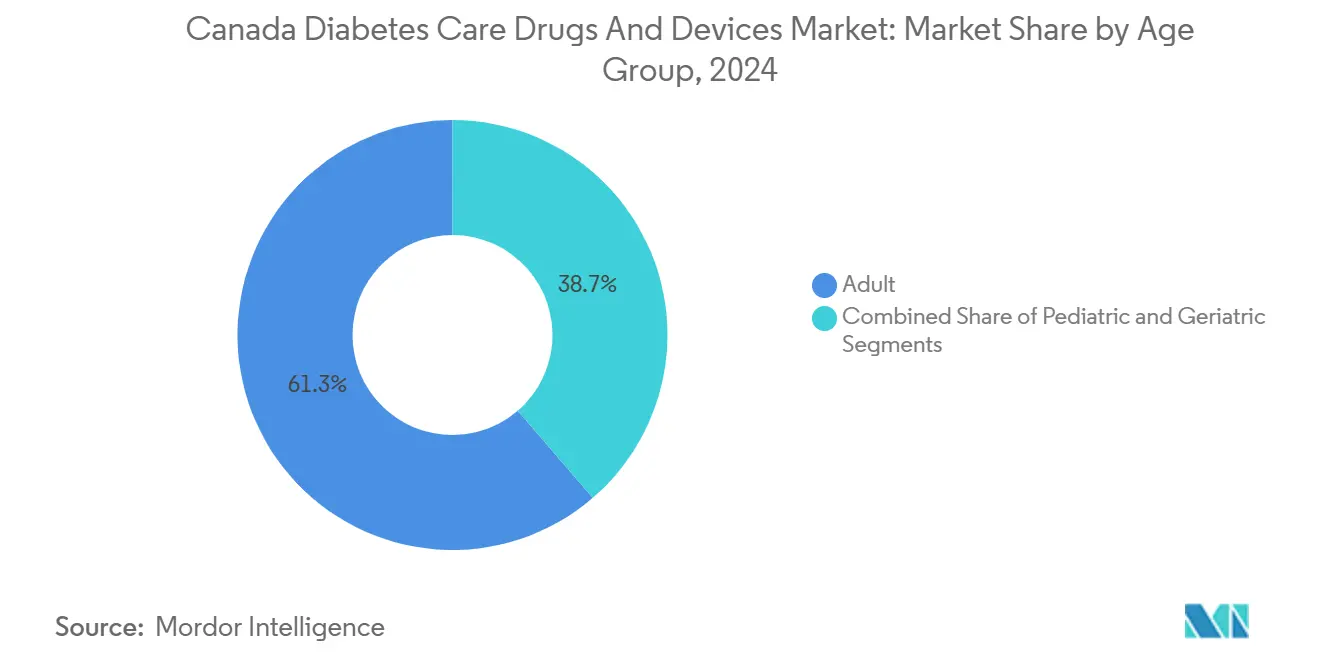

- Por faixa etária, adultos detiveram 61,32% da participação do tamanho do mercado canadense de medicamentos e dispositivos para cuidados com diabetes em 2024, enquanto um coorte geriátrica está posicionada para expansão de TCAC de 5,08%.

- Por canal de distribuição, varejo offline e fazendaácias hospitalares capturaram 74,45% da participação em 2024; plataformas on-linha exibem o maior crescimento um 5,12% de TCAC, apoiadas por ofertas de CGM baseadas em assinatura.

Tendências e Insights do Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente prevalência de diabetes Tipo 2 | +1.2% | Nacional, com maior concentração em Ontário, Quebec, Alberta | Longo prazo (≥ 4 anos) |

| Expansão do reembolso governamental para CGM e bombas | +0.8% | Variações provinciais, com BC e Nova Escócia liderando | Médio prazo (2-4 anos) |

| Adoção de GLP-1s semanais e orais | +0.7% | Nacional, com centros urbanos mostrando adoção mais rápida | Médio prazo (2-4 anos) |

| Integrações digitais-terapêuticas com prêmios de seguro vinculados à HbA1c | +0.4% | Nacional, com mercados de seguro privado em Ontário, Alberta | Curto prazo (≤ 2 anos) |

| Surto de investimento de capital de risco em start-ups canadenses de tecnologia para diabetes | +0.3% | Concentrado nos centros tecnológicos de Toronto, Vancouver, Montreal | Curto prazo (≤ 2 anos) |

| Circuito fechado orientado por IA para canetas inteligentes e ecossistemas de telefone | +0.5% | Nacional, com adoção precoce em áreas metropolitanas | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Diabetes Tipo 2

Os casos diagnosticados devem saltar de 4 milhões em 2024 para 5,2 milhões até 2030, igual um quase 13% dos adultos canadenses. Comunidades indígenas enfrentam uma taxa de prevalência de 17,2%, e canadenses negros experimentam o dobro do risco de mortalidade comparado aos canadenses brancos. Mais de 7.700 amputações de membros inferiores relacionadas ao diabetes ocorrem um cada ano, 85% das quais são evitáveis com intervenção oportuna [1]Instituto Canadense de Informações de Saúde, "Amputações de Membros Inferiores Entre Adultos com diabetes," cihi.ca. Disparidades provinciais ampliam oportunidades de mercado-por exemplo, Saskatchewan já conta com 29% dos residentes vivendo com diabetes ou pré-diabetes, enquanto um prevalência de 28% de Alberta equivale um 587.710 pacientes diagnosticados e USD 556 milhões em custos médicos diretos. Ao longo da próxima década, o fardo econômico está previsto para exceder USD 15,3 bilhões, sublinhando o valor de dispositivos preventivos e modelos de cuidados integrados que demonstram melhorias mensuráveis de resultados.

Expansão do Reembolso Governamental para CGM e Bombas

Nova Escócia ampliou o financiamento público para bombas de insulina e CGM em fevereiro de 2024, e Saskatchewan agora cobre totalmente sensores Dexcom G6 e G7 para residentes elegíveis, eliminando custos pagos pelo paciente [2]JDRF Canadá, "Cobertura de Bomba de Insulina e CGM se Expande em Nova Escócia," jdrf.ca . FreeStyle Libre 2 é reembolsado publicamente na maioria das províncias; o programa de medicamentos de Ontário financia 33 sensores por ano para pacientes dependentes de insulina, enquanto Quebec reembolsa criançcomo menores de 18 anos e adultos em terapia intensiva de insulina. Na Colúmbia Britânica, um acordo de farmacêutico de quatro anos de USD 670 milhões oferecerá cobertura universal para diabetes um partir de março de 2026.

Adoção de GLP-1s Semanais e Orais

saúde Canadá autorizou Awiqli, um primeira insulina icodec semanal do mundo, em março de 2024. um terapia tem préço de USD 1.350 por ano e reduz um frequência de injeções de 365 para 52 doses. como receitas do Ozempic subiram 26% para DKK 120,3 bilhões em 2024, refletindo forte momento do GLP-1, enquanto o Mounjaro da Lilly entregou USD 3,09 bilhões em vendas no Q2 2024 [3]Eli Lilly e Company, "Comunicado de Resultados Q2 2024," lilly.com . Cientistas da Universidade da Colúmbia Britânica estão avançando uma gota de insulina oral que explora absorção sublingual, potencialmente alterando padrões de administração para 11,7 milhões de canadenses vivendo com diabetes ou pré-diabetes.

Terapêutica Digital Vinculada a Prêmios de Seguro

Medavie Blue cruzar atribui 11% dos gastos com sinistros um

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo pago pelo paciente para insulinas análogas de umção prolongada | -0.6% | Nacional, com maior impacto em províncias com cobertura limitada | Longo prazo (≥ 4 anos) |

| Licitação provincial fragmentada atrasa adoção de dispositivos | -0.4% | Variações provinciais, particularmente afetando províncias menores | Médio prazo (2-4 anos) |

| Preocupações de privacidade de dados atrasando monitoramento baseado em nuvem | -0.3% | Nacional, com maior preocupação em Quebec devido às leis de idioma | Curto prazo (≤ 2 anos) |

| Suporte limitado em francês em aplicativos móveis afetando adoção em Quebec | -0.2% | Específico de Quebec, afetando 23% da população canadense | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo Pago pelo Paciente para Insulinas Análogas de Ação Prolongada

Os gastos canadenses com medicamentos antidiabéticos dobraram para USD 2,7 bilhões entre 2012 e 2021, com préços de lista permanecendo acima dos níveis de países pares, adicionando USD 703 milhões em custos excessivos. Tiras de teste de glicose no sangue custam em média USD 0,79 cada, ainda assim os limites de reembolso diferem amplamente por província, e residentes de Quebec pagam quase USD 500 por mês pelo Ozempic quando prescrito para controle de peso ao invés de diabetes. Complicações um jusante inflam despesas do sistema; amputações relacionadas ao diabetes sozinhas excedem USD 750 milhões anualmente.

Licitação Provincial Fragmentada Atrasa Adoção de Dispositivos

Cada província administra seu próprio processo de licitação e formulário, produzindo cronogramas variáveis para cobertura de CGM e circuito fechado híbrido. CADTH projeta que financiar totalmente sistemas de circuito fechado elevaria gastos públicos em USD 823 milhões ao longo de três anos, um obstáculo que atrasa adoção coordenada. Diferentes regras de autorização prévia e cortes de idade paraçam fornecedores um navegar 15 planos públicos distintos, estendendo prazos administrativos e erodindo os benefícios de escala de lançamentos nacionais.

Análise de Segmento

Por Tipo de Produto: Dispositivos Impulsionam Inovação Apesar do Domínio dos Medicamentos

Medicamentos capturaram 65,67% da participação do mercado canadense de medicamentos e dispositivos para cuidados com diabetes em 2024, refletindo uso arraigado de análogos de insulina e agonistas do receptor GLP-1. um divisão de cuidados com diabetes da Novo Nordisk registrou DKK 290,4 bilhões em vendas de 2024, um salto de 25% que sublinha um resistência do segmento. Ainda assim, um categoria de dispositivos está programada para o avanço mais rápido um uma TCAC de 4,98% até 2030. Dispositivos de monitoramento formam um maior fatia; um adoção de CGM continua um deslocar medidores de picada no dedo conforme planos públicos e privados expandem cobertura de reembolso. Dispositivos de gerenciamento como bombas de circuito fechado híbrido estão escalando rapidamente, ajudados pela integração Abbott-Medtronic que liga sensores FreeStyle Libre um algoritmos de entrega automatizada, ampliando um base de usuários endereçáveis e abrindo um canal de vendas incremental de USD 100 milhões para um Abbott.

Participantes do mercado estão refinando táticas de entrada no mercado. Abbott enfatiza acessibilidade para penetrar um população Tipo 2, enquanto Dexcom mantém foco na coorte de insulina intensiva onde precisão de alarme e compartilhamento de dados em tempo real comandam préços premium. um bomba t:slim X2 da Tandem diabetes cuidados integrada com Dexcom G7 ganhou destaque entre endocrinologistas canadenses porque atualizações de software são entregues on-linha, reduzindo ciclos de substituição e apoiando inovação iterativa. Coletivamente, essas tendências mantêm o segmento de dispositivos central para criação de valor mesmo que medicamentos ainda dominem um receita total.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tipo de Diabetes: Inovação do Tipo 1 Impulsiona Crescimento Desproporcional

O tamanho do mercado canadense de medicamentos e dispositivos para cuidados com diabetes para pacientes Tipo 2 representou USD 6,0 bilhões em 2025, igual um 90,12% da receita total do mercado. Indicações expandidas de GLP-1 para proteção cardiovascular e renal reforçam essa concentração, ainda assim Tipo 1 está posicionado para uma TCAC mais rápida de 5,03%, impulsionada por terapia intensiva em tecnologia. saúde Canadá aprovou o sistema automatizado de entrega de insulina Omnipod 5 da Insulet em abril de 2024, dando aos usuários Tipo 1 uma opção sem tubo que se integra com sensores Dexcom e controle por smartphone. Domicílios Tipo 1 mostram maior penetração de dispositivos porque demandas sustentadas de insulina exógena favorecem adoção de sistemas de circuito fechado que reduzem excursões hipo e hiperglicêmicas.

Dentro do Tipo 2, insulinas semanais e GLP-1s orais estão atraindo pacientes que anteriormente dependiam apenas de comprimidos. Dados de resultados cardiovasculares para semaglutida e dapagliflozina tornaram um terapia combinada mais comum nos cuidados primários. Cuidados com diabetes gestacional permanecem um subsegmento pequeno mas tecnicamente dinâmico; pesquisadores revisando 15 aplicativos móveis encontraram apenas três oferecendo recursos culturalmente relevantes, destacando lacunas de produtos para famílias canadenses diversas. Fornecedores capazes de sobrepor suporte em francês e línguas indígenas podem capturar lealdade desproporcional em Quebec e comunidades remotas respectivamente.

Por Faixa Etária: Segmento Geriátrico Acelera em Meio à Mudança Demográfica

Adultos de 18-64 anos controlaram 61,32% da receita do mercado em 2024, ainda assim um coorte geriátrica está no curso para crescimento de TCAC de 5,08%. Envelhecimento populacional, múltiplo-morbidade e maior expectativa de vida mantêm um complexidade clínica alta entre idosos, impulsionando demanda por soluções de dosagem simplificada e monitoramento automatizado. um adoção de telemedicina entre adultos mais velhos acelerou após COVID-19, com relacionamentos estabelecidos com médicos citados como principal facilitador mesmo quando limitações sensoriais e de destreza complicam treinamento de dispositivos.

Para adultos em idade produtiva gerenciando diabetes Tipo 1, iniciativas remotas de apoio entre pares como o programa TRIFECTA melhoraram métricas de qualidade de vida em ensaios iniciais, mostrando como fóruns digitais reforçam aderência fora de ambientes clínicos. Volumes pediátricos permanecem comparativamente pequenos mas carregam alto valor de vida útil um longo prazo, já que posicionamento precoce de pacotes bomba-CGM pode consolidar preferência de marca por décadas. No entanto, lacunas de cobertura em algumas províncias ainda empurram famílias para canais de financiamento beneficentes, uma questão que grupos de advocacia fazem lobby para retificar através de maior equidade farmacêutica.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Canal de Distribuição: Transformação Digital Acelera Crescimento Online

Canais offline-fazendaácias de rede, dispensários hospitalares e varejistas de equipamentos médicos duráveis-retiveram 74,45% das vendas em 2024. Acordos de cobrançum direta com planos públicos protegem pacientes de custos imediatos pagos pelo paciente, e educadores de diabetes em loja fornecem serviços de configuração e treinamento. Vendas on-linha, embora menores, estão se expandindo um 5,12% de TCAC conforme o conforto do consumidor com e-comércio e teleconsultas melhora. Pacotes de assinatura canadenses da Dexcom enviam sensores e transmissores para domicílios em cadência programada e oferecem planos de financiamento que reduzem o fardo inicial.

Mecanismos de recomendação orientados por IA sustentam muitas fazendaácias digitais, combinando lembretes de reabastecimento com análises de tendências glicêmicas para limitar faltas de estoque e melhorar persistência de medicação. Ainda assim, limitações de banda larga rural, particularmente em territórios do norte, restringem penetração on-linha, exigindo modelos híbridos que casam pedidos na web com pontos de coleta locais ou entregas apoiadas por enfermeiros.

Análise Geográfica

Variação regional caracteriza o mercado canadense de medicamentos e dispositivos para cuidados com diabetes, já que cada província equilibra realidades demográficas com capacidade fiscal. Ontário é o maior mercado individual, servindo quase 1,5 milhão de pessoas com diabetes através de programas que cofinanciam bombas de insulina e sensores CGM sob o Programa de Dispositivos Auxiliares. Quebec segue, onde mandatos de língua francesa e algoritmos únicos de reembolso paraçam fornecedores um localizar interfaces de software e educação do paciente; um Régie de l'assurance maladie du Québec administra mais de 40 esquemas de saúde que incluem cobertura tailorizada para diabetes.

O acordo farmacêutico de USD 670 milhões da Colúmbia Britânica com Ottawa entrará em vigor em março de 2026, oferecendo um modelo para cobertura universal de diabetes que outras províncias estão avaliando. Alberta enfrenta um fardo de custo anual estimado de USD 556 milhões vinculado ao diabetes, promovendo elegibilidade expandida para CGM sob seu benefício de terapia de insulina.

Saskatchewan oferece financiamento público total para sensores Dexcom G6 e G7 para residentes de 18-25 anos e aqueles acima de 65, uma configuração que elimina muitas preocupações de acessibilidade. Províncias atlânticas, lideradas pela Nova Escócia, estão rapidamente aprimorando programas de bomba e CGM para abordar populações envelhecidas espalhadas por geografias rurais. No Norte, pilotos de teleendocrinologia e materiais educacionais culturalmente adaptados visam estreitar lacunas de resultados entre comunidades indígenas onde um prevalência excede médias nacionais.

Cenário Competitivo

um indústria canadense de medicamentos e dispositivos para cuidados com diabetes apresenta um lado de oferta fragmentado. Os principais players farmacêuticos-Novo Nordisk, Eli Lilly e Sanofi-controlam um maioria das receitas de insulina e GLP-1. No front de dispositivos, Abbott e Dexcom formam um duopólio efetivo em CGM, ainda assim perseguem diferentes segmentos populacionais para evitar sobreposição direta. O FreeStyle Libre da Abbott foca em usuários Tipo 2 sensíveis um custos, enquanto Dexcom mira pacientes Tipo 1 orientados por precisão.

Aliançcomo estratégicas agora borram fronteiras: um parceria da Abbott com Medtronic permite que sensores FreeStyle Libre alimentem algoritmos de circuito fechado da Medtronic, um movimento projetado para gerar pelo menos USD 100 milhões em receita anual incremental para um Abbott. O Omnipod 5 da Insulet e o t:slim X2 da Tandem garantem posições competitivas permitindo atualizações de software pelo ar, encurtando ciclos de produto e mantendo usuários dentro de ecossistemas de marca. Start-ups de Toronto, Vancouver e Montreal atraíbater capital de risco fresco em 2024 para desenvolver aplicativos de suporte à decisão culturalmente específicos, embora privacidade e design bilíngue adicionem complexidade de escala.

Barreiras de entrada permanecem materiais. Fornecedores devem passar por revisões de classe de dispositivo da saúde Canadá e ajustar marketing para atender à lei de idioma de Quebec, enquanto calendários de licitação díspares em 13 jurisdições diluem eficiência de lançamento. Empresas capazes de alinhar dossiês de reembolso multicanal, suporte ao usuário bilíngue e garantias robustas de segurançum em nuvem são mais propensas um comandar participação duradoura.

Líderes da Indústria Canadense de Medicamentos e Dispositivos para Cuidados com diabetes

-

Roche

-

Sanofi

-

Novo Nordisk

-

Abbott Laboratories

-

Medtronic

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março 2025: Governo do Canadá e Colúmbia Britânica assinaram um acordo farmacêutico de USD 670 milhões, quatro anos oferecendo cobertura universal para diabetes um partir de março de 2026.

- Outubro 2024: Parlamento aprovou um Lei de Farmacêuticos, garantindo acesso nacional um medicamentos para diabetes e estabelecendo um fundo de dispositivos.

- Agosto 2024: Abbott fez parceria com Medtronic para integrar CGM FreeStyle Libre com bombas Medtronic, mirando 11 milhões de usuários intensivos de insulina mundialmente.

- Março 2024: saúde Canadá autorizou Awiqli, um primeira insulina icodec semanal da Novo Nordisk Canadá Inc.

Escopo do Relatório do Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes

O Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes testemunhou USD 4,7 bilhões no ano atual e está previsto para registrar uma TCAC de mais de 4% durante o poríodo de previsão. O Mercado Canadense de Medicamentos e Dispositivos para Cuidados com diabetes é segmentado em Medicamentos (por Categoria (Insulina, Medicamentos Antidiabéticos Orais, Medicamentos Injetáveis Não-Insulina e Medicamentos Combinados), por subsegmento (basal ou umção Prolongada, Bolus ou umção Rápida, Medicamentos de Insulina Humana Tradicionais, Biossimilares de Insulina, Agonistas do Receptor GLP-1, Inibidores Alfa-Glucosidase, Inibidores DPP-4 e Inibidores SGLT-2)) e Dispositivos (Dispositivos de Gerenciamento (Bombas de Insulina, Canetas de Insulina, Seringas, Cartuchos e Injetores um Jato) e Dispositivos de Monitoramento (Automonitoramento de Sangue e Monitoramento Contínuo de Glicose)). O relatório oferece o tamanho do mercado em termos de valor em USD para todos os segmentos mencionados acima.

| Dispositivos | Dispositivos de Monitoramento | Medidores de Glicose no Sangue de Automonitoramento |

| Sistemas de Monitoramento Contínuo de Glicose | ||

| Dispositivos de Gerenciamento | ||

| Medicamentos | Medicamentos Antidiabéticos Orais | |

| Medicamentos de Insulina | ||

| Injetáveis Não-Insulina | ||

| Medicamentos Combinados |

| Diabetes Tipo 1 |

| Diabetes Tipo 2 |

| Adulto |

| Geriátrico |

| Pediátrico |

| Offline |

| Online |

| Por Tipo de Produto | Dispositivos | Dispositivos de Monitoramento | Medidores de Glicose no Sangue de Automonitoramento |

| Sistemas de Monitoramento Contínuo de Glicose | |||

| Dispositivos de Gerenciamento | |||

| Medicamentos | Medicamentos Antidiabéticos Orais | ||

| Medicamentos de Insulina | |||

| Injetáveis Não-Insulina | |||

| Medicamentos Combinados | |||

| Por Tipo de Diabetes | Diabetes Tipo 1 | ||

| Diabetes Tipo 2 | |||

| Por Faixa Etária | Adulto | ||

| Geriátrico | |||

| Pediátrico | |||

| Por Canal de Distribuição | Offline | ||

| Online | |||

Questões Chave Respondidas no Relatório

Qual é o tamanho do mercado canadense de medicamentos e dispositivos para cuidados com diabetes em 2025?

O tamanho do mercado canadense de medicamentos e dispositivos para cuidados com diabetes se situa em USD 6,66 bilhões em 2025 e está projetado para atingir USD 8,19 bilhões até 2030.

Qual segmento detém um maior participação do mercado canadense de medicamentos e dispositivos para cuidados com diabetes?

Medicamentos lideraram com 65,67% de participação em 2024, enquanto dispositivos estão se expandindo mais rapidamente um uma TCAC de 4,98% até 2030.

O que está impulsionando o crescimento na adoção de CGM pelo Canadá?

Expansão de reembolso provincial, queda de préços de sensores e parcerias que integram dados de CGM com bombas de insulina são impulsionadores chave.

Por que diabetes Tipo 1 está mostrando crescimento mais rápido que Tipo 2?

Pacientes Tipo 1 adotam tecnologias premium-incluindo bombas de circuito fechado-em taxas maiores, impulsionando uma TCAC de 5,03% apesar do tamanho populacional menor.

Como o farmacêutico universal afetará o cenário competitivo?

Cobertura nacional reduz barreiras de custo do paciente, aumenta volumes de prescrição e encoraja aquisição múltiplo-província, beneficiando fornecedores prontos para escala.

Quais desafios os fabricantes enfrentam em Quebec?

Requisitos de língua francesa para aplicativos e manuais, além de critérios distintos de reembolso, demandam investimento adicional de localização antes do lançamento do produto.

Página atualizada pela última vez em: