Tamanho e Participação do Mercado de Dispositivos Cirúrgicos Gerais do Brasil

Análise do Mercado de Dispositivos Cirúrgicos Gerais do Brasil por Mordor Intelligence

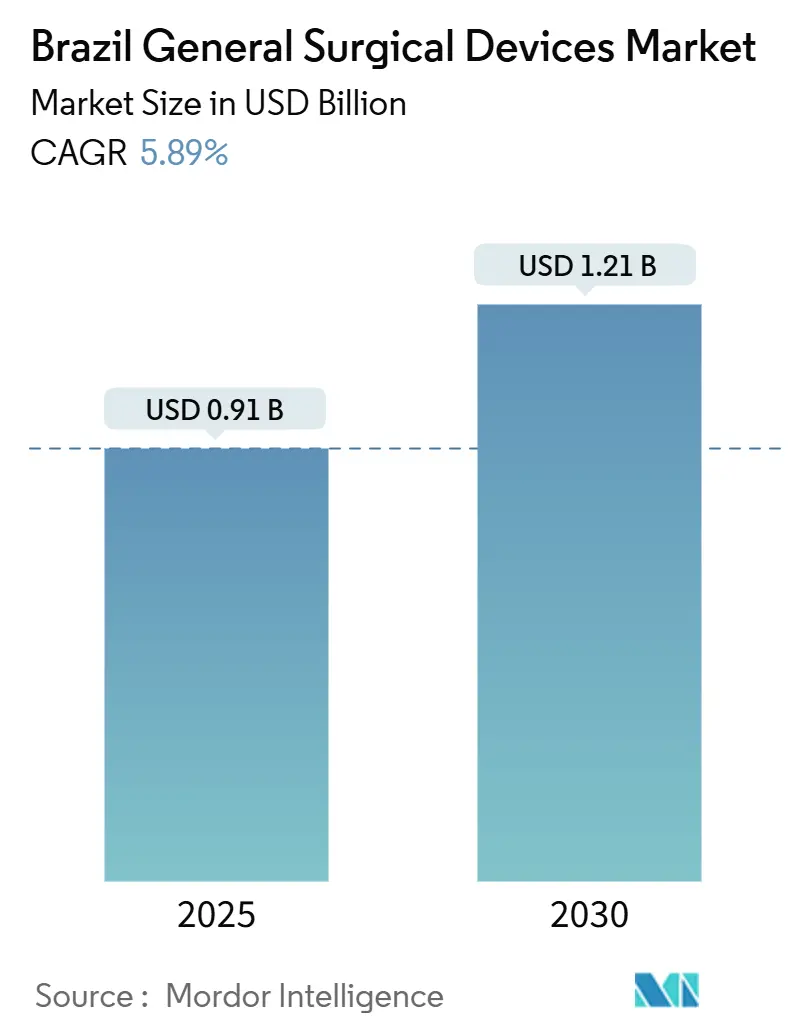

O tamanho do Mercado de Dispositivos Cirúrgicos Gerais do Brasil é estimado em USD 0,91 bilhão em 2025, e deve atingir USD 1,21 bilhão até 2030, a uma TCAC de 5,89% durante o período de previsão (2025-2030). Volumes robustos de procedimentos, aprovações rápidas de dispositivos e uma considerável base de seguros privados consolidam a posição do Brasil como centro cirúrgico da América Latina. A modernização de plataformas convencionais para sistemas minimamente invasivos e robóticos está remodelando as prioridades de aquisição, enquanto incentivos industriais apoiam a produção local que reduz a dependência de importações. Projetos regionais de telessaúde, notavelmente UBS+Digital, encurtam as curvas de aprendizagem e ampliam o alcance de especialistas, criando demanda por instrumentos inteligentes e conectados. A volatilidade cambial ainda eleva os custos de importação, mas os créditos tributários para semicondutores e robótica sob a Nova Indústria Brasil amenizam o risco da cadeia de suprimentos. Seguradoras privadas cobrindo 52,2 milhões de vidas em 2025 aceleram a adoção de tecnologias cirúrgicas premium e centros ambulatoriais.

Principais Destaques do Relatório

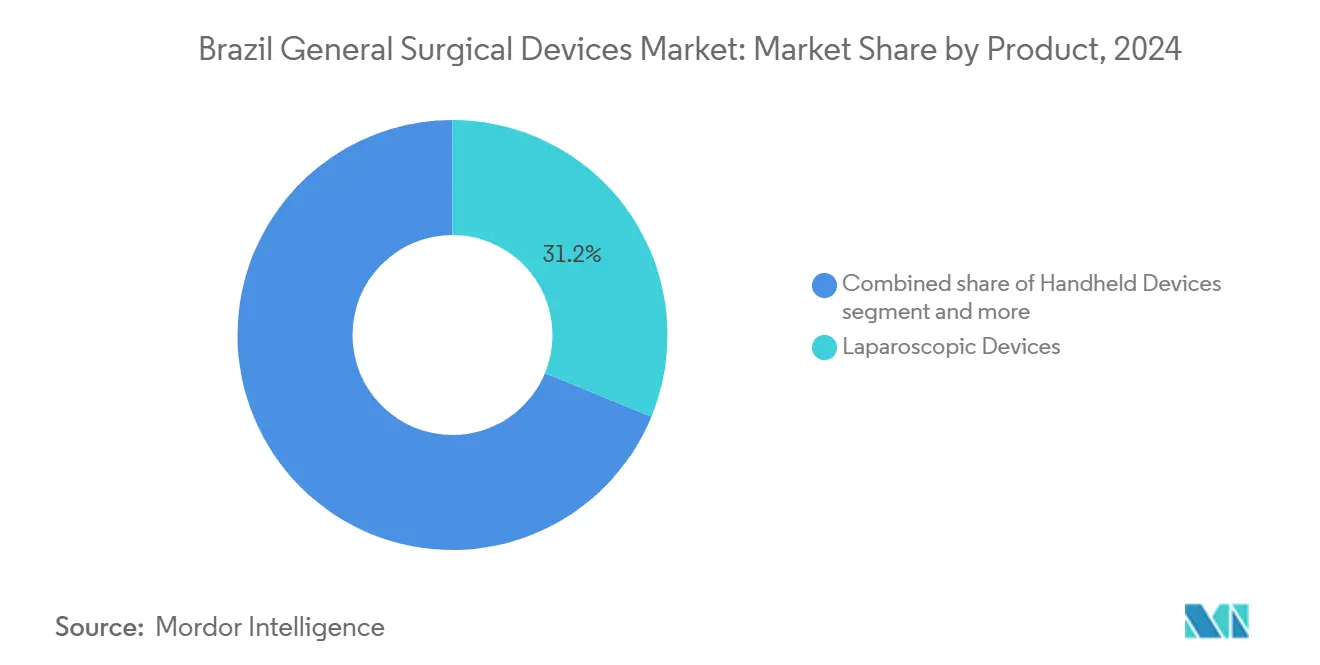

- Por produto, os dispositivos laparoscópicos detiveram 31,17% da participação do mercado de dispositivos cirúrgicos gerais do Brasil em 2024; sistemas robóticos e assistidos por computador devem crescer a 6,81% TCAC até 2030.

- Por abordagem de procedimento, a cirurgia minimamente invasiva representou 68,14% do tamanho do mercado de dispositivos cirúrgicos gerais do Brasil em 2024 e deve avançar a 7,15% TCAC até 2030.

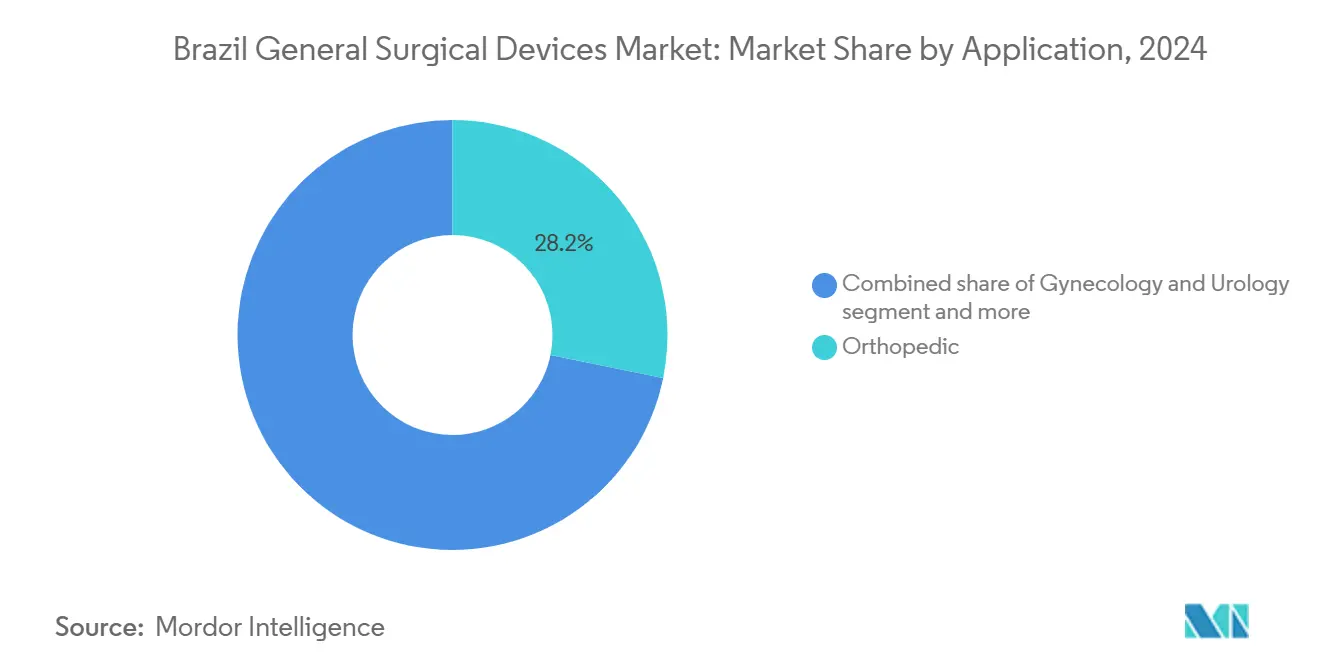

- Por aplicação, os procedimentos ortopédicos lideraram com 28,22% de participação na receita em 2024, enquanto ginecologia e urologia devem expandir a 7,02% TCAC.

- Por usuário final, os hospitais dominaram com 73,16% de participação em 2024; os centros cirúrgicos ambulatoriais registram a maior TCAC projetada de 6,93% até 2030.

Tendências e Insights do Mercado de Dispositivos Cirúrgicos Gerais do Brasil

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Demanda crescente por procedimentos cirúrgicos devido a doenças crônicas | +1.2% | Nacional, concentrada nas regiões Sudeste e Sul | Médio prazo (2-4 anos) |

| Crescente popularidade da cirurgia minimamente invasiva e avanços tecnológicos | +0.8% | Nacional, com adoção precoce em cidades Tier-1 | Curto prazo (≤ 2 anos) |

| Expansão da cobertura de seguro de saúde privado | +0.6% | Nacional, mais forte em São Paulo, Minas Gerais, Rio de Janeiro | Médio prazo (2-4 anos) |

| Incentivos governamentais para fabricação local de dispositivos médicos | +0.5% | Nacional, focada em polos industriais no Sudeste | Longo prazo (≥ 4 anos) |

| Treinamento cirúrgico remoto e telementoria habilitados digitalmente | +0.4% | Nacional, priorizando regiões Norte e Nordeste | Médio prazo (2-4 anos) |

| Aprovações aceleradas fast-track da ANVISA para dispositivos inovadores | +0.3% | Impacto regulatório nacional | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Demanda crescente por procedimentos cirúrgicos devido a doenças crônicas

A doença cardiovascular permanece como o principal condutor de mortalidade do Brasil, com gastos públicos de R$ 1 bilhão (USD 200 milhões) em procedimentos cardíacos em 2023.[1]Fonte: Estatística Cardiovascular - Brasil 2023, "Arq. Bras. Cardiol.," scielo.br O volume cirúrgico nacional atingiu 4.433 intervenções por 100.000 habitantes, e a demografia do envelhecimento garante crescimento contínuo em operações ortopédicas, oncológicas e vasculares complexas. Os fabricantes de dispositivos se beneficiam à medida que hospitais terciários substituem instrumentos legados por sistemas avançados de grampeamento, energia e imagem que reduzem os tempos cirúrgicos. As disparidades regionais de procedimentos abrem espaço para ferramentas orientadas a valor em estados mal atendidos. À medida que a prevalência de doenças crônicas aumenta, o mercado de dispositivos cirúrgicos gerais do Brasil ganha uma linha de base de demanda previsível que ancora a visibilidade de receita de cinco anos.

Crescente popularidade da cirurgia minimamente invasiva e avanços tecnológicos

Os cirurgiões favorecem cada vez mais a laparoscopia e robótica devido às estadias mais curtas e menos complicações, alimentando o uso de consumíveis e compras de capital. O primeiro caso sul-americano do braço robótico SkyWalker no Hospital Vera Cruz mostra o apetite institucional por plataformas de próxima geração. A experiência europeia inicial com sistemas Hugo aponta para tempos de console abaixo de 40 minutos e zero eventos intraoperatórios, reforçando narrativas de benefício clínico. Imagens aprimoradas, como OCT integrado ao microscópio, melhoram a precisão na cirurgia vitreorretiniana. O aprendizado rápido via telementoria e controle de latência orientado por IA reduz barreiras geográficas, estendendo a adoção a hospitais de médio porte. Coletivamente, o progresso tecnológico intensifica os ciclos de renovação dentro do mercado de dispositivos cirúrgicos gerais do Brasil.

Expansão da cobertura de seguro de saúde privado

Os registros de beneficiários aumentaram para 52,2 milhões em 2025, 1,2 milhão a mais que em 2023, criando um grupo pagador para implantes premium e sistemas de navegação. Regras regulamentares promulgadas em 2024 mandam continuidade em redes hospitalares, encorajando operadores a investir em salas robóticas para permanecer credenciados. Volumes crescentes de procedimentos eletivos elevam a demanda por instrumentos e estimulam centros ambulatoriais, um segmento que requer plataformas de energia portáteis e torres compactas. OEMs de dispositivos garantem pipelines previsíveis de pagamento à vista que protegem contra aquisições públicas mais lentas, elevando o crescimento geral do mercado de dispositivos cirúrgicos gerais do Brasil.

Incentivos governamentais para fabricação local de dispositivos médicos

A linha de crédito de R$ 300 bilhões da Nova Indústria Brasil visa aumentar a produção doméstica de dispositivos de 42% para 70% até 2033,[2]Fonte: Governo do Brasil, "Brasil lança nova política industrial com metas de desenvolvimento e medidas até 2033," gov.br concedendo incentivos fiscais e pontuação preferencial em licitações para empresas locais. Subsídios para semicondutores de R$ 7 bilhões anualmente garantem disponibilidade de sensores para braços robóticos e endoscópios de alta definição, enquanto R$ 186,6 bilhões destinados à digitalização industrial expande a robótica em salas limpas. Fabricantes como Lifemed e BMR Medical estão ampliando linhas certificadas ISO que encurtam prazos de entrega e evitam oscilações cambiais. A localização fortalece a resiliência do suprimento e posiciona o mercado de dispositivos cirúrgicos gerais do Brasil como uma base de exportação regional.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto custo de dispositivos avançados | -0.7% | Nacional, mais pronunciado no setor de saúde pública | Médio prazo (2-4 anos) |

| Depreciação cambial elevando custos de importação | -0.5% | Nacional, afetando dispositivos dependentes de importação | Curto prazo (≤ 2 anos) |

| Treinamento limitado de cirurgiões fora das cidades Tier-1 | -0.4% | Regional, concentrado no Norte e Nordeste | Longo prazo (≥ 4 anos) |

| Obstáculos de reembolso para procedimentos inovadores | -0.3% | Nacional, afetando principalmente procedimentos SUS | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto custo de dispositivos avançados

Salas robóticas exigem desembolsos de capital de USD 0,5-2,5 milhões mais contratos de serviço anuais acima de USD 200.000, sobrecarregando orçamentos SUS e desacelerando a difusão para hospitais secundários.[3]Fonte: International Journal of Abdominal Wall and Hernia Surgery, "Do the costs of robotic surgery present an insurmountable obstacle?," journals.lww.com Instalações pequenas priorizam conjuntos laparoscópicos essenciais sobre instrumentos de articulação premium, estreitando oportunidades para fornecedores. O acesso de duas camadas persiste enquanto seguradoras privadas reembolsam robótica mas tarifas públicas ficam atrás dos cronogramas de depreciação de dispositivos. Consequentemente, a sensibilidade ao preço restringe o momento robusto do mercado de dispositivos cirúrgicos gerais do Brasil.

Depreciação cambial elevando custos de importação

A fraqueza do real eleva preços de desembarque para endoscópios e grampeadores importados, com taxas SELIC próximas a 14,75% sustentando um ambiente de dólar forte. A dependência de importação permanece uma porção significativa para dispositivos médicos, expondo hospitais a reajustes de preços trimestrais e atrasos de aquisição. O hedge adiciona camadas de custo, prejudicando margens operacionais e amortecendo o crescimento de curto prazo no mercado de dispositivos cirúrgicos gerais do Brasil.

Análise de Segmentos

Por Produto - Liderança laparoscópica estável com ganhos robóticos vigorosos

Os dispositivos laparoscópicos geraram 31,17% da participação do mercado de dispositivos cirúrgicos gerais do Brasil em 2024, sustentados por colecistectomia de alto volume e procedimentos bariátricos. Ciclos de substituição robustos para torres, endoscópios e trocateres mantêm a receita consistente. Em contraste, sistemas robóticos e assistidos por computador mostram a TCAC mais rápida de 6,81%. Adotantes iniciais citam pontuações de satisfação do paciente de 95% em artroplastia de joelho, apoiando investimento hospitalar mais amplo. Geradores eletrocirúrgicos e instrumentos bipolares avançados ganham tração à medida que cirurgiões buscam modalidades poupadoras de sangue. Dispositivos de fechamento de feridas e acesso registram demanda paralela, refletindo o crescimento do mix de procedimentos. O fornecimento localizado sob a Nova Indústria Brasil deve encurtar prazos de entrega para consumíveis, encorajando hospitais a padronizar através de portfólios de fornecedor único e estabilizar volumes de mercado.

Em instrumentos manuais, pinças e afastadores permanecem indispensáveis para operações abertas e minimamente invasivas, garantindo receita de linha de base mesmo quando segmentos de alta tecnologia aumentam. OEMs renovam portfólios com redesenhos ergonômicos e marcação inteligente para rastreamento de ativos. Outros dispositivos, como plataformas de visualização 3D, progridem de piloto para implantação multi-local, oferecendo oportunidades incrementais de upsell. A diversificação de produtos equipa fornecedores para capturar licitações públicas com restrições orçamentárias enquanto atendem necessidades premium em instituições privadas, reforçando seu posicionamento dentro do mercado de dispositivos cirúrgicos gerais do Brasil.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Abordagem de Procedimento - Técnicas minimamente invasivas dominam trajetórias

A cirurgia minimamente invasiva controlou 68,14% do tamanho do mercado de dispositivos cirúrgicos gerais do Brasil em 2024, e deve crescer a 7,15% TCAC de 2025 a 2030. Cirurgiões aproveitam estadias mais curtas para liberar leitos hospitalares em meio a pressões de capacidade, validando gastos de capital em torres e instrumentos articulados. Programas de treinamento remoto aceleram a difusão para cidades secundárias, puxando a demanda por trocateres e dispositivos de energia. Sistemas robóticos expandem o espectro de casos minimamente invasivos de urologia para colorretal, empilhando mais crescimento em uma base grande.

A cirurgia aberta permanece vital para trauma e ressecções oncológicas complexas, mas vê reservas migrarem para laparoscopia onde viável. O volume de consumíveis se estabiliza em aplicações de toracotomia e vascular mas tende para baixo em trabalho abdominal de rotina. Técnicas emergentes de incisão única e NOTES sugerem mudanças futuras, mas a adoção incremental garante que plataformas abertas continuem a contribuir com receita significativa, mantendo diversidade no mercado de dispositivos cirúrgicos gerais do Brasil.

Por Aplicação - Escala ortopédica encontra momentum gine-urológico

Procedimentos ortopédicos garantiram 28,22% da receita de 2024, ancorados por demografia de envelhecimento e maior adoção de artroplastia. Orientação robótica melhora a precisão do alinhamento, aumentando a longevidade do implante e resultados do paciente. O amplo mix de casos do segmento suporta consumo constante de instrumentos, amortecendo oscilações cíclicas em outros lugares do mercado de dispositivos cirúrgicos gerais do Brasil. Cirurgia cardiotorácica, alimentada por R$ 1 bilhão em gastos públicos em cuidados cardiovasculares, gera demanda estável para instrumentos de esternotomia e válvula cardíaca.

Ginecologia e urologia, no entanto, superam a 7,02% TCAC em endometriose crescente, próstata e intervenções de câncer renal. Plataformas robóticas permitem prostatectomia poupadora de nervos e miomectomia com perda mínima de sangue, encorajando hospitais privados a comercializar pacotes 'sem cicatriz'. Dispositivos de neurocirurgia e coluna crescem moderadamente, auxiliados pela expansão de centros de alta complexidade em regiões mal atendidas. Esta mistura de aplicação diversifica fluxos de receita de fornecedores e sustenta expansão no mercado de dispositivos cirúrgicos gerais do Brasil.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Usuário Final - Hospitais ainda dominam enquanto centros ambulatoriais crescem

Os hospitais mantiveram uma participação de 73,16% em 2024, refletindo a concentração de suítes de imagem avançada, leitos de UTI e equipes multidisciplinares. Centros de ensino pioneirizam a adoção de OCT integrado ao microscópio e robótica de duplo console, criando locais de referência que impulsionam adoção provincial. No entanto, centros cirúrgicos ambulatoriais crescerão 6,93% TCAC até 2030 à medida que pagadores promovem vias de casos diários.

Fornecedores projetando geradores compactos e torres móveis capturam esta oportunidade de movimento rápido, aumentando a penetração do mercado de dispositivos cirúrgicos gerais do Brasil. Clínicas especializadas, embora menores em volume, influenciam preferências de técnica e servem como plataformas de lançamento para dispositivos de nicho como endoscópios de uso único.

Análise Geográfica

Contrastes econômicos regionais moldam a adoção de dispositivos. O Sudeste e Sul capturam a maior parte dos gastos devido à renda mais alta e redes hospitalares densas. São Paulo ancora sedes corporativas e hospeda o maior cluster de suítes robóticas privadas, enquanto Minas Gerais e Rio de Janeiro registram populações seguradas crescentes que sustentam volumes de procedimentos premium. Paradoxalmente, o Sudeste mostra os menores procedimentos por 100.000 cidadãos, implicando capacidade subutilizada que fornecedores podem converter com treinamento e otimização de fluxo de trabalho.

O Norte e Nordeste ficam atrás na densidade de equipamentos mas atraem foco de política. Histórias de sucesso de tele-UTI aumentam a confiança em cuidados habilitados por tecnologia, pavimentando entrada para torres laparoscópicas portáteis e ventiladores modulares de UTI. Subvenções de infraestrutura sob a Nova Indústria Brasil incluem feriados fiscais para fábricas na Zona Franca de Manaus, potencialmente diminuindo custos de desembarque em estados remotos e expandindo a pegada do mercado de dispositivos cirúrgicos gerais do Brasil.

Centro-Oeste, impulsionado pela riqueza do agronegócio e contratos federais de Brasília, observa expansões hospitalares que incorporam designs de OR inteligentes. Variações no acesso à cirurgia cardiovascular sublinham demanda latente por instrumentação básica e descartáveis de perfusão. Padrões regulatórios consistentes em todo o Brasil simplificam o lançamento de produtos em todo o país, mas o planejamento logístico deve considerar distâncias continentais e lacunas de infraestrutura.

Cenário Competitivo

Majores internacionais Johnson & Johnson, Medtronic e Stryker dominam segmentos premium através de distribuição multicanal e subvenções de treinamento de cirurgiões. No entanto, políticas fast-track da ANVISA reduzem barreiras de entrada, permitindo que MicroPort, Olympus e Purple Surgical lancem novas plataformas dentro de meses do clearance global. Empresas locais Lifemed, BMR Medical e Locamed aproveitam subsídios da Nova Indústria Brasil para escalar produção de trocateres, grampeadores e canetas de energia, ganhando licitações SUS sensíveis ao preço. Joint ventures estratégicas pareiam IP estrangeiro com montagem doméstica, qualificando produtos para isenções tarifárias e cotas públicas, redirecionando assim participação dentro do mercado de dispositivos cirúrgicos gerais do Brasil.

O momentum de M&A aumenta à medida que players globais buscam fabricação no país para garantir preferência em licitações. Enquanto isso, startups financiadas pelo pool de R$ 200 milhões BNDES-Butantan-Finep visam sistemas endoscópicos guiados por IA e punhos robóticos de uso único.

A intensidade competitiva é ainda amplificada por modelos de serviço agrupando descartáveis, análises e garantias de tempo de atividade em contratos de assinatura que mudam capex para opex. Esta mistura em evolução sustenta velocidade de inovação e competição de preços através do mercado de dispositivos cirúrgicos gerais do Brasil.

Líderes da Indústria de Dispositivos Cirúrgicos Gerais do Brasil

-

B. Braun SE

-

Boston Scientific Corporation

-

Johnson & Johnson (Ethicon, DePuy Synthes)

-

Medtronic plc

-

Stryker Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Setembro 2024: Olympus América Latina revelou a plataforma de endoscopia EVIS X1 em road-shows regionais no Rio de Janeiro, Curitiba e Brasília.

- Setembro 2024: Purple Surgical lançou operações brasileiras durante o 72º Congresso de Coloproctologia em Goiás, introduzindo linhas de grampeamento e trocar.

- Julho 2024: Mindray doou uma suíte OR completa ao Hospital de Base Dr. Ary Pinheiro em Rondônia, inaugurada em parceria com Operation Smile.

Escopo do Relatório do Mercado de Dispositivos Cirúrgicos Gerais do Brasil

Conforme o escopo do relatório, um instrumento cirúrgico é uma ferramenta ou dispositivo para realizar ações específicas ou executar efeitos desejados durante uma cirurgia ou operação.

O mercado de dispositivos cirúrgicos gerais do Brasil é segmentado por produto (dispositivos manuais, dispositivos laparoscópicos, dispositivos eletrocirúrgicos, dispositivos de fechamento de feridas, trocateres e dispositivos de acesso, e outros produtos) e aplicação (ginecologia e urologia, cardiologia, ortopedia, neurologia, e outras aplicações).

O relatório oferece o valor (em USD milhão) para os segmentos acima.

| Dispositivos Manuais |

| Dispositivos Laparoscópicos |

| Dispositivos Eletrocirúrgicos |

| Dispositivos de Fechamento de Feridas |

| Sistemas de Trocateres e Acesso |

| Sistemas Robóticos e Assistidos por Computador |

| Outros Dispositivos |

| Cirurgia Aberta |

| Cirurgia Minimamente Invasiva |

| Ginecologia e Urologia |

| Cardiologia e Cardiotorácica |

| Ortopedia |

| Neurologia e Coluna |

| Outras Aplicações |

| Hospitais |

| Centros Cirúrgicos Ambulatoriais |

| Clínicas Especializadas |

| Por Produto | Dispositivos Manuais |

| Dispositivos Laparoscópicos | |

| Dispositivos Eletrocirúrgicos | |

| Dispositivos de Fechamento de Feridas | |

| Sistemas de Trocateres e Acesso | |

| Sistemas Robóticos e Assistidos por Computador | |

| Outros Dispositivos | |

| Por Abordagem de Procedimento | Cirurgia Aberta |

| Cirurgia Minimamente Invasiva | |

| Por Aplicação | Ginecologia e Urologia |

| Cardiologia e Cardiotorácica | |

| Ortopedia | |

| Neurologia e Coluna | |

| Outras Aplicações | |

| Por Usuário Final | Hospitais |

| Centros Cirúrgicos Ambulatoriais | |

| Clínicas Especializadas |

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de dispositivos cirúrgicos gerais do Brasil?

O mercado está em USD 0,91 bilhão em 2025 e está projetado para crescer para USD 1,21 bilhão até 2030 a uma TCAC de 5,89%.

Qual segmento de produto cresce mais rápido no mercado de dispositivos cirúrgicos gerais do Brasil?

Sistemas robóticos e assistidos por computador lideram com uma TCAC de 6,81% até 2030.

Quão significativa é a cirurgia minimamente invasiva no Brasil?

Procedimentos minimamente invasivos representam 68,14% do tamanho do mercado de dispositivos cirúrgicos gerais do Brasil em 2024, avançando a 7,15% TCAC.

Quais mercados regionais oferecem o maior potencial de crescimento?

As regiões Norte e Nordeste apresentam potencial inexplorado à medida que telessaúde e incentivos de fabricação melhoram a capacidade cirúrgica.

Como as políticas governamentais influenciam a aquisição de dispositivos?

A Nova Indústria Brasil oferece R$ 300 bilhões em crédito e preferência em licitações para dispositivos fabricados localmente, encorajando hospitais a adquirir produtos domésticos.

Por que os centros cirúrgicos ambulatoriais são importantes para o crescimento futuro?

Eles registram a maior TCAC de 6,93% à medida que pagadores e pacientes favorecem procedimentos ambulatoriais custo-efetivos, impulsionando a demanda por conjuntos de dispositivos portáteis e minimamente invasivos.

Página atualizada pela última vez em: