Análise do mercado de açúcar de cana no Brasil

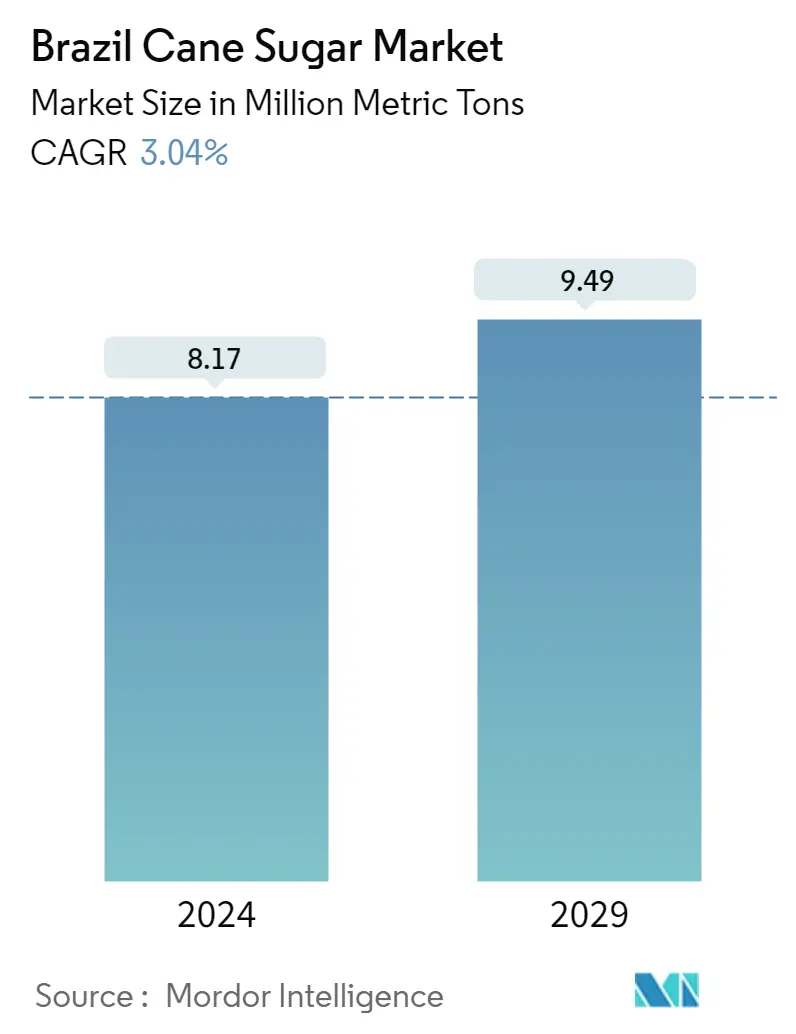

O tamanho do mercado brasileiro de açúcar de cana é estimado em 8,17 milhões de toneladas métricas em 2024, e deverá atingir 9,49 milhões de toneladas métricas até 2029, crescendo a um CAGR de 3,04% durante o período de previsão (2024-2029).

- A indústria canavieira no Brasil desempenha um papel de liderança no mercado global. Aproximadamente 70% da produção de açúcar do Brasil é exportada, o que representa 49% das exportações globais. Mais de 100 países em todo o mundo importam o adoçante brasileiro, que auxilia no combate à desnutrição e fornece uma importante fonte de energia natural e facilmente disponível para os consumidores. De acordo com a UNICA (português Uniào da Indústria de Cana-de-Açúcar), em 2022, a Associação Brasileira da Indústria de Cana-de-Açúcar, a história social, política e econômica do país está profundamente enraizada na herança do açúcar.

- O Brasil é um dos produtores de cana-de-açúcar mais populares do mundo e exporta e importa açúcar. O Brasil contribui com cerca de 23% da produção mundial. O país possui fábricas de produção flexíveis que podem alterar o seu nível de produção durante o processamento. Atribuído à abundância da cana-de-açúcar e às propriedades da cana-de-açúcar ser superior ao açúcar de beterraba e oferecer melhor sabor e caramelização está sustentando a demanda do mercado. Além disso, o Brasil faz parte da Aliança Global para a Reforma e Liberalização do Comércio de Açúcar, uma organização que trabalha para facilitar a capacidade dos indivíduos de comercializar açúcar internacionalmente.

- Os fabricantes concentram-se em novos investimentos que conduzam a inovações tecnológicas, apoiando assim a produção de etanol como uma alternativa limpa aos combustíveis fósseis. Além disso, as oportunidades para o açúcar de cana orgânico e de comércio justo também estão a aumentar no país. Os consumidores estão cada vez mais interessados em consumir produtos saudáveis e naturais, abrindo caminho para oportunidades interessantes para produtos orgânicos e de origem ética e sua produção pelos fabricantes.

Tendências do mercado de açúcar de cana no Brasil

Grande base de produção no país apoiando o crescimento da demanda

- De acordo com a Organização para Cooperação e Desenvolvimento Econômico (OCDE), o Brasil é o maior produtor mundial de açúcar e o principal exportador de açúcar. A moeda fraca do Brasil favorece um bom nível de exportações de açúcar no Brasil. Além disso, a produção de etanol à base de cana-de-açúcar é altamente lucrativa no Brasil devido aos baixos preços do petróleo bruto. Além disso, a produção de melaço, caldo espesso ou resíduos da moagem da cana é utilizada para abastecimento de energia no país.

- De acordo com a UNICA (português União da Indústria de Cana-de-Açúcar), Associação Brasileira da Indústria de Cana-de-Açúcar, o Brasil produz seis tipos de produtos de cana-de-açúcar que incluem variedades como açúcar bruto, icumsa 45 refinado, cristal branco, açúcar orgânico, VHP açúcar de polarização muito alta (VHP) e açúcar VVHP (Very Very High Polarization). Além disso, em resposta à revolução tecnológica na produção de cana-de-açúcar, o Projeto RenovAço incentivou a formação profissional de trabalhadores em seis das principais regiões produtoras de cana-de-açúcar do Estado de São Paulo.

- O projeto foi uma colaboração entre a UNICA, a Federação dos Empregados Rurais Assalariados do Estado de São Paulo (FERASEP), a Fundação Solidaridad e as empresas envolvidas na cadeia produtiva Syngenta, Case IH, Iveco e FMC. O BID (Banco Interamericano de Desenvolvimento) forneceu apoio financeiro para o projeto.

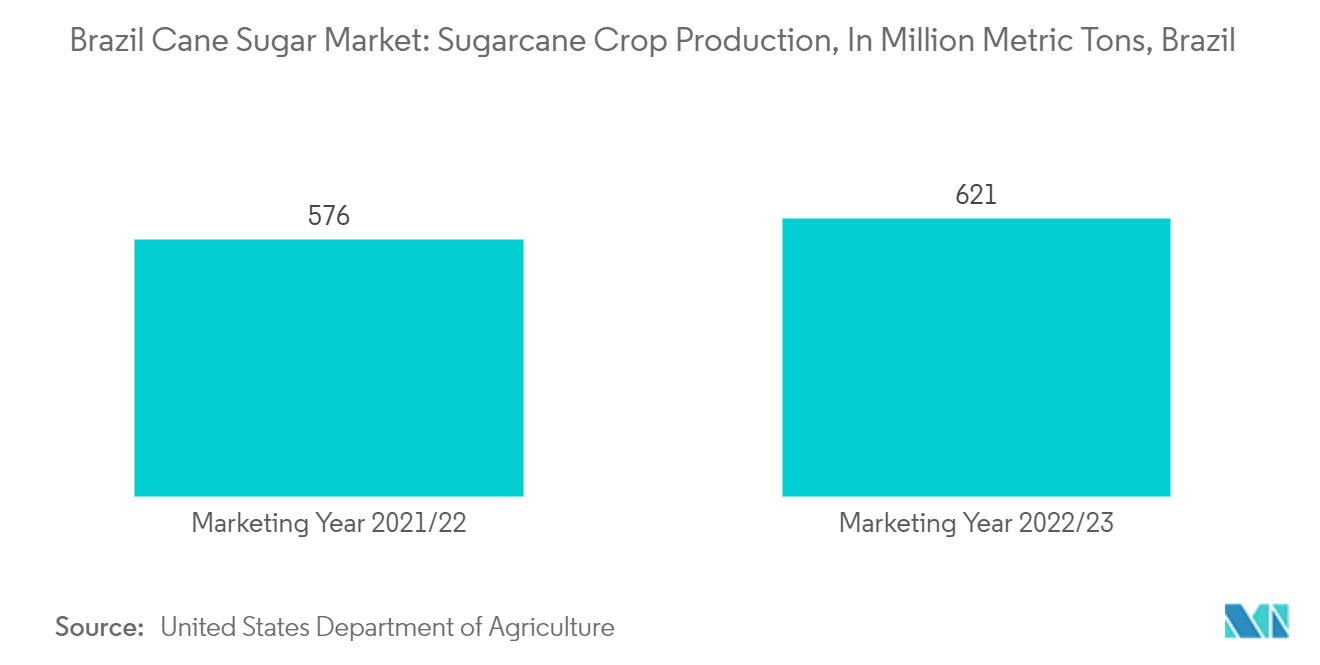

- Segundo Sugarcane.org, o Brasil é o país que mais produz e exporta açúcar (41,5 milhões de toneladas), com 32,13 milhões de toneladas indo para o exterior no período 2020-2021. Isto representa 49% das exportações globais e 23% da produção global. Nos últimos anos, o cultivo da cana-de-açúcar tem sido fundamental para melhorar a economia local do país.

- De acordo com a Organização para Cooperação e Desenvolvimento Econômico (OCDE), o Brasil provavelmente continuará sendo o principal produtor de cana-de-açúcar e produzirá 36% da cana-de-açúcar do mundo até 2030. Nos últimos 35 anos, o setor de cana-de-açúcar do país cresceu tremendamente, devido ao notável progresso tecnológico possibilitado por novas variedades, fertilizantes, produtos químicos, mecanização e diferentes práticas agrícolas. Prevê-se que a crescente demanda de diversas áreas de aplicação em todo o mundo apoie a produção e o consumo de açúcar do país.

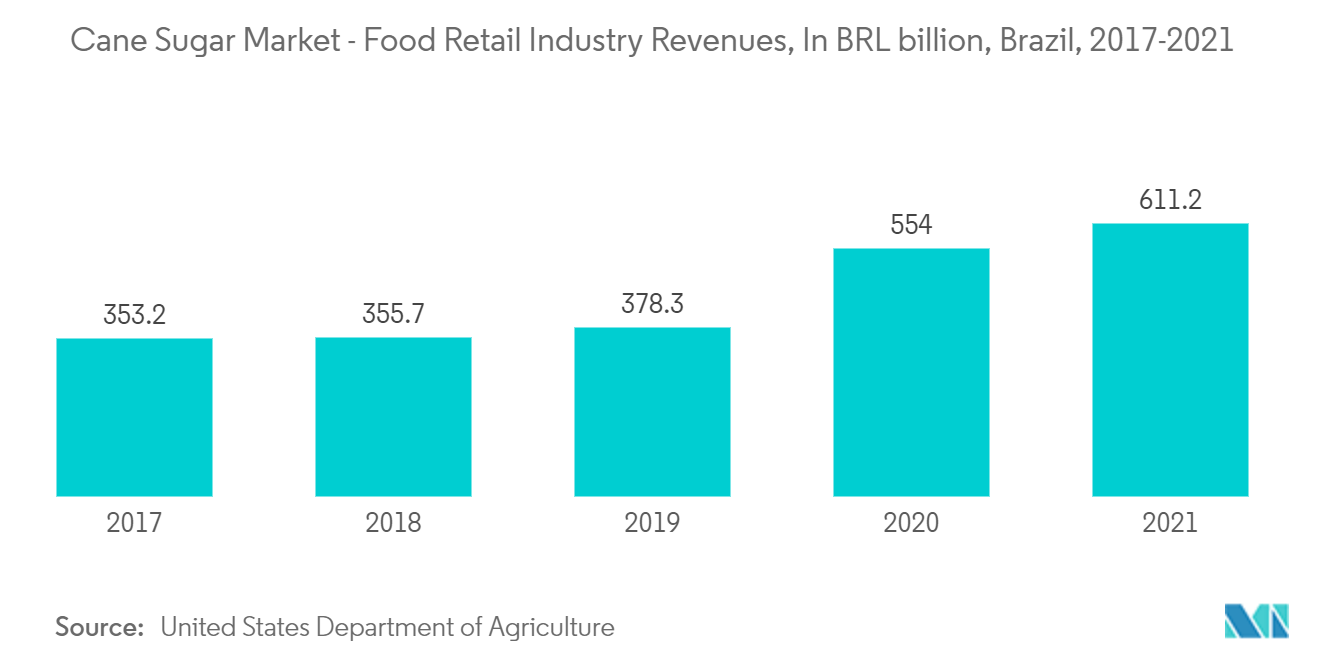

Indústria de Alimentos e Bebidas é a principal área de aplicação no país

- O açúcar de cana tem múltiplas aplicações em diferentes indústrias de alimentos e bebidas, farmacêutica, industrial e outras aplicações potenciais. A indústria de alimentos e bebidas do Brasil é a principal aplicação de cana-de-açúcar no país. A indústria de bebidas do Brasil mostra sinais de recuperação da pandemia e oferece um maior nível de otimismo, levando ao aumento do uso de cana-de-açúcar.

- O açúcar de cana é usado em casa, em padarias, como xaropes na fabricação de pães, como açúcar líquido em itens de confeitaria, etc. Também é usado em cremes assados e outras sobremesas para produzir alimentos cozidos com sabor desejável, como biscoitos, pão, bolinhos. , etc. Portanto, o aumento do consumo de bebidas sustenta a demanda do mercado no Brasil e abre caminho para oportunidades para os fabricantes de cana-de-açúcar que operam no país.

- O açúcar de cana, disponível em diversas formas, tem amplas aplicações nas indústrias alimentícias, incluindo panificação e confeitaria. O açúcar de confeiteiro é feito de açúcar de confeiteiro. Os xaropes de açúcar são adicionados às bebidas ou servem de base para coberturas de frutas, molhos e xaropes aromatizados. Além disso, os açúcares mascaram sabores ácidos e amargos, como molhos de tomate, maionese e xaropes farmacêuticos. Os açúcares influenciam muito o volume (volume) e a textura (sensação na boca) dos alimentos. Por exemplo, os açúcares contribuem para o volume dos bolos e biscoitos. A textura gelatinosa das compotas resulta da mistura de açúcar e um ingrediente gelificante (como a pectina).

- O açúcar retém as bolhas de ar e aumenta a temperatura na qual o amido gelatiniza nos produtos assados, conferindo aos bolos uma textura leve. Os açúcares também são a base para a fermentação do fermento (por exemplo, no pão fermentado). O açúcar tem propriedades umectantes (liga a água), cruciais para a preservação dos alimentos e impactam na textura. Além disso, os açúcares diminuem o ponto de congelamento, essencial para fazer sorvetes mais macios, e aumentam o problema de ebulição, necessário para fazer doces. O Brasil tem uma demanda significativa por produtos de panificação e confeitaria, impulsionando ainda mais o mercado.

Visão geral da indústria de cana-de-açúcar no Brasil

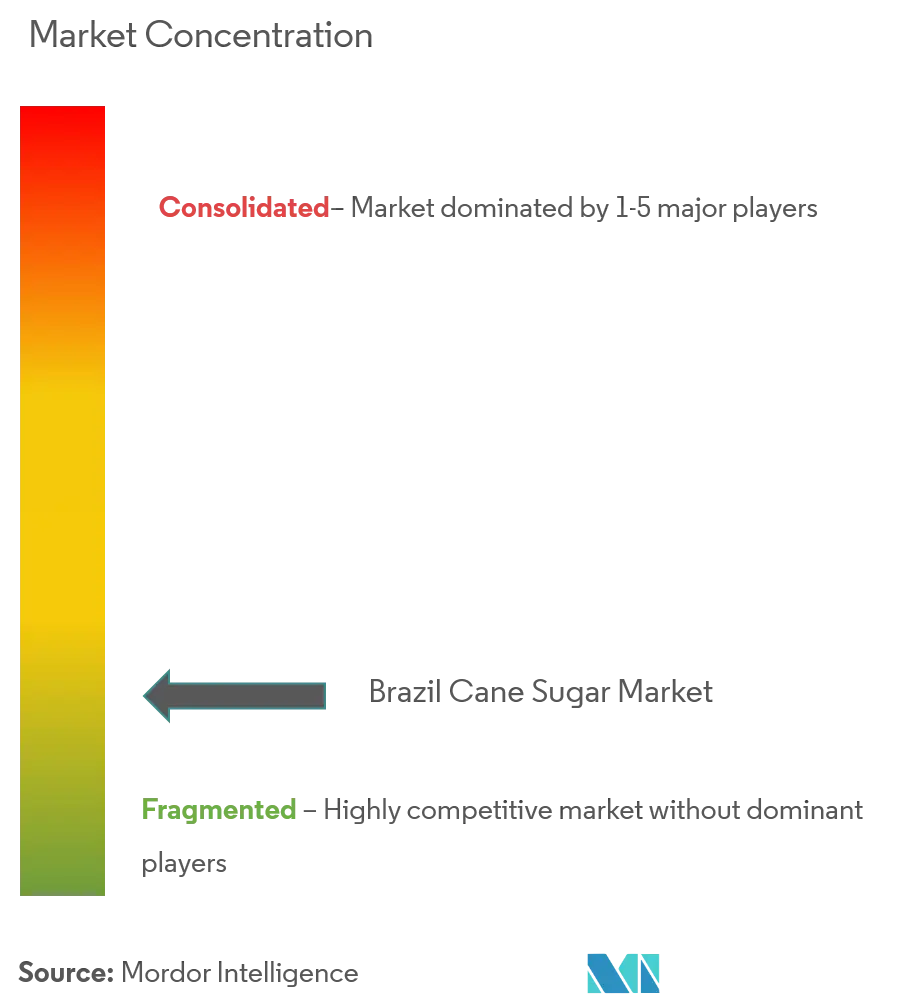

O mercado brasileiro de cana-de-açúcar é um mercado fragmentado, com presença de diversos players. Com grande base produtiva no país, o mercado também conta com a presença de diversos players locais. Devido à forte presença de players e ao comportamento lucrativo do mercado, diversos players globais estão entrando no mercado e construindo parcerias com os players locais. Os diferentes players do mercado procuram melhorar a sua presença junto dos consumidores. O mercado é dominado por alguns dos principais players como Tate Lyle, Tereos SA, Louis Dreyfus Company, Agro Betel e Cosan Limited, entre outros.

Líderes do mercado de cana-de-açúcar no Brasil

Cosan Limited

Tereos S.A.

Louis Dreyfus Company

Agro Betel

Tate & Lyle

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de cana-de-açúcar no Brasil

- Setembro de 2022 A Tereos investiu fortemente na automação e digitalização das operações para lidar com os diferentes processos, melhorar o monitoramento agrícola, reduzir custos e melhorar a cadeia de compras e o relacionamento com fornecedores. Os principais projetos estão no Brasil e o foco principal é colocado na cadeia de suprimentos e nas compras.

- Fevereiro de 2022 O Brasil desenvolveu a primeira cana-de-açúcar modificada por CRISPR. Os dois tipos de cana-de-açúcar, Flex I e Flex II, oferecem diferentes níveis de digestibilidade da parede celular e teor de sacarose nos tecidos vegetais. Eles abordam um dos problemas mais urgentes da indústria melhorar a acessibilidade das enzimas aos açúcares presos nas células, o que facilita a produção de etanol (primeira e segunda geração) e a extração de outros bioprodutos.

- Fevereiro de 2021 A brasileira Raízen, joint venture entre Cosan SA e Royal Dutch Shell Plc, concordou em comprar a unidade de açúcar e etanol controlada pela Louis Dreyfus, ou seja, Biosev SA. A aquisição estabelece a estratégia de expansão da produção de etanol.

Segmentação da Indústria de Açúcar de Cana no Brasil

O açúcar derivado da cana-de-açúcar é conhecido como açúcar de cana. O açúcar de cana vem em muitas formas, incluindo cru, refinado e não refinado. Pode ser filtrado em carvão para obter a cor branca pura.

O mercado brasileiro de açúcar de cana é segmentado, com base na forma, em açúcar cristalizado e açúcar líquido. Com base na aplicação, o mercado é segmentado em alimentos e bebidas, farmacêutico, industrial e outras aplicações.

O relatório oferece tamanho de mercado e previsões em valor (milhões de dólares) para todos os segmentos acima.

| Açúcar Cristalizado |

| Açúcar Líquido |

| Alimentos e Bebidas |

| Produtos farmacêuticos |

| Industrial |

| Outras aplicações |

| Por tipo | Açúcar Cristalizado |

| Açúcar Líquido | |

| Por aplicativo | Alimentos e Bebidas |

| Produtos farmacêuticos | |

| Industrial | |

| Outras aplicações |

Perguntas frequentes sobre pesquisa de mercado de cana-de-açúcar no Brasil

Qual é o tamanho do mercado brasileiro de cana-de-açúcar?

O tamanho do mercado brasileiro de açúcar de cana deverá atingir 8,17 milhões de toneladas métricas em 2024 e crescer a um CAGR de 3,04% para atingir 9,49 milhões de toneladas métricas até 2029.

Qual é o tamanho atual do mercado de açúcar de cana no Brasil?

Em 2024, o tamanho do mercado brasileiro de cana-de-açúcar deverá atingir 8,17 milhões de toneladas métricas.

Quem são os principais atores do mercado brasileiro de cana-de-açúcar?

Cosan Limited, Tereos S.A., Louis Dreyfus Company, Agro Betel, Tate & Lyle são as principais empresas que atuam no mercado brasileiro de cana-de-açúcar.

Que anos esse mercado brasileiro de cana-de-açúcar cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado brasileiro de cana-de-açúcar foi estimado em 7,93 milhões de toneladas métricas. O relatório abrange o tamanho histórico do mercado de açúcar de cana do Brasil para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de açúcar de cana do Brasil para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Açúcar de Cana no Brasil

Estatísticas para a participação de mercado de cana-de-açúcar no Brasil em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do açúcar de cana do Brasil inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.